3.3. Анализ прибыли до налогообложения. В чем состоит условие оптимизации прибыли от продаж

Динамика прибыли

Итог любой предпринимательской деятельности – прибыль. Если предприятие прибыльно, можно сделать вывод, что вложения окупаются. Однако для полноценного финансового анализа одного факта прибыльности компании в определенном периоде мало – очень важно понимать, растет прибыль компании или падает. Поэтому анализ прибыли фирмы за текущий период необходимо производить только в сравнении с данными предыдущих периодов.

Как считать динамику прибыли?

Для расчета темпа роста прибыли уместно использовать такую таблицу:

|

Показатель |

Базовый период |

Настоящий период |

Итог расчета |

||

|

Сумма (в тыс. рублей) |

Доля в процентах |

Сумма (в тыс. рублей) |

Доля в процентах |

||

|

Прибыль от реализации товаров |

15000 |

83 |

18000 |

90 |

|

|

Брутто-прибыль |

18000 |

100 |

20000 |

100 |

|

Уточним, что брутто-прибыль – это общая прибыль предприятия до налогообложения.

Чтобы определить темп роста прибыли, необходимо разделить абсолютный показатель в настоящем периоде на аналогичный показатель в базовом:

18000 / 15000 = 1.2

Прибыль от реализации товаров компании выросла за последний период на 20%. Брутто-прибыль по аналогичному расчету повысилась на 11%.

Видно, что в таблице присутствуют и процентные показатели. Они необходимы для того, чтобы сделать вывод, насколько изменился удельный вес прибыли, приносимой продажей товаров, в брутто-прибыли. В нашей ситуации доля прибыли от реализации в брутто выросла на 8% (не путать с процентными пунктами).

С какими показателями нужно сопоставлять динамику?

Прибыль текущего периода следует сравнивать не только с прибылью предыдущих периодов, но и с другими показателями. Скажем, если себестоимость продукции выросла (а вслед за ней и цена), повышение прибыли от продаж не будет означать увеличение эффективности работы организации.

Кроме себестоимости сравнивать прибыль от продаж нужно со следующими показателями:

- Управленческие и коммерческие расходы.

Проанализируем фирму по следующей таблице:

|

|

Прибыль от продаж |

Валовая прибыль |

Себестоимость продукции |

Выручка от продаж |

Коммерческие расходы |

Управленческие расходы |

|

2012 |

30000 |

40000 |

70000 |

100000 |

10000 |

10000 |

|

2013 |

40000 |

45000 |

80000 |

120000 |

12000 |

13000 |

|

2014 |

50000 |

60000 |

100000 |

150000 |

13000 |

15000 |

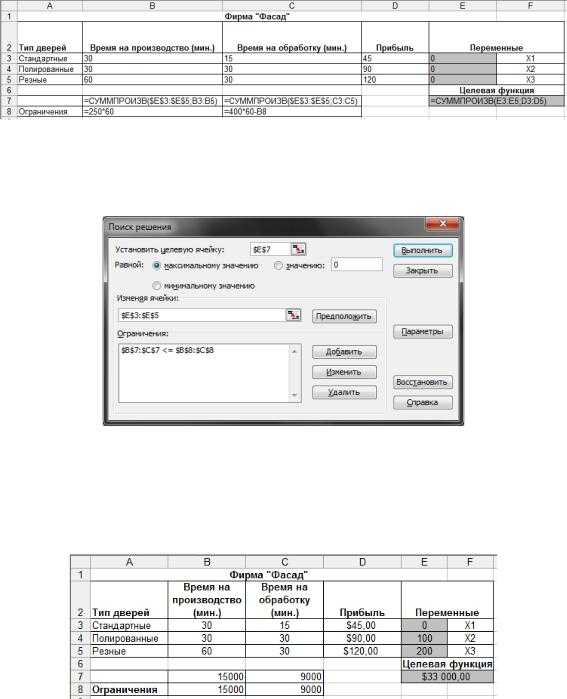

По данным таблицы следует построить график:

Ключевым показателем для нас является зеленая линия – прибыль от продаж. По графику можно видеть: прибыль от продаж за последний год упала относительно валовой прибыли (самое плотное схождение было в 2013 году). Кроме того, мы понимаем, что устойчивое повышение прибыли от продаж - это следствие более интенсивного роста выручки по сравнению с ростом себестоимости продукции.

Условие оптимизации прибыли

Условие оптимизации прибыли позволяет выявить, эффективна ли коммерческая деятельность компании. Условие выражается следующей формулой:

ТРврн > ТРсп,

где ТРврн – это темп роста выручки, а ТРсп – темп роста полной себестоимости (себестоимость + коммерческие и управленческие расходы)

Если условие выполняется, коммерция эффективна. Если не выполняется, производится подробный финансовый анализ, цель которого – выявить причины.

Мы можем проверить условие оптимизации на нашем примере (используем данные 2013-2014 годов):

В нашем случае условие оптимизации прибыли выполняется, поэтому можно судить, что анализируемое предприятие коммерчески эффективно.

utmagazine.ru

3.3. Анализ прибыли до налогообложения

Анализ финансовых результатов начинается с изучения объема, состава, структуры и динамики прибыли (убытка) до налогообложения в разрезе основных источников ее формирования, которыми являются прибыль (убыток) от продаж и сальдо прочих доходов и расходов.

Анализ проводится в несколько этапов:

оценка уровня и динамики прибыли до налогообложения;

оценка структуры прибыли до налогообложения и ее динамики;

факторный анализ прибыли до налогообложения в разрезе слагаемых;

определение дальнейших направлений анализа прибыли с целью поиска резервов ее роста.

Анализ прибыли до налогообложения проводится по данным отчета о финансовых результатах. При проведении факторного анализа прибыли до налогообложения в разрезе слагаемых можно использовать балансовый метод.

Анализ прибыли до налогообложения можно провести в таблице следующей формы (Приложение 2).

По итогам расчетов делается вывод о влиянии на отклонение суммы прибыли (убытка) до налогообложения изменений величин источников ее формирования: прибыли (убытка) от продаж и величины прочих доходов и расходов.

Поскольку качество прибыли (убытка) до налогообложения определяется ее структурой, то целесообразно обратить особое внимание на изменение удельного веса прибыли от продаж в прибыли до налогообложения. Его снижение рассматривается как негативное явление, свидетельствующее об ухудшении качества прибыли до налогообложения, так как прибыль от продаж является финансовым результатом от текущей (основной) деятельности предприятия и считается его главным источником средств.

Поэтому желательно следующее соотношение темпа роста прибыли от продаж (ТР Прп) и темпа роста прибыли до налогообложения (ТР Прд): ТР Прп >= ТР Прд. Данное соотношение темпов роста отражает ситуацию, в которой удельный вес прибыли от продаж в прибыли до налогообложения как минимум не уменьшается и, следовательно, качество прибыли до налогообложения по меньшей мере не ухудшается.

В процессе проведения анализа также проводится факторный анализ для того, чтобы оценить, как повлиял каждый фактор на изменение прибыли до налогообложения.

Дальнейший анализ должен быть направлен на более подробное изучение причин и факторов, повлиявших на изменение слагаемых прибыли до налогообложения. А именно анализируются основные источники формирования прибыли (убытка) до налогообложения: прибыль (убыток) от продаж и сальдо прочих доходов и расходов – в отдельности.

3.4. Факторный анализ прибыли от продаж

Прибыль от продаж является основным слагаемым прибыли до налогообложения. Анализ прибыли (убытка) от продаж начинается с изучения ее объема, состава, структуры и динамики в разрезе основных элементов, определяющих ее формирование: выручки, себестоимости продаж, управленческих и коммерческих расходов. При этом в ходе анализа структуры за 100% берется выручка как наибольший положительный показатель. Анализ проводится аналогично анализу прибыли до налогообложения, для чего удобно построить следующую таблицу (Приложение 3).

По итогам аналитических расчетов делается вывод о влиянии на отклонение прибыли (убытка) от продаж изменений величин каждого из элементов, определяющих ее формирование.

Далее проверяется выполнение условия оптимизации прибыли от продаж, а именно сравниваются темп роста выручки (ТР В) с темп роста полной себестоимости (ТР с/с):

ТР В > ТР с/с

Данное соотношение темпов роста ведет к снижению удельного веса полной себестоимости в выручке (нетто) от продаж и, соответственно, к повышению эффективности текущей деятельности коммерческой организации. В случае невыполнения условия оптимизации прибыли от продаж выявляются причины его невыполнения.

При внешнем экономическом анализе, когда в качестве источника информации используется бухгалтерская отчетность, а именно Отчет о финансовых результатах», возможности аналитика ограничиваются вышерассмотренной методикой.

При внутреннем анализе на следующем этапе проводится факторный анализ прибыли от продаж. Такой анализ позволяет:

оценить резервы повышения эффективности производства;

сформировать управленческие решения по использованию производственных факторов.

Для факторного анализа прибыли от продаж используется следующая формула: Прп = В – с/с.

Но в свою очередь и выручка, и себестоимость зависят от ряда факторов. Поэтому факторная модель выглядит следующим образом:

nn

Прп = ∑ qi * pi – ∑ qi * ЗЕi,

i=1i=1

где qi – натуральный объем продаж конкретного вида продукции; pi – продажная цена конкретного вида продукции; ЗЕi – затратоемкость конкретного вида продукции; n – количество видов продукции.

Прибыль от продажи продукции в целом по организации зависит от четырех факторов: объема продаж продукции в натуральных измерителях (q), структуры продукции (стр), затратоемкости отдельных видов продукции (ЗЕ) и уровня цен (p). Влияние фактора затратоемкости можно детализировать по видам расходов: изменение затратоемкости отдельных видов продукции в части себестоимости продаж, в части коммерческих расходов, в части управленческих расходов.

Методика факторного анализа основана на способе цепных подстановок. Поэтому сначала необходимо дополнительно рассчитать показатели выручки, себестоимости и прибыли по базовым нормам и ценам, пересчитанным на фактический объем:

выручка по базовым ценам, пересчитанным на фактический объем. Для этого по каждому виду продукции фактический натуральный объем (qi1) умножается на базисную цену (pi0) а затем полученные данные суммируются по всем видам продукции:

n

В’ = ∑ qi1 * pi0

i=1

себестоимость по базовым нормам, пересчитанным на фактический объем. Для этого по каждому виду продукции фактический натуральный объем (qi1) умножается на базисную затратоемкость (ЗЕi0) а затем полученные данные суммируются по всем видам продукции:

n

с/с’ = ∑ qi1 * ЗЕi0

i=1

Рассмотренные факторные модели, лежащие в основе анализа прибыли от продаж, не учитывают различий в характере зависимости расходов от объема выпуска продукции. Предполагается, что увеличение объема продаж (выпуска продукции) связано с ростом расходов и себестоимость продукции изменяется пропорционально росту или снижению объема выпущенной продукции. Но рост объема продукции приводит к изменению только переменных расходов, поэтому увеличение объемов приводит к снижению расходов на рубль или единицу продукции (эффект масштаба). Поэтому более объективно на фактический объем пересчитывать только переменные затраты (ЗЕперЗi0), а постоянные затраты берутся на уровне базисного периода (ПЗ0):

n

с/с’ = ∑ qi1 * ЗЕперЗi0 + ПЗ0

i=1

По данной методике производится перерасчет себестоимости продаж и коммерческих расходов. Управленческие расходы берутся на уровне базисного периода, так как они относятся к условно-постоянных расходам.

прибыль по базовым нормам и ценам, пересчитанным на фактический объем. Для этого необходимо из выручки по базовым ценам, пересчитанным на фактический объем, вычесть себестоимость по базовым нормам, пересчитанным на фактический объем:

Пр’ = В’ – с/с’

Методика факторного анализа прибыли от продаж включает в себя следующие этапы:

Определяется общее изменение прибыли от продаж.

определяется абсолютное отклонение: ΔПрп = Прп1 – Прп0

определяется относительное отклонение: ΔПрп% = ΔПрп * 100

Прп0

Определяется влияние объемов продаж. При этом необходимо учесть эффект операционного рычага. Поэтому определение влияния объемов продаж на изменение прибыли рассчитывается следующим образом:

определяется сила операционного рычага.

Эффект операционного рычага заключается в том, что любое изменение объемов продаж приводит к более сильному изменению прибыли от продаж.

Операционный рычаг (операционный леверидж) — количественная оценка изменения прибыли в зависимости от изменения объема реализации. Операционный рычаг отражает степень чувствительности прибыли к приросту выручки от продаж. Он показывает во сколько раз темпы изменения прибыли от продаж превышают темпы изменения выручки от продаж. Зная операционный рычаг можно прогнозировать изменение прибыли при изменении выручки.

Операционный рычаг (ОР) показывает, показывает, на сколько процентов изменится прибыль при изменении выручки на 1%. Он может быть рассчитан как отношение маржинального дохода (МД) к прибыли: ОР = МД / Прп

Более подробно методика операционного анализа затрат и прибыли будет рассмотрена в следующей главе.

рассчитывается темп прироста выручки за счет изменения объемов продаж:

∆В% = ((В1 / В’) – 1) * 100

рассчитывается темп прироста прибыли за счет изменения объемов продаж:

ΔПрп (q)% = ОР * ΔВ%

рассчитывается размер прироста прибыли за счет изменения объемов продаж:

ΔПрп (q) = Прп0 * ΔПрп(q)

100

определяется совместное влияние объемов продаж и структуры продаж. Размер влияния рассчитывается как разница между прибылью от продаж, пересчитанной на фактический объем продукции, и прибылью базисного периода:

ΔПрп (q, стр) = Прп’ – Прп0

Определяется влияние структуры продаж. Размер влияния рассчитывается как разница между совместным влиянием двух факторов и влиянием фактора объема:

ΔПрп (стр) = ΔПрп (q, стр) – ΔПрп (q)

Определяется влияние затратоемкости отдельных видов продукции. Размер влияния определяется разница между фактической себестоимостью и себестоимостью, пересчитанной на фактический объем. При этом необходимо учесть, что увеличение себестоимости ведет к снижению прибыли: ΔПрп (ЗЕ) = – (с/с1 – с/с’)

Если имеются данные о составных частях себестоимости, то расчеты производятся по каждой части отдельно:

ΔПрп (с/сп ) = – (с/сп1 – с/с п’)

ΔПрп (КР) = – (КР1 – КР’)

ΔПрп (УР) = – (УР1 – УР0)

Определяется влияние цен на продукцию. Размер влияния определяется разница между фактической выручкой и выручкой, пересчитанной на фактический объем:

ΔПрп (p) = В1 – В’

Баланс факторов проверяется в абсолютном и относительном выражении. Для этого можно построить следующую таблицу (таблица 19).

Таблица 19

Свод влияния факторов

| Наименование факторов | Влияние на прибыль от продаж | |

| в тыс. руб. | в % | |

| 1 | 2 | 3 |

| Объем продаж | Этап 2.4 | Этап 2.3 |

| Структура продаж | Этап 4 | (графа 2 / Прп0) * 100 |

| Затратоемкость отдельных видов продукции1 | Этап 5 | (графа 2 / Прп0) * 100 |

| Цены на продукцию | Этап 6 | (графа 2 / Прп0) * 100 |

| Прибыль от продаж | Этап 1.12 | Этап 1.23 |

Каждый фактор в дальнейшем можно детализировать в зависимости от целей проводимого анализа.

studfiles.net

2.2.3 Анализ прибыли и показателей рентабельности

Обобщающая оценка финансового состояния предприятия достигается на основе таких результативных показателей, как прибыль и рентабельность. Величина прибыли, уровень рентабельности зависят от производственной, снабженческой, сбытовой и коммерческой деятельности предприятия, иначе говоря, эти показатели характеризуют все стороны хозяйствования.

Прибыль предприятия включает в себя прибыль от обычных видов деятельности, финансовые результаты от операционных и внереализационных операций и чрезвычайных обстоятельств.

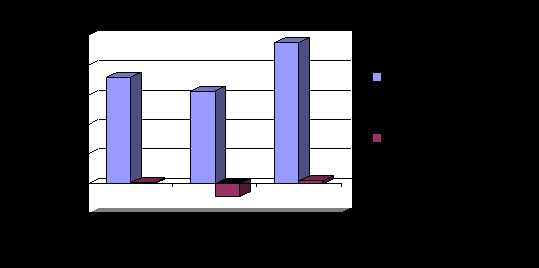

Динамика прибыли предприятия за период 2007-2009 гг. представлена на рисунке 2.7

Рисунок 2.7 - Динамика и структура прибыли предприятия 2007-2009 гг.

Из рисунка 2.7 видно, что основную часть прибыли предприятия за 2007-2009 гг. составляет прибыль от реализации работ и услуг. Таким образом, в 2007 г. прибыль от реализации работ и услуг составила 722 млн. р. В 2008 г. этот показатель составил 625 млн. р., то есть на 13,4% меньше, чем за аналогичный период прошлого года. Такая динамика обусловлена ростом себестоимости работ, услуг в 2008 г. (прирост себестоимости работ, услуг составил 103%). Но в 2009 г. прибыль от реализации - 955 млн. р., таким образом, темп роста прибыли от реализации составил 152%. Это обусловлено высокими темпами роста доходов и незначительным ростом себестоимости работ, услуг в 2009 г.

Прибыль (убыток) от операционных доходов (расходов) за анализируемый период предприятие не получило, так как сумма операционных доходов (доходы от операций с активами) полностью покрыло сумму операционных расходов (расходы от операций с активами).

Что касается прибыли от внереализационных доходов, то в 2007 г. прибыль от данных операций составила лишь семь миллионов рублей. Данный вид прибыли был обеспечен преимущественно доходами от реализации неиспользуемого оборудования. Итого, общая прибыль предприятия составила 729 млн. р. Однако в 2008 г. внереализационные доходы предприятия уменьшились и составили лишь два млн. р., в то время как расходы увеличились до 93 млн. р. в основном из-за страховых взносов. Таким образом, предприятие понесло убытки за счет признанных штрафов и неустоек в размере 42 млн. р., возмещение убытков, причиненных неисполнением или ненадлежащим исполнением обязательств в размере 26 млн. р. Также, 13 млн. р. было затрачено на списание дебиторских и кредиторских задолженностей, по которым истек срок исковой давности, а 12 млн. р. составили прочие расходы предприятия. Таким образом, общая прибыль предприятия уменьшилась до 534 млн. р. В 2009 г. прибыль предприятия от внереализационных доходов составила 20 млн. р., что положительно повлияло на рост общей прибыль. Ее сумма составила 975 млн. р.

Проведем по факторный анализ прибыли предприятия. На общую прибыль предприятия оказывают влияние прибыль от реализации, операционные финансовые результаты и внереализационные финансовые результаты. Факторная модель балансовой прибыли

(2.2)

где ПБ - общая прибыль предприятия, ден. ед.;

ПрП - прибыль от реализации, ден. ед.;

ОФР - операционные финансовые результаты, ден. ед.;

ВФР - внереализационные результаты, ден. ед.

Таким образом, результат проведенного анализа показывает, что наибольшее влияние на изменение общей прибыли оказало изменение:

прибыли от реализации продукции

∆Пбпрп = ∆Прп (2.3)

2008 г.: Пр2008- Пр2007=625 - 722 = - 97 млн. р.;

2009 г.: Пр2009- Пр2008=955 - 625 = +330 млн. р.;

прибыли от внереализационных доходов и расходов

∆Пбвфр = ±∆ВФР (2.4)

2007 г.: Пбвфр2008- Пбвфр2007 = -91 - 7 = - 98 млн. р.;

2008 г.: Пбвфр2009- Пбвфр2008= 20 - (-91) = +111 млн. р.

Таким образом, мы видим, что наибольшее влияние на изменение общей прибыли предприятия оказали внереализационные расходы в 2008 г. Это обусловило снижение общей прибыли на 195 млн. р. Так же снижение прибыли от реализации в 2008 г. было вызвано резким ростом себестоимости работ. Превышение величины прибыли от реализации над величиной общей прибыли в 2008 г. связано с получением убытка от внереализационных операций.

Теперь рассмотрим динамику чистой прибыли предприятия. Чистая прибыль - это та часть прибыли, которая остается в распоряжении предприятия после уплаты налога на прибыль (налог на прибыль составляет 24%) и других налогов (налога на недвижимость, местные налоги и сборы). Чистая прибыль остается в распоряжении предприятия и служит для формирования различных фондов (резервный фонд, фонд накопления, фонд поощрения). Динамика чистой прибыли (см. рисунок 2.8) напрямую зависит от динамики общей прибыли предприятия.

Рисунок 2.8 - Динамика чистой прибыли предприятия за 2007-2009 гг.

Из рисунка 2.8 видно, что максимальную чистую прибыль в размере 737 млн. р. предприятие получило в 2009 г. В 2008 г. чистая прибыль предприятия составила 362 млн. р., что является самым низким показателем за анализируемый период. Снижение суммы чистой прибыли объясняется пропорциональным снижением балансовой прибыли в 2008 г. за счет увеличения внереализационных расходов. Чистая прибыль в 2007 г. составила 498 млн. р.

Чистая прибыль остается в распоряжении предприятия и служит для формирования различных фондов (резервный фонд, фонд накопления, фонд пополнения) или на выплату дивидендов, на финансирование капитальных вложений, на финансирование выплат социального характера, благотворительные и другие цели. Распределение чистой прибыли ООО "Мивитспецстрой" производиться согласно уставу. В состав учредителей входит четыре физических лица, каждый из которых имеет право на получение дивидендов в размере семи процентов от суммы чистой прибыли. Некоторая часть чистой прибыли распределяется в резервный фонд, который служит для социального развития предприятия, для покрытия потерь, для пополнения капитала в случаях недостаточности получаемой прибыли. Небольшие денежные средства также идут на благотворительные цели. Распределение чистой прибыли представлено в таблице 2.5

Таблица 2.5 - Распределение чистой прибыли

| Показатели, млн. р. | Годы | ||

| 2007 | 2008 | 2009 | |

| Чистая прибыль | 498 | 362 | 737 |

| Резервный фонд | 350 | 250 | 517 |

| Отчисления на благотворительные цели | 9,9 | 7,2 | 14,7 |

| Выплата дивидендов | 139 | 101 | 206 |

Таким образом, мы видим, что основная часть прибыли поступает в резервный фонд, из которого предприятие сможет взять денежные средства будущем для развития предприятия. Дивиденды выплачиваются фиксировано в размере 28% от суммы выручки. Отчисления на благотворительные цели составляют два процента от общей суммы чистой выручки.

Важная роль в системе экономических показателей эффективности производственно-хозяйственной деятельности принадлежит показателю рентабельности. Предприятие рентабельно, если суммы выручки от реализации продукции достаточно не только для покрытия затрат на производство и реализацию, но и для образования прибыли. Рентабельность производства исчисляется путем отношения суммы прибыли к производственным фондам предприятия (сумма стоимости основных фондов и стоимости оборотных средств). Рентабельность производства как раз соизмеряет величину полученной прибыли с размерами тех средств - основных фондов и оборотных средств, с помощью которых она получена. Чем выше прибыль, чем с меньшей стоимостью основных фондов и оборотных средств она достигнута и более эффективно они используются, тем выше рентабельность производства, а значит выше экономическая эффективность функционирования предприятия, и наоборот. Рентабельность продаж рассчитывается делением прибыли от реализации продукции (работ) на сумму полученной выручки. Учитывая, что прибыль связана как с себестоимостью изделия, так и с ценой, по которой оно реализуется. Показатель рентабельности продукции (работ) исчисляемый как отношение прибыли от реализации продукции (работ) к полной себестоимости этой продукции. Эти показатели - рентабельности продукции и рентабельности продаж - взаимосвязаны и характеризуют изменение текущих затрат на производство и реализацию как всей продукции, так и отдельных ее видов. В связи с этим при планировании ассортимента производимой продукции учитывается, насколько рентабельность отдельных видов будет влиять на рентабельность всей продукции.

Расчет показателей рентабельности приведен в таблице 2.6

Таблица 2.6 - Расчет показателей рентабельности предприятия

| Показатели | 2007 | 2008 | Темп роста,% | 2009 | Темп роста, % |

| Прибыль (убыток) предприятия от реализации работ, услуг, млн. р. | 722 | 625 | 86 | 955 | 152,8 |

| Общая прибыль предприятия, млн. р. | 729 | 534 | 73,2 | 975 | 182 |

| Затраты на выполнение работ (услуг), млн. р. | 989 | 2 012 | 203 | 2 890 | 143 |

| Выручка от реализации работ, млн. р. | 2 317 | 2 965 | 127 | 4 456 | 150 |

| Производственные средства предприятия, млн. р. | 2 889 | 3 726 | 128 | 3 985 | 106 |

| Рентабельность продаж,% | 31 | 21 | 67 | 21 | 100 |

| Рентабельность продукции (работ, услуг),% | 73 | 31 | 42 | 33 | 106 |

| Рентабельность производства,% | 25 | 16 | 56 | 24 | 171 |

Как видно из расчета, показатели рентабельности предприятия являются достаточно высокими. Однако 2008 и 2009 гг. не наблюдается динамика роста данных показателей, так как они находятся примерно на одном уровне. Самые высокие показатели рентабельности наблюдались в 2007 г. Однако в 2008 г. темпы роста показателей рентабельности снизились. Это обусловлено резким ростом себестоимости работ (услуг) и одновременным значительным снижением общей прибыли (темп роста составил 73%). Также, наблюдается рост производственных фондов предприятия в основном за счет увеличения дебиторской задолженности. Так, показатель рентабельности производства снизился на 56% и составил 14%. Но в 2009 г. этот показатель практически достиг своего первоначального уровня и составил 24%, так как производственные фонды значительно не выросли, а темп роста общей прибыли составил 182%. Это является наивысшим показателем темпа роста за рассматриваемый период. Показатель рентабельности продукции в 2007 г. составлял 73%. Это говорит о том, что предприятие полностью покрывает затраты на производство работ (услуг) и имеет высокий уровень прибыли с каждого рубля, затраченного на производство работ (услуг). В 2008 г. это показатель снизился до 31%, так как затраты значительно выросли, а прибыль от реализации снизилась на 14%. В 2009 г. показатели выросли, но, тем не менее, не дотягивают до первоначальных показателей 2007 г., которые являются самыми высокими за рассматриваемый период.

Таким образом, анализируя состояние предприятия по динамике прибыли и показателям рентабельности, можно сказать, что, за анализируемые три года наблюдается волнообразная динамика данных показателей. Показатели рентабельности в 2008-2009 гг. остаются на одном и том же уровне. Но, не смотря на это, предприятие стабильно получает прибыль, не имеет отрицательных показателей, что позволяет ему избежать банкротства, производить выплаты дивидендов и распределять чистую прибыль по своему усмотрению. По нашему мнению, самым удачным является 2009 г., так как предприятие смогло повысит темпы роста прибыли, а так же догнать показатели рентабельности за 2007 г.

studfiles.net