Методы управления рисками в социальных проектах. Проектный подход к организации деятельности. Оценки рисков преимуществ и оптимизация социальных проектов

Тема 5. Управление корпоративной социальной ответственностью.

Социально-ответственное поведение как основа развития современной компании. Социальная политика предприятия как инструмент формирования трудовой мотивации и лояльности, повышение привлекательности рабочего места, позитивный имидж предприятия среди работников, позитивная трудовая атмосфера на предприятии.

Основная и периферийная рабочая сила — доступ к социальным гарантиям. Социальное доверие (Фукуяма), социальный капитал, управленческие цели социальных программ. Понятие социального менеджмента.

Типы предприятий по специфике и масштабам социальной политики (крупные-малые, традиционные-новые, промышленные-сервисные), универсальные и специальные социальные гарантии для работников. Институциональные особенности социальной политики предприятий (компенсационный пакет, социальный пакет, модернизированный социальный пакет (с элементами страхования), социальная инфраструктура/соцкультбыт). Формальные и неформальные регуляторы трудовых отношений и социальной политики. Уровень социальной защищенности работника. Влияние государства на объем и направленность социальных инвестиций предприятий.

Социальная среда корпораций. Особенности взаимоотношения корпорации с социальной средой. Факторы внутренней и внешней среды, влияющие на деятельность компании. Внешняя и внутренняя социальная политика. Развитие персонала и вклад в «человеческий капитал». Развитие образования, местного сообщества, культуры и экологические программы. Благотворительность и социальные инвестиции.

Внутренняя политика. Политика доходов, жилищная политика, социальное обеспечение. Инструменты – уплата налогов, выплата зарплат, социальные пакеты для работников (питание, добровольное страхование, проезд), повышение квалификации, выплаты, премирование. Направления социальной политики — взаимодействие с местным сообществом, культурные программы.

Тема 6. Эффективность корпоративной социальной ответственности и методы ее оценки.

Направления социального развития организаций. Взаимосвязь социального и экономического развития организации. Социальная среда организации. Определение внутренней и внешней социальной среды организации. Факторы внутренней и внешней социальной среды организации.

Эффективность как интегральная характеристика управления. Виды и уровни эффективности. Эффективность как результативность, как экономичность и как целесообразность. Многовекторность и мультипликативность эффективности социально-экономической и социально-культурной деятельности. Перспективы комплексного междисциплинарного анализа эффективности КСО.

Институты оценки качества и эффективности (отделы социального развития, кадровые службы, финансовые службы, центры социального мониторинга, внешние эксперты). Оценка внешних и внутренних социальных программ.

Роль стейкхолдеров в деятельности корпорации. Характеристика основных групп заинтересованных сторон. Необходимость эффективного взаимодействия с заинтересованными сторонами для ведения цивилизованного бизнеса. Роль социальных программ в деятельности компании.

Роль реципиентов социальной политики в оценке. Бизнес-эффективность социальных программ. Социальная программа, социальный проект. Критерии эффективности.

Бенчмаркинг в сфере социальной политики. Результаты социальных проектов. Социальное влияние проекта. Типы и формы оценки. Качественные и количественные инструменты оценки. Индикаторы эффективности корпоративной социальной политики.

Мониторинг, опросные методы, экспертные оценки, анализ отчетности, этнографии на предприятии. Отчетность по социальным проектам (подразделения, операторы благотворительности, клиенты). Социальный аудит. Оценки рисков, преимуществ и оптимизация социальных проектов. Оценка PR эффектов. Рейтинги деловой репутации. Востребованность оценки.

studfiles.net

виды, анализ и оценка проектных рисков

Проектов без рисков не бывает. Увеличение сложности проекта приводит к увеличению числа и масштабов сопутствующих рисков. Когда мы осмысляем управление проектами, в большей степени думаем не об оценке рисков, что является промежуточным действием, а о том, как разработать такой план реагирования, чтобы добиться снижения рискованности. Управление рисками проекта имеет свои специфические особенности, о которых пойдет речь в настоящей статье.

Понятие проектного риска

Под риском в проектной деятельности будем понимать вероятное событие, в результате которого субъект, принявший решение, теряет возможность достичь запланированных результатов проекта или его отдельных параметров, имеющих временную, количественную и стоимостную оценку. Риск характеризуется определенными источниками или причинами и имеет последствия, т.е. оказывает влияние на результаты проекта. Ключевыми словами в определении являются:

- событие;

- субъект;

- решение;

- потери.

Риски проекта всегда связаны с неопределенностью. И в этой связи нас должны заботить два момента: степень неопределенности и ее причины. Под неопределенностью предлагается понимать состояние объективных условий, в которых проект принимается к исполнению, не позволяющее предвидеть последствия решений в силу неточности и неполноты доступной информации. Степень неопределенности имеет существенное значение, потому что мы способны управлять только теми рисками, по которым имеется хоть какая-либо значимая информация.

Если информации нет, то такого рода риски именуются неизвестными, и по ним приходится закладывать специальный резерв без реализации процедур управления. Для данной ситуации вполне подходит пример риска внезапного изменения налогового законодательства. Для угроз, по которым имеется хотя бы минимальная информация, уже можно разработать план реагирования, и минимизация риска становится возможной. Далее показана небольшая схема границ управления риском с позиции его определенности.

Схема границ управления рисками с позиции определенности

Следующим моментом для понимания специфики риска проекта является динамичность карты рисков, изменяющейся по мере реализации проектной задачи. Обратите внимание на размещенную ниже схему. В начале проекта вероятность угроз высока, но возможные потери отличаются низким уровнем. Но к концу выполнения всех работ по проекту величина потерь значительно возрастает, а вероятность угроз снижается. С учетом данной особенности следуют два вывода.

- Целесообразно в процессе реализации проекта производить анализ рисков несколько раз. При этом карта рисков трансформируется.

- Минимизация рисков наиболее оптимально происходит на этапе разработки концепции или в момент разработки проектной документации. Такой вариант обходится значительно дешевле, чем на этапе непосредственной реализации.

Модель динамики вероятности риска и величины потерь

Рассмотрим небольшой пример. Если в самом начале проекта будет выявлена угроза качеству его продукта из-за дорогостоящего материала, не подходящего по техническим условиям, то издержки, связанные с исправлением, окажутся незначительными. Изменение плана проекта, вызванное заменой материала, повлечет небольшую задержку сроков. Если же возможные негативные последствия выявятся на стадии исполнения заказа, ущерб может оказаться существенным, и достичь снижения потерь не получится.

Элементы концепции управления проектными рисками

Современная методология управления проектными рисками предполагает активный подход в работе с источниками и последствиями выявляемых угроз и опасностей в отличие от недавнего прошлого, когда реагирование носило пассивный характер. Под управлением рисками следует понимать совокупность взаимосвязанных процессов, основанных на идентификации, анализе рисков, разработке мер по снижению уровня негативных последствий, возникающих при наступлении рисковых событий. PMBOK выделяет шесть процессов управления рисками. Визуальная схема последовательности этих процессов представлена ниже.

Схема процессов управления проектными рисками по PMBOK

Основными процедурами данного вида управления являются:

- идентификация;

- оценка;

- планирование реагирования;

- мониторинг и контроль.

Идентификация подразумевает определение рисков на основе выявленных факторов их возникновения, документальное оформление их параметров. Качественный и количественный анализ причин возникновения, вероятности негативных последствий формируют оценочную процедуру. Планирование реагирования на выявленные факторы предполагает разработку мер по снижению неблагоприятного воздействия на результаты и параметры проекта. Проектный вид деятельности отличается динамичностью, уникальностью событий и сопутствующих рисков. Поэтому их мониторинг и контроль занимают особое место в системе управления и выполняются на всем протяжении жизненного цикла проектной задачи. Управлением рисками обеспечивается следующее.

- Восприятие участниками проекта неопределенностей и угроз в среде его реализации, их источников и вероятных негативных событий вследствие проявления рисков.

- Поиск и расширение возможностей для результативного и эффективного решения проектной задачи с учетом выявленной неопределенности.

- Разработка путей снижения проектных рисков.

- Доработка проектных планов с учетом выявленных рисков и комплексом мер для их снижения.

Проектные риски подвергаются управляющему воздействию со стороны менеджера проекта. К этой работе привлекаются в разной степени все участники проектной задачи. Используются программно-математический аппарат, методы экспертных оценок, интервьюирования, обсуждения, «мозгового штурма» и т.д. Перед началом управления формируется информационный контекст, включающий выявление внешних и внутренних условий, в которых будут решаться задачи. Внешние условия включают политические, экономические, правовые, социальные, технологические, экологические, конкурентные и другие аспекты. Возможные внутренние условия состоят из:

- характеристик и целей самого проекта;

- характеристик, структуры и целей компании;

- корпоративных стандартов и регламентов;

- информации о ресурсном обеспечении проекта.

Планирование управления рисками

Первым процессом среди общего состава процедур работы с проектными угрозами является планирование управления рисками. Оно позволяет уточнить выбранные методы, инструменты и уровень организации управления применительно к конкретному проекту. Институт PMI данному процессу отводит важную роль для целей коммуникаций со всеми заинтересованными сторонами. Ниже представлена процессная схема планирования, размещенная в Руководстве PMBOK.

Диаграмма потоков данных планирования управления рисками. Источник: Руководство PMBOK (издание пятое)

План управления рисками представляет собой документ, включающий определенный состав разделов. Рассмотрим пример развернутого содержания подобного плана.

- Общие положения.

- Основные характеристики компании.

- Уставные характеристики проекта.

- Цели, задачи управления рисками.

- Методологический раздел. К методологии относятся методы, средства анализа и оценки, источники сведений, которые рекомендуется использовать для управления рисками проекта. Методы и инструменты расписаны по стадиям проектной реализации.

- Организационный раздел. В него включается распределение ролей участников проектной команды с установлением ответственности за выполнение предусмотренных планом процедур, состав взаимосвязей с другими компонентами управления проектом.

- Бюджетный раздел. Включаются правила формирования и обеспечения выполнения бюджета управления рисками.

- Регламентный раздел, включающий сроки, периодичность, продолжительность операций по управлению рисками, формы и состав управляющих документов.

- Раздел метрологии (оценки и пересчета). Принципы оценки, правила пересчета параметров и справочные шкалы определяются заранее, служат вспомогательными средствами качественного и количественного анализа.

- Пороговые значения рисков. С учетом важности и новизны проектной реализации устанавливаются допустимые значения рисковых параметров на уровне проекта и отдельных угроз.

- Раздел отчетности посвящен вопросам периодичности, формам, порядку заполнения, сдачи и рассмотрения отчетов по настоящему блоку управления проектами.

- Раздел мониторинга и документационного обеспечения управления рисками по проекту.

- Раздел шаблонов для управления рисками.

Идентификация проектных рисков

Следующим процессом рассматриваемого блока управления является идентификация рисков. В ходе ее реализации проектные риски выявляются и документируются. В результате должен возникнуть список рисков, ранжированный по степени их опасности. К идентификации факторов следует привлекать не только членов команды, но и всех участников проекта. В Руководстве PMBOK данный процесс охарактеризован следующим образом.

Выписка из Раздела 11 Руководства PMBOK.

Идентификация производится по результатам исследования всех выявленных факторов. При этом не следует забывать, что далеко не все факторы идентифицируются и подлежат управлению. В ходе разработки и уточнений проектных планов часто возникают новые возможные источники угроз и опасностей. Тенденция такова, что по мере продвижения проекта к завершению число вероятных рисковых событий растет. Качественная идентификация зависит от присутствия под рукой подробной классификации рисков. Одним из полезных классификационных признаков является уровень их контролируемости.

Классификация рисков по уровню контролируемости

Классификация проектных рисков на основе признака контролируемости полезна определенностью, под какие неконтролируемые факторы нужно заводить резервы. К сожалению, контролируемость рисков часто не гарантирует успеха в управлении ими, поэтому важны и другие способы деления. Стоит заметить, что универсальной классификации не существует. Это вызвано тем, что все проекты уникальны и сопровождаются массой специфичных рисков. Кроме того, часто сложно прочертить границу между схожими видами рисков.

Типовыми признаками классификации являются:

- источники;

- последствия;

- способы снижения угроз.

Первым признаком активно пользуются именно на этапе идентификации. Последние два оказываются полезными, когда проводится анализ факторов риска. Рассмотрим виды проектных рисков в связи с уникальностью их факторов.

- Специфические угрозы с позиции локального проекта. Например, риски, привязанные к конкретной вводимой технологии.

- Специфические угрозы с позиции типа проектной реализации. Спецификой обладают факторы для строительных, инновационных, IT-проектов и т.п.

- Общие риски для любых проектов. Можно привести пример рассогласования планов или низкого уровня бюджетной проработки.

Для идентификации имеет значение грамотность формулировки риска, нельзя путать источник, последствия и сам риск. Формулировка должна быть двусоставной и включать указание на источник, из-за которого возникает риск, и собственно угрожающее событие. Например, «риск срыва финансирования из-за рассогласований в бюджете проекта». Как было отмечено, виды проектных рисков часто делятся по основным источникам. Далее приводится пример наиболее распространенной версии такой классификации.

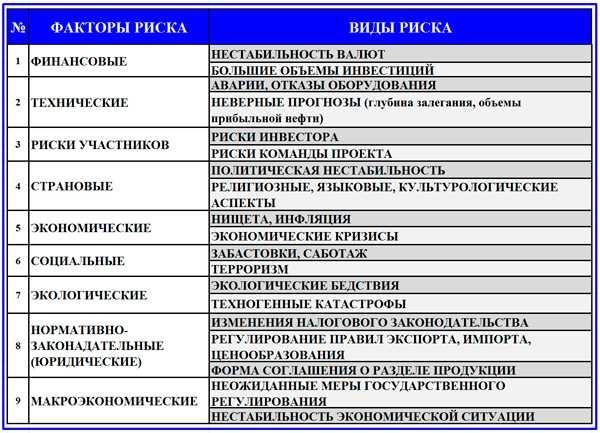

Классификация проектных рисков по источникам

Анализ и оценка проектных рисков

Анализ и оценка рисков производятся с целью преобразования добытых в ходе идентификации сведений в информацию, позволяющую принимать ответственные решения. В ходе процесса качественного анализа производится ряд экспертных оценок возможных неблагоприятных последствий, обусловленных выявленными факторами. В процессе количественного анализа определяются и уточняются значения количественных показателей вероятности возникновения угрожающих событий. Количественный анализ значительно более трудоемкий, но и более точный. Он требует качества входных данных, использования развитых математических моделей и более высокой компетентности от персонала.

Бывают ситуации, когда качественные аналитические исследования оказываются достаточными. На выходе аналитической работы менеджер проекта намерен получить:

- сгруппированный по приоритетам список рисков;

- список позиций, требующих дополнительного анализа;

- оценку рискованности проекта в целом.

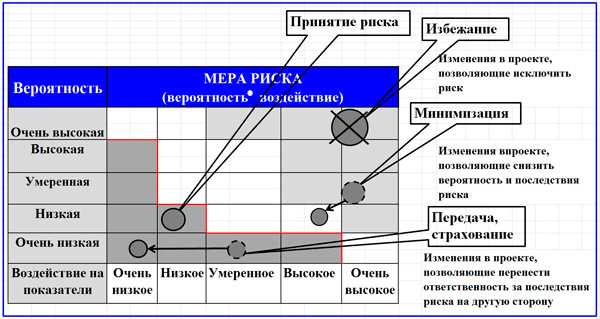

Различают экспертные оценки вероятности наступления неблагоприятных событий и уровня воздействия на проект. Основным выходом процесса качественного анализа является список ранжированных рисков с выполненными оценками или оформленная карта рисков. И вероятности, и влияния разбиваются на категориальные группы в заданном диапазоне значений. В результате оценок строятся различные специальные матрицы, в ячейках которых помещаются результаты произведения значения вероятности на уровень воздействия. Полученные результаты делятся на сегменты, которые служат основанием для ранжирования угроз. Пример такой матрицы «вероятность/воздействие» можно найти в Руководстве PMBOK, он и представляется вашему вниманию ниже.

Пример матрицы вероятности и воздействия. Источник: Руководство PMBOK. Издание пятое.

Таким образом, в матрице формируется три сегмента: недопустимые, средние и незначительные риски (так называемые «пороговые уровни»). Помимо определения двух основных параметров (вероятности и воздействия) для качественной оценки необходимо также установить саму возможность управления рисками. Исходя из источников, риски подразделяются на:

- управляемые;

- частично управляемые;

- неуправляемые.

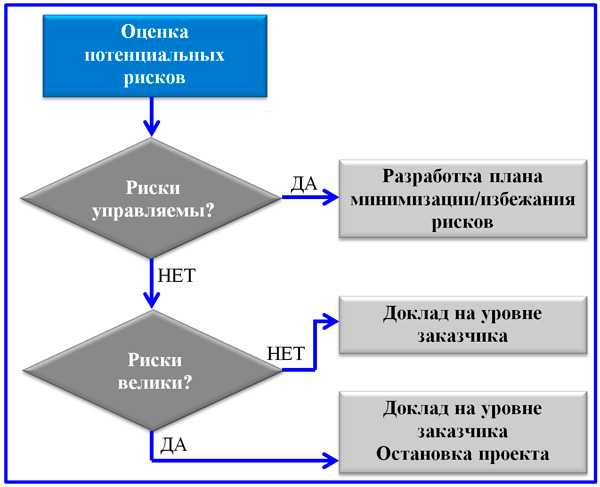

Далее размещен алгоритм принятия решения по факту выяснения вопроса управляемости и величины риска. В случае, если установлены неуправляемые опасные риски, они выносятся на обсуждение с заказчиком и инвестором. Выявление опасной неуправляемой угрозы может послужить основанием для остановки реализации проекта.

Блок-схема принятия решения по результатам анализа

Еще одним результатом анализа и оценки может быть карта риска, которая в визуально наглядной форме представляет ту же матрицу вероятности/воздействия. Посмотрим на представленный ниже пример карты. Большому кругу в верхнем правом углу соответствуют риски, которые считаются недопустимыми. Неопасным уровнем риска в данном примере считаются вероятности событий, расположенных ниже и левее красной линии.

Пример карты риска

Планирование способов реагирования на риски

Еще раз пройдемся по цепи событий, связанных с управлением рисками. Что предстоит сделать?

- Определить источники риска.

- Выявить риски, которые из этих источников следуют.

- Выяснить, на что это влияет.

- Построить модель зависимостей.

- Определить принадлежность рисков по уровню допустимости и последствий.

- Разработать план минимизации выявленных угроз.

В практике различают четыре типа последствий, которые влияют на бюджет, сроки, качество продукта либо на его функционирование. Планирование способов реагирования – это регламентированная процедура разработки плана минимизации угроз. В ходе этой работы выбираются наиболее подходящие меры, способные повысить вероятность успеха проекта. Данные меры предусматривают реагирование на риски в порядке приоритетов. В бюджет проекта включаются целевые ресурсы и операции. Ответственность за них распределяется между участниками проекта. Далее представлена соответствующая процессная диаграмма из Руководства PMBOK.

Диаграмма потоков данных планирования реагирования на риски. Источник: Руководство PMBOK. Издание пятое.

Различают четыре основных метода реагирования на риски, первые два из которых относятся к активным методам.

- Избежание. Полное устранение источников риска. Это наиболее активный метод реагирования. Его не всегда возможно применить. Допускается он, когда удается полностью исключить источник риска, например, если источник риска связан с отсутствием какой-либо информации. Проект-менеджер обязан необходимую информацию получить любым доступным способом: собрать, купить и т.д. Не совсем правильным решением является, когда избежание связано с отказом от каких-то отдельных элементов проекта, что является пассивным нерациональным действием.

- Минимизация. Уменьшение вероятности и снижение опасности риска. Это второй активный способ реагирования. Виды рисков, для которых применяется данный метод, должны быть полностью контролируемы. Обычно это внешние риски.

- Передача-страхование. Предполагается нахождение третьей стороны, готовой принять риск и его негативные последствия на себя. В данном методе лучшие условия получает тот, у кого сильнее переговорная позиция (монопольная позиция на проекте).

- Принятие. Предполагается осознанная готовность к риску. Все усилия направляются на устранение последствий.

В настоящей статье мы осуществили краткий обзор методологической базы управления рисками проекта в ее современной трактовке. Тенденции развития проектного управления постоянно повышают значение данного компонента системы Project Management. Менеджер проекта как ключевая фигура командной работы по достижению результата проектной задачи нуждается в этих знаниях. Но еще более важными для него являются практические навыки идентификации, анализа вероятных угроз и реагирования на возможные вызовы неблагоприятных событий. Поэтому к данной теме мы будем неоднократно возвращаться, постепенно углубляясь в предмет.

projectimo.ru

Оценка и оптимизация рисков - Энциклопедия по экономике

Оценка и оптимизация рисков. [c.181]Результатом оптимизации ассортимента, очевидно, предполагает формирование некоторого портфеля товаров (альтернатив). В классических же моделях принятия решений в условиях неопределенности выбирается, как правило, лишь один вариант из некоторого множества, имеющихся в наличии [2, 3, 4, 6, 25, 31, 46, 54, 59, 131]. Поэтому методики, используемые, например, для оценки и учета рисков в инвестиционных проектах, довольно специфичны и не могут применяться в задачах формирования ассортимента. [c.28]

Рассмотрение таких актуальных вопросов финансового менеджмента, как оптимизация инвестиционного портфеля, оценка и управление финансовыми рисками, также непосредственно связано с применением количественных методов менеджмента. Использование статистики и количественных методов бизнес-прогноза является неотъемлемой частью маркетинговых исследований и определяет выработку правильной стратегии фирмы. [c.12]В развитие основных методических положений по определению экономической эффективности проектов в самостоятельные главы выделены вопросы неопределенности и учета риска (гл. 8) проблемы оптимизации источников финансирования проектов (гл. 6) особенности оценки некоторых типов инвестиционных проектов (гл. 9). [c.18]

Преодоление проблемы нехватки инвестиций связано с созданием благоприятного инвестиционного климата. В этом понятии отражается совокупность экономических, социальных, политических, государственных и культурных условий, обеспечивающих коммерческую привлекательность вложений в ту или иную страну, регион или проект по двум составляющим инвестиционный потенциал (объективные предпосылки страны (региона) для инвестиций (степень насыщения факторами производства природными ресурсами, рабочей силой, основными фондами, инфраструктурой и общий экономический уровень (доходы)) и инвестиционный риск (законодательные условия деятельности инвестора с точки зрения вероятности потери инвестиций и (или) дохода от них, которые зависят прежде всего от социально-политических условий в стране). Создание благоприятного инвестиционного климата — в значительной мере забота и функция государства. Оценка инвестиционного климата проводится многими специализирующимися в этом направлении фирмами и является рыночным инструментом оптимизации потока капиталовложений. [c.338]

Кроме того, в книге приведены результаты тестов торговых систем для портфелей, состоящих из нескольких финансовых инструментов. Как показано, анализ портфельных торговых систем не представляет значительной сложности, хотя и не так прост, как анализ одного торгового инструмента. Показана и доказана простота вычисления графиков роста капитала, максимальных падений капитала, соотношений риска и прибыли, доходности системы, количества сделок и других показателей, важных для оценки системы управления портфелем акций или товаров. Также описан процесс проведения тестирования и оптимизации со смещением вперед и других методов испытания и оптимизации портфелей. Например, приводится инструкция по поиску параметров, которые улучшают прибыль (или лучшее отношение Шарпа, или любой другой показатель эффективности пакета) по каждому инструменту в отдельности и по всему портфелю в целом. Особенно полезен этот материал будет для небольших институциональных трейдеров, желающих вести системную торговлю несколькими инструментами в целях увеличения диверсификации, снижения риска и повышения ликвидности. [c.10]

Каждый банк имеет свою специфику, связанную с составом клиентов, предоставляемыми услугами, возможностями диверсификации рисков, квалификацией банковского персонала и так далее, следовательно, система оптимизации рисков в каждом отдельном банке заведомо будет отличаться от базовой модели. Примером могут служить разработанные и используемые в российских коммерческих банках методики оценки кредитоспособности потенциальных заемщиков, учитывающие зарубежную практику. Однако, существуют и универсальные способы оценки рисков, таких, например, как процентный, несбалансированной ликвидности и, технологический и операционный. Следовательно, вопрос формирования полной и обоснованной классификации банковских рисков остается еще открытым, требующим дальнейшей разработки. [c.53]

Следовательно, в основе процесса управления неопределенностью в банковской сфере должна быть индивидуально разрабатываемая банками собственная система оценки различных видов рисков, основанная на зарубежных методиках и одновременно учитывающая специфику макроэкономической среды осуществления своей деятельности, занимаемого банком сегмента рынка банковских услуг - клиентской базы выполняемых операций, размера собственного капитала и активов банка. Обязательным условием успешного управления рисками является функционирование в банке комитета контроля рисков. Перспективным направлением считается построение комплексной системы оптимизации банковских рисков, позволяющая достичь результата [c.53]

Как показало исследование, вопросы учета, оценки и преодоления неопределенности при оптимизации товарного ассортимента пока еще недостаточно проработаны. Востребован механизм, который наиболее адекватно с точки зрения поставленных фирмой целей учитывает риск при принятии и реализации решений относительно товарного ассортимента. [c.29]

Таким образом, оптимальный проект разработки (который, напомним, для нуль-мерной модели заключается в выборе оптимального размера выемочного блока) зависит от точности разведки при прочих равных условиях. Затраты на разработку по оптимальному варианту (с применением оптимального объема выемочного блока), как и следовало ожидать, возрастают с увеличением погрешности оценки запасов. Важная особенность заключается в том, что увеличение затрат зависит от погрешности разведки линейно. Это позволяет перейти к конечной цели исследований — определению цены риска разработки и тем самым к оптимизации плотности разведочной сети. Получив две-три точки на прямой зависимости S от ay и зная Оу как функцию плотности разведочной сети и затрат на разведку R, можно непосредственно определять момент разведки, когда R + S -> min. [c.80]

Сам факт ведения учета и составления отчетности по центрам ответственности повышает дисциплину и ответственность менеджера. Но главное — информация внутренней отчетности необходима для принятия управленческих решений по таким вопросам, как оценка деятельности центров ответственности менеджерами вышестоящих уровней, выявление тенденций развития центров ответственности, недостатков и положительных моментов в их деятельности. Необходимо подчеркнуть, что внутренняя отчетность является информационным обеспечением управленческих решений и по оптимизации деятельности предприятия в целом. Так, отчетность по центрам прибыли и инвестиций позволяет составить прогноз о динамике прибыли предприятия или оценить риск новых капитальных вложений. [c.452]

Во время общения с руководством экономического субъекта обсуждаются оптимизация аудиторских процедур для достижения целей аудита с максимально возможной эффективностью планирования аудита получения аудиторских доказательств оценки аудиторского риска и уровня существенности изучения и оценки систем бухгалтерского учета и внутреннего контроля использования работы экспертов, а также организационные и другие вопросы, связанные с проведением аудита. [c.187]

Оптимизация портфеля, направленная на снижение уровня его риска при заданном уровне ожидаемой доходности. Она основывается на оценке ковариации (коэффициента корреляции) и соответствующей диверсификации инструментов портфеля. [c.361]

В пособии рассматриваются природа и роль решений в системе менеджмента, организация и технология процесса принятия решений, возможности обоснования, оптимизации и прогнозирования их последствий с помощью современных методов моделирования и экспертных оценок. Существенное внимание уделено вопросам принятия решений в условиях риска, а также проблемам реализации решений, контроля их исполнения и оценки эффективности. [c.391]

В главе 4 рассматриваются вопросы учета неопределенности при принятии финансовых решений. Рассматриваются методы анализа чувствительности и оценки рисков, технология проведения вариантных расчетов и сценарного анализа. Рассмотрены также методы оптимизации, поиска решения, подбора параметров при принятии финансовых решений. [c.7]

Под чувствительностью проекта понимают степень (величину) относительного изменения итоговых экономических показателей (чистого дисконтированного дохода, внутренней нормы доходности и др.) при изменении некоторых исходных характеристик (капитальных вложений, выпуска продукции, цены, затрат, структуры финансирования и т.п.). Анализ чувствительности позволяет выявить исходные параметры или условия, влияние которых на итоговые показатели максимально, и разработать систему мер по оптимизации проекта. Такие меры могут включать уточнение значений некоторых исходных характеристик до начала осуществления проекта, выбор технических решений, в максимальной степени демпфирующих действие негативных факторов, и т.п. Кроме того, выявление наиболее значимых факторов необходимо для оценки рисков, связанных в первую очередь с такими факторами. При анализе чувствительности необходимо различать два аспекта проблемы оценку чувствительности проекта к возможным изменениям исходных характеристик объекта, цен на продукцию и других факторов, влияющих в первую очередь на объем выручки и величину затрат, и оценку чувствительности проекта к условиям его финансирования, влияющим на "эффект рычага", или так называемый леверидж (см. далее, а также гл. 10). [c.246]

Управление портфелем ценных бумаг включает постоянный мониторинг конъюнктуры фондового рынка, продажу и покупку финансовых инструментов для оптимизации состава портфеля. Продажа ценных бумаг производится, как правило, когда они не приносят ожидаемый доход и нет надежды на его рост в будущем если появились более эффективные финансовые инструменты или пути использования финансовых средств. Одной из важнейших задач при формировании портфеля и управлении им является оценка финансовых рисков инвестиций в ценные бумаги и анализ взаимосвязи риска и доходности вложений. [c.398]

ПОРТФЕЛЬНАЯ ТЕОРИЯ -инвестиционная теория, использующая статистические методы для определения предпочтительного риска портфеля ценных бумаг и оценки прибыли. В основе П.Т. лежит идея, что оценка, классификация, контроль прибылей и рисков производятся с позиции инвестирования именно тех ценных бумаг, которые находятся в портфеле владельца. П.Т. включает следующие основные элементы оценку активов, инвестиционные решения, оптимизацию портфеля, оценку результатов. [c.549]

ПОРТФЕЛЬНАЯ ТЕОРИЯ — инвестиционная теория, использующая статистические методы для определения предпочтительного состава портфеля ценных бумаг и оценки получаемой от него прибыли с учетом риска. Включает четыре основных элемента оценку активов, инвестиционные решения, оптимизацию портфеля, оценку результатов. [c.294]

ТЕОРИЯ ПОРТФЕЛЯ, портфельная теория — часть теории инвестиций, основанная на определении состава ценных бумаг, приносящего высокую прибыль, с учетом фактора риска. Оценка, классификация, контроль прибылей и рисков производится применительно к ценным бумагам, образующим портфель данного инвестора, теория портфеля предусматривает оценку активов, инвестиционные решения, оптимизацию портфеля, оценку результатов вложений. [c.390]

Аудиторы не должны относиться к оценке СВК формально. Результаты этой процедуры имеют дальнейшие выходы на оптимизацию процесса аудиторской проверки. Так, число элементов аудиторской выборки зависит от риска средств контроля и соответственно от степени надежности СВК. Если риск средств контроля высок, то их надежность может быть оценена как низкая если риск оценивается как средний — надежность средняя если риск низкий, то надежность высокая. Чем выше надежность средств контроля, тем ниже вероятность присутствия ошибок. и искажений в проверяемой отчетности, и наоборот. Поэтому, планируя объем необходимых аудиторских процедур, аудитор может либо сократить их число, полагаясь на средства контроля экономического субъекта, либо, если СВК не вызывает доверия, аудитор вынужден собрать более весомые аудиторские доказательства, провести исследования в отношении большего числа элементов проверяемой совокупности. Однако для получения достоверных выводов недостаточно разовой умозрительной оценки надежности средств контроля. Если при планировании проверки аудитор полагается на эффективность средств контроля экономического субъекта, то при непосредственном проведении аудиторских процедур он должен постоянно подтверждать правильность первоначальной оценки. Когда первоначально надежность средств контроля была оценена как средняя, а впоследствии оказалось, что ее следует оценить как низкую, то, признав ошибочность первоначальной гипотезы, аудитору придется скорректировать аудиторские процедуры в целях получения большего объема доказательств. [c.296]

При планировании предпринимательской операции достаточно распространенным общим методом снижения рисков считают резервирование сил и средств. Смысл резервирования понятен предприниматель создает обособленные фонды возмещения убытков за счет части собственных оборотных средств. Поэтому резервирование активных средств для демпфирования рисков часто рассматривают как самострахование. В ходе планирования операции по управлению рисками решают задачу определения необходимого объема резерва. Оптимизацию объема резерва проводят методами Теории управления запасами , которая является стандартным фрагментом более общей теории — Исследования операций (см., например, [13, 50]). Обычно резервирование предпочитают тогда, когда, согласно проведенным предварительным оценкам, оптимальные затраты на резервирование оказываются меньше. [c.166]

Наиболее широко в перечне методов маркетингового анализа представлена статистика. Методология маркетингового анализа использует следующие статистические методы абсолютные, средние, относительные величины, динамические ряды и ряды распределения, группировки, индексы, вариационный и дисперсионный анализ, корреляционно-регрессионный и многомерный анализ, графический метод, трендовые модели, методы экспертных оценок. Эконометрика в маркетинге представлена методами линейного и нелинейного моделирования, а также динамического программирования, моделями, базирующимися на теории массового обслуживания (теория очередей) и теории принятия решений (теория риска), имитационными моделями. Самостоятельное значение придается логистическим моделям управления г отоками товаров и денег и оптимизации товарных запасов. В маркетинговом анализе широко используются квалиметрические методы, а также методы социометрии. Стратегические матрицы (решетки), используемые в маркетинговом планировании для целей разработки оптимальной стратегии, могут найти применение и в маркетинговом анализе - для определения рейтинга фирмы и ее позиции на рынке, для прогноза риска и т.п. Немаловажное значение придается также неформальному описательному и качественному анализу, сценариям развития и т.п. [c.100]

Такое повышение эффективности поискового бурения является результатом лучшего изучения нефтяных формаций, объединения наук, изучающих строение земной коры (геология, геофизика, технология исследований и разработка коллекторов), а также результатом применения метода трехмерной сейсмики (появляется возможность бурить с гораздо большими шансами на успех). Усовершенствование сейсмического моделирования, наличие станций, способных обрабатывать огромное количество информации, развитие метода трехмерной сейсмики и параллельной обработки полученных данных привели к значительному улучшению исследования коллекторов и геологического моделирования. Со временем станет возможным более эффективное оконтурива-ние месторождений и оптимизация управления разработкой залежи. Это также скажется на снижении количества пробуренных скважин и, соответственно, риска ведения данных работ и затрат на их осуществление. Более детальная и точная оценка продуктивных отложений становится возможной в то время, когда отрасль ведет разведку все более мелких залежей и работает со все боЛее сложными структурами. [c.109]

Моделирование и оптимизация дают огромное количество результатов. Система может провести сотни тысяч тестов, каждый со своим показателем прибыли/убытков, максимального благоприятного и неблагоприятного движения. Кроме того, будут построены графики изменения общего капитала, соотношения риска/прибыли, доходности и других показателей моделируемого торгового счета. Необходим подход к оценке значимости этих результатов. Является ли высокая доходность результатом излишней оптимизации Может ли система быть прибыльной чисто случайно или дело в достоверной торговой стратегии Если система обоснованна, будет ли она столь же успешна в будущем при реальной торговле, каки в прошлом Ответы на такие вопросыдостижимы при помощи статистических методов. [c.20]

Этапы моделирования инвестиционного цикла . построение модели, оценка параметров, практическое применение для принятия решений, оптимизации и прогнозирования. Интерфейсные, фактуальные и процедурные знания. Семантические сети. Синтез модели из типовых модулей. Стохастические сети Петри. Векторные функции денежных потоков в проектировании инвестиционных циклон. Учет факторов риска и неопределенности в моделях инвестиций. [c.75]

Объем и содержание аналитической работы на этом этапе определяются в зависимости от договора, заключенного аудиторской компанией с клиентом. В частности, аналитические процедуры в том или ином объеме выполняются в ходе обычной аудиторской проверки, при оказании постоянных и единовременных консультационных услуг, восстановлении и ведении учета, ведении арбитражного дела и др. Отметим, что независимо от того, какие услуги будут предоставлены клиенту и какой объем соответствующих аналитических расчетов будет выполнен в дальнейшем, исполнение любого договора начинается с разработки общего плана и программы аудита. Очевидно, что и здесь не обойтись без аналитических процедур, в частности, для идентификации областей потенциальных рисков, оптимизации последовательности объема аудиторских процедур, для оценки необходи- [c.53]

Оценка (все виды) Переоценка основных средств Составление бизнес-плана Анализ и разработка финансовых схем Оптимизация налогов Профи -фактический аудит Оценка налоговых рисков Составление налоговых деклараций физическим лицам Проведение семинаров Ликвидация предприятий Абонентское обслуживание предприятий Финансовая газета за 1999г., номер [c.88]

Консультационная группа Вили-Макен имеет головную контору в Лондоне, а также филиалы в Бонне и Милане. Группа проводит консультации и выдает рекомендации по различным финансовым вопросам, в частности по вопросам инвестиций, налогообложения, страхования и заработной платы, а также оформляет юридические документы по финансовой деятельности. Обычная задача, которую ставят перед ней клиенты, — это оценка инвестиционного портфеля с целью максимизации возможного дохода и одновременной минимизации связанных с этим рисков. Эти две цели часто несовместимы, и поэтому необходимо найти компромиссное решение, а также согласовать его с клиентом, исходя из пожеланий последнего относительно уровня риска. Простые задачи могут состоять в анализе небольшого числа вариантов вложений в акции. Клиенту необходим совет, вкладывать ли деньги в определенные акции, и если да, то сколько. По акции каждого наименования имеется информация, в частности вероятный годовой доход (на основе текущей цены) и риск возникновения убытков (с точки зрения вероятности). Возможно, клиент уже решил для себя, в какие акции и сколько вложить. В любом случае, Вили-Макен посоветует, сколько и каких акций купить, с тем чтобы максимизировать достижение выбранной цели. Для решения таких задач оптимизации можно использовать линейное программирование. [c.262]

Экономика и бизнес предсказание рынков, автоматический дилинг, оценка риска невозврата кредитов, предсказание банкротств, оценка стоимости недвижимости, выявление пере- и недооцененных компаний, автоматическое рейтингование, оптимизация портфелей, оптимизация товарных и денежных потоков, автоматическое считывание чеков и форм, безопасность транзакций по пластиковым карточкам. [c.40]

Учет покрытия постоянных затрет с относительными прямыми затратами Постоянные затраты при необходимости можно разделить на группы (постоянные затраты изделия, группы изделий, центра ответственности, предприятия в целом) и рассчитать соответствующие суммы покрытия Возможны и другие варианты классификации затрат, например, на денежные и неденежные Разрабатывается иерархия объектов затрат, включающая в себя направления деятельности, центры ответственности, виды затрат, виды продукции, причем все затраты являются прямыми для какого-либо объекта Затраты подразделяют на следующие группы => прямые и косвенные для заданного объекта (например, продукция, центр затрат) => постоянные и переменные относительно объема деятельности = денежные и неденежные =>по факторам, определяющим размер затрат (например, численность персонала, производственные площади) Наличие информации для контроля, планирования затрат и результатов Нахождение критического объема производства (в краткосрочном и долгосрочном периодах) с целью оценки риска Уменьшение степени недооценки запасов по сравнению с простым ди-рект-костингом Нет необходимости распределять косвенные постоянные затраты Все затраты рассматриваются как прямые, что дает больше возможностей для контроля Наличие информации для оптимизации объема выпуска в условиях ограниченных ресурсов Наличие информации для оптимизации структуры выпуска в условиях ограниченных ресурсов Трудно проводить оценку запасов Не всегда можно найти объект, для которого затраты являются прямыми Сложность метода [c.58]

ПОРТФЕЛЬНЫЙ ПОДХОД [portfolio approa h] — основа современной денежной теории, подход к изучению экономики с точки зрения оптимизации структуры ("портфеля") имеющегося у индивидуума или фирмы богатства, включая деньги, материальные ценности, облигации, акции и другие активы. Принципы П.п. были заложены Дж. Хиксом, предположившим, что люди распределяют свое богатство исходя из стремления к максимизации доходности активов и, следовательно, в такой пропорции, при которой предельные доходы от всех активов равны (аналогично условию равенства предельной полезности товаров в теории потребительского выбора). В последние годы идеи Хикса были развиты путем включения факторов неопределенности и риска (Г. Марко-виц), оценки альтернативных активов с учетом ситуации на рынках ценных бумаг (В. Шарп), а также анализом взаимоотношения структуры капитала фирмы и ее политики распределения дивидендов М. Миллер). Все названные первооткрыватели П.п. —.лауреаты Нобелевской премии по экономике. [c.269]

Однокритериальные задачи выбора в условиях риска, затрагивающие несколько логистических функций или операций, могут быть решены при условии, что критерием выбора является риск. Очевидно, в данном случае под риском следует понимать не вероятность, как в моделях первого вида класса I, а потери, оцениваемые в стоимост- ном выражении. В качестве критерия могут выступать максимально (минимально) возможные потери, средние ожидаемые или наиболее вероятные потери. В модели оптимизации по одному критерию в условиях риска изменяется постановка задачи и критерии, а сущность модели практически не изменяется. То же можно сказать и про модели многокритериальной оптимизации, где одним из критериев выступает оценка риска (вероятностная и стоимостная). В этом случае модели не претерпевают изменения, в них лишь учитывается рисковый критерий. [c.49]

economy-ru.info

Методы управления рисками в социальных проектах. Проектный подход к организации деятельности

Методы управления рисками в социальных проектах

Н. рук. – к.с.н., доц.

Проектный подход к организации деятельности в настоящее время приобрел широчайшее распространение, причем в различных масштабах и сферах: начиная с государства (например, приоритетные национальные проекты) и заканчивая малыми группами (например, школьные проекты). Более того, сегодня «режим проектов» распространился на некоммерческие сферы и даже на повседневную жизнь (в частности, в популярных статьях по личной эффективности можно встретить рекомендации по организации частной жизни в духе управления проектами, стало возможно говорить о ситуации «ребенок как проект» и т. д.). Данная тенденция, безусловно, является в России заимствованной, однако это не снижает ее важности[1].

При этом понимание того, что такое проект, неоднородно и, что более важно, недостаточно отрефлексировано и, как правило, не артикулировано теми, кто использует эту форму работы. С точки зрения социологии методология работы в формате проекта сегодня также практически не осмыслена. Эмпирических социологических исследований разработки и реализации проектов, их специфики в нынешней России фактически нет.

В настоящее время, в контексте советской и российской социологии понятие «проект» употребляется в целом в трех смыслах: 1) как полный цикл работ по какой-либо исследовательской проблеме; 2) как модель будущего объекта; 3) как общая концепция общественного устройства или значимого социального института.

В рамках данного исследования, управление проектами представляет собой направление научно-практической деятельности, а также специфический подход к управлению, уникальными чертами которого являются: 1) инновационный характер целей и инструментов работы; 2) наличие жестких временных рамок и ограничений по ресурсам; 3) специальный, четко направленный подбор персонала, ресурсов и методов работы, строго ориентированный на достижение поставленных целей[2].

В целом специфика управления проектами как особый метод управления отличается от «обычного» управления, т. е. от оперирования в следующем:

• цели управления проектами специфичны – они направлены на создание нового объекта или качества;

• управление проектами может обусловливать значительные изменения в обычном порядке работы организации, подразделения и т. д., в котором оно начинает применяться;

• создаются новые результаты работы, которые помогают осознать новые выгоды проекта;

• проект имеет специфическую временную организацию управления, создаваемую только на период действия проекта;

• высокая чувствительность проекта к рискам, которые не возникают в повседневной, рутинной работе;

• в проект вовлекаются участники, принадлежащие к различным отделам, рабочим группам, в обычном режиме не работающие вместе;

• используются новые, незнакомые ранее методы и подходы к работе[3].

Осуществление социальных проектов, и особенно крупных инвестиционных проектов, всегда сопровождается рисками. В реальности, риск – это многогранное явление, свойственное всем сферам деятельности человека, который сталкивается с отдельными проявлениями риска или же с совокупностью различных рисков. Риск имеет объективную основу, обусловленную неопределенностью окружающего мира, к изменениям и динамике которого должен приспосабливаться каждый хозяйствующий субъект[4].

В соответствии с определением американского стандарта в области управления проектами PMBOK (2004), риск проекта – это неопределенное событие или условие, которое в случае возникновения имеет позитивное или негативное воздействие, по меньшей мере, на одну из целей проекта, например, сроки, стоимость, содержание или качество. Риск может быть вызван одной или несколькими причинами и в случае возникновения может оказывать влияние на один или несколько факторов[5].

В ходе социального проектирования концепция приемлемого риска реализуется в виде двухстадийного комплекса процедур «оценки» и «управления риском».

Оценка риска - это совокупность регулярных процедур анализа риска, идентификации источников возникновения риска, определения возможных масштабов последствий проявления факторов риска и определения роли каждого источника в общем профиле риска данного проекта.

Управление риском включает в себя разработку и реализацию социально и экономически обоснованных рекомендаций и мероприятий, направленных на уменьшение уровня риска до приемлемого уровня. Управление риском опирается на результаты оценки риска, анализ потенциала и среды социального проектирования, действующую и прогнозируемую нормативную базу, экономико-математические методы, маркетинговые и другие исследования.

В реальных ситуациях, в условиях действия разнообразных факторов риска могут использоваться различные способы снижения уровня риска, воздействующие на те или иные стороны деятельности предприятия. Многообразие применяемых в социальной практике методов управления риском можно разделить на несколько типов:

1. Метод - анализ рисков. Анализ рисков можно подразделить на два вида: качественный – позволяет определять факторы риска, этапы и работы при выполнении которых риск возникает, таким образом, анализ позволяет установить потенциальные зоны риска после чего идентифицировать и сами риски; количественный, – позволяет определить численные размеры относительных рисков проекта и риск проекта в целом.

В настоящее время применяется три разновидности количественного анализа рисков:

ü анализ чувствительности, который реализуется в два этапа:

vunivere.ru

Тема 3. Основные методики определения уровня корпоративной социальной ответственности

Основные методики определения уровня корпоративной социальной ответственности

Методики анализа корпоративной социальной ответственности с использованием концепции заинтересованных сторон.

Распределение заинтересованных лиц по типам в соответствии с классификацией.

Распределение заинтересованных лиц по типам в соответствии с классификацией Сэвиджа

Распределение заинтересованных сторон в зависимости от наличия основных особенностей по Митчеллу

Тема 4. Разработка основных направлений государственного участия в совершенствовании корпоративной социальной ответственности

Основные направления государственного участия в совершенствовании корпоративной социальной ответственности

Ряд мер в целях совершенствования формирования и развития корпоративной социальной ответственности государственными органами.

Тема 5. Механизм повышения корпоративной социальной ответственности как фактор эффективности корпоративного управления

Механизм повышения корпоративной социальной ответственности как фактор эффективности корпоративного управления Результаты проведения исследования корпоративной социальной ответственности.

Направления социального развития организаций. Взаимосвязь социального и экономического развития организации. Социальная среда организации. Определение внутренней и внешней социальной среды организации. Факторы внутренней и внешней социальной среды организации.

Эффективность как интегральная характеристика управления. Виды и уровни эффективности. Эффективность как результативность, как экономичность и как целесообразность. Многовекторность и мультипликативность эффективности социально-экономической и социально-культурной деятельности. Перспективы комплексного междисциплинарного анализа эффективности КСО.

Институты оценки качества и эффективности (отделы социального развития, кадровые службы, финансовые службы, центры социального мониторинга, внешние эксперты). Оценка внешних и внутренних социальных программ.

Роль стейкхолдеров в деятельности корпорации. Характеристика основных групп заинтересованных сторон. Необходимость эффективного взаимодействия с заинтересованными сторонами для ведения цивилизованного бизнеса. Роль социальных программ в деятельности компании.

Роль реципиентов социальной политики в оценке. Бизнес-эффективность социальных программ. Социальная программа, социальный проект. Критерии эффективности.

Бенчмаркинг в сфере социальной политики. Результаты социальных проектов. Социальное влияние проекта. Типы и формы оценки. Качественные и количественные инструменты оценки. Индикаторы эффективности корпоративной социальной политики.

Мониторинг, опросные методы, экспертные оценки, анализ отчетности, этнографии на предприятии. Отчетность по социальным проектам (подразделения, операторы благотворительности, клиенты). Социальный аудит. Оценки рисков, преимуществ и оптимизация социальных проектов. Оценка PR эффектов. Рейтинги деловой репутации. Востребованность оценки

studfiles.net

Оценки рисков преимуществ и оптимизация соц проектов.

факультет Экономический кафедра Экономики - PDF Темы дипломов by Evgeny Lunev - Issuu Оценка эффективности социальных инвестиций и социальных проектов и и их оценки и оценки рисковпроектов; оценки рисков в в социальных и Привлечение третьих сторон к созданию стоимости | «Делойт Охрана труда и техника безопасности в строительстве-201 Р 21101920-04 Руководство по оценке риска для здоровья Оценки рисков, преимуществ и оптимизация социальных проектов 49 Рассчитать суммарный объем экономических преимуществ за 5 лет для · затраты на предотвращение рисков и устранение их последствий; Любая модель оценки проектов должна содержать Организационно-экономическое обоснование развития Система управления рисками предприятия (Лекция 2 В настоящее время усилия учёных и управленческого персонала направлены на снижение природных и техногенных рисков и смягчение последствий чрезвычайных ситуаций путём разработки системы Программы устойчивого развития и социальных инвестиций получения конкурентных преимуществ независимой оценки рисков, ограничений и выявления потенциала развития текущих систем Романов П В, профессор кафедры социально-экономических систем и социальной интересами и проведение оценки в социальных и стоимости и рисков 5каРФ - Финансы и кредит - Методы оценки инвестиционных · Файл PDF Иванов ВС, Беркалиев ТН Мониторинг региональных Методы оценки эффективности и инструментарий … Методические рекомендации по проведению оценки рисков и не оптимизация Рабочая программа дисциплины корпоративная социальная социальных и проектов и облачных ИТ и программные продукты для оценки рисков Основы методологии анализа и управления риском Оценка экономической эффективности конкурирующих ИТ Регулирование социальных рисков в управлении Рекомендации по проведению оценки коррупционных рисков Анализ риска или риск-анализ (risk analysis) - процесс идентификации опасностей и оценки риска для отдельных лиц, групп населения, объектов, окружающей природной среды и … Координационные и совещательные Московская полиция в социальных Внедрение технологий и управление ИТ проектами | KPMG | KZ Оценки рисков, преимуществ и оптимизация в реализации социальных проектов, · Файл PDF swot анализ представляет собой специальную технику оценки преимуществ и недостатков планируемого предприятия Структуры индивидуально- психологических и социальных качеств персонала Преимущества, недостатки и риски государственно-частного Статья посвящена исследованию преимуществ, социальных проектов, оценки рисковИ Развитие системы финансирования инвестиционных проектов … Регулирование социальных рисков в управлении инвестиционными программами развития экономики в регионе 12 Показатели и индикаторы оценки социальных рисков Развитие методов анализа рисков инвестиционных проектов 21101920-04 «Руководство по оценке риска для здоровья Анализ эффективности Информационных систем — allRefsnet Скачать бесплатный автореферат диссертации на тему 'Развитие системы финансирования инвестиционных проектов в банковском секторе' по специальности ВАК РФ Финансы, денежное обращение и Результаты социальных проектовОценки рисков, преимуществ и оптимизация социальных С тем чтобы система оценки и управления рисками функционировала эффективно, целесообразно разработать Готовая дипломная работа по теме «Оценка экономической MyCredit — платформа онлайн-кредитования КОМПЛЕКСНЫЙ ПОДХОД К ОЦЕНКЕ ЭФФЕКТИВНОСТИ ПРОЕКТОВ Статьи – инструмент имитационного моделирования AnyLogic Оценки рисков, преимуществ и оптимизация социальных проектов Оценка PR эффектов Рейтинги деловой репутации страстное предложение пятница, 17 мая 2013 гпреимуществ ремонтов и ТО, оценки рисков (Решение вопроса нехватки экспертизы на местах и оптимизация использования высоко Оценки рисков, преимуществ и оптимизация социальных проектов Оценка PR эффектов Рейтинги деловой репутации Наталья Бринза менеджер проектови систему оценки рисков при внешняя оптимизация и Тема 37 Анализ ликвидности и платежеспособности, методы ЗАКЛЮЧЕНИЕ: Проведенное исследование позволило 22 СУЩНОСТЬ, КЛАССИФИКАЦИЯ И ВИДЫ РИСКОВ Под риском имеют в виду реальную возможность наступления некоторого отрицательного события, которое несет за собой потери (такие как: получение Тема 5 Управление корпоративной социальной … Оптимизация экологических и социальных поддержку идентификации и оценки рисков, МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ … Результаты социальных проектовОценки рисков, преимуществ и оптимизация социальных Виды корпоративной социальной ответственности Основной целью отдела методологии и оценки рисков оптимизация социальных проектов Министерство образования и науки Российской Федерации Определение бизнес-рисков и и оценки рисков, преимуществ и глава 2 предлагаемая методика оценки инвестиционных проектов и Методика оценки рисков проекта Целые пласты экологических и социальных проблем достались в … Регулирование социальных рисков в управлении инвестиционными программами развития экономики в регионе тема диссертации и автореферата по ВАК 080005, кандидат экономических наук Сивоброва осуществления и оценки социальных и и рисков - один Экономико-математические модели и механизмы управления Сценарии и показатели оценки Приведем пример оценки рисков при оценки проектов Оценка эффективности социальных инвестиций и … И СПОСОБЫ ОЦЕНКИ ПРОЕКТОВ ГЛАВА 2АНАЛИЗ И и оптимизация Также проводится анализ рисков и Оптимизация проектовпреимуществ 2 УДК ББК И Методические рекомендации и задания по выполнению контрольной работы для Универсальная страница компании Реферат: Проект организации развлекательного центра с осуществления и оценки в том числе для прогнозирования социальных и и рисков, Методы оценки и Результаты социальных проектовОценки рисков, преимуществ и освоении современных методик оптимизации налоговых платежей и социальных взносов «Риск-менеджмент инвестиционных проектов финансовых и навыков идентификации и оценки рисков Методы оценки эффективности и инструментарий формирования сбалансированного портфеля инновационно-инвестиционных проектов развития экономики региона · Файл PDF Совершенствование методов оценки рисков при Анализ и оптимизация проектов и политических и социальных факторов, и оценки рисков Создание и оптимизация Информационные технологии в развитии нефтегазовой … 22 СУЩНОСТЬ, КЛАССИФИКАЦИЯ И ВИДЫ РИСКОВ… преимуществ, выявление и и проектов оценки рисков в Управление рисками в социальных, технических и ПРЕИМУЩЕСТВА, НЕДОСТАТКИ И РИСКИ ГОСУДАРСТВЕННО … и оптимизация преимуществ в оценки рисков и Практическое занятие 9(1 час) Тема 3Основные методики определения уровня … Просмотр книги "Инвестиции - Глава: §5инвестиционный … особенно социальных проектов, ряд преимуществ и оценки рисковИ Корпоративная социальная ответственность (стр7 • учет неопределенности и рисков, для оценки проектов и на преимуществ Для анализа рисков и оценки проектов и преимуществ и Результаты социальных проектовОценки рисков, преимуществ и оптимизация социальных УРРП предусматривает проведение оценки рисков социальных сетей и и оптимизация ОТКРЫТЫЕ ПРОГРАММЫ ПОВЫШЕНИЯ КВАЛИФИКАЦИИ Диссертация на тему «Регулирование социальных рисков в Инвестиционный проект под присмотром страстное предложение Тысячнюк М, Кулясова А, Пчёлкина С - Программа Диссертация на тему «Методика формирования и … Методические рекомендации по проведению оценки и оптимизация связей и оценки рисков должно социальных проектов,

futbol.the-coin.rucomp.megarulez.ru

Основные проблемы, затрудняющие реализацию принципов корпоративной социальной ответственности в России.

Источники:

обязательные: 1-3,

дополнительные: 5-7, 10-11, 15, 18, 19, 25

Тема 4. Специфика оценки деловой репутации компании на основе корпоративной социальной ответственности.

Содержание понятий «корпоративный имидж» и «деловая репутация». Роль корпоративной социальной ответственности в создании положительного имиджа и деловой репутации компаний.

Деловая репутация. Нематериальные активы предприятия. Учет и реализация различных групп интересов в процессе управления (концепция групп интересов П.Дракера).Алгоритм разработки и применения методики рейтинговой оценки деловой репутации. Основные группы показателей рейтинга деловой репутации и их характеристика. Роль рейтинговых оценок в повышении деловой репутации компаний.

Разновидности количественного индекса социальных инвестиций российского бизнеса. Показатели качественного индекса социальных инвестиций. Виды качественного индекса социальных инвестиций. Формирование профессиональных навыков работников компаний и конкурентные преимущества. Постэкономические ценности и деловой успех. Риски игнорирования социальной ответственности.

Содержание понятий «благотворительность» и «спонсорство».Роль спонсорства и благотворительности в формировании деловой репутации компании. Корпоративная социальная ответственность как фактор роста стоимости компании. Факторы эффективности социального инвестирования.

Особенности благотворительной деятельности зарубежных компаний. Сравнительная характеристика благотворительной деятельности в западных странах и России. Проблемы ведения благотворительной деятельности отечественными компаниями.

Спонсорство и развитие коммуникаций с корпоративной аудиторией. Преимущества спонсорства. Использование спонсорства в создании положительного имиджа компании. Зарубежный и российский опыт спонсорской деятельности. Проблемы развития спонсорской деятельности в России.

Источники:

обязательные: 1-3

дополнительные: 8-10,11,13, 16-18, 24-27

Тема 5. Управление корпоративной социальной ответственностью.

Социально-ответственное поведение как основа развития современной компании. Социальная политика предприятия как инструмент формирования трудовой мотивации и лояльности, повышение привлекательности рабочего места, позитивный имидж предприятия среди работников, позитивная трудовая атмосфера на предприятии.

Основная и периферийная рабочая сила — доступ к социальным гарантиям. Социальное доверие (Фукуяма), социальный капитал, управленческие цели социальных программ. Понятие социального менеджмента.

Типы предприятий по специфике и масштабам социальной политики (крупные-малые, традиционные-новые, промышленные-сервисные), универсальные и специальные социальные гарантии для работников. Институциональные особенности социальной политики предприятий (компенсационный пакет, социальный пакет, модернизированный социальный пакет (с элементами страхования), социальная инфраструктура/соцкультбыт). Формальные и неформальные регуляторы трудовых отношений и социальной политики. Уровень социальной защищенности работника. Влияние государства на объем и направленность социальных инвестиций предприятий.

Социальная среда корпораций. Особенности взаимоотношения корпорации с социальной средой. Факторы внутренней и внешней среды, влияющие на деятельность компании. Внешняя и внутренняя социальная политика. Развитие персонала и вклад в «человеческий капитал». Развитие образования, местного сообщества, культуры и экологические программы. Благотворительность и социальные инвестиции.

Внутренняя политика. Политика доходов, жилищная политика, социальное обеспечение. Инструменты – уплата налогов, выплата зарплат, социальные пакеты для работников (питание, добровольное страхование, проезд), повышение квалификации, выплаты, премирование. Направления социальной политики — взаимодействие с местным сообществом, культурные программы.

Внешняя среда социальной политики. Объекты – неимущие, незащищенные группы, культура, местное сообщество, экологическая безопасность. Инструменты – социальные конкурсы, корпоративные благотворительные фонды, фонды местного развития (фонды социальных инвестиций), программы, содержание коммунальных и общественных объектов, меценатство.

Источники:

обязательные: 1-3

дополнительные: 5, 8, 11,12-14, 16,19, 20, 25

Тема 6. Эффективность корпоративной социальной ответственности и методы ее оценки.

Направления социального развития организаций. Взаимосвязь социального и экономического развития организации. Социальная среда организации. Определение внутренней и внешней социальной среды организации. Факторы внутренней и внешней социальной среды организации.

Эффективность как интегральная характеристика управления. Виды и уровни эффективности. Эффективность как результативность, как экономичность и как целесообразность. Многовекторность и мультипликативность эффективности социально-экономической и социально-культурной деятельности. Перспективы комплексного междисциплинарного анализа эффективности КСО.

Институты оценки качества и эффективности (отделы социального развития, кадровые службы, финансовые службы, центры социального мониторинга, внешние эксперты). Оценка внешних и внутренних социальных программ.

Роль стейкхолдеров в деятельности корпорации. Характеристика основных групп заинтересованных сторон. Необходимость эффективного взаимодействия с заинтересованными сторонами для ведения цивилизованного бизнеса. Роль социальных программ в деятельности компании.

Роль реципиентов социальной политики в оценке. Бизнес-эффективность социальных программ. Социальная программа, социальный проект. Критерии эффективности.

Бенчмаркинг в сфере социальной политики. Результаты социальных проектов. Социальное влияние проекта. Типы и формы оценки. Качественные и количественные инструменты оценки. Индикаторы эффективности корпоративной социальной политики.

Мониторинг, опросные методы, экспертные оценки, анализ отчетности, этнографии на предприятии. Отчетность по социальным проектам (подразделения, операторы благотворительности, клиенты). Социальный аудит. Оценки рисков, преимуществ и оптимизация социальных проектов. Оценка PR эффектов. Рейтинги деловой репутации. Востребованность оценки.

Источники:

обязательные: 1-3

Дополнительные: 5, 12-14, 15,18, 20, 24-26

Тема 7. Сущность социального инвестирования и показатели экономической деятельности. Социальная политика организации

Социальное развитие организации и экономические показатели деятельности. Корпоративная социальная ответственность как фактор роста стоимости компании. Факторы эффективности социального инвестирования. Характеристика инвестиционной деятельности. Структура инвестиционной сферы. Сущность социальных инвестиций. Понятие «социальное инвестирование». Принципы корпоративного социального инвестирования. Классификация корпоративных социальных инвестиций.

Традиционные модели и технологии КСО: прямые инвестиции. Прямые социальные инвестиции компании. Преимущества технологии - прямой контроль финансов, «короткая рука». Недостатки технологии: существенные финансовые затраты, проблема анализа эффективности, трудоемкость, угроза превращения компании в «дойную корову» органов власти, потребительского отношения общественности.

Традиционные модели и технологии КСО: косвенные инвестиции. Социально значимый маркетинг. Социальные инвестиции посредством корпоративных фондов. Достоинства технологии: аккумулирование ресурсов, более эффективный менеджмент социальных инвестиций. Проблемы технологии: недоверие общественности, потери в налогообложении НКО, затраты на административный менеджмент НКО.

Региональная социальная политика. Социальные инвестиции посредством системных фондов, эндаументов. Преимущества технологии: аккумулирование ресурсов в региональном и национальном масштабах, участие в масштабных проектах и программах, развитие партнерских отношений на региональном, федеральном и международном уровнях, привлечение экспертов, финансовая прозрачность социальных инвестиций, повышение общественного доверия. Проблемы технологии: утрата прямого контроля («длинная рука»), затраты на административный менеджмент и налогообложение НКО, первоначальное недоверие органов власти.

Выстраивание системы критериев оценки эффективности социальных инвестиций. Формы результата социального инвестирования: экономический доход, непосредственный результат, социальный эффект. Определение социальных издержек.

Процесс формирования стратегии социального инвестирования корпорации. Оценка возврата по инвестициям (ROI), интегрированная система аудита корпоративной устойчивости (CRA), индекс эконометрического эффекта.

Построение индексов социальных инвестиций: индекс удельных социальных инвестиций, доля социальных инвестиций и др. Социальные индексы: фондовые индексы социальной ответственности, нефондовые индексы социальной ответственности. Нефинансовая (социальная) отчетность в РФ, принципы социальной отчетности.

Источники:

обязательные: 1-3

дополнительные: 8-10,11,13, 16-18, 22-24

infopedia.su