Поведенческая экономика. Предмет поведенческой экономики

Поведенческая экономика — википедия фото

Поведенческая экономика — направление экономических исследований, которое изучает влияние социальных, когнитивных и эмоциональных факторов на экономическое поведение, принятие экономических решений отдельными лицами и учреждениями и последствия этого влияния на рыночные переменные (цены, прибыль, размещение ресурсов). Основным объектом изучения поведенческой экономики являются границы рациональности экономических агентов. Поведенческие модели, исследуемые в поведенческой экономике, чаще всего совмещают достижения психологии с неоклассической экономической теорией, охватывая целый ряд концепций, методов и областей исследования. Специалисты по поведенческой экономике интересуются не только происходящими на рынке явлениями, но и процессами коллективного выбора, которые также содержат элементы когнитивных ошибок и эгоизма при принятии решений экономическими агентами.

История

Возникновение экономической психологии

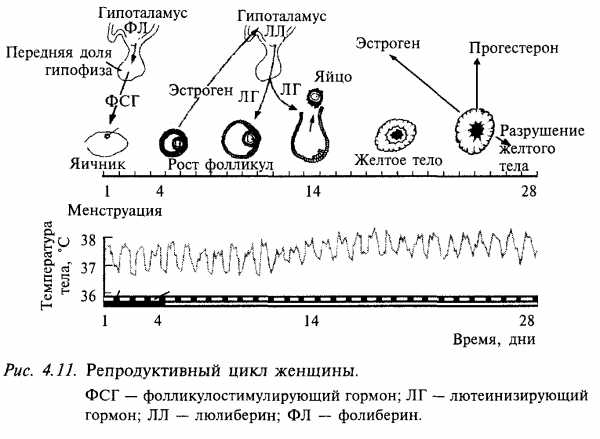

Возникновение и развитие экономической психологии в 20 веке благодаря работам Г. Тарда, Дж. Катоны, Л. Гараи позволило модифицировать исходную модель человека: получили признание модели ожидаемой полезности и модели межвременной полезности, на основе которых стало возможно выдвигать доступные для проверки гипотезы о процессе принятия решений в условиях неопределенности и разнесенном во времени выборе. В ходе тестирования гипотез были обнаружены и многократно повторены аномалии выбора, которые в дальнейшем послужили развитию науки. В частности, лауреатом Нобелевской премии М. Алле был обнаружен парадокс, впоследствии названный парадоксом Алле: в исследованиях проблемы принятия решений, впервые обозначенной им в 1953 году, обнаружилось противоречие гипотезе ожидаемой полезности.

Даниэль Канеман и Амос Тверски

В 60-х годах XX века когнитивная психология начала проникать в тайны работы мозга, воспринимая его как устройство обработки информации в отличие от подхода бихевиористов. Психологи Уорд Эдвардс, Амос Тверски и Даниэль Канеман начали сравнивать их когнитивные модели принятия решений в условиях риска и неопределенности с экономическими моделями рационального поведения. Математическая психология давно интересовалась транзитивностью предпочтений и шкалами и методами измерения полезности (см., например, Д.Люче).

Теория перспектив

В 1979 году вышла работа Д. Канемана и А. Тверски «Теория перспектив: изучения процесса принятия решений в условиях риска», в которой используется когнитивная психология для объяснения многочисленных расхождений между реальным принятием экономических решений и неоклассической теорией. Теория перспектив является примером обобщенной теории ожидаемой полезности. Несмотря на то, что она не является устоявшимся направлением экономической теории, дескриптивная неточность теории ожидаемой полезности является побуждающим мотивом для развития обобщенной теории ожидаемой полезности.

В 1968 году издается работа лауреата Нобелевской премии Гэри Беккера «Преступление и наказание: экономический подход», в которой происходит включение психологических факторов в принятие экономических решений. Тем не менее, Г.Беккер придерживался всех аксиом теории полезности. Другой лауреат Нобелевской премии, Герберт Саймон, разработал теорию ограниченной рациональности, чтобы объяснить, как люди стремятся к удовлетворению, вместо того, чтобы максимизировать полезность, как ранее предполагали экономисты. Психологические феномены, такие как чрезмерная самоуверенность, проекция, эффекты ограниченности внимания также являются частью этой теории. Важными вехами становления поведенческой экономики являются конференция в Чикагском университете, специальный выпуск журнала Quarterly Journal of Economics, посвященный поведенческой экономике («Памяти Амоса Тверски») и получение в 2002 году Нобелевской премии Д. Канеманом за «включение данных психологических исследований в экономическую науку, в особенности тех, что касаются суждений человека и принятия решения в ситуации неопределенности».

Межвременной выбор

Поведенческая экономика также изучает межвременной выбор. Межвременной выбор в значительной степени противоречив, как, например, показывает модель дисконтирования по гиперболе Джорджа Эйнсли (1975). Дэвид Лейбсон, Тед О’Донохью и Мэттью Рабин внесли свой вклад в развитие этой наиболее активно проверяемой гипотезы. Модель гиперболического дисконтирования описывает тенденцию дисконтировать полезность по гиперболически убывающей ставке. Простая модель дисконтирования предполагает, что если 1) полезность (Ut+1) в момент времени t+1 привести к моменту t, и субъект будет использовать ставку дисконтирования r1, и 2) полезность (Ut+2) в момент времени t+2 привести к моменту t+1, то субъект будет использовать ставку дисконтирования r2, то r1=r2. Гипотеза Эйнсли говорит о том, что r — функция вида гиперболы от t: чем ближе момент t к настоящему моменту, тем важнее для нас полезность, тем больше r. По мере отдаления получения полезности во времени стимул её получать практически исчезает, r убывает, и убывает очень быстро.

Такое поведение ставки дисконтирования можно объяснить с помощью моделей субаддитивного дисконтирования, которые различают задержку и интервал дисконтирования: если интервал дисконтирования небольшой (выгода ожидается скоро), люди менее терпеливы в ситуации, когда срок наступил, а выплата откладывается. В последние годы исследователи указывают на то, что человек конструирует предпочтения при дисконтировании. Дисконтирование во многом зависит от ожиданий, фреймов, направленности внимания, направленности мыслей, настроения, символов и знаков, уровня глюкозы в крови, а также шкалы, используемой для описания того, что дисконтируется. Известные ученые ставят под сомнение тот факт, что дисконтирование, являясь основным параметром межвременного выбора, в действительности описывает, что именно люди делают, когда их выбор имеет последствия в будущем. Учитывая непостоянство ставки дисконтирования, это предположение может иметь смысл.

Другие области исследования

Другие направления поведенческой экономики совершенствуют функцию полезности без учета непостоянства предпочтений. Эрнст Фер, Армин Фальк и Мэттью Рабин изучили такие понятия как «честность», «неприятие неравенства» и «взаимный альтруизм», подвергая сомнению предположение неоклассической экономической теории о «совершенном эгоизме». Особенно ярко феномены проявились в ситуации определения размера заработной платы. Исследования «внутренней мотивации» (Гнизи и Рустичини), «идентичности» (Акерлоф и Крантон) показывают, что агенты извлекают полезность, поступая в соответствии с личными установками и общественными нормами в дополнение к условной ожидаемой полезности. «Условная ожидаемая полезность» — одна из форм рассуждения, когда индивид под действием иллюзии контроля рассчитывает вероятность внешних событий и свою ожидаемую полезность как функцию от своих действий, забывая, что зачастую у него нет возможности даже случайно повлиять на внешние события. После успешного выхода в свет книги Дэна Ариэли «Предсказуемая иррациональность» поведенческая экономика стала весьма популярной среди широкой публики. Ученые-практики, занимающиеся этой дисциплиной, изучили вопросы квазигосударственных стратегий, таких как, например, «карта действия широкополосных сетей».

Методология

Поведенческая экономика и теории финансов почти полностью были разработаны на базе экспериментальных наблюдений и ответов, полученных в ходе опросов, хотя последнее время все чаще используются полевые исследования. Функциональная магнитно-резонансная томография позволяет определить, какие части мозга задействованы при принятии экономических решений. Эксперименты, имитирующие рыночные операции, такие как продажа акций или проведение аукционов, могут устранить влияние отдельных когнитивных искажений на поведение человека. Подобные эксперименты могут помочь сузить ряд возможных объяснений. Эффективными являются эксперименты, включающие в себя компонент побуждения, как правило, предполагающие заключение сделок и использование реальных денег.

Поведенческая экономика в сравнение с экспериментальной экономикой

Важно отметить, что поведенческая экономика отличается от экспериментальной экономики, которая для изучения экономических вопросов использует экспериментальные методы, при этом не все направления экспериментальной экономики связаны с психологией. Несмотря на то, что многие из исследований изучают психологические аспекты принятия решений, эксперименты ставят целью объяснение действия институтов или являются предварительными тестами дизайна рыночных механизмов. В то же время, поведенческая экономика не всегда использует экспериментальные методы, во многом полагаясь на теорию и метод наблюдения.

Ключевые направления исследования

В теории поведенческих финансов и поведенческой экономике основополагающими являются три направления:

- Эвристика: люди часто принимают решения исходя из практического правила, не обязательно логичного. (см. также статьи Когнитивные искажения и Ограниченная рациональность).

- Фрейм: смысловая рамка, используемая человеком для понимания чего-либо, и действия в рамках этого понимания.

- Рыночная неэффективность: ошибки принятия решений на рынке, проявляющиеся в установке неверной цены, нерациональном принятии решений, аномалиях расчета прибыли. Ричард Талер, в частности, описал особые рыночные аномалии с точки зрения поведенческой экономики.

Для объяснения волатильности рынка ценных бумаг Барберис, Шлейфер, Вишни (англ.)русск. и Дэниель, Хиршлифер и Субраманиам разработали модели, основанные на экстраполяции и излишней самоуверенности, однако ведутся споры о данных, на которых исследователи основывались. Модели предполагают, что всем агентам присущи ошибки или предубеждения одинакового рода, таким образом, при агрегировании на уровне рынка они не исчезают. Это может быть свидетельством того, что большая доля агентов реагирует на один и тот же сигнал (например, мнение аналитика) или имеют одни и те же предубеждения. В более общем смысле, когнитивные искажения в совокупности могут оказывать серьезное влияние при социальном заражении идеями и эмоциями (вызывающем коллективную эйфорию или страх), что ведет к феномену стадного поведения или огруппленного мышления. Поведенческая экономика и поведенческие финансы основываются в равной мере на социальной психологии больших групп и на индивидуальной психологии. В некоторых поведенческих моделях небольшая девиантная группа способна оказывать существенное влияние на весь рынок в целом (e.g. Fehr and Schmidt, 1999).

Топики

Модели в поведенческой экономике, как правило, исследуют определенные рыночные аномалии и модифицируют стандартные модели неоклассической экономической теории, описывая принимающих решения лиц как использующих эвристику и подверженных влиянию фреймов. В целом, экономисты не выходят за рамки неоклассической экономической теории, хотя стандартное предположение о рациональном поведении зачастую подвергается сомнению.

«Эвристики»

Фреймы

Аномалии в экономическом поведении

- Эффект предпочтений

- Эффект обладания

- Неприятие несправедливости

- Взаимная выгода

- Межвременное потребление

- Предпочтение текущего потребления

- Импульсное инвестирование

- Жадность и страх

- Стадное поведение

- Ловушка утопленных затрат

Аномалии в рыночных ценах и доходах

- Загадка доходности акций

- Гипотеза эффективного уровня оплаты труда

- Жесткость цен

- Лимит на арбитражные операции

- Ловушка дивидендов

- Распределение с медленно убывающим «хвостом» (склонность к крайностям)

- Календарный эффект

Критика

Критики теории поведенческой экономики, как правило, подчеркивают рациональность экономических агентов. Они утверждают, что данные о поведении экономических агентов, полученные в результате экспериментального наблюдения, не в полной мере отражают реальные ситуации на рынке, так как возможности получения знаний и конкуренция на рынке гарантируют, по крайней мере, хорошее приближение к рациональному поведению. Также критики отмечают, что когнитивные теории, такие как теория перспектив, являются моделями принятия решений, и не способны отразить в целом экономическое поведение. Эти модели применимы лишь к единичным решениям проблем, предложенных участникам экспериментов и опросов. Сторонники традиционной экономической теории также настроены скептически по отношению к экспериментальным и основанным на опросах методам исследования, широко применяемым поведенческой экономикой. При определении экономических показателей экономисты обычно делают акцент на выявленные, а не заявленные в опросах предпочтения. Экспериментальные методы исследования и опросы подвержены системным ошибкам предвзятости, стратегического поведения и недостатка побудительной сочетаемости.

Рабин (1998) отклоняет все критические замечания, утверждая, что достоверные результаты, способные дать качественное теоретическое понимание процесса, получаются только при проверке в различных ситуациях и местностях. Сторонники поведенческой экономики в ответ на критику переключают своё внимание с лабораторных исследований на изучение экономических процессов в реальных условиях. Некоторые экономисты видят разницу между экспериментальной экономикой и поведенческой экономикой, однако выдающие экономисты — сторонники этих двух направлений используют, как правило, одни и те же техники и подходы при работе над общими проблемами. Так, например, в рамках поведенческой экономики активно изучается нейроэкономика, которая вся, по сути, является экспериментальной и не может использовать полевые методы. Сторонники поведенческой экономики отмечают, что неоклассические модели часто не способны предсказать результаты тех или иных процессов в реальности. Достижения поведенческой экономики могут изменять неоклассические модели. Эти скорректированные модели не только приводят к аналогичным прогнозам традиционных моделей, но и успешно используются в тех ситуациях, когда традиционные модели оказываются бессильны. Но не стоит преувеличивать возможности поведенческой экономики. Пока это лишь группа разрозненных феноменов, выявленных на практике. Стройной базовой теории, обобщающей и выстраивающей единую систему, в которую бы были вписаны все эффекты и когнитивные искажения, пока нет. Что является ещё одним элементом критики со стороны традиционных экономистов.

Теория поведенческих финансов

Топики

Центральным в исследованиях поведенческих финансов является вопрос «Почему участники рыночных отношений систематически совершают ошибки?» Эти ошибки влияют на цены и прибыль, что приводит к неэффективности рынка. Кроме того, поведенческие финансы рассматривают, как другие участники рыночных отношений пытаются выиграть на неэффективности.

Основными причинами неэффективности являются, во-первых, излишняя и недостаточная реакция на информацию, задающую рыночные тенденции (в исключительных случаях — экономический пузырь и биржевой крах). Во-вторых, ограниченное внимание инвесторов, чрезмерная самоуверенность, чрезмерный оптимизм, стадный инстинкт и шумовая торговля. Технические аналитики рассматривают поведенческую экономику и поведенческие финансы как основу технического анализа. В-третьих, ключевым вопросом является асимметрия между решением накапливать и сохранять ресурсы, известным как парадокс «синица в руке», и боязнью потери, нежеланием расставаться с ценным имуществом. Ловушка невозвратных затрат проявляется в таком поведение инвестора, как нежелание продавать акции, при условии, что это номинально приведет к убытку. Это также способно объяснить, почему цены на жилье редко и медленно снижаются до уровня рыночного равновесия в период незначительного спроса.

Бенартци и Талер (1995), утверждали, что с помощью одного из вариантов теории перспектив им удалось разгадать загадку доходности акций, в то время как сделать это с помощью традиционных финансовых моделей не удалось. Экспериментальная финансовая теория использует экспериментальный метод, в рамках которого с целью изучения процесса принятия решений людьми и их поведения на финансовых рынках создается искусственный рынок с помощью моделирующих программных средств.

Модели

Некоторые финансовые модели, используемые в управлении денежными средствами и оценки имущества, включают в себя параметры поведенческих финансов, например:

- Модель Талера, описывающая реакцию цены на информацию, включающая три фазы: недостаточная реакция-адаптация-гиперреакция, которые создают тенденцию в движении цен

Одна из характерных черт гиперреакции в том, что средняя прибыль, следующая за объявлением хороших новостей, ниже, чем та, которая следует за объявлением плохих новостей. Другими словами, гиперреакция происходит, когда рынок реагирует на новости слишком интенсивно, тем самым требуя адаптации уже в противоположном направлении. В результате на одном этапе ценные бумаги будут переоценены, на следующем этапе, возможно, будут недооценены.

- Коэффициент имиджа ценных бумаг.

Критика

Критики, одним из которых является Юджин Фама, как правило, поддерживают гипотезу эффективного рынка. Они утверждают, что теория поведенческих финансов, скорее представляет собой набор аномалий, чем реальное направление финансов, при этом эти аномалии либо быстро вытесняются с рынка, либо объясняются строением рынка. Однако, индивидуальные когнитивные искажения отличны от общественных искажений; первые могут быть усреднены самим рынком, тогда как последние способны создавать положительные обратные связи, продвигающие рынок все дальше от справедливой цены равновесия. Подобным образом, чтобы аномалия поведения нарушила рыночную эффективность, инвестор должен быть готов торговать вопреки аномалии, заработав при этом сверхприбыль. Для многих случаев когнитивного искажения это не так.

В особых случаях критика проскальзывает в объяснениях загадки доходности акций. Спорным является тот факт, что её причина — барьеры входа (как практические, так и психологические). В частности, развитие электронных площадок открыло фондовую биржу для большего количества участников торговли, что снимает барьеры, но дивиденды по акциям и облигациям не выравниваются. В ответ последователи поведенческих финансов заявляют, что большая часть личных инвестиций управляется через пенсионные фонды, сводя к минимуму влияние этих мнимых барьеров входа. Кроме того, профессиональные инвесторы и управляющие фондов владеют большим количеством облигаций, чем принято считать при данных уровнях доходности ценных бумаг.

Количественные поведенческие финансы

Чтобы понять тенденции в поведении человека, количественные поведенческие финансы используют точные статистические методы исследования. Маркетинговые исследования не содержат данных о том, что усиливающиеся предубеждения оказывают влияние на принятие маркетинговых решений. Среди ведущих исследователей этой области — Гундуз Кагинальп (главный редактор Journal of Behavioral Finance, 2000—2004), а также его соавторы: Нобелевский лауреат (2002) Вернон Смит, Дэвид Портер, Дон Валенович, Владимира Илиева, Ахмет Дюран, а также Рэй Стерм.

Все исследования в этой области можно разделить на следующие направления:

- Эмпирические исследования, демонстрирующие существенные отклонения от классических теорий

- Создание моделей с использованием поведенческих концепций и неклассических предположений об ограничениях активов

- Прогнозирование, основанное на этих методах

- Тестирование моделей на экспериментальных рынках

Поведенческая теория игр

Поведенческая теория игр — направление теории игр, занимающееся адаптацией теоретико-игровых ситуаций к экспериментальному дизайну [Гинтис]. Оно изучает, как реальные люди ведут себя в ситуации принятия стратегического решения, когда успех индивида зависит от решений других участников игры. Данное направление исследований концентрирует внимание на трех направлениях — математические теории, объясняющие социальное взаимодействие людей при торгах и установлении доверия между ними; ограничения стратегического поведения и когнитивные возможности учета шагов соперников; модификация стратегий в процессе обучения людей на практике [Колин Камерер]. Области изучения включают стратегические решения о купле-продаже, блеф в азартных играх, забастовки, общественные договоренности и создание коллективных благ, гонка патентов, создание репутации и другие.

Поведенческая теория игр активно развивается с 1980 г. Наиболее известными учеными, работающими в области поведенческой теории игр, являются Колин Камерер — Калифорнийский технологический институт, Винсент Кроуфорд [Vincent Crawford] — Университет Калифорнии, Герберт Гинтис — Университет Массачусетса.

Награды

В 2017 году Королевская шведская академия наук за вклад в поведенческую экономику присудила премию Sveriges Riksbank в области экономических наук в память Альфреда Нобеля Ричарду Х. Талеру[1]. Изучая последствия ограниченной рациональности, социальных предпочтений и отсутствия самоконтроля Ричарду Х. Талер показал, как эти человеческие черты влияют на индивидуальные решения и на рыночные результаты.

См. также

Примечания

Литература

- Питер Бернстайн. Фундаментальные идеи финансового мира. Эволюция = Capital Ideas Evolving. — М.: «Альпина Паблишер», 2009. — 256 с. — ISBN 978-5-9614-0972-7.

- Дэн Ариели. Поведенческая экономика. Почему люди ведут себя иррационально и как заработать на этом. – М.: Манн, Иванов и Фербер, 2013. – 296 с. – ISBN 978-5-91657-549-1

- Ричард Талер. Новая поведенческая экономика. Почему люди нарушают правила традиционной экономики и как на этом заработать. – М.: Эксмо, 2017. – 368 с. – ISBN 978-5-699-90980-3

- C.Ю. Богатырев Поведенческие финансы. Учебное пособие М.: Прометей, 2018 - 210 с. - ISBN 978-5-907003-55-2

Ссылки

org-wikipediya.ru

Поведенческая экономика • ru.knowledgr.com

Поведенческая экономика и смежная область, поведенческие финансы, изучают эффекты психологических, социальных, познавательных, и эмоциональных факторов на экономических решениях людей и учреждений и последствий для рыночных цен, прибыли и распределения ресурсов. Поведенческая экономика прежде всего касается границ рациональности экономических агентов. Поведенческие модели, как правило, объединяют понимание от психологии, нейробиологии и микроэкономической теории; таким образом, эти поведенческие модели покрывают ряд понятий, методов и областей. Поведенческая экономика иногда обсуждается как альтернатива неоклассической экономике.

Исследование поведенческой экономики включает, как решения рынка приняты и механизмы тот общественный выбор двигателя. Использование «Поведенческой экономики» в американских академических газетах увеличилось за прошлые несколько лет, поскольку недавнее исследование показывает.

В поведенческих финансах есть три распространенных темы:

- Эвристика: Люди часто принимают решения, основанные на приблизительных эмпирических правилах и не строгой логике.

- Создание: коллекция анекдотов и стереотипов, которые составляют умственных эмоциональных людей фильтров, полагается, чтобы понять и ответить на события.

- Неэффективность рынка: Они включают неправильное-pricings и нерациональное принятие решения.

Проблемы

Поведенческие финансы

Главный вопрос в поведенческих финансах объясняет, почему участники рынка делают иррациональные систематические ошибки вопреки предположению о рациональных участниках рынка. Такие ошибки затрагивают цены и прибыль, создавая неэффективность рынка. Это также занимается расследованиями, как другие участники пользуются преимуществом (арбитраж) таких ошибок и неэффективности рынка.

Поведенческие финансы выдвигают на первый план неэффективность такой как под или чрезмерные реакции на информацию как причины тенденций рынка и в крайних случаях пузырей и катастроф. Такие реакции были приписаны ограниченному вниманию инвестора, самонадеянности, сверхоптимизму, мимикрия (пасущий инстинкт) и шумовая торговля. Технические аналитики рассматривают поведенческие финансы, чтобы быть «академическим кузеном поведенческой экономики» и быть теоретическим основанием для технического анализа.

Другие ключевые наблюдения включают асимметрию между решениями приобрести, или держать ресурсы, известные как «птица в кустарнике» парадокс и отвращение потерь, нежелание отпустить ценного владения. Отвращение потерь, кажется, проявляется в поведении инвестора как нежелание продать акции или другую акцию, если выполнение так привело бы к номинальной потере. Это может также помочь объяснить, почему цены на жилье редко/медленно уменьшаются к уровням прояснения рынка во время периодов низкого требования.

Benartzi и Thaler (1995), применяя версию теории перспективы, утверждают, что решили загадку премии акции, что-то, что обычные финансовые модели были неспособны сделать до сих пор. Экспериментальные финансы применяют экспериментальный метод, например, создавая искусственный рынок некоторым программным обеспечением моделирования, чтобы изучить процесс принятия решений людей и поведение на финансовых рынках.

Количественные поведенческие финансы

Количественные поведенческие финансы используют математическую и статистическую методологию, чтобы понять поведенческие уклоны. В маркетинговом исследовании исследование приводит мало доказательства что возрастающие маркетинговые решения воздействия уклонов. Ведущие участники включают Gunduz Caginalp (Редактор Журнала Поведенческих Финансов от 2001–2004) и сотрудники включая Лауреата Нобелевской премии 2002 года Вернона Смита, Дэвида Портера, Дон Баленовича, Владимиру Илиеву и Ахмета Дурэна и Рэя Стерма.

Финансовые модели

Некоторые финансовые модели, используемые в управлении денежными средствами и оценке актива, включают поведенческие финансовые параметры, например:

- Модель Тэлера ценовых реакций на информацию, с тремя фазами, underreaction-adjustment-overreaction, создавая ценовую тенденцию

Особенность:One чрезмерной реакции - то, что средняя доходность после объявлений о хороших новостях ниже, чем следующие дурные вести. Другими словами, чрезмерная реакция происходит, если рынок реагирует слишком сильно или слишком долго к новостям, таким образом требуя регулирования в противоположном направлении. В результате выигрывающие активы в один период, вероятно, покажут низкие результаты в следующий период. Это также относится к иррациональным покупательным привычкам клиентов.

- Коэффициент запаса изображения

Критические замечания

Критики, такие как Юджин Фама, как правило, поддерживают гипотезу эффективного рынка. Они утверждают, что поведенческие финансы - больше коллекция аномалий, чем истинное отделение финансов и что эти аномалии или быстро оценены из рынка или объяснены, обратившись к аргументам микроструктуры рынка. Однако отдельные познавательные уклоны отличны от социальных уклонов; прежний может быть составлен в среднем рынком, в то время как другой может создать петли позитивных откликов, которые ведут рынок далее и далее от равновесия «справедливой цены». Точно так же для аномалии, чтобы нарушить эффективность рынка, инвестор должен быть в состоянии торговать против него и заработать неправильную прибыль; дело обстоит не так для многих аномалий.

Определенный пример этой критики появляется в некоторых объяснениях загадки премии акции. Утверждается, что причина - барьеры входа (и практичный и психологический) и что прибыль между запасами и облигациями должна уравняться, поскольку электронные ресурсы открывают фондовый рынок большему количеству торговцев. В ответ другие утверждают, что самыми личными инвестиционными фондами управляют через пенсионные фонды, минимизируя эффект этих предполагаемых барьеров входа. Кроме того, профессиональные инвесторы и управляющие фондом, кажется, держат больше связей, чем можно было бы ожидать данные дифференциалы возвращения.

Поведенческая теория игр

Поведенческая теория игр анализирует интерактивные стратегические решения и поведение, используя методы теории игр, экспериментальной экономики и экспериментальной психологии. Эксперименты включают отклонения тестирования от типичных упрощений экономической теории, таких как аксиома независимости и пренебрежение альтруизмом, справедливостью и созданием эффектов. На положительной стороне метод был применен к интерактивному изучению и социальным предпочтениям. Как программа исследований, предмет - развитие прошлых трех десятилетий.

Экономическое рассуждение у нечеловеческих животных

Горстка сравнительных психологов попыталась продемонстрировать экономическое рассуждение у нечеловеческих животных. Ранние попытки вдоль этих линий сосредотачиваются на поведении крыс и голубей. Эти исследования привлекают принципы сравнительной психологии, где главная цель состоит в том, чтобы обнаружить аналоги к человеческому поведению у экспериментально послушных нечеловеческих животных. Они также методологически подобны работе Ферстера и Скиннера. Методологические общие черты в стороне, ранние исследователи в нечеловеческой экономике отклоняются от бихевиоризма в их терминологии. Хотя такие исследования настроены прежде всего в палате создания условий operant, используя продовольственные вознаграждения за pecking/bar-pressing поведение, исследователи описывают клевание и барный нажим не с точки зрения отношений укрепления и ответа стимула, но вместо этого с точки зрения работы, требования, бюджета и труда. Недавние исследования приняли немного отличающийся подход, беря более эволюционную перспективу, сравнив экономическое поведение людей к виду нечеловеческого примата, капуцина.

Нечеловеческие исследования на животных

Много ранних исследований нечеловеческого экономического рассуждения были выполнены на крысах и голубях в палате создания условий operant. Эти исследования смотрели на вещи как уровень кучи (в случае голубя) и нажимающий бар уровень (в случае крысы) данный определенные условия вознаграждения. Ранние исследователи утверждают, например, что образец ответа (клюющий/запрещать неотложный уровень) является соответствующей аналогией с человеческими трудовыми ресурсами. Исследователи в этом полевом защитнике уместности использования животного экономическое поведение, чтобы понять элементарные компоненты человеческого экономического поведения. В статье Battalio, Зеленого, и Kagel (1981, p 621), они пишут

Трудовые ресурсы

Типичная лабораторная окружающая среда, чтобы изучить трудовые ресурсы у голубей настроена следующим образом. Голуби сначала лишены еды. Так как животные голодны, еда становится высоко желаемой. Голуби размещены в палату создания условий operant и посредством ориентирования и исследования среды палаты, они обнаруживают, что, клюя маленький диск, расположенный на одной стороне палаты, еда поставлена им. В действительности клевание поведения становится укрепленным, поскольку это связано с едой. В ближайшее время голубь клюет в диске (или стимул) регулярно.

При этом обстоятельстве голубь, как говорят, «работает» на еду, клюя. Еда, тогда, считается валютой. Ценность валюты может быть приспособлена несколькими способами, включая количество поставленной еды, темп продовольственной поставки и тип еды поставили (некоторые продукты более желательны, чем другие).

Экономическое поведение, подобное наблюдаемому в людях, обнаружено, когда голодные голуби прекращают работать/работать меньше, когда вознаграждение уменьшено. Исследователи утверждают, что это подобно поведению трудовых ресурсов в людях. Это походит на людей (кто, даже нуждающийся, будет только работать так на данную заработную плату), голуби демонстрируют уменьшения в клевании (работы), когда вознаграждение (стоимость) уменьшено.

Требование

В человеческой экономике у типичной кривой спроса есть отрицательный наклон. Это означает, что как цена определенной пользы увеличения, сумма, что потребители готовы купить уменьшения. Исследователи, изучающие кривые спроса нечеловеческих животных, такие как крысы, также находят нисходящие наклоны.

Исследователи изучили требование у крыс способом, отличным от изучения трудовых ресурсов у голубей. Определенно, скажите, что у нас есть участники эксперимента, крысы, в operant палате, и мы требуем, чтобы они нажали рычаг, чтобы получить вознаграждение. Вознаграждение может быть любой едой (премиальные шарики), вода или товарный напиток, такие как вишневая кола. В отличие от предыдущих исследований голубя, где аналог работы клевал и денежный аналог был вознаграждением в исследованиях по требованию у крыс, денежный аналог - барный нажим. При этих обстоятельствах исследователи утверждают, что изменение числа барной прессы, требуемой получить товарный пункт, походит на изменение цены на товарный пункт в человеческой экономике.

В действительности результаты исследований требования у нечеловеческих животных состоят в том, что, как нажимающее бар требование (стоимость) увеличения, животное нажимает бар необходимое количество раз менее часто (оплата).

Обезьяна торговое поведение

Недавняя работа над экономическим поведением у нечеловеческих животных сосредоточилась на капуцинах. Здесь исследователи кажутся менее склонными к бихевиористской традиции лабораторного человеческого животным аналога поведения. Вместо этого они пытаются принять более эволюционную перспективу, устанавливая, что экономическое рассуждение могло бы быть основным, забыто, и служить некоторой адаптивной функции.

Одно недавнее исследование включает введение валютной системы в колонию капуцинов в неволе. Валюта находится в форме монет и погашаема для еды и других purchasable пунктов, когда обменено с исследователем. При этих условиях исследователи изучили три особенности торговли обезьяной: требование, отвращение потерь и отвращение риска.

В этом исследовании обезьянам дарят сумму денег и показывают определенное количество еды или других товаров. Обезьяны должны взять деньги и вручить их экспериментатору в обмен на товары. В одном условии эксперимента, после того, как обезьяна заплатила за товары, у этого есть выбор взять верное количество еды теперь или ждать, пока экспериментатор не изменяет количество представленной еды. При этом обстоятельстве экспериментатор может или увеличить или уменьшить количество данной еды. Таким образом эта экспериментальная установка позволяет исследователям смотреть на игорное поведение животных. Экспериментаторы могут поэтому задать следующие вопросы: обезьяна возьмет верное количество еды? Обезьяна будет «играть на деньги», ожидая, пока экспериментатор не изменит количество существующей еды? Решение животного зависят от обстоятельств? Результаты указывают, что обезьяны нерасположенные к риску: они предпочитают брать начальное количество еды, чем ждут экспериментатора, чтобы изменить представленную сумму.

Экспериментаторы вводят несколько других манипуляций, включая изменение ассигнованного бюджета, изменяя стоимость определенных пунктов, изменяя сами пункты. Определенно, исследователи нашли увеличение покупки изделия и потребления, когда тот пункт уменьшается в стоимости, результат, совместимый с найденными в человеческой экономике.

Взятый вместе, результаты этого исследования указывают, что капуцины не только нерасположенные к риску, но и также чувствительные к конструкциям, таким как цена, бюджет и ожидание выплаты. Согласно исследователям, животные не обучены вести себя таким образом; эти поведения возникают естественно в торговой окружающей среде. В результате эти исследователи утверждают, что основное экономическое поведение и рассуждение могли бы быть забыты, врожденные, и подвергающиеся естественному отбору.

Эволюционная психология

Эволюционная перспектива психологии - то, что многие кажущиеся ограничения в рациональном выборе могут быть объяснены как являющийся рациональным в контексте увеличения биологического фитнеса в наследственной окружающей среде, но не обязательно в текущей. Таким образом живя в прожиточном минимуме, где сокращение ресурсов, возможно, означало смерть, это, возможно, было рационально, чтобы поместить большую стоимость в потери, чем на прибыли. Это может также объяснить различия между группами, такими как мужчины, являющиеся менее нерасположенным к риску, чем женщины, так как мужчины имеют больше переменного репродуктивного успеха, чем женщины. В то время как неудачный поиск риска может ограничить репродуктивный успех для обоих полов, мужчины могут потенциально увеличить свой репродуктивный успех намного больше, чем женщины от успешного поиска риска.

История

Во время классического периода микроэкономика была близко связана с психологией. Например, Адам Смит написал Теорию Моральных Чувств, которые предложили психологические объяснения индивидуального поведения, включая опасения по поводу справедливости и справедливости, и Джереми Бентэм написал экстенсивно на психологических подкреплениях полезности. Однако во время развития неоклассической экономики экономисты стремились изменить дисциплину как естествознание, выводя экономическое поведение из предположений о природе экономических агентов. Они развили понятие homo economicus, чья психология была существенно рациональна. Это привело к непреднамеренным и непредвиденным ошибкам.

Однако много важных неоклассических экономистов использовали более сложные психологические объяснения, включая Фрэнсиса Эджуорта, Вильфредо Парето и Ирвинга Фишера. Экономическая психология появилась в 20-м веке в работах Габриэля Тарда, Джорджа Кэтоны и Лэсзло Гарая. Ожидаемая полезность и обесцененные полезные модели начали получать принятие, произведя тестируемые гипотезы о принятии решения, данном неуверенность и интертемпоральное потребление соответственно. Наблюдаемые и повторимые аномалии в конечном счете бросили вызов тем гипотезам, и дальнейшие шаги были предприняты Нобелевским призером Морисом Алле, например в изложении парадокса Алле, проблема решения, которую он сначала представил в 1953, который противоречит гипотезе ожидаемой полезности.

В 1960-х познавательная психология начала проливать больше света на мозг как устройство обработки информации (в отличие от бихевиористских моделей). Психологи в этой области, такие как Уорд Эдвардс, Амос Тверский и Даниэль Канеман начали сравнивать свои познавательные модели принятия решения под риском и неуверенностью к экономическим моделям рационального поведения. В математической психологии есть давний интерес к транзитивности предпочтения и какая полезность масштаба измерения составляет (Люс, 2000).

Теория перспективы

В 1979 Кэнемен и Тверский написали теорию Перспективы: Анализ Решения Под Риском, важная газета, которая использовала познавательную психологию, чтобы объяснить различные расхождения экономического принятия решения из неоклассической теории. У теории перспективы есть две стадии, стадия редактирования и стадия оценки.

На стадии редактирования опасные ситуации упрощены, используя различную предпочтительную эвристику. В фазе оценки опасные альтернативы оценены, используя различные психологические принципы, которые включают следующее:

- (1) Справочная зависимость: оценивая результаты, лицо, принимающее решения, имеет в виду «исходный уровень». Результаты тогда по сравнению с ориентиром и классифицированы как «прибыль», если больше, чем ориентир и «потери» если меньше, чем ориентир.

- (2) Отвращение потерь: Потери кусают больше, чем эквивалентная прибыль. В их газете 1979 года в Econometrica Кэнемен и Тверский нашли, что средний коэффициент отвращения потерь был приблизительно 2,25, т.е., укус потерь приблизительно в 2.25 раза больше, чем эквивалентная прибыль.

- (3) Нелинейная надбавка вероятности: Доказательства указывают, что избыточный вес лиц, принимающих решения, маленькие вероятности и весящие ниже нормы большие вероятности – это дает начало инверсиям, сформированным «функция надбавки вероятности».

- (4) Уменьшение чувствительности к прибылям и потерям: Как размер прибылей и потерь относительно ориентира увеличиваются в абсолютной величине, предельном эффекте на полезности лица, принимающего решения, или падениях удовлетворения.

Теория перспективы в состоянии объяснить все, что две главных существующих теории решения – оценивает теория ожидаемой полезности и, зависимая полезность – может объяснить. Однако обратное ложное. Теория перспективы использовалась, чтобы объяснить диапазон явлений, что существующие теории решения испытывают большие затруднения в объяснении. Они включают назад сгибающиеся кривые трудовых ресурсов, асимметричные ценовые эластичности, уклонение от уплаты налогов, co-движение курсов акций и потребление и т.д.

В 1992, в Журнале Риска и Неуверенности, Кэнемен и Тверский сделали их пересмотренный отчет о теории перспективы, что они назвали совокупную теорию перспективы. Новая теория устранила фазу редактирования в теории перспективы и сосредоточилась только на фазе оценки. Его главная особенность была то, что это позволило нелинейную вероятность нагружать совокупным способом, который был первоначально предложен в сервисной теории иждивенца разряда Джона Куиггина.

Психологические черты, такие как самонадеянность, уклон проектирования и эффекты ограниченного внимания являются теперь частью теории. Другие события включают конференцию в Чикагский университет, специальный поведенческий экономический выпуск Ежеквартального журнала Экономики ('В память об Амосе Тверском') и 2002 Кэнемена Нобелевская премия по тому, что «объединили понимание от психологического исследования экономической науки, особенно относительно человеческого суждения и принятия решения под неуверенностью».

Интертемпоральный выбор

Поведенческая экономика была также применена к интертемпоральному выбору. Интертемпоральное поведение выбора в основном непоследовательно, как иллюстрируется гиперболическим дисконтированием Джорджа Эйнсли (1975), который является одним из заметно изученных наблюдений, далее развитых Дэвидом Лэйбсоном, Тедом О'Доногу и Мэтью Рабином. Гиперболическое дисконтирование описывает тенденцию обесценить результаты в ближайшем будущем больше, чем для результатов в далеком будущем. Этот образец дисконтирования динамично непоследователен (или непоследователен) и поэтому несовместим с базовыми моделями рационального выбора, так как ставка скидки между временем t и t+1 будет низкой во время t-1, когда t будет ближайшим будущим, но высоко во время t, когда t - подарок и время t+1 ближайшее будущее.

Образец может фактически быть объяснен через модели дисконтирования поддобавки, которое отличает задержку и интервал дисконтирования: люди менее терпеливы (за единицу времени) по более коротким интервалам независимо от того, когда они происходят. Большая часть недавней работы над интертемпоральным выбором указывает, что дисконтирование - построенное предпочтение. На дисконтирование влияют значительно ожидания, создание, центр, думало списки, настроение, знак, уровни глюкозы, и весы раньше описывали то, что обесценено. Некоторый видный вопрос об исследователях, описывает ли дисконтирование, главный параметр интертемпорального выбора, фактически то, что делают люди, когда они делают выбор с будущими последствиями. Рассматривая изменчивость учетных ставок, это может иметь место.

Другие области исследования

Другие отрасли поведенческой экономики обогащают модель сервисной функции, не подразумевая несоответствие в предпочтениях. Эрнст Фер, Армин Фальк и Мэтью Рабин изучили «справедливость», «отвращение несправедливости» и «взаимный альтруизм», ослабив неоклассическое предположение о «прекрасном эгоизме». Эта работа особенно применима к урегулированию заработной платы. Работа над «внутренней мотивацией» Gneezy и Rustichini и на «идентичности» Akerlof и Kranton предполагает, что агенты получают полезность из принятия личных и социальных норм в дополнение к условной ожидаемой полезности. Согласно Aggarwal (2014), в дополнение к поведенческим отклонениям от рационального равновесия, рынки, также, вероятно, пострадают от изолированных ответов, затрат на поиск, внешностей свободного городского населения и других трений, мешающих распутывать поведенческие эффекты в поведении рынка.

«Условная ожидаемая полезность» является формой рассуждения, где человек имеет иллюзию контроля и вычисляет вероятности внешних событий и следовательно полезности как функция их собственного действия, даже когда у них нет причинной способности затронуть те внешние события.

Поведенческая экономика завоевала популярность среди широкой публики с успехом книг как Очевидно Иррациональный Дэн Арили. Практики дисциплины изучили квазигосударственные стратегические темы, такие как широкополосное отображение.

Критические замечания

Критики поведенческой экономики, как правило, подчеркивают рациональность экономических агентов. Они утверждают, что экспериментально наблюдаемое поведение ограничило заявление продать ситуации как изучение, что возможности и соревнование гарантируют, по крайней мере, близкое приближение рационального поведения.

Другие отмечают, что познавательные теории, такие как теория перспективы, являются моделями принятия решения, не обобщенным экономическим поведением, и только применимы к виду некогда от проблем решения, представленных, чтобы экспериментировать участники или опросить ответчиков.

Традиционные экономисты также скептически относятся к экспериментальным и основанным на обзоре методам, которые поведенческая экономика использует экстенсивно. Экономисты, как правило, подчеркивают показанные предпочтения по установленным предпочтениям (из обзоров) в определении экономической стоимости. Эксперименты и обзоры подвергаются риску системных уклонов, стратегического поведения и отсутствия побудительной совместимости.

Рабин (1998) отклоняет эти критические замечания, утверждая, что последовательные результаты, как правило, получаются в многократных ситуациях и географии и могут произвести хорошее теоретическое понимание. Поведенческие экономисты также ответили на эти критические замечания, сосредоточившись на экспериментах лаборатории, а не учебно-производственных практиках. Некоторые экономисты видят фундаментальную ересь между экспериментальной экономикой и поведенческой экономикой, но выдающиеся поведенческие и экспериментальные экономисты склонны разделять методы и подходы в ответе на общие вопросы. Например, поведенческие экономисты активно исследуют нейроэкономику, которая полностью экспериментальна и еще не может быть проверена в области.

Другие сторонники поведенческой экономики отмечают, что неоклассические модели часто не предсказывают результаты в контекстах реального мира. Поведенческое понимание может влиять на неоклассические модели. Поведенческие экономисты отмечают, что эти пересмотренные модели не только достигают тех же самых правильных предсказаний как традиционные модели, но также и правильно предсказывают некоторые результаты, где традиционные модели потерпели неудачу.

Согласно некоторым исследователям, изучая механизмы, которые формируют основание из принятия решения, особенно финансового принятия решения, необходимо признать, что большинство решений принято под напряжением, потому что, “Напряжение - неопределенный ответ тела на любые требования, представленные ему”.

С биологической точки зрения человеческие поведения - по существу то же самое во время кризисов, сопровождаемых обвалами фондовых рынков и во время роста пузыря, когда цены акции превышают исторические максимумы. Во время тех периодов большинство участников рынка видит что-то новое для себя, и это неизбежно вызывает ответ напряжения в них с сопровождением изменений в их эндокринных профилях и мотивациях. Результат - количественные и качественные изменения в поведении. Недооценка роли новинки как стрессор - основной недостаток текущих подходов для исследования рынка. Так, необходимо составлять биологически решительный diphasisms человеческого поведения в повседневных условиях низкого напряжения и в ответ на стрессоры.

Известные теоретики

Экономика

- Ури Гнизи

- B. Дуглас Бернхейм

- Колин Кэмерер

- Саймон Гэчтер

- Джордж Левенштайн

- Райнхард Зелтен

- Герберт А. Саймон

- Вернон Л. Смит

- Ларри Саммерс

- Майкл Тэйллард

- Маргарет Макконн

- Вернер Де Бондт

Психология

- Рой Бомейстер

- Герд Гигеренцер

- Даниэль Канеман

- Джордж Кэтона

- Уолтер Мишель

- Амос Тверский

Финансы

- Малкольм Бейкер

- Николас Барберис

- Дэвид Хиршлейфер

- Майкл Мобуссин

- Ричард Л. Петерсон

- Роберт Шиллер

- Андрей Шлейфер

- Вернер Де Бондт

См. также

- Адаптивная гипотеза рынка

- Поведенческие финансы

- Поведенческое операционное исследование

- Познавательный уклон

- Познавательная психология

- Уклон подтверждения

- Культурная экономика

- Изменение культуры

- Экономическая социология

- Эмоциональный уклон

- Экспериментальная экономика

- Экспериментальные финансы

- Теория нечеткого следа

- Привычка (психология)

- Уклон непредусмотрительности

- Важные публикации в поведенческих финансах

- Журнал поведенческих финансов

- Список познавательных уклонов

- Методологический индивидуализм

- Нейроэкономика

- Наблюдательные методы

- Рациональность

- Отвращение стоит

Примечания

:

:

:

:

Внешние ссылки

- Поведенческий экономический гид

- Обзор поведенческих финансов

- Институт поведенческих финансов

- Общество продвижения поведенческой экономики

- История Поведенческих Финансов / Экономика в Изданном Исследовании: 1944–1988

- Поведенческая экономика отгрузки бизнеса

ru.knowledgr.com

2. Психология и поведенческая экономика.

Психология и поведенческая экономика: предыстория. Попытки использовать достижения психологии для создания более реалистической модели экономического поведения, предпринятые в конце XIX в. (отсылки к закону Вебера — Фехнера при обосновании предельной полезности) и в начале ХХ в. (использование «гормической психологии» У. Мак-Дугалла в теории инстинктов и институтов Т. Веблена), не увенчались успехом. Оригинальные психологические концепции М. И. Туган-Барановского (классификация потребностей — см. главу 12) и А. А. Богданова (характерология122) не только не были замечены современниками (и потомками тоже), но и не получили никакого применения в трудах самих этих российских политэкономов. Книга «Экономическая психология» (1902) известного французского социолога Г. Тарда (1843-1904) не вызвала никакого интереса у экономистов; влияние книги с тем же заглавием (1966) французского экономиста Пьера-ЛуиРейно (1908 — 1981) ограничилось небольшим кругом его соотечественников. Психологизм Дж. М. Кейнса почти «выветрился» в дальнейших макроэкономических моделях. По словам российского исследователя моделей «экономического человека» Владимира Автономова, «несколько поколений экономистов последовательно выталкивали всякую психологию за пределы чистой экономической теории»123.

Однако в середине ХХ в. возникли два направления, которые привели к возникновению поведенческой экономики, основанной на достижениях современной психологии. Первое направление выросло из новой ветви психологии —когнитивной психологии (от лат. cognitio— «знание, познание»), начало которой положила встреча в Массачусетском технологическом институте (11 ноября 1956 г.) с участием Г. Саймона, А. Ньюэлла, лингвиста Н. Хомского и нескольких психологов. Отправным пунктом когнитивной психологии, принципы которой были впервые систематично изложены американским психологом немецкого происхождения У. Найссером в 1967 г., стала аналогия между преобразованием информации в вычислительном устройстве и осуществлением познавательных процессов у человека («метафора мозг — компьютер»). Одним из первых обобщений было введённое американским психологом Л. Фестингером понятие «когнитивного диссонанса» (1962) — рассогласования имеющегося у субъекта опыта с восприятием актуальной ситуации.

Другое направление основал американец венгерского происхождения Джордж (Дьёрдь)Катона(1901 — 1981) из Мичиганского университета.

Поведенческая теория потребления: Мичиганская школа. Дж. Катона опирался на понятие «дискреционный», но не применительно к макроэкономической политике, а применительно к потребительским расходам. Он выделил дискреционные (в противоположность обязательным) виды покупок, решения по поводу которых (например, о приобретении благ длительного пользования) принимаются относительно редко. На эти решения влияют не только объективные факторы (доходы, процент по потребительскому кредиту), но и совокупность психологических переменных, которые Катона назвал промежуточными (intermediate) в том смысле, что всякое воздействие объективных экономических факторов на потребление и сбережение идет лишь через них.

Для измерения промежуточных психологических переменных (к которым относятся мнения, настроения, ожидания, притязания — все субъективные факторы воплощения объективной покупательной способности человека в реальные покупки) Катона разработал (1952) индекс потребительских настроений, определяемый на основе массовых опросов, проводимых Институтом социальных исследований Мичиганского университета. Величина индекса определяется как средняя арифметическая из долей положительных ответов опрашиваемой выборки на пять вопросов, касающихся финансового положения семей в настоящий момент по сравнению с прошлым годом и на следующий год; перспектив экономического положения страны через год и через пять лет («лучше или хуже?»), а также условий, сложившихся для покупок товаров длительного пользования («Хорошее ли сейчас для этого время?»). Аналогичный индекс стал применяться с начала 1990-х гг. и в Российской Федерации124.

Катона критиковал за игнорирование промежуточных переменных макроэкономическую теорию потребления (начиная с Кейнса), рассматривавшую потребительские расходы непосредственно как функции доходов, ставок процента и других «объективных» переменных. Но на промежуточные переменные, а через них — на дискреционные потребительские расходы — воздействуют не только экономические, но и политические (войны, выборы) и другие факторы, значение которых для действий человека зависит от его внутреннего состояния. В книге «Психологическая экономика» (1975) Катона предложил концепцию циклического поведения потребителей, увлекаемых массовыми волнами оптимизма или пессимизма к дискреционным расходам на бытовые товары длительного пользования, сроки службы которых определяются не столько физическим, сколько моральным износом, причём очень большую роль играют соображения престижа и «уровень притязаний»125. Индекс потребительских настроений, предложенный Мичиганской школой, стал использоваться в системе циклических индикаторов Национального бюро экономических исследований США и в других странах.

«Парадокс Алле» и теория перспектив Канемана — Тверски. В наибольшей степени оформлению поведенческой экономики как нового направления в экономической теории способствовала деятельность израильско-американских психологов АмосаТверски(1931 — 1996) и ДаниэляКанемана (р. 1934). Их статья «Теория перспектив: анализ решений в условиях риска» (1979) стала самой цитируемой из работ, помещённых в международном журнале «Econometrica». Она показала плодотворность применения когнитивной психологии для поиска новых оснований экономической теории.

Эксперименты, проведённые двумя коллегами-психологами, позволили предложить объяснение парадокса, сформулированного в том же журнале «Econometrica», но на 26 лет раньше, французским экономистом МорисомАлле (р. 1911) в статье «Поведение рационального человека перед лицом риска: Критика постулатов и аксиом Американской школы» (1953). Под «американской школой» Алле понимал в данном случае теорию ожидаемой полезности фон Неймана — Моргенштерна, согласно которой рациональный индивид, выбирая наиболее желательную из рисковых альтернатив (распределений вероятностей на множестве денежных выигрышей) стремится максимизировать ожидаемое значение своей полезности.

Алле провёл следующий эксперимент. Лототрон содержит 1 красный шар, 89 белых и 10 голубых. Игрокам предлагается поучаствовать в двух лотереях, выбрав в каждом случае один из двух билетов. Доходы, в зависимости от цветов и билетов, таковы:

studfiles.net