Структура капитала организации и возможности ее оптимизации (стр. 1 из 6). Управление структурой капитала и задачи его оптимизации

3. Управление структурой капитала

В процессе финансового управления капиталом оптимизация его структуры является одной из наиболее важных и сложных задач.

Оптимальная структура капитала представляет собой такое соотношение использования собственных и заемных средств, при котором обеспечивается наиболее эффективная пропорциональность между коэффициентом финансовой рентабельности и коэффициентом финансовой устойчивости предприятия, т.е. максимизируется его рыночная стоимость.

Одним из механизмов оптимизации структуры капитала предприятия является финансовый леверидж (финансовый рычаг).

Финансовый леверидж характеризует использование предприятием заемных средств, которое влияет на изменение коэффициента рентабельности собственного капитала, иными словами позволяет получить дополнительную прибыль на собственный капитал.

Показатель, отражающий уровень дополнительно генерируемой прибыли на собственный капитал при различной доле использования заемных средств, называется эффектом финансового левериджа (эффектом финансового рычага).

Эффект финансового рычага – это приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего.

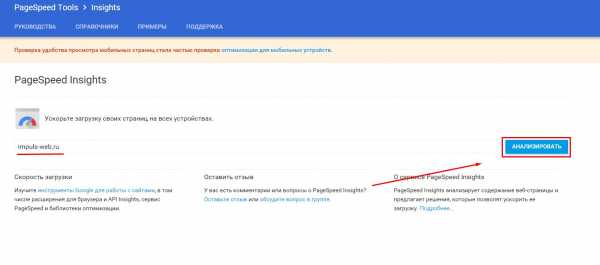

На рис. 1 представлен график формирования эффекта финансового левериджа

Рис. 1 График формирования эффекта финансового левериджа

ЭФЛ = (1-Снп) * (КВРа-ПК)* ЗК/СК

ЭФЛ – эффект финансового левериджа, заключающийся в приросте коэффициента рентабельности собственного капитала, %;

Снп – ставка налога на прибыль, выраженная десятичной дробью;

КВРа – коэффициент валовой рентабельности активов, %;

ПК – средний размер процентов за кредит, уплачиваемых предприятием за использование заемного капитала, %;

ЗК – средняя сумма используемого предприятием заемного капитала;

СК – средняя сумма собственного капитала предприятия.

(1-Снп) – налоговый корректор финансового левериджа, показывает в какой степени проявляется эффект финансового левериджа в связи с различным уровнем налогообложения прибыли.

Практически не зависит от деятельности предприятия, так как ставка налога на прибыль устанавливается законодательно. Вместе с тем, в процессе управления финансовым левериджем дифференцированный налоговый корректор может быть использован в следующих случаях:

А) если по различным видам деятельности предприятия установлены дифференцированные ставки налогообложения прибыли;

Б) если по отдельным видам деятельности предприятие использует налоговые льготы по прибыли;

В) если отдельные дочерние фирмы предприятия осуществляют свою деятельность в свободных экономических зонах своей страны, где действует льготный режим налогообложения прибыли;

Г) если отдельные дочерние фирмы предприятия осуществляют свою деятельность в государствах с более низким уровнем налогообложения прибыли.

В этих случаях, воздействуя на отраслевую или региональную структуру производства (а соответственно и на состав прибыли по уровню ее налогообложения), можно снизив среднюю ставку налогообложения прибыли повысить воздействие налогового корректора финансового левериджа на его эффект (при прочих равных условиях).

(КВРа-ПК) – дифференциал финансового левериджа, характеризует разницу между коэффициентом валовой рентабельности активов и средним размером процента за кредит.

ПК – средний размер процентов за кредит, уплачиваемых предприятием за использование заемного капитала,%;

Если предприятие используется несколько видов заемных средств, то определяется средневзвешенная процентная ставка по кредиту (СРПС).

НРЭИ можно считать балансовую прибыль, восстановленную до НРЭИ за счет прибавления процентов за кредит, относимых на себестоимость.

НРЭИ – это прибыль до уплаты процентов за кредит и налога

НРЭИ с экономической точки зрения – показатель, наиболее близкий к прибавочному продукту предприятия.

БРЭИ = НРЭИ +износ, амортизация

Добавленная стоимость =БРЭИ + затраты на оплату труда

Кредиторская задолженность, как правило, привлекается для решения краткосрочных задач (приобретение партии сырья ради дальнейшего увеличения производства), а для решения стратегических задач типа технического обновления производства предприятие обращается в банк за кредитом. Поэтому при решении вопросов, связанных с получением кредитов на тех или иных условиях с помощью формулы уровня эффекта финансового рычага, надо исключать кредиторскую задолженность из всех вычислений.

Дифференциал финансового левериджа является главным условием, формирующим положительный эффект финансового левериджа. Этот эффект проявляется только в том случае, если уровень валовой прибыли, генерируемой активами предприятия, превышает средний размер процента за используемый кредит (включающий не только его прямую ставку, но и другие удельные расходы по его привлечению, страхованию и обслуживанию), т.е. если дифференциал финансового левериджа является положительной величиной. Чем выше положительное значение дифференциала финансового левериджа, тем выше при прочих равных условиях будет его эффект.

В связи с высокой динамичностью этого показателя он требует постоянного мониторинга в процессе управления эффектом финансового левериджа. Этот динамизм обусловлен действием ряда факторов:

1) Ухудшение конъюнктуры финансового рынка, может привести к возрастанию стоимости заемных средств, которая превысит уровень валовой прибыли, генерируемой активами предприятия.

Кроме того, снижение финансовой устойчивости предприятия в процессе повышения доли используемого заемного капитала приводит к увеличению риска его банкротства, что вынуждает кредиторов увеличивать уровень ставки процента за кредит с учетом включения в нее премии за дополнительный финансовый риск.

2) В период ухудшения конъюнктуры товарного рынка сокращается объем реализации продукции, а соответственно и размер валовой прибыли предприятия от операционной деятельности. В этих условиях отрицательная величина дифференциала финансового левереджа может формироваться даже при неизменных ставках процента за кредит за счет снижения коэффициента валовой рентабельности активов.

Формирование отрицательного значения дифференциала финансового левериджа по любой из вышеперечисленных причин всегда приводит к снижению коэффициента рентабельности собственного капитала.В этом случае использование предприятием заемного капитала дает отрицательный эффект.

ЗК/СК – коэффициент финансового левериджа (плечо финансового рычага), характеризует сумму заемного капитала, используемого предприятием, в расчете на единицу собственного капитала.

ЗК- заемные средства за вычетом кредиторской задолженности, руб.

СК- собственный капитал за вычетом кредиторской задолженности, руб.

Таким образом, при неизменном дифференциале коэффициент финансового левериджа является главным генератором как возрастания суммы и уровня прибыли на собственный капитал, так и финансового риска потери этой прибыли.

Аналогичным образом, при неизменном коэффициенте финансового левериджа положительная или отрицательная динамика его дифференциала генерирует как возрастание суммы и уровня прибыли на собственный капитал, так и финансовый риск ее потери.

Чем больше сила воздействия финансоовго рычага, тем больше финансовый риск, связанный с предприятием:

Возрастает риск невозмещения кредита с процентами для банкира.

Возрастает риск падения дивиденда и курса акций для инвестора.

Два важных правила для финансиста:

Если новое заимствование приносит предприятию увеличение уровня эффекта финансового рычага, то такое заимствование выгодно. Но при этом необходимо внимательно следить за состоянием дифференциала: при наращивании плеча финансового рычага банкир склонен компенсировать возрастание своего риска повышением цены своего кредита.

Риск кредитора выражен величиной дифференциала: чем больше дифференциал, тем меньше риск; чем меньше дифференциал, тем больше риск.

Финансовый менеджер должен регулировать плечо финансового рычага в зависимости от дифференциала.

Знание механизма воздействия финансового левериджа на уровень прибыльности собственного капитала и уровень финансового риска позволяет целенаправленно управлять как стоимостью, так и структурой капитала предприятия.

Рассмотрим механизм формирования эффекта финансового левериджа на примере (табл.6)

Рассматривая приведенные данные, можно увидеть, что по предприятию «А» эффект финансового левериджа отсутствует, так как оно не использует в своей хозяйственной деятельности заемный капитал. По предприятию «Б» этот эффект составляет:

ЭФЛ= (1-0,3)*(20-10)*200/800=1,75%

Соответственно по предприятию «В» этот эффект составляет:

ЭФЛ= (1-0,3)*(20-10)*500/500=7,00%

Из результатов проведенных расчетов видно, что чем выше удельный вес заемных средств в общей сумме используемого предприятием капитала, тем больший уровень прибыли оно получает на собственный капитал.

Таблица 6

studfiles.net

Структура капитала организации и возможности ее оптимизации

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ

1. Теоретические основы управления структурой капитала в целях его оптимизации

1.1 Экономическая сущность капитала и его классификация. Сущность и задачи управления капиталом

1.2 Понятие структуры капитала

1.3 Теории структуры капитала

1.4 Цена капитала и методы ее оценки

1.5 Оптимальная структура капитала

2. Структура капитала организации ОАО «Московский вертолетный завод им. М.Л. Миля»

2.1 Характеристика организации ОАО «Московский вертолетный завод им. М.Л. Миля»

2.2 Структура капитала организации ОАО «Московский вертолетный завод им. М.Л. Миля»

2.3 Предложения по оптимизации структуры капитала организации ОАО «Московский вертолетный завод им. М.Л. Миля»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

Ускорение рыночных изменений, предъявляющее совершенно новые, более жесткие требования ко всем субъектам рыночных отношений, как национальных (в том числе и российском), так и глобальных рынков является важнейшей характеристикой современных экономических условий хозяйствования. Рыночные изменения приобретают лавинообразный характер, и тем самым многократно увеличивают неопределенность и обусловленные ею риски.

В этих условиях эффективность деятельности предприятия во многом определяется способностью его собственников и руководства правильно оценить содержание рыночных изменений, и на основе этой оценки выработать эффективную стратегию своего развития. Таким образом, перед менеджментом предприятий встает ряд задач, требующих эффективного решения.

Одной из таких задач является определение такой оптимальной структуры капитала, которая отвечала бы требованиям, предъявляемым как экономической ситуацией в целом, так и руководством фирмы с учетом ее особенностей на определенном этапе развития.

Требования внешней экономической ситуации характеризуются динамичностью и неопределенностью внешних воздействий, что обусловлено влиянием глобализации, а также расширением спектра возможных, и в то же время связанных с увеличением риска, вариантов инвестирования имеющихся ресурсов. Требования руководства фирмы обусловлены тем, что конкурентная среда предполагает эффективное функционирование таких экономических субъектов, которые способны не только привлечь ресурсы, но и определить такое их соотношение, которое бы в данных условиях являлось оптимальным

Такая оптимальная структура капитала подразумевает обеспечение финансовой устойчивости фирмы, достижение нормативов ее текущей ликвидности и платежеспособности, а также требуемой отдачи на вложенный капитал. Все перечисленное выше обуславливает актуальность темы настоящей курсовой работы.

В соответствии с актуальностью сформулирована тема работы – структура капитала и возможности ее оптимизации.

Объектом изучения являются предприятия различных организационно-правовых форм и, в частности, ОАО «Московский вертолетный завод им. М.Л. Миля».

Предметом изучения является причинно-следственные связи экономических явлений и процессов, возникающие в сфере финансовой деятельности хозяйствующих субъектов.

Целью курсовой работы является изучение теоретических основ оптимизации структуры капитала и возможностей их практического применения.

Данная цель потребовала решения следующих задач:

- определить сущность понятия «капитал», изучить его классификацию;

- рассмотреть теоретические основы управления капиталом;

- изучить структуру капитала – сущность, понятие, компоненты;

- изучить основные теории структуры капитала;

- рассмотреть понятие цены капитала, изучить основные методы оценки;

- рассмотреть основные подходы к определению оптимальной структуры капитала, а также их применение на основе ОАО «Московский вертолетный завод им. М.Л. Миля».

Капитал является одним из важнейших факторов производства, наряду с природными и трудовыми ресурсами. В общем виде капитал понимается как стоимость, авансируемая в деятельность предприятия с целью получения прибыли.

На сегодняшний день термин «капитал» в экономической литературе не имеет единого определения. С одной стороны, его определяют как сумму акционерного капитала, эмиссионного дохода и нераспределенной прибыли. В таком случае величина капитала рассчитывается как разность между стоимостью активов фирмы и ее кредиторской задолженностью[1] . Этому определению близка и такая трактовка капитала, согласно которой капитал определяется как совокупность средств из всех источников, используемая для финансирования активов и операций предприятия. С другой стороны, под капиталом понимается совокупность всех долгосрочных источников средств предприятия.

Кроме того, термин «капитал» используется для характеристики активов предприятия, при этом они разделяются их на основной (долгосрочные активы, включая незавершенное строительство) и оборотный (оборотные средства предприятия) капитал.

Также встречается определение капитала предприятия как общей стоимости средств в денежной, материальной и нематериальной формах, которые инвестированы в формирование его активов.

В западной литературе под капиталом понимается совокупность всех источников средств, которые используются для финансирования активов и операций, в составе которых выделяются краткосрочная и долгосрочная задолженность, привилегированные и обыкновенные акции (пассив баланса). В целях настоящей курсовой работы остановимся на данном определении.

Капитал предприятия можно классифицировать по нескольким признакам[2] , в целях раскрытия выбранного определения понятия «капитал», остановимся на классификации по признаку «титул собственности». Согласно данной классификации капитал подразделяется на два вида: собственный и заемный; такое разделение капитала в системе источников его привлечения носит определяющий характер.

Собственный капитал характеризует общую стоимость средств предприятия, принадлежащих ему на правах собственности и используемых им для формирования некоторой части его активов. Эта часть активов, сформированная за счет инвестированного собственного капитала, является чистыми активами. Заемный капитал представляет собой денежные средства, либо другие имущественные ценности, привлекаемые на возвратной основе для финансирования развития предприятия. Все формы заемного капитала представляют собой финансовые обязательства предприятия, которые подлежат погашению в определенный срок.

Далее рассмотрим теоретические основы управления капиталом, под которым понимается система принципов и методов разработки и реализации управленческих решений, связанных с его оптимальным формированием из различных источников, а также обеспечением его эффективного использования в различных видах хозяйственной деятельности предприятия.

Управление капиталом преследует решение следующих основных задач[3] :

- формирование объема капитала, достаточного для обеспечения необходимых темпов развития предприятия;

- оптимальное распределение капитала по видам деятельности, направлениям использования;

- достижение максимальной доходности капитала при заданном уровне финансового риска, или снижение финансового риска использования капитала при заданном уровне доходности;

- достижение и поддержание финансового равновесия компании в процессе ее развития;

- обеспечение достаточного уровня финансового контроля над предприятием со стороны учредителей;

- достижение финансовой гибкости предприятия;

- оптимизация структуры капитала;

- своевременное и качественное реинвестирование капитала.

Таким образом, после рассмотрения таких понятий, как капитал, управление капиталом, перейдем к изучению структуры капитала.

Капитал, как было указано выше, состоит из собственных и заемных источников средств. Рассмотрим собственные источники средств, важнейшей составляющей которых является капитал собственников фирмы – стоимостная оценка совокупных прав собственников фирмы на долю в ее имуществе, синонимом является понятие «собственный капитал». В балансовой оценке капитал собственников равен величине чистых активов[4] .

Собственный капитал представляет собой ту часть стоимости активов предприятия, которая достанется его собственникам после удовлетворения требований третьих лиц; он может быть оценен формально (по балансовой или рыночной оценке), либо фактически – в случае ликвидации предприятия.

Основными компонентами собственного капитала являются следующие: уставный, добавочный, резервный капитал и нераспределенная прибыль.

Уставный капитал характеризует совокупную номинальную стоимость акций фирмы, приобретенных акционерами. Уставный капитал создается как основа стартового, который необходим для учреждения предприятия, при этом владельцы или участники предприятия формируют его исходя из собственных финансовых возможностей в размере, достаточном для инициирования деятельности.

Добавочный капитал, представленный отдельной статьей в балансе, отражает:

- сумму дооценок основных средств, объектов капитального строительства и других материальных объектов имущества предприятия со сроком полезного использования больше 12 месяцев;

- разность продажной стоимости акций, полученной в процессе их продажи по цене, превышающей номинал, и их номинальной стоимости;

- положительные курсовые разницы по вкладам в уставный капитал в иностранной валюте.

Резервный капитал представляет собой источник финансирования, находящийся в отдельной статье в пассиве баланса, и отражает сформированные за счет прибыли резервы предприятия[5] . В балансе резервный капитал представлен следующими статьями: резервами, образованными в соответствии с законодательством (образование в обязательном порядке), и резервами, образованными в соответствии с учредительными документами (образование на усмотрение руководства).

mirznanii.com

2.1 Методы оптимизации структуры капитала. Собственный капитал корпорации: управление капиталом и оптимизация его структуры

Похожие главы из других работ:

Анализ цены и структуры капитала акционерного общества на примере ООО "Конфетпром"

1.4 Структура капитала и методы ее оптимизации

Структура капитала отражает то, как фирма финансирует свои деятельность и рост при использовании различных источников финансирования. При формировании предприятия одной из наиболее важных задач является оптимизация структуры капитала...

Капитал и финансовые методы его увеличения

2.4 Методы оптимизации структуры капитала

Существует ряд объективных и субъективных факторов, учет которых позволяет целенаправленно формировать структуру капитала, обеспечивая условия наиболее эффективного его использования на каждом конкретном предприятии...

Капитал корпораций

3. Метод определения стоимости компании, используемый при оптимизации структуры капитала.

В соответствии мировыми стандартами оценочной деятельности при определении стоимости компании (стоимости бизнеса) используются следующие подходы [8]: Имущественный подход. Доходный подход. Сравнительный (рыночный) подход...

Оптимальная структура капитала

2.3 Предложения по оптимизации структуры капитала организации ОАО "Самарский резервуарный завод"

Оптимизация структуры капитала проводится в целях обеспечения наиболее эффективной пропорциональности между его доходностью и стоимостью, а также обеспечения финансовой устойчивости предприятия. В соответствии с этим...

Оптимизация структуры капитала

1. Основные цели и задачи оптимизации структуры капитала организации

Структура капитала отражает соотношение заемного и собственного капиталов, привлеченных для финансирования долгосрочного развития компании. От того, насколько структура оптимизирована...

Оптимизация структуры капитала предприятия

1.1 Задачи оптимизации структуры капитала

Задачи оптимизации структуры капитала предусматривают максимизацию цены бизнеса и цены предприятия при минимизации цены капитала. Реально достижение максимально (минимально) возможных величин зависит от многих...

Оптимизация структуры капитала предприятия

Глава 2. Методы оптимизации структуры капитала

Оптимизация структуры капитала предприятия осуществляется различными методами. 1. Метод оптимизации структуры капитала по критерию политики финансирования активов...

Оптимизация структуры капитала предприятия

2.1 Этапы оптимизации структуры капитала

Оптимизация структуры капитала является одной из наиболее важных и сложных задач, решаемых в процессе менеджмента его формированием при создании предприятия...

Оптимизация структуры капитала предприятия

3.Дать рекомендации по оптимизации финансовой структуры капитала.

Таблица 1 Баланс АО «Центр» на 1 января 2009 г. (в руб.) Показатель Начало периода Конец периода 1 2 3 Актив I...

Оптимизация структуры капитала предприятия

3. Рекомендации по оптимизации финансовой структуры капитала

финансовый капитал имущественный дебиторский Анализ основных аналитических коэффициентов позволил выявить общую тенденцию их роста, а значит повышение ликвидности активов и платежеспособности предприятия за отчетный период...

Оптимизация структуры капитала предприятия на примере ОАО "КамАЗ"

1.3 Методика оптимизации структуры собственного капитала

Политика формирования собственных финансовых ресурсов представляет собой часть общей финансовой стратегии предприятия, заключающейся в обеспечении необходимого уровня самофинансирования его производственного развития [27, C.46]...

Основные способы увеличения капитала организаций

2.1 Методы оптимизации структуры капитала

Оптимизация структуры капитала является одной из наиболее важных и сложных задач, решаемых в процессе управления его формированием при создании предприятия...

Финансы коммерческих организаций и предприятий

1.2 Характеристика методов и этапов оптимизации структуры капитала

Оптимизация структуры капитала является одной из наиболее важных и сложных задач, решаемых в процессе финансового управления предприятием...

Финансы коммерческих организаций и предприятий

2.2 Мероприятия по оптимизации структуры капитала в целях финансового оздоровления ОАО "СНХЗ"

В качестве профилактических мер на предприятии было принято решение о проведении мероприятия по оптимизации структуры капитала. Как уже было выяснено ранее структура капитала - соотношение собственных и заемных финансовых средств...

Цена и структура капитала предприятия и факторы, на них влияющие

1.3 Структура капитала и методы ее оптимизации

Концепция структуры капитала является одной из основных и самых сложных в финансовом менеджменте. На практике под структурой капитала понимают соотношение между всеми собственными и заемными источниками средств...

fin.bobrodobro.ru

Управление капиталом, оптимизация его структуры

Министерство образования РФ

Курский государственный технический университет

Кафедра экономики и менеджмента

«Утверждаю»

Зав. кафедрой

д-р экон. наук, профессор

_________Э.Н.Кузьбожев

«____»____________2002

Курсовая работа по дисциплине

«Финансовый менеджмент»

на тему: «Управление капиталом, оптимизация

его структуры»

Выполнил: _________________________________ cт. гр. ЭК-82 С.М. Косинова

Руководитель: _______________________________

Работа защищена ______________________ Оценка ________________________

Члены комиссии ______________________________ Н.Е. Пешехонова

________________________ М.Ю. Белоусова

Курск 2002

ОГЛАВЛЕНИЕ

| ВВЕДЕНИЕ | 3 |

| 1. КАПИТАЛ ПРЕДПРИЯТИЯ – ОСНОВА ФИНАНСОВОЙ УСТОЙЧИВОСТИ | 5 |

| 1.1. Понятие, состав и структура собственного капитала | 5 |

| 1.2. Содержание и сущность заёмного капитала | 11 |

| 1.3. Концепции управления капиталом, оптимизация его структуры | 15 |

| 2. МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ КАПИТАЛОМ | |

| 2.1. Методы оптимизации структуры капитала | 21 |

| 2.2. Механизм управления структурой капитала на основе финансового левериджа | 28 |

| 2.3. Использование имитационного моделирования для управления капиталом | 32 |

| 3. УПРАВЛЕНИЕ КАПИТАЛОМ ОАО “КУРСКАТОМ- ЭНЕРГОСТРОЙ” И ОПТИМИЗАЦИЯ ЕГО СТРУКТУРЫ | 36 |

| 3.1. Анализ состава и структуры капитала предприятия | 36 |

| 3.2. Построение имитационной модели для определения рациональной структуры капитала | 42 |

| 3.3. Особенности эффективности функционирования предприятия с предложенной структурой капитала | 46 |

| ЗАКЛЮЧЕНИЕ | 48 |

| СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ | 50 |

| ПРИЛОЖЕНИЕ | 52 |

ВВЕДЕНИЕ

В настоящее время, в условиях существования различных форм собственности в России, особенно актуальным становится изучение вопросов формирования, функционирования и воспроизводства предпринимательского капитала. Возможности становления предпринимательской деятельности и ее дальнейшего развития могут быть реализованы лишь только в том случае, если собственник разумно управляет капиталом, вложенным в предприятие.

Зачастую, на практике капитал предприятия рассматривается как нечто производное, как показатель, играющий второстепенную роль, при этом на первое место, как правило, выносится непосредственно сам процесс деятельности предприятия. В связи с этим принижается роль капитала, хотя именно капитал и является объективной основой возникновения и дальнейшей деятельности предприятия. Поскольку доход, прибыль, приносит именно использование капитала, а не деятельность предприятия как таковая. Все это обуславливает особую значимость процесса грамотного управления капиталом предприятия на различных этапах его существования.

Целью курсовой работы является разработка рациональной структуры капитала. Для достижения поставленной цели необходимо решить следующие задачи:

1. определить понятие и сущность структуры капитала;

2. изучить основные методы управления капиталом предприятия;

3. рассмотреть концепции управления капиталом;

4. оптимизировать структуру капитала ОАО “Курскатомэнергострой”.

Объект исследования - процесс управления структурой капитала. Предметом исследования является структура капитала ОАО «Курскатомэнергострой».

При написании работы был использован широкий круг учебной литературы по таким дисциплинам, как финансовый менеджмент, экономический анализ. Основные методологические аспекты, которые послужили базой для управления, изложены в книге Бланка И. А. “Управление формированием капитала.”, Теплова Т.В. “Финансовые решения: стратегия и тактика. Лобанов Е.Н., Лимитовский М.А. “Управление финансами”. Данные источники содержат множество аналитических исследований, в данном случае вполне целесообразно их применение. Особое место занимает анализ информационного материала в периодических изданиях Грачева А.В. в журнале “Финансовый менеджмент”.

1. КАПИТАЛ ПРЕДПРИЯТИЯ – ОСНОВА ФИНАНСОВОЙ УСТОЙЧИВОСТИ

1.1. Понятие, состав и структура собственного капитала

Капитал – это средства, которыми располагает субъект хозяйствования для осуществления свей деятельности с целью получения прибыли.

Капитал — одна из фундаментальных экономических категорий, сущность которой научная мысль выясняет на протяжении ряда столетий. Термин "капитал" происходит от латинского "саpitalis", что означает основной, главный. В первоначальных работах экономистов капитал рассматривался как основное богатство, основное имущество. По мере развития экономической мысли это первоначальное абстрактное и обобщенное понятие капитала наполнялось конкретным содержанием, соответствующим господствующей парадигме экономического анализа развития общества.

В процессе хозяйственной деятельности происходит постоянный оборот капитала: последовательно он меняет денежную форму на материальную, которая в свою очередь изменяется, принимая различные формы продукции, товара и другие, в соответствии с условиями производственно-коммерческой деятельности организации, и, наконец, капитал вновь превращается в денежные средства, готовые начать новый кругооборот.

В российской практике капитал предприятия часто разделяют на капитал активный и пассивный. С методологической точки зрения это неверно. Такой подход является причиной недооценки места и роли капитала в бизнесе и приводит к поверхностному рассмотрению источников формирования капитала. Капитал не может быть пассивным, так как является стоимостью, приносящей прибавочную стоимость, находящуюся в движении, в постоянном обороте. Поэтому более обоснованно здесь применять понятия источников формирования капитала и функционирующего капитала [7, с. 69].

Структура источников образования активов (средств) представлена основными составляющими: собственным капиталом и заемными (привлеченными) средствами.

Собственный капитал (СК) организации как юридического лица в общем виде определяется стоимостью имущества, принадлежащего организации. Это так называемые чистые активы организации. Они определяются как разность между стоимостью имущества (активным капиталом) и заемным капиталом. Конечно, собственный капитал имеет сложное строение. Его состав зависит от организационно-правовой формы хозяйствующего субъекта.

Собственный капитал состоит из уставного, добавочного и резервного капитала, нераспределенной прибыли и целевых (специальных) фондов (рис.1). Коммерческие организации, функционирующие на принципах рыночной экономики, как правило, владеют коллективной или корпоративной собственностью. Собственниками выступают юридические и физические лица, коллектив вкладчиков-пайщиков или корпорация акционеров. Уставный капитал, сложившийся как часть акционерного капитала, наиболее полно отражает все аспекты организационно-правовых основ формирования уставного капитала.

Рис. 1. Формы функционирования собственного капитала предприятия

Акционерный капитал — это собственный капитал акционерного общества (АО). Акционерным обществом признается организация, уставный капитал которой разделен на определенное число акций. Участники АО (акционеры) не отвечают по обязательствам общества и несут риск убытков, связанных с его деятельностью, в пределах стоимости принадлежащих им акций [11, c.34].

Уставный капитал при этом представляет собой совокупность вкладов (рассчитываемых в денежном выражении) акционеров в имущество при создании предприятия для обеспечения его деятельности в размерах, определенных учредительными документами. В силу своей устойчивости уставный капитал покрывает, как правило, наиболее неликвидные активы, такие, как аренда земли, стоимость зданий, сооружений, оборудования.

Особое место в реализации гарантии защиты кредиторов занимает резервный капитал, главная задача которого состоит в покрытии возможных убытков и снижении риска кредиторов в случае ухудшения экономической конъюнктуры. Резервный капитал формируется в соответствии с установленным законом порядком и имеет строго целевое назначение. В условиях рыночной экономики он выступает в качестве страхового фонда, создаваемого для возмещения убытков и защиты интересов третьих лиц в случае недостаточности прибыли у предприятия до того, как будет уменьшен уставный капитал [1, c.75].

В Гражданском кодексе РФ предусмотрено требование о том, что, начиная со второго года деятельности предприятия его уставный капитал не должен быть меньше, чем чистые активы. Если данное требование нарушается, то предприятие обязано уменьшить (перерегистрировать) уставный капитал, поставив его в соответствие с величиной чистых активов (но не менее минимальной величины). Формирование резервного капитала является обязательным для акционерных обществ, его минимальный размер не должен быть менее 15% от уставного капитала.

В отличие от резервного капитала, формируемого и соответствии с требованиями законодательства, резервные фонды, создаваемые добровольно, формируются исключительно в порядке, установленном учредительными документами или учетной политикой предприятия, независимо от организационно-правовой формы его собственности [4, с.99].

Следующий элемент собственного капитала — добавочный капитал, который показывает прирост стоимости имущества в результате переоценок основных средств и незавершенного строительства организации, производимых по решению правительства, полученные денежные средства и имущество в сумме превышения их величины над стоимостью переданных за них акций и другое. Добавочный капитал может быть использован на увеличение уставного капитала, погашение балансового убытка за отчетный год, а также распределен между учредителями предприятия и на другие цели. При этом порядок использования добавочного капитала определяется собственниками, как правило, в соответствии с учредительными документами при рассмотрении результатов отчетного года.

В хозяйствующих субъектах возникает еще один вид собственного капитала — нераспределенная прибыль. Нераспределенная прибыль — чистая прибыль (или ее часть), не распределенная в виде дивидендов между акционерами (учредителями) и не использованная на другие цели. Обычно эти средства используются на накопление имущества хозяйствующего субъекта или пополнение его оборотных средств в виде свободных денежных сумм, то есть в любой момент готовых к новому обороту. Нераспределенная прибыль может из года в год увеличиваться, представляя рост собственного капитала на основе внутреннего накопления. В растущих, развивающихся акционерных обществах нераспределенная прибыль с годами занимает ведущее место среди составляющих собственного капитала. Ее сумма зачастую в несколько раз превышает размер уставного капитала.

Целевые (специальные) фонды создаются за счет чистой прибыли хозяйствующего субъекта и должны служить для определенных целей в соответствии с уставом или решением акционеров и собственников. Эти фонды являются разновидностью нераспределенной прибыли. Иначе говоря, это нераспределенная прибыль, имеющая строго целевое назначение [17, c. 191-192].

В составе собственного капитала могут быть выделены две основные составляющие: инвестированный капитал, то есть капитал, вложенный собственниками в предприятие; и накопленный капитал - капитал, созданный на предприятии сверх того, что было первоначально авансировано собственниками. Инвестированный капитал включает номинальную стоимость простых и привилегированных акций, а также дополнительно оплаченный (сверх номинальной стоимости акций) капитал. К данной группе обычно относят и безвозмездно полученные ценности. Первая составляющая инвестированного каптала представлена в балансе российских предприятий уставным капиталом, вторая — добавочным капталом (в части полученного эмиссионного дохода), третья - добавочным капиталом или фондом социальной сферы (в зависимости от цели использования безвозмездно полученного имущества).

Накопленный капитал находит свое отражение в виде статей, возникающих в результате распределения чистой прибыли (резервный капитал, фонд накопления, нераспределенная прибыль, иные аналогичные статьи). Несмотря на то, что источник образования отдельных составляющих накопленного капитала — чистая прибыль, цели и порядок формирования, направления и возможности использования каждой его статьи существенно отличаются. Эти статьи формируются в соответствии с законодательством, учредительными документами и учетной политикой [7, с. 98-99].

stud24.ru

задачи управления, оптимизация структуры капитала (финансовый леверидж), характ-ка составляющих эффекта финансового левериджа.

Одна из главных задач финансового менеджмента - это максимизация капитала при заданном уровне финансового риска.

Одним из методов решения этой задачи является финансовый леверидж. Он характеризует использования предприятием заемных средств, которые влияют на изменение коэффициента рентабельности собственного капитала. Финансовый леверидж - это объективный фактор, который возникает с появлением заемных средств в объеме используемого капитала.

Показатель, отражающий уровень дополнительно получаемой прибыли на собственный капитал при различной доли использования заемных средств называется эффектом финансового левериджа.

Рассчитывается: где

ЭФЛ - эффект финансового левериджа;

Снп - ставка налога на прибыль;

КВРа - коэффициент валовой рентабельности активов;

ПК - величина процента за использование кредита;

ЗК - сумма заемных средств;

СК - сумма собственного капитала.

1. (1 - Снп) - это налоговый корректор финансового левериджа, который показывает в какой степени проявляется эффект финансового левериджа в связи с различными уровнями налогообложения прибыли.

2. (КВРа - ПК) - это дифференциал финансового левериджа, который показывает разницу между коэффициентом валовой рентабельности и средним размером процента за кредит.

3. ЗК / СК - коэффициент финансового левериджа или плече финансового левериджа, характеризует сумму заемного капитала, используемого предприятием в расчете на единицу собственного капитала.

Оптимизационная структура капитала представляет собой такое состояние собственных и заемных средств, при котором обеспечивается наиболее эффективная пропорциональность между коэффициентом финансовой рентабельности и коэффициентом финансовой устойчивости.

Процесс оптимизации стр-ры осущ-ся по этапам:

1. Анализ капитала предприятия.

2. Оценка основных факторов, определяющих формирование структуры капитала.

3. Оптимизация структуры капитала по критерию максимизации уровня финансовой рентабельности.

4. Оптим-я стр-ры капитала по Крит-ю миним-ии уровня фин-го риска.

5. Оптим-я струк-ры капитала по критерию минимизации его стоимости.

6. Формирование показателя целевой структуры капитала.

Основной целью анализа является выявлений тенденций, динамики объема и ставки капитала в предплановом периоде и их влияние на финансовую устойчивость, и эффективность использования капитала.

На 1-ой стадии анализа рассматривается динамика общего объема и основных элементов капитала в сопоставлении с динамикой объемов производства и реализации продукции. На этой же стадии рассчитывается соотношение собственного и заемного капитала. В составе заемного капитала изучается соотношение долгосрочных и краткосрочных обязательств.

На 2-ой стадии рассматривается система коэффициентом финансовой устойчивости предприятия, которая определяется структурой капитала. В процессе анализа рассчитываются и изучаются следующие показатели:

- коэффициент автономии, показывает долю активов предприятия, которые обеспечиваются собственными средствами

- коэффициент финансового левериджа - это показатель соотношения заемного и собственного капитала организации

- коэффициент финансовой независимости, показывает долю активов организации, которые покрываются за счет собственного капитала.

- коэффициент соотношения долгосрочной и краткосрочной задолженности

На 3-ей стадии анализа оценивается эффективность использования капитала в целом, а также отдельных его элементов. Основными факторами, формирующими структуру капитала, являются:

- отраслевые особенности операционной деятельности предприятия

- стадия жизненного цикла предприятия

- конъюнктура товарного рынка

- конъюнктура финансового рынка

- уровень налогообложения

- коэффициент операционного левериджа (соотношение постоянных и переменных операционных затрат предприятия)

- уровень рентабельности

Оценка основных факторов, определяющих формирование структуры капитала: отраслевые особенности, стадия жизненного цикла предприятия, конъюнктура товарного и финансового рынков, уровень рентабельности операционной деятельности и др.

Оптимизация структуры капитала по критерию минимизации его стоимости.Процесс этой оптимизации основан на предварительной оценке стоимости собственного и заемного капиталов при разных условиях его привлечения и осуществлении многовариантных расчетов средневзвешенной стоимости капитала.

Оптимизация структуры капитала по критерию минимизации уровня финансовых рисков.Этот метод оптимизации структуры капитала связан с процессом дифференцированного выбора источников финансирования различных составных частей активов предприятия. В этих целях все активы предприятия подразделяются на такие три группы:

а) внеоборотные активы;

б) постоянная часть оборотных активов. Она представляет собой неизменную часть совокупного их размера, которая не зависит от сезонных и других колебаний объема операционной деятельности и не связана с формированием запасов сезонного хранения, досрочного завоза и целевого назначения;

в) переменная часть оборотных активов. Она представляет собой варьирующую часть их совокупного размера, которая связана с сезонным возрастанием объема реализации продукции, необходимостью формирования в отдельные периоды деятельности предприятия товарных запасов сезонного хранения, досрочного завоза и целевого назначения.

Существуют три принципиальных подхода к финансированию различных групп активов предприятия. Консервативный подход, умеренный (компромиссный подход) к финансированию предприятия и агрессивный подход к финансированию предприятия.

Собственники выбирают один из подходов, в зависимости от своего отношения к финансовым рискам.

Рекомендуемые страницы:

lektsia.com