Как оптимизировать затраты на бухгалтерию? Оптимизация в бухгалтерии

Как оптимизировать затраты на бухгалтерию?

Три года назад всем известная компания 1С запустила сервис, который предоставляет возможность передачи бухгалтерского учёта профессиональной организации.

«Эка невидаль!» — скажете вы. На рынке и так хватает предложений подобного рода. Но чем же лучше сервис представленный 1С?

Чтобы разобраться в этом придётся покопаться в нюансах аутсорсинга, передаче на сторону такого «интимного» дела, как бухгалтерия.

Зачем отдавать бухгалтерию на аутсорсинг?

Аутсорсинг - это передача организацией на основании договора каких-либо функций специализированной фирме.

В основе любого аутсорсинга лежит предположение, что специализированная компания сделает работу качественнее и дешевле, чем сотрудники самой компании. Смысл афутсорсинга сводится к следующему: сосредоточить все ресурсы, все усилия на основном виде деятельности компании и передать остальные, поддерживающие или сопутствующие функции профессиональному партнёру.

Для успешного ведения бизнеса не обязательно выполнять все непрофильные функции, связанные с основным видом деятельности организации или с управлением компанией своим персоналом, можно возложить ведение этих процессов на специализированную организацию.

Во многих областях бизнеса такая передача функций произошла уже очень давно. Функции, переданные на аутсорсинг, иногда возвращаются в компанию, но чаще всего из-за не правильного выбора аутсорсера.

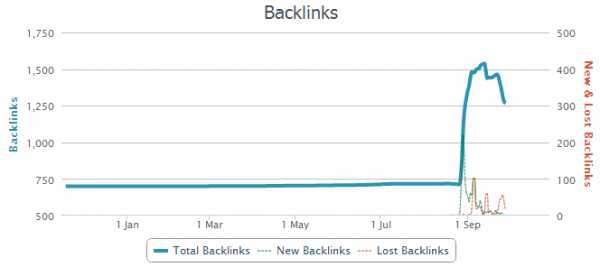

Рынок бухгалтерского аутсорсинга начал активно развиваться во второй половине 90-х годов, но резкий скачок в развитии наблюдается последние 5 лет. Причина этому - появление технических предпосылок: всеобщее распространение Интернета, активное использование облачных технологий.

Также со стороны государства и собственников бизнеса повысились требования к качеству учётной информации, достоверности учёта. Сейчас предприниматели вынуждены экономить - это оправданное желание платить за каждую производственную и бизнес-функцию на предприятии наименьшую цену и сохранить качество.

Экономические преимущества

- При зарплате бухгалтера 50 000 рублей (на руки), 30% оплачивается в социальные фонды, а НДФЛ составляет 13%. Каждого работника интересует только та часть зарплаты, которую он получит на руки, риски по неправильному исчислению и несвоевременной уплате несёт компания. Общая налоговая нагрузка на чистую зарплату составляет 49%: <Затраты на ЗП бухгалтера> = <ЗП На руки>/(1 - 13%)*(1 + 30%), а бухгалтер обходится компании ежемесячно в 74 713 рублей. Для малого бизнеса учётный процесс становится «золотым». Передавая бухгалтерию на аутсорсинг, компания сможет оплаченную сумму отнести на себестоимость в бухгалтерском и налоговом учёте.

- Все предприятия должны проводить спецоценку условий труда, раньше это называлось аттестацией рабочих мест. Рабочее место бухгалтера также оценивается и процедура предполагает дополнительные затраты. В случае передачи функций бухгалтера сторонней фирме отпадает надобность в такой оценке, это уже становится обязанностью аутсорсера.

- Руководителю не стоит переживать, что бухгалтер заболеет, уйдёт в отпуск и т.п. Все эти проблемы будет решать бухгалтерская компания без снижения качества, простоев в работе и изменения цены.

- Аутсорсинг бухгалтерских услуг будет стоить компании дешевле, чем свой штат сотрудников ещё благодаря грамотному разделению труда у аутсорсера и возможности в нужный момент подключить к работе любого специалиста, у хорошего аутсорсера в штате есть: опытные главные бухгалтеры; бухгалтеры, специализирующиеся на отдельных участках учёта; операционисты; курьеры. Также налоговые консультанты, аудиторы и квалифицированные специалисты в области информационных технологий. Любая информация при такой организации труда проходит различные этапы обработки, контроля качества, аналитические процедуры. А на выходе получается качественный продукт в виде достоверной бухгалтерской и налоговой отчётности.

При традиционной модели на главного бухгалтера ложится работа курьера, операциониста, бухгалтера по расчёту зарплаты и многое другое. Получается, что дорогой специалист основную часть своего рабочего времени расходует на низкоквалифицированный труд.

Любой руководитель компании, даже имеющий экономическое образование, не сможет держать под контролем всю работу бухгалтера. Наличие большого опыта работы и высокой заработной платы у главного бухгалтера не являются гарантией качества выполняемых обязательств и отсутствия претензий со стороны налоговиков. Многоступенчатый контроль у аутсорсера исключает вероятность попадания ошибочной информации в налоговые органы и собственникам компании. А руководство имеет актуальную информацию для принятия управленческих решений в режиме реального времени.

Какова ответственность главного бухгалтера за причинённый ущерб компании?В соответствии с ТК РФ главный бухгалтер несёт ответственность в размере своего среднего заработка. Финансовые претензии в большем объёме к нему можно предъявить только через суд.

Анализируя судебную практику, Постановления Пленумов высших судебных инстанций видно, что работник в трудовых отношениях традиционно воспринимается судебным органом как слабая сторона. Поэтому случаи, когда компаниям удаётся хоть что-то взыскать с главного бухгалтера, единичны.

Для специализированной компании ситуация прямо противоположна. Тут аутсорсер является сильной стороной исходя из своей специализации и профессиональных компетенций.

На правонарушения таких компаний распространяется действие гражданского законодательства, а не трудового кодекса. Причинитель вреда обязан в полном объёме компенсировать ущерб. Также немаловажным является, что ответственность аутсорсера застрахована, что является для клиента дополнительной гарантией.

Когда бухгалтерские работники возвращаются в штат компании?Такое происходит по двум причинам:

- Компания по причине своего роста вынуждена создавать собственный бухгалтерский штат. Это действительно объективная причина, когда учётный процесс в силу большого документооборота необходимо выстраивать внутри компании. В такой ситуации аутсорсер передаёт все документы и иную финансовую информацию обратно в компанию.

- Руководитель компании разочаровывается в аутсорсинговой модели. Такая модель выглядит обычно так: весь учёт передаётся бухгалтеру-фрилансеру, который ведёт ещё 5-10 таких же предприятий. Естественно он не предупреждает клиента о своей загруженности. Стоимость таких услуг не велика, составляет примерно 10 000 рублей в месяц. Их качество в большинстве случаев плачевно. Чаще всего за такую работу берутся специалисты низкого уровня, которые понимают, что их ошибки вскроются только при налоговой проверке или, когда руководитель компании решит провести аудит. В результате от фрилансера компания не может получить компенсацию, а иногда и первичную документацию. За этим следует дорогостоящее восстановление учёта, уплата налоговых санкций, а иногда и общение с правоохранительными органами.

Есть руководители, которые полагают, что иметь бухгалтера в штате это надёжно, документы под рукой и бухгалтер рядом. Но такая позиция носит исключительно психологический характер.

Что компания 1С привнесла в модель бухгалтерского учёта?Компания 1С в первую очередь известна как безусловный лидер российского рынка программных продуктов для автоматизации бухгалтерского учёта.

Три года назад компания запустила новое направление — «1С: Бухгалтерское обслуживание». Также она пригласила другие компании, работающие на рынке оказания профессиональных бухгалтерских услуг, присоединиться к этому направлению на условиях франчайзинга.

Компания 1С разработала качественные стандарты ведения бухгалтерского учёта по модели аутсорсинга, развернула программный комплекс «1С: Бухгалтерия» в облаке, создала доступные правила тарификации бухгалтерских услуг. Все франчайзи обязаны неукоснительно соблюдать стандарты 1С, в обязательном порядке страховать свою ответственность, отвечать за качество бухгалтерского учёта перед клиентом. Всё это подробно описано в типовом договоре, который франчайзи не имеет право изменять.

Программный продукт 1С располагается в облаке и у каждого клиента есть возможность, выйдя в Интернет в любой точке мира, контролировать бухгалтерский учёт и то, как тарифицируются услуги. Данные из облака подвергаются резервному копированию, поэтому риск утери данных исключён. Высокие стандарты предъявлены и к защите данных, что практически исключает возможность несанкционированного доступа. Можно смело утверждать, что этот продукт в техническом и в организационном плане поднял аутсорсинговую модель на качественно новый уровень.

Плюсы и минусы использования сервиса «1С: Бухгалтерское обслуживание»

Плюсы:

- Единые для всех партнёров стандарты, гарантирующие высокое качество.

- Умеренные цены на услуги, прозрачная модель ценообразования. Клиент всегда понимает, когда и за что он платит.

- Для клиента проводится экспресс-аудит, что позволяет оценить качество ведения бухгалтерского учёта. Ошибки будут устранены по факту их обнаружения.

- Учёт ведётся в облаке и доступен клиенту 24 часа в сутки, 7 дней в неделю и 365 дней в году из любой точки мира.

- Клиент не платит за программу и информационно-техническое сопровождение, это включено уже в стоимость услуги.

Минусы:

- Данный продукт не всегда подходит крупным компаниям. При существенной величине бизнеса у клиента возникает необходимость создавать собственную бухгалтерскую службу.

Необходимо помнить, что профессиональное бухгалтерское обслуживание является гарантией безопасности и успешности развития бизнеса. Без качественного бухгалтерского сопровождения вероятность финансовых рисков значительно увеличивается. Только профессиональное бухгалтерское обслуживание является гарантией безопасности и успешности развития бизнеса.

kpfm.ru

Правила оптимизации работы бухгалтерии

Чтобы оптимизировать работу бухгалтерии, нужно составить список определённых вопросов и ответить на них. Мы предлагаем сформулировать вопросы вот как:

— Чем занимается бухгалтерия?Вопрос может показаться глупым. Но знаете ли вы, какие цели стоят перед вашей бухгалтерией относительно общих целей компании и работы других подразделений? Помогает ли бухгалтерия реализовывать финансово важные для организации проекты? Совпадает ли вектор движения бухгалтерии и финансовой дирекции?

— Какие сотрудники выполняют поставленные перед бухгалтерией задачи?Если переформулировать, то вопрос может звучать так: Насколько высок профессиональный уровень персонала? Справляются ли люди с поставленными задачами, или часто встречаются ошибки? Можно ли ставить перед сотрудниками не только насущные, но и стратегические задачи?

— Где находится бухгалтерия?Удобно ли такое расположение для всех отделений организации? Не мешает ли удалённость бухгалтерии решению общих бизнес-задач?

— Как организована работа этого подразделения?Насколько качественно функционирует бухгалтерия? Как построены процессы бухучёта, нет ли факторов, которые тормозят работы? Совпадает ли график работы бухгалтерии с графиком работы компании? Как организован сбор «первички»? Достаточное ли количество персонала трудится в бухгалтерии, или надо увеличить штат? А может быть, наоборот, сократить – и оптимизировать издержки? Что с автоматизицией и компьютеризацией процессов?

— Как работает персонал?Какое время им требуется на подготовку отчёта? Есть ли провалы по времени? Тормозит ли бухгалтерия работу организации (в том числе из-за несвоевременной подготовки документов)?Чтобы собрать ответы на эти вопросы, можно прибегнуть к методу анкетирования или отслеживания выполнения того или иного рабочего процесса в определённых временных рамках. Полученную информацию следует проанализировать (возможно, подключив экспертов) – и тем самым выявить сильные и слабые стороны подразделения.

Затем начинается работа над непосредственно оптимизацией работы. Она включает в себя:

- Постановку чётких целей и разъяснение их сотрудникам;

- Возможно – перераспределение структуры бухгалтерии;

- Установка целевых показателей;

- Чёткое разъяснение функций для той или иной должности;

- Оценка профессионального уровня и опыта персонала. Здесь также можно привлечь сторонних экспертов;

- Оптимизировать методы управления, возможно – сократить или увеличить штат;

- Установить контроль над выполнением ключевых задач;

- Обеспечить своевременное донесение информации о порядке реорганизации до рядовых сотрудников.

yurmed.ru

Оптимизация учета / Бухгалтерия

Ирина Дубовая, главный бухгалтер ООО «Форум Тверь»

В большой компании постоянно возникают трудности с «первичкой». Часть документов потеряна, некоторые бумаги составлены некорректно, другие изменены задним числом. На одном из крупных предприятий Твери эти проблемы успешно решают под чутким руководством главного бухгалтера.

Без малого девять лет назад наша компания открыла свой первый магазин. Мы арендовали помещение в центре Твери и стали продавать электротехнические товары. Работу с покупателями организовали по принципу show-room: клиент изучал товар, размещенный на стендах, и с помощью менеджера делал выбор. Затем покупатель получал накладную, оплачивал ее и забирал продукцию со склада.

Без малого девять лет назад наша компания открыла свой первый магазин. Мы арендовали помещение в центре Твери и стали продавать электротехнические товары. Работу с покупателями организовали по принципу show-room: клиент изучал товар, размещенный на стендах, и с помощью менеджера делал выбор. Затем покупатель получал накладную, оплачивал ее и забирал продукцию со склада.

С первых дней существования магазина стали возникать проблемы, связанные с оформлением документов. Так, часть «первички» по ряду причин отсутствовала, или в ней не доставало некоторых реквизитов. Кроме того, по прошествии времени клиенты часто обращались к нам с просьбой изменить в накладной и счете-фактуре наименование контрагента. Мы шли навстречу, хотя подобная корректировка требовала дополнительных усилий со стороны менеджеров. Им нужно было выяснить, оплачена ли поставка и куда поступили деньги - в кассу или на расчетный счет. В зависимости от результата требовалось исправить данные либо в кассовой книге, либо в банковских документах. Другая распространенная ситуация - через несколько дней после поставки клиент выражал желание разбить накладную на две, не меняя общей суммы. Чаще всего подобные просьбы поступали от бюджетных учреждений, которые приобретали материалы, финансируемые из разных бюджетов.

Столкнувшись со сложностями, менеджеры, как правило, обращались за помощью к бухгалтерам, благо торговый зал и бухгалтерия в то время находились в соседних помещениях. Представители финансовой службы помогали каждому продавцу: инструктировали, контролировали, вместе с ними отвечали на просьбы клиентов.

Очень скоро компания начала стремительно развиваться. Руководство приняло решение об открытии нового подразделения, занимающегося электромонтажными работами. Затем создали и другие отделы, которые специализировались на монтаже вентиляционного оборудования, кондиционеров, телефонии и проведении сантехнических работ. Возросло количество магазинов.

Так что бухгалтерам становилось все труднее участвовать в торговом процессе. Мы поняли: необходимо упорядочить и унифицировать способы разрешения проблемных ситуаций, связанных с оформлением «первички». И полностью переложить соответствующие обязанности на другие отделы, оставив за бухгалтерией лишь контроль. Для достижения цели разработали четкий алгоритм действий всех менеджеров, порядок составления и сдачи документов и внедрили систему контроля за соблюдением правил.

Как добиться, чтобы документы не пропадали

Прежде всего следовало утвердить порядок, который обеспечил бы наличие всех первичных документов. Дело в том, что зачастую из-за отсутствия бумаг, оформленных должным образом, организация лишалась возможности взыскать дебиторскую задолженность через суд. К тому же налоговики, недосчитавшись подтверждающих документов, могли оштрафовать фирму на приличную сумму.

«Первичка» терялась в основном из-за того, что при отпуске товара со склада компания оформляла комплект документов в двух экземплярах и оба отдавала клиенту. Подразумевалось, что покупатель должен поставить печать и подпись, после чего вернуть наш экземпляр. Но на практике бумаги нередко поступали с большим опозданием или вообще не поступали.

Чтобы исправить ситуацию, предприятие стало вести реестр отсутствующих накладных, актов и доверенностей на получение товара. Сбор и группировку данных поручили оператору. В специальном файле он собирает данные по каждому клиенту, и менеджеры могут оперативно отслеживать, какие документы еще не сданы. В конце месяца всем специалистам, курирующим взаиморасчеты с клиентами, раздают копию реестра с долгами по «первичке», которую предстоит получить от покупателя. Менеджеры лично заинтересованы в том, чтобы подписанные и проштампованные накладные по форме № ТОРГ-12 хранились в бухгалтерии. Ведь это обязательное условие для начисления премии.

Кроме того, мы учли один нюанс, который касается актов приемки выполненных работ, составленных по форме КС-2 и справок КС-3. Их оформляет сметчик, а затем передает непосредственно специалисту по монтажу. Тот направляет их заказчику для проверки и утверждения и лишь спустя время, иногда весьма продолжительное, относит в бухгалтерию. В итоге получается, что акты, подписанные в одном месяце, попадают к бухгалтеру в другом. Такое положение дел приводит к необходимости постоянно сдавать уточненные налоговые расчеты и декларации. Поэтому сметчикам вменили в обязанность вести список оформленных актов с указанием контрагента, даты и суммы. До второго числа следующего месяца данный реестр сдается главбуху, который проверяет, все ли документы подписаны заказчиком. Это позволяет своевременно отражать выручку и начислять налоги.

Как наладить документооборот

До внедрения единой системы документооборота предприятие периодически попадало в сложные ситуации. Так, некоторые продавцы, не зная норм закона, отпускали товар без доверенности. Они полагали, будто достаточно наличия подписи и ее расшифровки в накладной ТОРГ-12. Затем при попытке взыскать стоимость товара с фирмы-покупателя нередко выяснялось, что человек, подписавший накладную, на момент отгрузки уже уволился. А продукцию, которую мы ему поставили, забрал себе домой. Естественно, компания, чьи реквизиты были указаны в документах, отказывалась погашать долг. В результате мы несли убытки.

Избежать подобных казусов можно только с помощью четко прописанной инструкции, как правильно оформлять документы при реализации. Мы разработали данный документ для менеджеров торговли. Согласно инструкции, отпуск товарно-материальных ценностей в кредит возможен строго по предъявлении доверенности или печати организации-контрагента.

Отдельные пункты инструкции посвящены счету-фактуре. Его необходимо выдавать покупателю в момент приобретения товара. В случае, когда фактическая отгрузка не состоялась, выставлять счет-фактуру запрещено. Если контрагент числится в базе как частное лицо, то счет-фактуру не выписывают. Вместо этого кассир по просьбе клиента оформляет товарный чек. Представителям юридических лиц, не имеющим с собой печати или доверенности и оплатившим продукцию, следует предоставить накладную, а также товарный и кассовый чеки.

В инструкции предусмотрено и наказание. В случае нарушения вышеуказанного порядка менеджер выплачивает фирме штраф в размере 10 процентов от суммы поставки, но не менее 15 000 рублей. Это соответствует размеру налоговой санкции, указанной в пункте 3 статьи 120 НК РФ. Административное наказание, предусмотренное статьей 2.4 КоАП РФ, ложится на начальника подразделения.

Аналогичную инструкцию мы составили для менеджеров проектов, которые курируют выполнение работ и оказание услуг, заказ субподряда и закупку материалов. Фрагмент документа мы привели на этой странице.

Инструкция по организации документооборота для менеджеров проектов

1. Менеджер, ответственный за работу с субподрядчиками по объектам, обязан предоставить в бухгалтерию (в течение трех дней по завершении сделки и до сдачи данных работ заказчику) акт выполненных работ и справку по форме КС-2 и КС-3, счет-фактуру. При заключении договора субподряда менеджер должен потребовать от поставщика и предоставить в бухгалтерию копию лицензии подрядчика. После утверждения актов выполненных работ подрядчика менеджером проекта они должны быть подписаны директором. Полный комплект документов должен быть передан бухгалтеру по производству.

2. Менеджер при работе с поставщиками должен предусмотреть финансовую ответственность контрагентов по возмещению убытков в случае отказа в признании расходов в налоговом учете и отказа в налоговых вычетах по НДС из-за некорректного составления первичных и фискальных документов.

3. При заключении договора с контрагентами надо предусмотреть обязанность поставщика предоставить копию свидетельства о государственной регистрации и о постановке на налоговый учет.

4. При заключении договоров проверить перечень должностных лиц, имеющих право подписи договорных первичных и фискальных документов. Если представитель контрагента подписывает документы по доверенности, необходимо предоставить главному бухгалтеру копию доверенности.

5. При приобретении материалов за наличный расчет необходимо в течение трех дней после совершения покупки сдать товарный и кассовый чеки бухгалтеру по производству.

Особое внимание надо обратить на оформление товарного чека:

- наименование получателя - ООО «Форум Тверь»;

- товарные чеки, в которых указана фамилия сотрудника или «физическое лицо», бухгалтерией не принимаются. Данная сумма будет вычтена из заработной платы сотрудника, если в течение трех дней товарный чек не будет заменен поставщиком.

При покупке материалов у поставщика с предъявлением доверенности бухгалтеру должны быть сданы накладная по форме № ТОРГ-12 и счет-фактура.

6. После приемки выполненных услуг бухгалтеру должны быть сданы акт выполненных работ с нашей печатью, подписью лица, принявшего работу (с расшифровкой), и счет-фактура. Строки «Грузоотправитель» и «Грузополучатель» при выставлении счета-фактуры на работы и услуги не заполняются.

Как бороться с дебиторской задолженностью

Для борьбы с безнадежной «дебиторкой» мы ввели правило, общее для всех покупателей. Компания предоставляет клиенту рассрочку платежа только при наличии определенных бумаг. Менеджер собирает их и предоставляет директору, а тот принимает окончательное решение об условиях оплаты. Утвержденный перечень необходимых документов приведен справа.

Программисты разработали специальный отчет о состоянии дебиторской задолженности. Он делит долги на пять категорий: менее 15 дней, от 15 до 30 дней, от 30 до 45 дней, от 45 до 90 дней и более 90 дней. В должностной инструкции менеджера прописано, какие действия надо предпринять для каждой из групп. Так, если отчет показал, что отгрузка попала в третью категорию (от 30 до 45 дней), следует созвониться с клиентом и напомнить об оплате. О суммах, отнесенных к четвертой группе (от 45 до 90 дней), необходимо известить покупателя в письменной форме. И предупредить, что деньги должны поступить в течение недели, иначе наша фирма обратится в суд. По истечении семи дней менеджер передает все материалы по отгрузке в юридический отдел для составления иска. Таким образом, по долгам, возникшим 90 дней назад и ранее, судебный механизм уже запущен (если, конечно, специалисты действовали строго по инструкции).

В случае, когда менеджер не принял мер для взыскания недоимки в судебном порядке и срок исковой давности истек, всю сумму безнадежной задолженности вычитают из зарплаты. Данную меру применяют также, если сотрудник оформил документы с нарушением законодательства или не позаботился о своевременном поступлении «первички» в организацию.

Перечень документов, необходимых для представления в адрес компаниидля заключения договора поставки на условиях отсрочки платежа

1. Письмо-заявка от руководителя группы/отдела о заключении договора на имя генерального директора, с обоснованиями вышеуказанных условий, включая:

- отчет 1С по контрагенту;

- оценку будущих объемов продаж;

- данные по контактным лицам;

- краткую характеристику деятельности контрагента.

2. Копия устава предприятия (по факсу: первый лист и лист с прописанными полномочиями директора).

3. Документ, подтверждающий полномочия лица, подписывающего договор со стороны контрагента:

- копия протокола об избрании директора;

- копия доверенности с правом подписания договоров.

4. Копия свидетельства о регистрации.

5. Копия свидетельства о постановке на налоговый учет.

6. Копия информационного письма о присвоении кодов статистики.

7. Копия свидетельства о внесении записи в Единый государственный реестр юридических лиц.

8. Копия договора аренды.

Как избежать исправлений в проведенных документах

Еще одна трудность, с которой пришлось столкнуться, - это несанкционированное изменение документов задним числом. Иногда по просьбе клиента менеджеры корректировали уже созданные и отраженные в бухучете документы, проставляя в них другого контрагента, иную дату и пр. Это иногда приводило к несовпадению данных в первичных документах и данных бухгалтерской базы. Устранение путаницы отнимало много сил и времени как у бухгалтеров, так и у менеджеров.

Для решения проблемы программисту поручили написать программу по обработке данных, позволяющую закрывать для редактирования все вчерашние документы. Клиентам, желающим внести изменения, мы предлагаем иные пути. Например, сотрудник фирмы-покупателя привез документы с опозданием. Из-за этого клиент оприходовал товар не в том периоде, когда составлена накладная, а в следующем. На просьбу клиента исправить дату накладной и счета-фактуры мы отвечаем отказом. Но обещаем выслать по почте наш фирменный конверт. На нем будет стоять отметка о дате получения, что позволит покупателю провести покупку и вычесть НДС в текущем месяце.

Другой распространенный повод для исправления данных - отсутствие доверенности у представителя компании-контрагента. В такой ситуации поставку оформляют на частное лицо, в результате чего организация-клиент не может принять приобретенные ценности на баланс. Спустя некоторое время покупатель привозит доверенность и настаивает, чтобы мы переоформили отгрузку на юридическое лицо. Мы поступаем иначе: оставляем все как есть, но выдаем товарный чек на организацию. Правда, это не позволяет фирме-покупателю вычесть НДС (ведь счет-фактуру мы не оформляем), зато дает возможность оприходовать материалы.

Об авторе

Ирина Дубовая в 2002 году окончила с красным дипломом Тверской государственный университет по специальности «бухгалтерский учет и аудит», имеет дополнительную специальность референта-переводчика английского языка. Получила аттестат аудитора. С 2001 по 2004 год работала аудитором в АКГ ООО «Золотая подкова». С 2005 года занимает должность главного бухгалтера ООО «Форум Тверь». Является автором ряда статей по проблемным вопросам учета. В ноябре 2006 года Ирина стала победителем конкурса статей рубрики «Личный опыт» газеты «Учет. Налоги. Право».

Журнал "Двойная запись" №2, 2007 г.

www.bugalteru.ru

Оптимизация налогообложения. Бухгалтерские услуги по оптимизации налогообложения. Услуги частного бухгалтера. Удаленное ведение бухгалтерии. Бухгалтерский аутсорсинг. Бухгалтерское обслуживание. Бухгалтерское сопровождение. Частный главный бухгалтер.

Бухгалтерские услуги частного главного бухгалтера в Москве , бухгалтерское обслуживание, бухгалтерское сопровождение, ведение бухгалтерии удаленно(аутсорсинг бухгалтерский)

Оптимизация налогообложения

Бухгалтерские услуги по оптимизации налогообложения

Целью любой коммерческой организации является получение максимально возможной прибыли. При этом необходимо отметить, что эффективный бизнес отличается не только рентабельностью деятельности, но и проведением грамотных, четко продуманных мероприятий, связанных с оптимизацией налогообложения.

Оптимизация налогообложения позволяет на законных основаниях уменьшить налоговую нагрузку и, соответственно, увеличить прибыль организации. В рамках данной процедуры осуществляется поиск оптимальных схем ведения бизнеса с учетом требований действующего законодательства.

Оптимизация налогообложения предусматривает реализацию следующих мероприятий:

1) Предварительная оценка финансово-хозяйственной деятельности предприятия.

2) Анализ налоговых проблем, существующих в компании.

3) Выявление наиболее перспективного варианта оптимизации налогообложения.

4) Внедрение выбранного варианта.

5) Поддержка системы налогового учета после проведения оптимизации.

Для того чтобы создать эффективную систему налогообложения, можно произвести оптимизацию уплаты налогов как по всему предприятию в целом, так и отдельным категориям налогов.

Оптимизация налогообложения – профиль нашей работы

Наши специалисты - частные главные бухгалтера предлагают Вам квалифицированные бухгалтерские услуги по всестороннему улучшению системы налогообложения Вашего предприятия. В своей деятельности мы используем исключительно законные и эффективные инструменты оптимизации.

Наши специалисты внедрят индивидуальные налоговые схемы, при разработке которых будут учтены специфические особенности Вашего бизнеса. Как результат – уменьшение налоговой нагрузки и увеличение прибыли.

Оптимизация налогового учета – это целый комплекс услуг, среди которых:

1) Предоставление грамотных консультаций в области налогового права.

2) Реализация процедур, связанных с оптимизацией отдельных сделок.

3) Управление отдельными категориями налогов.

4) Проведение полной оптимизации, включая налоговую экспертизу и аудит, а также построение налоговой политики в соответствии с выявленными рисками.

5) Сопровождение бизнеса после оптимизации налогового учета.

Что мы гарантируем?

1) Полную конфиденциальность предоставляемой нам информации.

2) Индивидуальный подход к каждому клиенту. Мы тщательно анализируем специфику деятельности предприятия и на основе проведенного анализа вырабатываем стратегию оптимизации налогового учета.

3) Абсолютное соблюдение требований действующего законодательства.

Преимущества сотрудничества с нами

1) Оптимизация налогового учета будет осуществляться высококвалифицированными специалистами - частными главными бухгалтерами, имеющие большой практический опыт.

2) Вы получите эффективную налоговую модель, разработанную с учетом особенностей вашего бизнеса и позволяющую на законных основаниях уменьшить налоговую нагрузку.

3) Система налогового учета вашей организации будет полностью соответствовать действующим законодательным нормам.

4) МЫ не использует техники ухода от налогов, мы оптимизируем налоги и предлагаем действительно выгодные решения.

5) Наши специалисты - частные главные бухгалтера помогут оптимизировать налогообложение, окажут качественные бухгалтерские услуги и обеспечат грамотное ведение бухгалтерии на удаленном доступе по доступным ценам. Пишите! Звоните!

xn----7sbabcfdcdv4bregriz7awor8b4i.xn--p1ai