Оптимизация налогов: схемы и методы. Законная оптимизация налогов. Оптимизация налогов схемы

белые методы и схемы в 2018 году

18.04.2018

18.04.2018 Белые методы оптимизации налогов — юридические схемы и механизмы, которые помогают уменьшить налоговую базу на законных основаниях. Почти каждый год появляются новые законы, льготы и послабления, которые позволяют оптимизировать размер налоговых выплат. Параллельно этому старые схемы становятся незаконными — их применение может привести к штрафу или приостановке деятельности фирмы. Попробуем разобраться, какие методы оптимизации налогов абсолютно безопасны и работают в 2018 году.

Смена системы налогообложения

Если вы привыкли к определенной системе налогообложения, выбранной еще на заре вашего бизнеса, попробуйте пересмотреть ее эффективность. Используя информацию об активах и пассивах эксперт по налоговому сопровождению может рассчитать размер налога для разных режимов. После решения математической задачи вы сможете оценить разницу в совокупном размере выплат и принять решение об оптимизации налогообложения.

Пример:

Налогоплательщики на ЕНВД и УСН «Доходы» могут провести оптимизацию налогов, уменьшив налоговые отчисления на 50% за счет уплаты страховых взносов за сотрудников. А предприниматели на УСН и ПСН могут пользоваться ставкой 0% в течение 2 лет, если подойдут под критерии налоговых каникул.

Отсрочка по уплате налогов

Согласно НК РФ (п. 1–3 ст. 64) налогоплательщик может получить отсрочку по уплате одного или нескольких федеральных налогов на срок до 3 лет. Это эффективный способ оптимизации налогов в 2018 году, особенно, если финансовое положение не позволяет уплатить налог в установленный законом срок.

Отсрочка по уплате налогов может быть назначена:

-

при причинении ущерба в результате стихийного бедствия, технологической катастрофы и иных форс-мажоров,

-

при задержке бюджетного финансирования или оплаты госзаказа,

-

при угрозе банкротства в случае выплаты налога,

-

в случае производства или продажи сезонных товаров, работ или услуг.

Кроме того, в некоторых случаях руководитель компании может воспользоваться оптимизацией налогов через отсрочку уплаты таможенного НДС при перевозке товаров через государственную границу.

Уменьшение налогооблагаемой базы

Некоторые расходы помогают провести оптимизацию налога на прибыль:

-

создание резервов по сомнительным долгам,

-

скидки и премии в составе внереализационных расходов,

-

увеличение затрат на аренду, содержание и ремонт,

-

оплата консалтинговых услуг,

-

покупка форменной одежды,

-

затраты на подготовку и переподготовку кадров.

Перечень можно продолжать еще долго, однако, в большей степени он актуален для средних и крупных компаний. В статье 346 НК РФ сказано, что индивидуальные предприниматели и руководители микробизнеса на УСН «Доходы» также могут провести налоговую оптимизацию и снизить налог на размер:

-

фиксированных платежей в ПФР и ФФОМС за себя,

-

взносов во внебюджетные фонды, уплаченных с заработных плат работников,

-

пособий по временной нетрудоспособности,

-

платежей по добровольному страхованию.

При наличии наемных сотрудников организация или ИП на «упрощенке» способны провести оптимизацию налогов на 50%, а при их отсутствии — на 100% от размера фиксированных платежей.

Передача функций налогового агента сателлиту

Оптимизация налогов возможна через делегирование выплат в бюджет предприятию-сателлиту. Действуя от лица руководителя организации бухгалтерская компания размещает налогоемкие виды деятельности на других предприятиях с иным налоговым режимом. Предприятие-сателлит, как правило, находится в реальном управлении владельца бизнеса, иногда в другой юрисдикции с более мягкой налоговой нагрузкой — оффшоре.

Проверка добросовестности контрагентов

Проверка добросовестности контрагентов остается самым простым методом оптимизации налогов, доступным каждому предпринимателю. Эта методика особенно важна для тех, кто ведет учет расходов — работает на ОСНО, ЕСХН или УСН «Доходы – расходы». Если ФНС признает вашего партнера или контрагента недобросовестным, расходы по сделке с ним не будут учитываться при сдаче отчетности. Таким образом, вам придется заплатить больше налогов, даже если финансовая операция была действительно проведена.

Ведение и хранение первички

Обязательно храните первичные документы, которые подтверждают факты осуществления хозяйственных операций. Отсутствие первички — главная причина, по которой налоговая не учитывает расходы по сделке. Таким образом, как и в примере с предыдущим методом оптимизации налогов, налоговая база и сумма налога увеличатся.

Выплата НДС

Компании могут провести оптимизацию налогов на добавленную стоимость (НДС) — 10% или 18%. Сделать это возможно тремя безопасными способами:

-

Купить опционы, которые можно продать в любой момент без НДС.

-

Продать имущество с целью погасить долг перед кредитором без НДС.

-

Использовать услуги транспортной компании, чтобы снизить НДС с 18% до 10%.

Остальные методы оптимизации налогов посредством выплаты НДС чаще всего становятся причиной пристального внимания со стороны сотрудников ФНС.

Кто помогает с оптимизацией налогов в Москве?

Любой метод оптимизации налогов требует изучения и анализа возможности его адаптации под конкретный бизнес. Воспользуйтесь комплексной услугой налогового сопровождения от компании «Дельта Финанс», чтобы решить эту задачу. Наши специалисты проконсультируют вас по вопросу снижения налоговой базы, проведут грамотный налоговый аудит и выстроят прозрачную систему учета, благодаря которой вы перестанете переплачивать государству.

dfinance.ru

схемы и методы. Законная оптимизация налогов

С экономической точки зрения сокращение расходов предприятия, в том числе и налоговых обязательств, считается оправданным. Предполагается, что сэкономленные средства пойдут на развитие бизнеса. В любом случае разработка и внедрение рациональных систем начисления налогов требуют профессионального подхода.

Законы имеют свойство регулярно меняться. Внедряются новые положения и нормативы, в старые вносятся изменения. Кроме того, надзорные и контролирующие органы компетентны в изменении правовой оценки тех или иных методов оптимизирования. Все эти факторы порождают необходимость постоянно быть в курсе последних изменений в законодательстве и вносить корректировки в систему налогообложения предприятия по мере необходимости.

- Законность. Внедряемые методы и способы должны быть строго в рамках законодательства. Кроме того, они не должны прямо или косвенно противоречить действующим законам.

- Эффективность. Какую сумму денег позволяет сэкономить оптимизация налогов организации? В идеале необходимо, чтобы эта сумма была известна заранее и являлась целью внедрения оптимальных методов.

- Автономность. Нужна ли помощь сторонних лиц? Не требует ли внедрение новых методов привлечения услуг дорогостоящих специалистов каждый раз? Если компании самой под силу дальше работать по выбранному методу, то один критерий считается выполненным.

- Надежность. Не подведет ли оптимизация налогов при малейшем изменении законодательства? Не планирует ли государство в скором будущем поменять законы, при которых внедренный метод теряет свою актуальность? Как правило, финансовые менеджеры должны знать ответ на эти вопросы.

- Минимум вреда. Не приведут ли новые методы к снижению показателей в других аспектах работы компании? Не пострадают ли производственные процессы или персонал? Если оптимизация налогов учитывает данный критерий, то это еще один шаг к ее оправданности.

- Результативность. Как повлияет новый метод на показатели прибыли? Нужно избегать всех методов, которые снижают уровень прибыльности компании, так как каждый штрих в сторону уменьшения - это шаг навстречу к банкротству.

Большинство компаний склонны применять классический метод – уменьшенные показатели прибыли. Ведь прибыль является налоговой базой. Но такой метод оправдан в том случае, если сэкономленные средства обратно вливаются в само предприятие для его завтрашнего процветания. Если нет, то сложно оценить уровень сэкономленных средств и целесообразность применяемых методов.

Способы

Специалисты в области налогообложения, фискальной политики, налоговых органов и в первую очередь опытные бухгалтеры хорошо знают, что, несмотря на старания государства, действующее законодательство не в состоянии охватить все аспекты налогообложения. Соответственно, есть масса моментов и обстоятельств, которые могут быть трактованы двояко или вообще не подходят под описание ни одного закона. Часто оптимизация налогов в крупных предприятиях возникает на такой «удобной» почве.

Меры по разработке рациональных подходов могут быть осуществлены двумя способами:

- Планирование систем налогообложения. Составляется аналогично планированию других аспектов деятельности компании: стратегического или маркетингового планирования. Представляет собой список и совокупность действий и мер, направленных на получение конкретных результатов. Как правило, здесь могут быть использованы все доступные методы и средства, не противоречащие законодательным нормам.

- Избежание уплаты налогов. Причем на законных основаниях. На практике мало кто из предпринимателей обращает внимание на такой аспект, как возможность избегания налогов легальным путем. По умолчанию считается, что не может быть правды, кроме той, которую несут представители фискальных органов.

Однако следует учитывать, что деятельность фискальных органов направлена на повышение налоговых показателей компании, в то время как их снижение не запрещено законом. Метод налогового планирования как раз занимается этим вопросом. Другой вопрос – как он это делает? Схемы оптимизации налогов осуществляются путем поиска недоработок, спорных моментов и противоречий в законодательстве.

Сроки

Любое действие предприятия должно ограничиваться определенными временными отрезками. Во-первых, это позволяет измерить конкретные результаты, во-вторых, дает возможность анализировать целесообразность применяемых методов и успеть вовремя отказаться от нецелесообразных методов работы.

С этой точки зрения законная оптимизация налогов бывает текущей и направленной на перспективу. По мнению специалистов, наилучшие результаты обеспечиваются, когда предприятие применяет несколько разных методов в сочетании. Например, если удалось добиться определенных льгот, то параллельно следует стремиться увеличить показатели продаж и одновременно сократить расходы по второстепенным статьям.

Кроме того, планирование должно учитывать суммы косвенных и прямых налогов. Расчеты производятся не только в отношении новых операций, но и по всем видам операций за время деятельности.

Виды

Чтобы добиться заметных эффектов, меры должны носить внутренний и внешний характер. Внешние методы касаются фундаментальных параметров субъекта. Например:

- Налоговые платежи могут быть снижены путем смены формы собственности. Нужно анализировать и сравнить, при текущем виде деятельности какие преимущества имеет юридические лица и что светит индивидуальным предпринимателям. Всегда есть способы, при которых можно вписаться под тот или иной обособленный статус и получить специальные послабления.

- Смена вида деятельности. Виды налогов распространяются на субъекты бизнеса по виду их деятельности. Например, будет субъект предпринимательской деятельности платить ЕНВД или нет – зависит от его вида деятельности. Есть смысл присмотреться к смене вида деятельности, при котором актуально будет применение упрощенной системы налогообложения (УСН) в размере 6 или 15 %, также ЕНВД.

- Замена территориальной принадлежности. Всем ли известно, что в РФ любые федеральные законы могут быть адаптированы под территориальные требования? Иными словами, местные власти вправе вносить изменения в порядок начисления налогов и применять их на практике. Даже если общие правила остаются едиными, то ставки по тем или иным налогам могут существенно отличаться. Например, ставки по некоторым коэффициентам ЕНВД.

Замена означает регистрацию субъекта предпринимательства в другом регионе, где по данному виду деятельности ставки ниже или предусмотрены льготы.

Внутреннее планирование

Рационализация внутренних процессов включает в себя разные компоненты деятельности. Для их классификации нет четких критериев. Поэтому принято их делить на общие и специальные методы.

Риски налоговой оптимизации общего характера осуществляются с применением следующих мер:

- Использование льгот. При данном способе рассматривается возможность отделения части налогооблагаемого объекта как отдельного субъекта, который может быть освобожден по тем или иными видам налогов (налог на имущество), или возможность отсрочки налогов.

- Анализ контрактной схемы, при которой рассматривается возможность провести одну сделку разными способами, поделив на несколько небольших по объему сделок.

- Оптимизация учетной политики. Эта процедура по умолчанию должна проводиться как минимум раз в год на каждом предприятии.

- Использование оборотных активов, которые подразумевают ускоренный метод амортизации или переучет основных средств. Результатом будет оптимизация налога на прибыль или на имущество предприятия.

Помимо этого, применяются специальные методы, при которых происходит отсрочка выплат, замена договорных отношений или сокращение основных видов имущества. Эти методы могут применяться в единичном порядке или в совокупности.

Нюансы

Однако нельзя сказать, что вышеприведенные методы гарантированно дадут нужный результат. Рассматривая смену вида деятельности или территорию регистрации, следует изучить не только льготы и поощрения, но и обязательства для субъектов бизнеса.

Если финансовый руководитель упустит из виду тот или иной момент, весь итог работы может даже весьма ухудшить финансовые итоги компании. Доказательством неудачно принятого решения является увеличение налогового бремени. Удачным вариантом является офшорная зона, где налоговая нагрузка сведена к минимуму.

Этапы

Исполнителями рационализации налоговых систем в организации могут выступать собственные работники в лице бухгалтера, юриста и других специалистов в соответствующей области. Если не хватит собственных сил и знаний, то руководство может обратиться к консалтинговой компании. Они работают на основе договора и за определенную плату помогут снизить налоговые платежи или другие виды издержек.

Внедрение разработанных методик осуществляется в несколько этапов.

- Выбор места расположения для будущего предприятия. К сведению должны приниматься следующие факторы: система налогообложения в выбранной местности; возможность налоговых льгот; есть ли возможность получить налоговые кредиты; как проходит перевод налоговой системы в другой регион, если это будет необходимо и т.д.

- Создание предприятия. Регистрация в оптимальной форме собственности.

- Анализ текущей системы налогообложения.

- Поиск и рассмотрение всех вариантов налоговых льгот: какова налоговая нагрузка и как можно ее снизить?

- Анализ типичных сделок компании с точки зрения налогообложения и пути минимизации их расходов.

- Рациональное распределение активами, инвестирование при выгодных условиях.

Рациональный подход к НДС

НДС может быть оптимизирован несколькими методами:

- Покупка товаров или сырья в кредит. По факту подписания основной сделки стороны составляют к ней приложение – соглашение о взаимозачете. На налоговые органы могут трактовать такой ход как незаконный способ.

- Внесение конкретной суммы в виде задатка. Основанием должен быть соответствующий договор. Такие сделки не облагаются НДС.

- Пользование услугами логистической и транспортных предприятий. При таком способе НДС снижается на 10 %.

- Покупка опционов. Их можно продать в будущем. Выручка от их реализации освобождена от НДС.

- Реализация собственного имущества с целью погашения долговых обязательств перед кредиторами. Правда, выручка не освобождается от НДС. Но если создать дополнительное предприятие и выручку внести в него в качестве уставного капитала, то новое предприятие будет освобождено от НДС.

Подбирая схемы с НДС, нужно тщательно провести правовую оценку. В области налогообложения часто встречаются схемы снижения или попытки освобождения части средств от НДС, но некоторые из них могут выйти за рамки закона. В таком случае наказания не избежать.

Рационализация налога на прибыль

Есть несколько способов, широко распространенных на практике. Первая схема предполагает создание резервных средств с привлечением сторонних ресурсов. Затем средства списываются на досрочное восстановление имущества. Расходы можно вносить ежемесячно или поквартально. Сумму привлеченных средств компания определяет самостоятельно. Такой способ оптимизации будет законным только для тех компаний, которые работают более 3 лет. Это обусловлено тем, что смета ремонтных работ не должна превышать общие показатели за последние 3 года.

Другой пример оптимизации налогов на прибыль – внедрение премий за амортизацию. Для этого необходимо приобрести новое имущество и списать их стоимость как замещение старых. Этот метод, в зависимости от вида замещенного имущества, дает возможность снизить базовую часть прибыли от 10 до 30 %. Важно учитывать, что такой исход возможен только при покупке нового имущества. Исключением являются виды имущества, переданные на безвозмездное пользование.

Правовая оценка методов

Попытки снизить налоговое бремя не должны выйти за рамки дозволенного и обрести характер уклонения от уплаты налогов. С этой точки зрения выделяется черная и белая оптимизация налогов. Первый способ подразумевает использование схем и махинаций, которые впоследствии приведут как минимум к административной ответственности. Но типичная мера для таких случаев – возбуждение уголовного дела по инициативе налоговых органов. Распространенный пример таких методов – создание предприятий на недолгий срок или фирмы-однодневки.

Но если предприятие реально ощущает необходимость в снижении налоговых расходов, то к процессу оптимизации необходимо привлечь специалистов из этой области. Опытный бухгалтер и юрист, компетентный в налоговых вопросах, помогут подобрать наиболее оптимальные способы, при которых контролирующие органы даже если поймут схему оптимизации, не смогут обнаружить нарушения.

Заключение

Неосведомленный человек может легко перепутать систему оптимизации с уклонением от уплаты налогов, хотя, по сути, это совершенно разные вещи. Снижение налогов в рамках закона не проходит бесследно, особенно применяются точечные методы. Для получения существенных результатов необходимо подходить комплексно, анализируя текущее положение предприятия и прогнозы на будущее.

Нередко снижение одних показателей в бухгалтерском учете приводит к росту других показателей. Учитывая такие особенности, требуется комплексный подход и опыт компетентных специалистов.

autogear.ru

Оптимизация налогов. Методы и схемы 2015

С этого года вступило в силу множество изменений в Налоговый кодекс. Рассмотрим, как они повлияли на налоговое планирование компаний, какие методы и схемы оптимизации налогов появились в 2015 году.

Как планировать налоги в 2015 году

НДС

Уплата НДС. Согласно изменению, внесенному в пункт 8 статьи 145 НК РФ, при использовании освобождения не с первого месяца квартала восстановленный налог можно отразить в последней декларации. При этом сроки представления декларации и уплаты налога перенесли на 25-е число (ст. 174 НК РФ).

Налогоплательщики смогут сдвинуть сроки уплаты НДС на пять дней. Так, налог нужно будет уплатить не позднее 26 января, 25 февраля и 25 марта 2015 года (с учетом п. 1 ст. 174, п. 7 ст. 6.1 НК РФ).

Изменив период восстановления НДС при применении налогового освобождения не с начала квартала, законодатель позволил получить некоторую отсрочку от уплаты восстановленного налога. Так, те компании и предприниматели, которые получат освобождение с 1 апреля, восстановленный НДС (в сумме подлежащего уплате налога) должны будут перечислить не позднее 27 апреля, 25 мая и 25 июня. Получение освобождения с 1 мая позволяет отодвинуть срок уплаты восстановленного НДС на 27 июля, 25 августа и 25 сентября, поскольку статья 174 НК РФ не содержит оговорок об изменении порядка уплаты налога при получении освобождения.

Следует обратить внимание, что налоговикам предоставлена возможность изменить налоговый период, но только в случае реорганизации компании (п. 4 ст. 55 НК РФ). При освобождении эта норма неприменима. К тому же при получении освобождения компания или предприниматель не перестают быть налогоплательщиками. А значит, налоговый период для них не заканчивается.

Схема по возмещению НДС патентщиками. Подпункт 2 пункта 3 статьи 170 НК РФ теперь применяется и в отношении патентщиков. Напомним, что в этой норме содержится требование о восстановлении входного НДС, принятого к вычету до перехода на спецрежим. Теперь схема закрыта. Принятый к вычету НДС по не использованным до перехода на патент товарам придется восстановить.

Согласно рассматриваемой норме, восстановление производится в предшествующем переходу налоговом периоде. А значит, восстановленные суммы учитываются в составе расходов, предприниматель может заявить их при расчете профессионального вычета (п. 1 ст. 221, ст. 264 НК РФ).

Вычет по экспортным товарам. Утратил силу подпункт 5 пункта 3 статьи 170 НК РФ. Он предписывал восстанавливать принятый к вычету НДС по товарам, работам, услугам, имущественным правам, использованным для операций, перечисленных в пункте 1 статьи 164 НК РФ (например, для экспорта, международной перевозки и пр.).

Учитывая изменения, можно сразу же принять к вычету НДС по приобретенному объекту основных средств, а спустя квартал начать использовать его, в том числе для операций, облагаемых по ставке 0 процентов. Но не вполне ясно, чем руководствоваться в случае, если компания приобрела товары и приняла налог к вычету в общеустановленном порядке, а в следующем периоде отгрузила их на экспорт. Учитывая пункт 7 статьи 3 НК РФ, можно будет попытаться не восстанавливать НДС, поскольку в иных нормах подобное требование не содержится. Но это чревато спорами с налоговыми органами, поскольку формально должен применяться пункт 3 статьи 172 НК РФ. А значит, вычет возможен только после сбора подтверждающего нулевую ставку пакета документов.

В учетной политике стоит убрать положения, которые касаются применения исключенного пункта в отношении имущества, используемого для осуществления операций, облагаемых по ставке 0 процентов.

Лимит налоговых расходов и вычет НДС. Утратил силу абзац 2 пункта 7 статьи 171 НК РФ, который ставил в зависимость вычет предъявленного НДС от суммы признанных расходов. Теперь не придется терять ни в сумме вычета, ни во времени его получения. Внесенные изменения не снимают, однако, иную проблему: направленность приобретенных товаров, работ, услуг для деятельности, облагаемой НДС (п. 2 ст. 171 НК РФ). А значит, в отношении НДС сверхнормативных потерь и убытков возможны претензии. Хотя суды, как правило, встают в таких спорах на сторону налогоплательщиков (постановления ФАС Волго-Вятского от 23.05.14 № А17-4094/2013, Северо-Западного от 03.02.14 № А42-74/2013 округов).

Срок вычета. Статья 172 НК РФ дополнена пунктом 1.1, который ограничивает срок налогового вычета тремя годами. Зато при соблюдении некоторых условий разрешает вычет в периоде, когда счета-фактуры еще нет.

Налогоплательщик вправе принять НДС к вычету в любом периоде в течение трех лет, но только с момента принятия имущества к учету. В случае пропуска срока вычета конверты можно больше не хранить, они не помогут.

В пользу налогоплательщиков абзац второй новой нормы: он позволяет поставить вычет за тот квартал, в котором имущество принято к учету, даже если счет-фактура получен после окончания этого квартала, но до 25-го числа следующего за ним месяца.

Конверты и отметки курьерской службы о дате доставки счета-фактуры не помогут не только при оптимизации, но и в случае реального запоздалого получения счетов-фактур. Имеет смысл ужесточить контроль за представлением контрагентом документации.

Налог на прибыль

Выплаты работникам. Уточнен порядок налогообложения и обложения страховыми взносами на обязательное социальное страхование выплат увольняющимся работникам (п. 9 ст. 255, п. 3 ст. 217 НК РФ, подп. «д» п. 2 ч. 1 ст. 9 Федерального закона от 24.07.09 № 212-ФЗ). В целях исчисления налога на прибыль он стал более лояльным к налогоплательщику, но ужесточен в части зарплатных налогов и сборов.

В соответствии с пунктом 9 статьи 255 НК РФ для целей налогообложения прибыли с 1 января 2015 года учитываются любые выплаты, если они производятся по соглашению сторон. Например, на основании трудового или коллективного договора, отдельного соглашения сторон трудового договора, в том числе соглашения о его расторжении, локальными нормативными актами, содержащими нормы трудового права. При этом норма не ограничена суммами.

В отношении налогообложения доходов физлица и начисления страховых взносов золотые парашюты сильно урезаны. Необлагаемые суммы не могут превышать трехмесячного среднего заработка. Таким образом, схема, основанная на выплатах увольняющимся сотрудникам сумм, существенно превышающих обязательные с точки зрения трудового законодательства, для самих получателей дохода теряет привлекательность на 13 процентов. Для работодателя все определяется соотношением между возможным расходом и начисленными страховыми взносами.

В статье 217 НК РФ и статье 9 Федерального закона от 24.07.09 № 212-ФЗ определено, что выплатами в связи с увольнением считаются те, которые установлены законодательством РФ. Можно предположить, что контролирующие органы под установленными законодательством будут понимать только те, обязанность по выплате которых прямо прописана в Трудовом кодексе и не зависит от воли работодателя.

Амортизация имущества. В пункте 3 статьи 256 НК РФ определены виды имущества, которые исключаются из состава амортизируемого. Теперь в этом списке появились оговорки. Если в процессе реконструкции или модернизации компания продолжает использовать основное средство в своей предпринимательской деятельности, то его можно не исключать из состава амортизируемого имущества. Значит, есть смысл хотя бы частично продолжать эксплуатировать объект, чтобы снизить налогооблагаемую прибыль текущего периода на сумму амортизации.

Оговорку о начислении амортизации в случае эксплуатации объекта в периоде реконструкции или модернизации нужно закрепить в учетной политике.

Порядок налогообложения процентов. Изменения внесены в статью 269 и статью 265 НК РФ. Первая названная статья определяет порядок отнесения на расходы выплат в виде процентов по долговым обязательствам. Вторая статья обогатилась подпунктом 3.1 пункта 1, который ввел новый вид расхода.

За исключением контролируемых сделок расходы признаются исходя из фактически начисленных сумм (п. 1 ст. 269 НК РФ). Соответственно, отпала необходимость «маскировки» процентов под иные выплаты: вознаграждение за совершение тех или иных операций, неустойки.

Для контролируемых сделок с участием банка установлен особый порядок определения минимально возможной величины доходов и максимально возможного размера расходов в виде процентов, они зависят от вида валюты. При выпадении доходов и расходов из исчисленного диапазона применяются нормы главы о трансфертном ценообразовании (п. 1.1, 1.2, 1.3 ст. 269 НК РФ).

Подробнее читайте в статье Учет процентов по кредитам в 2015 году изменился.

Цессия. Внесены изменения в статью 279 НК РФ, регулирующую налогообложение операций по договору цессии. Единственный положительный момент - при уступке требования первоначальным кредитором после срока платежа убыток можно учесть единовременно. И его сумма не ограничена, если только сделка не признается контролируемой. Тогда максимальный размер убытка определяется по правилам трансфертного ценообразования (п. 4 ст. 279 НК РФ).

В отношении первоначальной цессии, проводимой до наступления срока платежа, сохранена ссылка на статью 269 НК РФ, но в невыгодном для налогоплательщика виде. Так, по займам и кредитам ограничения по размеру процентов действуют только для контролируемых сделок. Но по цессии эти правила применяются и в случае, если сделка не является контролируемой. Убыток не может превышать сумму процентов, которую налогоплательщик уплатил бы исходя из максимальной ставки процента, рассчитанной для соответствующего вида валюты по правилам пункта 1.2 статьи 269 НК РФ. В качестве альтернативы налогоплательщик может рассчитать максимальную сумму убытка, используя методы, установленные разделом v. 1 НК РФ. И те же самые правила применяются для определения рыночной цены по контролируемой уступке первоначальным кредитором требования до срока платежа.

Договор цессии: образец, условия заключения

Порядок учета убытка должен быть закреплен в учетной политике налогоплательщика. Напомним, что при цессии доход определяется исходя из всего полученного по сделке. А значит, использование этого договора вместо займов повышает риск превышения лимита для признания сделок между взаимозависимыми лицами контролируемыми.

Патентная система налогообложения

Точечные изменения в главу 26.5 НК РФ закрыли некоторые из пробелов, которые позволяли предпринимателям получить дополнительную налоговую выгоду.

Регионам предоставили право дифференцировать территории действия патента в целях установления размера потенциально возможного годового дохода. Кроме того, сам выданный патент теперь будет привязан к конкретной территории его действия (подп. 1.1 п. 8 ст. 346.43, п. 1 ст. 346.45 НК РФ).

Несколько видов деятельности не будут дифференцироваться внутри субъектов. Это оказание услуг перевозок пассажиров и грузов автомобильным и водным транспортом и осуществление розничной торговли через объекты стационарной (без торговых залов) и нестационарной торговой сети.

Налог на имущество

Список кадастровых объектов дополнен жилыми домами и жилыми помещениями, не учитываемыми на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета. Очевидно, что данное изменение направлено на налогообложение по кадастровой стоимости жилых объектов, которые могут учитываться в компаниях в качестве товаров.

Исходя из буквального прочтения, учет жилой недвижимости в качестве объектов основных средств позволит уплачивать налог на имущество организаций с балансовой стоимости. Однако для этого необходимо использовать такую недвижимость для получения дохода. Например, сдавать внаем.

Изменены нормы, предоставляющие налоговые льготы по уплате налога на имущество в отношении отдельных объектов.

Сохранена льгота в отношении движимого имущества. Только теперь она включена не в статью об объектах налогообложения, а в статью 381 (пункт 25), в которой и перечислены льготы по налогу. При этом действие льготы ограничено. Ее нельзя будет применять в отношении имущества, полученного в результате реорганизации или ликвидации юридических лиц, а также иного способа передачи объекта между лицами, признаваемыми в соответствии с положениями пункта 2 статьи 105.1 НК РФ взаимозависимыми.

Это невыгодное для налогоплательщиков изменение. И дело не только в частично закрытой схеме. Но данная норма также выводит из-под льготы попадающее туда новое имущество, если оно не в целях оптимизации перейдет к новому собственнику в результате реорганизации или сделки между взаимозависимыми лицами.

Из благоприятных изменений - исключение из объекта налогообложения основных средств, включенных в первую или во вторую амортизационную группу в соответствии с Классификацией основных средств, утвержденной Правительством РФ. Это объекты со сроком полезного использования до трех лет включительно (подп. 8 п. 4 ст. 374 НК РФ в новой редакции).

Если лица не могут быть признаны взаимозависимыми, то передача имущества по сделке позволит применять льготу.

В пункт 3 статьи 346.11, пункт 4 статьи 346.26, подпункт 2 пункта 10 статьи 346.43 НК РФ внесены изменения, ограничивающие льготу по неуплате налога на имущество физических лиц предпринимателями, применяющими упрощенку, вмененку и перешедших на патентную систему.

Вслед за компаниями-спецрежимниками и предпринимателей исключили из схемы передачи неплательщикам налога на имущество организаций недвижимости, по которой налог уплачивается исходя из кадастровой стоимости. Если предприниматели используют в своей деятельности объекты, перечисленные в пункте 1 статьи 378.2 НК РФ, то по ним должен быть уплачен налог на имущество физических лиц.

Исчисление и уплата налога на имущество физических лиц с 1 января 2015 года регулируется старыми и новыми правилами. Новые правила установлены главой 32 НК РФ и будут вводиться постепенно на территории РФ (до 1 января 2020 года).

Торговый сбор

Вопреки обещаниям не вводить новые налоги и сборы, с 1 января 2015 года действует новая глава 33 НК РФ, в которой устанавливается порядок введения, круг плательщиков и порядок взимания торгового сбора. Соответствующие изменения внесены в другие главы НК РФ.

Торговым организациям придется учитывать при налоговом планировании дополнительные платежи в бюджет, а также встать на учет в качестве плательщика сбора. Тогда размер налогового бремени в целом может и не изменится. Компании и предприниматели на общей системе и упрощенцы могут уменьшить налог, исчисленный по итогам отчетного (налогового) периода, на сумму торгового сбора, уплаченного в этом налоговом периоде (п. 5 ст. 225, п. 10 ст. 286, п. 8 ст. 346.21 НК РФ).

С 1 июля 2015 года это касается московских торговых компаний. А в перспективе еще и петербургских и севастопольских (ст. 411 НК РФ). Позднее (вряд ли ранее 2016 года) сборы могут ввести и иные регионы.

Транспортный налог

Введение повышающих коэффициентов (п. 2 ст. 362 НК РФ) по транспортному налогу не дает забывать компаниям, владеющим дорогими авто, о прежних способах оптимизации так называемого налога на роскошь и внедрять новые. Кроме того, экономия транспортного налога актуальна для компаний, у которых есть в наличии автотранспортная техника, не используемая на дорогах общего пользования, но имеющая высокую мощность.

Привлекательность схем оптимизации транспортного налога в том, что в отличие от других налогов (НДС и налог на прибыль) они менее затраты в финансовом плане и менее рискованны с налоговой точки зрения. В частности, это регистрация транспорта в льготном регионе, постановка на учет в Гостехнадзоре, а не в органах ГИБДД. Или переквалификация грузовика в иное самоходное средство. Кроме того, можно оформить транспортное средство в собственность физического лица, имеющего налоговые преференции.

Все эти методы могут дать компании существенную экономию по транспортному налогу. Главное - не забывать об элементарных мерах безопасности, документальном оформлении, а также учитывать позицию судов.

Приведем несколько схем оптимизации транспортного налога 2015.

Регистрация транспорта в регионе с пониженной ставкой. Экономия достигается за счет разницы в ставках транспортного налога, которые устанавливают субъекты РФ. Например, в Москве для легкового автомобиля мощностью двигателя более 250 л.с. ставка транспортного налога за 1 л.с. составляет 150 рублей (ст. 2 Закона г. Москвы от 09.07.08 № 33). В Иваново такая ставка составляет 120 рублей (ст. 2 Закона Ивановской области от 28.11.02 № 88-ОЗ). И если транспорт компании зарегистрировать в регионе, где действуют пониженные ставки налога, удастся сэкономить на их разнице.

Есть два варианта. В льготном регионе компания открывает обособленное подразделение и регистрирует там автомобиль. Транспортный налог платится по местонахождению транспортного средства (п. 1 ст. 363, подп. 2 п. 5 ст. 83 НК РФ). Соответственно, компания платит налог по пониженным ставкам. Во втором случае организация формально переводит юридический адрес в нужный регион. По сути, это учреждение новой компании с последующим переводом в нее персонала и активов. Либо изменение прежнего юридического адреса (см. схему 1).

При реализации такого способа оптимизации компании безопаснее самостоятельно открыть обособленное подразделение, чем пользоваться услугами сторонних организаций, продающих фиктивные документы об аренде офиса. Дело в том, что представление в регистрирующий орган недостоверных сведений об адресе юрлица грозит отказом в регистрации (п. 1 ст. 23 Федерального закона от 08.08.01 № 129-ФЗ). Кроме того, налоговики могут прийти к выводу, что аренда — это фикция, направленная на получение необоснованной налоговой выгоды.

В связи с этим нужно создать как минимум одно стационарное рабочее место на срок более одного месяца (абз. 20 п. 2 ст. 11 НК РФ). А в арендованном помещении должны находиться сотрудники, которые выполняют реальные трудовые функции.

Регистрация спецтехники в органах Гостехнадзора. Экономия за счет разницы в ставках, установленных для грузовых автомобилей и для иных самоходных транспортных средств. Для второй категории транспортного средства ставки налога существенно ниже. Например, в Москве по грузовому автомобилю мощностью двигателя свыше 150 л.с. до 200 л.с. ставка составляет 38 рублей. В то время как по самоходной машине - 25 рублей (ст. 2 Закона г. Москвы от 09.07.08 № 33).

Компания регистрирует транспортное средство не в ГИБДД, а в органах Гостехнадзора. По мнению Минфина России, это основание для разграничения квалификации машин. То есть в первом случае автомобиль будет считаться грузовым, во втором - иным самоходным транспортным средством (письмо от 27.06.08 № 03-05-05-04/12). Суды соглашаются с такой логикой финансового ведомства (например, постановления федеральных арбитражных судов Западно-Сибирского от 19.05.08 № Ф04-3019/2008(5073-А75-40) и Центрального от 24.03.08 № А62-2059/2007 округов).

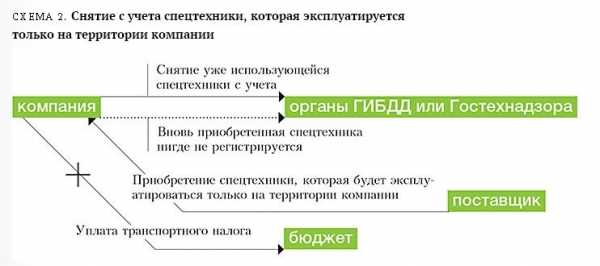

Снятие с учета спецтехники. Экономия достигает 100 процентов, так как налог не уплачивается вовсе. Дело в том, что автомототранспортные средства, имеющие максимальную конструктивную скорость 50 км/ч, и прицепы к ним, а также не предназначенные для движения по автомобильным дорогам общего пользования, в Гостехнадзоре не регистрируются (п. 2 постановления Правительства РФ от 12.08.94 № 938 «О государственной регистрации автомототранспортных средств и других видов самоходной техники на территории РФ»). Соответственно, оснований для уплаты налога нет.

Приобретая транспорт, компания просто не регистрирует его в Гостехнадзоре и в органах ГИБДД. Если машина в организации уже есть, то ее снимают с учета, что избавляет от обязанности платить по ней налог (см. схему 2).

При данном способе оптимизации важно учитывать, что не все транспортные средства, используемые на территории компании, можно не регистрировать в Гостехнадзоре. В частности, если тракторы (кроме мотоблоков), самоходные дорожно-строительные, мелиоративные, сельскохозяйственные и другие машины имеют рабочий объем двигателя внутреннего сгорания более 50 куб. см, то регистрацию придется пройти (п. 1.4 Правил государственной регистрации тракторов, самоходных дорожно-строительных и иных машин и прицепов к ним органами государственного надзора, утвержденных Минсельхозпродом России 16.01.95). Таким образом, если, к примеру, по территории компании передвигается даже небольшой погрузчик или трактор с объемом двигателя более 0,5 л, то могут возникнуть налоговые риски.

Другие схемы вы найдете в статье Подборка схем, с помощью которых компании экономят транспортный налог.

Крымские льготы

С 1 января 2015 года Республика Крым и город Севастополь признаются свободной экономической зоной сроком на 25 лет (ст. 8, 9 и 23 Федерального закона от 29.11.14 № 377-ФЗ «О развитии Крымского федерального округа и свободной экономической зоны»). Компании, которые являются участниками свободной экономической зоны (СЭЗ), получают множество налоговых преференций (ст. 2 Федерального закона от 29.11.14 № 379-ФЗ). Но они касаются только бизнеса в рамках договора об осуществлении деятельности в СЭЗ. То есть если у организации есть иные операции, то по ним применяются общие ставки и действуют общие требования НК РФ (п. 22 ст. 13 Закона № 377-ФЗ).

На первый взгляд, условия получения статуса участника СЭЗ довольно жесткие. Однако если компания планирует расширять свой реальный бизнес (а не просто создать фиктивную транзитную компанию) или переформировать уже существующее подразделение, то она вполне может воспользоваться этими льготами. Для этого основная компания может вывести некоторые функции на дочернее юрлицо, которое будет зарегистрировано в Крыму и с которым она будет работать в паре. Но такая форма бизнеса будет иметь свои нюансы.

Крымская компания должна иметь возможность работать на удаленке. Ведение деятельности на территории СЭЗ является одним из основных условий договора. Если в Крыму будет зарегистрирована пустышка, а все работники будут трудиться в обособленных подразделениях в других регионах России, то СЭЗ-договор с такой компанией либо не заключат, либо быстро расторгнут. Поэтому более рационально переводить на крымскую компанию такие функции, которые можно исполнять на удаленном доступе. К примеру, консультационную часть юридического отдела.

Либо персоналу основной компании придется переехать в Крым или дочерней компании - нанять местных специалистов. В Законе № 377-ФЗ нет требования, чтобы рабочие места заполнялись работниками с крымской постоянной регистрацией. Поэтому персонал основной компании может продолжать исполнять свои функции, но уже по новому месту работы. Если для регистрации организации выбрать не курортную зону, то затраты на съем жилья вряд ли будут существенными. Кроме того, часть должностей компания может занять местными специалистами.

График капитальных вложений должен обосновывать отсрочку вложения денег. Если регистрация компании в Крыму преследует цель получить налоговую экономию, то для владельца бизнеса выгоднее отсрочить момент капитальных вложений в этот проект. Однако от графика капвложений будет зависеть в том числе получение статуса участника СЭЗ. Поэтому такой временный перекос необходимо будет очень тщательно обосновать исходя из специфики бизнеса. К примеру, при организации юридической компании основным капвложением может быть выкуп собственного помещения по итогам работы за первые два года. Но не исключено, что такие планы не позволят получить статус участника.

Если при организации крымской «дочки» компания планирует переводить на нее значительную часть своей прибыли путем завышения цен на услуги «дочки», то для этого есть существенное препятствие. Сделки обычных компаний с участниками СЭЗ признаются контролируемыми, если сумма доходов по сделкам превысит 60 млн рублей за год (подп. 5 п. 2 и п. 3 ст. 105.14 НК РФ, ст. 1 Закона № 379-ФЗ). При несоблюдении этого лимита основная компания должна подать уведомление в свою инспекцию по всем контролируемым сделкам с данным участником СЭЗ (п. 2 ст. 105.16 НК РФ). Но поскольку непредставление такого уведомления наказывается штрафом в размере всего лишь 5 тыс. рублей (ст. 129.4 НК РФ), то вряд ли это требование будет препятствием для получения налоговой экономии. Отметим, что норма о контролируемости сделок делает бессмысленным использование однодневок на территории СЭЗ. Для этого придется затратить слишком много сил и средств. При этом выгода будет той же самой, что и по обычной однодневке, которая просто не платит налоги. А вот риск повышается из-за того, что после проверки цен по сделке основной компании могут доначислить налоги.

Полезная статья? Добавьте страницу в закладки, сохраните, распечатайте или переадресуйте.

Читайте также Как кризис 2015 повлияет на налоговые схемы >>

Методические рекомендации по управлению финансами компании

fd.ru

схемы и методы. Законная оптимизация налогов

С экономической точки зрения сокращение расходов предприятия, в том числе и налоговых обязательств, считается оправданным. Предполагается, что сэкономленные средства пойдут на развитие бизнеса. В любом случае разработка и внедрение рациональных систем начисления налогов требуют профессионального подхода.

Как оптимизировать налоги предприятия и ИП?

Законы имеют свойство регулярно меняться. Внедряются новые положения и нормативы, в старые вносятся изменения. Кроме того, надзорные и контролирующие органы компетентны в изменении правовой оценки тех или иных методов оптимизирования. Все эти факторы порождают необходимость постоянно быть в курсе последних изменений в законодательстве и вносить корректировки в систему налогообложения предприятия по мере необходимости.

Все меры и процедуры, осуществляемые в рамках рационального распределения средств, опираются на статью 3 пункта 7 Налогового кодекса РФ. Данная статья декларирует, что вопросы и положения, которые не нашли отражения в НК РФ, при использовании на практике должны трактоваться в пользу субъектов предпринимательской деятельности.

Критерии

Попытки подобрать рациональный подход могут осуществиться двумя способами: минимизация расходов и оптимизация налогов. Хотя эти понятия по назначению близки друг другу, на самом деле значения разные. Минимизация платежей может принести неплохие результаты в показателях компании. Но осуществить ее порой бывает очень сложно.

Методы оптимизации налогов могут быть разработаны специалистами компании или могут быть применены уже известные решения. В любом случае готовое решение должно соответствовать нескольким строгим требованиям. Это следующее:

- Законность. Внедряемые методы и способы должны быть строго в рамках законодательства. Кроме того, они не должны прямо или косвенно противоречить действующим законам.

- Эффективность. Какую сумму денег позволяет сэкономить оптимизация налогов организации? В идеале необходимо, чтобы эта сумма была известна заранее и являлась целью внедрения оптимальных методов.

- Автономность. Нужна ли помощь сторонних лиц? Не требует ли внедрение новых методов привлечения услуг дорогостоящих специалистов каждый раз? Если компании самой под силу дальше работать по выбранному методу, то один критерий считается выполненным.

- Надежность. Не подведет ли оптимизация налогов при малейшем изменении законодательства? Не планирует ли государство в скором будущем поменять законы, при которых внедренный метод теряет свою актуальность? Как правило, финансовые менеджеры должны знать ответ на эти вопросы.

- Минимум вреда. Не приведут ли новые методы к снижению показателей в других аспектах работы компании? Не пострадают ли производственные процессы или персонал? Если оптимизация налогов учитывает данный критерий, то это еще один шаг к ее оправданности.

- Результативность. Как повлияет новый метод на показатели прибыли? Нужно избегать всех методов, которые снижают уровень прибыльности компании, так как каждый штрих в сторону уменьшения — это шаг навстречу к банкротству.

Большинство компаний склонны применять классический метод – уменьшенные показатели прибыли. Ведь прибыль является налоговой базой. Но такой метод оправдан в том случае, если сэкономленные средства обратно вливаются в само предприятие для его завтрашнего процветания. Если нет, то сложно оценить уровень сэкономленных средств и целесообразность применяемых методов.

Способы

Специалисты в области налогообложения, фискальной политики, налоговых органов и в первую очередь опытные бухгалтеры хорошо знают, что, несмотря на старания государства, действующее законодательство не в состоянии охватить все аспекты налогообложения. Соответственно, есть масса моментов и обстоятельств, которые могут быть трактованы двояко или вообще не подходят под описание ни одного закона. Часто оптимизация налогов в крупных предприятиях возникает на такой «удобной» почве.

Меры по разработке рациональных подходов могут быть осуществлены двумя способами:

- Планирование систем налогообложения. Составляется аналогично планированию других аспектов деятельности компании: стратегического или маркетингового планирования. Представляет собой список и совокупность действий и мер, направленных на получение конкретных результатов. Как правило, здесь могут быть использованы все доступные методы и средства, не противоречащие законодательным нормам.

- Избежание уплаты налогов. Причем на законных основаниях. На практике мало кто из предпринимателей обращает внимание на такой аспект, как возможность избегания налогов легальным путем. По умолчанию считается, что не может быть правды, кроме той, которую несут представители фискальных органов.

Однако следует учитывать, что деятельность фискальных органов направлена на повышение налоговых показателей компании, в то время как их снижение не запрещено законом. Метод налогового планирования как раз занимается этим вопросом. Другой вопрос – как он это делает? Схемы оптимизации налогов осуществляются путем поиска недоработок, спорных моментов и противоречий в законодательстве.

Сроки

Любое действие предприятия должно ограничиваться определенными временными отрезками. Во-первых, это позволяет измерить конкретные результаты, во-вторых, дает возможность анализировать целесообразность применяемых методов и успеть вовремя отказаться от нецелесообразных методов работы.

С этой точки зрения законная оптимизация налогов бывает текущей и направленной на перспективу. По мнению специалистов, наилучшие результаты обеспечиваются, когда предприятие применяет несколько разных методов в сочетании. Например, если удалось добиться определенных льгот, то параллельно следует стремиться увеличить показатели продаж и одновременно сократить расходы по второстепенным статьям.

Кроме того, планирование должно учитывать суммы косвенных и прямых налогов. Расчеты производятся не только в отношении новых операций, но и по всем видам операций за время деятельности.

Виды

Чтобы добиться заметных эффектов, меры должны носить внутренний и внешний характер. Внешние методы касаются фундаментальных параметров субъекта. Например:

- Налоговые платежи могут быть снижены путем смены формы собственности. Нужно анализировать и сравнить, при текущем виде деятельности какие преимущества имеет юридические лица и что светит индивидуальным предпринимателям. Всегда есть способы, при которых можно вписаться под тот или иной обособленный статус и получить специальные послабления.

- Смена вида деятельности. Виды налогов распространяются на субъекты бизнеса по виду их деятельности. Например, будет субъект предпринимательской деятельности платить ЕНВД или нет – зависит от его вида деятельности. Есть смысл присмотреться к смене вида деятельности, при котором актуально будет применение упрощенной системы налогообложения (УСН) в размере 6 или 15 %, также ЕНВД.

- Замена территориальной принадлежности. Всем ли известно, что в РФ любые федеральные законы могут быть адаптированы под территориальные требования? Иными словами, местные власти вправе вносить изменения в порядок начисления налогов и применять их на практике. Даже если общие правила остаются едиными, то ставки по тем или иным налогам могут существенно отличаться. Например, ставки по некоторым коэффициентам ЕНВД.

Замена означает регистрацию субъекта предпринимательства в другом регионе, где по данному виду деятельности ставки ниже или предусмотрены льготы.

Внутреннее планирование

Рационализация внутренних процессов включает в себя разные компоненты деятельности. Для их классификации нет четких критериев. Поэтому принято их делить на общие и специальные методы.

оптимизации общего характера осуществляются с применением следующих мер:

- Использование льгот. При данном способе рассматривается возможность отделения части налогооблагаемого объекта как отдельного субъекта, который может быть освобожден по тем или иными видам налогов (налог на имущество), или возможность отсрочки налогов.

- Анализ контрактной схемы, при которой рассматривается возможность провести одну сделку разными способами, поделив на несколько небольших по объему сделок.

- Оптимизация учетной политики. Эта процедура по умолчанию должна проводиться как минимум раз в год на каждом предприятии.

- Использование оборотных активов, которые подразумевают ускоренный метод амортизации или переучет основных средств. Результатом будет оптимизация налога на прибыль или на имущество предприятия.

Помимо этого, применяются специальные методы, при которых происходит отсрочка выплат, замена договорных отношений или сокращение основных видов имущества. Эти методы могут применяться в единичном порядке или в совокупности.

Нюансы

Однако нельзя сказать, что вышеприведенные методы гарантированно дадут нужный результат. Рассматривая смену вида деятельности или территорию регистрации, следует изучить не только льготы и поощрения, но и обязательства для субъектов бизнеса.

Если финансовый руководитель упустит из виду тот или иной момент, весь итог работы может даже весьма ухудшить финансовые итоги компании. Доказательством неудачно принятого решения является увеличение налогового бремени. Удачным вариантом является офшорная зона, где налоговая нагрузка сведена к минимуму.

Этапы

Исполнителями рационализации налоговых систем в организации могут выступать собственные работники в лице бухгалтера, юриста и других специалистов в соответствующей области. Если не хватит собственных сил и знаний, то руководство может обратиться к консалтинговой компании. Они работают на основе договора и за определенную плату помогут снизить налоговые платежи или другие виды издержек.

Внедрение разработанных методик осуществляется в несколько этапов.

- Выбор места расположения для будущего предприятия. К сведению должны приниматься следующие факторы: система налогообложения в выбранной местности; возможность налоговых льгот; есть ли возможность получить налоговые кредиты; как проходит перевод налоговой системы в другой регион, если это будет необходимо и т.д.

- Создание предприятия. Регистрация в оптимальной форме собственности.

- Анализ текущей системы налогообложения.

- Поиск и рассмотрение всех вариантов налоговых льгот: какова налоговая нагрузка и как можно ее снизить?

- Анализ типичных сделок компании с точки зрения налогообложения и пути минимизации их расходов.

- Рациональное распределение активами, инвестирование при выгодных условиях.

Рациональный подход к НДС

НДС может быть оптимизирован несколькими методами:

- Покупка товаров или сырья в кредит. По факту подписания основной сделки стороны составляют к ней приложение – соглашение о взаимозачете. На налоговые органы могут трактовать такой ход как незаконный способ.

- Внесение конкретной суммы в виде задатка. Основанием должен быть соответствующий договор. Такие сделки не облагаются НДС.

- Пользование услугами логистической и транспортных предприятий. При таком способе НДС снижается на 10 %.

- Покупка опционов. Их можно продать в будущем. Выручка от их реализации освобождена от НДС.

- Реализация собственного имущества с целью погашения долговых обязательств перед кредиторами. Правда, выручка не освобождается от НДС. Но если создать дополнительное предприятие и выручку внести в него в качестве уставного капитала, то новое предприятие будет освобождено от НДС.

Подбирая схемы с НДС, нужно тщательно провести правовую оценку. В области налогообложения часто встречаются схемы снижения или попытки освобождения части средств от НДС, но некоторые из них могут выйти за рамки закона. В таком случае наказания не избежать.

Рационализация налога на прибыль

Есть несколько способов, широко распространенных на практике. Первая схема предполагает создание резервных средств с привлечением сторонних ресурсов. Затем средства списываются на досрочное восстановление имущества. Расходы можно вносить ежемесячно или поквартально. Сумму привлеченных средств компания определяет самостоятельно. Такой способ оптимизации будет законным только для тех компаний, которые работают более 3 лет. Это обусловлено тем, что смета ремонтных работ не должна превышать общие показатели за последние 3 года.

Другой пример оптимизации налогов на прибыль – внедрение премий за амортизацию. Для этого необходимо приобрести новое имущество и списать их стоимость как замещение старых. Этот метод, в зависимости от вида замещенного имущества, дает возможность снизить базовую часть прибыли от 10 до 30 %. Важно учитывать, что такой исход возможен только при покупке нового имущества. Исключением являются виды имущества, переданные на безвозмездное пользование.

Правовая оценка методов

Попытки снизить налоговое бремя не должны выйти за рамки дозволенного и обрести характер уклонения от уплаты налогов. С этой точки зрения выделяется черная и белая оптимизация налогов. Первый способ подразумевает использование схем и махинаций, которые впоследствии приведут как минимум к административной ответственности. Но типичная мера для таких случаев – возбуждение уголовного дела по инициативе налоговых органов. Распространенный пример таких методов – создание предприятий на недолгий срок или фирмы-однодневки.

Но если предприятие реально ощущает необходимость в снижении налоговых расходов, то к процессу оптимизации необходимо привлечь специалистов из этой области. Опытный бухгалтер и юрист, компетентный в налоговых вопросах, помогут подобрать наиболее оптимальные способы, при которых контролирующие органы даже если поймут схему оптимизации, не смогут обнаружить нарушения.

Заключение

Неосведомленный человек может легко перепутать систему оптимизации с уклонением от уплаты налогов, хотя, по сути, это совершенно разные вещи. Снижение налогов в рамках закона не проходит бесследно, особенно применяются точечные методы. Для получения существенных результатов необходимо подходить комплексно, анализируя текущее положение предприятия и прогнозы на будущее.

Нередко снижение одних показателей в бухгалтерском учете приводит к росту других показателей. Учитывая такие особенности, требуется комплексный подход и опыт компетентных специалистов.

pochtabankmas.ru

Оптимизация налогов — основные схемы, способы и методы уменьшения налоговой нагрузки |

Опубликовал: admin в Бизнес 08.03.2018 137 Просмотров

Данная возможность является очень важной для любой организации, так как она существенно уменьшает платежи и размеры налогов. В ходе этой деятельности при максимальном использовании льгот и освобождений от государства, доступно достичь заметных результатов.

Важно: оптимизация выполняется на основании утверждения ч.7 ст.3 НК РФ, о том что все неточности законодательных актов доступно использовать в сторону плательщика.

НК РФ Статья 3. Основные начала законодательства о налогах и сборах

7. Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента).

В ходе оптимизации требуется предельная внимательность по использованию доступных инструментов, так как законодательство находится в постоянном изменении и могут измениться даже сами принципы осуществление данного действия.

Как провести грамотный аудит и оптимизировать налогообложение вы можете узнать в следующем видео:

Оптимизация налогов одновременно выполняет несколько поставленных задач:

- В первую очередь грамотное ее планирование уменьшает размер расходов, затребованных для налоговых платежей;

- Налоговая оптимизация является гарантом общей безопасности компании;

- Качество формирования налоговых платежей зависит от уникальных данных компании, в частности от используемой системы налогообложения ООО.

Весь процесс уменьшения налоговой базы состоит из нескольких подготовительных этапов:

- Принятие решения составом учредителей на основании экспертной работы специалистов о методах снижения налоговой нагрузки;

- Коллективная подготовка менеджера, бухгалтера и юриста;

- Систематический мониторинг организационных мероприятий компании и новых законодательных актов;

- Изучение методики данного направления;

- Анализ опыта аналогичных предприятий с похожей системой налогообложения в данной отрасли.

Схемы налоговой оптимизации имеют обобщенный характер и специализированный.

К первой группе относится эффективное применение следующих методов:

- Выбор нового налогового субъекта;

- Переход на новый вариант деятельности;

- Применение новой налоговой юрисдикции;

- Использование по максимуму количества доступных инструментов, предоставленных государством в построении линии учета организации;

- Использование приемлемой формы договорных отношений;

- Активное пользование льготами и освобождениями.

Ко второй имеют отношение такие варианты:

- Дробление хозяйственных процессов, здесь одна многоуровневая операция разделяется на несколько простых, которые могут самостоятельно функционировать;

- Замещение отношений, суть данного процесса использование гражданско-правовых норм в ходе юридического оформления хозяйственных последствий;

- Налоговая отсрочка, рассрочка уплаты налогов – устанавливается связь между уплатой налога и периодом его формирования;

- Прямое уменьшение налогооблагаемой базы – избавление от налогооблагаемой системы или целого имущественного объекта без негативных последствий для компании;

- Перемещение налоговой ответственности на предприятие-саттелит – формирование специальной организации, на которую перекладывается вся фискальная нагрузка основной компании;

- Принятие политики учета, в такой степени, чтобы оптимизация произошла по максимуму;

- Использование льгот и преференций в разной групповой категории – данный вариант стал доступен, из-за принятия ряда законопроектов с целью льготного налогообложения в различных отраслях, категориях, группах;

- Замещение юрисдикции в управлении сбыта или замена мощностей организации в местах применения оптимизации – данный вариант предусматривает в рамках законодательных баз самостоятельно предприятиям определять налоговые ставки на выплаты местных и региональных налогов.

Задачи оптимизации налогов.

Задачи оптимизации налогов.

К внутренним способам относятся:

- Употребление спецрежимов;

- Применение налоговых кредитов;

- Вариантов учета в учетной политике.

Внешние методы, это те же особые способы, то есть:

Важно: внутренние варианты менее раскованы, так как все процессы планирования происходят внутри организации, без смены адреса регистрации и вида деятельности.

В данном случае в ход идут грамотное распределение средств за счет амортизации, применение спецрежимов, налоговых кредитов и отсрочек и прочих законных методов.

В ходе планирования следует ощущать грань между планированием и уклонением от уплат налогов, так как она достаточно тонкая.

Оптимизация налоговой нагрузки бывает нескольких вариантов, которые в свою очередь также подразделяются:

- Оптимизация налога на прибыль:

- Договор комиссии или поручения вместо купли-продажи, в такой способ доступно получить отсрочку по уплате налога. Тут вы можете узнать, как правильно составить договор комиссии на реализацию товара;

- Приобретение имущества частями, тогда распределение нагрузки на предприятие растянется на несколько лет за исключением объектов стоимостью от 40 000 рублей, в данном случае расход списывается моментально;

- Использование амортизационной премии или повышающего коэффициента.

- Оптимизация на имущество:

- Переоценка – снижение стоимости имущества уменьшит налоговые платежи;

- Ремонтные работы вместо реконструкции – государством предусмотрено снижение налоговых обязательств на период проведения ремонта помещений;

- Приобретение недвижимости под снос – законодательством не предусмотрено взыскания налогов с покупки зданий для перепродажи или не использующихся в дальнейшем в хозяйственных целях.

- Оптимизация в производстве:

- Выплата премий вместо материальной помощи – премиальные выплаты облагаются налогом по меньшей ставке, нежели материальная помощь, с которой необходимо выполнять страховые взносы с 2011 года;

- Средняя себестоимость вместо ФИФО – использование во время списания средне заводской цены является самым оптимальным вариантом;

- Ремонт вместо модернизации – такие методы как модернизация и реконструкция повышают начальную стоимость имущества, так что при любом переоборудовании цехов лучше использовать ремонт, который сразу дает возможность исключать из прибыли расходы на него;

- Нелинейный способ амортизации с минимальным сроком – амортизация должна проводится в полезный период эксплуатации имущества, при этом выполнение ее в первые ¼ срока существенно снижает налогооблагаемую базу;

- Транспортные расходы в полном объеме вместо норм.

- Оптимизация при помощи упрощенки:

- Применение региональных льгот;

- Разделение бизнеса в пределах разума;

- Сочетание упрощенки и ЕНВД. Как рассчитать ЕНВД для ИП — узнайте в этой статье;

- Перевод руководителя на УСН;

- Смена объекта налогообложения.

Классификация оптимизации налоговой нагрузки.

Классификация оптимизации налоговой нагрузки.

На практике использование оптимизации налогов при соблюдении ее ключных принципов приносит предприятию немалую выгоду без существенного урона для государственной казны.

Несмотря на все это при уменьшении выплат по налогам следует придерживаться следующих принципов:

- Эффективность снижения расходной базы;

- Законность – все схемы должны существовать исходя из пробелов в законе или на основании применения льгот;

- Надежность – данная схема должна действовать в течение длительного времени;

- Безвредность – оптимизация не должна нести вред предприятию и служащим.

Дебиторская и кредитная задолженность предприятия согласно требованиям законодательства имеет исковую давность 3 года, однако этот срок доступно прервать и начать отсчет заново в ожидании более благоприятного времени для возврата, выполнив тем самым оптимизацию налогов.

Согласно Письму ФНС г. Москвы от 17.04.2007 №20-12/036354, в данном случае выполняется ряд действий:

- Частичный взнос платежей;

- Возврат процентной части;

- Формирование акта сверки;

- Соглашение о реструктуризации долга;

- Заявление о признании долгов.

Перед началом планирования расходов необходимо консультироваться с юристами в отношении вариантов решения спорных моментов с налоговыми органами, которые зачастую могут делать разъяснения в устной форме, не имеющие юридической почвы в случае защиты, а затем изменять свои утверждения и выставлять штрафные санкции.

Оптимизация налогов – это действенный способ уменьшить финансовую нагрузку предприятия, однако в использовании подобных схем следует руководствоваться законом, а не серыми схемами связанными с риском и сложностями.

Какие существуют варианты налоговой оптимизации налога на прибыль вы можете посмотреть в этом видео:

mari-a.ru

Налоговое планирование и оптимизация налогов, схемы ухода от налогов

Каждый хочет соблюдать законодательство и спать спокойно. Однако, налоговая нагрузка на бизнес столь высока, что уменьшение налогов (налоговая оптимизация) является вынужденной мерой для сохранения бизнеса и предотвращения убытков. Кроме того, большинство компаний применяют различные способы снижения налогов либо схемы уходы от налогов, за счет чего выигрывают в конкурентной борьбе.Вопрос только в том, каким образом можно минимизировать налоги и с какими рисками для компании, директора, учредителей, бизнеса?

Видео

Налоговое планирование и оптимизация налогов, самое главное за 2 минуты

7 млрд. рублей - такова общая сумма, на которую мы уменьшили налоги наших клиентов за последние 8 лет Налоговое планирование: мы реализовали более 100 проектов в разных отраслях и сферах деятельности

Некоторые предпочитают рисковать, и уклоняются от налогов через агрессивные схемы ухода от налогов. Как правило, это незаконные и очень опасные способы снижения налогов, которые содержат в себе высокие риски. Например, грубая, фиктивная работа с фирмами-однодневками, умышленное искажение данных деклараций. Главное — понимать меру ответственности за такие действия и возможные последствия. Более подробно об ответственности…и вероятности её наступления (налоговый адвокат).

Большинство же бизнесменов интересует безопасная и практичная налоговая оптимизация, такая, которую реально воплотить в жизни и защитить, в случае спора с налоговыми органами.

Наши принципы налогового планирования

- Налоговая безопасность Размер сниженных налогов должен быть разумным и соизмеримым с принимаемыми рисками. Риски наступления налоговой или уголовной ответственности должны быть минимизированы.

- Надежность Способы уменьшения налогов (схема ухода от налогов) должны быть законными, экономически обоснованными, не противоречивыми и документально оформленными, чтобы в случае проверки была возможность защитить налоговую схему, не прибегая к альтернативным методам урегулирования претензий.

- Практичность Предлагаемое решение по минимизации налогов должно быть достаточно простым во внедрении и ежедневном управлении, а также соответствующим уровню развития бизнеса, его человеческим и финансовым ресурсам.

- «Цена вопроса» Расходы на разработку налоговых схем, их внедрение и обслуживание (включая бухгалтерское сопровождение) инфраструктуры бизнеса, обеспечивающей уменьшение налогов, должны быть оправданы.

Преимущества нашего подхода к оптимизации налогов

Секрет и искусство налогового планирования заключаются в деталях и индивидуальности подхода.- Широкий кругозор

Налоговое планирование мы проводили у более, чем 100 клиентов из разных отраслях и сфер деятельности.

Наши консультанты и юристы обладают значительным опытом в области налогового консалтинга, налогового планирования и минимизации налогов.

Нашими клиентами являются компании, работающие в различных сегментах российского рынка: розничная торговля, дистрибуция и оптовая торговля, IT, логистика, услуги, производство, строительство, инжиниринг и т. п.

Нам есть, с чем сравнить, и, чем с Вами поделиться.

- Понимание бизнеса и его особенностей

Руководители проектов по оптимизации налогов сами являются учредителями бизнес-подразделений и достаточно хорошо понимают структуру бизнеса, его задачи и особенности.

Мы можем «встать на Ваше место», чтобы лучше понять особенности Вашего бизнеса. Налоговая оптимизация не является «пакетным» сервисом, для Вашего предприятия будет подобрана индивидуальные схемы ухода от налогов.

- Знания и опыт судебной практики по налоговым спорам

Наши юристы и консультанты регулярно защищают интересы клиентов по различным налоговым спорам в суде. Благодаря такой практике, мы досконально знаем, как грамотно выстраивать схемы по оптимизации налогов и на какие детали обратить внимание, чтобы снизить возможные риски.

Мы сможем защитить предложенные схемы в случае претензий от налоговой.

- Практические навыки ведения бухгалтерского учета

В процессе работы по налоговому планированию на различных этапах обязательно подключается квалифицированный главный бухгалтер-эксперт. Он анализирует предлагаемые решения с точки зрения простоты бухгалтерского учета, объема и сложности документооборота, размера и соответствия налоговой нагрузки заданному уровню, применительно к декларациям за несколько периодов.

Нам важно, чтобы Вам не пришлось «разводить бухгалтерию».

- Глубокая налоговая экспертиза

Наши эксперты обладают профильным образованием и постоянно практикуют — сопровождают проверки, создают прецеденты, проводят экспертизы различных схем ухода от налогов и снижения налогов, выявляют недостатки и оценивают риски, постоянно анализируют текущие политические тренды и взаимодействуют с друзьями из налоговых органов, коллегами.

Большой опыт и глубокие знания законодательства позволяют грамотно внедрять различные налоговые схемы, с использованием специальных режимов налогообложения (упрощенная система, ЕНВД, патентная система), оффшорных юрисдикций (как внутрироссийских, так и международных), что помогает регулировать налоговую нагрузку в рамках холдинга, группы юридических и физических (ИП) лиц.

Схемы ухода от налогов должны быть тщательно продуманными и приближенными к реальности. «Дьявол в деталях».

Как строится работа?

- Встреча

На первой встрече мы знакомимся с Вами, Вашим бизнесом, целями и задачами, возможностями и ограничениями, которые важно учесть в ходе проекта по налоговому планированию (оптимизации налогов).

Сразу на встрече мы озвучим возможные пути минимизации налогов именно в Вашем случае, и обсудим все вопросы, которые вас беспокоят или интересуют, спланируем сроки, дальнейшую работу, и сориентируем по стоимости.

Встреча — это абсолютно бесплатно.

- Анализ структуры бизнеса и финансовых показателей Дальше мы изучаем сам бизнес и бизнес-процессы в нем, и только потом проектируем возможную инфраструктуру.

- Разработка модели налогового планирования

Главный результат — схема оптимизации налогов, индивидуально разработанная под Ваш бизнес и особенности юридической структуры. Подробное описание налоговой схемы будет содержаться в отчете.

Вы получите в пользование различные практические инструменты налоговой оптимизации, начиная от самых стандартных и примитивных и до самых тонких, сложных и дорогостоящих. Выбор остается за Вами!

- Внедрение Важная и ответственная задача — реализовать, внедрить, и в последующем регулярно поддерживать применяемую налоговую схему, с контролем и изменением тех или иных ее показателей.

Мы можем помочь Вам на любом из этих этапов, сделав все «под ключ»!

Почему не стоит заниматься вопросом самостоятельно?

- Не переоценивайте своих сотрудников

У бухгалтерской службы постоянно нет времени на такие важные для компании задачи, как разработка схемы налоговой оптимизации. Уверены, Вашим сотрудникам есть, чем заняться — бухгалтерия и финансовый отдел, как правило, всегда в отчетности и часто задерживаются. Мало того, что дополнительная нагрузка может сказаться на качестве их основной работы, в силу нехватки времени, а иногда и недостатка нужных знаний, Ваши сотрудники будут испытать стресс от решения непрофильных задач, им требуется профессиональная поддержка.

Это проектная и задача для группы людей, для которых это основная работа, и сложно делать такие проекты между непрерывным ведением учета и сдачей отчетностью. Точнее, невозможно.

Между тем мы, оказывая профессиональные консалтинговые услуги по налоговой оптимизации, рискуем своей репутацией, поэтому очень мотивированы на успешный результат. Налоговое планирование требует особых знаний и узкой специализации, т. к. природа спора и стратегия защиты строится на стыке экономической сути операций, налогового и арбитражно-процессуального права. Кроме того, чем многообразнее опыт консультантов и юристов — тем больше шансов на успешную схему. Часто требуется и восстановление учета, чтобы внедрить новую концепцию налогового планирования, либо помощь квалифицированных бухгалтеров, аудиторов и здесь мы располагаем необходимыми кадровыми ресурсами, чтобы успешно осуществлять подобные проекты.

- Главное внимание — главным вещам

Налоговая любит «цепляться» к мелочам, делать различные запросы, встречки, допросы и т. д., чтобы выявить налоговую схему и оспорить её. Бухгалтера, не знающего всех возможных тонкостей, легко сбить с толку, заставить следовать советам инспектора, который преследуют свою цель — доначислить налогов как можно больше. Выполняя требования инспекторов, можно потратить много времени и не сделать главного, что в случае проверки позволит доказать законность применяемых инструментов налогового планирования. У нас было немало случаев, когда мы удерживали клиентов от выполнения несущественных и даже незаконных требований налоговой, сохраняя тем самым их время и деньги. Здесь важна мера.

И главное внимание — главным вещам. А главное — налоговые риски и где они могут быть. Как правило, на этом никто не фокусирует внимание и потом не успевает «за одну» ночь оформить все документы. Поэтому оформить больше качественных документов с основными контрагентами очень важно. Это большая зона риска и за ней надо регулярно следить, не откладывая «на потом».

Почему стоит работать именно с нами?

- Над проектом работает команда профессионалов разного профиля

Налоговое планирование — дело творческое. Как говорится, «в школе этому не учат».

В литературе и статьях содержатся такие способы и методы уменьшения налогов, которые на практике не применимы для конкретного бизнеса, либо не отвечают иным целям и задачам бизнеса (защита активов, особенности договорных отношений).

Частой проблемой при работе с налоговыми консультантами становятся теоретические инструменты оптимизации налогов. Такие налоговые схемы в жизни сложно реализовать и поддерживать, т. е. они не работают.

Либо «цена вопроса» предложенных решений по снижению налогов слишком дорогая, приходится увеличивать накладные расходы, расширять бухгалтерию для ведения учета новых юридических лиц, участников налоговой схемы. Таким образом, придуманные схемы не работают, либо не учитывают практических бухгалтерских и учетных моментов. В результате, бизнес продолжает агрессивно минимизировать налоги, что сопряжено с высокими налоговыми рисками.

Поэтому, одних знаний для успешного проекта по налоговому планированию недостаточно.

Чтобы выработать для Вашей компании подходящие и практические способы и методы уменьшения (оптимизации) налогов, необходим опыт работы в налоговых органах, знание судебной практики, глубокое понимание бизнеса, его экономических взаимосвязей, а также практических особенностей ведения бухгалтерского учета и налогообложения. Мы обладаем всеми этими компетенциями, чтобы предложить действительно индивидуальное решение по налоговому планированию для Вашего бизнеса. При определении индивидуальных налоговых схем по минимизации налогов, мы объединяем в проект специалистов разного профиля: налоговых юристов, налоговых консультантов, аудиторов, главных бухгалтеров — экспертов и руководителя проекта.

- Знаем внутреннюю «кухню» ИФНС Наши специалисты много лет проработали на ведущих должностях в налоговых органах, что позволяет нам видеть ситуацию глазами налоговиков и до последней запятой знать, как меры будет принимать инспекция, чтобы выявить налоговую схему и оспорить её. Мы умеем использовать имеющиеся знания и опыт в Вашу пользу, и понимаем, что именно будут искать налоговые органы и как правильно оформить все отношения с контрагентами, чтобы решение по налоговому планированию было максимально безопасным и защищенным.

- Отлично знаем судей и судебную практику