Поведенческий скоринг – новая система оценки заемщиков. Поведенческий скоринг

Скоринг

Что такое кредитный скоринг?

Скоринг (от англ. scoring – подсчет очков в игре) это модель классификации клиентской базы на различные группы, если неизвестна характеристика, которая разделяет эти группы, но известны другие факторы, связанные с интересующей нас характеристикой.

В основе скоринговых систем лежит предположение, что люди со схожими социальными показателями ведут себя одинаково. Априорно принимая такой постулат, можно строить различные статистические модели весьма полезные при ведении любого бизнеса.

Если некоторым социальным характеристикам клиента (Пол, Возраст, Место проживания, Должность, Длительность работы в одном месте и т.д.) присвоить определенные веса, то каждого нового клиента можно, на основе его анкеты, отнести к группе сильно или слабо соответствующих бизнесу. То есть, клиенту автоматически присваивается целочисленный ранг, указывающий степень доверия и внимание, которое ему следует оказывать со стороны данного бизнеса.

Можно выделить следующие этапы построения скоринга:

- определение интересующей характеристики;

- cбор второстепенных сведений о клиентах и значения интересующей характеристики; разработка скоринговой модели (присвоение весов второстепенным данным) на основе имеющихся данных;

- автоматическое ранжирование новых клиентов по приоритетным группам посредством скоринговой модели.

Если в качестве интересующей характеристики взять способность клиента вернуть кредитный заем, тогда в итоге мы получим две группы: клиенты, которым можно выдать кредит и клиенты, кредитование которых очень рискованно.

В каждом случае следует выявлять несколько промежуточных интересующих характеристик, строить скоринг для каждой из них, а затем рассматривать совокупность результатов.

Применение скоринга в банковской сфере

Посмотрим, как можно применить описанные выше идеи к оценке кредитных рисков.

Банкам, выдающим кредиты, требуется каким-либо образом оценить нового клиента и принять решение о выдаче или невыдаче ему запрашиваемого кредита.

В мировой практике существует два основных метода осуществления этой процедуры, которые могут применяться как отдельно, так и в сочетании друг с другом:

- субъективное заключение экспертов или кредитных инспекторов;

- автоматизированные системы скоринга.

Методика оценки кредитного риска посредством скоринговых систем, позволяет, оценив набор социальных признаков, характеризующих заемщика, сказать, стоит ли выдавать ему кредит. Эта методика используется уже на протяжении более полувека для оценки кредитоспособности, как предприятий, так и физических лиц. Важной особенностью скоринговых систем является то, что решение о выдаче кредита может приниматься автоматически без участия специалиста.

Согласно общей философии скоринга, не требуется искать объяснения, почему данный клиент не вернул выданные деньги. Скоринг выделяет те характеристики, которые наиболее тесно связаны с ненадежностью или, наоборот, с надежностью клиента.

Применение скоринга в маркетинге

Если в области кредитования скоринг применяется уже давно (по существу, скоринговые системы зародился именно как системы для оценки кредитных рисков в отсутствие квалифицированных экспертов), то в маркетинге идея применения скоринга сравнительно нова.

Предположим, большой супермаркет желает удержать своих постоянных клиентов, посредством различных поощрений (скидки на товары, рассылка рекламы по почте или e-mail и т.д.). Магазин не может снизить цену на все товары сразу, тем самым, угодив всем покупателям, а так же не может сделать рассылку рекламы всем покупателям – это не принесет никакой прибыли. Таким образом, требуется выделить группу покупателей, поощрение которых принесет наибольшую прибыль магазину и интересующие их товары (примечание: согласно принципу Парето 80% прибыли приносят лишь 20% клиентов).

Посредством дисконтных карт, социологических опросов и анкет можно получить некоторую общую информацию о клиентах (пол, возраст, место работы и т.д.) и информацию о том, что и как часто они покупают. Вот теперь требуется качественная скоринговая модель, посредством которой всех покупателей можно разделить на группы согласно их ценности для магазина.

К примеру, клиентов можно разделить по частоте обращения в магазин:

- раз в неделю и чаще (около 16% клиентов)

- раз в две недели (около 22% клиентов)

- раз в месяц (около 17% клиентов)

- раз в два месяца (около 12% клиентов)

- реже двух месяцев (остальные)

Или по количеству потраченных денег за месяц:

- >300$

- 200-300$

- 100-200$

- 50-100$

- <50$

На основе подобных таблиц скоринга можно выбирать группы потребителей, поощрение которых даст наилучшие результаты.

Кредитный скоринг: бизнес задачи

Приложения моделей скоринга могут быть распространены на большое количество задач. Основная идея оценки риска банкротства распространилась посредством скоринг-моделей на другие аспекты кредитного риск-менеджмента:

-

определение потенциальных клиентов (дозаявочный этап),

-

определение приемлемых клиентов (в заявочный этап),

-

определение возможного поведения текущих клиентов (этап исполнения).

Задачи, решаемые с использованием скоринг-моделей, могут быть разделены на четыре основные группы.

1. Задачи маркетинговых исследований:

Цели:

1.1. Определение кредитоспособных клиентов – возможных потребителей рекламируемого продукта. Это позволит снизить затраты на привлечение новых потребителей и в большей степени удовлетворить потребности имеющихся клиентов.

1.2. Предсказание вероятности потери клиентов и формулировка эффективной стратегии по их сохранению.

Примеры:

Response scoring (скоринг отклика): скоринговые модели, которые оценивают наиболее вероятную реакцию потребителей на почтовую рекламную рассылку информации о новом товаре.

Retention/attrition scoring (скоринг сохранения/потерь): скоринговые модели, предсказывающие возможное поведение клиента: дальнейшее использование продукта или переход к другому кредитору после ознакомительного срока.

2. Задачи, возникающие на стадии подачи заявки на кредит:

Цели:

2.1. Решение вопроса о продлении кредита и о сроке продления.

2.2. Прогнозирование будущего поведения нового кредитного претендента посредством предсказания непредвиденных обстоятельств, связанных с невыполнением платежных обязательств со стороны клиента или плохое осуществление клиентом выплат по кредиту.

Пример:

Applicant scoring (скоринг заявителя): скоринг - модели, которые оценивают вероятность того, что новый клиент не выплатит кредит.

3. Задачи, возникающие на стадии исполнения:

Цель:

3.1. Предсказание будущего платежного поведения существующих должников позволяет выделить нежелательных клиентов и, таким образом, уменьшить вероятность того, что указанные должники опять станут проблемными клиентами.

Пример:

Behavioral scoring (поведенческий скоринг): скоринговые модели, которые вычисляют уровни риска существующих должников.

4. Управление проблемными кредитами:

Цель:

4.1. Выбор оптимальных коллективных линий поведения для минимизации числа должников или максимизации количества оплаченных счетов.

Пример:

Scoring models for collection decisions (Скоринговые модели для коллективных решений): скоринг-модели, позволяющие решить вопрос о том, когда должны быть приняты меры в отношении неплательщиков, и какие из нескольких альтернативных наборов методов могут быть наиболее подходящими и успешными.

Таким образом, задача кредитного скоринга состоит не только в определении привлекательности потребителя кредита, а также в привлечении добросовестных клиентов, которые при последующем удержании и контроле в целом образуют доходный кредитный портфель.

statsoft.ru

2.1.2.3 Collection-скоринг

С ростом клиентской базы и объемов оказываемых услуг, кредитные организации рано или поздно сталкиваются с необходимостью сбора просроченной задолженности. Долги могут появляться как на счетах клиентов, так и у контрагентов, поставщиков, партнеров. Эффективность бизнес-процессов по управлению дебиторской задолженностью во многом влияет на финансовую стабильности компании, а также на уровень текущих и возможных рисков.

Чтобы не допустить лавинообразного роста просроченных долгов, компаниям необходимо решить сложную задачу - выработать и последовательно выполнять такую стратегию работы с должниками, которая позволит, с одной стороны, сохранить лояльность прибыльных и перспективных клиентов, а с другой – максимизировать объем собранной просрочки, при жестком ограничении затрат на мероприятия по сбору.

Collection-скоринг определяет приоритетные направления работы с неблагополучными заемщиками. По сути это работа с просроченной задолженностью. В случае задержки выплат по кредиту банк начинает работать с заемщиком, напоминая о необходимости погашения долга. Чем дольше задержка, тем настойчивее ведет себя банк. Так продолжается до тех пор, пока дело не попадает в коллекторское агентство или суд.

Вероятность возврата долга зависит от многих факторов, часть из которых известна и может быть оценена статистически. Накопленная информация, разнообразные методы Data Mining и планирование экспериментов (DOE) позволяют создать эффективные математические (скоринговые) модели для оценки вероятности взыскания задолженности, прогноза размера возврата и определения наилучшего способа взыскания.

Collection scoring модели учитывают, как минимум, следующие факторы:

Демографические данные дебитора

Предполагаемый или достоверно известный уровень доходов и расходов, имущественное положение

Наличие надежных контактных и идентификационных данных (ФИО, паспортные данные и др.)

История взаимодействия с дебитором, например, примененные ранее коллекторские воздействия

История поведения, использования услуг, начислений, штрафов и т.д.

Планируемое коллекторское воздействие

В отличие от экспертных оценок, статистический скоринг объективно оценивает всю совокупность факторов риска, легко масштабируется и помогает выстроить оптимальную стратегию работы с должниками на любом уровне.

Средства углубленной аналитики позволяют оценить экономический эффект от проведения коллекторской компании до ее непосредственного запуска. Экономический эффект зависит от объема долга, прогноза сроков и размера возврата задолженности, а также от затрат на соответствующие мероприятия. Банки применяя скоринговые модели к прошлым кредитам, могут оценить величину потерь, которых удалось бы избежать за счет повышенной точности анализа кредитных заявок.

2.1.2.4 Behavioral-scoring (поведенческий скоринг)

Поведенческий скоринг – это динамическая оценка состояния кредитоспособности существующего заемщика, основанная на данных об истории операций по его счетам (график погашения задолженности, запросы новых кредитов, оборот по текущим счетам, и т.п.).

Результатом поведенческого скоринга обычно является предложение банка воспользоваться иными банковскими услугами: кредитная карта, кредит наличными по сниженной процентной ставке, автокредитование и др. Одобрение последующих кредитов в банке для заемщика – это также результат успешного преодоления поведенческого скоринга

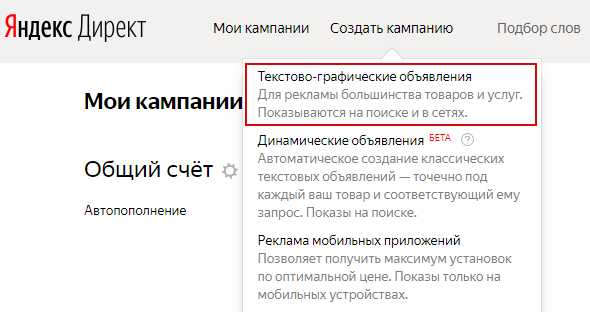

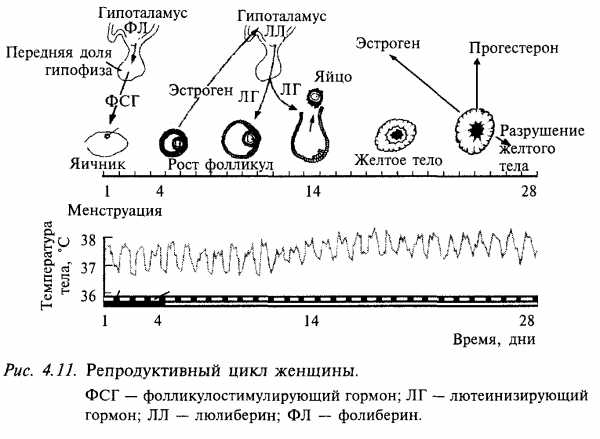

На рис. 2.1 хорошо показана взаимосвязь элементов скоринга на различных этапах жизненного цикла заемщика:

Рис. 2.1 Использование банком скоринговых моделей на различных этапах оценки клиентов

Согласно аналитическому анализу портала kreditovich.ru на финальное решение банка влияют следующие факторы

:

Схема 2.1. Факторы влияющие на положительный ответ кредитного скоринга

studfiles.net

Что такое скоринг и как работает скоринговая система?

При обращении за кредитом потенциальные заемщики часто слышат от сотрудников банка такие понятия как: скоринг, скоринговая система, кредитный рейтинг, кредитная история. Но при этом не все достаточно хорошо понимают, что означают эти термины. Попробуем разобраться , что это такое, зачем нужно и как это работает. А главное — как скоринг влияет на получение кредита и вообще на жизнь заемщика. В том числе, даже спустя несколько лет после обращения в кредитную организацию.

Что такое скоринговая система?

Скоринг или скоринговая система — это система оперативной оценки клиента (потенциального заемщика), которой преимущественно пользуются розничные банки и микрофинансовые компании. Название происходит от английского слова “score”- что означает зарабатывание/ подсчет очков, например, в игре.

Как правило, система представляет собой компьютерную программу, которая использует разные математические и статистические приемы обработки ответов заемщика в Заявке на кредит, которую он предоставляет в банк. Заявка обычно представляет собой анкету или вопросник. Ответы на те или иные вопросы скоринговая система оценивает в баллах. Большее влияние, конечно, дают ответы о материальном положении: наличие движимого, недвижимого имущества, стабильного дохода, дорогостоящих предметов быта, трудоспособного возраста, высшего образования, отсутствие родственников на иждивении, других кредитов и т.п.См. также: Кредитный скоринг онлайн. Узнай свой балл бесплатно.

Так за возраст менее 28 и более 35 лет клиент скорее всего будет получать снижающие баллы, аналогично — за проживание в более криминальных районах города и за работу, где не требуется высокой квалификации (например, официант). Как ни странно, съемная квартира и дети – могут оказаться фактором, прибавляющим баллы (клиент умеет планировать финансы, уверен в будущем).

Компании, которые продают скоринговые системы по всему миру имеют возможность глобально отслеживать взаимосвязь тех или иных факторов и поведения заемщика. Оказалось, что в независимости от страны — женщины аккуратнее гасят кредиты, аналогично поступают и более старшие по-возрасту клиенты, аналогично – семейные пары с детьми (у них у всех выше ответственность). А вот за уровень образования- баллов в российском банке скорее всего почти не добавят, скорее — за опыт работы более 3-5 лет.

Кроме того, в ряде случаев, когда сотрудник банка имел возможность лично пообщаться с клиентом, он дополняет его профиль своими субъективными впечатлениями – о его адекватном поведении, внешнем виде, одежде, классе мобильного телефона, часов, наличии дорогостоящей электроники при себе, грамотной речи, явных признаках, что клиент говорит неправду и т.п. В результате система каждому пункту анкеты присваивает оценку, и выдает в конце оценки – итоговый балл. Отдельно проверяется достоверность данных клиента — легальность паспорта, существование адреса и т.п.

По итоговому баллу банкиры судят, есть ли смысл дальше тратить время на этого потенциального заемщика и рассматривать более детально его заявку. Или лучше отказать. Задача скоринговой системы – при большом потоке мелких розничных клиентов автоматически отсечь на первом этапе всех неподходящих заемщиков, риск невозврата кредита у которых – высокий. То есть у каждого банка есть некий профиль “хорошего” заемщика и скоринговая система помогает банку автоматизировать поиск именно таких клиентов среди большой массы заявителей на кредит.Читайте также: Как получить одобрение по кредиту?

Как cкоринг работает, откуда берет данные?

Есть несколько видов скоринга. Один из них был описан выше – то есть кредитоспособность клиента оценивается в момент его обращения. По тем данным, которые он сам и предоставляет (application scoring – заявочный скоринг). Сам, как правило, заполняет и анкету. В случае с микрофинансовыми компаниями – это происходит зачастую прямо онлайн в интернете.Еще один вид скоринга – поведенческий (behavioral scoring). В зависимости о того, как клиент ведет себя с течением времени (за определенный период) банк выставляет ему более высокий кредитный рейтинг или более низкий. И в зависимости от этого уменьшает/увеличивает ему лимиты по кредитам, предлагает какие-то дополнительные услуги.Также существует оценка потенциального мошенничества (fraud scoring).

Одно дело, когда человек получил кредит, но не рассчитал свои финансовые возможности, или внезапно заболел, потерял в доходе и т.п. И другое дело –когда имеет место заранее планируемый невозврат кредита –то есть мошенничество. Эксперты говорят, что таких случаев — порядка 10% всех невозвратов. Любой кредитор (особенно хорошо процесс отлажен в МФО) пытается еще до выдачи кредита оценить риск мошенничества со стороны заемщика.

Следует отметить, что современные системы скоринга зачастую являются самообучающимися, т.е. учитывают модели поведения клиентов, которые ранее были приняты на обслуживание. Система пытается вычислить какие-то общие черты у тех, кто впоследствии оказался мошенником, стал допускать просрочки (ретро-скоринг).Очевидно, что скоринговые системы имеют и недостатки – большую часть данных для оценки предоставляет клиент. Перепроверка этих данных вручную при мелких суммах кредита – слишком дорогое занятие. Кроме того, даже обучающиеся системы не могут быстро перестроиться при резком изменении экономической ситуации в рамках страны. Поэтому их приходится все время дорабатывать и поддерживать.

Пользуются ли скорингом банки и МФО?

В кредитовании, пожалуй, самая дорогостоящая часть – это время на первоначальную оценку заемщика. Это и скоринг, и служба безопасности, и запрос кредитной истории в Бюро (что не бесплатно для банка), ее изучение, оценка и принятие решение на кредитном комитете банка. Для выдачи каждого кредита задействуется несколько сотрудников, как правило, с высокой оплатой труда.

Хотя у каждого банка своя кредитная политика и свои схемы одобрения кредитных заявок (более или менее бюрократические ), но общий подход – минимизировать затраты времени и издержки на обслуживание каждого клиента. Кроме того, банки с более консервативной политикой оказались в более выигрышном положении во время кризиса 2008 года, чем те, кто выдавал кредиты всем подряд.

Поэтому МФО – это сейчас основные пользователи и разработчики скоринговых систем, где они пытаются оптимальным образом соединить все виды скоринга – и заявочный, и поведенческий, и оценку мошенничества. Кроме того, скоринг позволяет уменьшить и время принятия решения о выдачи кредита. В современных условиях – это значит быть более конкурентоспособным.

Поскольку обороты МФО по кредитованию населения в последний год значительно увеличились, в декабре 2013 года были также приняты поправки в закон 218-ФЗ, которые обязали МФО также подавать данные о своих заемщиках в Бюро кредитных историй.Следует также отметить, что сегодня более, чем 30 млн. человек в России имеют кредиты. Новых, хороших, высоко-рейтинговых, клиентов – осталось немного. Это вынуждает банки предоставлять кредиты клиентам с более низкими рейтингами. Это влечет за собой удорожание их проверки и банки ищут пути снижения таких издержек. Появляются новые комбинированные системы, где большую роль начинают играть кредитные истории.

Скоринг и кредитная история

С учетом того, что треть граждан уже имела опыт по получению займов хотя бы 1 раз — на первый план выходит изучение того, насколько заемщик фактически закредитован, и насколько добросовестно он погашал кредиты в прошлом. Так по-данным банка “Связной” доля заемщиков, у которых обнаружилось 5 и более кредитов – выросла за последний год в три раза.

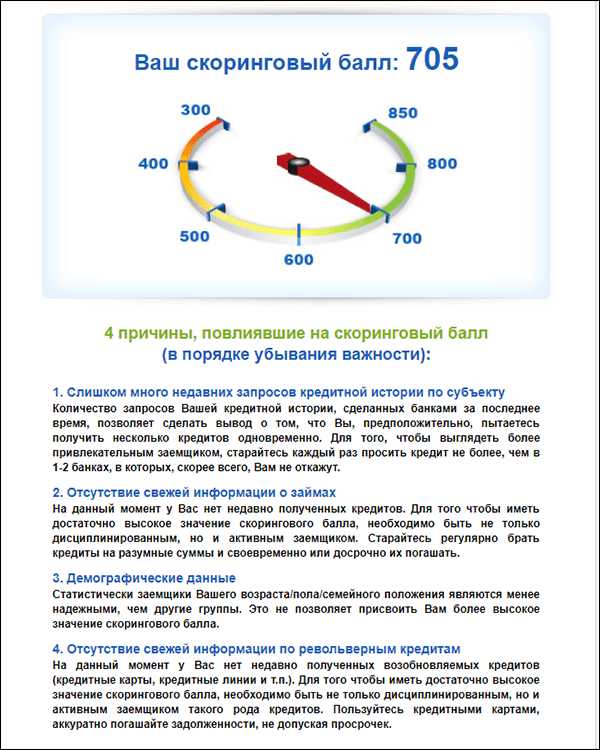

В связи с тем, что в Бюро кредитных историй (БКИ) теперь добавились заемщики микрофинансовых организаций и кредитных кооперативов, многие Бюро стали предлагать банкам и МФО скоринговые модели, дополненные данными, которые содержаться в БКИ. Эти скоринговые модели ранжируют заемщиков по вероятности дефолта (невозврата) займа, вероятности просрочек и т.п. Системы обрабатывают сведения о клиенте в Бюро и выставляют ему рейтинг. Добросовестные — получают наивысший балл, недобросовестные – низший. При этом результат (балл) указывается вместе с несколькими основными причинами, которые оказали наибольшее влияние на его снижение (4-5 факторов, а всего их может быть более 100).

В частности модель скоринга по кредитным историям, которую разработало НБКИ – это семь скор-карт, которые обновляются ежеквартально, чтобы учитывать изменения условий на рынке. Таким образом, Банки постепенно переходят от заявительного скоринга — на матричный (состоящий из нескольких моделей и источников). Это в 1,5 раза повышает эффективность оценки, улучшает выставление лимитов по каждому клиенту, помогает собирать просроченную задолженность.

Кроме того, кредитные бюро стали предлагать услугу – автоматически информирующую банк (без специального запроса от банка, ежедневно):

- об открытии его клиентом новых счетов в других банках

- о новых кредитах клиента

- о новых просрочках этого клиента

- об изменениях его лимитов по кредитам, овердрафтам,

- о его новых паспортных данных и т.п.

Пока эта услуга работает с оплатой по-клиентно и в рамках конкретного БКИ, что снижает возможности банка масштабно отслеживать жизнедеятельность всех клиентов. Однако вероятнее всего, в какой-то перспективе, БКИ начнут объединяться, обмениваться информацией между собой.

Что это означает для заемщика?

У заемщика уже появилась необходимость более внимательно относиться к своим взаимоотношениям не только с банками, но и с МФО. Возможность взять 5 кредитов в разных банках или пытаться взять новые займы, чтобы закрыть ими предыдущие — все эти действия теперь архивируются в кредитной истории. И в какой-то момент кредитный рейтинг заемщика может быть снижен настолько, что он будет получать отказ.

Причем следует учитывать, что с 01 марта 2015 года в кредитную историю будут также добавляться данные об отказах в заявках на кредит, и кроме того, могут быть внесены данные о кредитном рейтинге.

Что именно содержится в кредитной истории, какие именно данные, как она возникает, как формируется, где хранится и сколько лет, как с ней ознакомиться и как поменять неверные данные– читайте следующую статью “Кредитная история–10 лет спустя”.

Оценить статью

Вам была полезна эта статья? Поделитесь своим мнением с другими

ПодробнееПолезное по теме

hcpeople.ru

Интегральный скоринг заемщика в рамках автоматизации кредитного конвейера | PurpleCow

Одним из ключевых этапов принятия решения о выдаче займа в рамках процесса кредитного конвейера является оценка платежеспособности заемщика с целью гарантирования возможности возврата выданных средств, минимизации кредитных рисков и сокращения связанных с этим финансовых потерь для банка.

Скоринговая оценка заемщика выражается в расчете интегральных численных параметров, которые отражают общую кредитоспособность данного клиента, способность вернуть долг в установленные сроки. Как правило данный процесс основывается на анализе комплекса параметров (социально-демографических, профессиональных, поведенческих) и включает несколько этапов, в частности: аппликационный и поведенческий скоринг.

Аппликационный скоринг — скоринговая оценка кредитоспособности заемщика, основанная на анализе данных его аппликационной заявки на выдачу кредита.

Поведенческий (скоринг кредитной истории) скоринг — оценка кредитной истории заемщика и интегрального скорингового балла на основе информации, полученной из бюро кредитных историй.

В большинстве случаев для минимизации кредитных рисков и более точной оценки заемщика используются одновременно оба типа скорингоовых процедур.

В рамках проекта автоматизации процессов кредитного конвейера задача автоматизации интегрального скоринга играет значительную роль с точки зрения обеспечения эффективности системы риск менеджмента, сокращения времени обработки заявки, повышения точности оценки клиента и сокращения требуемого количества персонала.

Упрощенная схема процесса кредитного конвейера приведена на рисунке ниже и включает все этапы по оценке, верификации, анализу кредитоспособности заемщика, расчета % процентной ставки, кредитного лимита и принятия решения о выдаче займа.

В рамках выполненных нами проектов реализация интегрального скоринга осуществлялась несколькими способами:

- Внутренний интегральный скоринг — аппликационный и поведенческий скоринг осуществлялись непосредственно в самой системе автоматизации

- Внешний скоринг осуществлялся с помощью специализированной внешней системы принятия решений

В первом случае все этапы интегрального скоринга выполняются непосредственно в системе автоматизации кредитного конвейера с применением специальных математических моделей и процедур. В качестве платформы автоматизации использовалась система BPMonline Lending (Bank). Общая схема процесса приведена ниже.

В рамках процесса внутреннего интегрального скоринга выполняется аппликационный скоринг по параметрам заявки, расчет аппликационного скорбалла и дельты от базовой % ставки по кредиту, принятие решения об отказе в случае неудовлетворительного результата.

Далее выполняются запросы в автоматическом режиме в бюро кредитных историй. В данном случае с целью увеличения точности оценки запросы отправляются сразу в 3 наиболее известных БКИ РФ: НБКИ, ОКБ и Эквифакс. На основе полученных скоринговых баллов и кредитной истории БКИ производится расчет поведенческого скорбалла, принятие решения об отказе по заявке на данном этапе.

На завершающем этапе внутреннего скоринга с помощью анализа интегрированного скорбалла и кредитной истории принимается решение о значении итоговой % ставки и кредитного лимита для заемщика или об отказе по заявке.

Второй вариант реализации интегрального скоринга подразумевает выполнение вышеизложенных процедур в специальной внешней системе принятия решений. В нашем случае в качестве такой системы использовалась аналитическая платформа Deductor, которая обладает расширенным набором инструментов для многомерного, статистического, предикативного анализа данных. В частности в системе уже реализованы статистические и поведенческие модели оценки кредитоспособности заемщика и интегрального скоринга.

В данном случае в Deductor отправляются параметры заявки клиента, а система уже непосредственно сама выполняет аппликационный скоринг, запросы в БКИ, расчет интегральных скорбаллов и принятие решения по заявке и кредитному лимиту.

В целом преимуществом использования внешней скоринговой системы является большая точность оценки заемщика ввиду того, что данные системы обладают продвинутыми инструментами анализа и прогнозирования данных, а также готовыми статистическими скоринговыми моделями. Однако, в таком случае возникает необходимость приобретения дополнительного программного обеспечения, что, безусловно, увеличивает общую стоимость проекта автоматизации.

Читайте также

smartcapital.com.ua

Поведенческий скоринг · Loginom Wiki

Разделы: Бизнес-задачи

Loginom: Логистическая регрессия (обработчик)

На протяжении всего периода обслуживания долга платежеспособность заемщика способна меняться как в положительную, так и в отрицательную сторону в силу различных причин. Это может приводить в последствии к возникновению просрочек (следовательно, должны быть заранее сформированы соответствующие резервы) или к уменьшению ожидаемого размера доходности (например, при наличии частично досрочных погашений).

Заметим, что привлечение новых клиентов нередко обходится сильно дороже, чем работа с базой постоянных. Поэтому в группе благонадежных заемщиков следует искать, например, кандидатов для предложения дополнительных кредитных продуктов.

Кроме того, проведенная ранее оценка кредитоспособности заемщика могла оказаться недостаточно точной, следовательно, даже при прочих неизменных условиях всегда существует некоторый риск выхода ссудного счета на просрочку.

В связи с этим кредитной организации необходимо регулярно проводить оценку рисков и доходности по выданным ссудам.

Необходимой частью решения указанных выше проблем и задач в современной практике является поведенческий скоринг – вид скоринга, основанный на оценке наиболее вероятных финансовых действий заемщика. Основное отличие поведенческого скоринга от аппликационного заключается в том, что оценка производится на основании информации об обслуживании уже выданных кредитов, в частности, динамики погашения платежей.

Помимо этого, для анализа используется целая совокупность данных о заемщике: движение денежных средств по всем имеющимся у него счетам, условия кредита, операции по картам и т.п.

Указанные выше сведения о заемщике после специальной предобработки используются для построения скоринговой карты, в основе которой лежит обучаемая на данных модель (например, логистическая регрессия). Результатом применения скоринговой карты является балл, при сравнении которого с некоторыми пороговыми значениями делаются выводы о платежеспособности заемщика по ссудному счету.

wiki.loginom.ru

Kредитный скоринг - расчет вашей кредитоспособности

Скоринг (от английского score, счет) — это компьютерная программа, которая по определенному алгоритму оценивает кредитоспособность заемщика. Кредитным организациям скоринг нужен, чтобы ускорить работу — компьютер обрабатывает информацию в сотни раз быстрее человека. Вам как заемщику скоринг интересен для самодиагностики — узнать причины отказа в кредитовании или оценить кредитоспособность перед обращением в банк.

Принцип действия скоринга

Чтобы оценить кредитоспособность заемщика, скоринговой программе нужны данные. Эти данные она берет либо из кредитной истории, либо из анкеты заемщика. Скоринг на основе кредитной истории называется кредитным, на основе анкеты — социодемографическим.

Скоринг обрабатывает данные и выставляет оценку в баллах. Чем выше балл, тем выше ваши шансы на кредитование и лучшие условия кредитного договора.

О скоринге важно знать две вещи:

1. Скоринг — величина непостоянная. Если сейчас он низкий, его можно поднять. С другой стороны, высокий скоринговый балл снизится в результате безответственных действий по кредитам.2. Высокий скоринг не гарантирует выдачу кредита. Однако он позволяет оценить шансы на кредит.

Основная функция скоринга в банке — оценка рисков. Вернете ли вы кредит? Будете платить исправно или возможны просрочки?

Для вас скоринг – это такой кредитный градусник, который нужно ставить себе время от времени, чтобы узнать «кредитную температуру».

Пример кредитного скоринга. Этот скоринг подойдет людям с опытом кредитования

Проверить кредитный скоринг

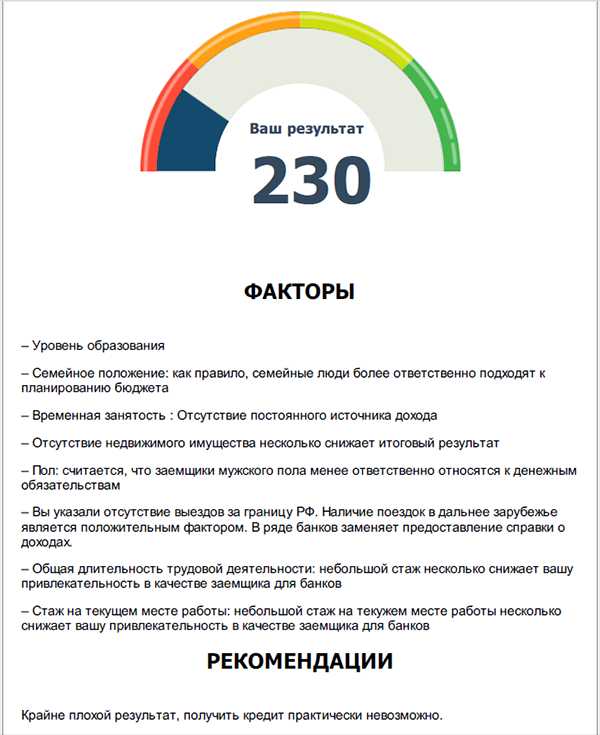

Пример социодемографического скоринга. Такой скоринг особенно полезен заемщикам, которые не брали кредиты — с пустой кредитной историей

Проверить скоринг заемщика

Виды скоринга

Скоринги, основанные на данных кредитной истории: заявочный, поведенческий, мошеннический. С помощью заявочного скоринга банки принимают решение о выдаче кредита. С помощью поведенческого скоринга банк определяет условия кредитования: размер и срок кредита, процентную ставку. С помощью мошеннического скоринга банк отсекает заявки людей, которые с большой вероятностью не будут платить кредит.

Социально-демографический скоринг выполняет функцию заявочного, но с одним отличием. Он строится не на кредитных, а на персональных данных заемщика: возраст, пол, образование, семейное положение, место жительства и т.д. Подробнее о соцдем скоринге.

Страховой скоринг используют страховые компании. Они нашли взаимосвязь между тем, как заемщики платят по кредиту, и как часто обращаются за выплатами по КАСКО и другим «дорогим» видам кредитования. Аккуратные плательщики аккуратнее водят, реже допускают страховые случаи, соответственно, выплаты по ним меньше.

Скоринг социальных сетей. Банки не следят за вами постоянно. Но если вы подали заявку на кредит, ваши аккаунты тщательно проверят. Для анализа соцсетей разработаны специальные скоринги. Поэтому неосторожно оставленная на стене в фэйсбуке карикатура про банки или кадр из фильма про зомби могут снизить ваши шансы на кредит.

Использование скоринга

Скорингов много, но вам как заемщику наиболее полезны два: кредитный и социодемографический.

Если вы собираетесь за кредитом от 500 тыс. р. в ближайшие полгода-год, проверяйте скоринг раз в квартал. Отслеживайте изменения скорингового балла. Следуйте рекомендациям скоринговых отчетов.

С помощью скоринга вы знаете, как близко вы от одобрения кредита и что еще можно сделать, чтобы не просто получить деньги, добиться самых выгодных условий. Если кредит вам понадобится нескоро, запрашивайте скоринг для профилактики раз в год.

mycreditinfo.ru

Поведенческий скоринг – новая система оценки заемщиков

В последние годы некоторые крупные банки-кредиторы страны стали прибегать к новой системе оценок заемщиков, получившей название «поведенческий скоринг». В чем его суть? Это своеобразная сортировка клиентов-кредитополучателей. Тем, кто недобросовестно относился к своим долговым обязательствам, становится все труднее получать кредиты – банкиры заносят таких клиентов в свои черные списки. А вот заемщиков с хорошей репутацией (положительной кредитной историей) финансисты, напротив, ждут «с открытыми объятиями» и стараются мотивировать разнообразными заманчивыми предложениями. Для таких клиентов банки планируют разработать буквально в ближайшее время целую систему поощрений: снижение процентных ставок, бонусы на определенные услуги и т.д.

По мнению представителей крупных банков, со временем к подобной системе оценок заемщиков обратятся все финансовые организации, которые хотят быть успешными игроками в сфере розничного кредитования. Рассмотрим, в какие меры это выльется.

Клиентам предложат заманчивые проценты

Нужно отметить, что поведенческий скоринг в нашей стране это скорее экзотика, чем повсеместная практика. Эту схему пока используют всего несколько крупнейших банков, да и то без особого пиара. Банкиры признаются, что тонкости скоринговых схем они не раскроют до того времени, пока не проведут глубокий анализ своей клиентской базы. Но, несмотря на такую таинственность, поведенческий скоринг все равно стремительно набирает популярность. Известно, что к активному внедрению нового инструмента приступили такие крупные игроки на финансовой сцене, как ВТБ 24, Альфа-банк, Газпромбанк, Промсвязьбанк.

Такое «синхронное» внедрение скоринга – вовсе не дань моде, а скорее жизненная необходимость, диктуемая изменениями на рынке кредитования. Так, сотрудники Альфа-банка поясняют: рост конкуренции в сфере кредитования подталкивает финансистов к детальному изучению возможностей, запросов и потребностей своих клиентов. Поэтому и появляются новые системы оценок, дающие возможность оценивать клиентов по определенным поведенческим параметрам. Если человек показал себя как добросовестный и платежеспособный клиент, то банк, несомненно, заинтересован в долговременном партнерстве с ним и предлагает выгодные условия. Привлекать же новых клиентов для банков гораздо труднее – где гарантия, что они будут столь же дисциплинированными? Поэтому практика наработки собственной базы постоянных клиентов становится все более популярной и распространенной для кредитных организаций.

Как на деле действует скоринговая схема?

Например, в результате скорингового анализа клиент был причислен к категории привлекательных заемщиков, в которой, допустим, есть вероятность в 50%-ной заинтересованности в автокредитовании. Такому клиенту банк сам предложит условия займа, естественно, с выгодными процентами и бонусами. То есть, даже если клиент пока не помышляет о новом займе, банкиры выйдут на него и постараются подкинуть ему какое-нибудь заманчивое предложение, от которого будет трудно отказаться ввиду его очевидной выгоды.

Такая стратегия банков вполне себя оправдывает: наработав определенную базу надежных клиентов, финансисты страхуют себя от возможных рисков. Практика подтверждает, что работать с лояльными клиентами даже с некоторым снижением прибыли (низкими процентами) гораздо выгоднее и надежнее, чем выдавать кредиты под более высокие проценты, но без гарантии их полного и своевременного погашения. Увы, просрочки – настоящая головная боль для розничных банков, работающих с физическими лицами, доля просроченных платежей в кредитном портфеле таких банков составляет до 20%.

Что касается конкретных «поведенческих» льгот, то пока особой ясности финансисты не внесли. Многие из крупных банков в своих пресс-релизах отмечают, что большинство льготных предложений находится еще на стадии разработки. Но в том или ином виде скоринговая система уже существует. Так, Банк Москвы снижает для добросовестных заемщиков ставки по экспресс-кредитам – на 2%, по другим кредитным продуктам – на 1%. Правда, на ипотечные кредиты подобная практика не распространяется – банкиры мотивируют это тем, что проценты по ипотеке и так весьма низкие.

Существует подобная система и в Ситибанке, хотя его сотрудники никаких официальных заявлений о внедрении поведенческого скоринга не делали. Однако, некоторые постоянные клиенты признаются, что им поступают предложения о новых кредитах, процентные ставки по которым снижаются на 2-3% процента по сравнению с аналогичными, взятыми ранее.

Эти и другие факты подтверждают то, что скоринговая система оценки клиентов пока находится на самой начальной стадии развития. Но также очевидно, что движение в сторону ее развития весьма активное. Так что недобросовестным заемщикам есть над чем задуматься.

creditivklad.ru