ПЕНСИОННАЯ РЕФОРМА В РФ: ОСНОВНЫЕ ПРОБЛЕМЫ И НАПРАВЛЕНИЯ ИХ РЕШЕНИЯ. Оптимизация пенсионного фонда в 2017 году

О дефиците в ПФР уже слагают мифы / Экономика / Независимая газета

Пенсионную систему опять придется реформировать, но после выборов

Аналитики Центра макроэкономических исследований (ЦМИ) Сбербанка предупредили, что надежда властей сохранить в неизменном виде трансферт из федерального бюджета в Пенсионный фонд России (ПФР) вплоть до 2020 года скорее всего не оправдается. Придется либо каким-то образом экономить на выплатах пенсионерам, либо наращивать сам трансферт, либо делать и то и другое. В качестве доказательства они приводят ситуацию 2014–2016 годов: за этот период пенсии в реальном выражении сократились на 7%, а трансферт бюджета в ПФР вырос почти на 42%.

В ЦМИ Сбербанка считают, что до 2020 года не удастся сохранить размер трансферта федерального бюджета Пенсионному фонду на уровне 2016 года, как это предусмотрено новым законопроектом о бюджете. Эксперты это объясняют прежде всего демографическими тенденциями. Если в 2016 году отношение населения старше трудоспособного возраста к населению в трудоспособном возрасте составляло 43%, то по среднему варианту демографического прогноза Росстата к 2020 году оно будет уже 47%, а к 2025 году – 50%, поясняют в ЦМИ.

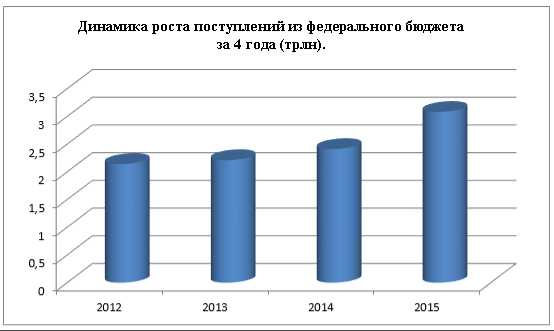

«Мы считаем, что оставить трансферт без изменений не удастся. Только для поддержания текущего уровня пенсий в реальном выражении придется постоянно увеличивать трансферт ПФР. Эта проблема наблюдается уже сейчас. Пенсии в реальном выражении за 2014–2016 годы снизились на 7,1%. При этом трансферт вырос с 2,4 трлн руб. (около 39% от всех доходов ПФР) в 2014 году до 3,4 трлн руб. (около 45%) в 2016 году», – говорится в отчете аналитиков.

Ранее Счетная палата сообщала, что с зарплат россиян отчисляется примерно на 2 трлн руб. меньше взносов, чем нужно пенсионной системе для обеспечения выплат страховых пенсий. Если в 2014 году страховые пенсии были обеспечены взносами населения на 74%, то в 2016-м – уже на 68%, сообщали аудиторы (см. «НГ» от 29.09.17).

Однако глава Пенсионного фонда Антон Дроздов традиционно называет все разговоры о дефиците бюджета фонда мифом, а пенсионеров успокаивает тем, что расходы бюджета обеспечены доходами. В последние, очевидно, входят и трансферты из федерального бюджета, которые и обеспечивают выплаты социальных пенсий, пособий и маткапитала.

На запрос «НГ» в пресс-службе Пенсионного фонда сообщили, что «бюджет фонда на 2018 год сбалансирован по доходам и расходам»: «В части, не связанной с формированием пенсионных накоплений, доходы и расходы ПФР запланированы в размере 8,236 трлн руб. В части, связанной с формированием пенсионных накоплений, расходы бюджета превышают доходы на 106,6 млрд руб., что объясняется переводом средств пенсионных накоплений в негосударственные пенсионные фонды. Покрытие этих средств будет обеспечено за счет пенсионных накоплений, находящихся в государственной и частных управляющих компаниях, размер которых оценивается по состоянию на 1 января 2018 года в 1111,2 млрд руб.».

Министр финансов Антон Силуанов в середине октября заявлял, что до конца 2017 года для закрытия дыры в пенсионной системе министерство планирует направлять средства из Фонда национального благосостояния (ФНБ). Внесенные правительством в Госдуму поправки в федеральный бюджет 2017 года предполагают использование из ФНБ на покрытие дефицита бюджета ПФР 656,7 млрд руб. Он также сообщил, что в следующем году предусмотрена индексация пенсий на уровень выше, чем ожидаемая инфляция в текущем году, – на 3,7% против 3,2%.

В пресс-службе Минтруда «НГ» сообщили, что за счет оптимизации пенсионной системы (повышения минимального стажа для назначения пенсий с 5 до 15 лет, введения требований по минимальному участию в пенсионной системе на уровне 30 баллов) удалось «стабилизировать и суммарно сократить межбюджетный трансферт на обязательное пенсионное страхование за период с 2012 по 2017 год на 5,2 трлн руб.».

«Бюджет ПФР составляет примерно половину федерального бюджета, это отражает то внимание, которое уделяется пожилым гражданам, – сообщили в Минтруде. – В бюджете ПФР на 2018 год спрогнозированы доходы в сумме 8,3 трлн руб. (8,6% ВВП) и расходы на социальные выплаты в сумме 8,1 трлн руб. (8,3% ВВП), в том числе объем финансирования страховых пенсий составляет более 6,6 трлн руб. (6,8% ВВП), из них средства федерального бюджета – около 1,9 трлн руб. (2%ВВП).

По данным министерства, среднегодовой размер страховой пенсии составит в 2018 году 13 596 руб., или 155,8% к прожиточному минимуму пенсионера (ПМП), в 2019 году – 13 963 руб. (156% ПМП), в 2020 году – 14 383 руб. (156,2% ПМП).

«Пенсионная система будет дотационной еще очень долгое время. Население, увы, стареет, и число пенсионеров будет расти. Быстро повысить пенсионный возраст не получится, соответственно, будут расти трансферты из бюджета, – сказал «НГ» начальник управления операций на российском фондовом рынке инвестиционной компании «Фридом Финанс» Георгий Ващенко. – При цене на нефть выше 40 долл. за баррель индексация пенсий на уровне инфляции не является проблемой».

«Пенсионный фонд будет и дальше нуждаться все в большей подпитке из бюджета, следовательно придется увеличивать бюджетный трансферт, – сказал «НГ» шеф-аналитик компании TeleTrade Петр Пушкарев. – Вопрос в другом: можно ли увеличить доходную часть? И тут есть только два пути. Либо возвращаться к крайне непопулярной теме повышения пенсионного возраста. Либо второй и лучший путь – добиваться роста экономики, доходов предприятий и граждан, вести экономическую экспансию, увеличивая налогооблагаемую базу. А для этого нужны не только и не столько даже высокие цены на нефть, а нужен рост ВВП намного быстрее нынешних 2-2,5% в год».

«Трансферт придется увеличивать, хотя, возможно, не такими высокими темпами как в 2014-2016 годах, так как это были кризисные годы с высоким уровнем инфляции. Чтобы пенсионные накопления увеличивались и росла их доля в ПФР, нужны темпы роста ВВП не ниже 4%, а это до 2020 года нереально, – считает инвестиционный аналитик компании Global FX Иван Карякин. – Проблема роста пенсионных накоплений и разморозки накопительной части пенсий, это проблема экономического роста в целом, увеличения реальных зарплат и повышения производительности труда. Старение населения не является в этом плане большой проблемой. Во-первых, это происходит уже давно, но в условиях хороших темпов роста этого не замечали. Во-вторых, правительство по факту игнорирует эту проблему, позволяя себе иметь в штате Министерства внутренних дел 919 тыс. человек. По числу полицейских на 100 тыс. жителей мы обходим США в 2,7 раза, третье место в мире. Создание Росгвардии оттянуло ещё более 150 тыс. относительно здоровых и молодых людей. В армии 1,9 млн. человек или 6835 человек на 100 тыс. жителей. Совершенно очевидно, что правительство не считает ситуацию критической. И в то же время есть понимание, что обострение ситуации с пенсиями чревато социальным взрывом. Поэтому будут увеличивать трансферт сколько нужно по времени и объёму удерживая ситуацию на пределе».

«Правительство не может обеспечить необходимый рост экономики, поэтому появляются идеи вроде повышения пенсионного возраста. Скорее всего, после выборов в марте нам предстоит тяжелая борьба чтобы этого не допустить, - сказал «НГ» депутат Госдумы Михаил Щапов.

www.ng.ru

Пенсионная система в 2017 году

27 февраля 2017

В наступившем 2017 году в пенсионной системе России происходит ряд событий и изменений, которые коснутся всех участников системы обязательного пенсионного страхования: и нынешних, и будущих пенсионеров, а также работодателей.

Повышение пенсий и социальных выплат

В 2017 году индексация пенсий вернулась к прежнему порядку, когда страховые пенсии увеличиваются на уровень фактической инфляции, а госпенсии, включая социальные, с учетом индекса роста прожиточного минимума пенсионера.

Поэтому с февраля страховые пенсии неработающих пенсионеров увеличились на уровень инфляции за 2016 год – ориентировочно на 5,4%. Вместе со страховой пенсией и размер фиксированной выплаты к ней, а также стоимость пенсионного балла – до 78,58 рубля (в 2016 году – 74,27 рубля).

Пенсии по государственному пенсионному обеспечению, в том числе социальные, с 1 апреля будут повышены как работающим так и неработающим пенсионерам. Планируется, что в итоге среднегодовой размер социальной пенсии составит 8 803 рубля. Средний размер социальной пенсии детей-инвалидов и инвалидов с детства I группы составит 13 349 рублей.

С 1 февраля размеры ежемесячной денежной выплаты (ЕДВ), которую получают федеральные льготники, проиндексированы на 5,4%.

У пенсионеров, которые работали в 2016 году, в августе 2017 года вырастут страховые пенсии. Максимальная прибавка – денежный эквивалент трех пенсионных баллов.

Единовременная пенсионная выплата в 5 000 рублей

Помимо пенсии и регулярных социальных выплат в январе 2017 года российские пенсионеры получили единовременную выплату в 5 000 рублей. Доставка единовременной выплаты.

Назначение пенсий и количество пенсионеров

По пенсионной формуле, которая действует в России с 2015 года, для получения права на страховую пенсию в 2017 году необходимо иметь не менее 8 лет стажа и 11,4 пенсионных баллов.

Максимальное количество пенсионных баллов, которое можно получить в 2017 году, составляет 8,26.

Ожидаемый период выплаты пенсии при расчете накопительной пенсии в 2017 году составляет 240 месяцев. Этот параметр используется только для определения размера накопительной пенсии, сама же выплата пенсии – пожизненная.

Каждый гражданин может обратиться за назначением любого вида пенсии не выходя из дома – граждане могут подавать заявления о назначении пенсии через Личный кабинет гражданина на сайте ПФР, там же можно изменить доставщика пенсии.

Прогнозируется, что в течение 2017 года численность пенсионеров по линии ПФР увеличится с 43,3 млн до 43,9 млн человек. Увеличение по сравнению с 2016 годом связано с естественным ростом численности пенсионеров в стране.

Основным видом пенсии в России в 2017 году по-прежнему будет страховая пенсия. Численность ее получателей в 2017 году – более 40 млн человек. Еще почти 4 млн человек – получатели пенсий по государственному пенсионному обеспечению.

Формирование пенсионных накоплений

Мораторий на формирование пенсионных накоплений законодательно продлен и на 2017 год. В очередной раз напомним – это не «заморозка пенсий» и тем более не «изъятие пенсионных накоплений». Мораторий на формирование пенсионных накоплений означает, что те 6% страховых взносов, которые могли бы пойти на накопительную пенсию, направляются на формирование страховой пенсии. Таким образом, в любом случае все страховые взносы, уплаченные работодателем за гражданина, будут участвовать в формировании пенсии в полном объеме.

Мораторий никак не влияет на возможность перевода пенсионных накоплений в управляющие компании или из одного пенсионного фонда в другой по желанию гражданина. Но каждый гражданин должен помнить, что переводить пенсионные накопления от одного страховщика к другому чаще раза в пять лет невыгодно, так как этот шаг уменьшает накопленный инвестиционный доход.

Итоги переходной кампании за 2016 год по переводу пенсионных накоплений будут традиционно подведены к концу I квартала 2017 года. Поэтому не имеет смысла задавать пресс-службе ПФР вопросы об итогах переходной кампании сразу после январских праздников.

Материнский капитал

Размер материнского капитала в 2017 году не изменится и составит 453 тыс. рублей.

Для вступления в программу материнского капитала у россиян есть еще два года – для получения права на материнский капитал необходимо, чтобы ребенок, который дает право на сертификат, родился или был усыновлен до 31 декабря 2018 года. При этом, как и раньше, само получение сертификата и распоряжение его средствами временем не ограничены.

Направления использования материнского капитала остаются те же, их четыре: улучшение жилищных условий, оплата образовательных услуг для детей, формирование будущей пенсии мамы и оплата товаров и услуг для социальной адаптации и интеграции в общество детей-инвалидов.

Электронные сервисы ПФР

Клиентские службы Пенсионного фонда всегда готовы принять всех желающих, но ПФР сделал так, что сегодня большинство его услуг можно получить через интернет – не выходя из дома. Цель ПФР – сделать так, чтобы людям вообще не надо было приходить в клиентские службы для подачи заявления на госуслугу ПФР.

Все услуги и сервисы, которые Пенсионный фонд сегодня предоставляет в электронном виде, объединены в один портал на сайте Пенсионного фонда – es.pfrf.ru. Чтобы получить услуги ПФР в электронном виде, нужно быть зарегистрированным на едином портале государственных услуг gosuslugi.ru. Дополнительной регистрации на сайте ПФР не требуется.

В 2017 году Пенсионный фонд продолжит расширять услуги в электронной форме, поэтому перед походом в ПФР все же зайдите на сайт Фонда – с большой долей вероятности вы сможете решить свой вопрос не выходя из дома.

Если гражданин еще не зарегистрирован на едином портале госуслуг, то с регистрацией ему также помогут в клиентской службе ПФР. Практически во всех клиентских офисах ПФР можно подтвердить свою учетную запись на портале госуслуг.

Страховые взносы и отчетность

Тариф страхового взноса на обязательное пенсионное страхование в 2017 году остается на уровне 22%, при этом функция администрирования страховых взносов с 2017 года переходит от Пенсионного фонда к Федеральной налоговой службе.

Это не означает, что Пенсионный фонд прекращает взаимодействие с работодателями – за ПФР в части администрирования остается ряд функций. За Фондом остается все, что связано с периодами до 2017 года: прием и обработка расчетов, камеральные и выездные проверки, возврат излишне уплаченных страховых взносов, списание невозможных к взысканию сумм недоимки – все это остается за ПФР на трехлетний переходный период.

Плюс ПФР продолжает администрировать добровольные взносы на страховую и накопительную пенсии. Также за Пенсионным фондом остаются все функции, связанные с персонифицированным учетом пенсионных прав граждан, включая ежемесячную отчетность по работающим гражданам.

Пресс-служба

Отделения Пенсионного фонда РФ

по Кабардино-Балкарской республике

г. Нальчик, ул. Чернышевского 181 «а»,

Офис # 316,

Вебсайт: http://www.pfrf.ru/branches/kbr/news/

E-mail: [email protected]

www.pfrf.ru

Будущее пенсионного рынка: фонды готовятся к ИПК

Резюме

К концу 2016 года объем рынка НПФ достиг 3,2 трлн рублей, а за счет переходной кампании в начале 2017-го приблизился к 3,5 трлн рублей. Закат эпохи обязательного пенсионного страхования (ОПС) и ожидание запуска системы индивидуального пенсионного капитала (ИПК) вынуждают фонды ставить рекорды продаж ОПС: ПФР получил 12 млн заявлений о выборе фонда по итогам 2016 года. При этом пересмотр планов развития НПФ для работы с ИПК затруднен нерешенным вопросом правовой корректности «автоподписки» людей на участие в системе, невысокими шансами на государственное софинансирование, а также ограниченными возможностями для маркетинга фондов.

По оценке «Эксперта РА», успешный переход на ИПК – с господдержкой и в сопровождении масштабной PR-кампании со стороны и государства, и НПФ – позволит привлечь в первый год работы системы (2019-й) порядка 20–30 млрд рублей. В консервативном сценарии старт будет во многом номинальным – с близкими к нулю взносами. При этом в ближайший год рынок пенсионных накоплений прирастет на 8–10% за счет переходной кампании, а также на 7–8% за счет инвестиционного дохода. В сфере НПО мы ожидаем роста в основном за счет инвестиционного дохода в 7–8%. Таким образом, к середине 2018 года объем пенсионного рынка составит 3,8–4 трлн рублей.

Пока финансовые регуляторы ищут решение, позволяющее запустить ИПК в целевом формате, у пенсионной отрасли остается время на завершение качественной перезагрузки, которая началась с создания системы гарантирования. Для этого потребуется очистить инвестпортфели от остатков недостаточно качественных и ликвидных вложений, которые до сих пор у ряда крупных фондов формируют до 40% активов. Также необходимо настроить системы риск-менеджмента для снижения рисков фидуциарной ответственности фондов и обеспечения возможности проводить стресс-тесты для Банка России. И наконец, в оставшееся для конкуренции в сфере ОПС время важно не допустить громких репутационных скандалов, связанных с недобросовестными практиками переводов клиентов из фонда в фонд, а также искусственного удержания клиентов.

Методология

Обзор рынка негосударственных пенсионных фондов по итогам 2016 года подготовлен рейтинговым агентством RAEX (Эксперт РА) на основе данных Банка России по системе НПФ, материалов базы данных RAEX (Эксперт РА), интервью с экспертами пенсионного рынка.

Выражаем признательность Олегу Бялошицкому, генеральному директору НПФ «ГАЗФОНД пенсионные накопления», и Оксане Власьевой, вице-президенту АО «НПФ электроэнергетики», за предоставленные материалы интервью.

Фонды готовятся к переходу в систему ИПК, агрессивно привлекая как клиентов ПФР, так и клиентскую базу друг друга – повышаются репутационные риски для отрасли.

По итогам переходной кампании 2016 года пенсионные фонды получили 6,5 млн новых клиентов и 234 млрд рублей; КПД привлечений остается низким – забракована почти половина заявлений. Это говорит о предельно агрессивной политике большинства фондов по переманиванию клиентской базы друг у друга: дублирующих по смене НПФ заявлений оказалось в полтора раза больше удовлетворенных. Мотивы фондов объяснимы: до запуска системы ИПК им нужно успеть тщательно проработать клиентскую базу ПФР с более-менее наполненными счетами, а также на момент фактической фиксации статус-кво при переводе накоплений в пенсионный капитал аккумулировать максимальный объем активов. Но агрессивное развитие чревато обострением репутационных скандалов, связанных с недобросовестными переводами либо, наоборот, с недобросовестными удержаниями клиентов. Громкие скандалы и массовые суды могут негативно повлиять на общее мнение обо всей отрасли. Репутация ненадежной отрасли недопустима для социально значимых пенсионных денег, и крен в эту сторону может усложнить лоббистские усилия пенсионных ассоциаций и ослабить переговорную позицию всех участников рынка по вопросам конфигурации системы ИПК и всего рынка НПФ.

Изменение инвестиционных портфелей: качество активов растет, но резерв для улучшений по-прежнему велик.

В 2016 году ряд крупных фондов либо явно – через полученные предписания Банка России, либо неявно – через добровольно разработанный и представленный регулятору план вступил на двухлетний путь реструктуризации активов. Причиной этих действий стал значительный объем «старых» (то есть купленных в портфели пенсионных накоплений до вступления в силу положения Банка России 451-П) активов на балансе. Приемлемость качества этих активов была подтверждена при вступлении фондов в систему гарантирования формальными и неформальными поручительствами со стороны бенефициаров фондов, а также подтверждена рейтингами агентств, не попавших впоследствии в реестр Банка России. Сейчас нахождение таких активов в портфелях пенсионных накоплений выглядит необоснованным, в некоторых случаях – уже и формально не соответствующим требованиям. Поэтому фонды были вынуждены начать активную работу по расчистке балансов от недостаточно надежных и ликвидных облигаций, ИСУ, а также вложений в связанные стороны. Стимулом к пересмотру портфелей фондов является и введение с 1 января 2017 года Отраслевых стандартов бухгалтерского учета (ОСБУ). Олег Бялошицкий, генеральный директор НПФ «ГАЗФОНД пенсионные накопления» в связи с этим отмечает: «У НПФ появилась возможность инвестировать средства в долгосрочные облигации. ОСБУ позволяют вести учет по амортизированной стоимости долгосрочных облигаций, в отношении которых существует намерение удерживать их в портфеле в течение обозримого периода и не проводить активные торговые операции с данными бумагами. Это дает большой потенциал: негосударственные пенсионные фонды имеют возможность приобретать долгосрочные облигации с целью получения стабильного купонного дохода».

По оценке «Эксперта РА», фронт работ по улучшению качества активов существенен. Так, в балансах некоторых крупных фондов активы, требующие замещения на горизонте в два года, достигают 40% от общего объема. Вместе с тем правила игры, неоднократно публично обозначенные регулятором в связи со скорым вступлением в силу новой редакции требований к инвестированию пенсионных накоплений, не предполагают экстренной распродажи и радикальных мер воздействия на фонды. Поэтому мы не ожидаем масштабных списаний «старых» активов и сильного давления на результаты доходности от таких действий. При этом имеющийся запас времени позволит бенефициарам фондов рефинансировать собственные проекты, профондированные средствами НПФ, и вернуть ликвидность в фонды.

Помимо проводимой работы по повышению качества вложений, НПФ готовятся к существенному снижению нормативов на размещение в банковских инструментах и более активным действиям с инструментами фондового рынка. По итогам 2016 года банковские депозиты стали лидером по снижению доли в структуре совокупного инвестиционного портфеля, сократившись на 8%, по оценке «Эксперта РА», на фоне заметного роста вложений в акции и облигации.

К ужесточению требований к качеству портфелей в отрасли относятся с пониманием. Оксана Власьева, вице-президент АО «НПФ электроэнергетики», отмечает: «Пенсионный бизнес как никакой другой требует прозрачности. Ведь наши клиенты передают свои пенсионные накопления в НПФ обычно в долгосрочное управление, и им важно знать, что происходит с их средствами. В зависимости от возраста человека на сегодняшний день срок инвестирования, например пенсионных накоплений, может достигать 40 лет».

Таблица 1. Структура инвестиций пенсионных накоплений НПФ меняется в пользу акций и корпоративных облигаций с 2015 года

| Вид актива | Стоимость пенсионных накоплений на 01.01.15, млрд рублей | Стоимость пенсионных накоплений на 31.12.15, млрд рублей | Стоимость пенсионных накоплений на 31.12.16, млрд рублей |

| Государственные ценные бумаги Российской Федерации | 27 | 87 | 152 |

| Государственные ценные бумаги субъектов Российской Федерации | 64 | 73 | 64 |

| Облигации российских эмитентов | 434 | 816 | 1 070 |

| Акции российских эмитентов, созданных в форме открытых акционерных обществ | 68 | 224 | 370 |

| Ипотечные ценные бумаги, выпущенные в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах | 68 | 91 | 80 |

| Денежные средства в банковских депозитах | 359 | 336 | 234 |

| Денежные средства на счетах в кредитных организациях | 25 | 77 | 131 |

| Ценные бумаги международных финансовых организаций | 3,1 | 1,6 | 2,3 |

| Прочие активы | 18 | 33 | 45 |

| Итого | 1 065 | 1 738 | 2 149 |

Прогноз развития рынка: небольшое снижение доходности, повторение итогов переходной кампании, стагнация в НПО. Старт ИПК – эффект до 30 млрд рублей в первый год.

Мы ожидаем, что в ближайший год рынок пенсионных накоплений прирастет на 8–10% за счет переходной кампании 2017-го, результаты которой будут в части привлечения от ПФР сопоставимы с 2015-м и 2016-м. Также на 7–8% средства пенсионных накоплений прирастут за счет инвестиционного дохода. По нашему прогнозу, на доходность в 2017 году будут давить размещение новых средств под более низкие ставки, а также повышенные риски, связанные с довольно существенной (порядка 17% на конец 2016-го) долей акций в портфелях НПФ. В сфере НПО мы ожидаем роста в основном за счет инвестиционного дохода в 7–8%. Таким образом, после подведения итогов переходной кампании в середине 2018 года объем пенсионного рынка, по прогнозу «Эксперта РА», составит 3,8–4 трлн рублей.

Ожидания агентства от перехода рынка к работе в системе ИПК пока консервативны. Позитивный сценарий предполагает гармоничное сочетание квазиобязательного характера системы и успешного результата в лоббировании НАПФ софинансирования для 6%-ных взносов при старте системы, а также активной PR-кампании, обеспечить которую может отмена ограничений на маркетинг НПФ, продвигаемая АНПФ. Сочетание всех этих благоприятных условий позволит вовлечь в систему порядка 1 млн высокооплачиваемых работников, способных выделить 6% из зарплаты. В масштабах рынка мы оцениваем эффект в 20–30 млрд рублей за 2019 год. Более реалистичным тем не менее выглядит сценарий номинального запуска системы ИПК, куда будут конвертированы сформированные к тому моменту накопления с притоком новых денег в пределах 1–2 млрд рублей за год.

Приложение 2. Рэнкинги НПФ по итогам 2016 года

Таблица 1. Рэнкинг НПФ по объему пенсионных накопленийТаблица 2. Рэнкинг НПФ по объему пенсионных резервовТаблица 3. Рэнкинг НПФ по объему капитала (ИОУД)Таблица 4. Рэнкинг НПФ по количеству застрахованных лицТаблица 5. Рэнкинг НПФ по среднему счету в ОПС

raexpert.ru

основные проблемы и направления их решения

УДК 336.02

Евдокимова Юлия ВикторовнаРоссийский государственный социальный университеткандидат философских наук, доцент

АннотацияВ статье рассмотрены проблемы дефицита средств Пенсионного фонда РФ, направления пенсионной реформы в 2016-2017 году. Дан обзор ожидаемых мероприятий по оптимизации пенсионной системы в 2017 году.Ключевые слова: дефицит средств Пенсионного фонда РФ, накопительная пенсия, Пенсионная реформа, пенсионный возраст

Evdokimova Julia ViktorovnaRussian state social universitycandidate of philosophical sciences, associate professor

AbstractIn article problems of deficit of means of the Pension Fund of the Russian Federation, the direction of pension reform in 2016-2017 are considered. The overview of the expected actions for optimization of the pension system in 2017 is this.Рубрика: 08.00.00 ЭКОНОМИЧЕСКИЕ НАУКИ

Библиографическая ссылка на статью:Евдокимова Ю.В. Пенсионная реформа в РФ: основные проблемы и направления их решения // Современные научные исследования и инновации. 2016. № 10 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2016/10/72177 (дата обращения: 24.09.2018).

Проводимая в России пенсионная реформа во многом «пострадала» в результате затяжного экономико-политического кризиса последних лет. Согласно проекту федерального закона о бюджете Пенсионного фонда РФ, прогнозируемый дефицит бюджета Пенсионного фонда России в 2017 году составит порядка 181,7 миллиарда руб. [1]. Планируемые позитивные изменения по обеспечению достижения коэффициента замещения трудовой пенсией по старости утраченного заработка до 40% [2] видимо, пока еще останутся планами.

Аналитический центр НАФИ отмечает, что проблема дефицита Пенсионного фонда РФ определяется не столько недостаточными взносами, сколько другими причинами. К ним отнесены высокая доля неформальной и теневой занятости, безработица, а также низкий уровень заработных плат. Таким образом, пенсионная система не получает достаточного объема взносов для обеспечения приемлемого уровня выплат пенсионерам. Также увеличивается количество людей с доходами ниже прожиточного минимума, сокращается доля населения трудоспособного возраста. Выделяется большой объем льгот по уплате взносов для ряда отраслей и регионов, что также увеличивает проблемы финансовой обеспеченности Пенсионного фонда РФ[4].

Рассмотрим мероприятия, проводимые и планируемые сегодня государством с целями повышения устойчивости пенсионной системы.

1. Произойдет последовательное постепенное повышение пенсионного возраста до 65 лет. Согласно законодательным изменениям, с января 2017 года уже повышается пенсионный возраст для отдельных категорий граждан. Данные изменения коснутся государственных служащих федерального, регионального и муниципального уровня, а также лиц, занимающих политические посты. Для женщин достижение пенсионного возраста установлено в возрасте 63 лет, для мужчин – в возрасте 65 лет. Повышен предельный возраст пребывания на рабочем месте, для руководителей высшего звена – до 70 лет, иных лиц – до 65 лет. Минимальный трудовой стажа данных категорий граждан должен составить не менее 20 лет [5].

2. Запланировано увеличение стажа для тех категорий работников, которые выходят на пенсию раньше общего срока.

3. Предусмотрено введение единого тарифа социального страхования.

4. Планируется отмена обязательности накопительной пенсии. Вводится понятие индивидуального пенсионного капитала.

5. В силу недостаточности пенсионных средств, уменьшение индексации пенсий.

6. Ужесточение условий выплат пенсий для работающих пенсионеров [3].

В 2016 году было принято решение об отмене индексирования пособия пенсионерам, состоящим в трудовых отношениях. С 2014 года заморожена накопительная часть пенсии.

Создание накопительной части пенсионного накопления не оправдало себя, как, впрочем, и пенсионная реформа в целом. Основными целями совершенствования системы пенсионного страхования граждан являются финансовая устойчивость пенсионной системы на долгосрочной основе и обеспечение приемлемого уровня пенсионных начислений. Однако, в силу кризисных явлений, происходящих в России уже на протяжении нескольких лет, достижение поставленных целей рассредотачивается во времени, и внедряемые антикризисные мероприятия на сегодня не способны решить имеющиеся проблемы и осуществить поставленные цели.

Библиографический список- Дефицит Пенсионного фонда в 2017 году составит порядка 181,7 млрд. рублей // Официальный сайт агентства РИА [Электронный ресурс] Режим доступа: Новости (https://ria.ru/economy/20161004/1478447998.html) (дата обращения: 03.10.2016).

- Евдокимова Ю.В. Основные направления пенсионной реформы в РФ // Современные научные исследования и инновации. 2013. № 10 (30). С. 29.

- Пенсия в 2017 году // Социальный проект, неофициальный сайт пенсионной системы РФ [Электронный ресурс] Режим доступа:http://pensia-expert.ru/pensiya-2017-goda/ (дата обращения: 03.10.2016).

- Реформа накоплений обернется повышением пенсионного возраста // Информационный портал Investfunds [Электронный ресурс] Режим доступа: http://npf.investfunds.ru/news/65241/ (дата обращения: 03.10.2016).

- Федеральный закон от 23 мая 2016 г. № 143-ФЗ “О внесении изменений в отдельные законодательные акты Российской Федерации в части увеличения пенсионного возраста отдельным категориям граждан”.

Все статьи автора «Евдокимова Юлия Викторовна»

web.snauka.ru

Сотрудники Пенсионного фонда в отличие от пенсионеров получат прибавку в 2017 году

Пенсионный фонд в условиях нехватки средств в бюджете решил не отказываться от повышения зарплат своим сотрудникам. На эти цели будет направлено 4,3 млрд рублей.

В проекте бюджета Пенсионного фонда России предусмотрен рост расходов на выплаты его специалистам в 2017 году. На содержание персонала заложено 83 млрд рублей. В текущем году на эти же цели направлено 78,7 млрд рублей. Всего на повышение зарплат сотрудников дополнительно будет выделено 4,3 млрд рублей, что, по подсчетам портала Life, равняется годовому содержанию 30 тысяч пенсионеров.

Напомним, что пенсионерам власти решили в очередной раз выплаты не индексировать под предлогом нехватки средств в бюджете. Индексацию пенсионерам заменили единовременной выплатой 5 тысяч рублей.

В то же время в ПФР сообщили, что в 2017 году планируется провести сокращение штата сотрудников почти на 12 тысяч человек (10%). Таким образом, с учетом будущих увольнений содержание одного специалиста вырастет с нынешних 53 тысяч рублей (в среднем) до 63 тысяч рублей.

Стоит отметить, что зарплаты в Пенсионном фонде растут не первый год. Например, в 2016 году на содержание одного специалиста в среднем направлено на 3,7% больше, чем в 2015 году. В 2015 году содержание выросло на 9,9%. При этом в отношении госслужащих сейчас действует мораторий на индексацию их зарплат до уровня инфляции. Денежное содержание чиновников уже было заморожено в 2015 и в 2016 годах. Мораторий планируется продлить еще на три года.

Эксперты отмечают, что формально сотрудники ПФР не являются государственными служащими, поэтому могут обходить запрет на индексацию. В этой связи ПФР должен выплачивать зарплаты своим сотрудникам из собственных средств, однако в реальности более 40% всех расходов организации покрываются за счет средств из федерального бюджета.

og.ru

Итоги работы за 2017 год

29 декабря 2017

В Отделении ПФР по Забайкальскому краю подвели предварительные итоги работы за 2017 год.

22 декабря Пенсионному фонду РФ исполнилось 27 лет. В этот день в краевом Отделении ПФР состоялось совещание работников, в ходе которого были подведены итоги работы за 2017 год. Как рассказала управляющий ОПФР по Забайкальскому краю Галина Михайленко, уходящий год был очень напряженным. В 2017 году в регионе было создано новое учреждение ПФР – Центр по выплате и обработке информации, специалисты которого приступили к работе 1 июля. Шесть месяцев работы Центра показали, что его образование было правильным решением, благодаря чему удалось достичь целого ряда положительных результатов. Среди них: организация взаимодействия всех доставляющих организаций с единым Центром по выплате, возможность аналитического, статистического учета, формирования заявок, отчетов в одной точке, сокращение сроков приема и обработки документов и отчетности в электронном виде и обеспечение централизованной обработки и хранения данных персонифицированного учета, а также рациональное использование трудовых ресурсов.

Галина Михайленко отметила, что, несмотря на проведение процесса оптимизации работы органов ПФР в Забайкальском крае, специалисты провели весь комплекс мероприятий по повышению пенсионного обеспечения граждан, предусмотренных на текущий год. Так, в январе 2017 года всем пенсионерам была произведена единовременная компенсационная выплата в размере 5 тысяч рублей. С 1 февраля провели индексацию страховых пенсий неработающих граждан и ЕДВ на 5,4%, с 1 апреля – пенсий по государственному пенсионному обеспечению на 1,5%, а с 1 августа осуществили беззаявительную корректировку страховых пенсий работающих пенсионеров. В результате, средний размер пенсии в Забайкалье составил 12037 рублей. Всего объем финансирования на выплаты пенсий и пособий, а также на реализацию социальных программ, закона о материнском капитале в 2017 году превысил в нашем регионе 50 миллиардов рублей.

В 2017 году произошли изменения в функциях Пенсионного фонда. Так, ПФР больше не является администратором страховых взносов. Однако на него возложены новые обязанности: ПФР стал оператором двух федеральных информационных систем - Единой государственной информационной системы социального обеспечения и Федерального регистра инвалидов. На сегодняшний день в Забайкальском крае пенсионщики решили основные задачи по наполнению информационных баз сведениями о гражданах, проживающих на территории края и имеющих право на федеральную, региональную и муниципальную социальную поддержку, таким образом, системы готовы к эксплуатации.

Помимо этого в ходе совещания были подведены итоги работы по социализации и интеграции людей старшего поколения в современном обществе, по повышению компьютерной, пенсионной и финансовой грамотности пенсионеров, по улучшению их качества жизни, которую проводят совместно Отделение ПФР и региональное отделение общероссийской общественной организации «Союз пенсионеров России».

Галина Михайленко подчеркнула, что в крае проведена большая работа в этом направлении. Организованы курсы компьютерной грамотности для пенсионеров, на которых прошли обучение более 3 тысяч человек, ежегодно проводятся чемпионаты компьютерной грамотности и спартакиады среди людей старшего поколения, разрабатывается региональная стратегия в отношении граждан старшего поколения. Также были названы наиболее активные члены «Союза пенсионеров России», внесшие большой вклад в работу с пенсионерами. Среди них – член правления ЗРО ООО «Союза пенсионеров России» Валерий Ломако, которому Галина Михайленко вручила благодарность председателя Правления Пенсионного фонда РФ А.В.Дроздова.

Совещание завершилось вручением наград за усердие в труде и большой личный вклад в развитие системы пенсионного обеспечения в регионе лучшим работникам учреждений ПФР. Среди наград – Почетная грамота ПФР, Благодарность председателя Правления ПФР, Благодарственное письмо управляющего Отделением ПФР, грамоты и благодарственные письма руководителей краевой и городской исполнительной и законодательной власти. Галина Михайленко поблагодарила коллектив за добросовестный труд: «На вас возложены важные обязанности – стоять на защите социальных прав и обеспечивать стабильность пенсионного обеспечения наших земляков, реализовывать меры, принимаемые руководством страны, по улучшению социального положения разных категорий населения. И вы с честью справляетесь с ними. Впереди нас ждет много работы. В пенсионное законодательство внесен целый ряд изменений, которые нам предстоит в наступающем году претворять в жизнь. Но я уверена, что мы справимся со всеми поставленными задачами. Ведь мы одна семья, сплоченный коллектив, которому по плечу поручения любой сложности».

www.pfrf.ru

Проблемы функционирования Пенсионного фонда России

Библиографическое описание:

Ильясов М. М. Проблемы функционирования Пенсионного фонда России // Молодой ученый. 2017. №2. С. 431-434. URL https://moluch.ru/archive/136/37859/ (дата обращения: 07.11.2018).

Несмотря на все проводимые мероприятия, Пенсионный фонд России по-прежнему остается далеким от стандартов развитых стран. В данной статье рассматриваются основные современные проблемы Пенсионного фонда России, а также предлагаются пути решения данных проблем.

Ключевые слова: пенсионный фонд, пенсионное обеспечение, бюджет, дефицит, пенсионный возраст, пенсия, ставка, проблема

Основанный в 1990 году Пенсионный фонд является главным гарантом достойного обеспечения, социально значимых государственных услуг гражданам. Актуальность данной темы обусловлено тем, что деятельность Пенсионного фонда в равной степени касаются непосредственно каждого гражданина Российской Федерации. Пенсионный Фонд предназначен для оказания социальных услуг в масштабе всей страны, с пенсии давно сняли ореол привилегированности, сегодня каждый гражданин нашей страны имеет право получать пенсию.

К одним из острых проблем Пенсионного фонда можно отнести дефицит бюджета. По итогам 2015, бюджет исполнен с дефицитом 543,7 миллиарда рублей. Это огромная цифра для Пенсионного фонда, такой дефицит обусловлен недостаточным тарифом страховых взносов, отсутствием финансового источника системы досрочных пенсий и отвлечением 6 % на финансирование накопительного компонента. Проблему дефицита средств, в Пенсионном фонде предполагается решить за счёт денег фонда национального благосостояния. В нём Минфин копил деньги на нужды будущих пенсионеров, сейчас в ФНБ — 4,784 трлн. рублей. Кроме того, предполагается повысить порог зарплат, облагаемых страховыми взносами. Сейчас он равен 796 000 рублей тысячам рублей в год.

На сегодняшний день бюджет ПФР находится в сильной зависимости от федерального бюджета, получая порядка половины всех своих финансов в виде трансфертов на пенсионное обеспечение. Это указывает на недостаточность формирования пенсионного обеспечения только за счет взносов, хотя показатели страховых взносов в пенсионный фонд ежегодно повышаются.

Рис. 1.

Так же проблему можно решить за счет, увеличения пенсионного возраста. Сегодня в России пенсионный возраст наступает для мужчин 60 для женщин 55, по сравнению с европейскими странами можно сказать что, это настоящая роскошь, для наших пенсионеров. Но у этой роскоши есть и обратная сторона, такой низкий пенсионный порог, который, был установлен больше восьмидесяти лет назад, и который ни разу не менялся, сегодня доставляет большие неудобства нашему правительству. Обязательства, данные государством в сытые годы, уже сейчас невозможно выполнить. Для того чтобы выплатить пенсию одному пенсионеру, образно говоря сегодня работают полтора человека, а дальше нас ждет демографическая яма, и тогда просто необходимо будет повышать пенсионный возраст.

В связи с этим в нашей стране уже несколько лет активно обсуждается возможность повышения возраста выхода на пенсию и постепенного выравнивания их у мужчин и женщин. Этот вариант решения проблемы, однако, имеет целый ряд минусов. И первый из них, конечно же, недовольство населения такими изменениями. Следует учитывать, что в развитых странах пенсионный возраст выше, потому что там уровень и продолжительность жизни, в целом, гораздо выше, чем в России.

В таблице 1 приведены данные о средней продолжительности жизни и о пенсионном возрасте населения разных стран мира. Исходя, из данных таблицы мы видим, что высокий пенсионный возраст обусловлен высокой продолжительностью жизни. Если брать Россию то мы сильно отстаем по этому показателю от других стран, у нас средняя продолжительность составляет всего 66 лет, это низкий показатель по сравнению с другими странами. Такая низкая продолжительность жизни, является главной причиной, которая не позволяет увеличить пенсионный возраст в нашей стране.

Таблица 1

| Страна | Пенсионный возраст | Средняя продолжительность жизни | |

| Мужчины | Женщины | ||

| Япония | 70 | 70 | 82,1 |

| Дания | 67 | 67 | 78,3 |

| Норвегия | 67 | 67 | 79,9 |

| США | 65 | 65 | 78,1 |

| Германия | 67 | 67 | 79,3 |

| Канада | 65 | 65 | 81,2 |

| Испания | 65 | 65 | 80,1 |

| Швеция | 65 | 65 | 80,9 |

| Швейцария | 65 | 64 | 80,9 |

| Армения | 65 | 63 | 72,7 |

| Бельгия | 65 | 62 | 79,2 |

| Великобритания | 68 | 60 | 79,0 |

| Италия | 67 | 65 | 80,2 |

| Польша | 65 | 60 | 75,6 |

| Грузия | 65 | 60 | 76,7 |

| Франция | 67 | 65 | 81 |

| Казахстан | 63 | 58 | 67,9 |

| Литва | 62,5 | 58,5 | 74,9 |

| Венгрия | 62 | 62 | 73,4 |

| Чехия | 62 | 62 | 76,7 |

| Азербайджан | 62 | 57 | 66,7 |

| Молдова | 62 | 57 | 70,8 |

| Россия | 60 | 55 | 66 |

| Украина | 60 | 55 | 68,6 |

| Беларусь | 60 | 55 | 70,6 |

| Узбекистан | 60 | 55 | 72 |

В нашей стране менять правила выхода на пенсию нужно постепенно, повышая качество медицинского обслуживания и других видов социальной защиты в совокупности с другими реформами. Способствовать этому могут следующие меры: введение стимулов для добровольного более позднего выхода на пенсию; создание индивидуальных инвестиционных счетов, на которых и работник, и работодатель могут формировать пенсионные накопления; предоставление налоговых льгот для добровольных корпоративных пенсионных программ, создание персонального пенсионного счета в этих программах.

Несмотря на то, что ставка взносов у нас намного выше, чем в развитых странах, проблема низкого размера пенсий у нас в стране является одной из главных. Для наглядности в таблице 2 приведены данные средней пенсии и ставки пенсионных взносов в разных странах. Мы можем наблюдать существенную, разницу между средней пенсией в России и в остальных странах, хотя ставка у нас намного выше, чем у остальных стран.

Таблица 2

| Страна | Средний размер пенсии | Ставка |

| США | 1500 долларов | 15 % |

| Израиль | 1500 долларов | от 6,95 % до 18,5 % |

| Франция | 1000 евро | 16,35 % |

| Германия | 1400 долларов | 8,70 % |

| Россия | 12406 рубля (около 200 долларов) | 22 % |

Одной из причин такой пенсии является демографическая ситуация в нашей стране, влияющая на распределительную и накопительную составляющую пенсионной системы. На данный момент, как уже отмечалось выше, в государстве наблюдается снижение численности населения трудоспособного возраста и ежегодный рост числа пенсионеров (в том числе, и в связи с увеличением общей продолжительности жизни). Причём, по оценкам специалистов, неблагоприятна как нынешняя ситуация, так и ее прогноз: к 2030г., если не менять правила выхода на пенсию, соотношение работающих и пенсионеров упадет примерно до соотношения 1:1.

Невысокий уровень пенсионной грамотности населения также можно отнести к причинам таких низких пенсий. Многие люди полагаются на стереотип, что пенсия — исключительно государственная забота и соглашаются на получение серых зарплат «в конвертах», что увеличивает долю работодателей, уклоняющихся от выплат страховых взносов в пенсионный фонд. Для решения данной проблемы необходимо проводить информационную работу с населением, причем, как на государственном уровне, так и со стороны негосударственных пенсионных фондов.

Подводя итог можно сказать, что, современный Пенсионный фонд России имеет существенные пробелы и недостатки, пенсионное обеспечение оставляет желать лучшего. При активном включении государства, а также самих работников и работодателей, в решение этой проблемы, ситуацию можно исправить.

Литература:- Сайт Пенсионного фонда РФ http://www.pfrf.ru/

- Соловьев А. Долгосрочная стратегия развития пенсионной системы // Экономист. — 2010 г. – № 12. — С. 56–63.

- Соловьев А. К. Финансовая система обязательного пенсионного страхования в России. — М.: Финансы и статистика, 2003. — 480 с.

- Горегляд В. Бюджетная трехлетка (2006–2008 гг.) и экономическая политика государства //Вопросы экономики. — 2005. – № 8. — С. 106–108.

Основные термины (генерируются автоматически): пенсионный фонд, пенсионный возраст, Россия, пенсия, продолжительность жизни, пенсионное обеспечение, Пенсионный фонд России, США, правило выхода, проблема.

moluch.ru