жизнь в кредит: установки и поведенческие стратегии россиян. Жизнь в кредит установки и поведенческие стратегии россиян

установки и поведенческие стратегии россиян

- Искусство и гуманитарные

Related documents

Информация для потенциальных заемщиков (потребителей) о

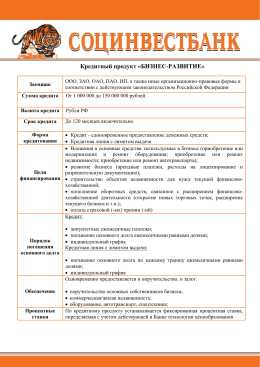

Кредитный продукт «БИЗНЕС

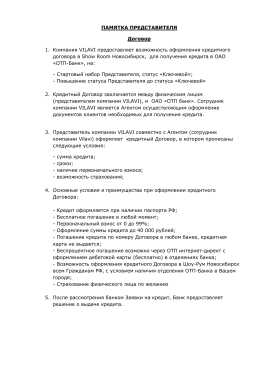

ПАМЯТКА ПРЕДСТАВИТЕЛЯ Договор 1. Компания VILAVI

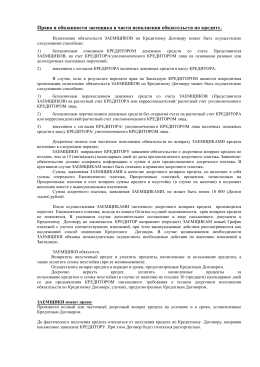

Права и обязанности заемщика в части исполнения

АНАЛИЗ РАВНОВЕСНЫХ КРЕДИТНЫХ КОНТРАКТОВ С

ТЕХНИКО - ЭКОНОМИЧЕСКОЕ ОБОСНОВАНИЕ кредитного проекта 1. Описание кредитного проекта

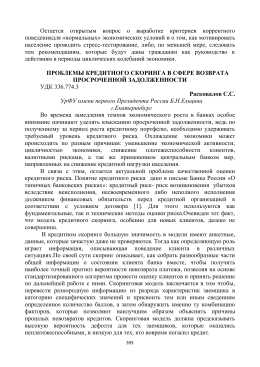

Проблемы кредитного скоринга в сфере возврата просроченной

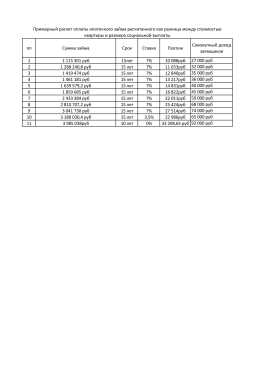

пп Сумма займа Срок Ставка Платеж Совокупный доход

Долг и в кризис платежом красен

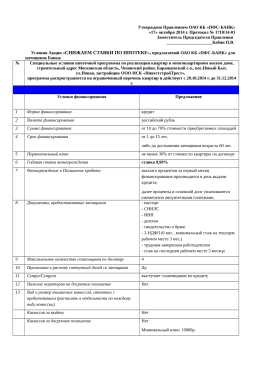

Условия Акции «СНИЖАЕМ СТАВКИ ПО ИПОТЕКЕ - ПФС-БАНК

Предпринимательский кредит

studydoc.ru

Каковы особенности кредитного поведения россиян? — Bankir.Ru

Российских потребителей можно разделить на две группы: консервативно настроенные заемщики (кредитофобы) и активные пользователи кредитных продуктов (кредитоманы). // "Финанс" № 16 (153) 24 апреля - 7 мая 2006

- Говоря о потребкредитовании в России, я невольно вспоминаю Францию 70-х годов. Тогда французы не имели опыта работы с банками, большая часть населения считала неприличным жить взаймы. Со временем ссуды становились все более популярными, а банки — все более агрессивными в их продвижении. Как результат, примерно через 10 лет около 10% населения имело просроченную задолженность. Хотя сегодня в России процент невозвратов очень низкий. Россияне — добросовестные заемщики, менталитет регулярных выплат сохранился с советских времен, когда люди каждый месяц откладывали деньги на покупку каких-то дорогостоящих вещей.

ДМИТРИЙ ОРЛОВ, председатель правления банка «Инбанкпродукт»:

- Большая часть граждан, особенно старшее поколение, еще не верят в доступность кредитов и считают, что здесь необходим «блат». Многие не могут правильно рассчитать стоимость заемных денег и боятся, что их обманут. На данный момент наибольшую кредитную активность проявляют молодые люди, которые позитивно относятся к принятию долговых обязательств и стремятся к достаточно быстрому улучшению уровня благосостояния. Но есть опасность, что в ближайшее время банки слишком преуспеют в рекламе быстрых и доступных кредитов, население в общей массе преодолеет тот самый психологический барьер, начнет активнее брать ссуды, несмотря на порой невысокий и нестабильный доход. В результате наступит кризис потребительского кредитования. К сожалению, исподволь к такому поведению потребителей подталкиваем мы, банкиры: везде говорится о том, как элементарно взять кредит, но умалчивается, что это заемные деньги, которые придется возвращать.

ЙОХАНН ЙОНАХ, председатель правления Райффайзенбанка:

- Портрет заемщика изменился: если пару лет назад, например, автомобили в кредит приобретали в основном руководители, то сейчас менеджеры среднего звена с ежемесячным доходом от $600. При этом сегодня критериями выбора банка являются не только ставки и размер первоначального взноса, но и качество предоставляемых услуг и репутация кредитной организации. Что касается продуктов, то помимо высокого спроса на автокредиты и растущего интереса к ипотеке можно отметить развитие кредитных карт. Это альтернатива ссудам в торговых точках — более удобный и экономичный способ получения заемных средств.

МУРАТ БАШБАЙ, президент Финансбанка:

- По сравнению с соседями из Восточной Европы российские потребители в большинстве своем менее серьезно относятся к своим долгам. И пока рынок находится на ранней стадии развития, наиболее важная задача — привить клиентам привычку оплачивать задолженность по кредиту вовремя. Зачастую они просто-напросто забывают вносить ежемесячную плату и делают взнос только тогда, когда получат напоминание по телефону из отдела по мониторингу задолженности.

РИЧАРД ГАСКИН, президент Дельтабанка:

- Многие россияне в первую очередь стараются взять в долг у родственников или у друзей, и если это не получается, то уже тогда идут в банк. Отсутствует привычка занимать деньги у кредитных организаций, что в свою очередь традиционно на Западе. В целом же россияне — весьма дисциплинированные заемщики, сознающие ответственность за деньги, взятые в кредит.

ЕЛЕНА ДОКУЧАЕВА, гендиректор коллекторского агентства «Секвойя Кредит Консолидейшн»:

- Российских потребителей можно разделить на две группы: консервативно настроенные заемщики (кредитофобы) и активные пользователи кредитных продуктов (кредитоманы). Представителей первой группы пока намного больше. Если кредитофобы и берут ссуду, то всегда внимательно изучают условия договора и прикладывают все усилия для его досрочного погашения. Однако растет и количество кредитоманов. Это, как правило, молодые люди до 30 лет. Нередко они имеют одновременно несколько кредитов или кредитных карт, им свойственно брать экспресс-ссуды, так как покупки они обычно совершают импульсивно. В отличие от кредитофобов, которые обычно возвращают займы точно в срок, кредитоманы нередко забывают вовремя погасить задолженность, платят повышенные проценты, а иногда вынуждены брать новые ссуды, чтобы расплатиться по ранее полученным. Часто из-за неуемной страсти к потреблению такой заемщик не может расплатиться со всеми своими кредиторами.

ВАСИЛИЙ КИРСАНОВ, зампред Русского международного банка:

- Резкий рост объемов ссуд частным лицам пока не привел к формированию культуры своевременного погашения задолженности. Далеко не все заемщики смогли реально оценить «эффективную» ставку кредитования с учетом дополнительных комиссий и правильно рассчитать нагрузку на семейный бюджет. Вместе с тем к качественным и понятным кредитным продуктам все чаще обращаются состоявшиеся предприниматели, не желающие отвлекать из успешного бизнеса деньги на покупки личного характера — дорогие автомобили, дома, яхты.

ОЛЕГ ЕФИМОВ, зампред банка «Агропромкредит»:

- Россияне все активнее перенимают опыт жизни в долг населения Европы и Америки. Безусловно, чаще и охотнее берет кредиты экономически защищенная часть населения. Но и среди менее обеспеченной категории людей растет процент желающих воспользоваться кредитными программами.

ДМИТРИЙ ИЩЕНКО, старший вице-президент Альфа-банка:

- Россияне в плане кредитного поведения не слишком отличаются от всего остального мира. В своем большинстве они исправно погашают задолженность. Важно вовремя и понятно им об этом говорить: напоминать о необходимости платежа, предоставлять графики и периодические выписки, возможность рассчитаться с кредитной организацией без очередей и в удобных местах. Если банк не может грамотно обслужить своего заемщика, тогда, конечно, начинаются проблемы просрочки.

АНДРЕЙ КРАСНОВ, вице-президент Банка Москвы:

- Основная особенность российского заемщика — не совсем адекватная оценка своих финансовых возможностей. Доступность розничных кредитов и обилие товарных предложений зачастую приводят к тому, что граждане теряют чувство объективности по отношению к себе. Другая особенность заключается в том, что в подавляющем большинстве россияне невнимательно читают договоры в момент их заключения и узнают подробности штрафных санкций, к примеру, только тогда, когда они начинают действовать.

bankir.ru

Долги растут: россияне все больше живут в кредит и не могут пережить кризис без потерь. Екатеринбург

В январе 2018 г. банковские вклады физлиц сократились более чем на 500 млрд руб. тогда как задолженность по кредитам выросла — это необычная динамика для первого месяца года, пишет Михаил Хромов, заведующий лабораторией финансовых исследований Института Гайдара в «Мониторинге экономической ситуации» РАНХиГС. При этом показатели потребления — оборот розничной торговли и расходы на платные услуги — продолжали расти.На 1 января 2018 г. объем сбережений россиян на банковских вкладах достиг

рекордных 26,1 трлн руб., а на 1 февраля он упал до 25,6 трлн руб. Частично это объясняется укреплением национальной валюты, а также новогодним переносом выплат декабрьской зарплаты. Отток вкладов в январе 2018 г. вырос более чем в три раза по сравнению с прошлогодним январем.

Иная картина на рынке кредитования физлиц. Обычно в январе на нем наступает затишье, однако в этом году общий долг граждан перед банками вырос на 82 млрд руб. или на 0,7%, тогда как в прошлом году он сократился на 48 млрд руб. (0,4%).

Нестандартная динамика объясняется падением реальным доходов в январе 2018 г. граждан почти на 6% относительно января прошлого года. При этом расходы на конечное потребление продолжают расти: за этот же период они выросли на 5,5% и составляли 92% к денежным доходам (84% годом ранее).

С экономической точки зрения такое поведение не является рациональным и создает дополнительные риски устойчивости финансового баланса домашних хозяйств, — отмечает г-н Хромов, оговариваясь, что в в дальнейшем показатели первого месяца могут быть скорректированы.

Пока же результаты января закрепляют кредитную модель финансового поведения россиян. В целом за 2017 г. банковские вклады граждан выросли на 900 млрд руб., и пока население является чистым кредитором банков, но в этом году их вклад окажется заметно меньше. Таким образом, устойчивость банковского сектора будет больше зависеть от корпоративных клиентов и государства.

Кроме того, значительная часть россиян слабо и пассивно адаптируются к кризису: они вынуждены предпринимать такие действия, чтобы повысить уровень жизни или не допустить его дальнейшего снижения, пишут аналитики ИНСАП РАНХиГС.

Исследователи построили интегральный индекс адаптационного потенциала и пришли к выводу: его высоким уровнем обладают 20,4% населения, средним — 40,4% и низким — 39,2%. Среди первых преобладают граждане моложе 45 лет, жители средних и крупных городов, с высшим образованием, которые работают на позиции руководителя или высококвалифицированного специалиста.

Население со средним адаптационным потенциалом — это типичные россияне со средними характеристиками. Среди россиян с низким адаптационным потенциалом преобладают люди старших возрастов, жители сел и малых городов, без высшего образования, неработающие либо занятые на рабочей специальности или рядовой должности в сфере торговли и бытового обслуживания.

Примечательно, что, по данным опроса, у большинства (68,4%) граждан с высоким адаптационным потенциалом материальное положение не ухудшилось, а у 31,4% даже улучшилось. Напротив, почти половина респондентов с низким потенциалом отметили ухудшение (47,5%). Активное адаптационное поведение сильно повышает жизненные шансы граждан, однако не гарантирует рост уровня жизни.

Граждане используют несколько моделей роста доходов. Первый — сверхурочная работа — доступен не всем работникам, а второй — изменения в профессиональной сфере: наращивание человеческого капитала, смена работы и/или профессионального статуса. Этой стратегии препятствует слабая вовлеченность граждан в процессы непрерывного профессионального образования. Самой нераспространенной оказалась миграционная стратегия.

www.dk.ru

| Ибрагимова Д.Х. доцент кафедры экономической социологии НИУ-ВШЭ Установки россиян относительно сбережений и кредитов В экономической науке деньги рассматриваются как однородная и обезличенная «субстанция», выполняющая функцию универсального посредника и эквивалента. В социологических теориях деньги пронизаны социальными, культурными и властными отношениями, т.е. под ними подразумевается не что-то однородное и универсальное, а, наоборот, исследуется их социальная природа и множественность смыслов – иными словами, внешние социальные, институциональные и культурные условия определяют внутренние сущностные черты денег как социального явления. В этой связи особое значение приобретает то, как воспринимаются людьми смыслы и значения денег как социального объекта, а также их установки по отношению к деньгам. Базируясь на этой теоретической парадигме, доклад ставит своей целью исследование установок населения относительно денег применительно к сфере кредитов и сбережений, т.е. иными словами, пытается ответить на вопросы о том, каковы базовые установки людей по отношению к деньгам, прежде всего, к накоплению и займу денежных средств? Какова степень распространенности различных установок в обществе? Каковы различия в суждениях людей в зависимости от их принадлежности к той или иной социально-демографической группе? Как установки в отношении кредитов и сбережений соотносятся с поведенческими установками относительно финансовой активности? Отметим, что поиск ответов на эти вопросы является не только академической задачей, а носит вполне прикладной характер. Известно, что изменение каких-либо установок в обществе происходит довольно медленно (как правило, в рамках смены поколений), в связи с чем совсем не праздными представляются вопросы о том, как будет развиваться потребительское кредитование в России – экстенсивным или интенсивным путем, какова социальная база этого роста и т.д. Информационной базой исследования являются данные Российского мониторинга экономики и здоровья (RLMS-HSE)1, в котором в 2009 г. специально был задан респондентам блок вопросов относительно кредитов и сбережений. Основные результаты.

|

100-bal.ru