Поведенческих финансы, их роль на финансовом рынке. Поведенческие модели финансовых рынков

Программа курса Поведение участников финансового рынка Поведение

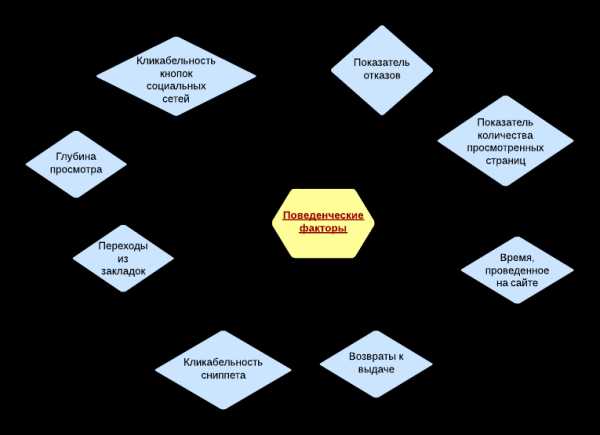

Программа курса «Поведение участников финансового рынка» • Поведение участников рынка в теории эффективного рынка капитала • Информационная парадигма теории рыночной микроструктуры • Поведенческие финансы • Теория триединого рынка

Программа курса «Поведение участников финансового рынка» • Поведение участников рынка в теории эффективного рынка капитала • Информационная парадигма теории рыночной микроструктуры • Поведенческие финансы • Теория триединого рынка

Поведенческие финансы

Поведенческие финансы

Теория перспектив Т-К

Теория перспектив Т-К

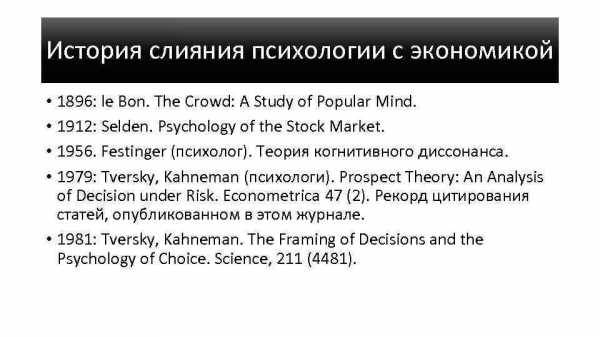

История слияния психологии с экономикой • 1896: le Bon. The Crowd: A Study of Popular Mind. • 1912: Selden. Psychology of the Stock Market. • 1956. Festinger (психолог). Теория когнитивного диссонанса. • 1979: Tversky, Kahneman (психологи). Prospect Theory: An Analysis of Decision under Risk. Econometrica 47 (2). Рекорд цитирования статей, опубликованном в этом журнале. • 1981: Tversky, Kahneman. The Framing of Decisions and the Psychology of Choice. Science, 211 (4481).

История слияния психологии с экономикой • 1896: le Bon. The Crowd: A Study of Popular Mind. • 1912: Selden. Psychology of the Stock Market. • 1956. Festinger (психолог). Теория когнитивного диссонанса. • 1979: Tversky, Kahneman (психологи). Prospect Theory: An Analysis of Decision under Risk. Econometrica 47 (2). Рекорд цитирования статей, опубликованном в этом журнале. • 1981: Tversky, Kahneman. The Framing of Decisions and the Psychology of Choice. Science, 211 (4481).

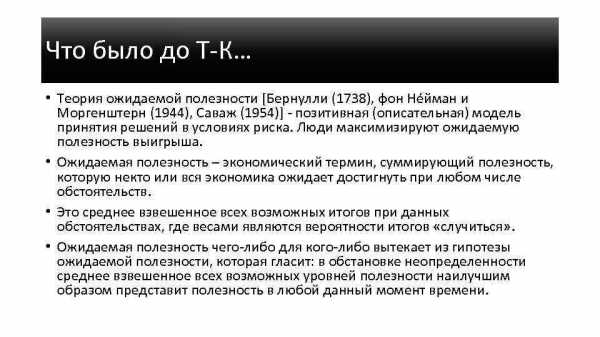

Что было до Т-К… • Теория ожидаемой полезности [Бернулли (1738), фон Не йман и Моргенштерн (1944), Саваж (1954)] - позитивная (описательная) модель принятия решений в условиях риска. Люди максимизируют ожидаемую полезность выигрыша. • Ожидаемая полезность – экономический термин, суммирующий полезность, которую некто или вся экономика ожидает достигнуть при любом числе обстоятельств. • Это среднее взвешенное всех возможных итогов при данных обстоятельствах, где весами являются вероятности итогов «случиться» . • Ожидаемая полезность чего-либо для кого-либо вытекает из гипотезы ожидаемой полезности, которая гласит: в обстановке неопределенности среднее взвешенное всех возможных уровней полезности наилучшим образом представит полезность в любой данный момент времени.

Что было до Т-К… • Теория ожидаемой полезности [Бернулли (1738), фон Не йман и Моргенштерн (1944), Саваж (1954)] - позитивная (описательная) модель принятия решений в условиях риска. Люди максимизируют ожидаемую полезность выигрыша. • Ожидаемая полезность – экономический термин, суммирующий полезность, которую некто или вся экономика ожидает достигнуть при любом числе обстоятельств. • Это среднее взвешенное всех возможных итогов при данных обстоятельствах, где весами являются вероятности итогов «случиться» . • Ожидаемая полезность чего-либо для кого-либо вытекает из гипотезы ожидаемой полезности, которая гласит: в обстановке неопределенности среднее взвешенное всех возможных уровней полезности наилучшим образом представит полезность в любой данный момент времени.

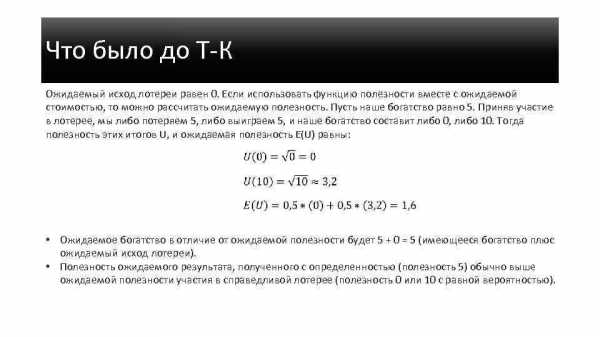

Что было до Т-К Ожидаемый исход лотереи равен 0. Если использовать функцию полезности вместе с ожидаемой стоимостью, то можно рассчитать ожидаемую полезность. Пусть наше богатство равно 5. Приняв участие в лотерее, мы либо потеряем 5, либо выиграем 5, и наше богатство составит либо 0, либо 10. Тогда полезность этих итогов U, и ожидаемая полезность E(U) равны: • Ожидаемое богатство в отличие от ожидаемой полезности будет 5 + 0 = 5 (имеющееся богатство плюс ожидаемый исход лотереи). • Полезность ожидаемого результата, полученного с определенностью (полезность 5) обычно выше ожидаемой полезности участия в справедливой лотерее (полезность 0 или 10 с равной вероятностью).

Что было до Т-К Ожидаемый исход лотереи равен 0. Если использовать функцию полезности вместе с ожидаемой стоимостью, то можно рассчитать ожидаемую полезность. Пусть наше богатство равно 5. Приняв участие в лотерее, мы либо потеряем 5, либо выиграем 5, и наше богатство составит либо 0, либо 10. Тогда полезность этих итогов U, и ожидаемая полезность E(U) равны: • Ожидаемое богатство в отличие от ожидаемой полезности будет 5 + 0 = 5 (имеющееся богатство плюс ожидаемый исход лотереи). • Полезность ожидаемого результата, полученного с определенностью (полезность 5) обычно выше ожидаемой полезности участия в справедливой лотерее (полезность 0 или 10 с равной вероятностью).

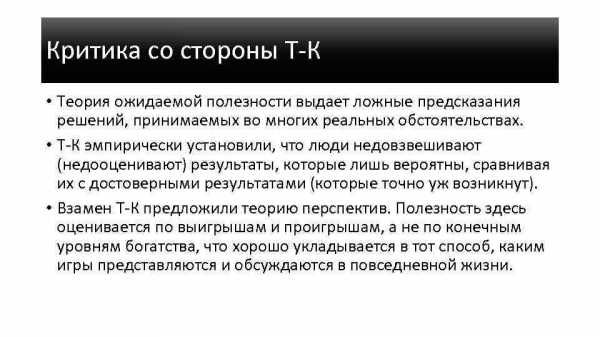

Критика со стороны Т-К • Теория ожидаемой полезности выдает ложные предсказания решений, принимаемых во многих реальных обстоятельствах. • Т-К эмпирически установили, что люди недовзвешивают (недооценивают) результаты, которые лишь вероятны, сравнивая их с достоверными результатами (которые точно уж возникнут). • Взамен Т-К предложили теорию перспектив. Полезность здесь оценивается по выигрышам и проигрышам, а не по конечным уровням богатства, что хорошо укладывается в тот способ, каким игры представляются и обсуждаются в повседневной жизни.

Критика со стороны Т-К • Теория ожидаемой полезности выдает ложные предсказания решений, принимаемых во многих реальных обстоятельствах. • Т-К эмпирически установили, что люди недовзвешивают (недооценивают) результаты, которые лишь вероятны, сравнивая их с достоверными результатами (которые точно уж возникнут). • Взамен Т-К предложили теорию перспектив. Полезность здесь оценивается по выигрышам и проигрышам, а не по конечным уровням богатства, что хорошо укладывается в тот способ, каким игры представляются и обсуждаются в повседневной жизни.

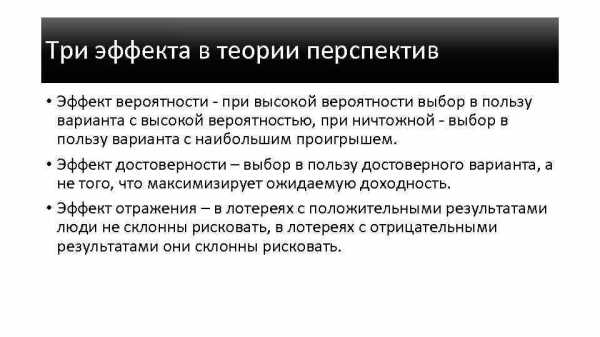

Три эффекта в теории перспектив • Эффект вероятности - при высокой вероятности выбор в пользу варианта с высокой вероятностью, при ничтожной - выбор в пользу варианта с наибольшим проигрышем. • Эффект достоверности – выбор в пользу достоверного варианта, а не того, что максимизирует ожидаемую доходность. • Эффект отражения – в лотереях с положительными результатами люди не склонны рисковать, в лотереях с отрицательными результатами они склонны рисковать.

Три эффекта в теории перспектив • Эффект вероятности - при высокой вероятности выбор в пользу варианта с высокой вероятностью, при ничтожной - выбор в пользу варианта с наибольшим проигрышем. • Эффект достоверности – выбор в пользу достоверного варианта, а не того, что максимизирует ожидаемую доходность. • Эффект отражения – в лотереях с положительными результатами люди не склонны рисковать, в лотереях с отрицательными результатами они склонны рисковать.

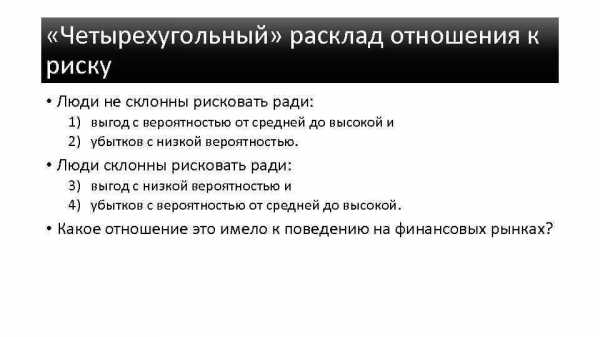

«Четырехугольный» расклад отношения к риску • Люди не склонны рисковать ради: 1) выгод с вероятностью от средней до высокой и 2) убытков с низкой вероятностью. • Люди склонны рисковать ради: 3) выгод с низкой вероятностью и 4) убытков с вероятностью от средней до высокой. • Какое отношение это имело к поведению на финансовых рынках?

«Четырехугольный» расклад отношения к риску • Люди не склонны рисковать ради: 1) выгод с вероятностью от средней до высокой и 2) убытков с низкой вероятностью. • Люди склонны рисковать ради: 3) выгод с низкой вероятностью и 4) убытков с вероятностью от средней до высокой. • Какое отношение это имело к поведению на финансовых рынках?

Что от экономистов

Что от экономистов

Гипотеза Кейнса об избыточной волатильности. . . • Кейнс: «Можно уподобить деятельность инвесторов-профессионалов тем газетным конкурсам, в которых участникам предлагается отобрать шесть самых хорошеньких лиц из сотни фотографий, и приз присуждается тому, чей выбор наиболее близко соответствует среднему вкусу всех участников состязания. Таким образом, каждый из соревнующихся должен выбрать не те лица, которые он лично находит наиболее прелестными, а те, которые, как он полагает, скорее всего удовлетворяют вкусам других, причем все участники видят проблему с одной и той же точки зрения» . • Финансовые рынки слишком волатильны, потому что чутко реагируют на самые разные новости. Так появилась гипотеза Кейнса об избыточной волатильности.

Гипотеза Кейнса об избыточной волатильности. . . • Кейнс: «Можно уподобить деятельность инвесторов-профессионалов тем газетным конкурсам, в которых участникам предлагается отобрать шесть самых хорошеньких лиц из сотни фотографий, и приз присуждается тому, чей выбор наиболее близко соответствует среднему вкусу всех участников состязания. Таким образом, каждый из соревнующихся должен выбрать не те лица, которые он лично находит наиболее прелестными, а те, которые, как он полагает, скорее всего удовлетворяют вкусам других, причем все участники видят проблему с одной и той же точки зрения» . • Финансовые рынки слишком волатильны, потому что чутко реагируют на самые разные новости. Так появилась гипотеза Кейнса об избыточной волатильности.

Гипотеза Кейнса об избыточной волатильности • В начале 1980 -х годов Роберт Шиллер выполнил прямой тест гипотезы Кейнса. Он рассудил, что если цена акций равна ожидаемой приведенной стоимости будущих дивидендов, как того требует ТЭР, то она должна меняться не так сильно, как сама эта стоимость. • Используя данные о ценах акций американских компаний за 100 лет, Шиллер сравнил дисперсию цен с дисперсией дисконтированных дивидендов и обнаружил то, что ожидал Кейнс: стандартное отклонение цен в 5 раз (!) больше стандартного отклонения дивидендов. Прогноз погоды в пять раз волатильнее самой погоды. Убийственный для ТЭР результат.

Гипотеза Кейнса об избыточной волатильности • В начале 1980 -х годов Роберт Шиллер выполнил прямой тест гипотезы Кейнса. Он рассудил, что если цена акций равна ожидаемой приведенной стоимости будущих дивидендов, как того требует ТЭР, то она должна меняться не так сильно, как сама эта стоимость. • Используя данные о ценах акций американских компаний за 100 лет, Шиллер сравнил дисперсию цен с дисперсией дисконтированных дивидендов и обнаружил то, что ожидал Кейнс: стандартное отклонение цен в 5 раз (!) больше стандартного отклонения дивидендов. Прогноз погоды в пять раз волатильнее самой погоды. Убийственный для ТЭР результат.

Новая модель поведения • 1985: De Bondt, Thaler. Does the stock market overreact? The Journal of Finance 40 (3). Старт поведенческих финансов (ПФ). • Оказывается, люди систематически реагируют сверх меры на неожиданные драматические события и эта сверхмерная реакция делает рынок акций неэффективным в полусильной форме. • На фоне ТЭР, которая господствовала в профессии экономиста, это крупное и удивительное открытие. • 1985: Thaler - новая модель поведения потребителей с ментальным учетом. Ментальный учет – набор когнитивных операций, используемых индивидуумами и домохозяйствами для организации, оценки и мониторинга финансовой деятельности.

Новая модель поведения • 1985: De Bondt, Thaler. Does the stock market overreact? The Journal of Finance 40 (3). Старт поведенческих финансов (ПФ). • Оказывается, люди систематически реагируют сверх меры на неожиданные драматические события и эта сверхмерная реакция делает рынок акций неэффективным в полусильной форме. • На фоне ТЭР, которая господствовала в профессии экономиста, это крупное и удивительное открытие. • 1985: Thaler - новая модель поведения потребителей с ментальным учетом. Ментальный учет – набор когнитивных операций, используемых индивидуумами и домохозяйствами для организации, оценки и мониторинга финансовой деятельности.

Близорукое неприятие убытков • Эмпирический факт: за последние 1, 5 века акции были доходнее облигаций в большей мере, чем следует из стандартной максимизации ожидаемой полезности. • 1995: Benartzi, Thaler предложили разгадку, основанную на поведенческих концепциях: нежелание нести убытки в сочетании с разумной тенденцией часто мониторить свое благосостояние. • Они назвали это сочетание близоруким неприятием убытков. Больше денег уходит в облигации, что снижает спрос на акции и повышает их доходность.

Близорукое неприятие убытков • Эмпирический факт: за последние 1, 5 века акции были доходнее облигаций в большей мере, чем следует из стандартной максимизации ожидаемой полезности. • 1995: Benartzi, Thaler предложили разгадку, основанную на поведенческих концепциях: нежелание нести убытки в сочетании с разумной тенденцией часто мониторить свое благосостояние. • Они назвали это сочетание близоруким неприятием убытков. Больше денег уходит в облигации, что снижает спрос на акции и повышает их доходность.

Импульсивное и стадное поведение. . . • 1995: Grinblatt, Titman, Wermers проанализировали поведение взаимных фондов и обнаружили признаки импульсивного и стадного поведения. • Импульсивные инвестиции – система покупок акций с высокой доходностью за последние 6 -12 месяцев и продаж акций с удручающей доходностью за тот же период. • 1996: Chan, Jegadeesh, Lakonishok обнаружили, что импульсивные инвестиции прибыльны. Это значит, что рынок постепенно реагирует на новую информацию (а не мгновенно, как в ТЭР), т. е. склонен к недореакции. • Стадное поведение – тенденция следовать за большой группой, которая может действовать как рационально, так и нерационально.

Импульсивное и стадное поведение. . . • 1995: Grinblatt, Titman, Wermers проанализировали поведение взаимных фондов и обнаружили признаки импульсивного и стадного поведения. • Импульсивные инвестиции – система покупок акций с высокой доходностью за последние 6 -12 месяцев и продаж акций с удручающей доходностью за тот же период. • 1996: Chan, Jegadeesh, Lakonishok обнаружили, что импульсивные инвестиции прибыльны. Это значит, что рынок постепенно реагирует на новую информацию (а не мгновенно, как в ТЭР), т. е. склонен к недореакции. • Стадное поведение – тенденция следовать за большой группой, которая может действовать как рационально, так и нерационально.

Импульсивное и стадное поведение • Стадное поведение – тенденция индивидуума следовать за группой, которая может действовать как рационально, так и нерационально. • Одна причина - общественное принуждение к конформизму. Многие люди социабельны и хотят быть членами групп, боясь прослыть отщепенцами. Следовать за группой – лучший способ стать ее членом. • Другая – вера в правоту группы. Человек (особенно неопытный) может считать какую-то идею неверной или нерациональной, но он все же последуют за стадом, полагая, что оно знает что-то, что неизвестно ему.

Импульсивное и стадное поведение • Стадное поведение – тенденция индивидуума следовать за группой, которая может действовать как рационально, так и нерационально. • Одна причина - общественное принуждение к конформизму. Многие люди социабельны и хотят быть членами групп, боясь прослыть отщепенцами. Следовать за группой – лучший способ стать ее членом. • Другая – вера в правоту группы. Человек (особенно неопытный) может считать какую-то идею неверной или нерациональной, но он все же последуют за стадом, полагая, что оно знает что-то, что неизвестно ему.

Неэффективные рынки: введение в поведенческие финансы • Так называется добротная книга Shleifer (2000), в которой ПФ сравнивается с ТЭР. • 2000: Shiller в замечательной книге Irrational Exuberance убедительно продемонстрировал, что рынок акций США значительно переоценен из-за структурных, культурных и психологических факторов.

Неэффективные рынки: введение в поведенческие финансы • Так называется добротная книга Shleifer (2000), в которой ПФ сравнивается с ТЭР. • 2000: Shiller в замечательной книге Irrational Exuberance убедительно продемонстрировал, что рынок акций США значительно переоценен из-за структурных, культурных и психологических факторов.

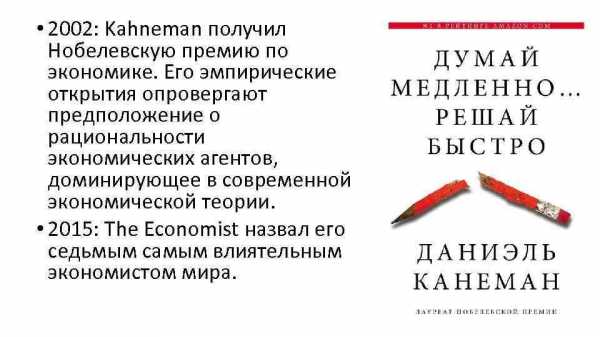

• 2002: Kahneman получил Нобелевскую премию по экономике. Его эмпирические открытия опровергают предположение о рациональности экономических агентов, доминирующее в современной экономической теории. • 2015: The Economist назвал его седьмым самым влиятельным экономистом мира.

• 2002: Kahneman получил Нобелевскую премию по экономике. Его эмпирические открытия опровергают предположение о рациональности экономических агентов, доминирующее в современной экономической теории. • 2015: The Economist назвал его седьмым самым влиятельным экономистом мира.

Разногласия с финансовой парадигмой

Разногласия с финансовой парадигмой

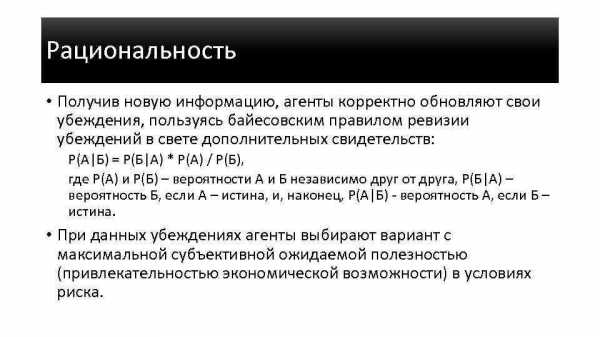

Рациональность • Получив новую информацию, агенты корректно обновляют свои убеждения, пользуясь байесовским правилом ревизии убеждений в свете дополнительных свидетельств: P(A|Б) = P(Б|A) * P(A) / P(Б), где P(A) и P(Б) – вероятности A и Б независимо друг от друга, P(Б|A) – вероятность Б, если A – истина, и, наконец, P(A|Б) - вероятность A, если Б – истина. • При данных убеждениях агенты выбирают вариант с максимальной субъективной ожидаемой полезностью (привлекательностью экономической возможности) в условиях риска.

Рациональность • Получив новую информацию, агенты корректно обновляют свои убеждения, пользуясь байесовским правилом ревизии убеждений в свете дополнительных свидетельств: P(A|Б) = P(Б|A) * P(A) / P(Б), где P(A) и P(Б) – вероятности A и Б независимо друг от друга, P(Б|A) – вероятность Б, если A – истина, и, наконец, P(A|Б) - вероятность A, если Б – истина. • При данных убеждениях агенты выбирают вариант с максимальной субъективной ожидаемой полезностью (привлекательностью экономической возможности) в условиях риска.

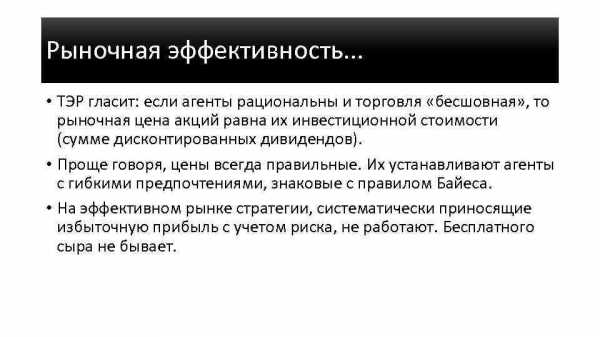

Рыночная эффективность. . . • ТЭР гласит: если агенты рациональны и торговля «бесшовная» , то рыночная цена акций равна их инвестиционной стоимости (сумме дисконтированных дивидендов). • Проще говоря, цены всегда правильные. Их устанавливают агенты с гибкими предпочтениями, знаковые с правилом Байеса. • На эффективном рынке стратегии, систематически приносящие избыточную прибыль с учетом риска, не работают. Бесплатного сыра не бывает.

Рыночная эффективность. . . • ТЭР гласит: если агенты рациональны и торговля «бесшовная» , то рыночная цена акций равна их инвестиционной стоимости (сумме дисконтированных дивидендов). • Проще говоря, цены всегда правильные. Их устанавливают агенты с гибкими предпочтениями, знаковые с правилом Байеса. • На эффективном рынке стратегии, систематически приносящие избыточную прибыль с учетом риска, не работают. Бесплатного сыра не бывает.

Неполная рациональность • Многолетние эмпирические исследования показали, что рациональность не может объяснить на «все сто» поведение участников рынка. • Как они поведут себя, если отменить одно или оба положения о рациональности (правило Байеса и ожидаемую полезность)? • В одних моделях ПФ агенты перестают обновлять убеждения корректно. • В других моделях ПФ они действуют по правилу Байеса, но делают нормативно сомнительный выбор.

Неполная рациональность • Многолетние эмпирические исследования показали, что рациональность не может объяснить на «все сто» поведение участников рынка. • Как они поведут себя, если отменить одно или оба положения о рациональности (правило Байеса и ожидаемую полезность)? • В одних моделях ПФ агенты перестают обновлять убеждения корректно. • В других моделях ПФ они действуют по правилу Байеса, но делают нормативно сомнительный выбор.

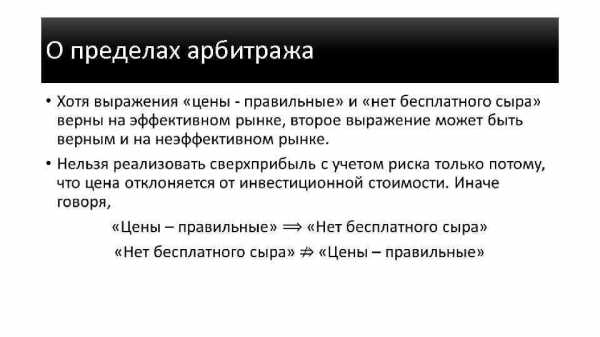

О пределах арбитража. . . • ПФ: Некоторые значения цены лучше интерпретировать как отклонения от инвестиционной стоимости, вызванные нерациональным поведением. • Friedman: Пусть так, но рациональные агенты, известные как арбитражеры, быстро устраняют эти отклонения, и рынок остается эффективным. • Один из двух фундаментных блоков ПФ – серия теоретических работ «о пределах арбитража» , доказывающих, что когда рациональные агенты взаимодействуют с нерациональными, нерациональность оказывает существенное долгосрочное влияние на цены.

О пределах арбитража. . . • ПФ: Некоторые значения цены лучше интерпретировать как отклонения от инвестиционной стоимости, вызванные нерациональным поведением. • Friedman: Пусть так, но рациональные агенты, известные как арбитражеры, быстро устраняют эти отклонения, и рынок остается эффективным. • Один из двух фундаментных блоков ПФ – серия теоретических работ «о пределах арбитража» , доказывающих, что когда рациональные агенты взаимодействуют с нерациональными, нерациональность оказывает существенное долгосрочное влияние на цены.

О пределах арбитража. . . • Согласно ТЭР, отклонение цены от инвестиционной стоимости создает привлекательную инвестиционную возможность, которой тут же пользуются арбитражеры, и в результате отклонение исчезает. • Не оспаривая результат арбитража, ПФ утверждают, что даже когда отклонение велико и инвестиционная возможность крайне привлекательна, стратегии, нацеленные на устранение отклонения, могут быть рисованы и затратны, а значит, непривлекательны. • Это утверждение идет вразрез с определением арбитража как стратегии, приносящей безрисокую прибыль бесплатно. • По ПФ выходит, что когда нерациональные агенты вызывают отклонения цены от инвестиционной стоимости, рациональные агенты часто оказываются бессильными против этого.

О пределах арбитража. . . • Согласно ТЭР, отклонение цены от инвестиционной стоимости создает привлекательную инвестиционную возможность, которой тут же пользуются арбитражеры, и в результате отклонение исчезает. • Не оспаривая результат арбитража, ПФ утверждают, что даже когда отклонение велико и инвестиционная возможность крайне привлекательна, стратегии, нацеленные на устранение отклонения, могут быть рисованы и затратны, а значит, непривлекательны. • Это утверждение идет вразрез с определением арбитража как стратегии, приносящей безрисокую прибыль бесплатно. • По ПФ выходит, что когда нерациональные агенты вызывают отклонения цены от инвестиционной стоимости, рациональные агенты часто оказываются бессильными против этого.

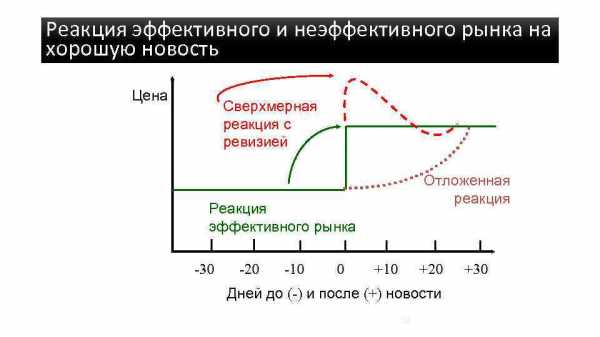

Реакция эффективного и неэффективного рынка на хорошую новость Цена Сверхмерная реакция с ревизией Отложенная реакция Реакция эффективного рынка -30 -20 -10 0 +10 +20 Дней до (-) и после (+) новости 28 +30

Реакция эффективного и неэффективного рынка на хорошую новость Цена Сверхмерная реакция с ревизией Отложенная реакция Реакция эффективного рынка -30 -20 -10 0 +10 +20 Дней до (-) и после (+) новости 28 +30

О пределах арбитража •

О пределах арбитража •

Вклад психологии Модели ПФ часто допускают специфические формы нерациональности. За советом по этому вопросу финансовые экономисты обращаются к когнитивным психологам.

Вклад психологии Модели ПФ часто допускают специфические формы нерациональности. За советом по этому вопросу финансовые экономисты обращаются к когнитивным психологам.

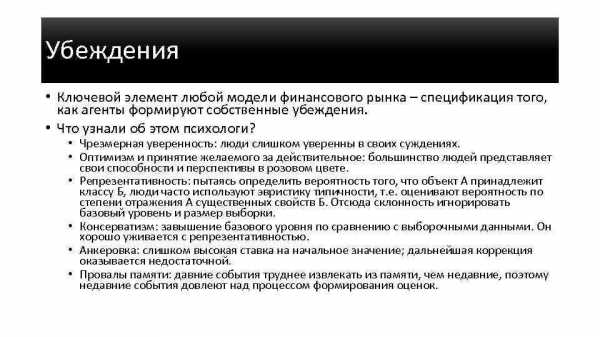

Убеждения • Ключевой элемент любой модели финансового рынка – спецификация того, как агенты формируют собственные убеждения. • Что узнали об этом психологи? • Чрезмерная уверенность: люди слишком уверенны в своих суждениях. • Оптимизм и принятие желаемого за действительное: большинство людей представляет свои способности и перспективы в розовом цвете. • Репрезентативность: пытаясь определить вероятность того, что объект А принадлежит классу Б, люди часто используют эвристику типичности, т. е. оценивают вероятность по степени отражения А существенных свойств Б. Отсюда склонность игнорировать базовый уровень и размер выборки. • Консерватизм: завышение базового уровня по сравнению с выборочными данными. Он хорошо уживается с репрезентативностью. • Анкеровка: слишком высокая ставка на начальное значение; дальнейшая коррекция оказывается недостаточной. • Провалы памяти: давние события труднее извлекать из памяти, чем недавние, поэтому недавние события довлеют над процессом формирования оценок.

Убеждения • Ключевой элемент любой модели финансового рынка – спецификация того, как агенты формируют собственные убеждения. • Что узнали об этом психологи? • Чрезмерная уверенность: люди слишком уверенны в своих суждениях. • Оптимизм и принятие желаемого за действительное: большинство людей представляет свои способности и перспективы в розовом цвете. • Репрезентативность: пытаясь определить вероятность того, что объект А принадлежит классу Б, люди часто используют эвристику типичности, т. е. оценивают вероятность по степени отражения А существенных свойств Б. Отсюда склонность игнорировать базовый уровень и размер выборки. • Консерватизм: завышение базового уровня по сравнению с выборочными данными. Он хорошо уживается с репрезентативностью. • Анкеровка: слишком высокая ставка на начальное значение; дальнейшая коррекция оказывается недостаточной. • Провалы памяти: давние события труднее извлекать из памяти, чем недавние, поэтому недавние события довлеют над процессом формирования оценок.

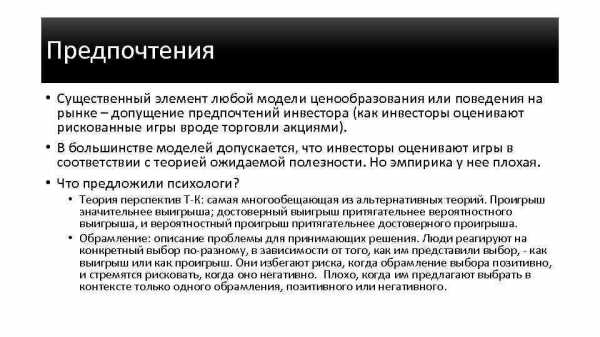

Предпочтения • Существенный элемент любой модели ценообразования или поведения на рынке – допущение предпочтений инвестора (как инвесторы оценивают рискованные игры вроде торговли акциями). • В большинстве моделей допускается, что инвесторы оценивают игры в соответствии с теорией ожидаемой полезности. Но эмпирика у нее плохая. • Что предложили психологи? • Теория перспектив Т-К: самая многообещающая из альтернативных теорий. Проигрыш значительнее выигрыша; достоверный выигрыш притягательнее вероятностного выигрыша, и вероятностный проигрыш притягательнее достоверного проигрыша. • Обрамление: описание проблемы для принимающих решения. Люди реагируют на конкретный выбор по-разному, в зависимости от того, как им представили выбор, - как выигрыш или как проигрыш. Они избегают риска, когда обрамление выбора позитивно, и стремятся рисковать, когда оно негативно. Плохо, когда им предлагают выбрать в контексте только одного обрамления, позитивного или негативного.

Предпочтения • Существенный элемент любой модели ценообразования или поведения на рынке – допущение предпочтений инвестора (как инвесторы оценивают рискованные игры вроде торговли акциями). • В большинстве моделей допускается, что инвесторы оценивают игры в соответствии с теорией ожидаемой полезности. Но эмпирика у нее плохая. • Что предложили психологи? • Теория перспектив Т-К: самая многообещающая из альтернативных теорий. Проигрыш значительнее выигрыша; достоверный выигрыш притягательнее вероятностного выигрыша, и вероятностный проигрыш притягательнее достоверного проигрыша. • Обрамление: описание проблемы для принимающих решения. Люди реагируют на конкретный выбор по-разному, в зависимости от того, как им представили выбор, - как выигрыш или как проигрыш. Они избегают риска, когда обрамление выбора позитивно, и стремятся рисковать, когда оно негативно. Плохо, когда им предлагают выбрать в контексте только одного обрамления, позитивного или негативного.

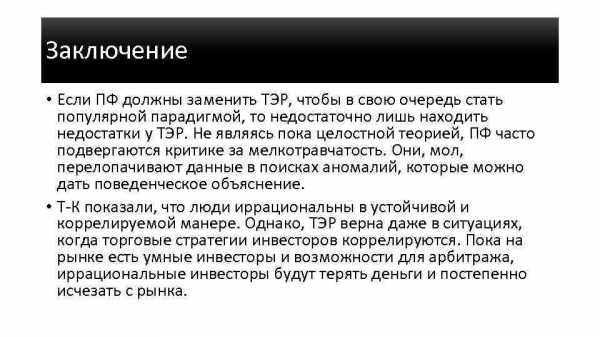

Заключение • Если ПФ должны заменить ТЭР, чтобы в свою очередь стать популярной парадигмой, то недостаточно лишь находить недостатки у ТЭР. Не являясь пока целостной теорией, ПФ часто подвергаются критике за мелкотравчатость. Они, мол, перелопачивают данные в поисках аномалий, которые можно дать поведенческое объяснение. • Т-К показали, что люди иррациональны в устойчивой и коррелируемой манере. Однако, ТЭР верна даже в ситуациях, когда торговые стратегии инвесторов коррелируются. Пока на рынке есть умные инвесторы и возможности для арбитража, иррациональные инвесторы будут терять деньги и постепенно исчезать с рынка.

Заключение • Если ПФ должны заменить ТЭР, чтобы в свою очередь стать популярной парадигмой, то недостаточно лишь находить недостатки у ТЭР. Не являясь пока целостной теорией, ПФ часто подвергаются критике за мелкотравчатость. Они, мол, перелопачивают данные в поисках аномалий, которые можно дать поведенческое объяснение. • Т-К показали, что люди иррациональны в устойчивой и коррелируемой манере. Однако, ТЭР верна даже в ситуациях, когда торговые стратегии инвесторов коррелируются. Пока на рынке есть умные инвесторы и возможности для арбитража, иррациональные инвесторы будут терять деньги и постепенно исчезать с рынка.

Лекция Анны Солодухиной «Поведенческие финансы: ошибки мозга, из-за которых мы теряем деньги» http: //www. forbes. ru/novosti/ekonomika/327957 -pryamayatranslyatsiya-lektsii-fonda-egora-gaidara-povedencheskiefinansy

Лекция Анны Солодухиной «Поведенческие финансы: ошибки мозга, из-за которых мы теряем деньги» http: //www. forbes. ru/novosti/ekonomika/327957 -pryamayatranslyatsiya-lektsii-fonda-egora-gaidara-povedencheskiefinansy

Behavioural Finance http: //www. behaviouralfinance. net/

Behavioural Finance http: //www. behaviouralfinance. net/

present5.com

Модель финансового рынка - Энциклопедия по экономике

Модель финансового рынка [c.47]Модель финансового рынка 49 [c.49]

Простая модель финансового рынка. Если при достаточно низких ценах покупатели испытывают трудности с финансированием, то характер обратной связи будет нелинейным, что можно учесть, возводя уровень цены в степень, большую единицы. [c.117]

Общепринято, среди создателей моделей финансовых рынков, представлять вариацию цен в течение элементарного временного периода как результат воздействия двух факторов детерминированного мгновенного приращения и случайного приращения. Первый фактор включает в себя компенсацию за предполагаемый риск, а также действие на цену таких причин, как подражание и стадность. Второй фактор включает в себя шумовой компонент ценовой динамики с амплитудой, называемой волатильностью. Волатильность также может представлять собой систематический компонент, управляемый подражанием, а также многими другими факторами. Если первый фактор формирования цены отсутствует, а волатильность постоянна, то второй член сам по себе создает траектории случайных блужданий, описанные в главе 2. Введение в модель вездесущей нелинейной зависимости волатильности и определенного мгновенного приращения от прошлых значений волатильности и доходностей дает нам великое множество всевозможных траекторий. Здесь нам интересны многочисленные возможные механизмы, ведущие к нелинейной положительной обратной связи цен с самими собой. Например, неточная информация и перенос риска с инвесторов на кредитуемые банки могут заставить инвесторов поднимать цены спроса на актив в большей степени, чем они хотели бы заплатить в случае, если бы полностью несли все потенциальные убытки [3]. Мы вернемся к интуитивному описанию других механизмов в главах 7 и 8. [c.168]Рассмотрим простую модель финансового рынка, в которой для продавцов привлекательна высокая, а для покупателей — низкая рыночная цена. Если при достаточно низких ценах покупатели испытывают трудности с финансированием, то характер обратной связи будет нелинейным. Этот эффект можно учесть, возводя уровень цены в степень, большую единицы, например, в квадрат. Если коэффициенты обратной связи для продавца обозначить /5, а для [c.74]

В основе всего изложения лежит концепция арбитража, которая помогает среди разнообразных моделей финансовых рынков выделить, прежде всего, те - "справедливо" устроенные, на которых отсутствуют арбитражные возможности. [c.540]

В расширенном варианте "второй фундаментальной теоремы" описывается также и структура цен в полных безарбитражных моделях финансовых рынков. [c.540]

Разработкой четких описательных моделей финансовых рынков и их участников и занимаются поведенческие финансы. Это интересует и нас. [c.18]

Синтезированная таким образом стохастическая дифференциальная модель финансового рынка по своей математической форме будет полностью удовлетворять требованиям, накладываемым теорией оптимального управления , и будет адекватно описывать статистическую природу протекающих на финансовом рынке процессов. [c.162]

Ниже достаточно подробно рассматриваются этапы синтеза дифференциальной стохастической модели финансового рынка и моделей обращающихся на нём финансовых инструментов. [c.162]

Математические модели финансового рынка в виде дифференциальных и разностных уравнений [c.167]

С учётом того, что поведение финансового рынка в динамике может быть описано с помощью дифференциальных (для дискретного времени - разностных) уравнений формирующих фильтров, возбуждаемых в правой части случайными процессами липа белого шума, приходим к тому, что модель финансового рынка в точности соответствует понятию стохастической дифференциальной системы[4]. [c.168]

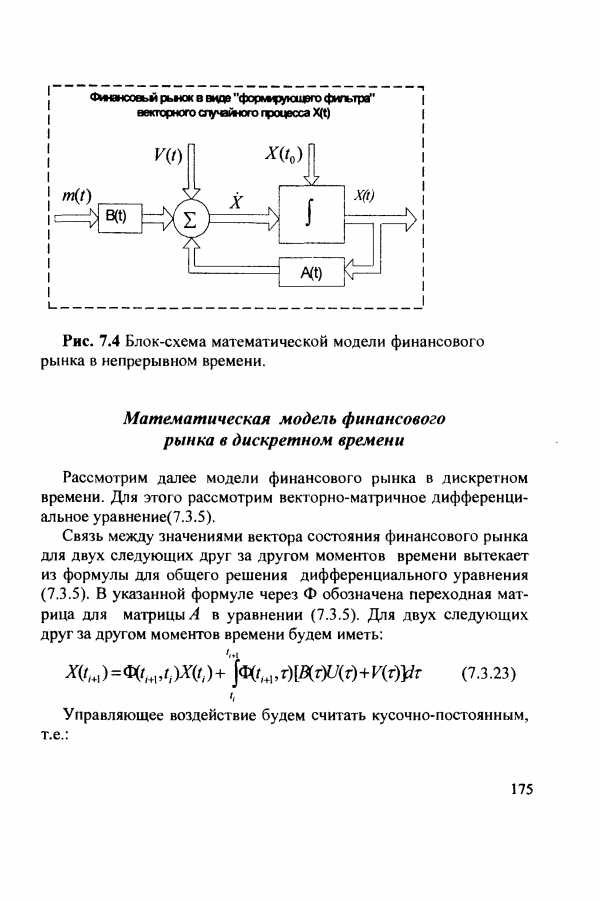

Математическая модель финансового рынка в непрерывном времени [c.168]

Математическая модель финансового рынка может быть представлена в виде векторно-матричного дифференциального уравнения вида [c.168]

Учитывая всё сказанное выше о модели финансового рынка как стохастической дифференциальной системы, на него полностью распространяются все результаты теории стохастических дифференциальных систем[4]. Поэтому ниже приводится[4] сводка окончательных результатов в виде дифференциальных уравнений для моментов векторного случайного процесса [c.172]

Ниже на рис. 7.4 представлена математическая модель финансового рынка в непрерывном времени в виде формирующего фильтра случайного процесса X(t) в соответствии с дифференциальным уравнением (7.3.5). [c.174]

| Рис. 7.4 Блок-схема математической модели финансового рынка в непрерывном времени. |  |

Из полученных соотношений (7.3.23-7.3.28) вытекает дискретный вариант непрерывной модели финансового рынка в виде [c.176]

Синтез конкретных моделей финансового рынка [c.177]

При построении математической модели финансового рынка [1] будем полагать что [c.177]

Подобный подход открывает путь построения статистической модели финансового рынка и последующего использования математических методов теории оптимального управления для синтеза оптимальных стратегий инвестирования и биржевых спекуляций. [c.177]

Для простоты изложения мы ограничимся рассмотрением лишь линейной модели финансового рынка и обращающихся на нём инструментов в виде систем линейных дифференциальных и разностных уравнений. Синтез математической модели будем осуществлять в рамках корреляционной теории случайных процессов. [c.178]

Путь построения конкретных математических моделей финансового рынка может состоять в следующем [1] [c.178]

При построении соответствующих моделей финансового рынка и обращающихся на нём финансовых инструментов наиболее удобно в качестве случайных координат вектора состояния рынка рассматривать ЭФФЕКТИВНОСТИ обращающихся на нём инструментов, а также возможно их производные до 2-го порядка включительно. Понятие эффективности (доходности) финансовых инструментов мы ранее подробно рассматривали в разделе 6 книги. Здесь мы ограничимся напоминанием основных моментов. [c.178]

Как отмечалось нами ранее в разделе 7.2.2, в рамках корреляционной теории случайных процессов математической моделью финансового рынка может служить векторно-матричное дифференциальное уравнение формирующего фильтра в виде [c.182]

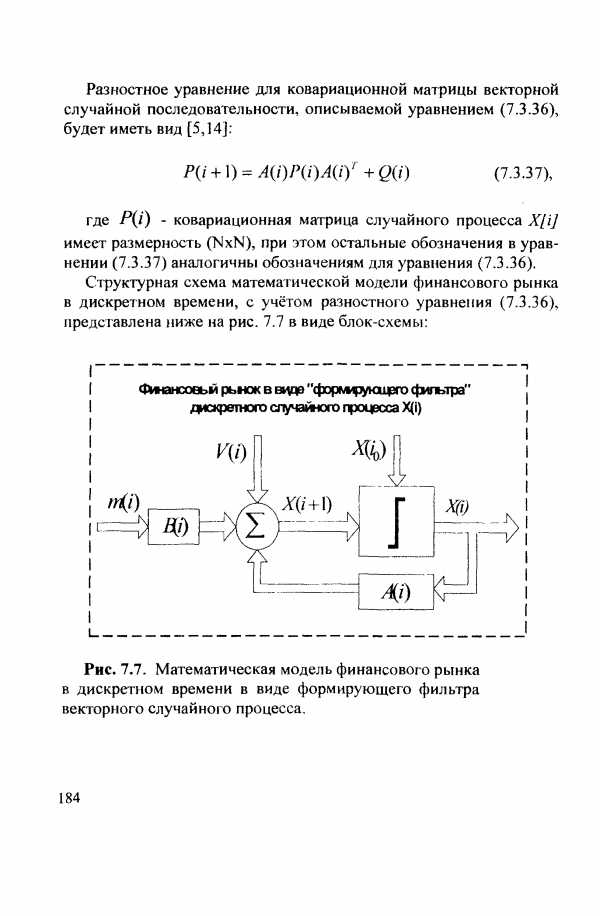

Структурная схема математической модели финансового рынка в дискретном времени, с учётом разностного уравнения (7.3.36), представлена ниже на рис. 7.7 в виде блок-схемы [c.184]

| Рис. 7.7. Математическая модель финансового рынка в дискретном времени в виде формирующего фильтра векторного случайного процесса. |  |

Хорошо известно[5,6], что оптимальным по критерию минимума среднеквадратической ошибки оценивания состояния ( текущего , прошлого и будущего ) динамической системы является алгоритм, называемый фильтром Р. Калмана. Все любые другие алгоритмы оценивания по точности могут лишь приближаться к точности оценивания, которую обеспечивает фильтр Калмана. Потенциально возможная точность оценивания, достигаемая указанным фильтром, обеспечивается благодаря тому, что структура и параметры указанного алгоритма предварительно настраиваются на статистический портрет оцениваемой динамической системы. Именно поэтому необходимо проводить предварительные статистические исследования финансового рынка, чтобы получить адекватную рынку математическую модель в виде системы дифференциальных (разностных) уравнений, и уже затем настроить соответствующий фильтр Калмана на полученную математическую модель финансового рынка. [c.196]

Модуль синтеза математической модели финансового рынка На основе известных соотношений[4,25] между корреляционными функциями случайных процессов и дифференциальными (разностными) уравнениями идентифицируются векторно-матричные дифференциальные (разностные) уравнения, описывающие статистическую динамику финансового рынка. [c.228]

Определенность - это когда известно все необходимое для расчетов. Неопределенность (отрицание определенности) приводит к неоднозначным результатам, что и есть риск. В условиях неопределенности у финансовых операции появляется еще одна характеристика - рискованность. Риску посвящены гл. 10-12, да и в остальных это понятие - одно из центральных. В гл. 9 изложены некоторые изменения в финансовых расчетах, проводимых в условиях неполной определенности. В гл. 13 рассмотрена биномиальная модель ценообразования на финансовом рынке и некоторые ее модификации. Гл. 14 посвящена опционам - производным финансовым инструментам, играющим сегодня наиболее важную роль на финансовом рынке. В гл. 15,16 изложена теория оптимального портфеля, в гл. 17 коротко описаны некоторые модели финансовых рынков. Дополнение к ч. 2 содержит изложение теории полезности и отношения ЛЦР (инвесторов) к риску. [c.67]

Замечание. Описанные модели финансовых рынков частично перекрывают друг друга, так что каких-то очень четких границ каждой модели не существует. Можно лишь выделить некоторые ключевые положения этих моделей [c.150]

Какой-либо самой лучшей, общепризнанной модели финансового рынка не существует. [c.150]

Познакомившись с важнейшими финансовыми учреждениями и их макроэкономической ролью, мы можем перейти к построению модели финансовых рынков. Цель построения такой модели — объяснение роли финансовых рынков в регулировании движения средств, направляемых на сбережения и инвестиции, и анализ влияния различных типов государственной политики на процессы сбережения и инвестирования. [c.546]

К сожалению, в существующих и наиболее распространенных сегодня региональных экономических моделях отсутствуют разработанные и научно обоснованные блоки, посвященные денежным и финансовым рынкам Отчасти это связано с отсутствием систематизированной информации о денежных потоках в региональном разрезе. Однако основной причиной отсутствия таких моделей является то, что исследование тенденций в денежно-кредитной сфере ограничивалось макроуровнем подобные блоки имелись только в народнохозяйственных моделях. [c.130]

Брок (Bro k), Хоммес (Hommes) и коллеги [54, 58, 55, 56, 57, 200, 257] разработали модели финансовых рынков, как систем "адаптивных верований" ограниченно рациональных агентов, использующих различные конкурирующие [c.138]

Заметим, что вопрос о справедливости сходимости (1) и для приведенных двух "классических" моделей, и для других моделей финансовых рынков - это, как следует из сказанного, только часть обшей проблемы сходимости (Вп,3п)-ръшковк "предельному" (.В, 5)-рьшку. Не менее важен также и вопрос о сходимости при п —> оо законов [c.232]

Кейнсианская модель финансового рынка носит несколько иной характер. Важное различие связано с трактовкой спроса на деньги. Согласно кейнсианской модели, кассовые остатки отдельных лиц можно разделить на две части. Во-первых, имеются трансакцишшые остатки, которые хранятся для осуществления сделок" связанных с поддержанием заданного уровня денежного дохода. Во-вторых, имеются спекулятишще остатки, которые хозяйственные субъекты хранят в качестве активов или инвестиций и которые не используются для осуществления сделок, за исключением покупки и продажи других финансовых активов, облигаций. Спрос на трансакцион-ные остатки зависит от уровня денежного дохода точно так же, как спрос на деньги в грубой количественной теории. Спрос же на спекулятивные остатки зависит от ставки процента по облигациям-чем выше норма процента, тем ниже спрос на спекулятивные остатки. Более детально эта теория спроса на деньги разъясняется в гл. 9, но мы уже сейчас имеем достаточно элементов, чтобы построить кейнсианскую модель денежного рынка. [c.281]

economy-ru.info

Финансовые рынки - модели, основные виды финансовых рынков

Финансовый рынок — это система отношений, возникающая в процессе обмена экономических благ с использованием денег в качестве актива-посредника.

На финансовом рынке происходит мобилизация капитала, предоставление кредита, осуществление обменных денежных операций и размещение финансовых средств в производстве. А совокупность спроса и предложения на капитал кредиторов и заёмщиков разных стран образует мировой финансовый рынок.

George Soros about Financial Markets:

Модели финансовых рынков

Исторически сформировались две основные модели финансовых рынков:

- Континентальная модель — финансовая система, ориентированная на банковское финансирование;

- Англо-американская модель — финансовая система, ориентированная на рынок ценных бумаг и систему институциональных инвесторов (страховые компании, инвестиционные и пенсионные фонды, и др.).

Англо-американская модель финансового рынка

Для англо-американской модели характерна ориентация на публичное размещение ценных бумаг и высокий уровень развития вторичного рынка, который по объему значительно больше вторичного рынка стран континентальной Европы.

Континентальная модель финансового рынка

Для континентальной модели характерен высокий уровень концентрации акционерных капиталов при небольшом количестве акционеров и непубличности размещения ценных бумаг, а вторичный рынок в этой модели не так развит. В конце ХХ и в начале ХХІ веков во многих европейских странах финансовые рынки начали приобретать черты англо-американской модели, и происходит постепенное сближение, совмещение континентальной и англо-американской моделей финансовых рынков.

Основные виды финансовых рынков

Существует пять основных видов финансовых рынков:

- Фондовый рынок;

- Срочный рынок;

- Денежный рынок;

- Рынок капиталов;

- Валютный рынок (в т.ч. Forex).

Владислав Иноземцев читает лекцию (~полтора часа) про финансовые рынки (Красноярск, 2012):

Книги по финансовым рынкам

- Джеральд Аппель, Марвин Аппель — Победить финансовый рынок: Как зарабатывать каждый квартал. «Короткие» инвестиционные стратегии, — Перевод с английского под ред. Боровковой. — СПб.: Питер, 2009 год, — 288 стр., ISBN: 978-5-388-00319-5;

- Фредерик Мишкин — Экономическая теория денег, банковского дела и финансовых рынков (The Economics of Money, Banking and financial market) — 7-е изд. — М.: «Вильямс», 2006. — С. 880. — ISBN 0-321-12235-6.

См. также

whatismoney.ru

|

Поиск Лекций

Поведенческие финансыотносятся к неоклассической финансовой теории. Они подвергают сомнению мнение о рациональном поведении участников рынка и исследуют отклонения в системе принятия решений. В поведенческих финансах есть несколько допущений. Во-первых, в поведении субъекта экономических отношений присутствуют как рациональные, так и иррациональные решения. Во-вторых, форма и структура информации сильно влияет на принятие решений субъектом. В-третьих, иррациональное поведение оказывает воздействие, как на ценообразование финансовых ресурсов, так и на корпоративное управление. Херш Шифрин — один из основоположников поведенческих финансов выделил три области различий между поведенческими финансами и традиционными знаниями о финансах. В то время как в основе традиционного учения о финансах субъекты финансовых отношений пользуются математическими и статистическими методами и принимают верные решения, в поведенческих финансах субъекты могут пользоваться эвристическими методами обработки знаний и, как следствие, принимать неточные решения. Другое допущение состоит в том, что традиционный взгляд субъекта разграничивает понятия риска и доходности и принимает взвешенное решение независимо от формулировки проблемы. Поведенческие финансы отводят значительную роль тому, как сформулирована проблема, которую предстоит решить. Последнее допущение заключается в разном отношении к равенству фундаментальной и рыночной цен. Традиционная теория финансов часто идеализирует отношения, возникающие по поводу производства, распределения и обмена благ. Поведенческие финансы основаны на идее о том, что люди — участники такого рода экономических отношений не рациональны в своих решениях и действиях. Поведенческие финансы также призваны объяснить связь между человеческими эмоциями и ценами на различных рынках, в том числе на рынке акций. Под нерациональным поведением здесь понимается вовсе не исключение, а правило. В теории поведенческих финансов отдается важная роль стадному инстинкту, которому следуют инвесторы. Они часто подражают другим участникам рынка во время смены движения рынка, потому что испытывают страх того, что другие инвесторы обладают скрытой от них информацией. Также замечено, что те, кто опирается в своей работе на мнение аналитиков, полагают, что выигрышные акции, предложенные аналитиками, это не случайность, а результат их труда и знаний. С конца 1990-х много инвесторов верят в то, что неожиданное падение на рынке — это сигнал для покупки дополнительных акций. Поведенческие финансы помогают предсказать поведение основной части участников рынка, однако, на практике достижениями поведенческих финансов практически не пользуются. К сожалению, на данный момент психология рынка не имеет точных моделей, с помощью которых можно описать будущие тенденции. Важно учитывать то, что с помощью этих теоретических знаний появляется возможность описать и объяснить не совпадение рыночных цен и фактической стоимости ценных бумаг с точки зрения психологии. Одной из наиболее важных теорий в поведенческих финансах считают теорию перспектив. Ученые Канеман и Тверски провели исследование, которое касалось выбора между рискованными перспективами. Решения, принимаемые инвестором, не соответствуют принципу максимизации полезности. Выявленная тенденция называется «эффектом определенности». Применение теории перспектив на практике дает возможность улучшить прогнозную точность инвестиционной модели. Инвестор принимает решения с учетом собственного отношения к риску. Теорию перспектив с практической точки зрения применяют при оценке средней доходности финансового актива, для совершения операций на фондовом рынке, а также для эффективной торговли финансовым активом в долгосрочной перспективе. К современным теориям поведенческих финансов, применимым на финансовых рынках относят еще две теории: теория шумовой торговли и теория влияния психологических качеств трейдера на эффективность совершаемых им операций. Теория шумовой торговли заключается в том, что основная торговля на фондовом рынке ведется на основе так называемого «шума», а не проверенной и достоверной информации. Трейдеров называют «шумовыми» в том случае, когда они действуют, опираясь на слухи и советы экспертов, которые ни разу в жизни не торговали, одним словом базой для их деятельности выступает непроверенная информация. Шумовые трейдеры ведут себя нерационально, потому что, будучи, не обладая точной информацией, они слушают все, что получают из недостоверных источников. Теория влияния психологических качеств трейдера на эффективность совершаемых им операций. Американские и канадские ученые провели исследование, на основе которого было установлено, что между положительными (с психологической точки зрения) качествами трейдера и успешностью его карьеры существует определенная корреляционная связь. Таким образом, инвестор должен иметь определенные качества, чтобы быть успешным в своей деятельности на рынке.

|

|

poisk-ru.ru