Как поведенческая экономика меняет представление о человеке. Поведенческая экономика это

Как поведенческая экономика меняет представление о человеке

Что такое поведенческая экономика

Нобелевская премия 2017 года за исследования в области поведенческой экономики — это первая премия именно с такой формулировкой, но едва ли первая по сути. Можно сказать, что среди лауреатов по экономике первым поведенческим экономистом стал Герберт Саймон еще в 1978 году за исследование принятия решений в бизнес-организациях. За ним последовало еще несколько человек, получивших Нобелевскую премию в разные годы, которые так или иначе внесли свой вклад в эту дисциплину — это Морис Алле, Райнхард Зельтен, Джордж Акерлоф, Даниел Канеман и Вернон Смит, Роберт Шиллер, Элвин Рот, Жан Тироль, и некоторые другие.

В традиционной экономической науке было не принято уделять внимание психологии принятия решений: считалось, что это преходящие, случайные факторы, которые меркнут перед величием экономических стимулов. Психологи интересуются решениями, которые эмоциональны, случайны, движимы какими-то культурными представлениями, нормами, правилами и может быть даже фобиями, а экономика — это серьезная наука о рациональном поведении. Неоклассические экономисты второй половины XX века в массе своей разрабатывали рациональные модели принятия решений, которые исходят из довольно жесткого представления о том, что такое рациональность. Но уже довольно давно стало понятно, что это представление неверно, и Ричард Талер был одним из первых экономистов, который не только это признал, но и сделал поведенческую экономику своей профессией, что в условиях либеральной Чикагской школы 70-х годов, пропитанной духом Милтона Фридмана и его коллег, было даже несколько удивительно.

Behavioral economics как отраслевая дисциплина сложилась на рубеже веков, хотя первые работы, которые сейчас принято к ней относить, появились несколько раньше (в ряде случаев — существенно раньше). Однако именно в начале нынешнего века экономисты пришли к пониманию того, что можно совместить психологию и классическую экономическую теорию и посмотреть на поведение реальных людей с экономической точки зрения.

И в наши дни большинство экспериментальных статей начинается с неоклассической модели принятия решений, даже если с самого начала понятно, что поведение людей плохо описывается этой моделью и данные ее не подтвердят

Конечно, сейчас уже накоплено большое количество знаний, результатов и информации. Например, в 2016 году вышел учебник по поведенческой экономике Санжита Дхами из Лестерского университета толщиной 1800 страниц, который, по словам автора, стал самой толстой книгой из когда-либо изданных в Oxford University Press. Результатов в этой области действительно накоплено немало: это и объяснения поведения в условиях риска, и межвременные предпочтения, и экспериментальные игры двух и более игроков (aka социальные дилеммы), и коллективное взаимодействие, и исследования рыночных и нерыночных механизмов координации, и аномалии на финансовых рынках. Все это интересные и содержательные исследования, проливающие новый свет на то, как мы принимаем решения, причем это знание, в отличие от многих других направлений экономического анализа, уже давно успешно применяется на практике.

Такой бурный рост, конечно, не обходится без издержек. Так, экономические модели поведенческой экономики до сих пор основываются на методологии позитивной экономики Милтона Фридмена, которая явным образом гласит, что реализм предпосылок в моделях не имеет никакого значения, если модель хорошо предсказывает поведение. Вместе с тем все без исключения поведенческие модели основаны как раз на психологическом реализме — но кстати, при этом далеко не всегда обладают однозначно лучшей предсказательной силой, нежели их неоклассические предшественницы.

Экономическая теория vs реальность

Чисто методологически, поведенческая экономика — это та же неоклассическая теория, только со своей особой областью исследований. Есть у нее и своя миссия в экономике — классическое куновское развитие парадигмы и создание некого защитного пояса вокруг неоклассической экономики, которое несколько пошатнулось под давлением экспериментальных результатов, разрушающих ее представления о том, как люди принимают решения и как реагируют на стимулы. Тем не менее и в наши дни большинство экспериментальных статей начинается с неоклассической модели принятия решений, даже если с самого начала понятно, что поведение людей плохо описывается этой моделью и данные ее не подтвердят. Экономисты пока не пришли к полному пониманию того, какими должны быть поведенческие экономические теории, соразмерные и союзные тому поведению, которое они призваны объяснять. Попытки создания таких теорий предпринимались, но ни одна из них пока не стала общепризнанной. А отсутствие такой единой парадигмы, конечно, мешает правильно понять, почему люди ведут себя так или иначе, и почему они делают то, что делают.

К примеру, когда мы ставим экономический эксперимент, то обычно исходим из того, что мы как экспериментаторы успешно задали нашим испытуемым систему стимулов и интересов, которую они понимают так же, как и сами экспериментаторы. Человек должен стремиться максимизировать количество заработанных им денег — из этого исходит экономическая наука, а с ней и экспериментальная парадигма. Значит, и вознаграждение участника должно быть таким, чтобы оно стимулировало его принимать те решения, которые оптимальны с точки зрения его вознаграждения. Но это не всегда возможно на практике.

Например, средний выигрыш участника эксперимента в нашей лаборатории сейчас составляет 500-700 рублей за 1,5 часа работы — и некоторые из участников действительно приходят и принимают решения, которые максимизируют их выигрыш. Но я знаю, что среди испытуемых есть люди, месячный бюджет которых измеряется в тысячах евро. Для них, конечно, 500 рублей не могут быть серьезным стимулом, они приходят не ради того, чтобы что-то заработать, а из-за интереса и любопытства. И я как экспериментатор, вообще говоря, не вижу, кто из них кто. Как в этой ситуации можно внятно интерпретировать их поведение? На самом деле, это серьезная проблема, и, осознавая ее, мы должны не только проверять, насколько наши данные вписываются в теоретические предсказания, но и анализировать, чего реально хотят добиться люди и как они рассуждают, принимая свои решения.

Поведение и эксперимент

В своих исследованиях по поведенческой экономике новый нобелевский лауреат Ричард Талер утверждал, что мы можем посмотреть на поведение человека как экономисты, то есть с точки зрения его стимулов и интересов, но и с учетом психологических особенностей его восприятия и суждения, и на основе этого анализа предсказать, как изменится поведение при конкретном изменении условий принятия решений. Одна из его простых канонических задачек звучит так: представьте себе, что вы идете покупать калькулятор, который стоит 20 долларов. Вам говорят, что в другом месте в десяти минутах ходьбы отсюда продается такой же калькулятор, но стоит он 15 долларов. Пойдете ли вы за ним в другой магазин? Большинство людей в этом случае скажет, что да. А теперь представьте, что вы покупаете компьютер, который стоит 1000 долларов, и вам говорят, что в другом магазине такой же стоит 995 долларов. Пойдете ли вы туда покупать компьютер? Большинство людей отвечает отрицательно, хотя это те же самые деньги. В чем разница? В том, что у вас в голове есть разный масштаб цен и разные точки отсчета. Это понятие теории перспектив Канемана и Тверски, базовой для современной поведенческой экономики, которая говорит, что мы принимаем любое решение, опираясь не только на абсолютное значение выигрыш/проигрыш, но и на контекст.

Когда вы принимаете какое-то решение, то исходите не из объективной картины мира, а из той психологической реальности, которая сложилась у вас в голове

Это пример того, что называется mental accounting или «мысленной бухгалтерией». Когда вы принимаете какое-то решение, то исходите не из объективной картины мира, а из той психологической реальности, которая сложилась у вас в голове. Конечно, она связана с объективной реальностью, но не является ее точной копией. Есть довольно много расхождений между реальной картиной мира и тем, как мы ее воспринимаем. Это один из инсайтов, полученных от психологов, и Талер был одним из первых экономистов, который взял все это на вооружение для своей работы.

Кроме того, именно его исследования показали, как эти знания можно использовать для проведения конкретных решений в области экономической политики. Поскольку в массе своей люди реагируют одинаково, это дает возможность «подталкивать» людей к определенному типу решений, влиять на его поведение, подстраивая контекст так, чтобы он вел себя «правильно» с точки зрения как общественных, так и своих собственных интересов. Такой подход по сути является дирижистским и антилибертарианским, поскольку он решает за самих людей что им нужно и как им следует себя вести. Талер и его последователи, однако, не видят в этом проблему, и называют свой подход «либертарианским патернализмом».

Представьте, что вы едете по извилистой горной дороге. Вы русский человек, а какой же русский не любит быстрой езды! Езда по горной дороге на большой скорости — это смертельно опасно, но как побудить вас снизить скорость? Есть разные способы, например, можно через каждые 50 метров положить лежачего полицейского, развесить знаки или угрозы, можно штрафовать — но все эти меры будут иметь лишь маргинальный эффект. Кроме того, из поведенческих измерений известно, что, например, в США 80% водителей считают себя более умелыми, чем средний водитель — чего быть, конечно, не может. Талер предложил очень простое решение для этой ситуации: на дороге белой краской рисуется полоса движения, которая по ширине меньше, чем вся дорога. Человек за рулем инстинктивно пытается вписаться в полосу, где бы он ни ехал, поэтому поневоле снижает скорость. Это не требует никаких запретов и штрафов: система работает благодаря тому, что у нас есть некие выработанные инстинкты, которые поставлены на благо человека и побуждают его принять правильное решение.

Понимание, что все работает именно так, легло в основу Behavioural Insights Units (aka Nudge unit) — государственных организаций, которые существуют во многих странах. В их задачи входит изучение и разработка механизмов, которые позволят людям принимать правильные решения без давления законов, запретов или наказаний. Это касается транспортного поведения, здравоохранения, пенсионных сбережений, образовательных стратегий и много чего еще. Они не дискриминируют людей по полу, возрасту, доходу и так далее, это касается всех и это очень популярная сейчас тема. Видимо, именно поэтому Ричард Талер именно сейчас и получил Нобелевскую премию.

Два классических эксперимента, которые опровергают то, что предсказывает экономическая теория

Игра «Ультиматум»

В игре принимают участие два игрока, один из них обладает неким ресурсом и предлагает делить его в определенной пропорции с другим. Узнав эту пропорцию, второй игрок может согласиться с решением, и тогда оно реализуется, или отказаться, и тогда оба не получат ничего. Эту игру в 1982 году придумал экономист Вернер Гут с соавторами, она очень популярна в экспериментальной экономике как способ измерения просоциальных намерений игроков, и как один из канонических примеров того, как теория расходится с практикой. Предсказание теории игр гласит, что первый игрок должен оставить себе практически все, а второй получить минимум возможной доли и согласиться с этим. В реальности оказывается, что первый игрок отдает второму в среднем 45-50%, то есть оставляет себе немного больше, чем половину, и второй с этим соглашается. Если же первый игрок оставляет второму 20% или менее, то второй, скорее всего, скажет нет, и оба получат по нулям. Это происходит из-за того, что ощущение справедливости и несправедливости дележа оказывается более важным, чем та скромная сумма, которую второй игрок может получить. Его не устраивает слишком маленькая доля, потому что это означает неуважение, и в этом случае самым логичным ему кажется лишить прибыли и себя, и первого игрока. Первый хорошо это понимает, поэтому предложения в районе 50% встречаются чаще всего, и они обычно принимаются.

Игра «Диктатор»

Игра является вариацией «Ультиматума», но с еще более жесткими условиями. Первый игрок просто предлагает дележ, а второй обязан принять предложение первого и не может не согласиться со своей долей. В этой ситуации оказывается, что первые игроки становятся чуть более жадными, но почти всегда они отдают вторым в среднем порядка 25%, хотя в отличие от «Ультиматума» тут не существует угрозы того, что предложение может быть отвергнуто. Эта игра проводилась тысячи раз в разных странах мира, и общемировые тенденции таковы. Распределение предложений первых игроков оказывается тримодальным: есть те, кто берет все себе и не делится с другим, есть пик в районе 50%, и, как ни странно, есть первые игроки, которые отдают все вторым (очевидно, не самое популярное решение, но и оно встречается). Такое распределение, разумеется, не согласуется со стандартным теоретическим предсказанием, гласящим, что первый игрок должен забрать все себе.

Сотрудники лаборатории использовали эту игру для сравнения поведения двух групп московских учащихся: студентов Вышки младших курсов и курсантов Суворовского училища. В ходе эксперимента оказалось, что у курсантов средний уровень кооперативности оказался более высоким: модальным решением было передать не 0, а 50%, тогда как студенты ВШЭ ведут себя так же, как люди из мета-исследования по всем странам. Интересным также оказалось отличие во взаимодействии курсантов с членами своей группы (другими суворовцами) и другой группы (студентами). Выяснилось, что со студентами Вышки они ведут себя так же, как студенты при игре друг с другом, и отдают им в среднем 25%, а вот курсантам они отдают примерно 50%. У этого есть вполне понятная профессиональная причина, так как чувство групповой солидарности должно быть высоким в любом военном подразделении.

О лаборатории экспериментальной и поведенческой экономики ВШЭ

Наша лаборатория занимается и проверкой экономических теорий, и социокультурными и полевыми экспериментами. У экономиста вообще есть масса причин любить лабораторию: здесь он может и оценить параметры поведения, ненаблюдаемые в естественной среде, и выяснить, как те или иные правила и институты влияют на принятие решений, и изучить свойства этой среды, которые подталкивают людей к равновесным решениям. Основанное на хорошей теории понимание того, как люди себя ведут и чем они на самом деле руководствуются, когда принимают свои решения — это правильный способ организовывать общественные институты.

Студенты, которые приходят работать в лабораторию — это в большинстве экономисты, но есть и психологи, и математики, и ребята с государственного управления, политологии и социологии. Мы — междисциплинарная и общеуниверситетская лаборатория, хотя базируемся в МИЭФ, поэтому открыты всем, кому это интересно. У нас работали очень интересные ребята: выпускники лаборатории учились и учатся в таких университетах, как Чикагский, Колумбийский, Гарвардский, Калифорнийский технологический и ряде других, известных на весь мир.

Информацию о всех проектах исследованиях можно найти на странице лаборатории.

Стажеры-исследователи Лаборатории экспериментальной и поведенческой экономики рассказали о сфере своих интересов и о том, над чем они сейчас работают.

Григорий Чернов, аспирант, стажер-исследователь лаборатории

Я окончил Новосибирской государственный университет, сначала изучал менеджмент, потом финансы, и потому все время держу в голове тот самый «человеческий фактор», особенно когда имею дело с экономическими моделями. Во время учебы я сделал несколько работ о рисках, и к выпуску в моих руках закономерно оказалась книга Канемана: «Думай медленно, решай быстро». Сегодня я не вижу себя в экономической науке без экспериментов. Я специально приехал в Москву, чтобы работать именно в этой лаборатории, и думаю, что будущее экономического развития за поведенческой экономикой.

Это молодая наука, сейчас там только-только накапливают фактологический материал, хотя есть и серьезные результаты для воплощения теории в экономическую политику, о чем свидетельствует недавняя Нобелевская премия.

Экономисты традиционно относились к лабораторным экспериментам с немалым скепсисом, и поэтому методология проведения экспериментов отличается жесткими требованиями: перед каждым исследованием со всей строгостью проверяется и перепроверяется каждая мелочь. Планирование эксперимента отнимает много сил, но в то же время это позволяет добиваться высокой воспроизводимости результатов, сопоставимой с результатами в нейронауках.

Работа в лаборатории для меня — это не только возможность создавать новые экономические механизмы, но и шанс разобраться в том, что действительно влияет на человеческие поступки, мотивы и решения. Ко всему прочему, работая с отклонениями от традиционного рационального поведением объясняющими его моделями, можно корректировать и собственные суждения, разрешать противоречия в поведении, а самое главное — избегать ловушек мышления в повседневной жизни.

Алексей Гузей, 4 курс МИЭФ, стажер-исследователь лаборатории

Я познакомился с лабораторией и с Алексеем Владимировичем ещё на первом курсе, случайно разговорившись с ним в коридорах корпуса на Шаболовке. После этого он иногда давал мне небольшие проекты, а полтора года назад я стал официальным сотрудником лаборатории. Я все еще не знаю, чем хочу заниматься после бакалавриата, но скорее всего это будет больше связано с компьютерными или когнитивными науками, а не с экономикой, но в этом и есть причина того, почему мне интересна лаборатория. За время, проведенное здесь, я исследовал механизмы работы пропаганды и программировал игры для экономических экспериментов, которые проводит лаборатория, а сейчас я изучаю топологию и когнитивную психологию. Это связано с тем, что в попытке ответить на вопрос «как люди принимают решения?», мы затрагиваем и экономику, и психологию, и когнитивные науки, и другие смежные области науки (этим же объясняется наличие совместного семинара по нейроэкспериментам Центра нейроэкономики и когнитивных исследований и нашей лаборатории).

Сейчас мы с Григорием Черновым занимаемся разработкой нового способа измерения отношения людей к риску. Нужно это потому, что существующие способы, во-первых, нестабильны, то есть в разных исследованиях получаются совершенно разные оценки, а, во-вторых, не очень экологически валидны из-за того, что меряются искусственно, в ситуациях, которые совершенно непохожи на те, которые мы встречаем в реальной жизни. Мы стремимся сделать дизайн экспериментов интуитивно понятным всем от инвест-банкиров и студентов Вышки до уборщиц и лесорубов, и надеемся, что мера, которую мы разработаем, будет если и не полностью лишена перечисленных выше недостатков, то по крайней мере позволит в значительной степени избежать их.

Анастасия Купцова, 4 курс факультета экономических наук, стажер-исследователь лаборатории

Я работаю в лаборатории меньше месяца, и поэтому только пытаюсь понять, как организован процесс.

Поведенческая экономика, как я ее вижу — это междисциплинарная сфера, которая объединяет классическую экономическую теорию и наблюдения за поведением людей. И это очень в ногу со временем. Мне кажется, это то, чего сейчас не хватает экономической науке — приближения к реальному миру.

Сейчас я заканчиваю бакалавриат факультета экономических наук, так что, прежде чем прийти в лабораторию, я долго искала свою нишу в экономике, где было по-настоящему интересно. Конечно, есть стройные и проверенные временем микро- и макроэкономика, где, безусловно, много места отводится поведению человека, но это все-таки крайне математизированные теории с очень строгими предпосылками и не всегда рабочими выводами. Для начала я немного научилась управляться с этими столпами экономической науки, а потом случилось так, что я попала на курс поведенческой и экспериментальной экономики, который читала Ксения Андреевна Паниди. И вот тогда оказалось, что это очень интересно — провести эксперимент и понять, что строгая математизировнная модель крайне плохо описывает поведение реальных людей. Я поняла, что это для меня интереснее всего. Теперь я думаю об академической карьере, а лаборатория помогает понять, действительно ли это мне подходит и что я вообще могу.

www.hse.ru

Поведенческая экономика

Поведенческая экономика — это исследование психологии, относящееся к процессам принятия экономических решений отдельных лиц и учреждений. Поведенческая экономика дает ответ на два главных вопроса:

- Являются ли предположения экономистов о полезности или максимизации прибыли хорошими приближениями поведения реальных людей?

- Могут ли люди максимизировать субъективную ожидаемую полезность?

Поведенческая экономика в теории

В идеальном мире люди всегда будут принимать оптимальные решения, обеспечивающие им наибольшую пользу и удовлетворение. В экономике теория рационального выбора утверждает, что, когда людям представлены различные варианты в условиях дефицита, они выбирают вариант, который максимизирует их индивидуальное удовлетворение. Эта теория предполагает, что люди, учитывая их предпочтения и ограничения, способны принимать рациональные решения, эффективно взвешивая затраты и преимущества каждого доступного для них варианта. Окончательное решение будет лучшим выбором для человека. Рациональный человек обладает самоконтролем и невозмутим эмоциями и внешним факторами и, следовательно, знает, что лучше для него самого. Увы, поведенческая экономика объясняет, что люди не рациональны и неспособны принимать правильные решения.

Поведенческая экономика опирается на психологию и экономику, чтобы исследовать, почему люди иногда принимают иррациональные решения, и почему и как их поведение не следуют предсказаниям экономических моделей. Решения, такие как сколько платить за чашку кофе, поступить в аспирантуру, вести здоровый образ жизни, сколько отлаживать на пенсию и т. д., — это те решения, которые большинство людей делают в какой-то момент своего жизни. Поведенческая экономика объясняет, почему человек решил пойти на выбор A, а не выбирать B.

Поскольку люди являются эмоциональными и легко отвлекаемыми существами, они принимают решения, которые не находятся в их собственных интересах. Например, согласно теории рационального выбора, если Чарльз хочет похудеть и оснащен информацией о количестве калорий, доступных в каждом съедобном продукте, он будет выбирать только те пищевые продукты, которые содержат минимальное количество калорий. Поведенческая экономика утверждает, что даже если Чарльз хочет похудеть и заставляет себя думать о здоровой пищи в будущем, его конечное поведение будет подвержено когнитивным уклонам, эмоциям и социальным влияниям. Если реклама на телевидении рекламирует марку мороженого по привлекательной цене и цитирует, что все люди нуждаются в 2 000 калорий в день, чтобы эффективно функционировать в конце концов, могут привести Чарльза на крючок в сладкое искушение, и Чарльз съест мороженное.

Поведенческая экономика на практике

Поведенческая экономика на практике может применятся в эвристике, которая заключается в использовании эмпирических правил или умственных сокращений для принятия быстрого решения. Однако, когда принятое решение приводит к ошибке, эвристика может привести к когнитивной предвзятости. Поведенческая теория игр, возникающий класс теории игр, также может быть применена к поведенческой экономике, поскольку теория игр экспериментирует и анализирует решения людей, чтобы сделать рациональный выбор. Другой областью, в которой поведенческая экономика может быть применена, является поведенческое финансирование, которое пытается объяснить, почему инвесторы делают опрометчивые решения при торговле на рынках капитала.

Поведенческая экономика применяется компании все чаще для увеличения продаж своей продукции. В 2007 году цена на 8GB iPhone стартовала с 600 долларов США и быстро сократилась до 400 долларов. Что, если внутренняя стоимость телефона составляла 400 долларов? Если бы Apple представила телефон за 400 долларов, первоначальная реакция на цену на рынке смартфонов могла быть отрицательной, так как считалось, что телефон слишком дорогой. Но поведенческая экономика пришла на помощь и Apple представила телефон по более высокой цене и довела ее до 400 долларов. Теперь потребители считают, что они получают довольно хорошую сделку, и продажи выросли у Apple. Кроме того, подумайте о производителе мыла, который производит одно и то же мыло, но продает их в двух разных упаковках, чтобы обратиться к нескольким целевым группам. Один пакет рекламирует мыло для всех пользователей мыла, а другой для потребителей с чувствительной кожей. Последняя группа не приобрела бы продукт, если бы на пакете не было бы указано, что мыло предназначено для чувствительной кожи. Они выбирают мыло с чувствительной этикеткой на пачке, даже если это тот же самый продукт что и в обычной упаковки.

По мере того, как компании начинают понимать, что их потребители являются нерациональными, эффективный способ внедрения поведенческой экономики в политику принятия решений компании, которая касается ее внутренних и внешних заинтересованных сторон, может оказаться полезной, если будет выполнена должным образом.

Поведенческая экономика изучалась известными людьми, лауреатами Нобелевской премии. Наиболее яркие представители: Гэри Беккер (мотивы, потребительские ошибки, 1992), Герберт Симон (ограниченная рациональность, 1978 год), Даниэль Канеман (иллюзия действительности, привязка к привязанности, 2002 год) и Джордж Акерлоф (промедление 2001 года)

Если Вам была интересна статья «Поведенческая экономика», делайте репост, пишите свои комментарии

madgicbox.com

Zillion - Бизнес и финансы

Современная неоклассическая мейнстрим-экономика изучает рациональное поведение. В рамках неоклассической модели человек экономический – это такой робот, торжество рациональности. Рациональные агенты эгоистичны, все помнят, обладают вероятностной моделью мира, имеют стабильные предпочтения и на их основе принимают оптимальные согласованные решения с учетом доступной информации. Экономический мейнстрим хорош проверяемыми гипотезами, универсальностью, высокой предсказательностью и возможностью анализа. Но исходит мейстрим-экономика именно из постулата, что экономический агент рационален. Классической экономике удобно оперировать такой моделью условного индивида. А он, между тем, живой человек или группа, что разнообразит и усугубляет действие психологических эффектов. В экономике «в колонтитулах» всегда присутствует человеческая иррациональность. Психология восприятия и психология поведения неизбежно участвуют в экономической и финансовой жизни общества, создавая систематические отклонения от рационального поведения. Такие отклонения необходимо исследовать и учитывать их в экономических моделях.

Этим и занимается поведенческая экономика (Behavioral Economics): она указывает на регулярные сбои в рациональном поведении, систематические ошибки экономических агентов при принятии решений.

| Поведенческая экономика – это область экономики, которая изучает то, как социальные, когнитивные и эмоциональные факторы влияют на принятие экономических решений людьми и организациями, и как принятые решения влияют на рынок. |

Поведенческая экономика как дисциплина пытается найти границы рационального выбора и изучает модели поведения, поэтому крайне сильны ее связи с психологией и бихевиоризмом (наукой о поведении).

Объяснить, почему люди делают тот или иной выбор, пытался еще экономический классик Адам Смит в труде «Теория нравственных чувств». Но в современном ключе поведенческую экономику начали изучать после распространения неоклассической экономической теории, которая исходит из принципа экономического либерализма и принципа свободной конкуренции и исследует поведение так называемого экономического человека. Homo economicus – это любой из нас, стремящийся к выгоде и обогащению: потребитель, наемный сотрудник, предприниматель. В XX веке были признаны модели ожидаемой и межвременной полезности, после чего стало возможно множество гипотез о принятии решений в условиях неопределенности и выборе, растянутом во времени. При проверке этих гипотез обнаружились аномалии выбора, которыми также занялась поведенческая экономика. В 1968 году была опубликована работа лауреата Нобелевской премии Гэри Беккера «Преступление и наказание: экономический подход», где психологические факторы были включены в принятие экономических решений. В 1979 году исследователи в области когнитивной психологии Даниэль Канеман и Амос Тверски опубликовали труд «Теория перспектив: изучение процесса принятия решений в условиях риска», который обобщил эмпирические наблюдения ученых. С 1980 года активно развивается поведенческая теория игр. В 2002 году Даниэлю Канеману вручили Нобелевскую премию за включение данных психологических исследований в экономическую науку.

Израильско-американский психолог, один из основоположников психологической экономической теории и поведенческих финансов. Соавтор теории перспектив. Лауреат Нобелевской премии по экономике 2002 года «за применение психологической методики в экономической науке, в особенности – при исследовании формирования суждений и принятия решений в условиях неопределенности»

В 2008 году вышла книга профессора поведенческой экономики Дэна Ариэли «Предсказуемо иррациональный». Считается, что именно с нее началась популяризация поведенческой экономики среди широкой аудитории.

Типичный ответ респондентов на вопрос: «Что лучше: 1000 рублей сегодня или 1100 завтра?» – «1000 сегодня». А типичный ответ на вопрос: «Что лучше: 1000 рублей через 30 дней или 1100 через 31?» – «1100 через 31». В близкой перспективе человек хочет более «надежной» выгоды, а в дальней – просто большей, количество дней плюс-минус один уже не играет роли. Так вот с точки зрения рациональности это не самые очевидные ответы, однако, самые популярные с позиции человеческой психологии. И это пример аномалий в межвременных предпочтениях. Поведенческая экономика исследует подобные аномалии, выясняет, почему в данной, аналогичной и совсем другой финансово-экономической ситуации люди реагируют иррационально, и как это может быть использовано на практике.

Особенно интересны поведенческой экономике систематические ошибки, такие как нерегрессивные предсказания: например, люди не учитывают, что после экстремальных значений обычно вероятны менее экстремальные значения случайной величины (у очень высокого отца сын, скорее всего, будет высоким, но ниже).

Поведенческая экономика изучает разнообразные модели (модель с точкой отсчета; с изменяющимися вкусами; модель, учитывающая полезность предвкушения и др.) и обращается к множеству психологических явлений, которым нет места в рациональной экономике. Модели в поведенческой экономике исследуют определенные рыночные аномалии и по-своему трактуют и изменяют модели мейнстримовой неоклассической теории экономики.

| Поведенческая экономика объясняет любые экономические явления в любом масштабе через призму психологии, рациональности/иррациональности и поведенческих механизмов. |

Например, временная несогласованность предпочтений вводит понятие самоконтроля, которое бессмысленно в рациональной модели. А на понятии самоконтроля строятся теории, связанные с самооценкой и мотивацией. У общества есть спрос на позитивное мышление, не только потому что оно приятно повышает самооценку и помогает убедить окружающих в своей значимости, – это еще и инструмент самоконтроля и самомотивации. Люди с высокой самооценкой лучше справляются со сложностями и неудачами, но при этом более склонны к риску и чрезмерному упорству. Поведенческая экономика выявила, что потребность людей в самоконтроле воплощается в работе, бизнесе и экономике в виде пари, обещаний, личных целей, вступления в клубы и группы, выбора предоплаты, установки дедлайнов и т. п.

Аномалии, исследуемые в моделях, – одна из основных специализаций поведенческой экономики. Аномалии в экономическом поведении – это эффект предпочтений, эффект обладания/владения (люди хотят значительно больше денег за то, чтобы расстаться с тем, что у них есть, нежели сами готовы заплатить за то, чего у них еще нет), неприятие несправедливости, взаимная выгода, межвременное потребление, предпочтение текущего потребления, импульсное инвестирование, жадность и страх, стадное поведение и ловушка утопленных затрат. Аномалии в рыночных ценах и доходах – это загадка доходности акций, гипотеза эффективного уровня оплаты труда, жесткость цен, лимит на арбитражные операции, ловушка дивидендов, склонность к крайностям, календарный эффект (такие аномалии поведения акций как «эффект месяца года», «эффект дня недели», «эффект праздника», «январский эффект»).

В макромасштабе специалиста по поведенческой экономике интересуют не столько сами события на рынке, сколько связь событий с коллективным выбором. Установлено, что коллективный выбор также может быть обусловлен когнитивными ошибкам и эгоистическими побуждениями экономических агентов. Поведенческая экономика изучает также влияние на экономику через общественное восприятие слухов, медиа-материалов, публичных высказываний экспертов и политиков. К примеру, есть точка зрения, что экономический кризис и сокращение штата в компаниях наступает быстрее, если об этом начинают говорить, причем на разном уровне: сначала политик обронит фразу, окутанную недосказанностью и полутонами, далее формируется слух, который разносится по кухням и офисам. Топ-менеджмент и предприниматели психологически настраиваются на кризисный режим, что незамедлительно проявляется в их реальных финансово-экономических и кадровых решениях. В общем, все помнят настроения’2007-2008.

Поведенческая экономика и поведенческие финансы опираются и на психологию больших групп и на индивидуальную психологию. В частности, исследования показали, что даже небольшая девиантная группа способна повлиять на весь рынок.

Для того чтобы поведенческой экономике заниматься явлениями глобального масштаба, необходимо изучить, что на самом деле представляют собой даже такие, казалось бы, простые понятия как «честность»: как люди трактуют ее и оперируют ей, как подобные простые кирпичики экономического конструктора складываются воедино и формируют финансово-экономические отношения и ситуации. В частности, исследователи Эрнст Фер, Мэтью Рабин и Армин Фальк изучали понятия «честность», «неприятие неравенства» и «взаимный альтруизм», Гнизи и Рустичини занимались явлением «внутренней мотивации», а экономисты Акерлоф и Крантон – «идентичностью». Результаты их работы, опять же, пошатнули один из столпов неоклассической экономической теории – эгоизм рационального экономического агента. Оказалось, что человек экономический извлекает пользу, соотнося свои действия и с личными установками, ожиданиями и выгодами, и с общественными нормами.

В рамках поведенческой экономики также активно изучается нейроэкономика, которая интересуется тем, какие процессы протекают в мозгу при принятии экономических и финансовых решений.

| Поведенческая экономика исследует и такие феномены, как «стадное поведение», «заражение идеями», «огруппленное мышление», «коллективная эйфория» и «коллективный страх». |

Поведенческая экономика объясняет любые экономические явления в любом масштабе через призму психологии, рациональности/иррациональности и поведенческих механизмов. Вот как это происходит. К примеру, экономические исследователи Шлифер, Барберис, Дэниель, Вишни, Субраманиам и Хиршлифер попытались объяснить волатильность рынка ценных бумаг. (Волатильность – это статистический финансовый показатель, характеризующий изменчивость цены.) Их модели основаны на самоуверенности и экстраполяции: все экономические агенты имеют одинаковые предубеждения и все делают одинаковые ошибки, поэтому они и не размываются на уровне рынка, а образуют некие тренды. То есть все люди более-менее одинаково реагируют на мнение аналитиков, и предубеждения тоже сходны. Модели этих экономистов объясняют такие феномены, как «стадное поведение», «заражение идеями», «огруппленное мышление», «коллективная эйфория» и «коллективный страх». Здесь проступает весь потенциал влияния знаний, полученных в рамках поведенческой экономики. Фактически это must know, «надо знать» для любого человека. Открытия в области экономической психологии позволяют манипулировать сознанием человека экономического и на глобальном уровне провоцировать/усугублять негативные экономические явления, если крупным игрокам рынка они сулят прибыли. Впрочем, новейшая история знает и примеры относительно позитивных психологических манипуляций в экономике. Однако гораздо лучше, если нами никто не манипулирует – элементарные знания в области поведенческой экономики вооружают обычного человека критическим подходом к слухам и панике, помогают лучше понимать свои финансово-экономические мотивы и успешнее строить поведение. Книга Дэна Ариэли «Предсказуемо иррациональный» традиционно входит в шорт-лист «обязательно для прочтения».

Израильско-американский экономист и психолог. Профессор психологии и поведенческой экономики. Исследователь «идеальной модели» распределения материальных благ. Ранее преподавал MIT, в настоящее время преподает в Дюкском университете и является основателем Центра ретроспективных исследований. Автор книги «Предсказуемо иррациональный: скрытые силы, влияющие на наши решения» (Predictably Irrational: The Hidden Forces That Shape Our Decisions)

Как, собственно, все эти открытия получают? Поведенческая экономика активно использует такие методы, как теория, метод наблюдения и экспериментальный подход (опросы, эксперименты, полевые исследования). Данные очень часто получают, имитируя в экспериментах рыночные операции (например, продажу акций). В побуждающих экспериментах условия приближают к реальным: это может быть заключение сделок с использованием настоящих денег. В ход даже идет функциональная магнитно-резонансная томография (ФМРТ), которая позволяет определить, какие отделы мозга задействованы при принятии экономических решений. Но тут не стоит путать с экспериментальной экономикой, которая далеко не всегда стремится к пониманию экономической психологии.

Основными в поведенческой экономике являются 3 направления:

- Эвристика. Суть ее в том, что люди зачастую принимают решения исходя из практического правила, не обязательно логичного.

- Фрейм. Это смысловая рамка, используемая человеком для понимания предмета и действия в пределах этого понимания. Фрейминг – это формулировка проблемы, и она существенно влияет на предпочтения людей. Эффект фрейминга заключается в том, что люди чувствительны к нюансам формулировок. По этой причине эксперты, политики и медиа могут значительно влиять на общественное мнение, даже без искажения и замалчивания фактов.

- Рыночная неэффективность. Это направление изучает ошибки принятия решений на рынке. Они проявляются в нерациональном принятии решений, установке неверной цены и аномалиях расчета прибыли.

Есть точка зрения, что поведенческая экономика нуждается в обобщающей базовой теории с четкой архитектурой, а пока это группа разрозненных моделей и теорий, которые занимаются практически выявленными феноменами. Возможно, таким образом относительно молодая наука набирает инструментарий перед созданием той самой большой единой теории. Коротко о нескольких теориях, парадоксах и моделях поведенческой экономики.

Теория перспектив. Это одна из ключевых теорий поведенческой экономики, созданная в 1979 году Даниэлем Канеманом и Амосом Тверски. Теория перспектив была разработана для оценки рисков, то есть выигрышей и потерь. Она обобщила эмпирические наблюдения и стала альтернативой «рациональной» неоклассической теории ожидаемой полезности. Ее суть вот в чем: экспериментальные исследования показали, что люди избегают риска в лотереях с положительными исходами и предпочитают рисковать в случае проигрышей. Основной элемент теории перспектив – функция ценности. Теория особенно важна для исследования рынка труда.

Парадокс Алле. Его обнаружил с помощью математического анализа французский экономист, лауреат Нобелевской премии Морис Алле. Суть этого парадокса в теории принятия решений такова: реальный агент видит рациональность в поведении достижения абсолютной надежности/достоверности, а не получения максимальной ожидаемой полезности. Рациональная парадигма оперирует теорией ожидаемой полезности, но эксперименты в контексте поведенческой экономики показывают, что люди не всегда выбирают рациональное.

Теория ограниченной рациональности. Лауреат Нобелевской премии Герберт Саймон установил, что люди стремятся к удовлетворению, вместо того, чтобы максимизировать полезность. Частью этой теории являются психологические феномены, такие как чрезмерная самоуверенность, проекция и эффекты ограниченности внимания.

Теория поведенческих финансов. Она объяснят, почему участники рыночных отношений систематически совершают ошибки, влияющие на цены и прибыль и приводящие к неэффективности рынка. Основными причинами неэффективности являются:

- излишняя/недостаточная реакция на информацию, задающую рыночные тенденции;

- чрезмерная самоуверенность и чрезмерный оптимизм;

- ограниченное внимание инвесторов;

- стадный инстинкт;

- шумовая торговля.

Модель Талера. Американский экономист, один из советников Барака Обамы, Ричард Талер, разработал модель, описывающую реакцию цен на информацию. Она включает три фазы: недостаточная реакция, адаптация и гиперреакция. Это и создает тенденцию в движении цен. При гиперреакции средняя прибыль после хороших новостей ниже прибыли, следующей за плохими новостями. Секрет в том, что рынок реагирует на новости слишком интенсивно, поэтому возникает потребность в адаптации в противоположном направлении. На практике это выражается в том, что на одном этапе ценные бумаги могут быть переоценены, а на следующем – недооценены.

Поведенческая теория игр. Теория развивается с 1980 года и изучает, как реальные люди ведут себя в ситуации принятия стратегического решения, когда успех индивида зависит от решений других участников игры. В поле ее интереса: репутация, гонка патентов, стратегические решения о купле-продаже, забастовки, блеф в азартных играх, общественный договор и др. В рамках поведенческой теории игр широко используются математические теории, объясняющие социальное взаимодействие людей.

Поведенческая экономика – богатая тема, в которой очень много интересных фактов, исследований и открытий, многие из них мы рассмотрим подробнее в будущем.

kgi.zillion.net

А есть ли выбор? Разбираемся, как работает поведенческая экономика

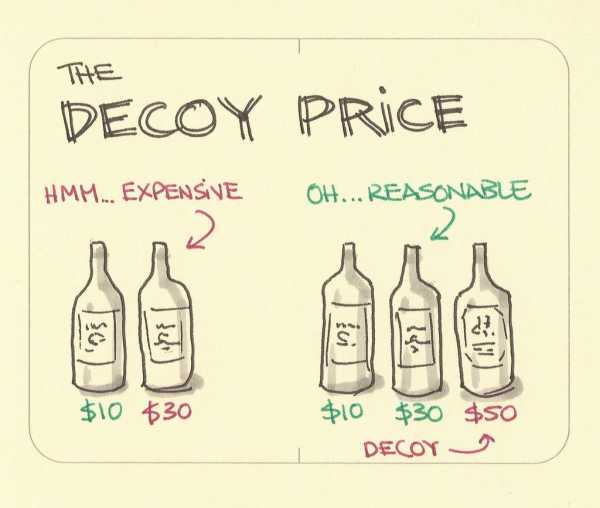

Для чего в меню добавляют очень дорогие блюда, и почему в случае нескольких вариантов люди начинают выбирать один и тот же?

Дорогие блюда существуют в меню, чтобы другие не казались такими дорогими.

До 1960-х гг. считалось, что экономическое поведение людей относительно легко предсказать и оно всегда рационально. Практика говорит об обратном: люди склонны получать результат здесь и сейчас, кому-то сложно сделать первый шаг, а кто-то, наоборот, идет на неоправданный риск.

Ученые пытались разработать модель «экономического человека». К сожалению, как любая идеальная модель, она давала и дает сбои, потому что для идеальных моделей нужны и идеальные люди. Но у людей не абсолютная память и не абсолютные аналитические способности, а из мелких ошибок выстраивается целая вереница жизненных решений.

Тем не менее, можно создать условия, которые усилят вероятность выбора человека в том или ином направлении. Используя знания психометрики, эконометрики, организации когнитивных процессов можно выстроить достаточно достоверные прогнозы экономического поведения человека.

Поведенческая экономика — это теория принятия решений в условиях неопределенности.

ПУТЬ НАИМЕНЬШЕГО СОПРОТИВЛЕНИЯ

Представьте, что вам предлагают выбрать бутылку вина. Есть два варианта: не очень дорогой и подороже. Правда, придется взвесить все за и против? Вчитаться в их описания и еще раз подумать, что требуется именно вам? Итоговое распределение будет не сильно отличаться от 50% на каждый.

А теперь представьте, что вариантов становится три. Тогда возникает средний вариант: не слишком дорогой и не слишком дешевый. Люди будут действовать, выбирая оптимальное соотношение цены и качества. И выберет его около 70% человек, если не больше.

Это получило название «эффект компромисса». Его наглядно показали в 1992 году одни из основоположников поведенческой экономики Итамар Симонсон и Амос Тверски. Когда участникам эксперимента дали выбрать между фотоаппаратами из нижней ценовой категории и средней, то выбор распределился пополам. Но стоило добавить модель высшего ценового класса, как 72% участников выбрали фотоаппарат средней ценовой категории.

Человеческий мозг склонен принимать решения на основе самой простой информации и делать самые очевидные выборы. Аналитика требует энергозатрат. Подав один из вариантов как сбалансированный и — это немаловажно — изменив контекст так, что он действительно становится таковым, вы избавляете мозг от лишней работы.

ЗОНА КОМФОРТА

А теперь представьте, что вы заходите на сайт по доставке пиццы и видите, что сейчас при заказе двух пицц вы получаете третью в подарок. Причем акция действует только одну неделю. Вы некоторое время думаете и все же совершаете заказ.

Немного изменим условия: та же акция там действует не неделю, а постоянно, а к пицце дарят еще и лимонад. Отлично! Вы принимаете информацию к сведению, но уже не так спешите делать заказ. Не спешите неделю, не спешите месяц, не спешите полгода, а акция постепенно теряется в общем потоке предложений.

Для владельца бренда это критично. Вы не совершили первую покупку, а значит он не только не получил какую-то часть прибыли, но и потерял потенциального постоянного клиента.

Почему ограничение срока привлекает больше, чем дополнительные бонусы? В поведенческой экономике это называется «страхом потери». Потеря вызывает значительно больший дискомфорт, чем приобретение — удовлетворенность и радость.

Уменьшение зарплаты задевает в разы сильнее, чем ее повышение способствует любви к компании. Вы готовы написать негативный отзыв на некачественный товар скорее, чем положительный при покупке действительно хорошего продукта.

Человек не любит покидать зону комфорта, пусть даже воображаемую. Тут и инстинкт самосохранения, и банальная привычка (на самом деле не такая уж и банальная).

ПРЕДСКАЗУЕМАЯ НЕРАЦИОНАЛЬНОСТЬ

И, возможно, самый известный пример. На этот раз без еды и напитков, зато про деньги.

Речь о парадоксе Алле, суть которого можно свести к тому, что если предложить вам $99 со 100-процентной вероятностью или $100 c вероятностью 99 процентов, то, скорее всего, вы выберите первый вариант. Однако математически они равны друг другу, и нельзя сказать, что один выгоднее другого.

Варианты не равны для сознания потребителя. При математической эквивалентности первый вариант более предпочтителен и обладает большей привлекательностью. Человек всегда стремится к абсолютной надежности, исходя из тех условий, которые ему кажутся более оптимальными в тот или иной момент времени.

Сильнее человек может стремиться разве что к завершенности — пример выше.

Поведенческая экономика работает не с «экономическим человеком». Она учит тому, что у человека есть разум и чувства и из этого знания можно извлечь некоторую прибыль.Конкретное экономическое решение индивида становится предсказуемым в точке пересечения когнитивистики, как теории человеческого сознания, и экономической теории. Потому что спрос и предложение существуют в неопределенности выбора.

Поведенческая экономика — это теория принятия решений в условиях неопределенности.

__________________________

Шанинка и РАНХиГС запустили российско-британскую магистерскую программу «Поведенческая экономика: экономика и психология принятия решений». Обучаясь на ней, вы получите уникальные компетенции для себя и вашей компании. __________________________

Еще о приемах поведенческой экономики:

Получите ответы на все вопросы о поступлении и программе «Поведенческая экономика», заполнив нашу форму:

Приемная комиссия: 8 (495) 933 80 39 [email protected]msses.ru

Поведенческая экономика — Википедия

Поведенческая экономика — направление экономических исследований, которое изучает влияние социальных, когнитивных и эмоциональных факторов на экономическое поведение, принятие экономических решений отдельными лицами и учреждениями и последствия этого влияния на рыночные переменные (цены, прибыль, размещение ресурсов). Основным объектом изучения поведенческой экономики являются границы рациональности экономических агентов. Поведенческие модели, исследуемые в поведенческой экономике, чаще всего совмещают достижения психологии с неоклассической экономической теорией, охватывая целый ряд концепций, методов и областей исследования. Специалисты по поведенческой экономике интересуются не только происходящими на рынке явлениями, но и процессами коллективного выбора, которые также содержат элементы когнитивных ошибок и эгоизма при принятии решений экономическими агентами.

История

В начале своего развития экономическая наука была тесно связана с психологией. Так, например, Адам Смит в своей «Теории нравственных чувств» предлагал психологическое объяснение поведения индивида, описывая такие понятия, как «честность» и «справедливость», а теория полезности И. Бентама имеет под собой психологическую основу. Однако с развитием неоклассической экономической теории экономисты взяли за образец развития методологию естественных наук, когда поведение объекта (в данном случае экономическое поведение) выводится из неких заранее установленных предпосылок о природе человека. Речь идет о концепции «экономического человека» (RREEMM), в которой человеческое поведение считается полностью рациональным. Практически одновременно со своим возникновением данная концепция подверглась сильной критике. Позже многие авторитетные сторонники неоклассической экономической теории (Ф. Эджуорт, В. Парето, И. Фишер) использовали более сложные с точки зрения психологии концепции.

Возникновение экономической психологии

Возникновение и развитие экономической психологии в 20 веке благодаря работам Г. Тарда, Дж. Катоны, Л. Гараи позволило модифицировать исходную модель человека: получили признание модели ожидаемой полезности и модели межвременной полезности, на основе которых стало возможно выдвигать доступные для проверки гипотезы о процессе принятия решений в условиях неопределенности и разнесенном во времени выборе. В ходе тестирования гипотез были обнаружены и многократно повторены аномалии выбора, которые в дальнейшем послужили развитию науки. В частности, лауреатом Нобелевской премии М. Алле был обнаружен парадокс, впоследствии названный парадоксом Алле: в исследованиях проблемы принятия решений, впервые обозначенной им в 1953 году, обнаружилось противоречие гипотезе ожидаемой полезности.

Даниэль Канеман и Амос Тверски

В 60-х годах XX века когнитивная психология начала проникать в тайны работы мозга, воспринимая его как устройство обработки информации в отличие от подхода бихевиористов. Психологи Уорд Эдвардс, Амос Тверски и Даниэль Канеман начали сравнивать их когнитивные модели принятия решений в условиях риска и неопределенности с экономическими моделями рационального поведения. Математическая психология давно интересовалась транзитивностью предпочтений и шкалами и методами измерения полезности (см., например, Д.Люче).

Теория перспектив

В 1979 году вышла работа Д. Канемана и А. Тверски «Теория перспектив: изучения процесса принятия решений в условиях риска», в которой используется когнитивная психология для объяснения многочисленных расхождений между реальным принятием экономических решений и неоклассической теорией. Теория перспектив является примером обобщенной теории ожидаемой полезности. Несмотря на то, что она не является устоявшимся направлением экономической теории, дескриптивная неточность теории ожидаемой полезности является побуждающим мотивом для развития обобщенной теории ожидаемой полезности.

В 1968 году издается работа лауреата Нобелевской премии Гэри Беккера «Преступление и наказание: экономический подход», в которой происходит включение психологических факторов в принятие экономических решений. Тем не менее, Г.Беккер придерживался всех аксиом теории полезности. Другой лауреат Нобелевской премии, Герберт Саймон, разработал теорию ограниченной рациональности, чтобы объяснить, как люди стремятся к удовлетворению, вместо того, чтобы максимизировать полезность, как ранее предполагали экономисты. Психологические феномены, такие как чрезмерная самоуверенность, проекция, эффекты ограниченности внимания также являются частью этой теории. Важными вехами становления поведенческой экономики являются конференция в Чикагском университете, специальный выпуск журнала Quarterly Journal of Economics, посвященный поведенческой экономике («Памяти Амоса Тверски») и получение в 2002 году Нобелевской премии Д. Канеманом за «включение данных психологических исследований в экономическую науку, в особенности тех, что касаются суждений человека и принятия решения в ситуации неопределенности».

Видео по теме

Межвременной выбор

Поведенческая экономика также изучает межвременной выбор. Межвременной выбор в значительной степени противоречив, как, например, показывает модель дисконтирования по гиперболе Джорджа Эйнсли (1975). Дэвид Лейбсон, Тед О’Донохью и Мэттью Рабин внесли свой вклад в развитие этой наиболее активно проверяемой гипотезы. Модель гиперболического дисконтирования описывает тенденцию дисконтировать полезность по гиперболически убывающей ставке. Простая модель дисконтирования предполагает, что если 1) полезность (Ut+1) в момент времени t+1 привести к моменту t, и субъект будет использовать ставку дисконтирования r1, и 2) полезность (Ut+2) в момент времени t+2 привести к моменту t+1, то субъект будет использовать ставку дисконтирования r2, то r1=r2. Гипотеза Эйнсли говорит о том, что r — функция вида гиперболы от t: чем ближе момент t к настоящему моменту, тем важнее для нас полезность, тем больше r. По мере отдаления получения полезности во времени стимул её получать практически исчезает, r убывает, и убывает очень быстро.

Такое поведение ставки дисконтирования можно объяснить с помощью моделей субаддитивного дисконтирования, которые различают задержку и интервал дисконтирования: если интервал дисконтирования небольшой (выгода ожидается скоро), люди менее терпеливы в ситуации, когда срок наступил, а выплата откладывается. В последние годы исследователи указывают на то, что человек конструирует предпочтения при дисконтировании. Дисконтирование во многом зависит от ожиданий, фреймов, направленности внимания, направленности мыслей, настроения, символов и знаков, уровня глюкозы в крови, а также шкалы, используемой для описания того, что дисконтируется. Известные ученые ставят под сомнение тот факт, что дисконтирование, являясь основным параметром межвременного выбора, в действительности описывает, что именно люди делают, когда их выбор имеет последствия в будущем. Учитывая непостоянство ставки дисконтирования, это предположение может иметь смысл.

Другие области исследования

Другие направления поведенческой экономики совершенствуют функцию полезности без учета непостоянства предпочтений. Эрнст Фер, Армин Фальк и Мэттью Рабин изучили такие понятия как «честность», «неприятие неравенства» и «взаимный альтруизм», подвергая сомнению предположение неоклассической экономической теории о «совершенном эгоизме». Особенно ярко феномены проявились в ситуации определения размера заработной платы. Исследования «внутренней мотивации» (Гнизи и Рустичини), «идентичности» (Акерлоф и Крантон) показывают, что агенты извлекают полезность, поступая в соответствии с личными установками и общественными нормами в дополнение к условной ожидаемой полезности. «Условная ожидаемая полезность» — одна из форм рассуждения, когда индивид под действием иллюзии контроля рассчитывает вероятность внешних событий и свою ожидаемую полезность как функцию от своих действий, забывая, что зачастую у него нет возможности даже случайно повлиять на внешние события. После успешного выхода в свет книги Дэна Ариэли «Предсказуемая иррациональность» поведенческая экономика стала весьма популярной среди широкой публики. Ученые-практики, занимающиеся этой дисциплиной, изучили вопросы квазигосударственных стратегий, таких как, например, «карта действия широкополосных сетей».

Методология

Поведенческая экономика и теории финансов почти полностью были разработаны на базе экспериментальных наблюдений и ответов, полученных в ходе опросов, хотя последнее время все чаще используются полевые исследования. Функциональная магнитно-резонансная томография позволяет определить, какие части мозга задействованы при принятии экономических решений. Эксперименты, имитирующие рыночные операции, такие как продажа акций или проведение аукционов, могут устранить влияние отдельных когнитивных искажений на поведение человека. Подобные эксперименты могут помочь сузить ряд возможных объяснений. Эффективными являются эксперименты, включающие в себя компонент побуждения, как правило, предполагающие заключение сделок и использование реальных денег.

Поведенческая экономика в сравнение с экспериментальной экономикой

Важно отметить, что поведенческая экономика отличается от экспериментальной экономики, которая для изучения экономических вопросов использует экспериментальные методы, при этом не все направления экспериментальной экономики связаны с психологией. Несмотря на то, что многие из исследований изучают психологические аспекты принятия решений, эксперименты ставят целью объяснение действия институтов или являются предварительными тестами дизайна рыночных механизмов. В то же время, поведенческая экономика не всегда использует экспериментальные методы, во многом полагаясь на теорию и метод наблюдения.

Ключевые направления исследования

В теории поведенческих финансов и поведенческой экономике основополагающими являются три направления:

- Эвристика: люди часто принимают решения исходя из практического правила, не обязательно логичного. (см. также статьи Когнитивные искажения и Ограниченная рациональность).

- Фрейм: смысловая рамка, используемая человеком для понимания чего-либо, и действия в рамках этого понимания.

- Рыночная неэффективность: ошибки принятия решений на рынке, проявляющиеся в установке неверной цены, нерациональном принятии решений, аномалиях расчета прибыли. Ричард Талер, в частности, описал особые рыночные аномалии с точки зрения поведенческой экономики.

Для объяснения волатильности рынка ценных бумаг Барберис, Шлейфер, Вишни (англ.)русск. и Дэниель, Хиршлифер и Субраманиам разработали модели, основанные на экстраполяции и излишней самоуверенности, однако ведутся споры о данных, на которых исследователи основывались. Модели предполагают, что всем агентам присущи ошибки или предубеждения одинакового рода, таким образом, при агрегировании на уровне рынка они не исчезают. Это может быть свидетельством того, что большая доля агентов реагирует на один и тот же сигнал (например, мнение аналитика) или имеют одни и те же предубеждения. В более общем смысле, когнитивные искажения в совокупности могут оказывать серьезное влияние при социальном заражении идеями и эмоциями (вызывающем коллективную эйфорию или страх), что ведет к феномену стадного поведения или огруппленного мышления. Поведенческая экономика и поведенческие финансы основываются в равной мере на социальной психологии больших групп и на индивидуальной психологии. В некоторых поведенческих моделях небольшая девиантная группа способна оказывать существенное влияние на весь рынок в целом (e.g. Fehr and Schmidt, 1999).

Топики

Модели в поведенческой экономике, как правило, исследуют определенные рыночные аномалии и модифицируют стандартные модели неоклассической экономической теории, описывая принимающих решения лиц как использующих эвристику и подверженных влиянию фреймов. В целом, экономисты не выходят за рамки неоклассической экономической теории, хотя стандартное предположение о рациональном поведении зачастую подвергается сомнению.

«Эвристики»

Фреймы

Аномалии в экономическом поведении

- Эффект предпочтений

- Эффект обладания

- Неприятие несправедливости

- Взаимная выгода

- Межвременное потребление

- Предпочтение текущего потребления

- Импульсное инвестирование

- Жадность и страх

- Стадное поведение

- Ловушка утопленных затрат

Аномалии в рыночных ценах и доходах

- Загадка доходности акций

- Гипотеза эффективного уровня оплаты труда

- Жесткость цен

- Лимит на арбитражные операции

- Ловушка дивидендов

- Распределение с медленно убывающим «хвостом» (склонность к крайностям)

- Календарный эффект

Критика

Критики теории поведенческой экономики, как правило, подчеркивают рациональность экономических агентов. Они утверждают, что данные о поведении экономических агентов, полученные в результате экспериментального наблюдения, не в полной мере отражают реальные ситуации на рынке, так как возможности получения знаний и конкуренция на рынке гарантируют, по крайней мере, хорошее приближение к рациональному поведению. Также критики отмечают, что когнитивные теории, такие как теория перспектив, являются моделями принятия решений, и не способны отразить в целом экономическое поведение. Эти модели применимы лишь к единичным решениям проблем, предложенных участникам экспериментов и опросов. Сторонники традиционной экономической теории также настроены скептически по отношению к экспериментальным и основанным на опросах методам исследования, широко применяемым поведенческой экономикой. При определении экономических показателей экономисты обычно делают акцент на выявленные, а не заявленные в опросах предпочтения. Экспериментальные методы исследования и опросы подвержены системным ошибкам предвзятости, стратегического поведения и недостатка побудительной сочетаемости.

Рабин (1998) отклоняет все критические замечания, утверждая, что достоверные результаты, способные дать качественное теоретическое понимание процесса, получаются только при проверке в различных ситуациях и местностях. Сторонники поведенческой экономики в ответ на критику переключают своё внимание с лабораторных исследований на изучение экономических процессов в реальных условиях. Некоторые экономисты видят разницу между экспериментальной экономикой и поведенческой экономикой, однако выдающие экономисты — сторонники этих двух направлений используют, как правило, одни и те же техники и подходы при работе над общими проблемами. Так, например, в рамках поведенческой экономики активно изучается нейроэкономика, которая вся, по сути, является экспериментальной и не может использовать полевые методы. Сторонники поведенческой экономики отмечают, что неоклассические модели часто не способны предсказать результаты тех или иных процессов в реальности. Достижения поведенческой экономики могут изменять неоклассические модели. Эти скорректированные модели не только приводят к аналогичным прогнозам традиционных моделей, но и успешно используются в тех ситуациях, когда традиционные модели оказываются бессильны. Но не стоит преувеличивать возможности поведенческой экономики. Пока это лишь группа разрозненных феноменов, выявленных на практике. Стройной базовой теории, обобщающей и выстраивающей единую систему, в которую бы были вписаны все эффекты и когнитивные искажения, пока нет. Что является ещё одним элементом критики со стороны традиционных экономистов.

Теория поведенческих финансов

Топики

Центральным в исследованиях поведенческих финансов является вопрос «Почему участники рыночных отношений систематически совершают ошибки?» Эти ошибки влияют на цены и прибыль, что приводит к неэффективности рынка. Кроме того, поведенческие финансы рассматривают, как другие участники рыночных отношений пытаются выиграть на неэффективности.

Основными причинами неэффективности являются, во-первых, излишняя и недостаточная реакция на информацию, задающую рыночные тенденции (в исключительных случаях — экономический пузырь и биржевой крах). Во-вторых, ограниченное внимание инвесторов, чрезмерная самоуверенность, чрезмерный оптимизм, стадный инстинкт и шумовая торговля. Технические аналитики рассматривают поведенческую экономику и поведенческие финансы как основу технического анализа. В-третьих, ключевым вопросом является асимметрия между решением накапливать и сохранять ресурсы, известным как парадокс «синица в руке», и боязнью потери, нежеланием расставаться с ценным имуществом. Ловушка невозвратных затрат проявляется в таком поведение инвестора, как нежелание продавать акции, при условии, что это номинально приведет к убытку. Это также способно объяснить, почему цены на жилье редко и медленно снижаются до уровня рыночного равновесия в период незначительного спроса.

Бенартци и Талер (1995), утверждали, что с помощью одного из вариантов теории перспектив им удалось разгадать загадку доходности акций, в то время как сделать это с помощью традиционных финансовых моделей не удалось. Экспериментальная финансовая теория использует экспериментальный метод, в рамках которого с целью изучения процесса принятия решений людьми и их поведения на финансовых рынках создается искусственный рынок с помощью моделирующих программных средств.

Модели

Некоторые финансовые модели, используемые в управлении денежными средствами и оценки имущества, включают в себя параметры поведенческих финансов, например:

- Модель Талера, описывающая реакцию цены на информацию, включающая три фазы: недостаточная реакция-адаптация-гиперреакция, которые создают тенденцию в движении цен

Одна из характерных черт гиперреакции в том, что средняя прибыль, следующая за объявлением хороших новостей, ниже, чем та, которая следует за объявлением плохих новостей. Другими словами, гиперреакция происходит, когда рынок реагирует на новости слишком интенсивно, тем самым требуя адаптации уже в противоположном направлении. В результате на одном этапе ценные бумаги будут переоценены, на следующем этапе, возможно, будут недооценены.

- Коэффициент имиджа ценных бумаг.

Критика

Критики, одним из которых является Юджин Фама, как правило, поддерживают гипотезу эффективного рынка. Они утверждают, что теория поведенческих финансов, скорее представляет собой набор аномалий, чем реальное направление финансов, при этом эти аномалии либо быстро вытесняются с рынка, либо объясняются строением рынка. Однако, индивидуальные когнитивные искажения отличны от общественных искажений; первые могут быть усреднены самим рынком, тогда как последние способны создавать положительные обратные связи, продвигающие рынок все дальше от справедливой цены равновесия. Подобным образом, чтобы аномалия поведения нарушила рыночную эффективность, инвестор должен быть готов торговать вопреки аномалии, заработав при этом сверхприбыль. Для многих случаев когнитивного искажения это не так.

В особых случаях критика проскальзывает в объяснениях загадки доходности акций. Спорным является тот факт, что её причина — барьеры входа (как практические, так и психологические). В частности, развитие электронных площадок открыло фондовую биржу для большего количества участников торговли, что снимает барьеры, но дивиденды по акциям и облигациям не выравниваются. В ответ последователи поведенческих финансов заявляют, что большая часть личных инвестиций управляется через пенсионные фонды, сводя к минимуму влияние этих мнимых барьеров входа. Кроме того, профессиональные инвесторы и управляющие фондов владеют большим количеством облигаций, чем принято считать при данных уровнях доходности ценных бумаг.

Количественные поведенческие финансы

Чтобы понять тенденции в поведении человека, количественные поведенческие финансы используют точные статистические методы исследования. Маркетинговые исследования не содержат данных о том, что усиливающиеся предубеждения оказывают влияние на принятие маркетинговых решений. Среди ведущих исследователей этой области — Гундуз Кагинальп (главный редактор Journal of Behavioral Finance, 2000—2004), а также его соавторы: Нобелевский лауреат (2002) Вернон Смит, Дэвид Портер, Дон Валенович, Владимира Илиева, Ахмет Дюран, а также Рэй Стерм.

Все исследования в этой области можно разделить на следующие направления:

- Эмпирические исследования, демонстрирующие существенные отклонения от классических теорий

- Создание моделей с использованием поведенческих концепций и неклассических предположений об ограничениях активов

- Прогнозирование, основанное на этих методах

- Тестирование моделей на экспериментальных рынках

Поведенческая теория игр

Поведенческая теория игр — направление теории игр, занимающееся адаптацией теоретико-игровых ситуаций к экспериментальному дизайну [Гинтис]. Оно изучает, как реальные люди ведут себя в ситуации принятия стратегического решения, когда успех индивида зависит от решений других участников игры. Данное направление исследований концентрирует внимание на трех направлениях — математические теории, объясняющие социальное взаимодействие людей при торгах и установлении доверия между ними; ограничения стратегического поведения и когнитивные возможности учета шагов соперников; модификация стратегий в процессе обучения людей на практике [Колин Камерер]. Области изучения включают стратегические решения о купле-продаже, блеф в азартных играх, забастовки, общественные договоренности и создание коллективных благ, гонка патентов, создание репутации и другие.

Поведенческая теория игр активно развивается с 1980 г. Наиболее известными учеными, работающими в области поведенческой теории игр, являются Колин Камерер — Калифорнийский технологический институт, Винсент Кроуфорд [Vincent Crawford] — Университет Калифорнии, Герберт Гинтис — Университет Массачусетса.

Награды

В 2017 году Королевская шведская академия наук за вклад в поведенческую экономику присудила премию Sveriges Riksbank в области экономических наук в память Альфреда Нобеля Ричарду Х. Талеру[1]. Изучая последствия ограниченной рациональности, социальных предпочтений и отсутствия самоконтроля Ричарду Х. Талер показал, как эти человеческие черты влияют на индивидуальные решения и на рыночные результаты.

См. также

Примечания

Литература

- Питер Бернстайн. Фундаментальные идеи финансового мира. Эволюция = Capital Ideas Evolving. — М.: «Альпина Паблишер», 2009. — 256 с. — ISBN 978-5-9614-0972-7.

- Дэн Ариели. Поведенческая экономика. Почему люди ведут себя иррационально и как заработать на этом. – М.: Манн, Иванов и Фербер, 2013. – 296 с. – ISBN 978-5-91657-549-1

- Ричард Талер. Новая поведенческая экономика. Почему люди нарушают правила традиционной экономики и как на этом заработать. – М.: Эксмо, 2017. – 368 с. – ISBN 978-5-699-90980-3

- C.Ю. Богатырев Поведенческие финансы. Учебное пособие М.: Прометей, 2018 - 210 с. - ISBN 978-5-907003-55-2

Ссылки

wiki2.red

Поведенческая экономика, Поведенческая экономическая теория

За последнюю четверть века предмет и метод экономической теории существенно изменились. В своих исследованиях ученые все аргументированней доказывают, что экономика призвана быть наукой о человеческом поведении в реальном ьному жизни и о человеке во взаимодействии с себе подобными. Поэтому эмпирическое изучение такого поведения является не только одним из способов тестирования существующих теорий, но и важным методом сбора конкретного матери алу о поведении людей, которую ученые призваны описывать и объяснять. В последние годы теоретики все чаще предлагают новые концепции и расширение классических моделей, исходя не из удобства математических конструкций, а из эмпирических свидетельств о человеческом поведении, выявленных в том числе и экспериментальным дорожнохом.

Поведенческая экономическая теория

Долгое время экономисты считали, что фирма действует рационально, стремясь достичь главной цели - максимизации прибыли. Но ее решение не всегда рациональны, поскольку отражают личную заинтересованность различных работников фирмы. Таков один из выводов поведенческой экономической теории, признанным основоположником которой считают американского ученого. Г-А. Саймонмона.

Саймон. Герберт-Александер (1916-2001) родился в г. Милуоки (США). Учился в. Чикагском университете, получил степень бакалавра. Обучение совмещал с исследовательской работой и работой ассистента профессора а в. Иллинойском технологическом институте. В 1943 г получил ученую степень доктора политических наук. Через три года возглавил кафедру политических наук в. Чикагском университетситеті.

Автор работ"Административная поведение"(1947) и"Гражданская администрация"(1950), написанные совместно с. Д. Смитбургом и. В. Томпсоном,"Модели человека"(1957) и"Организация"(1958), написанные в спивавторст тви с. Дж. Марч,"Розвьязаная человеческих проблем"(1972, совместно с. А. Ньюелом),"Экономика и психология"(1963) и иа ін.

течение 1968-1972 гг входил в состав. Консультативного совета по вопросам науки при президенте. США был членом многих научных академий и профессиональных ассоциаций. Заслуженный член. Американской экономической ассоциации, почетный доктор двадцати четырех университетов. Лауреат. Нобелевской премии (1978978).

В процессе своих исследований. Г-А. Саймон создал обобщенную модель экономического поведения - модель ограниченной рациональности. Отправной точкой была необходимость пересмотр нереалистичной предпосылку полной й информации, использует неоклассическая теория. Для максимизации пользы или прибыли хозяйственном субъекте просто не хватает вычислительных возможностей. Его проблема заключается не столько в недоста тности информации, сколько в том, что ее объем невозможно обработать. Процесс принятия решений в модели. Г-А. Саймона можно описать двумя понятиями"поиск"и"принятие удовлетворительного вариантааріанта".

Вопреки неоклассической теории, по мнению ученого, у человека с его ограниченными информационными и вычислительными возможностями не может быть всеобъемлющей функции корысти, которая позволила бы сравнить ризнори и дни альтернативы. Эта функция, считал. Г-А. Саймон, имеет всего два (0, 1) или три (-1,0,1) значения, где 1 - удовлетворительный вариант; -1 - неудовлетворительный; 0 - равнодушнымжий.

В результате хозяйственный субъект действует следующим образом: поиск вариантов продолжается до тех пор, пока не будет найден первый приемлемый (удовлетворительный) вариант, а затем прекращается. Приемлемость или неприйн нятнисть варианта каждый определяет лично. Саймон характеризует этот процесс с помощью заимствованной из психологической науки категории"уровня претензий"Концепция уровня претензий предусматривает, что в каждый м омент времени у человека есть определенное представление о том, на что он может (имеет право) рассчитывать. Уровень претензий - это как планка, которую человек собирается перескочить. Планка установлена ??не слишком низко - слишком доступные вещи не приносят удовольствия, и не слишком высоко - человек в принципе склонна ставить перед собой только те задачи, которые может решить. Уровень претензий динамический, планка постоянно сдвигается зависимости от результатов последнего прыжка. Если вел был успешным, уровень притязаний поднимается вверх - человек ставит перед собой высшую цель. В случае неудачи уровень притязаний опускается, поскольку люди на начинает критически оценивать свои способности. Вариант считается удовлетворительным, если он позволяет человеку преодолеть уровень претензиипретензій.

Итак, выбор удовлетворительного варианта требует от хозяйствующего субъекта значительно меньшей информированности и умение вычислять, чем в неоклассической модели. Ему уже не надо иметь точную информацию о результате т определенного варианта и сравнивать его с результатами альтернативных вариантов в рамках общей функции полезности. Достаточно невнятного интуитивного представления о том, что определенный вариант выше или ниже приемлемого уровня, а сравнивать различные варианты нет необходимости. Ситуация осложняется, когда у субъекта мало времени для принятия решения. Тогда он может отобрать не только первый, но и остальные уд ильних вариантов, а затем, если их много, поднять планку уровня претензий и повторить процедурдуру.

Классическая политэкономия не изучала эти важные аспекты человеческого поведения. Именно. Г-А. Саймон первым ввел психологические факторы в теорию принятия решений и показал, что в фирме решения принимаются коллективно, а способности каждого работника разные, ограничены как невозможностью предвидеть все последствия принимаемых решений, так и личными устремлениями и социальными амбициями. С учетом всех факторов"экономичным ого бихевиоризма"фирма и должна строить свою деятельность, рассчитанную на успех. Саймон вместе с. Дж. Марч являются основоположниками"бихевиористской"теории фирм фірми.

В ранних трудах. Г-А. Саймон развил взгляды. М. Бернарда о рациональности и разработал точную терминологию. При выяснении центральной проблемы функционирования организации он приходит к выводу о необх хиднисть объединения рациональных целей экономического поведения человека с его познавательными способностями. В последующих исследованиях ученый выяснял психологические и теоретико-познавательные аспекты процессов, по вязаных с принятием решений. Он пришел к выводу, что сущность деятельности руководителей, администраторов, их власти над подчиненными заключается в создании фактических или ценностных предпосылок, на которых основываются я решение каждого работника организацииізації.

Саймон подробно рассмотрел различные принципы и математические методы принятия решений. Но, высоко оценивая их значение и разрабатывая их с учетом специфики менеджмента, он отрицал мож можность допущения полной рациональности решений на основе теории выбора в экономике, теории игр и теории статистических решенийь.

Организационная теория не может исходить из понятия"полной рациональности", уместнее будет понятие"вынуждена рациональность", поскольку бесконечно большого числа возможных альтернатив люди способны ни видеть лишь отдельные последствия и допускают при этом ошибки.