ЭКОНОМИКА ПРОБЛЕМЫ ОПТИМИЗАЦИИ ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ. Проблемы оптимизации источников финансирования

Оптимизация структуры источников финансирования

Болотин А.А.

Оптимизация структуры источников финансирования

Современная экономика определяет перспективность развития промышленных предприятий соотношением долей инвестиционного и операционного потока финансовых ресурсов.

Инвестиционное и финансовое поведение компаний, фирм, предприятий определяется их инвестиционными намерениями (развитие, расширение деятельности путем реализации инвестиционных проектов), а также доступностью и разнообразием источников долгосрочного капитала. Инвестиционные намерения финансово устойчивых компаний реализуются, как правило, когда достигнут предельный эффект масштаба, и для дальнейшего роста необходимо наращивать долю постоянных затрат в совокупных издержках.

В стабильных рыночных экономиках компании используют эффект финансового рычага, контролируя при этом совокупные риски. Мировая практика свидетельствует, что руководители большинства предприятий уделяют значительное внимание оптимизации структуры капитала, более того, решение этой задачи составляет одну из основных функций финансового менеджмента. Как показали М. Миллер и Ф. Модильяни, известные теоретики в области структуры капитала (структура капитала – структура средств, полученных предприятием из различных источников долгосрочного финансирования, соотношение между собственными и заемными источниками финансирования), оптимизация этой структуры может за счет снижения издержек капитала повысить стоимость компании и сделать ее собственников богаче. Одним из важнейших факторов данного эффекта является возможность отнесения процентов за кредит на себестоимость, иными словами – исключение этих сумм из налогооблагаемой прибыли (налоговая асимметрия).

Теория структуры капитала гласит: эффект финансового рычага (F) положителен, пока затраты на обслуживание заемного капитала не превышают доходности всего капитала.

Существует предельное (оптимальное) соотношение между заемным и собственным капиталом, выше которого затраты на обслуживание займа не покрываются рентабельностью капитала компании:

F= 100%(1 – t)(R – r)D/E,

где t – ставка налога на прибыль предприятия;

R – рентабельность активов, по которой кредитор определяет меру риска;

r – средняя ставка по заемному капиталу компании;

D – долгосрочный заемный капитал;

Е – долгосрочный собственный капитал.

Произведение (1 – t)(R – r) назвали дифференциалом, соотношение 100%D/Е – «плечом рычага», оно характеризует силу воздействия финансового рычага.

Итак, эффект финансового рычага складывается из влияния двух взаимосвязанных составляющих; дифференциала и плеча рычага. В экономике с развитым финансовым рынком наращение второго (т.е. увеличение заемного капитала) ведет к падению первого (растет ставка по кредитам). На величину эффекта финансового рычага влияют два внешних для компании фактора: ставка налога на прибыль t и средняя стоимость заемного капитала r.

Вообще говоря, налогообложение прибыли снижает значение эффекта финансового рычага, причем тем меньше, чем ниже ставка налога на прибыль. При одном и том же плече эффект рычага выше в экономике с более низкой ставкой. Средняя ставка по заемному капиталу растет с увеличением доли плеча рычага, поскольку повышается финансовый риск кредитора, требующего компенсации доходностью. При прочих равных условиях рентабельность активов снижается по мере роста заемного капитала. Ее величина подвержена влиянию отраслевой принадлежности – капиталоемкие отрасли (железнодорожный транспорт или атомная энергетика) характеризуются низким уровнем рентабельности активов, а компании с небольшими операционными издержками (программистские компании или кадровые агентства) – высоким, поскольку необходимый уровень активов у них гораздо ниже.

При одинаковом плече рычага величина F выше в той фирме, где выше разница R – r. Размер этой разницы, отражающий чистый эффект от привлечения заемного капитала (без учета риска), подвержен воздействию конкуренции и зависит от степени развития финансовых институтов. В экономиках с развитыми финансовыми институтами и высокой конкуренцией превышение R над r не так значительно, как в развивающихся странах с высоким уровнем неопределенности. Проявляется это в том, что в стабильной рыночной среде с относительно невысоким систематическим риском компании «улавливают» эффект финансового рычага и используют его даже при невысоком дифференциале рычага. Нестабильность среды снижает склонность компаний к риску и увеличивает требуемую ими ставку доходности (премию за риск), в результате чего растет как среднерыночная стоимость заемного капитала, так и рентабельность активов. Если предположить, что чистый эффект R – r в российской экономике выше, чем в стабильных экономиках, то и эффект финансового рычага с учетом риска выше. Это означает, что растущие российские компании способны в больших масштабах улавливать эффект оптимизации структуры капитала.

Ставка налога на прибыль в России одна из самых низких (20%), значит, по этому параметру российские компании, привлекающие заемный капитал для своего развития, имеют преимущество в использовании эффекта финансового рычага.

Превышение R над r применительно к развивающимся российским компаниям едва ли ниже, чем в растущих компаниях развитых стран. Поясним этот тезис: в величинах обоих параметров присутствует высокая инфляционная составляющая, поэтому в растущих российских компаниях оба эти параметра выше, чем в стабильных западных экономиках. Однако, кроме инфляционной составляющей, оба показателя улавливают еще и премии за риски (систематический, операционный, финансовый), которые в растущих российских компаниях, бесспорно, выше. Следовательно, эффект финансового рычага в России должен проявляться сильнее, чем в стабильных рыночных экономиках с развитыми финансовыми рынками.

Если это действительно так, то насколько учитывают российские компании эффект финансового рычага. Используется ли отечественным бизнесом открывающиеся возможности оптимизации структуры капитала, позволяющие эффективнее задействовать дешевые заемные (по сравнению с собственными) средства при реализации инвестиционных проектов. Другими словами, как «работает» ли теория М&М в условиях современной России.

Признаком проявления компанией интереса к оптимизации структуры капитала может служить относительная неизменность соотношения привлекаемых собственных и заемных средств в течение 3-7 лет – приблизительного (в зависимости от масштабов компании) срока реализации инвестиционного проекта. Отраслевая статистика не может уловить приверженность компаний той или иной стратегии в отношении структуры капитала, но позволяет подметить общую тенденцию роста или снижения финансового рычага. Мониторинг структуры капитала российских компаний ведется относительно недавно – с 2003 г.

Однако общая картина за десятилетие явно демонстрирует необходимость использования государственных бюджетных средств.

Примерами государственного участия в модернизации секторов экономики может послужить коренная модернизация ОПК, которая проходит с использованием механизмов Федеральных целевых программ и с привлечением механизмов государственной поддержки. Ключевую роль в реализации модернизации сыграли Федеральные целевые программы «Развитие ОПК на 2011 – 2022 годы» и «Создание стратегических материалов на 2009 – 2015 годы».

Нужно отметить, что до начала реализации вышеуказанных программ, усилия направлялись на оптимизацию и поддержку уже имеющегося производственного комплекса. Нельзя не заметить, что система финансирования в это время отсутствовало.

В настоящее время уже реализуется второй этап данной программы, который имеет название «Развитие ОПК», он начался в 2011 году и продолжится до 2020 года. На данном этапе осуществляется выпуск самых необходимых образцов вооружения и военной техники.

Данную программу можно характеризовать как инвестиционную, поскольку капитальные вложения из бюджета составляют в среднем 80% от объема финансирования.

Кроме этого нужно отметить, что в прошлом 2012 году в рамках программы «Развитие ОПК» за счет федерального бюджета было реализовано около 600 инвестиционных проектов, при этом было введено 43 объекта на 37 предприятиях.

Таким образом, для модернизации промышленных групп в России автор предлагает пойти по пути господдержки оборонно-промышленного комплекса. В частности нужны эффективные государственные инвестиционные программы, с помощью которых можно будет обновить как минимум 50% оборотных активов.

Для модернизации основных фондов компании «Предприятие пищевой промышленности» автор предлагает разработать и реализовать бизнес-план на получение лизинга, частичное покрытие которого будет осуществляться за счет федерального бюджета.

При переходе российской экономики к рынку и ее более полной интеграции в систему мирового хозяйства практическая непригодность многих ранее разработанных методов регулирования финансовых результатов создала серьезную потребность в изучении опыта зарубежных стран, разработке новых подходов и методик финансового анализа и эффективного управления.

be5.biz

Оптимизация источников финансирования предприятия 2, Финансовый менеджмент

Пример готовой курсовой работы по предмету: Финансовый менеджмент

ВВЕДЕНИЕ 3

ГЛАВА I. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ИСПОЛЬЗОВАНИЯ ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ ПРЕДПРИЯТИЯ 5

1.1. Понятие и сущность источников финансирования предприятия 5

1.2. Классификация источников финансирования предприятия 8

1.3. Подходы к оценке оптимального финансирования предприятия 11

Выводы по главе I. 15

Глава II. ОПТИМИЗАЦИЯ ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ ПРЕДПРИЯТИЙ РФ 16

2.1. Современные направления финансирования предприятий РФ 16

2.2. Развитие оптимальной структуры источников финансирования предприятий в РФ 21

Выводы по главе II. 23

ЗАКЛЮЧЕНИЕ 25

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ 27

Содержание

Выдержка из текста

Управление капиталом представляет собой систему принципов и методов разработки и реализации управленческих решений, связанных с оптимальным его формированием из различных источников, а также обеспечением эффективного его использования в различных видах хозяйственной деятельности предприятия. Данное обстоятельство обусловило выбор темы исследования и ее актуальность.

Целью настоящей работы является изучение источников финансирования компании на примере ОАО «Фармстандарт». Для достижения данной цели поставлены следующие задачи. Во-первых, необходимо изучить теоретические наработки в области спос об финансирования, доступных для компании. Во-вторых, данные теоретические наработки следует применить к данным ОАО «Фармстандарт» за последних три доступных периода с целью оценки их влияншия на финансовое положение предприятия.

Целью работы является изучение теоретических и практических основ анализа структуры и использования источников финансирования организации.

Для достижения этой цели предполагается решить ряд взаимосвязанных задач: изучить теоретические основы структуры источников финансирования предприятия; изучить практические рекомендации по анализу структуры и использования источников финансирования на примере данных предприятия.

Дополнительный капитал, объединяясь с собственными ресурсами предприятия, образует структуру источников финансирования. Любое предприятие не может существовать без финансирования своей деятельности. Такое обеспечение как раз и осуществляется с помощью источников финансирования предприятия, причем существуют как внутренние, так и внешние источники финансирования предприятия.

В связи с этим особое значение приобретают источники финансирования организации. Руководство организации должно четко представлять, за счет каких источников ресурсов оно будет осуществлять свою деятельность и в какие сферы деятельности будет вкладывать свой капитал. Главной целью курсовой работы является проведение теоретических и практических исследований механизма формирования, размещения и использования источников финансирования предприятия.

Наличие в достаточном объеме финансовых ресурсов, их эффективное использование, предопределяют хорошее финансовое положение предприятия платежеспособность, финансовую устойчивость, ликвидность. В этой связи важнейшей задачей предприятий является изыскание резервов увеличения собственных финансовых ресурсов и наиболее эффективное их использование в целях повышения эффективности работы предприятия в целом. В условиях реальной экономики любая компания сталкивается с вопросом выбора источника финансирования своей деятельности.

Состав и структура источников финансирования предприятия

В связи с этим особую роль обретают источники финансирования организации. Руководство организации должно четко представлять, за счет каких источников ресурсов оно будет реализовывать свою деятельность и в какие области деятельности будет вкладывать свой капитал.

источники финансирования предприятия

Это связано и с тем, что и тем, что существует достаточно большой риск в отношении оценки заемщика при условии несформировавшейся системы взаимодействия с корпоративными заемщиками, и, к тому же, сами банки не всегда в состоянии в силу низкой капитализации способны вкладывать средства в развитие предприятий реального сектора.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

Статьи, монографии на русском языке

1. Бланк И.А. Основы финансового менеджмента. К.: Ника-Центр:Эльга, 2000.

2. Бланк И.А. Управление использованием капитала. К.: Ника-Центр:Эльга, 2000.

3. Волошин В.М. Критерии выбора краткосрочных источников фи-нансирования // Вестник МГТУ. 2013. Т. 16. № 2.

4. Друкер П. Энциклопедия менеджмента / Пер. с англ. М.: ООО «И.Д, Вильямс», 2006.

5. Заболоцкая В.В., Листопад М.Е. Источники формирования фи-нансовых ресурсов малых предприятий. (http://journal-aael.intelbi.ru/main/wp-content/uploads/2014/03/73−77.pdf).

6. Зоидов К.Х. Особенности эволюции малого и среднего предпри-нимательства кризисной экономики в постсоветском пространстве / К.Х. Зоидов, Е.В. Моргунов, К.В. Биджамова. М.: ЦЭМИ РАН, 2009.

7. Иванова Н.Н. Внутренние источники финансирования инвестиций в реальный сектор российской экономики // Экономические и социальные проблемы России. 2001. № 3. С. 35- 59.

8. Игонина Л.Л. Инвестиции: учеб. пособие / под ред. В.А. Слепова. М.: Юристъ, 2002

9. Каширин А.В. Проблемы и источники финансирования предпри-ятий в современной экономике // Вестник Академии. 2009. № 4. С. 71- 73.

10. Ковалев В. Кредит или лизинг? // Экономика и жизнь. 2003. № 21.

11. Ковалев В.В. Управление финансовой структурой фирмы. М., Проспект. 2008.

12. Ковалев В.В. Финансовый менеджмент: теория и практика. М., Проспект. 2011.

13. Лялин С. Основные тенденции в развитии рынка корпоративных облигаций // Рынок ценных бумаг. 2002. № 7.

14. Макконнелл К.Р., Брю С.Л. Экономикс: принципы, проблемы и политика: Пер. с англ. изд. М.: ИНФРА-М, 1999.

15. Методические рекомендации по разработке финансовой политики предприятия: Утверждены приказом Минэкономики РФ от 1 октября 1997 г. № 118. Экономика и жизнь. 1998. № 2. С. 12— 16.

16. Остапенко В., Мешков В., Селезнёва Т. Роль собственных источ-ников финансирования инвестиций промышленных предприятий // Эконо-мист. 1999. № 8.

17. Пилюга А.М. Источники финансирования и формирование капи-тала акционерного общества: Автореф. дисс… канд. экон. наук. Саратов, 2000.

18. Смирнова И.Л. Управление источниками финансирования пред-приятия как фактор обеспечения его конкурентоспособности // Вестник Академии. 2009. № 2. С. 30- 33.

19. Стоянова Е.С. Финансовый менеджмент. Российская практика: монография. М.: Перспектива, 1996.

20. Сысоева Е.Ф. Капитал, финансовые ресурсы и источники финан-сирования организации // Вестник ВГУ. Сер.: Экономика и управление. 2007. № 1.

21. Финансы, деньги, кредит: учебник / под ред. О. В. Соколовой. М: Юристъ, 2002.

22. Янукян М. Г. Механизм использования ценных бумаг // Финансы. 2005. № 3.

список литературы

referatbooks.ru

Оптимизация структуры источников финансирования предпринимательской деятельности 2, Финансовый менеджмент

Пример готовой дипломной работы по предмету: Финансовый менеджмент

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ

1. ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ КАТЕГОРИИ «ИСТОЧНИКИ ФИНАНСИРОВАНИЯ»

1.1. Понятие «источники финансирования» и классификация источников капитала предприятия

1.2.Основные способы формирования и управления источниками финансирования предпринимательской деятельности

1.3. Современные подходы к определению оптимальной структуры капитала

II. АНАЛИЗ СТРУКТУРЫ ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ ООО «АБС»

2.1. Характеристика деятельности и основных экономических показателей ООО «АБС»

2.2. Анализ состава и структуры собственных и заемных источников финансирования предпринимательской деятельности ООО «АБС»

2.3. Оценка взаимосвязи структуры источников финансирования и ее влияние на результаты хозяйствования ООО «АБС»

III. ОПТИМИЗАЦИЯ УПРАВЛЕНИЯ СТРУКТУРОЙ ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ ООО «АБС»

3.1. Критерии оптимизации структуры собственных и заемных средств ООО «АБС»

3.2. Влияние оптимизации структуры собственных и заемных источников финансирования на предпринимательскую деятельность ООО «АБС»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ…73

Содержание

Выдержка из текста

Методология исследования. Теоретической и методологической основой исследования послужили диалектический метод познания и системный подход.

При выполнении работы были использованы общенаучные и специальные методы исследования.

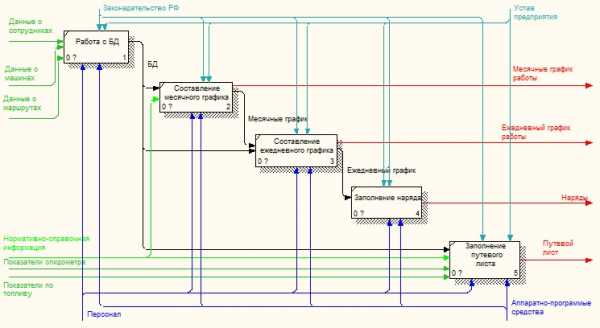

Автоматизация управленческой деятельности необходима крупному бизнесу, и актуальна для Для достижения поставленной цели необходимо выполнить следующие задачи: Описать деятельность компании; Описать структуру управления компании; Рассмотреть программно-техническую архитектуру предприятия; Описать существующий процесс; Рассмотреть аналоги программного обеспечения; Сформировать перечень требований к проектируемой информационной системе; Осуществить выбор инструментальных сре дств дл я разработки информационной системы; Осуществить выбор СУБД; Разработать структуру информационного фонда; Разработать функциональную структуру системы; Разработать интерфейс информационной системы; Разработать программную реализацию информационной системы; Разработать перечень рекомендаций по охране труда для

Форма собственности определяет структуру собственного капитала, наличие акций и других финансовых вложений.

Степень разработанности проблемы. Вопросы привлечения средств рассматривались в литературе достаточно подробно. Этой проблематикой занимались такие российские ученые, как: И.Т. Балабанов, В.В. Бочаров, А.Г. Грязнова, Л.А. Дробозина, О.В. Ефимова, В.В. Ковалев, И.Г. Кучукина, Н.Н. Тренев, Е.С. Стоянова, Э.А. Уткин, М.А. Эскиндаров и др. Значительный вклад в изучение этой тематики внесли зарубежные экономисты, рассмотрев привлечение заемного капитала достаточно подробно. Среди них можно выделить работы З. Боди, Ю. Бригхема, Дж. Ван Хорна, Б. Коласса, Л. Крушвица, Ч.Ф. Ли, С. Росса, Дж. И. Финнерти, У. Шарпа и др.

нию проблемы формирования источников финансирования предпринимательской деятельности предприятия, которая является одним из существенных аспектов деятельности финансового управления организацией. Политика в области оптимизации источников финансирования влияет как на долгосрочную, так

С одной стороны, привлечение заемного капитала является фактором успешного функционирования компании, способствующий скорому преодолению дефицита в финансовых средствах, привлекая доверие инвесторов и обеспечивая увеличение уровня рентабельности собственных средств.

Оптимизация структуры источников финансирования реальных инвестиций на предприятии

Для обобщения полученной информации применялись методы научного, системного и факторного анализа: экономико-статистические; сравнения; сопоставления и группировки; структурно-логического моделирования

Заемные источники финансирования предпринимательской деятельности и эффективность их использования

Согласно этому закону источники финансирования предпринимательской деятельности могут быть как на федеральном, так и на региональном и местном уровнях. Целью работы является рассмотрение источников финансирования предпринимательской деятельности.- рассмотреть классификацию источников финансирования предпринимательской деятельности;

Однако необходимо отметить главное: предприятие может найти капитал только на тех условиях, на которых в данное время реально осуществляются операции по финансированию аналогичных предприятий, и только из тех источников, которые заинтересованы в инвестициях на соответствующем рынке (в стране, отрасли, регионе).

Заемные источники финансирования предпринимательской деятельности и эффективность их использования

В современных условиях очень сложно найти компанию, которая развивалась бы только за счет собственных средств. При этом развивающийся финансовый рынок предоставляет широкие возможности для привлечения средств со стороны — как внутри страны, так и из-за рубежа. Такое внешнее финансирование позволяет быстрее получить деньги, быстрее реализовать инвестиционный проект и быстрее начать получать отдачу от него. В период кризиса даже стабильно работающая компания нуждается во внешнем финансировании не только для своего развития, но и для пополнения оборотных средств для финансирования текущей деятельности.

Концепция стоимости капитала является одной из базовых в теории финансового анализа. Стоимость капитала характеризует уровень рентабельности инвестированного капитала, необходимого для обеспечения высокой рыночной стоимости предприятия. Максимизация рыночной стоимости предприятия достигается в значительной степени за счет минимизации стоимости используемых источников. Показатель стоимости капитала используется в процессе оценки эффективности инвестиционных проектов и инвестиционного портфеля предприятия в целом.

Определение соотношения собственного и заемного капитала предприятий является одной из ключевых проблем при принятии решений об их долгосрочном развитии. Структура капитала предприятия влияет на их финансовую устойчивость, потенциальные конфликты интересов между собственниками, менеджерами, кредиторами, а также на стоимость предприятия.

Первоочередное внимание в хозяйственной деятельности предприятия необходимо сосредоточить на финансовой деятельности предприятия, рациональном и эффективном использовании финансовых ресурсов.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

I.Законодательные и нормативные акты

1.Российская Федерация. Конституция (1993).

Конституция Российской Федерации: офиц. текст. — М.: Маркетинг, 2001. — 39 с.

II.Учебники, учебные пособия, монографии

2.Басовский Л.Е. Менеджмент: учебное пособие / Л.Е. Басовский. — М.: ИНФРА-М, 2009. — 216 с.

3.Борисов, А.Б. Большой экономический словарь: словарь / А.Б.Борисов. — Изд 2-е, доп. Перераб. — М.: Книжный мир, 2009. - 278 с.

4. Галицкая, С.В. Финансовый менеджмент. Финансовый анализ. Финансы предприятий: Учебное пособие / С.В.Галицкая. — М.: Эксмо, 2009. — 652 с. — (Высшее экономическое образование)

5. Герчикова, И.Н. Менеджмент: учебное пособие / Изд. 2-е перераб. и доп. — М.: «ЮНИТИ», 2010. — 371 с.

6.Ермасова, Н.Б. Финансовый менеджмент: Учебное пособие / Н.Б.Ермасова, С.В.Ермасов. — Изд 2-е, перераб. И доп. — М.: Издательство, Юрайт; ИД Юрайт, 2010.

7.Зорин, А.Л. Справочник экономиста в формулах и примерах / А.Л.Зорин. — М.: Профессиональное издательство, 2009. — 289 с.

8.Крейнина, М. Н. Анализ финансового состояния и инвестиционной привлекательности акционерных обществ в промышленности, строительстве торговле / М., Инфра-М, 2009. — 376 с.

9.Ковалев, В.В. Финансовая отчетность. Анализ финансовой отчетности (основы балансоведения): учебное пособие / В.В. Ковале, Вит.В. Ковалев. — изд. 2-е, перераб. и доп. — М.:Проспект, 2009. — 480 с.

10.Ковалева, А.М. Финансы фирмы: учебник / А.М.Ковалева, М.Г.Лапуста, Л.Г.Скамай;

- Изд. 4-е, перераб. и доп. — М.: ИНФРА, 2010. — 416 с.

11.Комплексный экономический анализ хозяйственной деятельности: учебное пособие / под ред. проф. М.А.Вахрушиной. — М.: Вузовский учебник, 2009. — 462 с.

12.Круглова, Н.Ю. Стратегический менеджмент: учебник / Н.Ю. Круглова, М.И.Круглов. — изд. 2-е перераб. и доп.- М.: Высшее образование, 2011. — 491 с.

13.Никитина, Н.В. Финансовый менеджмент: учеб. пособие для вузов / Н. В. Никитина. — М.: КНОРУС, 2009. — 328 с.

14.Пласкова, Н.С. Экономический анализ: Учебник / Н.С.Пласкова. — изд.2-е, перераб и доп. — М.: Эксмо, 2010. — 542 с. — (Высшее экономическое образование)

15.Просветов Г. И. Менеджмент: задачи и решения: учебно-практическое пособие / М.: Альфа-Пресс, 2009. — 567 с.

16.Савицкая, Г. В. Анализ хозяйственной деятельности предприятия: учебное пособие / - Изд. 4-е, испр. и доп. — М.: ИНФРА-М, 2009. — 288 с.

17.Савицкая, Г. В. Анализ хозяйственной деятельности предприятия: учебник / Г. В.Савицкая - Изд. 3-е, перераб. и доп. — М.: ИНФРА-М, 2008. — 425 с.

18. Селезнева, Н.Н. Анализ финансовой отчетности организации.: учебное пособие / Н.Н.Селезнева, А.В. Ионова. — изд.3-е, перераб. и доп. — М.: ЮНИТИ-ДАНА, 2010. — 584 с.

19.Фатхутдинов, Р.А. Производственный менеджмент: учебник / изд. 6-е. — Спб: ПИТЕР, 2009. — 494 с.

20.Финансовый менеджмент. Российская практика: Учебник / Под ред Е.В.Стояновой. — Изд.2-е, перераб. и доп. - М.: Перспектива, 2010. — 320 с.

21.Хаксвер, К. Управление и организация в сфере услуг / Пер. с англ. под ред. В.В. Кулибановой. — 2-е изд. — СПб.: Питер, 2008. — 356 с.

22. Шеремет, А.Д. Методика финансового анализа / А.Д. Шеремет, Р.С. Сайфулин. — изд.3-е, перераб. и доп.- М.:Инфра-М, 2010. — 421 с.

23.Шеремет, А.Д. Финансы предприятий: менеджмент и анализ / А.Д. Шеремет, А.Ф.Ионова. — М.:Инфра-М, 2008. — 421 с.

III.Статьи из периодической печати

24.Боровков П.П. Финансовая структура — управление бизнесом через экономику: статья // Справочник экономиста. — 2009. № 8. — С. 45 — 49

25.Брусов П.Н. От Модильяни-Миллера к общей теории стоимости и структуры капитала компании / П.Н. Брусов, Т.В. Филатова // Финансы и кредит. — 2011. — № 3(435).

— с.2−8.

26.Лебедева, Н.М. Анализ финансовой отчетности организации: статья // Справочник экономиста. — 2010. — № 3. — с. 25 — 29

27.Попова, О.В. Предоставление кредита: статья // Справочник экономиста. — 2010. — № 8. — с. 74 — 83

IV.Иностранная литература

28.Modigliani F., Miller M. H. The Cost of Capital, Corporation Finance and the Theory of Investment // Amer. Econ. Rev. 1958. June. P. 261−297; см. также: Modigliani F" Miller M. H. Taxes and the Cost of Capital: A Correction // Ibid. 1963. June. P. 433−443

V.Интернет-ресурсы

29.http://ru.wikipedia.org/wiki/ Гипотеза Модильяни-Миллера

30.http://www.cbr.ru/credit/coinfo.asp?id=650 000 021

31.www-garant-ru

32.Портал дистанционного правового консультирования предпринимателей. — Электронный ресурс: www. Dist — cons. ru

33.www. top — consalt. Ru

34.Портал «Литература» [Электронный ресурс]

/ Материал из Википедии — свободной энциклопедии, 2009. — Режим доступа: [http://ru.wikipedia.org/wiki/Литература], свободный. — Загл. с экрана. — Яз. рус., англ.

список литературы

referatbooks.ru

|

Поиск Лекций

Управление долгосрочными источниками финансирования на предприятии является необходимой частью его экономической политики и стратегии развития. Сложившаяся в России экономическая ситуация значительно усложняет предпринимательскую деятельность, так как нарушен процесс воспроизводства, наблюдается спад в обновлении основных фондов, коэффициент обновления основных фондов в 1990 - 6,3%, в 2002 - 1,8%, в 2010 - 3,7%, в 2014 - 4,3% [3]. В силу того, что с одной стороны, основной источник финансовой деятельности предприятий - собственные средства (прибыль предприятия), а с другой, недостаток этой суммы капитала, ключевой задачей предприятия является оптимизация управления привлечением финансовых средств. Стоит отметить, что в период 2008-2010 и 2015 объем инвестиций уменьшался ввиду сложной экономической ситуации, кризиса (см. таблицу 2). Таблица 2. Инвестиции в основной капитал в Российской Федерации по источникам финансирования (миллиардов руб.) [3]

Как негативный фактор можно отметить и то, что в российских условиях лизинговые компании явное предпочтение отдают лишь стабильным предприятиям, способным обеспечить выплату лизинговых платежей. Анализ лизинговых компаний Тюменской области по условиям предоставления услуг (лизинга) показал, что в основном срок лизинга 1-5 лет, размер первого платежа может быть различен, есть возможность выбора графика платежей, минимальная проверка финансовой отчетности для упрощения сделок и др. [5] В рамках анализа доступности кредитных ресурсов для предприятий важно учитывать, что на долгосрочные кредиты приходится лишь около четверти от всего объема кредитования в 2015 году. Коэффициент достаточности капитала банковского сектора на 2015 год составлял 10,2%.[1] Капитализация российской банковской системы остается на уровне, сопоставимом с другими банковскими системами развивающихся рынков.[6] График 1. Показатели капитала и его достаточности в динамике Данный факт сдерживает возможность дальнейшего расширения банковских операций, поскольку в современных условиях кризиса возможности привлечения капитала российскими банками весьма ограничены.[5] Ниже представлен график динамики кредитных ставок по данным «Росстата», пик повышения ставок приходится на январь-февраль 2015 года, далее постепенный спад, что говорит о временном удорожании кредитных ресурсов. [3] График 2. Средневзвешанные ставки по кредитам, представленные нефинансовым организациям, и ключевая ставка банка России в 2014-2015гг. Рассмотренные проблемы в экономике негативно отражаются на финансировании бизнеса. Рассмотрим выбор альтернативных источников финансирования деятельности предприятия, занимающегося судоремонтом и судостроением. Наблюдается динамика снижения показателей рентабельности за последние три года, что говорит о снижение обеспеченности активов и средств (например, рентабельность активов 0,067 в 2013, 0,017 в 2014 и 0,001 в 2015) . Показатели деловой активности характеризуются значительным их замедлением (например, оборачиваемость активов в днях, за последние три года, 245, 737 и 414 соответственно). Таблица 6. Чистая прибыль и долгосрочные обязательства

Рассмотрим подробнее использование средств долгосрочного финансирования. Лизинговые платежи рассчитываются в соответствии с "Методическими рекомендациями по расчету лизинговых платежей" (утв. Минэкономики РФ 16.04.1996), расчеты лизинга способом трех стратегий платежей сегодня носят лишь рекомендательный характер. Предметом лизинга является транспортное средство. Условия лизинга: стоимость предмета лизинга 461 991,53 руб., сумма кредита равна 545 150,01 руб. (стоимости предмета лизинга и НДС), ставка кредита 15%, вознаграждение лизингодателю 10%. Таблица 8. График уплаты лизинговых взносов

Лизинговый платеж состоит из следующих частей (см.график 3), сумма которых равна 46 265, 00 руб. График 3. Структура лизингового платежа Для того чтобы выбрать наиболее оптимальную схему погашения кредита было принято решение оформить кредит на сумму 461991,53 руб. сроком 18 месяцев под 15% годовых. Также было определено, что средний уровень процентной ставки по автокредитованию в апреле 2016 года равен 15,00%.

Таблица 9. Сводная таблица по выбору оптимальной схемы кредитования

Так как лизинг был рассчитан с учетом НДС, добавим его к кредитным расчетам. НДС равен 83158,47 руб. от стоимости предмета кредита, значит, итого стоимость приобретения транспорта в кредит составит 601 940,79 руб. Таблица 10. Оценка эффективности различных способов финансирования обновления основных фондов

Данные таблицы 10 показывают, что экономически выгоднее использовать лизинговую схему финансирования. Так как платежи буду ниже на 18 884,79 руб., что в свою очередь уменьшает себестоимость продукции, оказания услуг или выполнения работ, соответственно увеличивается прибыль организации. Кроме того, лизинг имеет множество преимуществ, например, лизингополучатель не платит налог на имущество, а в случае проблем на предприятии, предмет лизинга не может быть предметом залога, ареста и т.д. Таким образом, предприятию для оптимизации управления источниками долгосрочного финансирования рекомендуется: рационально использовать собственные источники формирования капитала; определение оптимального соотношения между объемом собственных и привлеченных средств; рассматривать и рассчитывать различные альтернативные варианты долгосрочного финансирования для выбора наиболее оптимального и выгодного.

Список источников: 1. Ефремова М.М. Социально-экономическая ответственность банков в условиях макроэкономической нестабильности и меры их поддержки со стороны государства //«Экономика и социум» №1(14),- 2015 [электронный ресурс]: Режим доступа - URL: iupr.ru/domains_data/files/zurnal_14/ Efremova%20M.M.pdf (дата обращения 28.03.2016) 2. Лопаногова А.А. Проблемы формирования и эффективного использования источников долгосрочного финансирования деятельности предприятий А.А Лопаногова. - «Финансовые исследования», 2013. 3. Официальный сайт «Росстат» gks.ru 4. Официальный сайт ЗАО «Тюменьсудокомплект»sudokomp.ru 5. Официальный сайт «Лизинг в России» http://www.all-leasing.ru/ 6. Сегар М. Moody's сохранило негативный прогноз развития российской банковской системы- «Lenta.ru.», 2015. [электронный ресурс]: - Режим доступа- URL: lenta.ru/news/2015/10/01/moodys/ (дата обращения 28.03.2016) 7. Шильников С. ЗАО «Тюменьсудокомплект» примеряется к кампании по импортозамещению -2015. [электронный ресурс]:- Режим доступа- URL:sudokomp.ru/home/smi-o-nas/55-goszakaz-bez-predoplaty-ne-potyanut (дата обращения 29.03.2016)

Р.З. Юнусова М.Т.Тагирова студентки группы 26М122 Е-mail: [email protected]; Н.В. Бакша Научный руководитель, канд. экон. наук, доцент

|

|

poisk-ru.ru

ЭКОНОМИКА ПРОБЛЕМЫ ОПТИМИЗАЦИИ ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

18. ДОЛГОСРОЧНОЕ ФИНАНСИРОВАНИЕ

18. ДОЛГОСРОЧНОЕ ФИНАНСИРОВАНИЕ 1. Источники долгосрочного финансирования 1.1. Эмиссия ценных бумаг 1.2. Банковские кредиты и арендное финансирование 2. Оценка рисков, связанных с долгосрочным финансированием

ПодробнееФинансовая стратегия фирмы

Федеральное государственное образовательное бюджетное учреждение высшего образования «ФИНАНСОВЫЙ УНИВЕРСИТЕТ ПРИ ПРАВИТЕЛЬСТВЕ РОССИЙСКОЙ ФЕДЕРАЦИИ» (Финансовый университет) Краснодарский филиал Финуниверситета

ПодробнееПаевые фонды Инструкция по применению

Паевые Инструкция по применению Представьте, что у вас есть свободные деньги и вы думаете, куда их выгоднее вложить, чтобы они приносили доход. Депозит? Да, он обеспечит сохранность денег, но не даст высокой

ПодробнееФОРУМ МОЛОДЫХ УЧЕНЫХ 1(5)

Романенко Е.В., старший преподаватель кафедры «Финансы и кредит» Салимова М.Р., студент 4 курса, кафедра Финансы и кредит, инженерно экономический факультет Ульяновский Государственный Технический Университет

Подробнее«Инвестиционные проекты и их оценка»

Некоммерческое партнерство Инновационно-технологический центр «ИнТех-Дон» «Инвестиционные проекты и их оценка» Сироткин Александр Юрьевич директор НП ИТЦ «ИнТех-Дон» www.intehdon.ru Важно: Для инвестора

ПодробнееСОДЕРЖАНИЕ. Предисловие... 3

СОДЕРЖАНИЕ Предисловие... 3 Часть I. ФИНАНСОВЫЕ СРЕДСТВА ПРЕДПРИЯТИЯ Глава 1. Общие положения... 5 1.1. Основные элементы процесса управления... 5 1.2. Предприятие и его финансы... 6 1.3. Организационно-правовые

ПодробнееПРАВИТЕЛЬСТВО РОССИЙСКОЙ ФЕДЕРАЦИИ

ПРАВИТЕЛЬСТВО РОССИЙСКОЙ ФЕДЕРАЦИИ П О С Т А Н О В Л Е Н И Е от 5 ноября 2013 г. 991 МОСКВА О порядке проведения оценки целесообразности финансирования инвестиционных проектов за счет средств Фонда национального

ПодробнееСПОСОБЫ ИНВЕСТИРОВАНИЯ МАЛОГО БИЗНЕСА

Дубикова П.А. студентка 2го курса направление «Менеджмент» Волгоградский филиал ФГБОУ ВО «РЭУ им. Г.В. Плеханова» Россия, г. Волгоград Монина Е.С. старший преподаватель кафедра «Экономики и менеджмента»

ПодробнееПенсионная система 33 (561) 2013

Пенсионная система УДК 336.6 ИНВЕСТИЦИОННАЯ ПОЛИТИКА НЕГОСУДАРСТВЕННЫХ ПЕНСИОННЫХ ФОНДОВ: ТЕОРЕТИЧЕСКИЙ АСПЕКТ Н. А. ИСТОМИНА, кандидат экономических наук, доцент кафедры государственных и муниципальных

ПодробнееОСОБЕННОСТИ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ

Ахметова К.С. старший преподаватель КАТУ им.с.сейфуллина. ОСОБЕННОСТИ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ Инвестиции совокупность затрат, реализуемых в форме долгосрочных вложений различного капитала. Инвестиции

Подробнеепримере...) примере...)

ТЕМАТИКА выпускных квалификационных работ бакалавров по направлению 080100 «Экономика», профиль подготовки: «Финансы и кредит» для студентов кафедры учетно-финансовых и статистических дисциплин очной и

ПодробнееНаименование показателя

РАСЧЕТ СОБСТВЕHНЫ СРЕДСТВ (КАПИТАЛА) по состоянию на 1.11.215 г. Наименование показателя Остаток на отчетную дату Собственные средства (капитал), итого, в том числе: 5 488 492 Источники базового капитала:

ПодробнееМИРОВАЯ И РЕГИОНАЛЬНАЯ ЭКОНОМИКА

Мировая и региональная экономика МИРОВАЯ И РЕГИОНАЛЬНАЯ ЭКОНОМИКА Хайруллина Алия Ильгизовна студентка Лукишина Людмила Владимировна канд. экон. наук, старший преподаватель ФГАОУ ВПО «Казанский (Приволжский)

Подробнеепифы: риск и доходность в одном портфеле

пифы: риск и доходность в одном портфеле формирование инвестиционного портфеля паевого инвестиционного фонда (пифа) Лаврищева А.С. аспирантка Хабаровской государственной академии экономики и права, инвестиционный

Подробнее«Экономика и социум» 1(32) 2017

УДК 336.67 Шарипова А.Д. студентка 4 курс, факультет «Инженерно-экономический» ФГБОУ ВО УлГТУ Россия, г. Ульяновск; Научный руководитель: Старостина Т.Г. к.э.н., доцент кафедры «Финансы и кредит» ФГБОУ

Подробнееdocplayer.ru