Стабильность ресурсной базы как предпосылка эффективного функционирования банка. Оптимизация ресурсной базы банка

Бочарова А.И. Оптимизация ресурсной базы коммерческих банков

Бочарова Анна ИгоревнаКубанский государственный университетстудент

Библиографическая ссылка на статью:Бочарова А.И. Оптимизация ресурсной базы коммерческих банков // Экономика и менеджмент инновационных технологий. 2016. № 6 [Электронный ресурс]. URL: http://ekonomika.snauka.ru/2016/06/11927 (дата обращения: 23.09.2018).

В условиях функционирования рыночной модели экономики каждый субъект хозяйствования самостоятельно изыскивает возможности для накопления и концентрации ресурсов. В банковской системе вопросы формирования ресурсной базы становятся особенно остро в связи с тем, что коммерческие банки имеют возможность осуществлять свою деятельность исключительно в пределах имеющихся средств, что непосредственно отражается на конечном результате деятельности банка – прибыли. Необходимость в достаточно диверсифицированной и качественно сформированной ресурсной базе возрастает также в связи с ужесточением контроля за деятельностью кредитных организаций со стороны регулирующих и надзорных органов [1, с. 37].

Обострению проблем также способствовали кризисные явления на российском финансовом рынке и в экономике в целом, которые привели к снижению цен на энергоносители, девальвации рубля, экономическим санкциям, оттоку средств вкладчиков, росту процентных ставок, и, как следствие, глобальному дефициту ресурсов в банковской системе. Кроме того, в течение2015 г. продолжалась волна отзыва лицензий, одновременно почти три десятка банков находились в процессе санации. Основные причины – несоответствие требованиям и нормативам Банка России, «проедание» капитала, участие в незаконных финансовых схемах, невыполнение предписаний регулятора. Несмотря на некоторую стабилизацию положения к началу2016 г., многие банки, для которых средства вкладчиков являлись доминирующим источников формирования привлеченных средств, до сих пор испытывают сложности с формированием ресурсной базы [2, с. 15].

Понятие «ресурсная база банка» трактуется как совокупность собственных, привлеченных и заемных средств банка, используемых для осуществления активных операций [3, С. 103].

Вместе с тем, коммерческие банки осуществляют формирование своей ресурсной базы на следующих принципах:

1) Формируют собственный капитал для обеспечения экономической независимости и устойчивости, выполнения банком финансовых обязательств.

2) Осуществляют мобилизацию временно свободных средств и трансформируют их в капитал. То есть привлекают денежные средств от физических и юридических лиц, размещают их от своего имени, на собственных условиях и на свой риск, открывают и ведут банковские счета.

3) Осуществляют заимствования средств, путем эмиссии и продажи долговых ценных бумаг, получают средства в форме кредита от небанковских учреждений и других коммерческих банков [4, С. 214].

В связи с ужесточением контроля со стороны Центрального банка с рынка банковских услуг продолжают выводиться кредитные организации с неудовлетворительным финансовым состоянием. Стратегически данная работа направлена на повышение доверия к банковскому сектору, прекращение маскировки низкого качества активов представлением недостоверной отчетности, предотвращение выведения недобросовестными собственниками из кредитных организаций активов в другие подконтрольные организации, продолжение борьбы с выводом денежных средств из банковской системы через фирмы-однодневки [5, С. 10].

Исходя из ряда проблем, возникающих у коммерческих банков, в части формирования собственных средств, целесообразно выделить основные подходы к оптимизации капитала банков:

1) Увеличение уставного капитала банка

Здесь существует два пути: для акционерных банков действенным инструментом роста капитала может послужить эмиссия акций, расширение состава участников через их размещение и осуществление грамотной дивидендной политики. Неакционерные банки имеют возможность увеличить капитал за счет дополнительного привлечения средств инвесторов, расширяя состав участников.

2) Целевое формирование фондов, включаемых в состав капитала банка

В таком случае собственные средства банка во многим формируются за счет генерируемых внутри банка средств специальных фондов. Такой путь наращивания капитала не несет значительных затрат как времени, так и денежных средств и позволяет банку обойти некоторые сложные процедуры регистрации увеличения уставного капитала.

3) Проведение своевременной переоценки основных средств в соответствии с действующими стандартами и с применением общепризнанных подходов и методов оценки

Необходимость переоценки вложений банка в основные средства связана с изменением стоимости активов в течение всего срока службы от момента приобретения до момента выбытия.

4) Получение прибыли и оптимизация ее величины

Получению прибыли будет способствовать приращение процентных доходов (например, за счет совершенствования кредитных инструментов, за счет получения дохода от финансовой аренды), снижение комиссионных расходов, расширение спектра доходных инструментов, снижение операционных расходов (например, сокращение административно-хозяйственных расходов, расходов на арендную плату и других).

5) Получение целевой финансовой помощи

6) Получение субординированных кредитов

Применение таких займов равнозначно получению долгосрочного кредита и не влечет изменения структуры собственности. Есть и другие преимущества, например, выплата процентов по субординированному долгу осуществляется за счет увеличения валовых расходов банка, а процентная ставка по нему не будет меняться в течение срока договора.

Что касается привлеченных средств российских банков, отметим, что за последние годы, несмотря на кризисные явления, обязательства определялись возрастающими объемами депозитов. Более трети ресурсной базы отечественных банков в настоящее время формируется за счет депозитов, причем у отдельных кредитных организаций 60-80% пассивов составляют депозиты населения. На протяжении последних лет наблюдается устойчивая тенденция увеличения зависимости банковского сектора от вкладов населения. В связи с этим особую актуальность приобретает изучение вопросов совершенствования процесса привлечения средств коммерческими банками с точки зрения снижения рисков и увеличения доходности. Отметим основные пути разрешения таких проблем:

1) Диверсификация депозитов юридических лиц и вкладов физических лиц по срочности

С одной стороны, предпочтение здесь отдается долгосрочным вкладам и депозитам, решается задача обеспечения ликвидности баланса банка, с другой стороны, прирост вкладов до востребования способствует снижению процентных издержек и получению прибыли, поскольку средства на расчетных и текущих счетах являются самым дешевым ресурсом, по ним выплачивается минимальный процент.

2) Расширение клиентской базы банка за счет средств корпоративных клиентов как менее рискованных и более стабильных

3) Увеличение выпуска пластиковых карт

Банк может предложить, например, процент на остаток по пластиковой карте. Интересным и удобным для клиентов также может быть использование одновременно вкладов и пластиковых карт банка, если станет возможным осуществление платежей за коммунальные и другие услуги путем списания средств со вклада, начисление заработной платы во вклад.

4) Привлечение средств на межбанковском рынке

Удельный вес межбанковских кредитов может составлять 15–20% обязательств при эффективном управлении привлеченными средствами.

5) Выпуск депозитных и сберегательных сертификатов

При выпуске и размещении банковских сертификатов возможно: расширение круга вкладчиков благодаря большому количеству возможных финансовых посредников в распространении и обращении сертификатов; досрочно передать сертификат другому лицу на вторичном рынке без риска изменения объема ресурса банка, в то время как досрочное изъятие владельцем срочного вклада означает для него потерю дохода, а для банка – утрату части ресурсов; банк самостоятельно определяет условия выпуска и обращения сертификатов, процесс их размещения проще, чем у других обязательств.

Таким образом, совершенствованию ресурсной базы коммерческих банков будет способствовать комплексный подход к управлению как собственными средствами, так и обязательствами. Банкам необходимо уделять особое внимание обеспечению самостоятельности своей деятельности, наращению капитала за счет внутренних источников, преимущественно прибыли. Кроме того, важно грамотно диверсифицировать привлеченные средства, задействовать как ценовые, так и неценовые методы управления обязательствами, выдерживая оптимальный уровень риска, доходности и ликвидности.

Библиографический список- Геворкян А. А. «Теоретические аспекты формирования ресурсной базы коммерческих банков» // Финансовые исследования, №1 (42) 2014, С. 36–41

- Кондратова О. С. «Регулятивный капитал банка: сравнительный анализ соглашений Базель II и Базель III» // Финансы и кредит. 2015. №22(646), С.13–17

- Усоскин В.М. Современный коммерческий банк: управление и операции.-М.: ИПФ «Вазар-Ферро», 2014, 540 с.

- Булавина Е. В., Лахина Л. Ф. Теоретические аспекты исследования экономической сущности ресурсной базы коммерческих банков // Вестник Белгородского университета кооперации, экономики и права, №1-2015, С. 212-218

- Мещеряков А. «Достаточность банковского капитала» – М.: Лаборатория книги, 2010. 73 с.

Все статьи автора «Бочарова Анна Игоревна»

ekonomika.snauka.ru

Ресурсная база коммерческого банка

В рыночной экономике ресурсы коммерческих банков имеют первостепенное значение. Они служат необходимым активным элементом банковской деятельности. Коммерческий банк, с одной стороны, привлекает свободные денежные средства юридических и физических лиц, формируя тем самым свою ресурсную базу, а с другой — размешает ее от своего имени на условиях возвратности, срочности и платности. При этом коммерческий банк может осуществлять свои операции только в пределах имеющихся у него ресурсов. Характер этих операций жестко зависит от качественного состава ресурсной базы банка. Так, коммерческий банк, ресурсы которого имеют в основном краткосрочный характер, практически лишен возможности осуществлять долгосрочные кредитные вложения. Следовательно, в рыночных условиях именно объем и качественный состав средств, которыми располагает коммерческий банк, определяют масштабы и направления его деятельности. В связи с этим вопросы формирования ресурсной базы, оптимизация ее структуры и обеспечение стабильности становятся весьма актуальными в работе банка.

Ресурсы коммерческого банка — это его собственный капитал и привлеченные на возвратной основе денежные средства юридических и физических лиц, сформированные банком в результате проведения пассивных операций, которые в совокупности используются им для осуществления активных операций.

Таким образом, ресурсы коммерческого банка по способу образования можно разделить на две основные группы: собственный капитал и привлеченные средства.

Собственный капитал представляет собой средства, принадлежащие непосредственно коммерческому банку в период его деятельности. Привлеченные средства носят для банка временный характер. По коммерческим банкам России на 1 декабря 2004 г. собственные средства составляли 15,9, а привлеченные — 84,1%. Переход на рыночные отношения качественно изменил структуру как собственных, так и привлеченных ресурсов коммерческого банка.

В качестве собственных средств (капитала) банка выступают элементы, способные служить подстраховкой на случай непредвиденных убытков. Это в первую очередь уставный капитал, резервные фонды, нераспределенная прибыль и другие собственные источники, образующие капитал первого уровня, или основной капитал, а также элементы капитала второго уровня, или дополнительного капитала, которые имеют менее постоянный характер, но также могут быть использованы для покрытия непредвиденных убытков (часть резерва на возможные потери по ссудам и др.).

Среди привлеченных средств по способу их аккумуляции выделяют депозиты и прочие привлеченные средства.

Депозиты — это денежные средства юридических и физических лиц, привлеченные в результате проведения банком операций по открытию и ведению счетов клиентов, приема вкладов (депозитов), выпуска собственных ценных бумаг в виде долговых обязательств (депозитных и сберегательных сертификатов, векселей, облигаций).

Прочие привлеченные средства носят характер займов, так как приобретаются банком по его собственной инициативе, в основном на межбанковском рынке (реже у Центрального банка РФ).

psyera.ru

Ресурсная база банков в кризис

Ресурсная база банков в кризис

Ресурсная база банков в кризис

Вследствие кризиса коммерческим банкам приходится работать в условиях резкого снижения объемов фондирования. Низкий уровень обеспеченности ресурсной базы преимущество коротких пассивов делает банковский сектор слишком уязвимым к риску потери ликвидности, повышение кредитного и рыночного рисков. Негативное влияние на банковскую деятельность имеют низкие доходы населения, а неудовлетворительное финансовое состояние заемщиков требует создания значительных резервов. Что в условиях отсутствия относительно стабильных источников поступления ресурсов затрудняет формирование ресурсной базы коммерческих банков.

Главной целью банковского менеджмента в сфере ресурсного обеспечения банков является создание оптимальной ресурсной базы. При условии наименьших расходов на формирование финансовых ресурсов способствует поддержанию стабильного уровня дивидендов и доходов, поддержке репутации банка на уровне, достаточном для привлечения им необходимых денежных средств на выгодных условиях.

Процесс моделирования оптимизации ресурсной базы банка должен основываться на определенных концептуальных основах

Во-первых, этот процесс должен строиться на оптимизации структуры пассивов банка путем установления соответствия между пассивами банка и структуре активов. То есть определенные виды обязательств по срокам и размерам привлечения должны соответствовать определенным видам активов по срокам и объемам с учетом характеристики объектов кредитования, прибыльности, оборачиваемости активов и рынка в целом.

Во-вторых, структуру пассивов необходимо планировать и поддерживать таким образом, чтобы соотношение собственного и привлеченного капитала было оптимальным. Это даст возможность повысить доходы банка и будет способствовать росту его финансовой устойчивости. Как известно, использование привлеченных ресурсов, с точки зрения финансовых результатов деятельности банка, эффективно лишь тогда, когда цена этих ресурсов меньше за текущее значение нормы прибыли.

В-третьих, в основе оптимизации ресурсного потенциала должен быть принцип достаточности ресурсов: объем привлеченных ресурсов должен быть не меньше и не больше объема, необходимого для прибыльной и стабильной деятельности банка.

В-четвертых, процесс оптимизации структуры пассивов должен предусматривать качественное усовершенствование механизмов обслуживания уже существующих клиентов и привлечение новых. Банкам необходимо расширять спектр операций и услуг для клиента.

Итак, к основным задачам процесса обеспечения функциональной достаточности ресурсного потенциала банков относят:

— формирование собственных ресурсов в объемах, обеспечивающих развитие и финансовую устойчивость банка;— постоянное согласование объемов, временных и стоимостных характеристик пассивных операций с текущими и прогнозируемыми активными операциями с помощью контроля динамики движения депозитных средств, в наибольшей степени способствуют обеспечению соответствующей ликвидности баланса;— поддержания резерва свободных денег на минимальном уровне;— использования источников, которые позволяют минимизировать затраты на привлечение средств;— оптимизацию процентных ставок по депозитам и сберегательным вкладам в зависимости от сроков и других характеристик;— потенциальные возможности банка формировать свои ресурсы.

Мой мир

Вконтакте

Одноклассники

Google+

scarplus.ru

“Анализ и оптимизация ресурсной базы коммерческого банка”

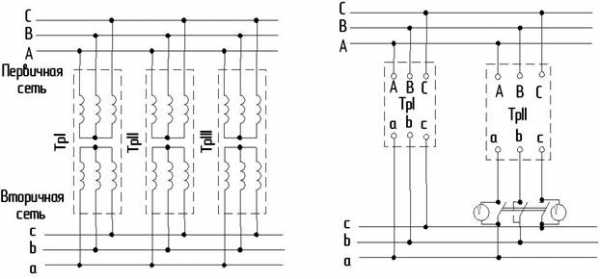

Иллюстрационный материал к квалификационной работе на тему: “Анализ и оптимизация ресурсной базы коммерческого банка”

Цель работы: анализ и оптимизация ресурсной базы коммерческого банка.

Задачи:

1) изучить роль и состав ресурсов коммерческих банков;

2) проанализировать источники формирования ресурсной базы коммерческих банков;

3) рассмотреть пути привлечения и оптимизации ресурсов в коммерческие банки,

4) проанализировать ресурсную базу банка на примере «АО Россельхозбанк».

Объектом работы является финансово-хозяйственная деятельность «АО Россельхозбанк».

Предметом работы являются методы анализа и оптимизации ресурсной базы коммерческого банка.

Таблица 1. Структура и динамика ресурсов банка АО «Россельхозбанк» за анализируемый период (2013 – 2015 годы)

|

Наименование статьи |

Сумма, млн. руб. |

Структура, % |

Изменение |

|||||

|

2013 |

2014 |

2015 |

2013 |

2014 |

2015 |

Абсолютные показатели, млн. руб. |

||

|

2014/2013 |

2015/2014 |

|||||||

|

Пассивы, в т.ч |

1734 |

2013 |

2166 |

100 |

100 |

100 |

278 |

153 |

|

Собственные средства |

181 |

228 |

276 |

10.46 |

11.36 |

12.75 |

47 |

47 |

|

Привлеченные средства |

1553 |

1784 |

1890 |

89.53 |

88.63 |

87.24 |

231 |

382 |

Таблица 2. Динамика ресурсов банка АО «Россельхозбанк» за анализируемый период (2013 – 2015 годы)

|

Наименование статьи |

Показатели динамики |

|||

|

Темп роста, % |

Темп прироста, % |

|||

|

2013/2014 |

2014/2015 |

2013/2014 |

2014/2015 |

|

|

Пассивы, в т.ч |

116.06 |

107.62 |

16.06 |

7.62 |

|

Собственные средства |

126.1 |

120.73 |

26.1 |

20.73 |

|

Привлеченные средства |

114.88 |

121.42 |

14.88 |

21.42 |

Таблица 3. Анализ динамики пассивов банка за 2013-2015 гг.

|

Пассивы |

Сумма, руб. |

Удельный вес, % |

Темп роста |

|||||

|

2013 |

2014 |

2015 |

2013 |

2014 |

2015 |

2014/2013 |

2015/2014 |

|

|

Кредиты, депозиты и прочие средства Центрального банка Российской Федерации |

26014255 |

182280539 |

57752472 |

1,67 |

10,21 |

2,66 |

700,6 |

31,68 |

|

Средства кредитных организаций |

287688545 |

224656320 |

172844518 |

18,52 |

12,59 |

7,97 |

78,09 |

76,94 |

|

Средства клиентов, не являющихся кредитными организациями |

1016012174 |

1176407923 |

1669780092 |

65,42 |

65,93 |

77,07 |

115,79 |

141,94 |

|

Вклады физических лиц и индивидуальных предприни-мателей |

227575610 |

315354956 |

462999499 |

14,65 |

17,67 |

21,37 |

138,57 |

146,82 |

|

Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток |

956565 |

602010 |

69912 |

0,06 |

0,03 |

0,003 |

62,93 |

11,61 |

Продолжение таблицы 3

|

Пассивы |

Сумма, руб. |

Удельный вес, % |

Темп роста |

|||||

|

2013 |

2014 |

2015 |

2013 |

2014 |

2015 |

2014/2013 |

2015/2014 |

|

|

Выпущенные долговые обязательства |

190027654 |

168027240 |

218751961 |

12,23 |

9,41 |

10,09 |

88,42 |

130,19 |

|

Обязательство по текущему налогу на прибыль |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Отложенное налоговое обязательство |

364736 |

364736 |

0 |

0 |

1 |

0 |

100 |

|

|

Прочие обязательства |

32051688 |

31657419 |

46802519 |

2,06 |

1,77 |

2,16 |

98,77 |

147,84 |

Продолжение таблицы 3

|

Пассивы |

Сумма, руб. |

Удельный вес, % |

Темп роста |

|||||

|

2013 |

2014 |

2015 |

2013 |

2014 |

2015 |

2014/2013 |

2015/2014 |

|

|

Резервы на возможные потери по условным обязатель- ствам кредитного характера, прочим возможным потерям и операциям с резидентами оффшорных зон |

269491 |

223197 |

153620 |

0,017 |

0,012 |

0,007 |

82,82 |

68,83 |

|

Всего обязательств |

1553020372 |

1784219384 |

2166519830 |

100 |

100 |

100 |

114,89 |

121,43 |

Таблица 4. Анализ динамики активов банка за 2013-2015 гг.

|

Показатели |

Сумма, руб |

Удельный вес, % |

Темп роста |

|||||

|

2013 |

2014 |

2015 |

2013 |

2014 |

2015 |

2014/2013 |

2015/2014 |

|

|

Денежные средства |

19253448 |

24549966 |

31259677 |

1,11 |

1,22 |

1,28 |

127,51 |

127,33 |

|

Средства кредитных организаций в Центральном банке Российской Федерации |

26762381 |

37599132 |

33337932 |

1,54 |

1,87 |

1,36 |

140,49 |

88,67 |

|

Обязательные резервы |

11272214 |

9322807 |

7530474 |

0,65 |

0,46 |

0,31 |

82,71 |

80,77 |

|

Средства в кредитных организациях |

17216243 |

9223643 |

2986765 |

0,99 |

0,46 |

0,12 |

53,58 |

32,38 |

|

Финансовые активы оцениваемые по справедливой стоимости через прибыль или убыток |

1051002 |

13137156 |

178351 |

0,06 |

0,65 |

0,01 |

1 249,96 |

1,36 |

|

Чистая ссудная задолженность |

1441872240 |

1652029583 |

1966346961 |

83,13 |

82,06 |

80,49 |

114,58 |

119,03 |

Продолжение таблицы 4

|

Пассивы |

Сумма, руб. |

Удельный вес, % |

Темп роста |

|||||

|

2013 |

2014 |

2015 |

2013 |

2014 |

2015 |

2014/2013 |

2015/2014 |

|

|

Инвестиции в дочерние и зависимые организации |

36753543 |

36872293 |

30464015 |

2,12 |

1,83 |

1,25 |

100,32 |

82,62 |

|

Чистые вложения в ценные бумаги, удерживаемые до погашения |

48785664 |

32231319 |

31269172 |

2,81 |

1,60 |

1,28 |

66,07 |

97,01 |

|

Основные средства, нематериальные активы и материальные запасы |

17892701 |

18854575 |

18201686 |

1,03 |

0,94 |

0,75 |

105,38 |

96,54 |

|

Прочие активы |

61451689 |

73980468 |

120504780 |

3,54 |

3,67 |

4,93 |

120,39 |

162,89 |

|

Всего активов |

1734516318 |

2013102955 |

2442852497 |

100 |

100 |

100 |

116,06 |

121,35 |

Таблица 5. Динамика собственных средств АО «Россельхозбанк» за 2013 – 2015 гг.

|

Показатели |

Сумма, руб |

Удельный вес, % |

Темп роста |

|||||

|

2013 |

2014 |

2015 |

2013 |

2014 |

2015 |

2014/2013 |

2015/ 2014 |

|

|

Средства акционеров (участников) |

188048000 |

248048000 |

326848000 |

103,61 |

108,37 |

118,28 |

131,9 |

131,7 |

|

Собственные акции (доли), выкупленные у акционеров (участников) |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Эмиссионный доход |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Резервный фонд |

7113651 |

7868630 |

7868630 |

3,92 |

3,44 |

2,85 |

110,6 |

100 |

Продолжение таблицы 5

|

Показатели |

Сумма, руб |

Удельный вес, % |

Темп роста |

|||||

|

2013 |

2014 |

2015 |

2013 |

2014 |

2015 |

2014/2013 |

2015/2014 |

|

|

Переоценка по справедливой стоимости ценных бумаг, имеющихся в наличии для продажи, уменьшенная на отложенное налоговое обязательство (увеличенная на отложенный налоговый актив) |

(1847816) |

(7382928) |

(386 044) |

(1,02) |

(3,23) |

(0,14) |

399,5 |

5,2 |

|

Переоценка основных средств, уменьшенная на отложенное налоговое обязательство |

1823684 |

1458948 |

1458948 |

1,00 |

0,64 |

0,53 |

80 |

100 |

|

Нераспределенная прибыль (непокрытые убытки) прошлых лет |

(17223861) |

(17223861) |

(26557922) |

(9,49) |

(7,53) |

(9,61) |

100 |

154,1 |

Продолжение таблицы 5

|

Показатели |

Сумма, руб |

Удельный вес, % |

Темп роста |

|||||

|

2013 |

2014 |

2015 |

2013 |

2014 |

2015 |

2014/2013 |

2015/2014 |

|

|

Неиспользованная прибыль (убыток) за отчетный период |

3582288 |

1114782 |

-32897945 |

1,97 |

0,49 |

(11,91) |

31,9 |

(2951,07) |

|

Всего источников собственных средств |

181495946 |

228883571 |

276332667 |

100 |

100 |

100 |

||

www.goodstudents.ru

Стабильность ресурсной базы как предпосылка эффективного функционирования банка

Одним из важнейших элементов экономики страны является банковская система, а поэтому эффективное управление деятельностью коммерческих банков, что связано с эффективным использованием финансовых ресурсов, является ключевым в обеспечении устойчивости развития национальной экономики и актуальной проблемой на данный момент.

Основой эффективного использования финансовых ресурсов банка является обеспечение оптимальности и устойчивости в формировании ресурсного портфеля банка. Ресурсное обеспечение банков имеет решающее значение для общего социально-экономического положения, принятия стратегических решений развития экономики.

На уровне же самого банка это проявляется на масштабах и структуре активных операций, а, следовательно, и на уровне доходов и прибыли от осуществляемой банком деятельности. Именно поэтому важно адекватный рост объемов финансовых ресурсов банков, оптимизация их структуры и совершенствование методов организации.

Однако следует отметить, что комплексные исследования ресурсной базы банков с учетом современных требований, сегодня практически отсутствуют. Именно поэтому проблемы оптимизации ресурсной базы коммерческих банков требуют дальнейших исследований, учитывая взаимосвязи не только между отдельными элементами функциональной деятельности банка, а также с учетом взаимодействия последнего в системе национальной экономики.

Необходимой предпосылкой эффективного функционирования банков является достаточность и стабильность ресурсной базы. В целом основные проблемные факторы, влияющие на деятельность банков, можно разделить на две категории.

К первой категории относятся факторы внешней среды. Это неудовлетворительное состояние мировой и национальной финансово-экономических систем, несовершенство денежно-кредитной политики центрального банка, несовершенство законодательной базы, подорваное доверие к кредитным учреждениям, неразвитость рынка страхования и фондового рынка и т.д.. В таком случае инвесторы обращают внимание на новые методики получения прибыли, например бинарные опционы, которые привлекают все большее количество людей.

Факторы внутренней среды связаны с неправильным выбором стратегии развития, а отсюда основной проблемой накопления финансовых ресурсов банков является недостаточный уровень капитализации банков, а потому — ненадежность, нестабильность и неспособность банков приспособиться к неблагоприятным изменениям рынка. Именно решение вышесказанных проблем требует от банков оптимизации ресурсной политики.

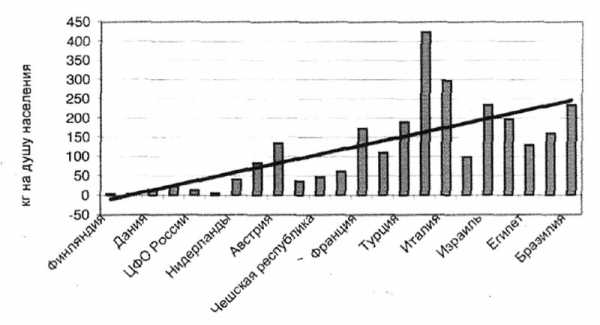

Причиной роста темпов наращивания ресурсной базы банков является чрезмерный рост банковских активов. Особенно это понятно из соотношения последних с темпами прироста ВВП. Таким образом, темпы роста активов, кредитов, обязательств и регулятивного капитала значительно превышают уровень капитализации банков.

Политика банков, которая была направлена на ускоренный рост кредитных операций, требовала быстрого наращивания ресурсной базы. Именно поэтому, несмотря на проблематику кризисного и посткризисного периода, наиболее важным в системе оптимизации общественно-экономических пропорций является установление оптимального соотношения между темпами роста ВВП и темпами роста наиболее важных направлений работы банков, в частности, темпов роста их активов.

Причиной стремительного роста вовлеченной доли ресурсной базы банков стала ценовая политика банков. Однако дальнейшее наращивание ресурсной базы за счет ценового инструмента может привести к кризисному состоянию.

Следовательно, обеспечение оптимального формирования ресурсного портфеля является важным элементом совершенствования общей системы эффективности деятельности банка. Предложенные меры будут способствовать росту прибыльности и конкурентоспособности банков.

Данные об источниках:

В статье использованы материалы таких авторов:

Олейник А.А. Направления оптимизации ресурсного портфеля банков Украины // Тенденции развития экономики в 2014 году: аналитический и теоретико-методологический аспекты (г. Днепропетровск, 31 января 2014 г.). — В 2-х частях. — Днепропетровск: НО «Перспектива», 2014. ч. 1. — 124 с.

8cent-emails.com

Мероприятия по увеличению ресурсной базы и расширению клиентской базы банка

Глава 3

Мероприятия по увеличению ресурсной базы и расширению клиентской базы банка

3.1 Мероприятие по привлечению межбанковских ресурсов

Так как, в конце месяца на данный вид ресурсов происходит повышение их стоимости, т.е. увеличение процентных ставок по ним. Это связано с тем, что в банках по истечении месяца не достигаются расчетные показатели установленные Национальным Банком Республики Беларусь, что может повлечь за собой наложение штрафов и начисление пени, а также более серьезные последствия для банка.

Начиная с 20-го числа каждого месяца, процентные ставки по межбанковским кредитам увеличиваются примерно в два раза. Динамика изменения процентных ставок представлена в таблице 3.1.

Таблица 3.1

Динамика изменения процентных ставок по МБКОшибка! Ошибка связи.

До 20-го числа процентные ставки по данному виду ресурсов относительно стабильны и составляют около 25%, так как на них еще не сформирован спрос. А после 20-го числа средняя процентная ставка по межбанковским кредитам составляет уже 64%.

Предлагается по данному виду сделки осуществлять покупку или приобретение банковских ресурсов на соответствующем рынке раньше 20-х чисел текущего месяца. Расчет эффективности по данному предложению представлен в таблице 3.2.

В данной таблице в графе процентная ставка отражена ее примерная динамика по дням в течение месяца.

Таблица 3.2

Расчет эффективности мероприятия по привлечению МБК

до определенной датыОшибка! Ошибка связи.

Таким образом, исходя из полученных расчетных данных, можно заметить, что привлечение межбанковского кредита по предложенному мероприятию целесообразно 17-го или 18-го числа. На данные даты мы получаем наименьшие затраты на привлечение и, соответственно, имеем доход. Так, в сравнении с 22-ым числом доход будет максимальным. В обоих случаях убыток возникает уже на 26-ое число.

Среди рассмотренных двух вариантов наиболее приемлемым и доходным при данных условиях будет привлечение 18-го числа, так как не возникает ситуации убыточности ранее этой даты и доходность выше.

3.2 Мероприятие по расширению спектра услуг по привлечению депозитов от юридических лиц

Предлагается привлечение депозитов от юридических лиц при следующих условиях:

- ставка по срочному депозиту (вкладу) 7%, 5%, 3%;

- срок привлечения 9 месяцев, 6 месяцев, 3 месяца;

- сумма привлечения во вклад составляет 5 000 000 руб.;

- данный депозит предполагает в дальнейшем возможность предоставления клиенту кредита в 5-, 4- и 3-кратном размере от суммы депозита, соответственно, без уплаты комиссии по кредиту.

- срок кредитования составляет 3 месяца, 2 месяца и 1 месяц в зависимости от срока депозита;

- процентная ставка по предоставленному кредиту составляет 20% годовых.

Расчет эффективности данного предложения представлен в следующей таблице.

Таблица 3.3

Расчет эффективности мероприятия по привлечению и кредитованию юридических лиц

| Показатели | Значения | ||

| Срок депозита, мес | 9 | 6 | 3 |

| Сумма привлечения, руб. | 5 000 000 | 5 000 000 | 5 000 000 |

| Ставка по депозиту, % | 7 | 5 | 3 |

| Стоимость привлечения, руб. | 262 500 | 125 000 | 37 500 |

| Срок кредитования, мес | 6 | 4 | 2 |

| Ставка по кредиту, % | 20 | 20 | 20 |

| Сумма кредитования, руб. | 25 000 000 | 20 000 000 | 15 000 000 |

| Стоимость кредитования, руб | 2 500 000 | 1 333 333 | 500 000 |

| Доход, руб. | 2 237 500 | 1 208 333 | 462 500 |

3.3 Мероприятие по поощрению поддержания суммы неснижающегося остатка на расчетных счетах клиентов.

Имеются данные об остатках на расчетных счетах клиентов и размере неснижающихся остатков по данным счетам, представленные в приложении.

Исходя из сложившейся ситуации, с целью стимулирования клиентов по поддержанию определенного уровня неснижающихся остатков на расчетных счетах, предлагается установить плату за минимальные годовые остатки на расчетных счетах в размере 7% от суммы остатка при условии поддержания и не снижения такого его уровня в следующем периоде. В противном случае начисленные проценты будут изъяты.

Средства, представленные в виде неснижающихся остатков на счетах клиентов, банк может использовать как кредитный ресурс и получать по операциям такого рода доход.

Расчет эффективности данного мероприятия представлен ниже.

Таблица 3.4

Данные о размере неснижающихся остатков на счетах клиентов

| Клиенты | Сумма неснижающегося остатка, руб. | Расходы банка, руб. |

| Клиент 1 | 1 258 990,0 | 88 129,3 |

| Клиент 2 | 1 098 640,0 | 76 904,8 |

| Клиент 3 | 21 300,0 | 1 491,0 |

| Клиент 4 | 263 158,0 | 18 421,1 |

| Клиент 5 | 1 036 524,0 | 72 556,7 |

| Клиент 6 | 2 013 654,0 | 140 955,8 |

| Клиент 7 | 198 652,0 | 13 905,6 |

| Клиент 8 | 378 562,0 | 26 499,3 |

| Клиент 9 | 45 960,0 | 3 217,2 |

| Клиент 10 | 85 120,0 | 5 958,4 |

| Клиент 11 | 111 200,0 | 7 784,0 |

| Клиент 12 | 12 860,0 | 900,2 |

| Клиент 13 | 128 630,0 | 9 004,1 |

| Клиент 14 | 12 300,0 | 861,0 |

| Клиент 15 | 30 120,0 | 2 108,4 |

| Итого | 6 695 670,0 | 468 696,9 |

Согласно данным таблицы 3.4 в распоряжении банка будут иметься средства в размере 6 695 670 руб., которые можно использовать для кредитования.

Предположим, что банк разместит всю эту сумму в кредит на срок 12 месяцев (так как в течение года клиенты будут поддерживать минимальные остатки на счетах в таком же размере) под 20% годовых. В результате доход, полученный от кредитования, составит:

Чистая выгода банка от проведенных операций составит:

1 339 134 – 468 697 = 870 437 руб.

По результатам внедрения вышеуказанных мероприятий можно сделать следующие выводы:

- учет банком ситуации по процентным ставкам на рынке межбанковских кредитов может оказать положительное действие на его деятельность и банк получит прибыль;

- политика банка по привлечению депозитов от юридических лиц на разные сроки и под дифференцированные процентные ставки может привлечь клиентов, так как данный вклад предполагает возможность получения кратного кредита под ставку 20% без уплаты комиссии банку;

- мероприятие по поддержанию на расчетных счетах клиентов суммы неснижающегося остатка окажет стимулирующее действие на них. В этом случае банк будет иметь дополнительные кредитные ресурсы, а, следовательно, и дополнительный доход.

vunivere.ru

Диссертация на тему «Ресурсы коммерческого банка и оптимизация их структуры» автореферат по специальности ВАК 08.00.10 - Финансы, денежное обращение и кредит

1. Гражданский кодекс РФ части 1-ая, 2-ая (с изменениями от 20.02., 12.08.96, 24.10.97, 08.07., 17.12.99) // Собрание законодательства РФ. 1994. - № 32, - 1996. - № 5.

2. О Центральном банке Российской Федерации (Банке России): Федеральный закон от0212.90 N 394-1 (в ред. от 26.04.95, с изменениями от 27.12.95, 20.06.96, 27.02., 03.02.96)

3. Об акционерных обществах: Федеральный закон от 28.12.95 № 208-ФЗ (с изменениями от 13.06.96,24.05.99) // Собрание законодательства РФ. 1996. - № 1.

4. Основные направления единой государственной денежно-кредитной политики на 2000 год. // Российская газета. 1999. - 18.12.99,11,15,22,29.01., 05.02.00.

5. О реструктуризации кредитных организаций; заявление Правительства РФ и ЦБР от 21.11.98 № 5580п-П13 //Российская газета. 1998. -24.11.98.

6. Правила ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации, утвержденные Центральным банком РФ (№ 61 от 18.06.97 с приложениями) // Вестник Банка России. 2000. - № 12-13,

7. О банковских операциях с векселями: письмо Центрального банка России от0909.91 № 14-3/30 от 9.09.91.

8. О внесении изменений и дополнений в письмо Центрального банка России от 10 февраля 1992 года № 14-3-20 «О депозитных и сберегательных сертификатов банков»: указание Центрального банка России от 31.08.98 № 333-У // Вестник Банка России. 1998. - № 64.

9. Положение о методике расчета собственных средств (капитала) кредитных организаций, утвержденное Центральным банком РФ (№ 31-П от 01.06.98) (с изменениями от 31.12.98,04.02., 15.06., 21.12.99) // Вестник Банка России. 1998. - № 38.

10. Положение о порядке формирования и использования резервного фонда кредитной организации, утвержденное Центральным Банком РФ (№ 112-П от 24.04.00) // Вестник Банка России. 2000. - № 23.

11. Банковская система России в 3-х книгах. М.: ДеКа, 1995. - 2032 с.

12. Российская банковская энциклопедия. М.: Энциклопедическая творческая ассоциация, 1995. - 552 с.

13. Советский энциклопедический словарь. М.: Советская энциклопедия, 1986. - 468с.

14. Финансово-кредитный словарь, 1-ый том. М.: Финансы и статистика, 1986. - 374 с.

15. Экономическая энциклопедия. 3-ий том. М.: Советская энциклопедия, 1979. - 449с,

16. Современный экономический словарь. Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б. М.: ИНФРА-М, 1997. - 496 с,

17. Ачкасов А. И. Балансы коммерческих банков и методы их анализа. Вопросы ликвидности и их отражение в банковских балансах. М.: Консалтбанкир, 1993. - 80 с.

18. Банки и банковские операции: Учебник / Под ред. Жукова Е.Ф. М.: Банки и биржи, изд. объединение «ЮНИТИ», 1997. - 523 с.

19. Банковское дело: Учебник / Под ред. В.И.Колесникова, Л.П.Кроливецкой. М.: Финансы и статистика, 1998. - 378 с.

20. Банковское дело: Учебник / Под ред. О.И. Лаврушина. М.: Банковский биржевой научно-консультационный центр, 1992. - 432 с.

21. Банковское дело: Учебник / Под ред. О.И. Лаврушина. М.: Финансы и статистика, 1998. - 576 с.

22. Банковское дело и финансирование инвестиций / Под редакцией Н. Брука, т. 2, часть 2. Всемирный банк реконструкции и развития, 1995. - 234 с.

23. Банковское дело: Справочное пособие / Под ред. Бабичевой Ю.А. М.: Экономика, 1993.-400 с.

24. Банковское дело: стратегическое руководство / Под ред. Платонова В., Хиггинса М. -М.: Консалтбанкир, 1998. -432 с.

25. Балабанов И.Т. Финансовый менеджмент. М.: Финансы и статистика, 1994. - 334с.

26. Белых Л. П. Устойчивость коммерческого банка. Как банкам избежать банкротства. М.: Банки и биржи «Юнити», 1996. - 192 с.

27. Валенцева Н.И. Методы кредитования социалистического хозяйства. М.: Финансы, 1980. - 128 с.

28. Валенцева Н.И., Лаврушин О.И., Мамонова И.Д. Банковский процент. М.: Финансы, 1976. - 70 с.

29. Василишен Э. Н. Регулирование деятельности коммерческого банка. М.: Финста-тинформ, 1995.- 144 с.

30. Долан Э.Дж. и др. Деньги, банковское дело и денежно-кредитная политика: Пер. с англ. М.: Профико, 1991. - 496 с.

31. Завьялов П.С., Демидов В.Е. Формула успеха: Маркетинг. Сто вопросов сто ответов о том, как эффективно действовать на внешнем рынке. - 2-е изд., перераб. и доп.- М.: Международные отношения, 1991. - 417 с.

32. Иванов В. В. Анализ надежности банка. М.: Русская деловая литература, 1996.196 с.

33. Исаева А.М., Шепелева Н.Ю. Практика банковского управления и финансового анализа в формулах: Пособие для банкиров. М.: Арго, 1993. - 223 с.

34. Коммерческие банки / Авт кол.: Рид Э., Коттер Р., Гилл Э., Смит Р.; Общая ред. Усоскина В.М. М.: Прогресс, 1983. - 501 с.

35. Коробов Ю. И., Рубин В. И, Солдаткин В. И. Банковский портфель 1: Книга банкира. Книга клиента. Книга инвестора. - М.: СОМИНТЭК, 1994. - 752 с.

36. Коробов Ю. И, Рубин В. И, Солдаткин В. И. Банковский портфель 2: Книга банковского менеджера. Книга банковского юриста. - М.: СОМИНТЭК, 1994. - 752 с.

37. Коробов Ю. И., Рубин В. И, Солдаткин В. И. Банковский портфель 3: Книга менеджера по кредитам. Книга менеджера по фондовым операциям. Книга банковского бухгалтера и аудитора. - М.: СОМИНТЭК, 1995. - 752 с.

38. Косой A.M. Управление безналичным платежным оборотом. М.: Финансы, 1978.156 с.

39. Котлер Ф. Основы маркетинга: Пер. с англ. М.: Прогресс, 1990. - 734 с.

40. Котц Д. Банковский контроль над крупными корпорациями в США: Пер. с англ. -М.: Прогресс, 1982. 280 с.

41. Кох Тимоти У. Управление банком. 5 кн., 6 частей Уфа: Спектр, 1993.

42. Кохно П.А., Макрюков В.А., Комаров С.Е. Менеджмент. М.: Финансы и статистика, 1993.-224 с.

43. Кочович Е. Теория и практика финансово-банковских расчетов. М.: Финансы и статистика, 1994. -221 с.

44. Лаврушин О.И. Экономическая роль банковского процента. М.: Финансы, 1977.70 с.

45. Лаврушин О.И. Кредит как стоимостная категория социалистического воспроизводства. М.: Финансы и статистика, 1989. - 175 с.

46. Левчук И.В. Ссудный фонд и кредит. М.: Финансы, 1971. - 108 с.

47. Мамонова И.Д., Субботин П.Л., Блинкова О.И. Банк и платежная дисциплина. М.: Финансы и статистика, 1990. - 158 с.

48. Маршалл А. Принципы экономической науки. 3 т. М.: Прогресс, 1993. - 1080 с.

49. Масленченков Ю. С. Финансовый менеджмент в коммерческом банке. Кн. 1: Фундаментальный анализ. М.: Перспектива, 1996. - 160 с.

50. Масленченков Ю. С. Финансовый менеджмент в коммерческом банке. Кн. 2: Технологический уклад кредитования. М.: Перспектива, 1996. - 192 с.

51. Масленченков Ю. С. Финансовый менеджмент в коммерческом банке. Кн. 3: Технология финансового менеджмента клиента. М.: Перспектива, 1997. - 224 с.

52. Миловидов В. Д. Современное банковское дело. М.: МГУ, 1992. - 178 с.58.0льхова Р.Г., Сахарова М.О., Соколинская Н.Э. Банк и контроль. М.: Финансы и статистика, 1989. - 208 с.

53. Основы банковского дела / Под ред. Мороз А.Н. Киев: Либра, 1994. - 226 с.

54. Павлова Л.Н. Финансовый менеджмент: Управление денежным оборотом предприятия. М.: Банки и биржи, ЮНИТИ, 1995. 400 с.

55. Панова Г. С. Анализ финансового состояния коммерческого банка. М.: Финансы и статистика, 1996. - 272 с.

56. Панова Г. С. Банковское обслуживание частных лиц. М.: ДИС, 1994. - 352 с.

57. Пессель М.А. Финансово-кредитный механизм интенсификации общественного производства. М.: 1977. - 224 с.

58. Ривуар Ж. Техника банковского дела. М.: Прогресс, 1993. - 408 с.

59. Роуз Питер С. Банковский менеджмент: Предоставление финансовых услуг: Пер. с англ. М.: Дело ЛТД., 1995. - 744 с.

60. Рузавин Г. И. Основы рыночной экономики. М.: Банки и биржи, ЮНИТИ, 1996.424 с.

61. Самуэльсон П. Экономика. В 2 т. М.: ВНИИСИ, 1992. - 751 с.

62. Севрук В.Т. Банковские риски. М.: Дело ЛТД, 1994. - 72 с.

63. Синки Джозеф Ф., Управление финансами в коммерческих банках. М.: Gatallaxy, 1994. - 937 с.

64. Соколинская Н.Э. Экономические риски и банки: Учебник. М.: ГФА, 1991. - 237 с.

65. Укрепление руководства и повышение чувствительности к переменам / Под ред. Д. МакНотон. М.: Финансы и статистика, 1994. - 478 с.

66. Усоскин В. М. Современный коммерческий банк: Управление и операции. М.: Все для Вас, 1993.-320 с.

67. Уткин Э.А. Банковский маркетинг. М.: ИНФРА-М, 1995. - 304 с.

68. Федоров Б.Г. Англо-русский толковый словарь валютно-кредитных терминов. М.: Финансы и статистика. 1992. - 304 с.

69. Федоров Б.Г. Современные валютно-кредитные рынки. М.: Финансы и статистика, 1989.- 159 с.

70. Финансовый менеджмент: теория и практика: Учебник / Под ред. Стояновой Е.Б. -М.: Перспектива, 1999. 656 с.

71. Харрис JI. Денежная теория. М.: Дело, 1993. - 750 с.

72. Шварц Г.А. Сущность и функции кредита и банков при социализме. М.: МФИ, 1956.- 189 с.

73. Шенгер Ю.Е. Денежный оборот и ресурсы Госбанка. М.: Финансы, 1962. - 211 с.

74. Ширинская Е. Б. Операции коммерческих банков и зарубежный опыт. М.: Финансы и статистика, 1993. - 144 с.

75. Ширинская Е.Б., Купчинский В.А., Пономарева Н.А. Финансово-аналитическая служба в банке: Практическое пособие. М.: ФБК-ПРЕСС, 1998. - 144 с.

76. Банковское дело в Москве. 1996. - № 8, 1998 - № 2, - 1999. - № 8.

77. Бюллетень банковской статистики. 1996. - № 10, - 1999. - № 7, - № 12.

78. Вестник ассоциации российских банков. 1999г. - № 1.85.Время MN. 1999. - № 143.

79. Денежный рынок: Аналитический ежемесячный журнал. 1996. - № 3.87. Деньги. 1999. - №> 12.

80. Деньги и кредит. 1999. - № 12.89. Компания. 1999. - № 8,90. Сегодня. 1999. - № 24.

81. Экономика и жизнь. 1997. - N 5, - 1998. - №> 14.

82. Эксперт. 1999. - № 13, - 2000. - № 22.

83. Финансовые известия. 1997. - № 28.

84. Береговой А.Ю. Оценка балансовой и рыночной стоимости капитала банка // Вестник Ассоциации российских банков 1999, № 1, с. 61-76

85. Буйлов М. Навстречу новому кризису // Деньги. 2000. - № 25. С. 62-68.

86. Голева Н.И., Ермакова С.И. Мониторинг экономической конъюнктуры на базе предприятий России // Деньги и кредит. 1999. - № 2. С. 15-18.

87. Горбова Е.А. Изменения в размещении и привлечении средств кредитными организациями // Бухгалтерия и банки. 1999. - № 4. С. 56-59.

88. Захаров B.C. Проблемы российских коммерческих банков/Деньги и кредит, 1999, № 1, стр. 12-16.

89. Ивантер А., Кириченко Н. Часть I. Позади самое страшное, впереди - самое трудное // Эксперт. - 1997. - № 10. С. 36-42.

90. Ларионова И.В. Использование данных бухгалтерского учета для проведения анализа доходов и расходов коммерческого банка // Бухгалтерия и банки. 1999. - № 7-8. С. 610.

91. Мехряков В.Д. Становление и развитие банковской системы России // Финансы. -1998. -№ 8. С. 16-20

92. Макнайт Р. Внутрибанковское ценообразование // Вестник ассоциации российских банков. 1999. - № 12. С. 37-43.

93. Макнайт Р. Управление банком в условиях кризиса // Вестник Ассоциации российских банков. 1999. - № 16. С. 21-26.

94. Масленников М.Ю. Как «обратной» продажей имущества прикрыть залог // Экономика и жизнь: приложение «Юрист». 1999,- № 9. С. 5-8.

95. Михайлов Л., Сычева Л., Тимофеев Е. Казенная помощь // Эксперт. 2000. - № 22. С. 61-68.

96. Ольхова Р.Г. Общие проблемы формирования капитала банка // Банковские услуги. 1998. - № 6. С. 2-5.

97. Полушкин В.Ю. Брутто-баланс коммерческого банка как основа анализа его финансовой деятельности // Бухгалтерия и банки. 1999. - №№ 5-6. С. 24-28.

98. Савинская Н. А., Домбровский А.Н. К вопросу о реструктуризации банковской системы // Деньги и кредит. 1998. - № 10. С. 3

99. Сажин А., Ржанов А. Процентная политика ЦБР в 1994 году // Финансовая газета, -1995. -N 9. С. 3.

100. Саркисянц А.Г. Западные капиталы для российских банков // Банковское дело. -1998.-№ 9. С. 12-18.

101. Саркисянц А.Г., Чепурина Л.В. Российские банки в мировой банковской системе // Бухгалтерия и банки. 1998. - № 5. С. 14-18.

102. Смирнова Л.Р. Методика анализа операций банка на внутреннем валютном рынке // Бухгалтерия и банки. 1999. - № 7-8. С. 33-46.

103. Стребков И.М. Оценка отечественных методик и показателей надежности коммерческих банков // Банковские услуги. 1998. - № 6. С. 10-14.

104. Тютюнник А.В., Овсий В.И. Управление качеством банковских услуг // Бухгалтерия и банки. 1999. - № 7-8, С. 57-60.

105. Усоскин В.М. Базельские стандарты адекватности банковского капитала: эволюция подходов // Деньги и кредит. № 3. С. 43-50.

106. Чиркова М.Б., Шуваева М.И. Некоторые вопросы управления кредитными рисками // Бухгалтерский учет в кредитных организациях. 2000. - № 3. С. 77-92.

107. Ямпольский М.М. О некоторых особенностях деятельности банков в РФ // Вестник Финансовой Академии. 1997. - № 4. С. 56.

108. Астахов А.В. Управление активами и паасивами крупного российского коммерческого банка. Дисс. канд. экон. наук / МГУ - М., 1997.

109. Вагапова Д.З. Совершенствование организации депозитно-кредитных операций с учетом банковских рисков. Дисс. канд. экон. наук / Мордовский гос. университет им. Н.П. Огарева. -Б.м.,Б.г., 1999.

110. Воробьева Е.А. Ликвидность коммерческого банка в условиях развития рыночных отношений. Дисс. канд. экон. наук / АНХ. - М.; 1993.

111. Гапонов Т. А. Оперативное управление финансовыми потоками малых и средних банков. Дисс. канд. экон. наук. / РЭА им. Г.В. Плеханова. - М.: 1998.

112. Лунев И. А. Особенности формирования оптимального портфеля активов коммерческого банка. Дисс. канд. экон. наук / Кубанский гос. университет. - Краснодар: 1993.

113. Пашковская И.В. Актуальные проблемы формирования и использования кредитных ресурсов банками Российской Федерации. Дисс. канд. экон. наук / НИФИ МФ РФ. -М„ 1996.

114. Розгина Л.С. Коммерческий расчет в банках: дисс. канд. экон. наук / РАП. М.:1993.

115. Aspinwall R. Handbook For Banking Strategy. N. Y. 1985

116. Bloomfield Ch. Presenting Financing Proposals to Banks, London, 1986

117. Hanson D.G. Service Banking: The All Purpose Bank, London, 1987

118. Hester D., Pierse J. Bank Management and Portfolio Behavior, London, 1975

119. Johnson F.P., Johnson R.D. Commercial Bank Management, N. Y., 1985

120. Koch T.W. Bank Management, N.Y., 1988

121. Структура размещения средств и источники их формирования при расчете средних процентных ставок.

122. Активы Сумма, тыс. руб. % Пассивы Сумма, тыс. руб. %

123. Всего высоколиквидных активов, в т.ч.: 286453 35,9 Собственные средства 105813 13,2

124. Касса в рублях 28814 3,6 Уставный капитал 100000 12,5

125. Вложения в драгоценные металлы 19097 2,4 Фонды 5799 0,7

126. Корреспондентский счет в Центральном Банке 11156 1,4 Нераспределенная прибыль 14

127. Корреспондентские счета в рублях в банках-резидентах 229 0,03 Созданные резервы 11743 1,4

128. Корреспондентские счета в банках-нерезидентах в СКВ 227157 28,47 Резервы на возможные потери по ссудам 11436 1,36

129. Всего отчисления в обязательные резервы в ЦБ 14433 1,9

130. Обязательные резервы по счетам в валюте РФ 10823 1,4 Резервы под обесценение ценных бумаг 307 0,04

131. Обязательные резервы по счетам в иностранной валюте Всего ликвидных активов, в т.ч.: 3610 0,5 Обязательства 634842 79,4374034 44,3 Расчетные, текущие и иные счета в рублях 112513 14,1

132. Корр. счета в банках-нерезидентах в ин. валютах с ограниченной конвертацией 213 0,03 Расчетные, текущие, и иные счета в ин. валюте 363465 45,5

133. Касса в ин. валюте 19154 2,3 Корр. счета банков-резидентов РФ 159 0,02

134. Вложения в государственные ценные бумаги РФ 20057 2,5 Кредиты и депозиты, полученные от других банков в ин. валюте 72540 9,08

135. Вложения в прочие акции 553 0,07 Депозиты физических лиц в рублях 8140 1,0

136. Учтенные векселя в рублях 3970 0,5 Депозиты физических лиц в ин. валюте 10669 1,3

137. Кредиты в рублях, предоставленные предприятиям и организациям 82557 10,3 Выпущенные векселя 67356 8,4

138. Кредиты в ин. валюте, предоставленные предприятиям и организациям 179178 22,5 Прочие пассивы 45730 6,0

139. Депозиты, размещенные в других банках в ин. валюте 48360 6,1 Доходы будущих периодов в рублях 7235 0,9

140. Всего просроченная задо- 19992 2,5лженность по кредитам и процентам, в т.ч.:

141. В рублях 13328 1,7 Доходы будущих периодов в ин. валюте 14242 2,0

142. В иностранной валюте 6664 0,8 Кредиторы по расчетным операциям в рублях 5244 0,7

143. Всего прочих активов, в 123208 15,4 Кредиторы по расчетным 11042 1,4т.ч.: операциям в ин. валюте

144. Средства в расчетах, в рублях 15310 1,87 Прочие кредиторы в рублях 7967 1,0

145. Средства в расчетах в ин. 36801 4,61валюте

146. Прочие дебиторы, в руб- 23821 3,0лях

147. Прочие дебиторы, в ин. 9215 1Двалюте

148. Вложения в паи, доли, в 120 0,02рублях

149. Основные средства, капи- 34608 4,3тальные вложения, МБП, нематериальные активы, материалы

150. Расходы будущих перио- 2123 0,3дов, в рублях

151. Расходы будущих перио- 1210 0,2дов, в ин. валюте

152. Итого 798128 100 Итого 798128 100

153. Распределение требований и обязательств, исходя из доходности размещенных и платности привлеченных и собственных средств.

154. Требования (активы) банка Доходность Обязательства (пассивы) банка Платность

155. Высоколиквидные активы Собственные средства Бесплатные

156. Касса в рублях Бездоходные

157. Вложения в драгоценные металлы Доходные

158. Корреспондентский счет в Центральном Банке Бездоходные

159. Корреспондентские счета в рублях в банках-резидентах Условно-доходные Созданные резервы Бесплатные

160. Корреспондентские счета в банках-нерезидентах в СКВ Условно-доходные

161. Обязательные резервы по счетам в валюте РФ Бездоходные

162. Обязательные резервы по счетам в иностранной валюте Бездоходные Обязательства

163. Ликвидные активы Расчетные, текущие и иные счета в рублях Условно-платные

164. Корр. счета в банках-нерезидентах в ин. валютах с ограниченной конвертацией Условно-доходные Расчетные, текущие, и иные счета в ин. валюте Условно-платные

165. Касса в ин. валюте Доходные Корр. счета банков-резидентов РФ Условно-платные

166. Вложения в государственные ценные бумаги РФ Доходные Кредиты и депозиты, полученные от других банков в ин. валюте Платные

167. Вложения в прочие акции Доходные Депозиты физических лиц в рублях Платные

168. Учтенные векселя в рублях Доходные Депозиты физических лиц в ин. валюте Платные

169. Кредиты в рублях, предоставленные предприятиям и организациям Доходные Выпущенные векселя Платные

170. Кредиты в ин. валюте, предоставленные предприятиям и организациям Доходные Прочие пассивы Бесплатные

171. Депозиты, размещенные в других банках в ин. валюте Доходные

172. Просроченная задолженность по кредитам и процентам в рублях и ин. валюте Бездоходные1. Прочие активы Бездоходные

173. Средние процентные ставки по размещенным и привлеченным средствам банка.

174. Активы Сумма, тыс. руб. Став-ка% Пассивы Сумма, тыс. руб. Став ка %

175. Высоколиквидные активы 300886 Собственные средства 105813

176. Касса в рублях 28814 Уставный капитал 100000

177. Вложения в драгоценные металлы 19097 12,7 Фонды 5799

178. Корреспондентский счет в Центральном Банке 11156 Нераспределенная прибыль 14

179. Корреспондентские счета в рублях в банках-резидентах 229 1,2 Созданные резервы 11743

180. Корреспондентские счета в банках-нерезидентах в СКВ 227157 Резервы на возможные потери по ссудам 11436

181. Обязательные резервы по счетам в валюте РФ 10823 Резервы под обесценение ценных бумаг 307

182. Обязательные резервы по счетам в иностранной валюте 3610 Обязательства 634842

183. Ликвидные активы 374034 Расчетные, текущие и иные счета в рублях 112513

184. Корр. счета в банках-нерезидентах в ин. валютах с ограниченной конвертацией 213 Расчетные, текущие, и иные счета в ин. валюте 363465

185. Касса в ин. валюте 19154 15,8 Корр. счета банков-резидентов РФ 159

186. Вложения в государственные ценные бумаги РФ 20057 58,3 Кредиты и депозиты, полученные от других банков в ин. валюте 72540 2,4

187. Вложения в прочие акции 553 31,6 Депозиты физических лиц в рублях 8140 31,2

188. Учтенные векселя в рублях 3970 37,8 Депозиты физических лиц в ин. валюте 10669 6,5

189. Кредиты в рублях, предоставленные предприятиям и организациям 82557 50,09 Выпущенные векселя 67356 13,7

190. Кредиты в ин. валюте, предоставленные предприя-тиям и организациям 179178 15,6 Прочие пассивы 45730

191. Депозиты, размещенные в других банках в ин. валюте 48360 2Д Доходы будущих периодов в рублях 7235

192. Просроченная задолженность по кредитам и процентам в рублях 13328 Доходы будущих периодов в ин. валюте 14242

193. Просроченная задолженность по кредитам и процентам в ин. валюте 6664 Кредиторы по расчетным операциям в рублях 5244

194. Прочие активы 123208 Кредиторы по расчетным операциям в ин. валюте 11042

195. Средства в расчетах, в рублях 15310 Прочие кредиторы в рублях 7967

196. Средства в расчетах в ин. валюте 36801

197. Прочие дебиторы, в рублях 23821

198. Прочие дебиторы, в ин. валюте 9215

199. Вложения в паи, доли, в рублях 120

200. Основные средства, капитальные вложения, МБП, нематериальные активы, материалы 34608

201. Расходы будущих периодов, в рублях 2123

202. Расходы будущих периодов, в ин. валюте 1210

203. Средняя ставка доходного размещения 24,0 Средняя ставка платного привлечения 10,74

204. Активы и пассивы банка по срокам погашения.

205. Наименование До во- 1-7 8-30 31-90 91-180 181дн- 1-3 Св.З Безстреб. дней дней дней дней 1 г. года лет срока1. АКТИВЫ 1. Касса 47968 1. Драг, металлы 19097

206. Средства на корр. счетах 238755

207. Средства на счетах обя- 14433зат. резервирования

208. Гос. ценные бумаги 890 4530 14637

209. Прочие акции, паи, доли 553 1201. Векселя 3970

210. Кредиты в рублях 1106 40344 41107

211. Кредиты в ин. валюте 403 88208 90567

212. Депозиты в др. банках в 48360ин. вал.

213. Просроч. задолженность 19992по кредитам и процентам

214. Средства в расчетах в рублях 4661 6550 4099

215. Средства в расчетах в ин. 6723 3280 20637 6161валюте

216. Прочие дебиторы в руб- 2688 5478 8812 3644 3199лях

217. Прочие дебиторы в ин. 2198 1823 3904 1290валюте

218. Вложения в материаль- 34608ные активы

219. Расходы будущих пе- 439 19 675 990риодов в рублях

220. Расходы будущих пе- 219 991риодов в ин. валюте 1. Пассивы

221. Собственные средства 14 5799 100000

222. Созданные резервы 30 277 1460 2638 7338

223. Расчетные, текущие и 112513иные счета в рублях

224. Расчетные, текущие и 363465иные счета в ин. валюте 1. Корр. счета банков- 159 резидентов РФ

225. Кредиты и депозиты, 72540полученные от других банков в ин. валюте

226. Депозиты физ. лиц в 268 497 41 6413 121 800рублях

227. Депозиты физ. лиц в ин. 6117 248 624 3207 73 400валюте

228. Выпущенные векселя 672 50 7914 0 58720

229. Доходы будущих периодов в рублях 3382 3157 696

230. Доходы будущих перио- 6699 5741 1105 697дов в ин. валюте

231. Кредиторы по расчетным 2604 1959 681операциям в рублях

232. Кредиторы по расчетным 886 10156операциям в ин. валюте

233. Прочие кредиторы в руб. 262 7705

234. Соотношение активов и источников средств.

235. Источники средств Размещение СС Рез СКр СКв КСр КДБв ДФр1. Касса в рублях 28814

236. Касса в ин. валюте 19154

237. Драгоценные металлы 19097

238. Средства на корр. счетах в рублях 10461 159 765

239. Средства на корр. счетах в ин. вал. 3436 217569

240. Средства на счетах обязат. резервирования 14433

241. Гос. ценные бумаги 20057

242. Прочие акции, паи, доли 6331. Векселя

243. Кредиты в рублях 43000 11554 7375

244. Кредиты в ин. валюте 2842 56734 72540

245. Депозиты в др. банках в ин. вал. 48360

246. Просроченная задолженность по кредитам и процентам 10020 9972

247. Средства в расчетах в рублях 4661

248. Средства в расчетах в ин. вал. 12550

249. Прочие дебиторы в рублях 15854

250. Прочие дебиторы в ин. вал. 9098

251. Вложения в материальные активы 34608

252. Расходы буд. пер. в рублях

253. Расходы буд. пер. в ин. вал.

254. Всего источников средств 106957 9972 112513 363465 159 72540 81401. Продолжение Приложения 5.

255. Источники средств ДФв Веке. ДБПр ДБП КРОр КРОв ПКр Всего1. Размещение в

256. Касса в рублях 28814

257. Касса в ин. валюте 19154

258. Драгоценные металлы 19097

259. Средства на корр. счетах в рублях 11385

260. Средства на корр. счетах в 6365 227370ин. вал.

261. Средства на счетах обязат. 14433резервирования

262. Гос. ценные бумаги 20057

263. Прочие акции, паи, доли 6331. Векселя 3970 3970

264. Кредиты в рублях 20628 82557

265. Кредиты в ин. валюте 4304 42758 179178

266. Депозиты в др. банках в 48360иностранной валюте

267. Просроч. задолженность 19992по кредитам и процентам

268. Средства в расчетах в рублях 5405 5244 15310

269. Средства в расчетах в 13209 11042 36801иностранной валюте

270. Прочие дебиторы в рублях 7967 23821

271. Прочие дебиторы в ин. 117 9215вал.

272. Вложения в матер, активы 34608

273. Расходы буд. пер. в руб- 1133 1133лях

274. Расходы буд. пер. в ин. 219 219вал.

275. Всего источников средств 10669 67356 6538 13545 5244 11042 7967 796107

276. Соблюдение крупнейшими банками России нормативов ликвидности, установленных Центральным банком РФ по состоянию на 1 апреля 2000 года.901. Банк HI Н2 НЗ Н4 Н5

277. Сбербанк 10,4 94,1 79,9 85,1 44,9

278. Внешторгбанк 39 57 109 46,8 47

279. Международный московский банк 6,2 184 92,9 134,1 40,5

280. Газпромбанк 14,2 65,8 117,3 142 26,3

281. Международный промышленный банк 20,5 40,7 95,2 28,6 35,4

282. Альфа-банк 49,6 167,5 166,3 14,1 75,5

283. Сургутнефтегазбанк 4,5 555,7 93,5 9,8 97,6

284. Росбанк 15,1 82,3 103,8 8,6 57,1

285. Банк Москвы 8,5 19,2 47,7 44 27,5

286. Доверительный и инвестиционный банк 18,7 57,1 83,2 10,5 70,3

287. МДМ-банк 28,4 56 96,7 2,3 71,4

288. Ситибанк Т/О 18,2 18,3 72 78,6 35,7

289. Промышленно-строительный банк (С-Пб) 10,8 48,9 78,5 113,1 41

290. Башкредитбанк 22 55,2 78,6 49 42,3

291. Национальный резервный банк 51,2 70,6 142,3 24,4 21,2

292. Автобанк 11,2 53,6 77,6 70,9 28,6

293. БНП-Дрезднер банк -- 33,7 151,9 ~ 62

294. Еврофинанс 38,1 92,2 71,9 0,9 32

295. Мост-банк 12,5 21,2 94,8 63,8 48,5

296. Гута-банк 20,8 34,2 86,7 23,6 42,9

297. Менатеп-Санкт-Петербург 15,3 41,9 84,6 11,6 51,4

298. Собинбанк 39,8 49,2 120,7 1,9 45,6

299. Ханты-Мансийский банк 10,1 94,3 94,9 0,5 81,9

300. Глобэкс 105,8 78,8 401,2 0,7 21,4

301. Райффайзенбанк Австрия 6 15,3 67,2 118,4 51,4

302. Кредит Свисс Ферст Бостон 38,2 144 110,1 38,8 74,2

303. Возрождение 18,8 28,4 56,8 46,6 20,2

304. Петрокоммерц 15,2 75,2 93,6 10,2 65,3

305. Дойче банк 99,6 64,4 157,1 19,2 66,4

306. ИНТ-Банк (Евразия) 35,3 58,4 92,3 40,3 53,2

307. Деньги. 2000. - № 25. С. 68

www.dissercat.com