Оптимизация налога на имущество организаций. Оптимизация налога на имущество

Оптимизация налога на имущество на законных основаниях

Оптимизация налога на имущество на законных основаниях

Налог на имущество представляет собой один из главных налогов, уплачиваемых организациями. Обычно он довольно обременителен для экономических субъектов, обладающих высокой фондоемкостью либо материалоемкостью. Поэтому законная оптимизация налога на имущество становится в таких фирмах приоритетной задачей во время налогового планирования.

В чем заключается оптимизация налогов на имущество

Налоговая оптимизация – это комплекс методов, подходов, направленных на рациональный менеджмент в области финансовых процессов компании, эффективного планирования выплачиваемых государству налогов.

Целью мероприятий по оптимизации налога на имущества организаций является положительная динамика доходной части на фоне снижения налоговой базы. Также при этом не допускается рост налоговых издержек при увеличении доходов компании.

Хотя налоговая оптимизация и планирование преследуют похожие цели, важно различать эти два понятия.

Дело в том, что планирование представляет собой право любого субъекта трудовой либо предпринимательской деятельности применять не противоречащие закону методы, приемы для сведения налоговых обязательств перед государством к минимальным.

Подобные действия могут носить индивидуальный характер, иначе говоря, быть направленными на конкретный субъект хозяйственной деятельности, либо комплексный, учитывающий финансово-хозяйственные интересы некоторого круга лиц.

Оптимизация же считается более широким термином, а планирование или минимизация налогов является ее составленной частью. Помимо перечисленных задач, перед оптимизацией могут стоять и другие, не имеющие непосредственной связи с сокращением налогового бремени. А именно:

Итак, давайте перечислим основные цели планирования и оптимизации налоговой части бюджета компании:

-

оптимизация выплат налогов государству;

-

снижение уровня налоговых потерь по конкретному налогу либо их совокупности;

-

увеличение доли оборотных активов;

-

рост финансовых возможностей молодого предприятия;

-

положительное воздействие на результативность функционирования фирмы.

Чтобы добиться таких задач, требуется искать наиболее выгодные, грамотные и, что очень важно, легитимные способы сокращения обязательств перед государством.

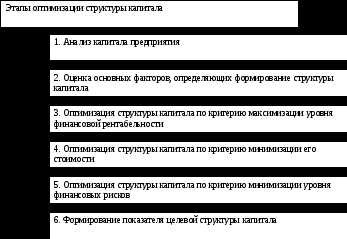

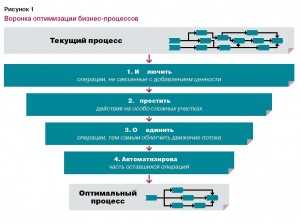

Такой процесс должен быть структурированным, комплексным, состоять из нескольких шагов:

-

Анализ известных и вероятных рисков для работы компании.

-

Целенаправленное рассмотрение рабочих проблем, грамотный выбор задач по оптимизации.

-

Определение существующих инструментов, позволяющих фирме подойти к рационализации расходов.

-

Формирование рабочих схем оптимизации.

-

Начало работы по подготовленному плану.

Оптимизация налога на имущество: 5 основных способов

Размер налога на имущество зависит от балансовой стоимости основных средств и способен повышаться при каждой покупке дополнительных активов либо при их модернизации. Из-за этого немалому количеству фирм трудно уплачивать большой налог на имущество в срок, создавая бреши в бизнесе. Оптимизация налога на имущество представляет собой сложность, так как данная выплата является «прямой». Иными словами, этот налог не может быть снижет на суммы определенных вычетов. Также подчеркнем, что список льготников по нему сильно ограничен.

В данном случае налоговые ставки фиксируются законами субъектов РФ, при этом не могут быть свыше 2,2 %. Таким образом, если у компании есть имущество, учитываемое на балансе в виде объектов основных средств (согласно установленному порядку ведения бухгалтерского учета), то соотношение размера налога и стоимости имущества (с учетом амортизации) будет таким:

-

стоимость объекта составляет 100 тысяч рублей – сумма налога на имущество равна 2,2 тыс. рублей в год;

-

стоимость объекта составляет 100 млн рублей – сумма налога на имущество равна 2,2 млн. рублей в год.

Когда в качестве объекта налогообложения рассматриваются транспортные средства, то, помимо налога на имущество, организация должна вносить транспортный налог. А значит, происходит несоблюдение прав налогоплательщиков, связанное с двойным налогообложением одних объектов.

Исходя из всего сказанного, получается, что законная оптимизация налога на имущество организации сегодня оказывается единственным эффективным способом его сокращения.

В этом случае у налогоплательщиков есть несколько возможностей для оптимизации. Благодаря им, любое предприятие способно серьезно снизить налоговый гнет.

Способ начисления амортизации

В бухгалтерском учете амортизация основных средств начисляется одним из нижеперечисленных способов:

-

линейным;

-

уменьшаемого остатка;

-

списания стоимости по сумме чисел лет срока полезного использования;

-

списания стоимости пропорционально объему продукции.

Чаще всего бухгалтеры прибегают к линейному варианту, поскольку он гораздо проще и дает возможность избежать формирования разницы между бухгалтерским и налоговым учетом. Но если рассматривать его с точки зрения оптимизации налога на имущество, этот способ оказывается самым неудачным. При коэффициенте 2 обычно гораздо выгоднее будет метод уменьшаемого остатка. Поэтому если вы хотите снизить налог на имущество, просчитайте амортизацию каждым из четырех представленных способов и выберите самый выгодный. Но, конечно, линейный метод стоит исключить, только если найдена большая разница в расчетах.

«Упрощенка»

При работе по упрощенной системе налог на имущество и некоторые иные налоги заменяются единым налогом. Однако большим компаниям обычно невыгодно пользоваться «упрощенкой», даже при условии, что она избавляет от уплаты налога на имущество организаций. В качестве решения этой проблемы могут создаваться специальные фирмы-«упрощенцы», покупающие активы на себя, после чего дающие их в аренду основному юридическому лицу.

Также возможно оформление объектов на предпринимателей. Они не относятся к плательщикам имущественного налога с транспорта, оборудования, а при применении «упрощенки» либо ЕНВД не вносят и налог на сдаваемую в аренду недвижимость. Важно понимать, что нецелесообразно продавать находящиеся в собственности фирмы активы, так как при этом нужно будет заплатить большой НДС. То есть вспомогательную структуру необходимо создать прежде, чем купить дорогие основные средства.

Лизинг

Часто предприятия приобретают основные средства в кредит. Для оптимизации налога на имущество в такой ситуации рекомендуем рассмотреть вариант заключения лизинговой сделки. Дело в том, что у нее есть существенные достоинства по сравнению с банковским займом. Учет объекта на балансе компании, дающей его в лизинг, освободит вас от налога на все время контракта. Если на дату получения прав собственности на актив амортизация окажется полностью начисленной, вам в принципе не придется платить этот налог.

Если объект не полностью амортизирован, он принимается на учет по остаточной стоимости, которая, очевидно, гораздо ниже изначально имевшейся цены. Постановка основного средства на баланс лизингополучателя позволяет использовать ускоренный коэффициент амортизации 3. Эта льгота также относится к объектам, первоначально учтенным у лизингодателя и принятым на баланс по остаточной стоимости по завершении договора.

Использование льгот по налогу на имущество

Данный вариант считается одним из самых трудоемких, поэтому не часто используется для оптимизации налога на имущество. Причина в том, что практически все существующие льготы связаны с наличием у фирмы конкретных (довольно специфических) типов имущества или с принадлежностью данного предприятия к какой-либо отрасли и использованием имущества именно для нее. Получается, что оптимизация должна осуществляться предварительно, еще при создании компании и выборе для нее определенной отрасли.

Также такая оптимизация носит долгосрочный характер, ведь переориентироваться потом будет непросто, дорого, и эта процедура займет много времени. Подчеркнем, что при выборе сферы деятельности приоритетными являются производственные, общеэкономические вопросы, тогда как возможность оптимизации налога – это лишь их дополнение. Но нельзя отрицать, что грамотное применение предложенных государством льгот к бизнесу способно принести серьезную пользу.

Налог на имущество относится к региональным налогам, поэтому органы государственной власти РФ могут вносить льготы в дополнение к установленным ФЗ. О них также важно помнить при оптимизации налога на имущество.

Переоценка

У любой компании есть немало движимых объектов, чья стоимость непрерывно сокращается. Поэтому устаревшие, сильно потерявшие в цене активы переоценивают при помощи экспертизы, чтобы снизить имущественный налог. При этом налоговый учет будет вестись без изменений, сократится лишь отражаемая в балансе стоимость основных средств. Такая процедура осуществляется раз в год в отношении групп однородных основных средств.

Иными словами, в ней должны принимать участие все объекты, входящие в определенную группу, допустим, легковые автомобили. По закону не получится переоценить один из них, сохранив прежнюю стоимость остальных. Фирма сама выбирает конкретную категорию объектов, основываясь на экономической целесообразности. Если цена транспорта сильно снизилась, а у недвижимости выросла, переоценивают лишь автомобили, продолжая учитывать здания без изменений. Более подробно поговорим об этом в следующем разделе.

Оптимизация налога на имущество с помощью переоценки: реальные примеры

Каждая организация может раз в год переоценить группы однородных объектов основных средств по текущей (восстановительной) стоимости. Последняя представляет собой объем средств, который фирма заплатит при замене прежнего объекта на такой же новый. Подобная переоценка подходит для оптимизации налога на имущество организации.

Налог на имущество платят в соответствии с его остаточной стоимостью. А значит, цель организации состоит в том, чтобы ее сократить. Тогда задачей главного бухгалтера будет узнать, соответствует ли балансовая стоимость имеющихся основных средств рыночным ценам, определить, не является ли она завышенной. Обсудим четыре ситуации, при которых снижение стоимости имущества экономически обосновано.

Ситуация № 1. Модернизация оборудования либо здания. У предприятия есть цех, который директор решил обновить. С этой целью часть стен убрали, другие добавили, провели стяжку пола, пр. По опыту можно сказать, что после реконструкции общая стоимость имущества превышает ту, в которую оценивался бы аналогичный, построенный с нуля объект. В подобной ситуации переоценка для оптимизации налога ни имущество может проводиться так: необходимо посчитать, сколько будет стоить строительство финальной версии объекта с нуля, после чего рассчитывать налог, исходя из этой рыночной стоимости.

Ситуация № 2. Изменение курса рубля. С этой проблемой столкнулось немало фирм, закупивших зарубежную технику с сентября 2014 по январь 2015 года. Тогда курс валют был максимальным, после чего рубль стал укрепляться. Отметим, что изменение курса рубля тоже может считаться экономически обоснованной причиной для переоценки. Допустим, фирма в декабре 2014 г. купила станок за 10 тыс. евро по курсу 76 руб. Но к весне 2015 г. евро стал стоить 54 руб. Главный бухгалтер может инициировать переоценку техники, чтобы снизить его остаточную стоимость.

Ситуация № 3. Изменение ценовой политики поставщика. Эта ситуация часто встречается, когда фирма покупает легковой автомобиль, а спустя небольшой срок предприятие-изготовитель выставляет в продажу его рестайлинговую версию. После чего предыдущие модели продаются с хорошими скидками. То есть первоначальная стоимость тоже может быть снижена.

Ситуация № 4. На одном животноводческом предприятии в Псковской области первоначальная стоимость объектов основных средств составляла 2,5 млрд руб., амортизационные отчисления – 500 млн руб., остаточная стоимость – 2 млрд руб., а ежегодный размер налога на имущество – 44 млн руб. Большую часть от стоимости основных средств составляли оборудование, автотранспортные средства, здания с расположенными в них производственными мощностями. Отметим, что здания год назад были полностью перестроены: сделана перепланировка, расширена площадь, установлена система отопления нового типа, усилены конструкции под специальное оборудование.

Автопарк компании представлен в основном грузовиками российского производства. Выпуск их рестайлинговых моделей и более гибкая политика скидок завода-изготовителя стали причиной для снижения рыночной стоимости сопоставимых транспортных средств. Поэтому компания решила провести переоценку объектов основных средств. После чего изначальная стоимость сократилась на 30 %. Размер амортизационных отчислений снизился до 350 тыс. руб., а остаточная стоимость – до 1,4 млрд руб. Размер ежегодного налога на имущество стал составлять 30,8 млн руб.

Таким образом, предприятие провело оптимизацию налога на имущество на 13,2 млн руб. в год. Безусловно, пришлось оплатить услуги независимых оценщиков, но эти суммы нельзя сравнивать с полученной выгодой. Подчеркнем, что по действующему законодательству размер оплаты услуг оценщика не может иметь связи с итоговой стоимостью.

Каким образом оформляется переоценка для оптимизации налога на имущество?

Для этого издается приказ о проведении переоценки, важно, что для него не существует отдельного бланка, то есть его составляют в свободной форме. После переоценки формируется специальная ведомость, где указывается:

-

Наименование основного переоцененного средства.

-

Его стоимость до и после переоценки.

-

Сумма уценки.

К ведомости прикладываются бумаги, подтверждающие измененную стоимость основных средств. Это может быть, например, заключение независимого оценщика. Кроме того, результаты переоценки отражаются в инвентарных карточках по учету основных средств (форма N ОС-6 или N ОС-6а).

Есть два метода переоценки для оптимизации налога на имущество:

В настоящее время использовать первый метод нельзя. С 2001 г. Госкомстат перестал публиковать индексы изменения цен на основные средства, по которым производилась переоценка (п. 6 Письма Госкомстата РФ от 9 апреля 2001 г. N МС-1-23/1480).

Для второго варианта необходимо определить рыночную стоимость основных средств. Здесь вам помогут:

-

данные о ценах на аналогичную продукцию, полученные от ее производителей;

-

сведения об уровне цен из открытых источников: газет, журналов, прайс-листов торговых фирм, Интернета, пр.;

-

заключения независимых оценщиков о стоимости основных средств.

В соответствии с полученными сведениями рассчитывается специальный коэффициент, на который могут уцениваться объекты основных средств.

Если у вас остались вопросы по теме, то предлагаем получить бесплатную консультацию специалистов компании «Бизнес Ресурс».

Почему десятки компаний Санкт-Петербурга предпочли услуги «Бизнес Ресурса»:

-

Экономия средств – до 30 % (по сравнению с бухгалтером в штате).

-

Компания поддерживает единый стандарт обслуживания 1С.

-

Компания оказывает комплексные бухгалтерские услуги, включая автоматизацию документооборота и оптимизацию налогов.

Подсчитайте, сколько ежемесячно стоит вашей компании содержание штатного/приходящего бухгалтера, и непременно звоните по телефонам:

-

8 (951) 652-55-06;

-

8 (931) 975-44-15.

biznes-resurs.ru

6.4. Оптимизация налога на имущество организаций. Налоговый менеджмент

6.4. Оптимизация налога на имущество организаций

Оптимизация платежей по налогу на имущество организаций – актуальная задача для большинства хозяйствующих субъектов, поскольку это самый неприятный для предприятия налог. Ставка налога на имущество не зависит от деятельности предприятия, и чем больше будет сумма инвестиций в предприятие, тем больше налог.

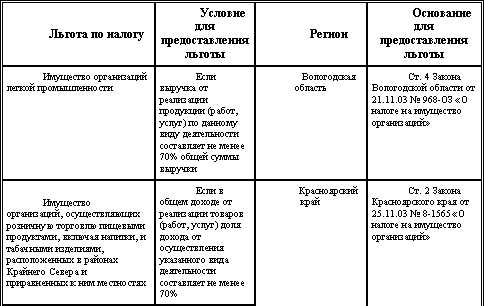

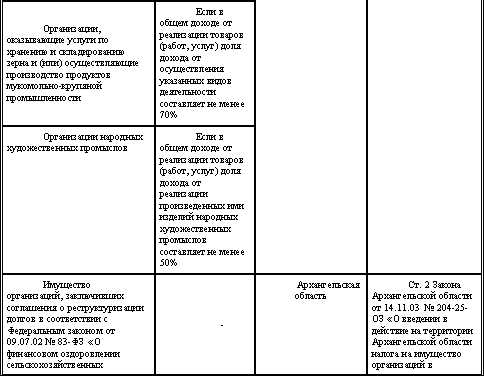

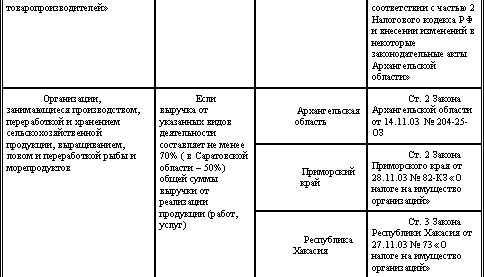

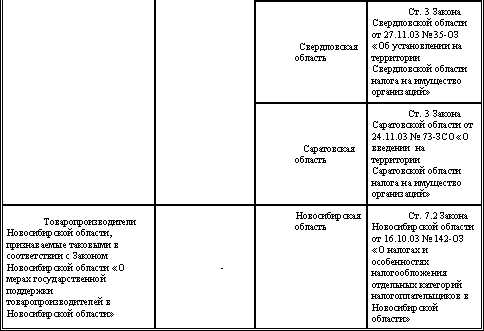

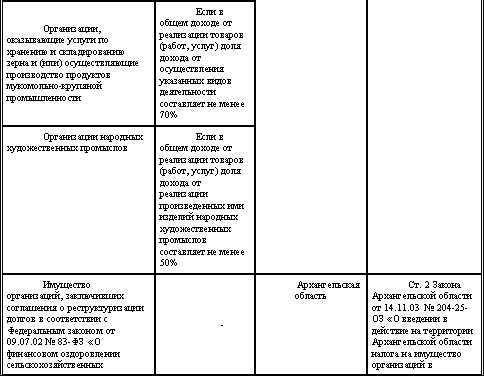

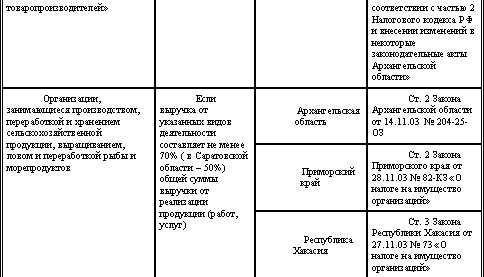

Действующая глава. 30 НК РФ «Налог на имущество организаций» предусматривает перечень налоговых льгот в виде полного освобождения от уплаты налога, которые предоставляются определенным категориям налогоплательщиков (ст. 381 НК РФ). Этот перечень льгот не исчерпывающий. Поскольку налог на имущество организаций является региональным, законодательство позволяет субъектам РФ вводить дополнительные льготы по налогу в своих регионах. Регионы широко применяют предоставленное федеральным законодателем право и устанавливают различные льготы. Часть льгот поставлена в зависимость от вида имущества, часть – от использования той или иной деятельности, а часть – от вида самой организации собственника.

Кроме того, главы части второй НК РФ, устанавливающие специальные налоговые режимы, также освобождают налогоплательщиков, перешедших на спецрежим, от уплаты налога на имущество.

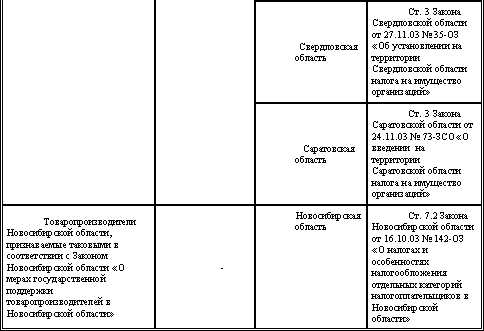

Таблица 6

Отдельные льготы по налогу на имущество организаций, предоставляемые в регионах России[59]

Кроме того, на территории Саратовской области дополнительно льготируются организации – в отношении автомобильных дорог общего пользования, находящихся в государственной собственности области; организации в отношении имущества, используемого (предназначенного) исключительно для отдыха или оздоровления детей в возрасте до 18 лет; областные и муниципальные бюджетные учреждения; органы государственной власти области и органы местного самоуправления; религиозные организации.

Способов оптимизации налога на имущество существует достаточно много – это один из самых «легких» для планирования налогов. Рассмотрим наиболее распространенные способы:

– передача имущества оптимизируемого предприятия структуре, имеющей льготы по этому налогу;

– переоценка основных средств.

Первый способ оптимизации налога на имущество организаций – создание специальной структуры, имеющей налоговые льготы, и передачи ей имущества предприятия.

Оптимизация платежей по налогу на имущество сводится к передаче основных средств на баланс субъекта, который имеет льготы по этому налогу:

· индивидуальные предприниматели;

· фирмы, применяющие специальные налоговые режимы;

· фирмы, использующие труд инвалидов;

· некоторые фирмы, зарегистрированные в российских оффшорах.

Такой способ более подходит для крупных кампаний холдингового типа, в которых имеется особая фирма на льготном режиме и владеет имуществом оптимизируемого предприятия. Это специально выделенное юридическое лицо, как правило, не ведущее никакой деятельности, кроме сдачи имущества в аренду, переведенное на один из льготных налоговых режимов. При этом он не только обеспечивает оптимизацию налога на имущество, но и используется в планировании других важнейших налогов (на прибыль, ЕСН).

Другим способом оптимизации налога на имущество выступает снижение стоимости основных средств с помощью переоценки. Данный способ является вполне законным и наиболее актуальным с точки зрения эффективной деятельности предприятия. Высокие технологии стремительно развиваются, дорогостоящее оборудование быстро устаревает, а фирма продолжает платить налог с его прошлогодней, уже неактуальной стоимости.

Для использования данного способа предприятие должно издать приказ о переоценке, с указанием групп основных средств для переоценки. При этом, однажды приняв решение о переоценке, необходимо проводить ее регулярно, не чаще чем 1 раз в год (по состоянию на 1 января).

Для осуществления переоценки необходимы документы, подтверждающие новую стоимость имущества. В качестве них законодательство разрешает использовать данные, полученные: от организаций-изготовителей; у органов статистики; у торговых инспекций и организаций; в средствах массовой информации и спецлитературе; по оценкам БТИ; по экспертным заключениям оценщиков. Выбор источников зависит от вида имущества. Так, для переоценки недорогих объектов обычно достаточно иметь прайс-листы производителей или продавцов аналогичного имущества, письмо органов статистики или справочник с указанием цен. Стоимость дорогостоящих основных средств (например, недвижимости или импортного оборудования) пересчитывают с помощью профессионального оценщика.

Результаты переоценки должны быть зафиксированы в специальном документе – бухгалтерской справке, с указанием коэффициента переоценки основных средств, новой стоимости имущества и порядка ее расчета, общей суммы уценки основного средства, суммы, на которую надо уменьшить первоначальную стоимость основного средства, суммы, на которую надо уменьшить начисленную по нему амортизацию.

Важная деталь: после проведения переоценки стоимость основных средств в налоговом учете не изменится, следовательно, амортизацию по ним начисляют в том же порядке и в тех же суммах, что и до переоценки.

До 2006 г. распространенным способом оптимизации налога на имущество выступал лизинг, т. к. основные средства, переданные в лизинг, не облагались налогом на имущество, если они учитываются на балансе лизингодателя. Поэтому все новое имущество покупалось на специальную «лизинговую» компанию, уведомляя продавца, что оно предназначено для сдачи в лизинг. Затем заключался лизинговый договор с основным предприятием, и оптимизируемое предприятие пользовалось всеми преимуществами лизинга. Важно и то, что в этой схеме не терялся «входящий» НДС: все ее участники – плательщики НДС. В последние годы лизинг рассматривался как подозрительная сделка, за которым следила Федеральная служба по финансовому мониторингу (если передаваемое в лизинг имущество стоит 600 тыс. рублей и более). С 2006 г. имущество, переданное в лизинг (аренду), включено в состав основных средств, облагаемых налогом на имущество.

Поделитесь на страничкеСледующая глава >

econ.wikireading.ru

Оптимизация налога на имущество

В прошлом году для физических и юридических лиц впервые были установлены правила уплаты такого налога с учетом его кадастровой стоимости имущества. Оптимизация налога на имущество, с учетом изменений в законодательстве на 2017 год, может стать эффективным ресурсом как для повышения благосостояния граждан, так и для успешности ведения бизнеса.

Как оптимизировать налог на имущество

- Ускоренная амортизация. Уменьшить сумму налога можно путем использования плательщиками права применять специальные коэффициенты при расчетах основной нормы амортизации. Это предусмотрено ст. 259.3 НК РФ. Согласно этому документу, устанавливаются два повышающих вида коэффициентов: не выше 2 и не выше 3. В нормативном акте содержится перечень объектов, в отношении которых можно использовать данные коэффициенты при расчете нормы амортизации.

- Оптимизация способа начисления амортизации. Эффективная учетная политика является одним из важнейших ресурсов обеспечения устойчивого функционирования предприятий и их развития. Размеры перечисляемых в бюджет государства налогов, средств, направляемых во внебюджетные фонды, параметры главных финансово-экономических показателей, включая структуру баланса предприятий и организаций, во многом определяются решениями, которые принимаются в отношении проводимой учетной политики и бухгалтерского учета. Именно потому с целью оптимизации налога на прибыль субъектам хозяйственной деятельности рекомендуется использовать такие ее направления, которые дадут возможность увеличить себестоимость производимой продукции и услуг, что естественным образом приведет к уменьшению базы налогообложения.

- Планирование налога. В соответствии со ст. 30 НК РФ, налог на имущество для юридических лиц является региональным. Это позволяет осуществлять контроль за своевременностью уплаты налогов с учетом ранее сформированного плана, вносить в него коррективы и соответствующие изменения в зависимости от влияния текущих внутренних и внешних факторов.

- Экономия на платежах при помощи УСН. Юридические лица, осуществляющие хозяйственную деятельность на основе УСН, имеют право не платить ряд налогов, а направлять средства на нужды предприятия или организации. В частности, согласно ст. 346.11 НК РФ, юрлица, работающие по УСН, могут не уплачивать налог на имущество организаций (в отличие от работающих в рамках общего режима налогообложения).

- Уменьшение налогов по основным средствам. Снизить расходы на уплату налога на имущество можно в отношении временно не используемых и недавно приобретенных основных фондов. Такой способ применим, например, в отношении объектов, которые уже построены, но в течение некоторого времени по назначению не используются.

- Использование льгот. Значительные средства можно сэкономить, если, внимательно изучив законодательство, максимально эффективно использовать предоставляемые льготы. Здесь важно учесть, что от года к году эти льготы могут меняться, поэтому важно следить за нормативной базой и вносимыми в нее новшествами.

Плательщики должны иметь в виду, что:

- В 2017 году подать заявку на льготы по имуществу необходимо до 1 апреля.

- В нынешнем году не подлежит налогообложению разрушенная недвижимость.

- Отсрочка платежа по налогу на недвижимость может быть предоставлена только до 1 мая текущего года.

Примеры использования льготного налогообложения хорошо демонстрирует практика применения поправок в НК РФ. Предусмотрено, в частности, что транспортные средства предприятий и организаций, которые были произведены позднее 2013 года, в 2017 году освобождаются от налога на имущество. Таким образом, действующее законодательство предоставляет плательщикам достаточное количество способов оптимизации расходов на уплату налога на имущество. Правильное их использование поможет эффективнее вести бизнес и сохранить в распоряжении компаний и организаций значительные средства.

zhazhda.biz

Статьи - Оптимизация налога на имущество

Как снизить налог на имущество по жилью

Налог на имущество физических лиц за 2015 год инспекторы будут считать по новым правилам с учетом кадастровой стоимости. Этот порядок действует уже в 28 регионах. Впервые заплатить налог, рассчитанный по обновленной формуле, понадобится в 2016 году. Но чтобы налоговики определили его с учетом льготы, о ней надо сообщить.

Ускоренная амортизация при налогообложении

При начислении амортизации некоторые плательщики налога на прибыль в части определенных объектов основных средств могут воспользоваться правом применения специальных коэффициентов к основной норме амортизации. Нормы, регламентирующие применение повышающих коэффициентов, установлены ст. 259.3 НК РФ. В п. 1 данной статьи перечислены объекты амортизируемых основных средств, по которым возможно применение к основной норме амортизации специального повышающего коэффициента, не превосходящего 2, в п. 2 - повышающего коэффициента, не превосходящего 3.

Выбор оптимального метода начисления амортизации

В современных условиях формирование экономической политики является одной из наиболее актуальных задач эффективного функционирования и развития предприятия. При ее разработке уделяется внимание и такому направлению, как учетная политика предприятия. Ведь количество и суммы перечисляемых налогов в бюджет и внебюджетные фонды, структура баланса, значение ряда ключевых финансово-экономических показателей зависят от принятых решений и выбранных направлений учета имущества и обязательств в учетной политике. С точки зрения оптимизации налоговых платежей (налога на прибыль) предприятию целесообразно применить варианты учетной политики, позволяющие относительно завысить себестоимость, что, в свою очередь, поможет уменьшить налогооблагаемую базу. Предприятия могут в учетной политике выбирать варианты, которые правомерны в отношении двух аспектов: налогового учета на предприятии; бухгалтерского учета на предприятии.

Планирование налога на имущество

Налог на имущество организаций - региональный налог, расчет налога и его уплата осуществляются на основании главы 30 НК РФ, имеет существенное значение для доходов регионального бюджета. Текущее налоговое планирование предполагает осуществление контроля за сроками уплаты налогов, а также соблюдением ранее сформированного плана и своевременное внесение коррективов в случае изменения внешних и внутренних обстоятельств.

Экономия на платежах по налогу на имущество с помощью УСН

Организации, работающие на упрощенной системе налогообложения, уплачивают налог при УСН, но не платят некоторые налоги, которые должны направлять в бюджет организации, находящиеся на общем режиме налогообложения (например, "упрощенцы" не платят налог на имущество организаций - п. 2 ст. 346.11 НК РФ).

Экономия на платежах по налогу на имущество с помощью "упрощенца"

Компании, работающие на УСН, не платят налог на имущество организаций (п. 2 ст. 346.11 НК РФ). Таким образом, для оптимизации налога на имущество основные средства оформляются в собственность компании на упрощенной системе. Далее их арендует налогоплательщик, работающий по общей системе налогообложения, он использует активы в общем режиме, но при этом экономит налог на имущество.

Оптимизация учета и налогообложения основных средств

Оптимизация бухгалтерского учета для целей налогообложения занимает центральное место в финансовой деятельности предприятия. Актуальным и трудоемким аспектом для любого предприятия является выбор альтернативного варианта бухгалтерского и налогового учета основных средств.

Снижение налога на имущество организаций

В статье рассмотрены возможности снижения налога на имущество организаций за счет сокращения числа объектов основных средств, учитываемых на балансе организации, уменьшения первоначальной стоимости объектов основных средств, переоценки основных средств, выбора метода начисления амортизации, использования налоговых льгот. Сделан акцент на исключение налоговых рисков.

Оптимизация налога на имущество

Оптимизировать и минимизировать платежи по налогу на имущество можно, выбрав наиболее выгодный для вашей компании способ начисления амортизации. Выбранный способ необходимо закрепить в учетной политике.

www.pnalog.ru

Оптимизируем налог на имущество

Нередко компания имеет на балансе дорогостоящую недвижимость. Как правило, это полезно для работы с кредитными организациями. Недвижимость хороший залог. Однако сейчас, когда организации озабочены в первую очередь возвратом уже полученных кредитов, такие активы становятся балластом. Дело в том, что «повисшая» на балансе недвижимость увеличивает налоговое бремя организации за счет налога на имущество. Как законным способом компания попыталась бы минимизировать данный налог? Разбираемся в деталях

22.03.2010«Бухгалтерия.ru»Автор: Всеволод Журавлев Материал предоставлен журналом

«Льготное» творчество

Список льготников по налогу на имущество среди коммерческих организаций весьма ограничен. К таковым относятся компании, уставный капитал которых полностью состоит из вкладов Общероссийских общественных организаций инвалидов (далее – ОООИ). При этом сама ОООИ должна иметь среди своих членов инвалидов и их законных представителей не менее 80 процентов. Кроме того, в самой компании среднесписочная численность инвалидов должна составлять не менее 50 процентов, а их доля в фонде оплаты труда – не менее 25 процентов. От налога на имущество освобождается только часть имущества, находящегося на балансе такой организации. А именно – имущество, используемое для производства и (или) реализации товаров, работ и услуг. Исключение составляют подакцизные товары, минеральное сырье и иные полезные ископаемые, а также иные товары по перечню, утверждаемому Правительством РФ. Не льготируется также имущество, используемое для оказания брокерских и иных посреднических услуг. Особой любовью законодателей пользуются организации, основным видом деятельности которых является производство фармацевтической продукции. Но и здесь имеются ограничения – льгота распространяется только на имущество, используемое для производства ветеринарных иммунобиологических препаратов, предназначенных для борьбы с эпидемиями и эпизоотиями. Использование в качестве офиса старинного особнячка в центре города также позволит сэкономить наналоге на имущество (но правило это распространяется лишь на объекты, признаваемые памятниками истории и культуры федерального значения). «Обласканы» государством и компании, делающие долгосрочные вложения (иные в этом бизнесе, на наш взгляд, невозможны) в инфраструктурные объекты. Это ядерные установки, используемые для научных целей, пункты хранения ядерных материалов и радиоактивных веществ, а также хранилища радиоактивных отходов. Льготы по налогу на имущество распространяются также на ледоколы, суда с ядерными энергетическими установками и суда атомно-технологическогообслуживания (или любые суда, если они внесены в Российский международный реестр судов). Не остались в стороне и железнодорожные пути, автомобильные дороги, магистральные трубопроводы,линии энергопередачи, а также космические объекты. Последние подлежат регистрации и должны иметь маркировку, удостоверяющую их принадлежность Российской Федерации (ст. 17 Закона РФ № 5663-1 «О космической деятельности»). Иначе говоря, космические объекты должны быть отечественные. Не нужно платить налог с имущества специализированных протезно-ортопедических предприятий, а также коллегий адвокатов, адвокатских бюро и юридических консультаций. Кроме того, освобождение касается государственных научных центров и резидентов особой экономической зоны. О видах льгот по налогу на имущество см. схему № 1. Нередко встает вопрос о целесообразности оптимизации налогового бремени. По нашему мнению, в случае с налогом на имущество организаций игра стоит свеч. Конечно, налог является региональным и размер его ставки в разных субъектах РФ может варьироваться. Но размер этого элемента налога не может превышать 2,2 процента (ст. 380 НК РФ). В нынешней сложной экономической ситуации естественной реакцией властей на местах стало увеличение ставки до максимального предела. Ведь расходные обязательства бюджетов в кризис только растут – финансирование безработных и т. п. Цифра кажется небольшой, если не сопоставить ее со стоимостью имущества по балансовой стоимости. Например, организация, располагающая основными средствами на сумму 200 миллионов рублей, обязана (без учета амортизации) уплачивать по большинству субъектов РФ порядка 5 миллионов рублей в год в виде налога на имущество.

«Бесцельные» льготники

Перечисленные выше основания для неначисления данного налога при творческом подходе позволят сэкономить значительные средства. Как правило, льгота связана с целевым использованием имущества. Но не всегда. К таким «бесцельным» льготникам относятся: – специализированные протезно-ортопедические предприятия; – коллегии адвокатов, адвокатские бюро и юридические консультации; – государственные научные центры. Посмотрим, может ли компания получить перечисленные статусы без особых проблем для себя. Протезно-ортопедические предприятия в значительной степени существуют в виде федеральных государственных унитарных предприятий. То есть частным компаниям в этом секторе закрепиться «ради льготы» вряд ли имеет смысл. Кроме того, пристальный контроль со стороны регуляторов «от медицины» с прокуратурой гарантирован. К тому же в этой области действует «Отраслевое соглашение по федеральным государственным унитарным протезно-ортопедическим предприятиям, находящимся в ведении Министерства здравоохранения и социального развития Российской Федерации, на 2009–2011 годы» (регистрационный номер в Роструде – 134/09-11 от 5 октября 2009 г.). Другое дело – коллегии адвокатов или адвокатские бюро. Здесь все значительно проще. Но при одном условии – если отыщутся учредители-адвокаты. Так, для создания указанных некоммерческих организаций достаточно волеизъявления двух и более адвокатов об учреждении адвокатского бюро (ст. 22 и 23 Закона от 31 мая 2002 г. № 63-ФЗ «Об адвокатской деятельности и адвокатуре в Российской Федерации»). При этом статьи 22 и 23 закона об адвокатуре не обязывают членов такой организации непременно оказывать адвокатские услуги. Необходимо отметить наличие ограничений, связанных со статусом адвоката. Это запрет на вступление в трудовые отношения в качестве работника, за исключением научной, преподавательской и иной творческой деятельности, а также госслужбы. Однако все эти ограничения не имеют значения, если адвокаты-учредители не принимают участия в управлении вашей компанией. Дело в том, что юридическое лицо приобретает права и принимает обязанности через свои органы, действующие в соответствии с законом и учредительными документами. Таким органом будет считаться генеральный директор или совет директоров компании. Следующий шанс «подпасть под льготу» – это получение статуса государственного научного центра (далее – ГНЦ). Указанный статус и порядок его присвоения определены Указом Президента РФ от 22 июня 1993 г. № 939 «О государственных научных центрах Российской Федерации». Статус ГНЦ может присваиваться предприятиям, учреждениям и организациям науки, а также высшим учебным заведениям, имеющим уникальное опытно-экспериментальное оборудование и высококвалифицированные кадры, результаты научных исследований которых получили международное признание. Отнесение предприятий, учреждений и организаций науки, а также высших учебных заведений к государственным научным центрам РФ осуществляется Правительством РФ по представлению Межведомственной координационной комиссии по научно-технической политике. Разберемся подробнее с витиеватыми формулировками президентского указа. Во-первых, решение вопроса о присвоении статуса находится в компетенции Правительства РФ. То есть стоимость имущества, налог с которого подлежит оптимизации, должна быть весьма и весьма приличной. Во-вторых, вышеуказанная межведомственная комиссия раз в два года производит оценку деятельности ГНЦ, принимает решение о целесообразности сохранения за ним этого статуса. То есть издержки, связанные с получением статуса ГНЦ, должны быть меньше суммы налога, которую нужно уплачивать со стоимости имущества в течение двух лет. Перечисленные выше способы добиться «имущественной» льготы, на наш взгляд, наиболее надежные. Ведь компания фактически получает тот или иной статус или начинает осуществлять «нужный» вид деятельности. В этом случае вероятность претензий со стороны налоговых органов минимальна.

Сложная экономия

Рассмотрим и другие варианты законной минимизации налога на имущество. Имущество может быть переведено на резидента особой экономической зоны в Калининградской области, поскольку резиденты этой ОЭЗ уплачивают налог на имущество организаций в отношении всего имущества, являющегося объектом обложения данным налогом. Исключение – это имущество, созданное или приобретенное при реализации инвестиционного проекта в соответствии с федеральнымзаконом об особой экономической зоне в Калининградской области (ст. 385.1 НК РФ). В настоящее время – это Закон от 10 января 2006 года № 16-ФЗ № «Об особой экономической зоне в Калининградской области и о внесении изменений в некоторые законодательные акты Российской Федерации». Отметим, что особый порядок уплаты налога на имущество не распространяется на ту часть имущества, которая была использована для производства товаров (работ, услуг), на которые не может быть направлен инвестиционный проект. В случае исключения резидента ОЭЗ из Единого реестра резидентов ОЭЗ в Калининградской области до получения им свидетельства о выполнении условий инвестиционной декларации такая компания считается утратившей право на применение особого порядка уплаты налога на имущество с начала того квартала, в котором произошло исключение из Единого реестра. Для оптимизации налога на имущество стоит проанализировать те элементы учетной политики, которые оказывают влияние на величину данного налога. К ним, в частности, относятся: определение вариантов начисления амортизации по основным средствам, определение вариантов переоценки основных средств. Например, по элементу учетной политики «Начисление амортизационных отчислений по основным средствам» необходимо отметить, что наиболее приемлемым для оптимизации размера налога на имущество является нелинейный метод. При этом применение нелинейного метода начисления амортизационных отчислений дает в первые годы экономию как по налогу на имущество, так и по налогу на прибыль. В целом экономия получается не столько по сумме, сколько по денежным потокам.

Всё на аутсорсинг

Одним из распространенных способов «избавления» от имущества в целях налоговой экономии является его «аутсорсинг». Смысл операции заключается в передаче имущества с баланса организации на баланс другой компании или индивидуальному предпринимателю, который применяет упрощенную систему налогообложения (см. схему № 2). Чтобы минимизировать расходы на передачу имущества, стоит осуществить ее через внесение в уставный капитал. В этом случае нужно будет лишь восстановить НДС. Кстати, такой вариант позволит не только сэкономить на налоге на имущество, но и регулярно уменьшать налог на прибыль на сумму арендных платежей. Таким образом, общая прибыль будет переноситься на компанию с более мягким режимом налогообложения. И самое главное: все сделки, направленные на оптимизацию налога на имущество, должны иметь внятную экономическую цель, подтвержденную документацией (перепиской и т. п.). В схеме с «упрощенцем» вывод имущества будет объясняться аутсорсингом бизнес-процессов. А компания-«упрощенец» должна будет сдавать в аренду недвижимость не только головной компании, но и другим независимым арендаторам (разумеется, после переговоров с независимыми фирмами, а не по указке головной компании).

taxpravo.ru

Оптимизация налога на имущество организаций — Мегаобучалка

Оптимизация платежей по налогу на имущество организаций – актуальная задача для большинства хозяйствующих субъектов, поскольку это самый неприятный для предприятия налог. Ставка налога на имущество не зависит от деятельности предприятия, и чем больше будет сумма инвестиций в предприятие, тем больше налог.

Действующая глава. 30 НК РФ «Налог на имущество организаций» предусматривает перечень налоговых льгот в виде полного освобождения от уплаты налога, которые предоставляются определенным категориям налогоплательщиков (ст. 381 НК РФ). Этот перечень льгот не исчерпывающий. Поскольку налог на имущество организаций является региональным, законодательство позволяет субъектам РФ вводить дополнительные льготы по налогу в своих регионах. Регионы широко применяют предоставленное федеральным законодателем право и устанавливают различные льготы. Часть льгот поставлена в зависимость от вида имущества, часть – от использования той или иной деятельности, а часть – от вида самой организации собственника.

Кроме того, главы части второй НК РФ, устанавливающие специальные налоговые режимы, также освобождают налогоплательщиков, перешедших на спецрежим, от уплаты налога на имущество.

Таблица 6

Отдельные льготы по налогу на имущество организаций, предоставляемые в регионах России[59]

Кроме того, на территории Саратовской области дополнительно льготируются организации – в отношении автомобильных дорог общего пользования, находящихся в государственной собственности области; организации в отношении имущества, используемого (предназначенного) исключительно для отдыха или оздоровления детей в возрасте до 18 лет; областные и муниципальные бюджетные учреждения; органы государственной власти области и органы местного самоуправления; религиозные организации.

Способов оптимизации налога на имущество существует достаточно много – это один из самых «легких» для планирования налогов. Рассмотрим наиболее распространенные способы:

– передача имущества оптимизируемого предприятия структуре, имеющей льготы по этому налогу;

– переоценка основных средств.

Первый способ оптимизации налога на имущество организаций – создание специальной структуры, имеющей налоговые льготы, и передачи ей имущества предприятия.

Оптимизация платежей по налогу на имущество сводится к передаче основных средств на баланс субъекта, который имеет льготы по этому налогу:

· индивидуальные предприниматели;

· фирмы, применяющие специальные налоговые режимы;

· фирмы, использующие труд инвалидов;

· некоторые фирмы, зарегистрированные в российских оффшорах.

Такой способ более подходит для крупных кампаний холдингового типа, в которых имеется особая фирма на льготном режиме и владеет имуществом оптимизируемого предприятия. Это специально выделенное юридическое лицо, как правило, не ведущее никакой деятельности, кроме сдачи имущества в аренду, переведенное на один из льготных налоговых режимов. При этом он не только обеспечивает оптимизацию налога на имущество, но и используется в планировании других важнейших налогов (на прибыль, ЕСН).

Другим способом оптимизации налога на имущество выступает снижение стоимости основных средств с помощью переоценки. Данный способ является вполне законным и наиболее актуальным с точки зрения эффективной деятельности предприятия. Высокие технологии стремительно развиваются, дорогостоящее оборудование быстро устаревает, а фирма продолжает платить налог с его прошлогодней, уже неактуальной стоимости.

Для использования данного способа предприятие должно издать приказ о переоценке, с указанием групп основных средств для переоценки. При этом, однажды приняв решение о переоценке, необходимо проводить ее регулярно, не чаще чем 1 раз в год (по состоянию на 1 января).

Для осуществления переоценки необходимы документы, подтверждающие новую стоимость имущества. В качестве них законодательство разрешает использовать данные, полученные: от организаций-изготовителей; у органов статистики; у торговых инспекций и организаций; в средствах массовой информации и спецлитературе; по оценкам БТИ; по экспертным заключениям оценщиков. Выбор источников зависит от вида имущества. Так, для переоценки недорогих объектов обычно достаточно иметь прайс-листы производителей или продавцов аналогичного имущества, письмо органов статистики или справочник с указанием цен. Стоимость дорогостоящих основных средств (например, недвижимости или импортного оборудования) пересчитывают с помощью профессионального оценщика.

Результаты переоценки должны быть зафиксированы в специальном документе – бухгалтерской справке, с указанием коэффициента переоценки основных средств, новой стоимости имущества и порядка ее расчета, общей суммы уценки основного средства, суммы, на которую надо уменьшить первоначальную стоимость основного средства, суммы, на которую надо уменьшить начисленную по нему амортизацию.

Важная деталь: после проведения переоценки стоимость основных средств в налоговом учете не изменится, следовательно, амортизацию по ним начисляют в том же порядке и в тех же суммах, что и до переоценки.

До 2006 г. распространенным способом оптимизации налога на имущество выступал лизинг, т. к. основные средства, переданные в лизинг, не облагались налогом на имущество, если они учитываются на балансе лизингодателя. Поэтому все новое имущество покупалось на специальную «лизинговую» компанию, уведомляя продавца, что оно предназначено для сдачи в лизинг. Затем заключался лизинговый договор с основным предприятием, и оптимизируемое предприятие пользовалось всеми преимуществами лизинга. Важно и то, что в этой схеме не терялся «входящий» НДС: все ее участники – плательщики НДС. В последние годы лизинг рассматривался как подозрительная сделка, за которым следила Федеральная служба по финансовому мониторингу (если передаваемое в лизинг имущество стоит 600 тыс. рублей и более). С 2006 г. имущество, переданное в лизинг (аренду), включено в состав основных средств, облагаемых налогом на имущество.

megaobuchalka.ru

Оптимизация налога на имущество

14 ноября, Москва, мастер-класс "Стратегия налогового планирования и защиты от налоговых рисков в 2019 г." /О минимизации налоговых рисков, налоговых проверках, налоговом планировании и многом другом...._/"

Юлия Хачатурян,

генеральный директор компании NIKA, RISK PLAN

Честно говоря, я уже жалела, что влезла на эту ветку. Коллеги-юристы явно уже грызлись за «место под солнцем», точнее за заказчика, который разместил в .группе статус о поиске подходящей кандидатуры для оспаривания кадастровой стоимости недвижимости. Я же решила развеять иллюзии заказчика, касающиеся того, что ему удастся сэкономить на налоге; ибо мой прагматичный математический ум подсказывал мне, что обращение за помощью юристов в таком случае может быть абсолютно нерентабельным, то есть оплата их услуг будет гораздо больше, чем сэкономленная на налоге сумма. «Сейчас съедят меня все эти жаждущие получить заказ юристы», — подумала я после того, как я написала упрощенную формулу расчета рентабельности их гонорара. Однако кровожадным среди них оказался только один (Другие, видимо, понимали, что знают, как оспорить цену недвижимости, но в налогообложении не разбираются вообще, поэтому решили не лезть).

У кровожадного же дядечки (назовем его господин К-сон) были вредные иллюзии относительно того, что налоговое право он все-таки знает, к тому же заказ на оспаривание кадастровой стоимости он дико желал получить.

На самом деле все просто. Как правило, юристы просят за оспаривание кадастровой цены определенный процент от оспоренной цены на недвижимость. Мои знакомые юристы берут 10%. И ни о какой рентабельности работы и речи бы не шло, если бы кадастровая стоимость недвижимости устанавливалась раз и на всю оставшуюся жизнь. Однако меняется она минимум раз в 5 лет (а в некоторых регионах и чаще).

Более того, когда в суд подается иск – это может быть последний год перед плановым пересмотром этой самой кадастровой стоимостью. Далее – максимальная ставка налога на имущество 2,2%. Однако, такой высокой ставки налога на имущество, налоговая база по которому определяется как кадастровая стоимость – я не видела вообще.

В Москве, например, эта ставка варьировалась и принимала значения и 1,7% и 1,8%. Соответственно, для того, чтобы посчитать рентабельность для вас услуг юриста, необходимо взять количество лет, оставшихся до очередного пересмотра кадастровой стоимости умножить на процентную ставку налога, установленную в регионе для объектов недвижимости, налоговая база по которым определяется как кадастровая стоимость – и получится та сумма в процентах от стоимости объекта недвижимости, которую вы сможете после ваших манипуляций в суде сэкономить. Ну а далее из нее вы сможете понять, какова рентабельность работы юриста. Допустим, плановый пересмотр будет через 2 года, налоговая ставка 1,8%, перемножим эти цифры друг на друга и получится, что вы ничего не выиграете и не потеряете, если юрист возьмет за свои услуги 3, 6 % от оспоренной суммы недвижимости. Если эта сумма будет больше (например, 10%)– вы будете в большом проигрыше, если меньше – вы выиграете, хотя другой вопрос – рентабельно ли за копейки судится уже самому юристу (хотя цены на недвижимость, конечно, бывают разные).

Однако г-н К-сон не унимался «формула кривая», как «вообще можно рассуждать о рентабельности работы юриста», кроме того, они «оспаривают не цену, а цену и механизм расчета цены, поэтому, исходя из того, что прошлым судебном решением механизм расчета уже установлен, в следующем судебном процессе нам будет легче оспорить цену недвижимости».

«А за участие в следующем судебном процессе вы опять возьмете 10% от оспоренной суммы или в следующий раз, раз механизм уже установлен, вы будете защищать интересы своего клиента бесплатно?» — не удержалась я.

Не прошло и трех дней (что было более чем забавно) и я увидела другой пост. «Месяц назад мы оспорили кадастровую стоимость недвижимости (писал внутренний юрист компании, разбирательство шло много месяцев. Мы выиграли. Однако, сегодня выяснилось, что ее пересмотрели. Нам что, опять обращаться в суд, по новой, по тому же кругу????» На этот раз я решила на ветку не лезть. Зато там появилась какая-то леди, которая решила повторить все озвученные мною ранее мысли про рентабельность оспаривания кадастровой цены. Я уж, честно говоря, надеялась, что вылезет г-н К-сон и ей уже выскажет свое мнение про кривую формулу, но он почему-то на ветке не появился.

Безусловно, оптимизировать налог на имущество с кадастровой стоимости весьма проблематично. Я помню, как вначале появления такого понятия как «налог с кадастровой стоимости» все стали переводить недвижимость в компании на УСН; потом, поняв, что эту лазейку закрывают к ИП на УСН, а когда и она была закрыта – стали обращаться в фирмы по оспариванию кадастровой стоимости. Когда-то (когда уже и к фирмам на УСН и к ИП-никам объекты недвижимости было переводить бесполезно) одному нашему клиенту мы высказали пару идей решения об оптимизации налога. Прошло не больше года. В законодательстве появилась поправка, которую практически никто не заметил, но стало ясно, что одну из лазеек в законодательстве, которую увидели мы, разглядели и законодатели. Видимо, даже мысли и идеи материальны и могут быть услышаны.

В этой статье мы расскажем об оптимизации налога на имущество, налоговая база по которому не определяется как кадастровая, иначе говоря, об оптимизации, касающейся обычных объектов.

Методы минимизации налога на имущества делятся на две категории:

• перемещение актива в другую фирму (или к ИП), которая не платит налог вообще; не платит его с конкретного имущества или может воспользоваться льготой по налогу;.

• уменьшение стоимости имущества в бухгалтерском учете.

Z2 Переместим имущество

!!Во-первых, перемещение имущества поможет вам защитить активы!!

Если до этого основные средства хранились в не белой компании — то есть вероятность того, что налоговики взыщут недоимку по налогам за счет основных средств. Переместив в новое, «имеющее безупречную репутацию», юридическое лицо, фактически подконтрольное владельцу бизнеса — вы минимизируете налоговые риски, связанные с активами.

Z3 Переместим движимое имущество в другую фирму!

В 2013 г. в НК РФ появилась поправка, согласно которой к объектам, не облагаемым налогом на имущество, относится все движимое имущество, принятое на учет в качестве основных средств не ранее 1.01.13 г. (п.п. 8 п. 4 ст. 374 НК РФ). Позже редакция данной нормы изменилась. С 2015 г. не является объектом налогообложения имущество 1 и 2 амортизационной группы. Основные средства, относящиеся к иным амортизационным группам являются объектом налогообложенияо, но относительно них установлена льгота, если они приняты на учет после 2013 г. Для налогового планирования существенной разницы здесь нет. Однако разница с точки зрения учета и появления дополнительных прав у налоговиков, в связи с внесенными в 2015 г. в Налоговый кодекс изменениями, очевидна. Имущество 3-10 группы отражается в расчете по налогу на имущество как объект основных средств. По такому имуществу налоговики имеют право требовать документы, подтверждающие льготы. Кроме того, есть некоторые особенности налогообложения основных средств, полученных при реорганизации (ликвидации) юридических лиц; передачи имущества между взаимозависимыми лицами (п. 2 ст. 105.1 НК РФ) (по таким активам нельзя воспользоваться льготой). Представим себе, что у компании на ОСНо есть движимое имущество – основные средства 3-10 амортизационной группы, принятые на учет в 2010 г. — Для оптимизации налогообложения переместите их в иную фирму, подконтрольную фактическому владельцу бизнеса (но не зависимую с ней).

Z3 Недвижимость — в компанию на УСН.

Если переместить недвижимое имущество в фирму на УСН, например, путем прямой продажи, от уплаты налога можно уйти(п. 2 ст. 346.11 НК РФ). Следует помнить, что стоимость основных средств упрощенца не может быть выше 100 млн. руб. (п.п. 16 п. 3 ст. 346.12, п. 4 ст. 346.13 НК РФ).

Z3 Перемещение недвижимости к ИП на УСН или патенте — тоже хороший способ.

Ведь ИП в отношении имущества, используемого для предпринимательской деятельности, освобождается от обязанности по уплате налога на имущество физических лиц (п. 3 ст. 346.11, п. 10 ст. 346.43 НК РФ). В отличие от предыдущего способа, здесь нет ограничений по стоимости основных средств.!!. … после того, как актив переведен на другое лицо, его можно использовать в дальнейшем по договору аренды или лизинга. Бывают ситуации, когда передающей фирме не нужно использовать данный актив (например, недвижимость сдается в аренду третьим лицам управляющей компанией. Она может быть перемещена в другую фирму, а с прежними арендаторами заключены новые договоры аренды). \\\

Z3 Минимизируем риски продажи. Если покупатель зарегистрирован незадолго до совершения сделки, налоговики могут усмотреть в этом признак необоснованной налоговой выгоды. В связи с этим в покупателем лучше «назначить» компанию (или ИП), созданную давно. Во вторых, !!сделки с недвижимостью на сумму более 3 млн. р., могут быть проверены Росфинмониторингом!! (п. 1.1 ст. 6 Закона № 115-ФЗ). Когда цена сделки меньше — беспокоиться нечего.

Z2 Уменьшаем стоимость имущества

Z3 С помощью лизинга. Уменьшить стоимость имущества в бух.учете можно с помощью возвратного лизинга. Актив может учитываться или на балансе лизингодателя или лизингополучателя. В зависимости от этого тот или другой должны будут платить налог на имущество. Амортизировать предмет лизинга в бухгалтерском учете можно ускоренно!! (ст. 31 Закона о лизинге). Однако, стоит учитывать, что Минфин считает что в бухучете при амортизации объекта лизинга можно применять коэффициент ускорения не выше 3, только когда амортизация начисляется способом уменьшаемого остатка!! (письмо Минфина РФ от 03.03.05 № 03-06-01-04/125). К сожалению, с этим мнением согласился и Президиум ВАС РФ (постановление от 05.07.11 № 2346/11). Предоставление имущества по договору финансовой аренды подлежит контролю Росфинмониторинга при сумме операции от 600 000 р. (или эквиваленту в иностранной валюте) (п.п. 4 п. 1 ст. 6 Закона № 115-ФЗ).

\\\ Z3 За счет способа начисления амортизации (их 4, вы можете посчитать, какой из способов для вас выгоднее) или переоценки (фактической уценки) основных средств.

Возможно вам будет интересно ознакомиться с другой статьей по налоговому планированию

ВЫДЕЛЕНИЕ НОВОГО НАПРАВЛЕНИЯ БИЗНЕСА: ОЦЕНКА НАЛОГОВОГО ЭФФЕКТА

Или посетить наши мероприятия:

Мастер-классы_Налоговое планирование

Семинары по налогам, налоговому планированию (для бухгалтеров, финансовых директоров, руководителей и владельцев компаний)

www.risk-plan.ru