Ковенанты - это... Определение, виды, применение. Ковенанты поведенческие

это удобный и доступный вариант кредитования

Есть множество доступных вариантов для получения кредитных средств: залоги, поручительства третьих лиц, страхование, гарантийные обязательства и так далее. И это еще не весь список. К таким вариантам можно отнести и финансовый ковенант. Это еще одна дополнительная гарантия в погашении задолженности.

Суть ковенанта

Согласно юридической документации, ковенантом называют договорное обязательство, которое заемщик дает кредитору. Этот документ содержит список четко установленных действий, которые заемщик обязан выполнять либо не выполнять в течение всего срока кредитного договора. Если заемщик не будет соблюдать положения, которые содержат ковенанты в кредитном договоре, то это дает кредитору право объявить ему дефолт. То есть банк может потребовать вернуть ему весь остаток займа и проценты по нему.

Разновидности ковенантов

Кредитные ковенанты можно разделить на активные обязательства, то есть заемщик обязан выполнить ряд конкретных действий, и пассивные обязательства, то есть заемщик вправе отказаться от совершения каких-либо действий. В общем, ковенант - более приемлемый вариант кредитования для юридических лиц, но, в принципе, его могут использовать и физические лица. Допустим, заемщика могут обязать представить кредитному учреждению такие документы, как справка о доходах или страховка на залоговое имущество.

Финансовые ковенанты

Финансовые ковенанты напрямую связаны с экономическими показателями занятий заемщика, а если точнее, он в определенной степени поддерживает их. Например, определяются наибольшие или наименьшие значения для величины личных запасов средств, показатели продуктивности собственных средств, величины дебиторской задолженности и так далее.

Основным плюсом финансового ковенанта является то, что он позволяет существенно снизить размер кредита, поскольку банк в этом случае получает дополнительные гарантии и возможность вернуть кредитные средства в полной мере, если обязательства не выполняются. Кроме этого, во время сложной экономической ситуации ковенант может применяться заемщиком в качестве доказательства своего стабильного положения. Банки сегодня избирательны во время подписания договора, а ковенант - это отличная возможность получить доверие кредитного учреждения.

Задачи и преимущества ковенанта

Основная цель ковенанта – это уменьшение общей суммы заемных средств и убеждение кредитора в надежности клиента. Если есть возможность определить ответственность сторон кредитных отношений, то увеличивается и точность прогноза риска негативных событий. Заемщик, соблюдая обязательства договора, не выходит за пределы коэффициентов дебиторской задолженности и собственного капитала. Если все его действия согласованы с описанными условиями, то ковенант это активный, если же имеются нарушения со стороны клиента, то пассивный.

Финансовый ковенант определяет возможности клиента в отношении его платежеспособности за установленный период, но при этом он не считается финансовым коэффициентом. Важны в данном случае залоговые активы, коэффициенты ликвидности, прибыльности и рентабельности. Если ковенант будет сложно просчитать, то, скорее всего, при судебном разбирательстве суд поддержит сторону заемщика.

Для того чтобы ковенанты были целесообразными, важна информационная доступность в отношении компании. Заемщик должен отчитываться о своих доходах за отчетный период, вовремя вносить платежи и ежегодно страховать залоговое имущество. К условиям ковенанта можно отнести обязательство заемщика не закладывать собственное имущество, не изменять сферу своей деятельности.

На предприятие могут наложить ограничения на сокращение выплат дивидендов, дополнительное привлечение денежных средств со стороны других кредитных учреждений, отчуждение средств производства. Банк таким образом старается контролировать денежные потоки предприятия. Если заемщик не выполняет установленные обязательства, то кредитор может повысить процентную ставку, изменить существующие положения ковенантов или требовать дополнительного обеспечения.

Способы использования ковенанта

Ковенант – это возможность получить дополнительные гарантии при заключении кредитного договора. Его используют в сделках между юридическими и физическими лицами, в корпоративных соглашениях, облигационных займах и прочих финансовых сделках. На сегодняшний день многие банки предпочитают установить ковенант с наложением штрафных санкций и запретом сотрудничества с определенными организациями.

Тем не менее данный механизм нельзя назвать надежной гарантией, поскольку его нарушение очень рискованно. Снизить риск можно только до выдачи кредитных средств, а не после того, как будет заключен договор с заемщиком. В суде в основном оправдывают заемщика, если он несет ответственность за погашение кредита.

fb.ru

это... (в банковской сфере, финансовая)

Ковенанта – это обязательство договорного типа, присущее для юридической сферы деятельности, которое характеризуется совершением конкретных действий или же воздержанием от них.

Говоря простыми словами, коненанта представляет собой термин, который побуждает лицо совершать или не совершать некое действие из юридической области, которое имеет воздействие на обязавшее лицо.

В нынешнее время практически во всем мире с давних пор ведется практика выдачи и получения кредитов, которая ежедневно улучшается и повышает уровень эффективности. Если обратиться к статистическим данным, то можно увидеть, что кредиты берут огромное число людей и предприятий, т.к. они отличаются быстротой, удобством и перспективностью.

Но стоит отметить, что для того, чтобы кредитная организация имела хоть какие-то определенные гарантии при выдаче кредитной денежной суммы, в сфере кредитования появился термин «ковенанта». Он гласит, что заемное лицо обязан исполнять определенные условия, прописанные в кредитном договоре, в течение всего действия кредита.

Применение ковенанты носит самый различный характер – это сделки (например, «купли-продажи»), определение цены в процессе продаж и т.д. Она определяется в финансовой части подобного рода документов, и имеет одну особенную черту – обязательность исполнения. В случае, когда ковенента отсутствует, то банковские организации могут отказать в выдаче кредита.

Бывает, что при создании компаний или их реорганизации заключается договоренность, где прописывается наличие ковенанты, которая, в свою очередь, определяет некий запрет на организацию определенной производственной деятельности.

Виды

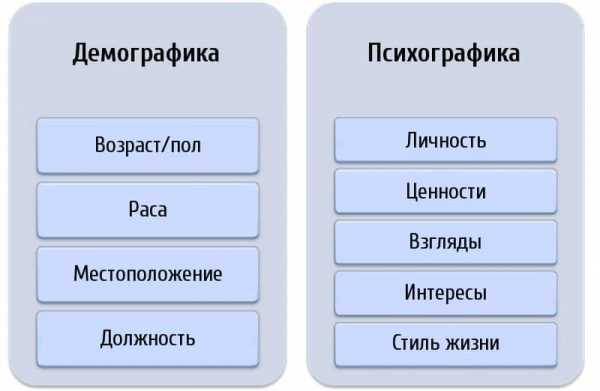

Специалисты финансовой области определяют некоторые виды ковенанты:

- Активная. Представляет собой обязательства, которые предусматривают выполнение конкретного действия. Например, это подача важных информационных данных, электронное или голосовое уведомление о мероприятии и т.д.

- Пассивная. Представляет собой необходимость невыполнения оговоренных действий.

- Финансовая. Представляет собой обязательства, которые должны сохранять определенное положение показателей производственной работы в экономической области. Это может быть определение необходимой величины коэффициента прибыльности имеющегося капитала, величина долгов перед дебиторами, суммарная часть активов, находящихся у третьих лиц и т.д.

- Нефинансовая

- Ограничительная. Данный вид ковенанты используется в процессе слияния предприятий, поглащения, объединения и других формах реорганизации. Помимо этого, применяется при продаже компании. Здесь можно запретить «переманивать» эффективных и опытных сотрудников реорганизованной компании, а также ее постоянных и потенциальных клиентов.

- Право вето. Представляет собой согласие не соглашаться на выполнение конкретного действия.

Для чего нужна

Сегодня любая банковская организация ищет различные способы, чтобы защитить себя от конфликтных ситуаций, неприятностей, форс-мажорных ситуаций, дефолта и разорения. Помогают избежать всего вышеперечисленного финансовые (или банковские) ковенанты.

Определение финансовой ковенанты перешло в российскую систему кредитования из юриспруденции Великобритании. Оно означает, что заемное лицо обязуется отвечать за выданный кредит самостоятельно, в случае, если последний ему действительно необходим. Если рассматривать защиту интересов компании, выдающий кредит, ковенанта играет роль определенной страховкой, которая поможет исключить возможность финансовой нестабильности.

Обязательным условием при заключении ковенанты является ее заключение в письменную форму договора. Если заемщик не выполняет собственные обязательства, которые прописаны в кредитном договоре, то кредитная организация имеет право требовать вернуть все деньги, которые были выданы, учитывая начисленные проценты.

Действия по ковенантам

В процессе составления ковентанты финансового типа необходимо прописать некоторые возможности лица, берущего кредит. Здесь определяются назначения активных средств, величина задолженности, сумма имеющегося капитала, способность выплачивать кредит и др.

Принято считать, что обязательства всегда назначаются заемщику, представляющему сферу юридических лиц, при заключении кредитных договоров. Но это не так: обычные граждане также должны выполнять пункты по ковенанте. Отличие заключается в том, что для юридических лиц должен составляться дополнительный договор, который должен содержать особые указания по кредитным выплатам в виде долговых ковенант.

Смысл и функция

Ковенанты помогают понизить суммарную величину занятых денег. Это сделать просто, если сотрудники банковской организации смогут получить некоторые гарантии. Здесь говорится о том, что оплата долгового обязательства не должна заканчиваться, даже при снижении платежеспособности заемщика.

На практике часто встречаются случаи, когда кредиты выдаются даже тем компаниям, которые имеют определенные финансовые проблемы. Данная ситуация целиком и полностью зависит от цифровых значений и принятого договора.

Нарушение

Ковенанты для банковских организаций играют роль страховки, которая гарантирует им возврат выданных денег. Для заемщика же они характеризуются как помощники в процессе получения кредитных денежных средств. Но в случае нарушения ковенанты заемщиком, банковская организация имеет право досрочно аннулировать соглашение и потребовать вернуть деньги.

Очень часто и банки разных стран выступают в роли заемщиков и исполняют конкретные обязательства перед наиболее крупными и мощными финансовыми корпорациями. Здесь способность исполнять свои кредитные обязательства зависит не только от внутреннего состояния компании, но и от внешнеэкономической ситуации на мировом рынке (кризис, экономические мероприятия на макроуровне и т.д.).

Если какой-либо банковской организацией нарушается долговая ковенанта, то она теряет свой авторитет, позиция на рынке, понижение ликвидности и доходности, а также может привести к полному краху.

Финансисты разных стран считают, что около 20% соглашений финансового типа содержат кредитную ковенанту, касающуюся целостности дохода, а также соблюдают конкретную позицию.

Так, если нарушить ковентанту данного типа, то можно получить отрицательные показатели ликвидности банковской организации, но именно это, одновременно, может предоставить некое пространственное поле для различных деловых операций.

В случаях, когда компания имеет денежные «вхождения», то это дает возможность для удержания необходимого уровня денежных средств, даже не обращая внимания на убытки. Также, эти ковенанты могут применяться там же, что и запросы со стороны органов контроля и регулирования. Именно поэтому их и необходимо соблюдать.

Как выбрать ковенанту

На сегодняшний день множество финансовых организаций применяют ковенанты разного типа в процессе заключения договоров по выдаче кредитов. Они устанавливаются на основании рабочей сферы заемщиков, финансовой стабильности и платежеспособности, т.е. каждый вид подбирается в индивидуальном порядке. Здесь стоит учитывать, что ковенанты не могут оказывать влияние на величины производственных оборотов компании. Количество и структура обязательств определяется от характеристик деловых процессов.

Финансовые эксперты считают, что подобная система лишь иногда играет роль целостной и 100% гарантией, поскольку при фиксировании нарушений вероятность рисковых ситуаций лишь будет увеличиваться.

Если провести анализ в области судебных разбирательств, то выяснится, что заемное лицо чаще всего признается оправданным, когда выясняется, что вся ответственность по кредиту лежит на нем. Именно поэтому финансовые ковенанты могут снизить риски лишь в некоторых случаях. Это нужно знать, если банк принял решение заключить договор, и суметь продумать дополнительные способы себя защитить.

Напоследок стоит сказать, что ковенанты играют большую роль в процессе заключения кредитных договоров разного типа. Они помогают банкам сохранить доход и защитить от негативных последствий, связанных с заемщиками или ситуации в стране или во всем мире.

bankspravka.ru

это... Определение, виды, применение :: BusinessMan.ru

В мире уже давно практикуется система кредитования, которая постоянно усовершенствуется. Как показывает статистика, кредитами вполне успешно пользуется огромное количество людей и различных организаций, поскольку это удобно и перспективно. Однако с целью обеспечения определенных гарантий последнее время при оформлении кредитных договоров стали использовать ковенанты. Это означает, что заемщик обязуется выполнять те или иные условия в течение выплаты кредита. Рассмотрим подробнее, что представляют собой ковенанты, каковы их виды и для чего они применяются.

Что такое ковенанты?

С юридической точки зрения ковенанты – это обязательство совершать определенное действие или отказаться от совершения действия, которое имеет значение и юридическую силу для обязавшейся стороны. Применяются ковенанты в самых разных сферах, включая заключение сделок, фиксацию стоимостей при продажах и пр.

Ковенанты относятся к той части финансовых соглашений или сделок, которые обязательны для выполнения. Если отсутствуют ковенанты, то в этом случае банки либо институциональные инвесторы могут не дать кредит. Иногда в процессе организации предприятий либо их слияний также заключается договор, ковенанта в котором подразумевает табу на ведение какой-то деятельности.

Типы ковенантов

Финансовые эксперты выделяют несколько видов ковенантов:

- Активные – это обязательства, предусматривающие совершение какого-либо действия. Примером может служить предоставление важной информации, уведомление о событиях и пр.

- Пассивные. Здесь речь идет о необходимости не совершать оговоренных действий.

- Финансовые ковенанты – это обязательства сохранять определенный уровень экономических показателей деятельности. Так, устанавливают конкретное значение коэффициента достаточности собственного капитала, размера дебиторских долгов, доли активов, которые находятся в руках третьего лица и др.

- Нефинансовые ковенанты.

- Ограничительные. Ими пользуются при слиянии компаний, поглощениях, создании общих предприятий, а также при продаже фирм. В частности, могут поставить запрет на то, чтобы переманивали хороших сотрудников, постоянных заказчиков, потенциальных клиентов.

- Право вето, которое позволяет не давать свое согласие на совершение какого-либо действия.

Определение и назначение финансовых ковенантов

В наше время банковские структуры всячески стараются оградить себя от различного вида неприятностей, дефолтов, форс-мажоров, чтобы избежать краха и в конечном счете разорения. Защитить их помогают финансовые, или их еще называют банковские ковенанты.

Это понятие пришло к нам из английской юриспруденции и отлично прижилось в современной банковской системе. Означает данный термин обязательство, которое заемщик берет «на свои плечи», если желает оформить на свое имя кредит. С точки зрения защиты интересов структуры, которая дает кредит, ковенанты выступают своего рода подушкой безопасности, с помощью которой можно избежать финансовых проблем.

Прописываются ковенанты обязательно в письменном виде. В случае если заявитель не следует правилам, прописанным в них, финансовой структуре позволено потребовать возврат всех средств, отданных в долг, с учетом процентов.

Правила «игры» по ковенантам

При составлении финансовых ковенантов прописывают различные возможности заемщика. Так, могут быть четко определены значения активов, уровень задолженности, размер собственного капитала, платежеспособность клиента и т.д.

Считается, что обязательствами «награждают» при составлении соглашений в большинстве своем юридические лица. Однако и физические лица привлекаются к исполнению ковенантов. Разница лишь в том, что условия выполнения договора прописывается в одном документе, где указаны подробности расплаты за кредит или ссуду, то есть выплаты долга. В данном случае имеются ввиду долговые ковенанты.

Какую они выполняют задачу? В первую очередь с помощью ковенантов можно снизить общий объем занятых средств. Это легко сделать, если предоставить работникам финансового учреждения определенные гарантии. Речь идет о том, что выплата долга не прекратится, даже если снизится платежеспособность клиента. Как показывает практика, иногда кредиты дают организациям, где имеет место финансовая неразбериха. Все зависит от конкретных цифр и договоренности.

Последствия нарушения ковенантов

Если для банков и других финансовых организаций ковенанты – это гарантии возврата средств, то для заемщика они являются помощником в получении необходимого кредита. Однако нарушение ковенантов может привести к досрочному прекращению соглашения и большим потерям для того же заемщика.

Зачастую сами банки той или иной страны могут быть заемщиками и выполнять определенные обязательства перед другими более стабильными кредиторами. В этом случае на платежеспособность крупных финучреждений влияют не только внутренние процессы, но и внешние макроэкономические события, мировой кризис в экономике и пр. Нарушения долговых ковенантов банками приводит к потере авторитета, ослаблению ликвидности, в худшем случае все дело может закончиться полным фиаско.

Важные долговые ковенанты

Согласно мнению финансистов в двадцати процентах соглашений рыночного фондирования указывается такая кредитная ковенанта, которая касается достаточности капитала и соблюдения его определенного уровня.

С одной стороны, нарушение именно этого обязательства негативно сказывается на ликвидности банка, а с другой – дает достаточное пространство для маневров. Если хотя бы иногда имеются капитальные вливания, то возможно удерживать нужный уровень капитала, несмотря на убытки. Помимо этого, ковенанты такого типа зачастую устанавливаются на том же самом уровне, что и требования регулирующих и контролирующих органов. Поэтому соблюдать их стоит еще и по этой причине.

Выбор ковенанта

На данный момент большая часть финансовых структур устанавливают те или иные ковенанты при заключении кредитных договоров. Какие именно выбираются ковенанты, зависит от рода деятельности заемщика и его финансовых возможностей. Иными словами, это аспект всегда индивидуален для каждой отдельной организации. При этом стоит учитывать, что условия ковенантов не должны каким-то образом влиять на производственные обороты фирмы. Состав обязательств напрямую зависит от особенностей бизнес-процессов.

По оценкам специалистов данный механизм не всегда выступает полноценной гарантией, потому как при нарушениях риски лишь увеличиваются. Если проанализировать судебную практику, то чаще всего заемщик оправдывается, если на нем лежит вся ответственность за выплату долга. Поэтому не всегда финансовые ковенанты снижают риски, и это следует учитывать при заключениях различных сделок и продумывать другие гарантийные методы.

Отличия ковенантов от гарантий и заверений

В юриспруденции ковенанты – это не простые гарантии и заверения, между ними имеется существенная разница. Также следует отличать данные обязательства от предварительных условий соглашений и договоров. Так, благодаря гарантиям и заверениям можно подтвердить фактические обстоятельства, которые действительны на момент заключения договора. Вся информация о них предоставляется обеим сторонам еще до заключения сделки.

С ковенантами все обстоит по-другому: они направлены на будущее и устанавливают те действия, которые заемщик обязуется совершить или отказаться от совершения. Эти деяния будут выполняться уже после заключения соглашения вне зависимости от иных обещаний.

businessman.ru

Что такое ковенанты в кредитном договоре простыми словами

Ковенанты в кредитном договоре – это определенные обязанности, выдвигаемые банком и принимаемые заемщиков. Они присутствует практически в каждом договоре кредитования, в редких случаях могут быть представлены в виде отдельного соглашения.

Касаемо банковской сферы ковенанты предназначены для снижения финансовых рисков кредитора и возможности взыскать с недобросовестного заемщика задолженность. Помимо того, что банк определяет размеры сумм, ставок и сроков, он ограничивает некоторые действия клиента, которые могут негативно повлиять на выплату.

Более широко термин используется при кредитовании юридических лиц. В этом случае могут быть прописаны не только условия напрямую связанные с исполнением обязательств по кредитному договору. Банк может обязать организацию поддерживать определенный уровень оборотов по открытым счетам или заключить соглашение о предоставлении предприятию услуг не связанных с кредитованием, например, договор эквайринга с магазином или договор о перечислении зарплаты сотрудников на карты банка-кредитора. В последнее время широко распространено условия, при котором получившее средства предприятие не имеет права получать кредиты в других банках.

К теме кредитования можно отнести два вида ковенантов:

- Активные – определяют, что должен сделать заемщик.

- Пассивные – перечень действий, от которых следует воздержаться.

Одним из привычных примеров активных ковенантов кредитного договора является изменение существенных условий (процентная ставка, штрафные санкции и комиссии, сроки) при наступлении или не наступлении какого-то события. Так, при ипотечном кредитовании вносится обязанность заемщика регулярно (на протяжении всего срока действия договора) страховать заложенное имущество. При невыполнении данного условия может быть изменена процентная ставка по кредиту и/или применены штрафные санкции.

Или, например, банк выставляет условие предоставить определенные документы, привлечь поручителей/созаемщиков. Юридических лиц могут обязать производить налоговые выплаты, поддерживать установленный договор объем средств на счету.

Материалы по теме:

ДАТА ПУБЛИКАЦИИ: 22.03.2018

Внимание!

Информация могла устареть. Проверяйте информацию на официальном сайте.

creditkin.guru

Хитрости, которые помогут соблюдать ковенанты

Опытные финансовые директора дают рекомендации, которые помогут избежать спора с банком и соблюсти все финансовые ковенаты, прописанные в кредитном договоре.

Во многих кредитных договорах прописаны финансовые ковенанты. Зачастую они касаются предельного размера долговой нагрузки, величины денежных потоков, уровня рентабельности бизнеса и выражаются в конкретных показателях. Если компания нарушит ковенанты, то в зависимости от условий сделки ей грозят штрафы, повышение ставки по кредиту, требование о его досрочном погашении, наконец, дефолт и как возможное следствие банкротство. Между тем контролировать соблюдение ковенантов не так-то просто и вполне выполнимые, на первый взгляд, условия кредитного договора могут оказаться кабальными. Опытные финансисты подсказывают, как избежать спора с банком и выйти из затруднительного положения.

Прогноз отклонений и экстренные меры для соблюдения ковенантов

Чтобы избежать негативных последствий, Данила Котляров, финансовый директор компании «Петропавловск – Черная металлургия», рекомендует прежде всего наладить систему финансовой отчетности и прогнозирования, которая давала бы возможность в любой момент проверить соответствие показателей уровню ковенантов. Причем важно иметь данные не только по фактическому положению, но и актуальные прогнозы по развитию ситуации. Благодаря такой системе удастся своевременно выявить факторы, повышающие риск отклонения от какого-либо ковенанта на отчетную дату (как правило, квартал, полгода или год). Например, если отклонение незначительное, в зависимости от того, какой показатель будет нарушен, компания может прибегнуть к следующим шагам:

- увеличить объем продаж в конце отчетного периода, чтобы повысить показатель EBITDA (прибыль до налогообложения, выплаты процентов и амортизации). Например, компания договаривается с контрагентом об изменении условий поставки (в соответствии с Инкотермс-2010), допустим, с DAP (Delivered at Place, поставка в месте назначения) на EXW (Ex Works, самовывоз). В этом случае момент перехода риска по сделке произойдет раньше, что даст компании возможность признать выручку в нужное время. Это, в свою очередь, позволит увеличить показатели в отчете о прибылях и убытках вместо того, чтобы отражать данную сумму по строке «Товары в обороте» в балансе;

- отсрочить или перенести запланированные платежи за пределы отчетного периода, если тестируемый показатель – это денежный поток. Так, если банк отслеживает остаток средств на конкретную дату, его можно увеличить, скорректировав соответствующим образом платежный календарь, договорившись с поставщиками об отсрочке платежа или сократив дебиторскую задолженность;

- произвести техническое погашение краткосрочных кредитов, в том числе овердрафтов, если нужно снизить показатель чистого долга. То есть, аккумулировав необходимые средства, компания, может технически закрыть короткий заем, а после отчетной даты его открыть вновь.

Как соблюдать ковенанты по уровню долга

На практике нередко складывается ситуация, когда компания нуждается в дополнительном финансировании, а банковские ковенанты, ограничивающие уровень долговой нагрузки, не позволяют это сделать. В таком случае, по мнению Данилы Котлярова, можно попробовать следующие финансовые маневры. Во-первых, лизинг. Он позволяет профинансировать приобретение основных средств фактически за счет заемных денег, при этом в рамках российских стандартов бухучета роста долговой нагрузки не произойдет. А с помощью схемы возвратного лизинга предприятие получает живые деньги, сначала продав имущество (если оно, конечно, не заложено), а затем взяв его в аренду. Однако этот вариант не пройдет, если, по условиям соглашения с банком, заемщик предоставляет отчетность по МСФО. По международным стандартам лизинг (финансовая аренда) трактуется как форма кредитования и соответственно отражается через баланс. В результате в отчетности растет показатель чистого долга. Обойти это ограничение можно, классифицировав сделку как операционную аренду, при которой в отличие от лизинга не происходит передачи всех рисков и выгод от использования арендованного имущества. Однако и эта лазейка скоро закроется – с 2013 года вносятся изменения в IAS 17 Leases, после чего любая аренда будет отражаться в балансе. Второй вариант, о котором упоминает Данила Котляров, – привлечь финансирование на другую компанию группы, не имеющую ограничений по ковенантам и находящуюся за периметром консолидации, а затем передать часть средств целевой организации в виде займа. При этом может потребоваться установка субординации права требования ниже банковского кредита.

Банк устанавливает различные ковенанты для контроля кредитной нагрузки заемщика, в том числе коэффициенты, отражающие возможности клиента по обслуживанию долга. Обычно это отношение прибыли (часто EBIT, EBITDA) или денежного потока к финансовым обязательствам, связанным с выплатой процентов по кредитам и возвратом основной суммы (в том числе другим кредиторам), проведением лизинговых платежей и т.д. Как правило, устанавливается минимальное допустимое соотношение на каждый период в течение всего срока кредитования. Но при высокой долговой нагрузке часто бывает, что денежного потока едва хватает для поддержания этого соотношения, и у компании нет дополнительных финансовых резервов. Тогда из-за волатильности выручки ковенанты могут нарушаться в отдельных периодах. По словам Марата Валиева, менеджера отдела проектного финансирования департамента корпоративных финансов «Грант Торнтон Россия», избежать этого позволит изменение графика возврата кредита, если, конечно, банк на него согласится. Рассмотрим, к примеру, ковенант DSCR (Debt Service Coverage Ratio, коэффициент обслуживания долга), который рассчитывается по следующей формуле: (Чистая прибыль + Процент за пользование кредитом к уплате + Амортизация) : (Часть основного долга по кредиту к погашению + Процент за пользование кредитом к уплате).

Для его соблюдения можно перевести часть погашаемого основного долга из наиболее рискованных периодов в те, где есть «запас прочности». В этом случае разница между значениями DSCR в разных периодах уменьшится, волатильность данного показателя снизится и ковенант будет выполнен.

Ковенанты, связанные с размером прибыли и сезонностью бизнеса

Анастасии Мартьяновой, финансовому директору ООО «Донской Кондитер», в своей практике часто приходилось сталкиваться с набором ковенантов, связанных с поддержанием финансовых показателей на определенном уровне. «Если в кредитном договоре указано, что заемщик должен поддерживать стабильное финансовое положение, то необходимо заранее уточнять, что именно банк под этим подразумевает. Дело в том, что в соглашении обычно прописаны лишь расплывчатые формулировки. И когда после получения кредита положительная с точки зрения компании отчетность подается на первый финансовый мониторинг, выясняется, что банк считает ее негативной», – рассказывает Анастасия Мартьянова. Как правило, у банка есть стандартная скорринговая программа, которая не учитывает все особенности работы компании (сезонность, длительность производственного цикла и т.п.). Поэтому важно найти способ нивелировать в отчетности такую специфику.

Так, на одном из добывающих предприятий, где работала Анастасия Мартьянова, в зимний период резко снижалась выручка. В то же время компания несла значительные расходы на ремонт и подготовку производства. При этом по условиям кредитного договора прибыль каждого последующего квартала должна была составлять не менее 50 процентов от предыдущего.

После анализа ситуации было принято решение отражать данные расходы через формирование резерва на ремонт.

ПРИМЕР К началу отчетного периода в компании подготовили бюджет расходов на ремонт и подготовку производства на общую сумму 498 тыс. рублей (см. табл. 1). Соответственно величина ежемесячных отчислений в резерв на предстоящие расходы составила 41,5 тыс. рублей (498 тыс. руб. / 12 мес.). В течение I квартала фактические расходы превысили запланированные и достигли 600 тыс. рублей. В этот период произведены отчисления в резерв на предстоящие расходы в сумме 124,5 тыс. рублей (41,5 тыс. руб. × 3 мес.). Вариант отражения в учете указанных операций прииведен в таблице 2. Таким образом, финансовый результат I квартала улучшен на 475,5 тыс. рублей. Далее в течение года ежемесячно производятся отчисления в резерв в сумме 41,5 тыс. рублей. По итогам работы за год на счете 96 будут отражены: • оборот по дебету счета — 600 тыс. рублей; • оборот по кредиту счета — 498 тыс. рублей; • остаток по счету – разница между фактической величиной затрат и сформированным резервом 102 тыс. рублей. На эту сумму делается проводка, отражающая списание в затраты суммы фактически произведенных расходов, превышающих сумму созданного резерва, и счет 96 обнуляется.

таблица 1. Бюджет ремонтных работ

| Содержание операции | Сумма, тыс. руб. |

| Оплата труда | 100 |

| Взносы во внебюджетные фонды | 33 |

| Услуги подрядных организаций | 280 |

| Материалы | 85 |

| Итого | 498 |

таблица 2. Отражение в учете операций за I квартал отчетного года

| Дебет | Кредит | Содержание операции | Сумма, тыс. руб. |

| 20 | 96 | Произведены отчисления в резерв на предстоящие расходы | 124,5 |

| 96 | 70 | Начислена за счет резерва оплата труда | 150 |

| 96 | 69 | Начислены за счет бюджета взносы во внебюджетные фонды | 50 |

| 96 | 60 | Начислены за счет резерва услуги подрядных организаций | 300 |

| 96 | 10 | Начислены за счет резерва материалы | 100 |

Изменения в структуре холдинга

Важно учитывать и другой момент, на который указывает Анастасия Мартьянова. Если при кредитовании анализируется группа компаний, то обычно в банк представляется консолидированная отчетность. Поэтому нужно заранее оговорить, как происходит консолидация, и по возможности зафиксировать эти принципы в договоре. «На моей практике была ситуация, когда в течение срока действия кредитного договора одна из внешних статей расходов (аренда) стала внутренней. Однако банк отказался исключать ее из консолидированных расходов, мотивируя тем, что в первоначальной отчетности она присутствовала. Все аналитические трансформации регламентированы внутренними документами кредитной организации, к которым заемщик обычно не имеет доступа. Поэтому подходы к анализу консолидированной отчетности необходимо фиксировать хотя бы на уровне электронной переписки с сотрудником банка», – советует экперт. Зачастую кредитному инспектору проще ответить компании в том духе, что решить вопрос невозможно, и потребовать от нее «выкручиваться» самостоятельно. Возможно, что визит к управляющему или письмо в центральный офис банка позволят получить предприятию индивидуальный подход к оценке его финансового положения.

Минимальный уровень оборота по счету в качестве ковенанта

Закрепляя в качестве ковенанта определенный уровень оборота по счету компании, банк может выставить следующие требования:

- поддерживать оборот в фиксированной сумме, например, «оборот по счету не менее 5 миллионов рублей в месяц»;

- поддерживать оборот в процентах от суммы кредита;

- поддерживать оборот по конкретному счету в процентах от оборота по всем счетам предприятия или группы компаний.

Соглашаясь на подобные условия, Анастасия Мартьянова рекомендует уточнить, что именно подразумевается под оборотом по счету, и зафиксировать это в договоре или другом документе. Дело в том, что некоторые банки интересуются только объемом средств и не придают значения их источникам. Тогда для поддержания нужного уровня оборота можно выдавать внутренние займы в рамках группы компаний. Однако зачастую банки настаивают на том, чтобы в расчет оборота включались только средства от покупателей.

В первом и втором из перечисленных выше случаев проблемы могут возникнуть, если деятельность предприятия имеет сезонный характер (значительные колебания в объемах выручки) и банк не принимает в расчет внутренние займы. Избежать сложностей, по словам Анастасии Мартьяновой, помогает следующая схема: «Одно предприятие группы заключает с другим договор на поставку товара или оказание услуг и перечисляет аванс. Затем оно отказывается от исполнения договора и просит вернуть деньги. Предприятие, для поддержания оборота которого осуществляется операция, перечисляет деньги на свой счет в другом банке и с него возвращает средства. Ковенант поддерживается за счет того, что предприятие генерирует оборот по счету, при этом деньги поступают формально за реализацию продукции (согласно назначению платежа)». Но такой механизм может вызвать интерес у налоговых инспекторов. Поэтому прорабатывать все этапы сделки финансовый директор должен совместно с юристом и главным бухгалтером, которые продумают, как корректно оформить документы (договоры, платежные поручения и т.д.) и избежать неприятных последствий.

Третья формулировка может создать проблемы компании, если она кредитуется в нескольких банках. Тогда нужно оценивать взаимоисключающие обязательства. Если два банка требуют, чтобы оборот по счетам был свыше 50 процентов выручки, то предприятию придется работать только с одним из них. Сотрудничать с обеими кредитными организациями можно только в том случае, если хотя бы одна из них не придает значения источникам средств.

Методические рекомендации по управлению финансами компании

fd.ru

Ковенант

Ковенант (Covenant) — юридически подтвержденное обязательство одной стороны перед другой на совершение (или несовершение) определенных действий (выполнение определенных условий) в случае наступления оговоренных договором событий.

Ковенанты являются обязательной частью сделок финансирования, при их отсутствии зачастую невозможно получить кредит от банка или институционального инвестора. Ковенанты и право вето на ведение деятельности часто используются и при организации совместных предприятий, заключении акционерных соглашений в соответствии с английским правом, а также при заключении сделок слияний и поглощений.

Ковенанты применяются в самых разных сферах: при фиксации цены продажи, как условие закрытия сделки и др. Примером ковенанта может быть кредитное соглашение между банком и заемщиком.

Виды ковенантов:

- Финансовые ковенанты оговаривают поддержание на определенном уровне экономических показателей деятельности обязующейся стороны. Например, устанавливаются минимальные или максимальные значения для размера собственного капитала, коэффициента достаточности собственного капитала, доли активов, находящихся в залоге у третьих лиц, размера дебиторской задолженности и прочие.

- Нефинансовые ковенанты. Например, заемщик обязан с определенной периодичностью предоставлять кредитору данные бухгалтерской отчетности, производить страхование залогового имущества и т.п.

- Активные ковенанты (positive covenant) — обязательства свершить какое-либо действие. Например, уведомить о каких-либо изменениях, нарушениях.

- Пассивные ковенанты (negative covenant) — обязательства не совершать какого-либо действия. Например, не отчуждать активы и т.п.

- Право вето (veto right) — право одной из сторон отказаться поддерживать план или решение, для принятия которого требуется ее согласие.

- Ограничительные ковенанты (restrictive covenants) — близки к отрицательным, как правило, используются в сделках слияния и поглощения, создании совместных предприятий, в сделках прямого частного инвестирования и при продаже компаний. Например: защита нематериальных активов, запрет на переманивание ключевых работников, поставщиков, заказчиков и другие обязательства. По английскому праву эти ковенанты должны быть ограничены по времени, объему и характеру действий.

(См. Кредитный договор).

discovered.com.ua

Хитрости соблюдения банковских ковенант

Во многих кредитных договорах прописаны финансовые ковенанты. Зачастую они касаются предельного размера долговой нагрузки, величины денежных потоков, уровня рентабельности бизнеса и выражаются в конкретных показателях. Если компания нарушит ковенанты, то в зависимости от условий сделки ей грозят штрафы, повышение ставки по кредиту, требование о его досрочном погашении, наконец, дефолт и как возможное следствие банкротство. Между тем контролировать соблюдение ковенантов не так-то просто и вполне выполнимые, на первый взгляд, условия могут оказаться кабальными.

Прогноз отклонений и экстренные меры. Чтобы избежать негативных последствий, нужно прежде всего наладить систему финансовой отчетности и прогнозирования, которая давала бы возможность в любой момент проверить соответствие показателей уровню ковенантов. Причем важно иметь данные не только по фактическому положению, но и актуальные прогнозы по развитию ситуации. Благодаря такой системе удастся своевременно выявить факторы, повышающие риск отклонения от какого-либо ковенанта на отчетную дату (как правило, квартал, полгода или год). Например, если отклонение незначительное, в зависимости от того, какой показатель будет нарушен, компания может прибегнуть к следующим шагам:

•увеличить объем продаж в конце отчетного периода, чтобы повысить показатель EBITDA (прибыль до налогообложения, выплаты процентов и амортизации). Например, компания договаривается с контрагентом об изменении условий поставки (в соответствии с Инкотермс-2010), допустим, с DAP (Delivered at Place, поставка в месте назначения) на EXW (Ex Works, самовывоз). В этом случае момент перехода риска по сделке произойдет раньше, что даст компании возможность признать выручку в нужное время. Это, в свою очередь, позволит увеличить показатели в отчете о прибылях и убытках вместо того, чтобы отражать данную сумму по строке «Товары в обороте» в балансе;

•отсрочить или перенести запланированные платежи за пределы отчетного периода, если тестируемый показатель – это денежный поток. Так, если банк отслеживает остаток средств на конкретную дату, его можно увеличить, скорректировав соответствующим образом платежный календарь, договорившись с поставщиками об отсрочке платежа или сократив дебиторскую задолженность;

•произвести техническое погашение краткосрочных кредитов, в том числе овердрафтов, если нужно снизить показатель чистого долга. То есть, аккумулировав необходимые средства, компания, может технически закрыть короткий заем, а после отчетной даты его открыть вновь.

Требования к уровню долга. На практике нередко складывается ситуация, когда компания нуждается в дополнительном финансировании, а банковские ковенанты, ограничивающие уровень долговой нагрузки, не позволяют это сделать. В таком случае можно попробовать следующие финансовые маневры. Во-первых, лизинг. Он позволяет профинансировать приобретение основных средств фактически за счет заемных денег, при этом в рамках российских стандартов бухучета роста долговой нагрузки не произойдет. А с помощью схемы возвратного лизинга предприятие получает живые деньги, сначала продав имущество (если оно, конечно, не заложено), а затем взяв его в аренду. Однако этот вариант не пройдет, если, по условиям соглашения с банком, заемщик предоставляет отчетность по МСФО. По международным стандартам лизинг (финансовая аренда) трактуется как форма кредитования и соответственно отражается через баланс. В результате в отчетности растет показатель чистого долга. Обойти это ограничение можно, классифицировав сделку как операционную аренду, при которой в отличие от лизинга не происходит передачи всех рисков и выгод от использования арендованного имущества. Однако и эта лазейка скоро закроется – с 2013 года вносятся изменения в IAS 17 Leases, после чего любая аренда будет отражаться в балансе.

Второй вариант – привлечь финансирование на другую компанию группы, не имеющую ограничений по ковенантам и находящуюся за периметром консолидации, а затем передать часть средств целевой организации в виде займа. При этом может потребоваться установка субординации права требования ниже банковского кредита.

Банк устанавливает различные способы контроля кредитной нагрузки заемщика, в том числе коэффициенты, отражающие возможности клиента по обслуживанию долга. Обычно это отношение прибыли (часто EBIT, EBITDA) или денежного потока к финансовым обязательствам, связанным с выплатой процентов по кредитам и возвратом основной суммы (в том числе другим кредиторам), проведением лизинговых платежей и т.д. Как правило, устанавливается минимальное допустимое соотношение на каждый период в течение всего срока кредитования. Но при высокой долговой нагрузке часто бывает, что денежного потока едва хватает для поддержания этого соотношения, и у компании нет дополнительных финансовых резервов. Тогда из-за волатильности выручки ковенанты могут нарушаться в отдельных периодах. Избежать этого позволит изменение графика возврата кредита, если, конечно, банк на него согласится. Рассмотрим, к примеру, ковенант DSCR (Debt Service Coverage Ratio, коэффициент обслуживания долга), который рассчитывается по следующей формуле: (Чистая прибыль + Процент за пользование кредитом к уплате + Амортизация) : (Часть основного долга по кредиту к погашению + Процент за пользование кредитом к уплате).

Для его соблюдения можно перевести часть погашаемого основного долга из наиболее рискованных периодов в те, где есть «запас прочности». В этом случае разница между значениями DSCR в разных периодах уменьшится, волатильность данного показателя снизится и ковенант будет выполнен.

Требования к размеру прибыли и сезонность бизнеса. Если в кредитном договоре указано, что заемщик должен поддерживать стабильное финансовое положение, то необходимо заранее уточнять, что именно банк под этим подразумевает. Дело в том, что в соглашении обычно прописаны лишь расплывчатые формулировки. И когда после получения кредита положительная с точки зрения компании отчетность подается на первый финансовый мониторинг, выясняется, что банк считает ее негативной. Как правило, у банка есть стандартная скорринговая программа, которая не учитывает все особенности работы компании (сезонность, длительность производственного цикла и т.п.). Поэтому важно найти способ нивелировать в отчетности такую специфику.

Изменения в структуре холдинга. Если при кредитовании анализируется группа компаний, то обычно в банк представляется консолидированная отчетность. Поэтому нужно заранее оговорить, как происходит консолидация, и по возможности зафиксировать эти принципы в договоре. Все аналитические трансформации регламентированы внутренними документами кредитной организации, к которым заемщик обычно не имеет доступа. Поэтому подходы к анализу консолидированной отчетности необходимо фиксировать хотя бы на уровне электронной переписки с сотрудником банка. Зачастую кредитному инспектору проще ответить компании в том духе, что решить вопрос невозможно, и потребовать от нее «выкручиваться» самостоятельно. Возможно, что визит к управляющему или письмо в центральный офис банка позволят получить предприятию индивидуальный подход к оценке его финансового положения.

Минимальный уровень оборота по счету. Закрепляя в качестве ковенанта определенный уровень оборота по счету компании, банк может выставить следующие требования:

•поддерживать оборот в фиксированной сумме, например, «оборот по счету не менее 5 миллионов рублей в месяц»;

•поддерживать оборот в процентах от суммы кредита;

•поддерживать оборот по конкретному счету в процентах от оборота по всем счетам предприятия или группы компаний.

Соглашаясь на подобные условия необходимо уточнить, что именно подразумевается под оборотом по счету, и зафиксировать это в договоре или другом документе. Дело в том, что некоторые банки интересуются только объемом средств и не придают значения их источникам. Тогда для поддержания нужного уровня оборота можно выдавать внутренние займы в рамках группы компаний. Однако зачастую банки настаивают на том, чтобы в расчет оборота включались только средства от покупателей.

В первом и втором из перечисленных выше случаев проблемы могут возникнуть, если деятельность предприятия имеет сезонный характер (значительные колебания в объемах выручки) и банк не принимает в расчет внутренние займы. Избежать сложностей, помогает следующая схема: «Одно предприятие группы заключает с другим договор на поставку товара или оказание услуг и перечисляет аванс. Затем оно отказывается от исполнения договора и просит вернуть деньги. Предприятие, для поддержания оборота которого осуществляется операция, перечисляет деньги на свой счет в другом банке и с него возвращает средства. Ковенант поддерживается за счет того, что предприятие генерирует оборот по счету, при этом деньги поступают формально за реализацию продукции (согласно назначению платежа)». Но такой механизм может вызвать интерес у налоговых инспекторов. Поэтому прорабатывать все этапы сделки финансовый директор должен совместно с юристом и главным бухгалтером, которые продумают, как корректно оформить документы (договоры, платежные поручения и т.д.) и избежать неприятных последствий.

Третья формулировка может создать проблемы компании, если она кредитуется в нескольких банках. Тогда нужно оценивать взаимоисключающие обязательства. Если два банка требуют, чтобы оборот по счетам был свыше 50 процентов выручки, то предприятию придется работать только с одним из них. Сотрудничать с обеими кредитными организациями можно только в том случае, если хотя бы одна из них не придает значения источникам средств.

по материалам ФД

humeur.ru