Меньше, но лучше? Как реформируют подразделения ПФР в Кировской области. Укрупнение пфр путем оптимизации пенсионных служб в 2017 году

Семь крупных пенсионных фондов начали подготовку к объединению :: Финансы :: РБК

На пенсионном рынке готовится крупная сделка. В нее могут войти пенсионные активы ВТБ, группы «Россиум» и O1 Group. Оценку инициировал ВТБ, что может свидетельствовать о консолидации негосударственных пенсионных активов госбанком, считают эксперты

Фото: Олег Яковлев / РБК

О намерениях крупных игроков на рынке негосударственного пенсионного страхования свидетельствует информация на сайте банка ВТБ. 8 июня он разместил сообщение о заключении с консалтинговой компанией KPMG договора на оценку рыночной стоимости акций НПФ «ВТБ», негосударственных пенсионных фондов бизнесменов Бориса Минца (НПФ «Будущее», «Телеком-союз», «Образование» и «Социальное развитие», де-юре объединены в финансовую группу «Будущее» в составе холдинга O1 Group) и Романа Авдеева (НПФ «Согласие» и ОПК, контролируются концерном «Россиум» и его управляющей компанией «МКБ-Капитал»). Результаты этой оценки могут быть использованы при принятии управленческих решений при приобретении банком доли в объединенном НПФ и ради составления отчетности по МСФО, говорится в документе ВТБ.

Стоимость работ — 11 млн руб., сроки оказания услуг — 40 дней с момента подписания договора.

В пресс-службе ВТБ ограничились таким комментарием: «ВТБ проводит оценку НПФ для анализа дальнейших возможностей клиентского обслуживания». Елена Жуковская — официальный представитель концерна «Россиум» — отказалась от комментариев. Представитель О1 Group Лидия Гречина сообщила, что группа не комментирует закупочную деятельность ВТБ.

Конфигурация сделки

Подробностей о том, в какой форме может происходить потенциальное объединение указанных НПФ, в закупочной документации ВТБ не приводится. Как рассказал источник РБК на пенсионном рынке, сделка будет носить безденежный характер, она готовится в виде обмена частями акций между пенсионными фондами. Проведение сделки в такой форме может быть свидетельством того, что акционеры фондов структурируют таким образом какие-то встречные обязательства друг с другом и с ВТБ, предполагает директор по корпоративным рейтингам «Эксперт РА» Павел Митрофанов.

По мнению Митрофанова, вариант полной консолидации фондов вряд ли рассматривается, потому что активы очень разные. «Можно предположить, что предполагается объединение каких-то долей для создания пенсионной группы. Мотивом ВТБ для создания такой группы может быть желание занять первое место на пенсионном рынке, обогнав НПФ Сбербанка, который лидирует благодаря активной сетке банка, раскинутой по всей России», — высказывает свое предположение Митрофанов.

Эксперты даже намерения провести потенциальную сделку сочли значимыми для рынка. «Возможно, начинается консолидация пенсионных активов в госкомпаниях аналогично процессам, идущим в банковском секторе, где лидирующие позиции занимают госбанки», — говорит гендиректор УК «Спутник — Управление капиталом» Александр Лосев. По данным обзора банковского сектора ЦБ за май, на 1 июня на первую пятерку банков по активам (которая сформирована гос- и квазигосбанками) приходилось 55,5% активов всего банковского сектора.

Оценка фондов

Отдельное внимание Лосев обратил на то, как именно будет проводиться оценка перечисленных фондов. По его мнению, привлечение консультанта такого уровня к оценке активов означает переход к здоровой консолидации отрасли: «Если ранее пенсионные активы оценивались сторонами сделки по собственным методикам, то сейчас этим занимается международная консалтинговая компания».

Предположить на данном этапе, какой может быть сумма сделки, невозможно. В целом, как указывает гендиректор компании «Пенсионный партнер» Сергей Околеснов, стоимость пенсионного фонда рассчитывается как сумма активов под управлением и собственных средств, взятая с определенным коэффициентом. «Его величина зависит от качества активов, их ликвидности, состояния портфеля пенсионных резервов и пр.», — поясняет он. Также стоит учитывать, что пенсионные резервы — это все-таки средства физлиц и компаний по юридической природе и они идут с серьезным дисконтом при оценке стоимости НПФ, отмечает директор группы рейтингов финансовых институтов Юрий Ногин.

Сейчас средний коэффициент на рынке — 10%, говорит Лосев. По мнению Юрия Ногина, справедливый коэффициент — 15%. Если же сделка будет ниже этого мультипликатора, то можно сказать, что она совершена с дисконтом, подчеркивает Ногин. «В пенсионную систему нет новых пенсионных поступлений, кроме как по итогам переходной кампании и инвестиционного дохода. При этом фондам приходится содержать офисы, агентскую сеть, управлять рисками», — подчеркивает он.

Согласно ежеквартальному отчету ФГ «Будущее», акции которой котируются на бирже, стоимость компании составляла на конец первого квартала 2017 года 61,6 млрд руб. «Говорить, насколько капитализация компании представлена на бирже, отражает реальную стоимость, сложно», — говорит Ногин. Надо понимать, что сделка проводилась среди ограниченного круга инвесторов, объем сделок на бирже с этими акциями очень маленький, отмечает он. Источник, близкий к пенсионному рынку, не исключает, что для сделки фонд может быть оценен ниже.

Активы пенсионных фондов финансовой группы «Будущее» составляют 335 млрд руб., а число клиентов достигает 5,2 млн человек, говорится на сайте компании. Активы фондов ОПК и «Согласие» составляют 75 млрд руб., а число клиентов — 1,2 млн человек. Активы НПФ «ВТБ» — 140 млрд руб., а число клиентов — 1,6 млн клиентов.

По оценкам «Эксперт РА», сделка ВТБ с активами до 50 млрд руб. не окажет сколько-нибудь заметного влияния на нормативы достаточности капитала ВТБ даже с учетом выплаты дивидендов им за 2016 год, отметил руководитель отдела валидации рейтингового агентства «Эксперт РА» Станислав Волков.

Роман Авдеев, Борис Минц и топ-менеджмент ВТБ — давние партнеры по бизнесу.

До середины 2013 года Борис Минц был владельцем 11,1% акций банка «Открытие». В 2008 году ВТБ выдал фонду Rusenergo Fund Limited кредит на 64,3 млрд руб., обеспеченный 10% акций «Открытия». В феврале 2015 года ВТБ приобрел 10% акций банка «Открытие».

Что касается Романа Авдеева, то у его банка МБК открыта кредитная линия ФГ «Будущее». Размер кредита на момент его выдачи составлял 1,6 млрд руб., говорится в ежеквартальном отчете ФГ «Будущее».

В октябре 2016 года ФГ «Будущее» провела IPO, организатором которого был «ВТБ Капитал». Однако тогда «ВТБ Капитал» предупреждал инвесторов о том, что IPO несет повышенные риски. Организатор указывал на риск, связанный со снятием залога с акций, принадлежащих группе фондов. Объем заложенного имущества НПФ инвестбанк оценивал в 63 млрд руб.

Крупнейшие сделки на пенсионном рынке

В декабре 2014 года O1 Group Бориса Минца купила НПФ «Благосостояние ОПС». Стоимость пенсионных накоплений фонда на момент сделки составляла 117 млрд руб. В результате сделки объем пенсионных накоплений под управлением фондов, входящих в O1 Group, составил 154,6 млрд руб. Количество застрахованных лиц достигло 2,8 млн человек.

В марте 2016 года НПФ «Благосостояние ОПС» приобрел фонд «Стальфонд», в результате объединения появился НПФ «Будущее», совокупный портфель пенсионных накоплений которого составил выше 220 млрд руб. от почти 3,5 млн человек. В марте 2016 года к НПФ «Будущее» присоединился фонд «Уралсиб», размер пенсионных накоплений после объединения составил около 230 млрд руб. В июле 2016 года O1 Group Бориса Минца также сообщила о приобретении НПФ «Образование». С учетом сделки объем пенсионных накоплений под управлением фондов, входящих в состав O1 Group, составил 242 млрд руб., а количество застрахованных лиц — 4 млн человек. В ноябре 2016 года к НПФ «Будущее» также присоединился фонд «Наше будущее», размер пенсионных накоплений после объединения составил около 260 млрд руб.

В августе 2016 года НПФ «Сафмар» приобрел 100% акций НПФ «Европейский пенсионный фонд» (стоимость активов — около 137,2 млрд руб.), НПФ «Регионфонд» (стоимость активов — около 16,5 млрд руб.) и НПФ «Образование и наука» (стоимость активов — около 4,5 млрд руб.). В результате на конец 2016 года активы НПФ «Сафмар» составляли 213,4 млрд руб. В 2015 году НПФ «Газфонд» продал «КИТ Финанс Пенсионный администратор» свою 100-процентную "дочку» — НПФ «Газфонд пенсионные накопления». В августе 2016 года на пенсионном рынке стартовала крупнейшая сделка M&A: «КИТ Финанс Пенсионный администратор» запустил процесс объединения четырех подконтрольных НПФ. Таким образом, на основе «Газфонд Пенсионные накопления» началось создание НПФ более 370 млрд руб. (на август 2016 года).

www.rbc.ru

Меньше, но лучше? Как реформируют подразделения ПФР в Кировской области | ОБЩЕСТВО

Жители Малмыжа обеспокоены, что с нового года в их городе закроют управление Пенсионного фонда РФ. А соответственно, по всем вопросам им придётся обращаться в Вятские Поляны - почти за 50 км от города, а жителям соседних деревень - ещё дальше.

Из первых уст

Реорганизация ряда территориальных органов ПФР стартовала в Кировской области ещё с апреля прошлого года по решению Пенсионного фонда России.

«Оптимизация осуществляется путём слияния территориальных органов ПФР с образованием новых юридических лиц. Это связано в первую очередь с появлением у нас новых электронных технологий, - пояснил управляющий отделением ПФР по Кировской области Николай Пасынков. - Сейчас нет необходимости лично обращаться в Пенсионный фонд. Если наш клиент зарегистрирован в Единой системе идентификации и аутентификации (ЕСИА) на сайте госуслуг, он может, не выходя из дома, подать в ПФР заявление о назначении ему пенсии, о способе доставки пенсии, о назначении ежемесячной денежной выплаты. Имея доступ к своему Личному кабинету, человек может управлять средствами пенсионных накоплений, формировать свои пенсионные права».В ПФР по Кировской области заверили, что ухудшения качества услуг не произойдет, напротив, этот процесс даже усовершенствуется.

Пенсионный фонд в Малмыжском районе закрывать не планируют, однако изменения всё-таки будут.

Сейчас нет необходимости лично обращаться в Пенсионный фонд.

«Отделение Пенсионного фонда в Малмыжском районе не закрывают, просто нам предстоит реорганизация с 1 января 2017 года. Это значит, что наш отдел сохранится, а юрлицо будет принадлежать межрайонному управлению в Вятских Полянах», - сообщил начальник управления Пенсионного фонда РФ в Малмыжском районе Павел Костюнин.

Службы сохраняются

Подтвердили эту информацию и в отделении Пенсионного фонда РФ по Кировской области.

Во всех районах, на территории которых осуществляет деятельность межрайонное управления ПФР, приём граждан осуществляется клиентской службой - отделами ПФР (без образования юридического лица), входящими в состав межрайонного управления ПФР.В ряде районов Кировской области аналогичные изменения уже произошли, причём ещё в прошлом году. Управления ПФР в Нолинском и Уржумском районах, отделы ПФР в Богородском, Немском, Сунском и Унинском районах объединили в одно государственное межрайонное управление. Сейчас они образовали новое юрлицо - управление Пенсионного фонда РФ в Нолинском районе Кировской области.

Ещё одно межрайонное управление ПФР появилось в 2015 году в Советском районе Кировской области. Оно образовалось в ходе объединения управления ПФР в Советском районе, отделов ПФР в Арбажском, Верхошижемском, Лебяжском и Пижанском районах.

Держим планку

«АиФ» решили узнать, изменилось ли после реорганизации качество обслуживания граждан.

В связи с реорганизацией в Кировской области сократили около 2% сотрудников пенсионных фондов.

«Реорганизация органов ПФР и создание межрайонных управлений ПФР не отражается на условиях и качестве представляемых гражданам государственных услуг», - заверила руководитель управления ПФР в Нолинском районе Кировской области Татьяна Ашихмина.

Не заметили изменений и жители районов, в которых решили реформировать отделы и управления ПФР.«Обращалась в Пенсионный фонд в начале года, никаких изменений не заметила. По вопросам, которые я разрешала через ПФР, всё решилось удачно. Работники меня устраивают, обращение к посетителям очень хорошее, претензий к ним я не имею», - поделилась жительница посёлка Арбаж Валентина Хлыбова.

Однако нагрузка на специалистов ПФР в районах области возросла. В связи с реорганизацией в Кировской области сократили около 2% сотрудников пенсионных фондов. С 1 января 2017 года планируется сократить ещё примерно 3% работников.

«Частичную разгрузку обеспечивают межрайонные управления, на которые ложится основной фронт работ и обработка информации», - отметили в УПФР по Кировской области.

Смотрите также:

www.kirov.aif.ru

Реорганизация в органах Пенсионного фонда Ростовской области

11 июля 2017

В органах ПФР по Ростовской области проведена реорганизации, связанная с объединением районных управлений.

Правлением Пенсионного фонда России принято решение о реорганизации с июля 2017 года путем объединения следующих управлений ПФР:

- УПФР в Морозовском районе, УПФР в Обливском районе, УПФР в Милютинском районе, Отдел ПФР в Советском сельском районе образуют одно межрайонное Управление ПФР в Морозовском районе Ростовской области;

- УПФР в г. Волгодонске, УПФР в Волгодонском сельском районе, УПФР в Мартыновском районе, УПФР в Цимлянском районе Ростовской области образуют одно межрайонное УПФР г. Волгодонске Ростовской области.

- УПФР в г. Каменск-Шахтинский, УПФР в Каменском сельском районе, УПФР в Тарасовском районе, УПФР в г. Донецке образуют одно межрайонное УПФР в г. Каменск-Шахтинский Ростовской области.

- УПФР в Октябрьском сельском районе, УПФР в Константиновском районе, УПФР в Усть-Донецком районе образуют одно межрайонное УПФР в Октябрьском сельском районе Ростовской области.

- УПФР в Неклиновском районе, УПФР в Матвеево-Курганском районе, УПФР в Мясниковском районе, Отдел ПФР в Куйбышевском районе образуют одно межрайонное УПФР в Неклиновском районе Ростовской области.

«Реорганизация призвана оптимизировать структуру территориальных органов ПФР для достижения эффективности технологических процессов. Создание межрайонных управлений ПФР не отразится на условиях и качестве представляемых гражданам государственных услуг, - отмечает управляющий ОПФР по Ростовской области Евгений Петров. - Как и прежде, прием граждан будет осуществляться в клиентских службах по всем вопросам, входящим в компетенцию органов ПФР, по тем же адресам в обычном режиме. Для получения государственных услуг Пенсионного фонда можно воспользоваться также электронными сервисами ПФР в «Личном кабинете гражданина» на сайте ПФР или порталом госуслуг».

Как показывает анализ работы межрайонного управления ПФР в г. Новошахтинск, которое в 2016 году было образовано путем слияния управлений в г.Зверево, г.Новошахтинске и в Родионово-Несветайском районе, качество обслуживания клиентов после реорганизации УПФР соответствует стандартам.

www.pfrf.ru

ПЕНСИОННЫЙ ФОНД РОССИЙСКОЙ ФЕДЕРАЦИИ, СОВРЕМЕННЫЕ ПРОБЛЕМЫ ЕГО ФУНКЦИОНИРОВАНИЯ

Пенсионное обеспечение граждан является одной из важнейших задач государства. В условиях рыночной экономики социальное страхование является главным институтом защиты человека. Его уровень демонстрирует экономическое и социальное развитие страны и населения в целом. Пенсионный фонд РФ сильно влияет на экономику страны, поскольку его главной целью является обеспечение заработанного человеком уровня жизненных благ посредством перераспределения средств во времени и пространстве: где бы человек ни жил, он своим трудом и прошлыми отчислениями гарантирует определенный прожиточный уровень в будущем. Сегодня в условиях кризиса остро стоит проблема резкого уменьшения реального веса пенсий, несоответствие размера пенсий человека по возрасту, трудовому вкладу. Целью данной статьи является изучение функционирования Пенсионного Фонда России на современном этапе и выявление его проблем.

Итак, для того, чтобы выявить проблемы, актуальные сегодня для ПФР, необходимо ознакомиться со статистическими показателями деятельности Фонда, а также их проанализировать. Составленная на основе годового отчета ПФР таблица 1 демонстрирует основные результаты деятельности Пенсионного фонда [1]:

Таблица 1.

Основные результаты деятельности ПФР в 2016 г.

| Участники пенсионной системы |

|

| Застрахованные лица в системе обязательного пенсионного страхования | 152,2 млн чел. |

| Пенсионеры: | 42,9 млн чел. |

| получатели страховых пенсий | 39,5 млн чел. |

| получатели пенсий по государственному пенсионному обеспечению | 3,6 млн чел. |

| получатели двух пенсий | 0,3 млн чел. |

| Получатели выплат из средств пенсионных накоплений | 1,3 млн чел. |

| Страхователи в системе обязательного пенсионного страхования: | 9,4 млн чел. |

| работодатели | 5,6 млн чел. |

| самозанятые страхователи, в том числе: | 3,8 млн чел. |

| самозанятые страхователи-работодатели | 0,6 млн чел. |

| Размеры пенсий (средние) |

|

| Страховая пенсия | 12 725 руб. |

| Страховая пенсия по старости | 13 172 руб. |

| Социальная пенсия | 8 645 руб. |

| Повышение пенсий |

|

| Индексация страховых пенсий | 4% |

| Индексация пенсий по государственному пенсионному обеспечению | 4% |

| Материнский капитал |

|

| Размер материнского капитала | 453 026 руб. |

| Количество семей, получивших сертификат на материнский капитал в 2016 году | 924,8 тыс.

|

| Количество семей, имеющих сертификат на материнский капитал (всего) | 7,6 млн |

| Семьи, полностью распорядившиеся материнским капиталом | 4,2 млн |

| Бюджет Пенсионного фонда России |

|

| Доходы, из них: | 7 625,2 млрд руб. |

| страховые взносы на обязательное пенсионное страхование | 4 131,5 млрд руб. |

| средства федерального бюджета Российской Федерации | 3 355,3 млрд руб. |

| Расходы, из них: | 7 829,7 млрд руб. |

| на выплату страховых пенсий: | 6 017,6 млрд руб. |

| на выплату пенсии по государственному пенсионному обеспечению | 412,6 млрд руб. |

| на социальные выплаты | 572,2 млрд руб. |

| на материнский капитал | 365,3 млрд руб. |

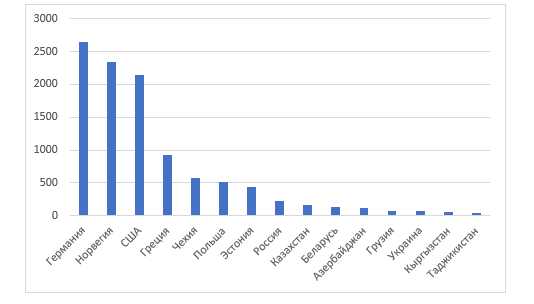

Подробнее остановимся на некоторых показателях. Одним из наиболее значимых показателей является размер пенсии. Средняя пенсия по старости составляет 13 172 руб., что, безусловно, является очень низкой суммой. К примеру, величина прожиточного минимума на душу населения за III квартал 2017 г. в Москве составляет 16 426 руб., а для пенсионеров – 11 603 руб. Такой размер пенсии, естественно, не может обеспечить достойный уровень жизни большого числа пожилых людей. Сравним российский уровень со средним уровнем пенсии в других странах мира [2]:

Рисунок 1. Размер средней пенсии по странам в 2017 г., долл.

Видно, что РФ значительно уступает ведущим странам мира и находится примерно на одном уровне с Эстонией, Казахстаном. То же самое касается не только пенсии по старости, но и других социальных выплат. Обратим также внимание, что в 2016 г. была проведена лишь только четырехпроцентная индексация страховых пенсий, при этом базовый уровень инфляции в 2016 г. составил 6 %.

Отметим, что материнский капитал пользуется большой популярностью в России и многие семьи пользуются возможностью его получить, что, несомненно, положительно сказывается как на уровне жизни населения, так и на демографической ситуации.

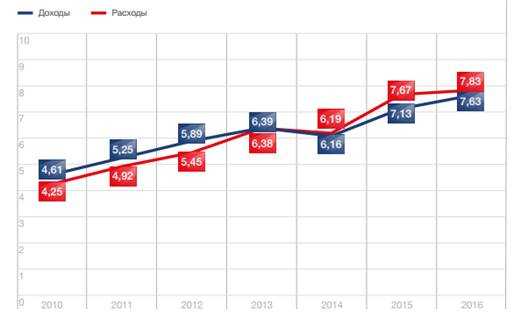

Касаясь вопроса доходов и расходов ПФР, видим, что в 2016 г. Фонд имел большой убыток в размере: 7 625,27 – 7 829,7 = –204,43 млрд руб., что говорит о проблемах, которые есть у ПФР сегодня. Тенденция к убыткам прослеживается уже на протяжении последних нескольких лет, что демонстрирует данный график [1]:

Рисунок 2. Бюджет Пенсионного фонда РФ, трлн руб.

Выделим ряд основных проблем, характерных сегодня для ПФР:

1. Увеличение общей численности пенсионеров в стране. Сегодня соотношение трудоспособного населения и пенсионеров является неблагоприятным, поскольку присутствует устойчивая тенденция уменьшения численности работающего населения России. Безусловно, это вызвано неблагоприятной демографической ситуацией в РФ, а именно низкий уровень рождаемости и быстрый процесс старения. По прогнозам экспертов, в ближайшие 20-30 лет количество пенсионеров сравняется с работающим населением нашей страны. В этом случае государство будет не в состоянии обеспечить всех пенсионеров полагающимися им выплатами [3].

2. Другой серьезной проблемой является растущий бюджетный дефицит ПФР, что подтверждают статистические данные таблицы 1. Эта проблема является следствием отсутствия баланса между работающим и неработающим населением. Положение усугубляется обязательствами Правительства РФ по увеличению пенсий гражданам. Повысить пенсионный возраст – очевидное решение этой проблемы, что и предложил экс-министр финансов Алексей Кудрин: для женщин – 63 года, для мужчин – 65 лет. Однако при этом Правительство сталкивается с серьезными проблемами: во-первых, данная реформа будет непопулярной среди населения с социально-политической точки зрения; во-вторых, в государствах, которые имеют пенсионной возраст выше российского, совершенно другие стандарты медицинского обслуживания населения и в целом на порядок выше уровень жизни. Представляется, что в российских реалиях реализация такой меры возможна только в комплексе с пакетом других экономических реформ [4].

3. Крайне низкий уровень финансовой грамотности. Население слабо информируется, наблюдается низкий охват услугами пенсионных фондов сельских жителей и граждан, которые занимаются индивидуальным предпринимательством. Все эти предпосылки не создают условий для улучшения качества деятельности негосударственных пенсионных фондов. Однако согласно статистическим данным Центрального Банка России, 2016-2017 гг. являются скорее благоприятными для негосударственных пенсионных фондов. В последние два года (после спада осенью и зимой 2015 года) наблюдается небольшой, но тем не менее устойчивый рост пенсионных накоплений в НПФ РФ. Первое полугодие 2017 года продемонстрировало общее увеличение вкладов на 3,1 %: общий объем достиг суммы свыше 2 триллионов рублей. Можно констатировать динамичное развитие рынка пенсионных накоплений: слабые фонды уходят с рынка, а сильные остаются и объединяются. В 2015 году действовало около 300 НПФ, в 2016 г. – 77, а в 2017 г. их осталось всего 43 [5]. Одним из ключевых показателей надежности НПФ является размер капитала. На пять самых крупных НПФ приходится практически две трети всего капитала негосударственных пенсионных фондов, а на первые десять – 83%. Уже на протяжении многих лет с сильным отрывом от второго места лидирует «Сбербанк», и рост объемов накоплений продолжает наблюдаться. Однако самым выгодным для клиентов на сегодняшний день является «КИТФинанс негосударственный пенсионный фонд» (доходность с начала года 12,26 % годовых). Хорошим показателем является факт того, что большинство НПФ получили уровень дохода больше, чем уровень инфляции. В целом можно констатировать, что большинство российских НПФ продемонстрировали свое умение управлять пенсионными вкладами [5].

Сегодняшняя пенсионная система РФ не является совершенной. Она характеризуется рядом серьезных проблем и недостатков.

1. Одной из наиболее серьезных проблем пенсионной системы является сильная зависимость бюджета ПФР от трансфертов из федерального бюджета. Их доля в доходах Фонда на протяжении нескольких лет почти не меняется, доходит до половины всех поступлений в Фонд. В 2016 г. доля трансфертов из федерального бюджета в сумме доходов ПФР составила около 43%. Более того, вследствие теневой деятельности в бюджет Пенсионного фонда РФ не поступает достаточный объем страховых взносов [6].

Согласно Бюджетному кодексу Российской Федерации при нехватке средств для выплаты пенсий в бюджете Пенсионного фонда на эту цель могут направляться средства Фонда национального благосостояния. Для увеличения доходов Фонда можно закрепить за ПФР дополнительный доходный источник, который бы не был связан с ростом фискальной нагрузки на Фонд оплаты труда (к примеру, часть НДС). В таком случае государство будет способно проводить на регулярной основе индексацию пенсионных выплат, исходя из увеличения доходов Пенсионного фонда, не увеличивая при этом дефицит. Кроме того, из-за отсутствия роста фискальной нагрузки на Фонд оплаты труда, у организаций не возникнет мотивации снизить этот фонд.

2. Многие граждане с равнодушием относятся к государственному пенсионному страхованию. Лишь немногие предпринимают меры для своего финансового благополучия в старости. По данным, приводимым ПФР, число граждан, доверивших формирование своей будущей пенсии государству составляет 56 миллионов человек (70,9 %) из 79 миллионов. Подобная ситуация наблюдается и среди работодателей, которая проявляется в пассивности в пенсионном обеспечении их работников, в том числе и с помощью негосударственной системы пенсионного обеспечения. По своему потенциалу негосударственная пенсионная система является мощным инструментом кадровой политики. Работники будут иметь мотивацию на более производительный и эффективный труд, если будут рассматривать отчисления работодателя в НПФ как отложенную зарплату [6].

3. К большому сожалению, российский менталитет как работников, так и их руководителей, определяет очень инертное участие в формировании будущей пенсии, которое обуславливается низкой культурой инвестирования ответственности за будущее. Однако равнодушие граждан к формированию пенсии может объясняться и другими факторами, среди которых можно выделить недостаточную информированность об особенностях действующей пенсионной системы. Гражданам зачастую сложно отследить и осознать те изменения и дополнения в законах, которые постоянно появляются в системе обязательного пенсионного обеспечения. Практически отсутствует или малодоступна информация о деятельности частных и государственных управляющих компаний и даже самого ПФР, что обуславливает сложность выбора гражданами управляющей компании для самого эффективного инвестирования пенсий и недоверие со стороны населения как к государственной, так и негосударственной системе пенсионного обеспечения.

4. Более того, гражданам довольно проблематично рассчитать размер своей будущей пенсии. Прежде всего, это связано с непрозрачностью расчетов в Пенсионном фонде начисляемой пенсии по старости по сравнению с другими видами пенсионного обеспечения. Пенсионный калькулятор, который размещен на официальном сайте ПФР не дает точной информации о размере будущей пенсии, поскольку результаты его вычислений носят сугубо условный характер. Он предназначается только для ознакомления с величиной пенсии в будущем. Точная методика вычисления пенсии имеется только у Пенсионного фонда России, при этом он не доступен широкому кругу пользователей. Кроме того, имеется непрозрачность отчислений в виде 6 % на солидарную часть страхового тарифа. Предполагается, что они направляются на формирование денежных средств, которые необходимы для выплаты трудовой пенсии, то есть для выплат нынешним пенсионерам. Однако взносы, которые поступают в ПФР, распределяются в полном объеме на финансирование текущих пенсий, а это означает, что в самом Пенсионном фонде они не разбиваются на солидарный и индивидуальный тариф [6].

Таким образом, сегодняшний экономический кризис вызывает неблагоприятные социальные последствия, которые наиболее остро воспринимаются гражданами, которые имеют фиксированные доходы. В нашей стране достаточное количество пенсионеров, инвалидов, семей, потерявших кормильца, поэтому проблема улучшения пенсионной системы и развития Пенсионного фонда приобретает большую социально-политическую значимость. Сегодня пенсионное обеспечение характеризуется рядом острых проблем, которые требуют своего незамедлительного решения. Современная пенсионная система является обременительной для экономики, но вместе с тем она не обеспечивает даже минимальные потребности значительной части населения. Представляется, что НПФ являются хорошим инструментом, который мог бы несколько улучшить качество жизни людей и повысить уровень жизни населения в будущем. Правительству необходимо разработать грамотный комплекс реформ, который бы мог исправить существующее положение. Сделать это в сегодняшних условиях очень сложно, поскольку это может болезненно отразиться на большей части населения страны, но действовать необходимо уже сейчас, так как в дальнейшем ситуация будет только усугубляться.

Список литературы:

- Официальный сайт Пенсионного фонда Российской Федерации // Публичный годовой отчет Пенсионного фонда России за 2016 год. [Электронный ресурс]. – URL: http://www.pfrf.ru/files/id/press_center/godovo_otchet/Annual_report_201... (дата обращения 01.10.2017)

- Деловая жизнь // Средняя пенсия в 2017 году в России и других странах мира. [Электронный ресурс]. – URL: http://bs-life.ru/rabota/pensiya/srednyaya-pensiya2017.html (дата обращения: 10.10.2017)

- Пучкова Л.М. Проблемы Пенсионного фонда России. // Вестник Российского университета кооперации. – 2017. - №3. С. 59-61.

- Информационное агентство REGNUM // Реальный вариант: Кудрин сокращает пенсионеров и лишает пенсий. [Электронный ресурс]. – URL: https://regnum.ru/news/2272036.html (дата обращения: 23.09.2017)

- Топ рейтинги мира // Рейтинг НПФ России 2017 по надежности и доходности. [Электронный ресурс]. – URL: http://basetop.ru/reyting-npf-rossii-2017-po-nadezhnosti-i-dohodnosti-st... (дата обращения 15.10.2017)

- Колесникова О.А. Проблемы действующей системы пенсионного обеспечения Российской Федерации. // Сфера услуг: инновации и качество. – 2017. №27.

sibac.info

Пенсионеры от реорганизации не пострадают | "Вечерний Санкт-Петербург"

Структурные изменения в органах ПФР должны повысить эффективность услуг

В ближайшее время территориальные органы Пенсионного фонда ожидает масштабная реорганизация, которая будет проводиться «в целях оптимизации структуры ПФР и для достижения эффективности технологических процессов». Реорганизация будет осуществляться путем укрупнения: часть управлений ПФР в Санкт-Петербурге и Ленинградской области объединят в межрайонные структуры.

– Данный процесс не должен ассоциироваться у людей со словом «ухудшение». Структурные изменения в нашей работе не отразятся негативно на качестве услуг, а, наоборот, сделают их эффективнее, – заверили в пресс-службе ведомства. – Изменение структуры никак не отразится на работе с посетителями, работа клиентских служб будет продолжена в прежнем формате. Прием будет осуществляться по тем же юридическим адресам.

После реорганизации в каждом районе останутся специалисты, которые будут принимать граждан для назначения, перерасчета пенсий и пособий, также принимать отчетность от организаций, консультировать местных жителей и оказывать другие государственные услуги, предоставляемые Пенсионным фондом РФ.

Сегодня Управления ПФР в Петербурге и Ленобласти обслуживают около двух миллионов пенсионеров и около миллиона получателей различных социальных выплат.

За получением 11 услуг Пенсионного фонда можно обратиться также в многофункциональные центры, которые есть в каждом районе города, или воспользоваться электронными сервисами ПФР.

Реорганизованы будут следующие учреждения

- В результате слияния Управления ПФР в Курортном районе и Управления ПФР в Кронштадтском районе будет образовано межрайонное Управление ПФР в Курортном районе Санкт-Петербурга.

- От слияния Управления ПФР в Волховском районе и Управления ПФР в Кировском районе образуется Управление ПФР в Волховском районе Ленинградской области (межрайонное).

- Появится межрайонное Управление ПФР в Гатчинском районе путем слияния Управления ПФР в Гатчинском районе и Управления ПФР в Волосовском районе.

- Путем объединения Управления ПФР в Кингисеппском районе и Управления ПФР в Сланцевском районе появится межрайонное Управление ПФР в Кингисеппском районе.

- В Киришском районе появится межрайонное Управление ПФР в результате слияния Управления ПФР в Киришском районе и Управления ПФР в Тосненском районе.

- В одно Управление ПФР в Ломоносовском районе (межрайонное) объединятся Управления ПФР в г. Ломоносов и Ломоносовском районе и Управления ПФР в г. Сосновый Бор.

- Управление ПФР в Подпорожском районе и Управление ПФР в Лодейнопольском районе также сольются в одно Управление ПФР в Подпорожском районе (межрайонное).

- Управления ПФР в Тихвинском районе и Управления ПФР в Бокситогорском районе путем слияния образуют Управление ПФР в Тихвинском районе Ленинградской области (межрайонное).

vecherka-spb.ru