22. Структура капитала организации, и ее оптимизация. Структура капитала и ее оптимизация

Структура капитала и ее оптимизация – Сдал на 10! Ответы на вопросы по учёбе

Структура капитала является одной из ключевых и самых сложных в финансовом менеджменте. При формировании структуры необходимо установить, какие источники финансирования активов в наибольшей степени максимизируют стоимость компании. На практике под структурой капитала понимают соотношение между всеми собственными и заемными источниками средств, т. е. его финансовую структуру.

Финансовая структура подразумевает способ финансирования производственно-коммерческой деятельности предприятия. Любая компания может финансировать свои активы четырьмя методами:

1) за счет собственных доходов (выручка нетто от реализации продукции (работ, услуг) и доходов от внереализационных операций;

2) через эмиссию акций;

3) посредством привлечения кредитов и займов с финансового рынка;

4) комбинированным, смешанным, способом

В соответствии со стандартами бухучета под Финансовой структурой капитала следует понимать удельный вес собственного капитала, долгосрочных и краткосрочных обязательств (включая кредиторскую задолженность) в общем объеме пассива баланса.

Для определения общего размера мобилизованного капитала используют частый показатель – Объем капитализации, который численно равен сумме акционерного капитала и долгосрочных обязательств. В состав акционерного капитала включают уставный и резервный капитал, а долгосрочных обязательств – долгосрочные кредиты банков и облигационные займы со сроком погашения свыше одного года.

Соотношение между отдельными элементами объема капитализации является Капитализированной структурой капитала. Компания, привлекающая капитал только через эмиссию обыкновенных акций, имеет упрощенную структуру капитала.

Предприятия, которые значительную часть своих пассивов образуют за счет заемных средств (банковских кредитов и облигационных займов), имеют более сложную структуру. В процессе оценки инвестиционной привлекательности такие предприятия получают более низкий кредитный рейтинг, чем компании, использующие собственные средства.

Собственные и заемные источники средства различают по раду параметров. Собственный капитал предоставляет владельцу право на прямое участие в управлении делами акционерной компании, получение части чистой прибыли в форме дивиденда. Однако не определены сроки возврата вложенного капитала и отсутствуют льготы по налогу на прибыль.

Заемный капитал дает право на первоочередное получение процентов по кредитам и облигационным займам. Срок кредита или займа зафиксирован в кредитном договоре с банком или в проспекте эмиссии облигаций. Владелец заемного капитала получает также право на налоговую экономию, поскольку проценты по кредитам и займам выплачивают из прибыли от продаж до налогообложения.

Таким образом, структура капитала оказывает непосредственное влияние на финансовые результаты хозяйственной деятельности предприятия. Соотношение между собственным и заемным капиталом служит одним из важных аналитических показателей, который показывает степень риска инвестирования в данное предприятие. Методы оптимизации структуры капитала:

1) по критерию политики финансирования активов – основан на источниках финансирования различных составных частей активов предприятия. В этих целях все активы предприятия подразделяются на три группы: внеоборотные активы, постоянная часть оборотных активов, переменная часть оборотных активов (варьирующая их часть, определяемая сезонным или циклическим возрастанием объемов производственной коммерческой деятельности).

2) по критерию стоимости: стоимость дифференцируется в зависимости от источников формирования. В процессе оптимизации структуры капитала по этому критерию исходят из возможности минимизации средневзвешенной стоимости капитала.

3) по критерию эффекта финансового левериджа. Заключается в повышении рентабельности собственного капитала при увеличении удельного веса заемного капитала в общей его сумме до определенных пределов. Предельная доля заемного капитала обеспечивает максимальный уровень эффекта финансового левериджа будет характеризовать оптимизацию использования капитала по этому критерию.

sdalna10.com

18. Структура капитала и ее оптимизация

Структура капитала является одной из ключевых и самых сложных в финансовом менеджменте. При формировании структуры необходимо установить, какие источники финансирования активов в наибольшей степени максимизируют стоимость компании. На практике под структурой капитала понимают соотношение между всеми собственными и заемными источниками средств, т.е. его финансовую структуру.

Финансовая структура подразумевает способ финансирования производственно-коммерческой деятельности предприятия. Любая компания может финансировать свои активы четырьмя методами:

за счет собственных доходов (выручка нетто от реализации продукции (работ, услуг) и доходов от внереализационных операций;

через эмиссию акций;

посредством привлечения кредитов и займов с финансового рынка;

комбинированным, смешанным, способом

В соответствии со стандартами бухучета под финансовой структурой капитала следует понимать удельный вес собственного капитала, долгосрочных и краткосрочных обязательств (включая кредиторскую задолженность) в общем объеме пассива баланса.

Для определения общего размера мобилизованного капитала используют частый показатель - объем капитализации, который численно равен сумме акционерного капитала и долгосрочных обязательств. В состав акционерного капитала включают уставный и резервный капитал, а долгосрочных обязательств – долгосрочные кредиты банков и облигационные займы со сроком погашения свыше одного года.

Соотношение между отдельными элементами объема капитализации является капитализированной структурой капитала. Компания, привлекающая капитал только через эмиссию обыкновенных акций, имеет упрощенную структуру капитала.

Предприятия, которые значительную часть своих пассивов образуют за счет заемных средств (банковских кредитов и облигационных займов), имеют более сложную структуру. В процессе оценки инвестиционной привлекательности такие предприятия получают более низкий кредитный рейтинг, чем компании, использующие собственные средства.

Собственные и заемные источники средства различают по раду параметров. Собственный капитал предоставляет владельцу право на прямое участие в управлении делами акционерной компании, получение части чистой прибыли в форме дивиденда. Однако не определены сроки возврата вложенного капитала и отсутствуют льготы по налогу на прибыль.

Заемный капитал дает право на первоочередное получение процентов по кредитам и облигационным займам. Срок кредита или займа зафиксирован в кредитном договоре с банком или в проспекте эмиссии облигаций. Владелец заемного капитала получает также право на налоговую экономию, поскольку проценты по кредитам и займам выплачивают из прибыли от продаж до налогообложения.

Таким образом, структура капитала оказывает непосредственное влияние на финансовые результаты хозяйственной деятельности предприятия. Соотношение между собственным и заемным капиталом служит одним из важных аналитических показателей, который показывает степень риска инвестирования в данное предприятие. Методы оптимизации структуры капитала:

по критерию политики финансирования активов – основан на источниках финансирования различных составных частей активов предприятия. В этих целях все активы предприятия подразделяются на три группы: внеоборотные активы, постоянная часть оборотных активов, переменная часть оборотных активов (варьирующая их часть, определяемая сезонным или циклическим возрастанием объемов производственной коммерческой деятельности).

по критерию стоимости: стоимость дифференцируется в зависимости от источников формирования. В процессе оптимизации структуры капитала по этому критерию исходят из возможности минимизации средневзвешенной стоимости капитала.

по критерию эффекта финансового левериджа. Заключается в повышении рентабельности собственного капитала при увеличении удельного веса заемного капитала в общей его сумме до определенных пределов. Предельная доля заемного капитала обеспечивает максимальный уровень эффекта финансового левериджа будет характеризовать оптимизацию использования капитала по этому критерию.

studfiles.net

20. Структура капитала и возможности ее оптимизации.

Структура капитала отражает соотношение заемного исобственного капиталов, привлеченных для финансирования долгосрочного развития компании. От того, насколько структура оптимизирована, зависит успешность реализации финансовой стратегиикомпании в целом. В свою очередь оптимальное соотношение заемного и собственного капиталов зависит от их стоимости.

В российской деловой среде распространено заблуждение, согласно которому собственный капитал считается бесплатным. При этом забывается очевидный факт: платой за собственный капитал являются дивиденды, и практически всегда это делает финансирование за счет собственных средств самым дорогим. К примеру, если у собственника бизнеса есть возможность получать дивиденды, скажем, на уровне 40%, стоимость собственного капитала становится более высокой, чем стоимость привлечения кредитов.

Само по себе обеспечение оптимальной структуры капитала, /т.е. установление рационального соотношения между заемным и собственным капиталом/ имеет большое значение для организации (предприятия). Примерно структура капитала должна выглядеть так - 40/60.

Многие экономисты, сходятся на том, что оптимизацию структуры капитала следует примерно осуществлять по следующим этапам:

1. Анализ капитала предприятия.

2. Оценка основных факторов определяющих формирование структуры эффективного капитала., - Практика показывает, что не существует единых рецептов соотношения собственного и заемного капитала не только для однотипных предприятий, но даже и для одного предприятия на разных стадиях его развития и при различной коньюнктуре товарного и финансового рынков.

3. Оптимизация структуры капитала по критерию максимизации уровня финансовой рентабельности. - Для проведения таких оптимизационных расчетов используется механизм финансового левериджа.

4. Оптимизация структуры капитала по критерию минимизации его стоимости. Процесс этой оптимизации основан на предварительной оценке стоимости собственного и заемного капитала при разных условиях его привлечения и осуществлении многовариантных расчетов средневзвешенной стоимости капитала.

6. Формирование общей картины о структуры капитала. Нахождение предельных границы максимально рентабельной и минимально рискованной структуры капитала позволяют определить поле выбора конкретных его значений на плановый период Экономическая сущность и состав основного капитала. Основные средства – это часть имущества организации, которая используется в качестве средств труда, с целью получения экономической выгоды, сроком полезного использования более 1 года и первоначальной стоимостью более 20 тыс.руб.Основной капитал - это средство организации вложенные в основные средства и приносящие доход (т.е. это сами основные средства + источники их формирования).

21. Сущность и эффект финансового рычага

Причины привлечения заемного капитала: компания имеет хорошие (по мнению ее собственников и топ-менеджеров) возможности для реализации некоторого проекта, но не обладает в достаточном размере собственными источниками финансирования. Прибыль, как наиболее доступный из источников собственных средств ограничена, заемный капитал на рынке банковских услуг не ограничен. Очень часто прибыль рассредоточена по различным активам и поэтому прибыль не может быть использована непосредственно для операций финансирования. При мобилизации заемного капитала возникают реальные деньги единовременно и в крупной сумме. Привлечение заемного капитала для усиления экономического потенциала предприятия требует надлежащее обоснование. ЭФР = (ROA - Цзк) x (1 - Кн) x ЗК/СК, где ROA - экономическая рентабельность совокупного капитала до уплаты налогов (отношение суммы балансовой прибыли к среднегодовой сумме всего капитала), %; Цзк - средневзвешенная цена заемных ресурсов (отношение расходов по обслуживанию долговых обязательств к среднегодовой сумме заемных средств), %; Кн - коэффициент налогообложения (отношение суммы налогов из прибыли к сумме балансовой прибыли) в виде десятичной дроби; ЗК - среднегодовая сумма заемного капитала; СК - среднегодовая сумма собственного капитала. Положительный эффект финансового рычага возникает в тех случаях, когда рентабельность совокупного капитала выше средневзвешенной цены заемных ресурсов, т.е. если ROA > Цзк. Например, рентабельность совокупного капитала после уплаты налога составляет 15%, в то время как цена заемных ресурсов равна 10%. Разность между стоимостью заемных средств и доходностью совокупного капитала позволит увеличить рентабельность собственного капитала. При таких условиях выгодно увеличивать плечо финансового рычага, т.е. долю заемного капитала. Если ROA < СК, создается отрицательный эффект финансового рычага (эффект "дубинки"), в результате чего происходит обесценивание собственного капитала, что может стать причиной банкротства предприятия.

22. Сущность и эффект производственного рычага Эффект операционного рычага проявляется в том, что любое изменение выручки от продаж всегда ведет к более сильному изменению прибыли. Этот эффект вызван различной степенью влияния динамики переменных затрат и постоянных затрат на финансовый результат при изменении объема выпуска. Влияя на величину не только переменных, но и постоянных затрат, можно определить, на сколько процентных пунктов увеличится прибыль.

Уровень или силу воздействия операционного рычага (Degree operating leverage, DOL) рассчитываем по формуле:

DOL = MP/EBIT = ((p-v)*Q)/((p-v)*Q-FC)

где MP - маржинальная прибыль; EBIT - прибыль до вычета процентов; FC - условно-постоянные расходы производственного характера; Q - объем производства в натуральных показателях; p - цена за единицу продукции; v - переменные затраты на единицу продукции.

Уровень операционного рычага позволяет рассчитать величину процентного изменения прибыли в зависимости от динамики объема продаж на один процентный пункт. При этом изменение EBIT составит DOL%.

Чем больше доля постоянных затрат компании в структуре себестоимости, тем выше уровень операционного рычага, и следовательно, больше проявляется деловой (производственный) риск.

По мере удаления выручки от точки безубыточности сила воздействия операционного рычага уменьшается, а запас финансовой прочности организации наоборот растет. Данная обратная связь связана с относительным уменьшением постоянных издержек предприятия.

Так как многие предприятия выпускают широкую номенклатуру продукции, уровень операционного рычага удобнее рассчитывать по формуле:

DOL = (S-VC)/(S-VC-FC) = (EBIT+FC)/EBIT

где S - выручка от реализации; VC - переменные издержки.

Уровень операционного рычага не является постоянной величиной и зависит от определенного, базового значения реализации. Например, при безубыточном объеме продаж уровень операционного рычага будет стремиться к бесконечности. Уровень операционного рычага имеет наибольшее значение в точке, немного превышающей точку безубыточности. В этом случае даже незначительное изменение объема продаж приводит к существенному относительному изменению ЕВIТ. Изменение от нулевой прибыли к какому-либо ее значению представляет собой бесконечное процентное увеличение.

studfiles.net

36. Структура капитала и проблемы ее оптимизации.

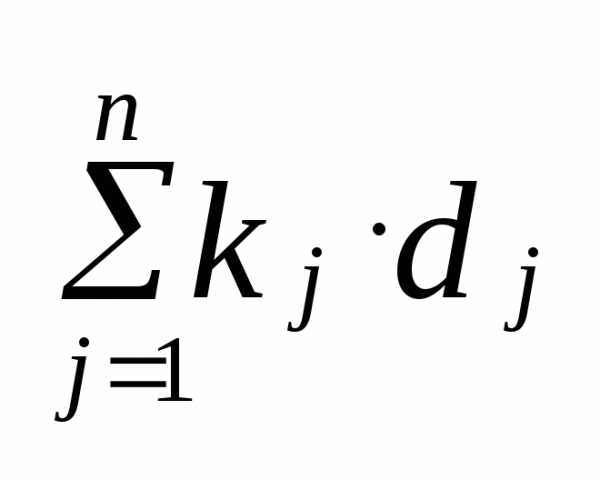

Различают 2 понятия «фин. стр-ра» и «капитализированная стр-ра» предпр-я. Под термином фин. структура подразумевают способ финансирования деятельности предпр-я в целом, т.е. стр-ру всех источников средств. Термин капитализированная структура относится к более узкой части источников средств – долгосрочным пассивам (собственные источники средств и долгосрочный заемный капитал). Структура капитала оказывает влияние на рез-ты хоз. д-сти предпр-я. Соотношение м/у собственными и заемными источниками средств служит одним из ключевых аналитических показателей, характеризующих степень риска инвестирования финансовых ресурсов в данное предпр-е. Вопросы возможности и целесообразности управления структурой капитала давно дебатируются среди ученых. Существует два основных подхода к этой проблеме: 1) традиционный, представители которого считают, что: - цена капитала зависит от его структуры; - сущ-ет оптимальная структура капитала (Цпредпр-я = ДР/СС), минимизирующая значение WACC= (где kj – цена j – го источника средств; dj- удельный вес j – го источника средств в общей их сумме.), следовательно, максимизирующая рыночную стоимость компании. При этом приводят следующие аргументы: средневзвешенная цена капитала зависит от цены его составляющих, обощенно подразделяемых на собственный и заемный капитал. В зависимости от стр-ры капитала цена каждого из этих источников меняется, причем темпы изменения различны. Т.к. цена заемного капитала в среднем ниже цены собственного, то сущ-ет стр-ра капитала, называемая оптимальной, при которой показатель CC (цена авансированного капитала) имеет минимальное значение и, следовательно, рыночная стоимость компании будет максимальной.

(где kj – цена j – го источника средств; dj- удельный вес j – го источника средств в общей их сумме.), следовательно, максимизирующая рыночную стоимость компании. При этом приводят следующие аргументы: средневзвешенная цена капитала зависит от цены его составляющих, обощенно подразделяемых на собственный и заемный капитал. В зависимости от стр-ры капитала цена каждого из этих источников меняется, причем темпы изменения различны. Т.к. цена заемного капитала в среднем ниже цены собственного, то сущ-ет стр-ра капитала, называемая оптимальной, при которой показатель CC (цена авансированного капитала) имеет минимальное значение и, следовательно, рыночная стоимость компании будет максимальной.

Основоположником второго подхода теории Модильяни - Миллера утверждали как раз обратное: при некоторых условиях рыночная стоимость компании и цена капитала не зависят от его структуры и, следовательно, их нельзя оптимизировать, нельзя и наращивать рыночную стоимость компании за счет изменения структуры капитала. Последнее утверждение иногда называют «принципом пирога»: можно по – разному делить пирог, но его величина при этом не меняется. При обосновании своего подхода Модильяни и Миллер в явном или неявном виде ввели ряд ограничений: 1) наличие эффективного рынка; 2) отсутствие налогов; 3) рациональное эк. поведение и др. В полном объеме описанные методики м.б. реализованы лишь при наличии развитого рынка ценных бумаг и статистики о нем. Ни того, ни другого в России пока нет.

37. Управление структурой кап-ла.

Предпр-ия, совершающие инвестиции, могут исп-ть различные источники фин-ия, как собств., так и заемные. Exp. они могут исп-ть дополнит. эмиссию обыкновенных акций; соответственно увеличится вел-на ПДПН, но увеличится также и кол-во обыкновенных акций, на к-рые распр-ся дивиденды. Инвестиции могут быть также профинансированы за счет выпуска привилегированных акций. Их эмиссия рассматривается как метод фин-ия с применением ЗС, тогда увеличится сов. ПДПН, возрастут расходы по обслуживанию долга, а кол-во обыкновенных акций не изменится. 3й источник фин-ия – банковские займы, к-рые позволяют исп-ть налоговую экономию при выплате %ов. В итоге предпр-ия могут сопоставлять различные варианты фин-ия. Критерий сопоставления – ПНА. Из разных вариантов нжно выбрать такой, при к-ром ПНА будет больше. Предположим, что мы рассматриваем 2 варианта фин-ия. По каждому из этих вариантов мы имеем разные значения ПДПН, расходов на выплату банковских %ов (i), расходов на выплату дивидендов по привилегированным акциям (РД). S – это кол-во обыкновенных акций по вариантам фин-ия. Составим уравнение: , гдеt – это ставка налогообложения прибыли.

Мы можем зафиксировать исходное значение ПДПН по 1ому и 2ому варианту на графике. Затем построить графики, к-рые показывают, как будут в дальнейшем изменяться ПНА при увеличении размеров ПДПН за счет разных источников фин-ия. Exp. за счет выпуска дополнительных акций, тогда будут изменяться ПДПН и S, а ост. параметры = const. Если вел-ны i; РД;i; РДфиксированы, тогда при увеличении общего кол-ва обыкновенных акций и в 1ом, и во 2ом случае будет меняться ПНА, и найдется точка, где будет достигнуто рав-во по обоим вариантам фин-ия. Соответственно мы можем найти то значение ПДПН, при к-ром достигается это рав-во эф-ти фин-ия. Тогда мы можем утверждать, что при реал. значении ПДПН<ПДПНприбыль, приходящаяся на одну акцию, будет больше при 1ом варианте фин-ия. При реал. значении ПДПН>ПДПН, ПНА будет больше при 2ом варианте фин-ия. Т. о. на основе составленного уравнения и сопоставления ПДПН по по обим вариантам по обоим вариантам с ПДПНмы можем выбирать лучший вариант фин-ия, тем самым мы получаем инструмент упр-ия стр-рой фин-ия или источников кап-ла.

38. Коэффициент покрытия процентов и коэффициент покрытия долга. Методика расчетов и эк. смысл. Коэф-т покрытия %ов представляет собой пок-ль, дающий представление, во сколько раз прибыль предпр-ия без учета начисленной амортизации превышает %, причитающийся к уплате. Он рассчитывается как отношение прибыли отчетного периода без учета начисленной амортизации к вел-не %ов к уплате: K = (EBIT + D)/I, EBIT – прибыль до уплаты налогов и %ов; D – начисленная амортизация за отчетный период, I – цена заемного кап-ла (% за кредит). Эк. содержание этого коэф-та связано с тем, что выплата % по заемному кап-лу представляет для предпр-ия нек-рый барьер, к-рый приходится преодолевать, чтобы не попасть в категорию неплатежеспособных дебиторов. Коэф-т покрытия %ов пок-ет, во сколько раз реал. возможности предпр-ия по выплате %ов превышают их фактич. сумму. Сущ-ют различн. точки зрения на опр-ие числителя этого коэф-та. Так, при расчете числителя может не учитываться вел-на начисленной амортизации за отчетный период. Иногда в расчет принимается только вел-на нераспр. (чистой) прибыли отчетного периода + %ы за банк. кредит, относимые на себест-ть, т. е. прибыль до выплаты %ов, но после уплаты налогов. Последний подход к опр-ию числителя коэф-та представляется не вполне обоснованным, т. к. целью расчета этого коэф-та явл. оценка возможности возникновения ситуации, когда предпр-ие будет не в состоянии выплатить %ы по заемному кап-лу.

Если вел-на прибыли до уплаты %ов и налогов становится ниже суммы обязат-в по выплате %ов (EBIT < I), предпр-ие может не беспокоиться насчет уплаты налогов, т. к. %ы по заемному кап-лу уплачиваются до (а не после!) уплаты налогов, что отражает стр-ра отчета о прибылях и убытках (форма №2). Для коэф-та покрытия %ов не определены какие-л. критериальные значения. Его вел-на во многом опр-ся спецификой фин.-хоз. деят-ти конкретного предпр-ия и усл-иями привлечения заемного кап-ла. При анализе коэф-та покрытия %ов особое внимание следует уделять иссл-ию его динамики за ряд отчетных периодов. Негативной представляется устойчивая тенденция снижения его значений.

Коэф-т обслуживания долга – Код: Код = (ЗК/ОДП)*100%, где ЗК – заемный кап-л, ОДП – операционный ден. поток, т. е. ден. поток от осн., текущей деят-ти предпр-ия. Коэф-т обслуживания долга хар-ет способность предпр-ия погашать свои обязат-ва за счет ден. ср-в от осн. деят-ти. Операционные ден. потоки пок-ют на данный момент времени уровень дохода, из к-рого может быть уплачен долг. Код опр-ет кол-во периодов необходимых для выплаты задолженности.

39. Абсолютные и относительные ден. потоки в инвестиц. анализе. Анализ ден. потоков позволяет решать задачи оценки сроков и объема необходимых заемных ср-в, оценки целесообразности взятия кредита и возможности его возврата и оплаты. Данный анализ проводится по 2 направлениям.

1. Анализ абсолют. значений ден. потоков на предпр-ии. В его ходе рассматриваются сл. пок-ли: 1) поступления (приток), 2) расходы или платежи (отток), 3) чистый ден. поток (разница м/д притоком и оттоком ден. ср-в), 4) стр-ра ден. потока по 3 осн. сферам (основной, инвестиционной и финансовой), 5) наличие ден. ср-в на счете предпр-ия. Если создается ситуация, когда 5й пок-ль оказывается отрицательным, то это означает появление значит. дефицита ден. ср-в, в первую очередь связанного с долгами предпр-ия. Если эти долги погасить нечем, а кредиторы их потребуют через суд, то это может привести к резкому ухудщению фин. устойчивости предпр-ия вплоть до банкротства. Как правило, подобную ситуацию предвосхищает значит. (как по объему, так и по времени существования) отрицат. разница по чистому ден. потоку (3й пок-ль). Это 1ый признак попадания предпр-ия в т. н. «кредитную ловушку» или «технический разрыв ликвидности». В этом случае объем привлекаемых заемных ср-в примерно равен или меньше возврата заемных ср-в. Это означает, что новые суммы заемного кап-ла не полностью исп-ся для развития предпр-ия, а плата за них снижает эф-ть деят-ти, ведет к «вымыванию» собств. ср-в и, в конце концов, к убыточному функционированию предпр-ия и к банкротству. Еще одним предвестником ухудшения фин. устойчивости предпр-ия может выступать разбалансирование стр-ры ден. потока (4ый пок-ль). Если в достаточно продолжит. период времени наблюдается устойчивое генерирование отрицат. потока от осн. (производств.) деят-ти, впоследствии это, как правило, приводит к резкому ухудшению платежеспособности предпр-ия. При этом данная ситуация может сопровождаться положит. ден. потоками от инвестиц. деят-ти (это может быть характеристикой свертывания бизнеса за счет распродажи имущества) и/или фин. деят-ти (тогда, как правило, предпр-ие продолжает пользоваться заемным кап-лом, что еще быстрее ухудшает его фин. устойчивость). Достоинства метода: простота расчетов, наглядность получаемых рез-тов и их достаточная информативность для принятия управленческих решений. Недостатки: достаточно трудно запланировать объем поступлений ден. потоков и объем предстоящих выплат на длительную перспективу с необходимой степенью точности.

2. Анализ относит. пок-лей ден. потока на предпр-ии. Исп-ся сл. пок-ли:

а) Рентабельность на основе ден. потока – Rдп: Rдп = (ДП/ВР)*100%, где ДП – ден. поток за анализируемый период, ВР – выручка от реализации за анализируемый период. Коэф-т Rдп пок-ет долю ден. ср-в в выручке от реализации. Если пок-ль Rдп снижается на фоне даже стабильных или возрастающих пок-лей рентабельности, рассчитанных на основе прибыли, предпр-ие может попасть в ситуацию «ножниц» м/д ростом вел-ны прибыли (а, и налоговых обязат-в) и наличием ден. ср-в. И именно от вел-ны этих «ножниц» будет зависеть быстрота скатывания предпр-ия к банкротству.

б) Коэф-т самофинансирования (пок-ль ден. отдачи инвестиций) – Ксф: Ксф = (ДП/ИНВ)*100%, где ДП – ден. поток за анализируемый период, ИНВ – сумма инвестиций. Коэф-т Ксф пок-ет, какую часть инвестиций можно покрыть за счет ден. потока. Чем выше этот пок-ль, тем выше уровень самофинансирования предпр-ия, а, , сильнее фин. устойчивость. Дополнит. инф-цию может дать его сравнение с пок-лем ст-ти инвестиций как источника кап-ла (отношение фин. издержек по обслуживанию инвестированного кап-ла к сумме этого кап-ла). Если пок-ль ст-ти инвестированного кап-ла устойчиво превышает коэф-т Ксф, это служит сигналом к ухудшению платежеспособности предпр-ия.

в) Срок окупаемости инвестиций – Коки: Коки = (ИНВ/ДП)*100%. Коки пок-ет, за сколько периодов можно покрыть инвестиции за счет ден. потока. Чем меньше кол-во этих периодов, тем лучше.

г) Коэф-т обслуживания долга – Код: Код = (ЗК/ОДП)*100%, где ЗК – заемный кап-л, ОДП – операционный ден. поток, т. е. ден. поток от осн., текущей деят-ти предпр-ия. Коэф-т обслуживания долга хар-ет способность предпр-ия погашать свои обязат-ва за счет ден. ср-в от осн. деят-ти. Операционные ден. потоки пок-ют на данный момент времени уровень дохода, из к-рогог может быть уплачен долг. Код опр-ет кол-во периодов необходимых для выплаты задолженности.

д) Экономическая добавленная ст-ть – ЭДС: ЭДС = ЧП – ФИ, где ЧП – чистая прибыль (прибыль после уплаты налогов), ФИ – фин. издержки, понесенные предпр-ием за текущий период в связи с исп-ем суммарного кап-ла (собственного и заемного), рассчитанные на основе пок-ля среденевзвешенной ст-ти кап-ла. ЭДС хар-ет внутр. возможности предпр-ия оплачивать свой кап-л. Она пок-ет реал прибыльность компании и связывает 2 осн. сферы деят-ти предпр-ия: хоз. и фин., тем самым, способствуя совершенствованию с-мы упр-ия предпр-ием. Если вел-на ЭДС снижается, это признак скрытой стадии фин. неустойчивости предпр-ия, если ЭДС принимает отрицат. значения, то это прямое указание на угрозу банкротства.

studfiles.net

22. Структура капитала организации, и ее оптимизация.

Капитал- общая величина средств в денежной, материальной и нематериальной формах, имеющих денежную оценку, вложенных в активы предприятия.

В результате вложения капитала формируют основной и оборотный капитал, представленный в активе баланса. В процессе функционирования основной капитал выступает главным образом в форме внеоборотных активов, а оборотный капитал - в форме оборотных активов.

Капитал - это богатство, используемое для его собственного увеличения. Только инвестирование капитала в производственно-торговый процесс формирует прибыль предпринимателя. В экономической теории выделяют четыре фактора производства: капитал, землю, рабочую силу, менеджмент. (обычно только 3 без последнего).

По формам вложения различают предпринимательский и ссудный капитал (в вопрос не входит):

предпринимательский капитал авансируют в реальные (материальные), нематериальные и финансовые активы предприятия в целях извлечения прибыли и получения права на его управление;

ссудный капитал - это денежный капитал, предоставленный в кредит на условиях возвратности и платности сторонними юридическими лицами и гражданами. В отличие от предпринимательского ссудный капитал не вкладывается в предприятие, а передается заимодавцем заемщику во временное пользование с целью получения процентного дохода. Ссудный капитал выступает на кредитном рынке как товар, а его ценой является процент.

Капитал может рассматриваться как инвестиционные ресурсы, используемые в производстве товаров и их доставке потребителю. Деньги могут отождествляться с капиталом, но они им становятся, когда участвуют в создании и возрастании стоимости. С позиции финансового менеджмента капитал можно классифицировать по различным признакам:

в зависимости от стадий кругооборота: денежный капитал; производительный капитал; товарный капитал. Каждый из них может обособиться и функционировать как самостоятельный, т.е. как финансовый, производственный и торговый капитал;

производственный капитал в зависимости от времени кругооборота делится на: основной капитал; оборотный капитал;

по формам финансирования и организации управления весь капитал делится на:

основные средства – участвуют в процессе производства длительное время, используются постепенно, сохраняют при этом свою первоначальную вещественную форму, а их стоимость переносится на создаваемый продукт по частям по мере использования;

оборотные средства – средства, используемые в течение лишь одного производственного цикла, требующие замены при совершении нового цикла и полностью переносящие свою стоимость на реализуемые товары.

При этом различают понятия: авансированный (вложенный в кругооборот) капитал и потребленный капитал (часть авансированного капитала, реально потребленная, учтенная в себестоимости и возвращенная после реализации товаров в виде денег).

по формам вложения различают: предпринимательский капитал, ссудный капитал;

по принадлежности предпринимателю выделяют:

собственный капитал – совокупность средств, принадлежащих владельцам предприятия на правах собственности и приносящие прибыль в любой форме;

заемный капитал – совокупность заемных средств, приносящих предприятию прибыль. Он представлен долгосрочными и краткосрочными обязательствами;

привлеченный капитал – временно привлеченные в оборот денежные средства в форме кредиторской задолженности, инвестиций и пр.

Структура капитала является одной из ключевых и самых сложных в финансовом менеджменте. При формировании структуры необходимо установить, какие источники финансирования активов в наибольшей степени максимизируют стоимость компании. На практике под структурой капитала понимают соотношение между всеми собственными и заемными источниками средств, т.е. его финансовую структуру.

Финансовая структура подразумевает способ финансирования производственно-коммерческой деятельности предприятия. Любая компания может финансировать свои активы четырьмя методами:

за счет собственных доходов (выручка нетто от реализации продукции (работ, услуг) и доходов от внереализационных операций;

через эмиссию акций;

посредством привлечения кредитов и займов с финансового рынка;

комбинированным, смешанным, способом.

В соответствии со стандартами бухучета под финансовой структурой капиталаследует понимать удельный вес собственного капитала, долгосрочных и краткосрочных обязательств (включая кредиторскую задолженность) в общем объеме пассива баланса.

Для определения общего размера мобилизованного капитала используют частый показатель - объем капитализации, который численно равен сумме акционерного капитала и долгосрочных обязательств. В состав акционерного капитала включают уставный и резервный капитал, а долгосрочных обязательств – долгосрочные кредиты банков и облигационные займы со сроком погашения свыше одного года.

Соотношение между отдельными элементами объема капитализации является капитализированной структурой капитала. Компания, привлекающая капитал только через эмиссию обыкновенных акций, имеет упрощенную структуру капитала.

Предприятия, которые значительную часть своих пассивов образуют за счет заемных средств (банковских кредитов и облигационных займов), имеют более сложную структуру. В процессе оценки инвестиционной привлекательности такие предприятия получают более низкий кредитный рейтинг, чем компании, использующие собственные средства.

Собственные и заемные источники средства различают по раду параметров. Собственный капитал предоставляет владельцу право на прямое участие в управлении делами акционерной компании, получение части чистой прибыли в форме дивиденда. Однако не определены сроки возврата вложенного капитала и отсутствуют льготы по налогу на прибыль.

Заемный капитал дает право на первоочередное получение процентов по кредитам и облигационным займам. Срок кредита или займа зафиксирован в кредитном договоре с банком или в проспекте эмиссии облигаций. Владелец заемного капитала получает также право на налоговую экономию, поскольку проценты по кредитам и займам выплачивают из прибыли от продаж до налогообложения.

Таким образом, структура капитала оказывает непосредственное влияние на финансовые результаты хозяйственной деятельности предприятия. Соотношение между собственным и заемным капиталом служит одним из важных аналитических показателей, который показывает степень риска инвестирования в данное предприятие.

Методы оптимизации структуры капитала:

по критерию политики финансирования активов – основан на источниках финансирования различных составных частей активов предприятия. В этих целях все активы предприятия подразделяются на три группы: внеоборотные активы, постоянная часть оборотных активов, переменная часть оборотных активов (варьирующая их часть, определяемая сезонным или циклическим возрастанием объемов производственной коммерческой деятельности).

по критерию стоимости: стоимость дифференцируется в зависимости от источников формирования. В процессе оптимизации структуры капитала по этому критерию исходят из возможности минимизации средневзвешенной стоимости капитала.

по критерию эффекта финансового левериджа. Заключается в повышении рентабельности собственного капитала при увеличении удельного веса заемного капитала в общей его сумме до определенных пределов. Предельная доля заемного капитала обеспечивает максимальный уровень эффекта финансового левериджа будет характеризовать оптимизацию использования капитала по этому критерию.

studfiles.net

22. Структура капитала организации, и ее оптимизация.

Капитал- общая величина средств в денежной, материальной и нематериальной формах, имеющих денежную оценку, вложенных в активы предприятия.

В результате вложения капитала формируют основной и оборотный капитал, представленный в активе баланса. В процессе функционирования основной капитал выступает главным образом в форме внеоборотных активов, а оборотный капитал - в форме оборотных активов.

Капитал - это богатство, используемое для его собственного увеличения. Только инвестирование капитала в производственно-торговый процесс формирует прибыль предпринимателя. В экономической теории выделяют четыре фактора производства: капитал, землю, рабочую силу, менеджмент. (обычно только 3 без последнего).

По формам вложения различают предпринимательский и ссудный капитал (в вопрос не входит):

предпринимательский капитал авансируют в реальные (материальные), нематериальные и финансовые активы предприятия в целях извлечения прибыли и получения права на его управление;

ссудный капитал - это денежный капитал, предоставленный в кредит на условиях возвратности и платности сторонними юридическими лицами и гражданами. В отличие от предпринимательского ссудный капитал не вкладывается в предприятие, а передается заимодавцем заемщику во временное пользование с целью получения процентного дохода. Ссудный капитал выступает на кредитном рынке как товар, а его ценой является процент.

Капитал может рассматриваться как инвестиционные ресурсы, используемые в производстве товаров и их доставке потребителю. Деньги могут отождествляться с капиталом, но они им становятся, когда участвуют в создании и возрастании стоимости. С позиции финансового менеджмента капитал можно классифицировать по различным признакам:

в зависимости от стадий кругооборота: денежный капитал; производительный капитал; товарный капитал. Каждый из них может обособиться и функционировать как самостоятельный, т.е. как финансовый, производственный и торговый капитал;

производственный капитал в зависимости от времени кругооборота делится на: основной капитал; оборотный капитал;

по формам финансирования и организации управления весь капитал делится на:

основные средства – участвуют в процессе производства длительное время, используются постепенно, сохраняют при этом свою первоначальную вещественную форму, а их стоимость переносится на создаваемый продукт по частям по мере использования;

оборотные средства – средства, используемые в течение лишь одного производственного цикла, требующие замены при совершении нового цикла и полностью переносящие свою стоимость на реализуемые товары.

При этом различают понятия: авансированный (вложенный в кругооборот) капитал и потребленный капитал (часть авансированного капитала, реально потребленная, учтенная в себестоимости и возвращенная после реализации товаров в виде денег).

по формам вложения различают: предпринимательский капитал, ссудный капитал;

по принадлежности предпринимателю выделяют:

собственный капитал – совокупность средств, принадлежащих владельцам предприятия на правах собственности и приносящие прибыль в любой форме;

заемный капитал – совокупность заемных средств, приносящих предприятию прибыль. Он представлен долгосрочными и краткосрочными обязательствами;

привлеченный капитал – временно привлеченные в оборот денежные средства в форме кредиторской задолженности, инвестиций и пр.

Структура капитала является одной из ключевых и самых сложных в финансовом менеджменте. При формировании структуры необходимо установить, какие источники финансирования активов в наибольшей степени максимизируют стоимость компании. На практике под структурой капитала понимают соотношение между всеми собственными и заемными источниками средств, т.е. его финансовую структуру.

Финансовая структура подразумевает способ финансирования производственно-коммерческой деятельности предприятия. Любая компания может финансировать свои активы четырьмя методами:

за счет собственных доходов (выручка нетто от реализации продукции (работ, услуг) и доходов от внереализационных операций;

через эмиссию акций;

посредством привлечения кредитов и займов с финансового рынка;

комбинированным, смешанным, способом.

В соответствии со стандартами бухучета под финансовой структурой капиталаследует понимать удельный вес собственного капитала, долгосрочных и краткосрочных обязательств (включая кредиторскую задолженность) в общем объеме пассива баланса.

Для определения общего размера мобилизованного капитала используют частый показатель - объем капитализации, который численно равен сумме акционерного капитала и долгосрочных обязательств. В состав акционерного капитала включают уставный и резервный капитал, а долгосрочных обязательств – долгосрочные кредиты банков и облигационные займы со сроком погашения свыше одного года.

Соотношение между отдельными элементами объема капитализации является капитализированной структурой капитала. Компания, привлекающая капитал только через эмиссию обыкновенных акций, имеет упрощенную структуру капитала.

Предприятия, которые значительную часть своих пассивов образуют за счет заемных средств (банковских кредитов и облигационных займов), имеют более сложную структуру. В процессе оценки инвестиционной привлекательности такие предприятия получают более низкий кредитный рейтинг, чем компании, использующие собственные средства.

Собственные и заемные источники средства различают по раду параметров. Собственный капитал предоставляет владельцу право на прямое участие в управлении делами акционерной компании, получение части чистой прибыли в форме дивиденда. Однако не определены сроки возврата вложенного капитала и отсутствуют льготы по налогу на прибыль.

Заемный капитал дает право на первоочередное получение процентов по кредитам и облигационным займам. Срок кредита или займа зафиксирован в кредитном договоре с банком или в проспекте эмиссии облигаций. Владелец заемного капитала получает также право на налоговую экономию, поскольку проценты по кредитам и займам выплачивают из прибыли от продаж до налогообложения.

Таким образом, структура капитала оказывает непосредственное влияние на финансовые результаты хозяйственной деятельности предприятия. Соотношение между собственным и заемным капиталом служит одним из важных аналитических показателей, который показывает степень риска инвестирования в данное предприятие.

Методы оптимизации структуры капитала:

по критерию политики финансирования активов – основан на источниках финансирования различных составных частей активов предприятия. В этих целях все активы предприятия подразделяются на три группы: внеоборотные активы, постоянная часть оборотных активов, переменная часть оборотных активов (варьирующая их часть, определяемая сезонным или циклическим возрастанием объемов производственной коммерческой деятельности).

по критерию стоимости: стоимость дифференцируется в зависимости от источников формирования. В процессе оптимизации структуры капитала по этому критерию исходят из возможности минимизации средневзвешенной стоимости капитала.

по критерию эффекта финансового левериджа. Заключается в повышении рентабельности собственного капитала при увеличении удельного веса заемного капитала в общей его сумме до определенных пределов. Предельная доля заемного капитала обеспечивает максимальный уровень эффекта финансового левериджа будет характеризовать оптимизацию использования капитала по этому критерию.

studfiles.net

Структура капитала и ее оптимизация

Понятие капитала организации и его виды.

Тема 5 Управление капиталом

Понимание изложенных выше базисных концепций финансового менеджмента – временной стоимости денег, альтернативных издержек, риска и доходности, эффективности финансовых рисков позволяет рассматривать капитал как один из видов экономических ресурсов или производственных факторов (наряду с трудом и землей).

Можно выделить 3 основных подхода к формированию сущностной трактовки капитала:

1) Экономический подход. Капитал – это стоимость (совокупность ресурсов) авансированное производство с целью извлечения прибыли. В данном случае капитал рассматривается, как совокупность ресурсов являющихся источником дохода общества. В соответствии с этой концепцией величина капитала исчисляется, как итог бухгалтерского баланса по … активу.

2) Бухгалтерский подход. Капитал трактуется как интерес собственников субъекта его активов т.е термин капитала в этом случае выступает синонимом чистых активов, а его величина рассчитывается, как разность между суммой активов хозяйствующего субъекта и величиной его обязательств.

3) Учетно-аналитический подход представляет собой комбинацию 2-х предыдущих подходов. В этом случае капитал как совокупность ресурсов характеризуется одновременно с двух сторон:

а. Направления его вложения;

б. Источников происхождения.

Соответственно выделяют 2 взаимосвязанные разновидности капитала:

1) Активный капитал – это имущество хозяйствующего субъекта, формально представленное в активе его бухгалтерского баланса в виде 2-х блоков – основного и оборотного капитала.

2) Пассивный капитал – это источники финансирования, за счет которых сформированы активы субъекта, они подразделяются на собственный и заемный капитал.

Рассматривая капитал с позиции отражения его в бухгалтерском балансе, следует отметить, что структура актива и пассива бухгалтерского баланс различна, однако итог актива и пассива (валюта баланса) одинаков. Таким образом, капитал организации – это стоимость, авансированная в производство с целью извлечения прибыли и обеспечения на этой основе расширенного воспроизводства.

Капитал можно классифицировать по следующим признакам:

Таблица 1 – Виды капитала

refac.ru