Проблемы налоговой оптимизации в сфере налогообложения прибыли. Проблемы оптимизации налогообложения в рф

Проблемы налогообложения на современном этапе развития РФ

На современном этапе развития государства, стабильная налоговая система является наиболее значимым механизмом, воздействующим на уровень экономики. Однако нередко налоговая система не в полной мере отвечает современным условиям, являясь сложной как по исчислению и уплате налогов, так и по системе ведения налогового учета, документирования, составлению отчетности и применению информационных систем с целью заполнения налоговых деклараций. Система налогообложения должна выполнять стимулирующую роль, положительно влияя на экономическую деятельность предприятий, на развитие производства в стране. Эффективность налогообложения определяется соотношением налоговых доходов, поступающих в бюджеты с общим объемом издержек, связанных с введением налогов на территории государства, сбором сумм налогов, в том числе и в отношении к каждому конкретному виду налога.

Создание устойчивой налоговой системы есть главная задача, стоящая перед государством. Эффективное налогообложение, можно обеспечить путем гармоничного сочетания выбранного налогового механизма с целями и задачами, которые ставит перед собой государство при управлении экономикой страны.

В налоговой сфере, к сожалению, существует ряд проблем, которые необходимо решать. Так все еще велика доля теневой экономики и распространены уклонения от налогообложения. Это не только лишает бюджетную систему налоговых доходов, но и способствует неравной конкуренции, поскольку ставит добросовестных налогоплательщиков в менее выгодные условия. Неудивительно, что Правительство в качестве одного из приоритетов видит борьбу с налоговыми злоупотреблениями и формирование экономического поведения, основанного на культуре уплаты налогов.

Во многих случаях не только физические и юридические лица, являющиеся налогоплательщиками, но и налоговые специалисты, а также лица, занимающиеся адвокатской практикой, не могут конкретно обосновать положения статей Налогового Кодекса РФ. Арбитражные суды, суды общей юрисдикции зачастую выносят уклонение налогоплательщиков от уплаты налогов. В России культура налогов всегда была и остается крайне низкой.

Данная проблема складывается из сочетания следующих факторов:

- экономическая безграмотность налогоплательщиков;

- менталитет российского налогоплательщика, направленный в первую очередь, на сокрытие доходов и имущества от налоговых органов, минимизацию налогов;

- недоверие налогоплательщиков к налоговым органам, зачастую вследствие некорректного поведения последних.

В действующей налоговой системе к одной из проблем налогообложения можно выделить незаконное возмещение сумм НДС.

Так, в получении необоснованных вычетов НДС недобросовестным налогоплательщиком используется основной документ — счет-фактура, регулирующий исчисление, уплату и вычеты НДС. Выявление фиктивных счетов — фактур и необоснованных вычетов ФНС России осуществляет сегодня в ходе выездных и встречных проверок. Однако эти проверки оказываются малоэффективными, так как счета-фактуры не используются при льготных режимах налогообложения.

Другой проблемой при взимании налога на добавленную стоимость является уклонение от его уплаты. Суть состоит в том, что недобросовестные предприниматели импортируют высокотехнологичные товары, а затем продают их с наценкой в размере ставки налога на добавленную стоимость и присваивают разницу. Налог на добавленную стоимость в бюджет при этом не перечисляется.

При начислении и уплате налога на прибыль предприятия также соприкасаются с некоторыми проблемами, которые необходимо решать для более качественного и правильного налогообложения прибыли. Одной из таких распространенных проблем, с которыми сталкиваются предприятия при исчислении данного налога. Это предприятие, которое открыло филиал, сталкивается с немалым количеством вопросов, которые связаны с налогообложением такого филиала. Связано это с тем, что для предприятия, имеющего филиалы, действуют два совершенно различных способа налогового учета. При первом — головное предприятие и филиал уплачивают налог консолидировано, т. е. налоговые обязательства рассчитываются для организации в целом. После нахождения общей суммы налоговых обязательств, производится расчет налога, уплачиваемого по местонахождению каждого филиала. При втором- головное предприятие и филиал рассматриваются как самостоятельные налогоплательщики и каждый из них ведет свой независимый налоговый учет: определяет валовой доход, валовые затраты, амортизацию, рассчитывает налогооблагаемую прибыль и сам налог на прибыль.

Другой проблемой при исчислении налога на прибыль является не всегда четко различима граница между рекламой и расходами на продвижение или расходами, связанными с рекламой, но к ней не относящимися (например, обучение сотрудников рекламного отдела). Если какие-то расходы на продвижение считать рекламой, то они не предусмотрены в списке ненормируемых рекламных расходов и будут признаваться в пределах установленного норматива (1 % от выручки).

Также существуют трудности налогообложения консолидированной группы налогоплательщиков. Объединение вертикально-интегрированных структур в консолидированной группы позволяет данным налогоплательщикам уплачивать налог на прибыль организаций с совокупного финансового результата по итогам деятельности всех компаний-участников этой группы. В этой связи, прибыль для целей налогообложения, рассчитанная по консолидированной группе налогоплательщиков, будет учитывать убытки, понесенные участниками в текущем налоговом периоде, а не в будущих налоговых периодах. При этом сумма налога на прибыль организаций, подлежащая перечислению участником консолидированной группы налогоплательщиков ответственному участнику этой группы для последующей уплаты в бюджеты РФ, определяется условиями договора о создании группы. Эта сумма может быть равна сумме налога на прибыль организаций, рассчитанной исходя из совокупной прибыли консолидированной группы, и доли, приходящейся на этого участника. Однако договором может быть предусмотрен другой порядок расчетов между участниками группы.

Можно выделить следующие недостатки российской налоговой системы:

1. Данная система носит преимущественно фискальный характер, это затрудняет действие стимулирующей и регулирующей функций налогообложения.

2. Действует неоптимальная шкала ставок подоходного налога с физических лиц.

3. Недостаточно эффективен контроль за сбором налогов, что выражается в сокрытии доходов, вследствие чего, по различным оценкам, бюджетная система РФ недополучает от 30 до 50 % налоговых платежей.

4. Растет неэффективность существующих льгот.

5. Происходит постоянное изменение налогового законодательства и ставок налогообложения, что не способствует долгосрочному вложению капиталов и росту экономики.

6. За региональными и местными бюджетами закреплены налоги, не имеющие существенного фискального значения для соответствующих бюджетов. Их удельный вес не превышает 15–20 % всех доходов консолидированных бюджетов субъектов Российской Федерации. Это вызывает необходимость регулирования бюджетов путем нормативных отчислений от федеральных регулирующих налогов.

7. В систему налогов и сборов в Российской Федерации в настоящее время не включаются таможенные пошлины и сборы.

В ближайшее время российская налоговая система столкнется с масштабными трудностями, обусловленными несколькими причинами, имеющими как объективный, так и субъективный характер. К первой группе относятся существенная зависимость российской экономики от внешнеторговой конъюнктуры, истощение богатых и благоприятно расположенных месторождений полезных ископаемых и соответствующее удорожанием их добычи на новых месторождениях, старение населения.

Ко второй группе относится ряд принятых решений в области бюджетной и налоговой политики: рост расходных обязательств бюджета за счет национальной обороны и правоохранительной деятельности, бессистемное предоставление налоговых льгот и освобождений, конструкция отдельных налогов, не обеспечивающих достаточную прогрессивность и эффективность налогообложения. Рассмотрим каждый из данных факторов. Так, высокая степень зависимости от внешнеторговой конъюнктуры находит свое выражение, прежде всего в том, что в российской экономике обозначилась тенденция роста обусловленности доходной части бюджета поставками сырья на экспорт, а именно, нефти и газа. Так, доля нефтегазовых доходов в доходах федерального бюджета в 2014 году первоначально прогнозировалась на уровне 48,1 %, а в январе — апреле текущего года она составила уже 52,9 %. Нефтегазовые доходы федерального бюджета в 2015 году составят 7,717 триллиона рублей, что на 5,8 процента превысит прогнозную оценку нефтегазовых доходов бюджета на 2014 год, а в 2016 году, согласно ожиданиям Минфина, нефтегазовые поступления в бюджет составят уже 8,032 триллиона рублей.

При этом планируется, что доля нефтегазовых доходов в общей структуре поступлений в федеральный бюджет будет снижаться с 51 процента в 2015 году до 50,8 процента в 2016 году и до 49,6 процента в 2017 году.

При этом от цен на нефть зависят не только нефтегазовые доходы (налог на добычу полезных ископаемых от углеводородного сырья и соответствующие экспортные пошлины), но и поступления других, прежде всего прямых, налогов. В связи с удорожанием добычи нефти и газа на новых месторождениях, падение доходов бюджета составит около 2,5 % ВВП в период до 2020 г. Другим фактором, влияющим на развитие российской налоговой системы, являются демографические тенденции, обусловливающие необходимость адаптации политики к старению населения. По данным ООН, доля населения России старше 60 лет к 2020 году увеличится с нынешних 17,8 % до 21,6–22,7 %, а к 2050 году число лиц старше 60 лет может составить треть населения страны. Это приведет к росту расходов на здравоохранение, на социальное и пенсионное обеспечение. Другой проблемой российской налоговой системы является то, что налоговая база и налоговые доходы неравномерно распределены по регионам, что делает невозможным обеспечить практическую реализацию фискального федерализма через децентрализацию налоговой системы.

Анализ российской налоговой системы и налоговых систем развитых стран иллюстрирует наше отставание от лучшей мировой практики в части качественных характеристик, в том числе недостаточные прогрессивность и эффективность налогообложения. Так, в налоговом законодательстве существуют льготы и освобождения, имеющие практически индивидуальный характер, так например, льготы по налогу на прибыль организаций, предоставляемые Банку развития (государственной корпорации), Фонду содействия реформированию жилищно-коммунального хозяйства, а также в сфере финансового лизинга.

Также следует отметить льготы по налогу на имущество организаций в отношении имущества естественных монополий: железнодорожных путей общего пользования, магистральных трубопроводов, линий энергопередачи и др. Вышеперечисленные проблемы налоговой системы РФ доказывают необходимость ее реформирования, основными целями которого должны быть сбалансированность бюджета, повышение справедливости и эффективности налогообложения; развитие фискального федерализма.

Хотелось отметить, что на современном этапе осуществляется ряд идей и законопроектов, призванных обновить и сделать налоговую систему более рациональной и логичной, отвечающей современным реалиям. При этом принимаются во внимание и международная налоговая конкуренция, и финансово-экономическая ситуация, и опыт — как положительный, так и отрицательный — отдельных государств. Существует целый пакет предложений, включая меры по стимулированию инвестиционной деятельности, технического перевооружения и модернизации экономики, развития финансовых рынков и инвестиций в человеческий капитал.

Литература:

1. Абрамов А. П. Совершенствование налогообложения [Электронный ресурс] // Известия Томского политехнического университета.- 2006.- Т. 309, № 5. — С. 175–180.

2. Горюнова Н. Н. Налоги и налогообложение. -Томск: Изд-во ТПУ, 2013.- 314 с.

3. Косарева Е. Ю. Основные направления оптимизации налоговой системы России [Электронный ресурс] // Ресурсоэффективные системы в управлении и контроле: взгляд в будущее: сборник научных трудов III Международной конференции школьников, студентов, аспирантов, молодых ученых.- 2014.- Ч. 4. — С. 93–98.

moluch.ru

Проблемы и перспективы оптимизации системы налогообложения предприятия

Рассчитаем относительную налоговую нагрузку (далее ОНН) по ООО «Фрегат» и ОАО «КЭНЗ» за 2007 – 2009 гг.

1. ОНН по ООО «Фрегат»»

- за 2007 г. = 784,9 / 5963 * 100% = 13,2%

- за 2008 г. = 1076,45 / 6691 * 100% = 16,1%

- за 2009 г. = 1409,1 / 45805 * 100% = 3,1

2. ОНН по ОАО «КЭНЗ»

- за 2007 г. = 240948 / 1103364 * 100% = 21,8%

- за 2008 г. = 235518 / 1095616 * 100% =21,5%

- за 2009 г. = 251552 / 1303677 * 100% = 19,3%

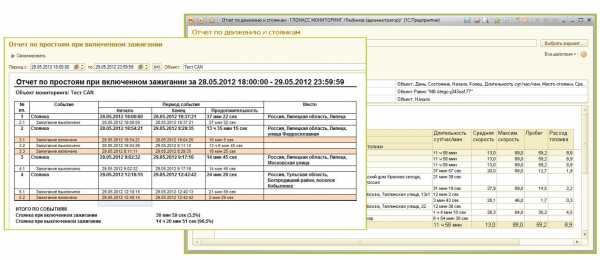

Для увеличения наглядности далее с помощью рисунка 2.1. рассмотрим относительную налоговую нагрузку на ООО «Фрегат» и ОАО «КЭНЗ» в 2007 – 2009 гг.

Как видно из рисунка 2.1., объем относительной налоговой нагрузки на предприятия в 2007 – 2009 гг. значительно различается.

Рис. 2.1. Объем налоговой нагрузки на ОАО «КЭНЗ» и ООО «Фрегат» в 2007 – 2009 гг., %

Данное различие было наиболее заметно в 2009 году. Доля расходов по налогам составляет по ОАО «КЭНЗ» 19,3% от общего объема выручки, в то время как по ООО «Фрегат» только 3,1%.

Объем выручки от осуществления деятельности в ОАО «КЭНЗ» в несколько раз выше, чем у ООО «Фрегат». Но при этом ООО «Фрегат» не обладает значительным объемом основных средств (то есть начисляется маленький налог на имущество организаций и транспортный налог), в то время как по ОАО «КЭНЗ» ресурсные платежи (в том числе земельный налог) составляют около 4 000 тыс. руб.

Современная налоговая политика по снижению налоговой нагрузки на предприятия заключается в смещении акцента с применения относительно высоких налоговых ставок на их снижение для создания роста налоговой базы и формирования доходов бюджета при более низкой налоговой нагрузке на хозяйствующие субъекты. Масштабная налоговая реформа в России происходит уже несколько лет. Приняты ключевые главы Налогового кодекса, направленные на снижение номинальной налоговой нагрузки, сокращение налоговых льгот, упрощение налоговой системы. Улучшилась общая собираемость налогов, в связи с чем уровень налоговых поступлений в бюджеты увеличивается. Следует также отметить, что уровень номинальных налоговых ставок основных налогов в Российской Федерации заметно ниже, чем в среднем уровень в странах Восточной Европы. И, тем не менее, возможности по дальнейшему снижению налоговой нагрузки и повышению собираемости налогов без ущерба для бюджета и с пользой для налогоплательщика у России есть.

Таким образом, можно сделать вывод, что налоговая нагрузка по ОАО «КЭНЗ» выше, чем по ООО «Фрегат». Это связано со спецификой деятельности организации и формой собственности. В качестве основных налогов, обеспечивающих налоговую нагрузку на вышеназванные предприятия, выступают налог на добавленную стоимость, налог на прибыль предприятия и единый социальный налог.

Необходимость, целесообразность проведения тактических налоговых мероприятий возникает в основном у предприятий, налоговая нагрузка на которые превышает 30% в добавленной стоимости выпущенной продукции.

Целенаправленная налоговая политика в значительной степени зависит от знания работниками, ответственными за исчисление и уплату налогов, того, какие налоги, в какие сроки и куда необходимо уплатить, от умения этих работников разбираться в существующих законных способах снижения налоговых выплат. Знание налогового права и текущего налогового законодательства позволяет осуществлять грамотное планирование налоговых платежей и доходов.

В ходе анализа системы налогообложения предприятий можно говорить о том, что анализируемым предприятиям необходимо рассчитывать только на мероприятия по налоговому планированию, чтобы снизить свою налоговую нагрузку, тем самым улучшить свое финансовое состояние, за счет высвобождения части финансовых ресурсов.

Осуществление налогового планирования на предприятии возможно с привлечением сторонних организаций или с помощью собственных сил. Это требует больших финансовых затрат и квалификации кадров. Что для малого и еще и низкорентабельного предприятия практически невозможно. Поэтому перед автором стоит задача - разработать мероприятия по налоговому планированию, которые бы без дополнительных финансовых вложений могло бы использовать данное предприятие. Следовательно, не представляется возможным использование сложных схем налоговой оптимизации.

Основным инструментом налогового планирования выступает разработка приказа об учетной политике предприятия для целей налогообложения. Квалифицированная проработка приказа об учетной политике позволит предприятию выбрать оптимальный вариант учета, эффективный с точки зрения режима налогообложения. Значимость данного документа особенно возросла в связи с вступлением в действие главы 25 «Налог на прибыль организаций» Налогового кодекса РФ. Дело в том, что впервые в системе российского налогообложения законодательно установлена самостоятельная учетная система - учет операций в целях налогообложения. В связи с этим при разработке учетной политики в целях налогообложения необходимо обратить внимание на ряд положений. Таких как выбор метода признания доходов в целях налогообложения, метода начисления амортизации. Налоговый кодекс предоставляет возможность выбора предприятию одного из двух методов признания доходов и расходов для целей налогообложения в отношении налога на прибыль организаций - метод начисления и кассовый метод.

В ходе анализа приказа об учетной политике «КЭНЗ» установлено, что выбран метод начисления. Для предприятия же выгодно применять кассовый метод. Но при этом п. 1 ст. 273 Налогового кодекса РФ установлен критерий - «если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) этих организаций без учета налога на добавленную стоимость не превысила одного миллиона рублей за каждый квартал». Если соблюден данный критерий, то предприятие вправе использовать кассовый метод. При анализе первичных документов установлено, что предприятие удовлетворяет критерию, установленному п. 1 ст. 273 Налогового кодекса РФ, и может использовать кассовый метод. Применение кассового метода позволит установить соответствие между получением доходов, произведением расходов и возникновением налоговых обязательств по налогу на прибыль.

П. 1 ст. 259 Налогового кодекса РФ предоставляет возможность выбора метода начисления амортизации - линейным и нелинейным методом. Предприятием для удобства был выбран линейный метод начисления амортизации. С точки зрения наибольшей эффективности привлекателен нелинейный метод начисления амортизации, так как при его использовании списание стоимости имущества происходит быстрее, чем при использовании линейного метода. Возможность выбора метода начисления амортизации затруднена тем, что выбранный метод амортизации по каждому объекту применяется на протяжении всего срока начисления амортизации. Следовательно, его можно будет применять только для вновь приобретенного или созданного амортизируемого имущества. Хотелось бы обратить особое внимание на положение п. 1 ст. 256 Налогового кодекса РФ, в котором указано что не относятся к амортизируемому имуществу объекты со стоимостью менее 10000 рублей. Их стоимость полностью относиться на расходы. Предприятию при приобретении имущества следует рассматривать возможность разбиения этого имущества на отдельные части, для того чтобы иметь возможность списать их стоимость сразу. А по составным частям, стоимость которых свыше 10000 рублей, выбрать нелинейный метод начисления амортизации. Который должен быть закреплен в приказе об учетной политике предприятия для целей налогообложения. Общий анализ приказа об учетной политике предприятия для целей налогообложения показал, что недостаточно уделено внимания его детальной проработке и закреплению положений позволяющих осуществить дальнейшее применение мероприятий по налоговому планированию, в частности метода признания доходов и расход для целей налогообложения, выбора начисления амортизации, создании резервов, работы с просроченной дебиторской задолженностью, положений договорной политики предприятия, работы с поставщиками и потребителями услуг предприятия.

Говоря о недостатках ООО «Фрегат» хотелось отметить недостатки в организации деятельности бухгалтерии. На предприятии отсутствуют специалисты со специальным налоговым образованием. Вследствие чего отсутствуют мероприятия по анализу налоговых платежей предприятия, выявления резервов по снижению налоговой нагрузки предприятия, мероприятий по оптимизации налоговой нагрузки предприятия. Присутствует незнание налогового законодательства в части применения отдельных льгот и специальных режимов налогообложения, которые позволяют реально уменьшить налоговые обязательства предприятия. Также отсутствует желание работников бухгалтерии по изменению сложившейся системы учета. Хотя проведенные анализ и расчеты реально показывают возможности по снижению налоговой нагрузки и упрощении системы учета в целях налогообложения.

Применение мероприятий налогового планирования и оптимизации, как одного из его направлений, требует от организации дополнительной квалификации и серьезного подхода, так как ошибки в ведении налогового учета могут вызвать дополнительные расходы предприятия в виде штрафов и пени. Также данные мероприятия следует применять в комплексе, потому что не существует одной схемы, которая бы позволила предприятию оптимизировать налоговую нагрузку. Как справедливо замечают опытные специалисты, наибольший эффект достигается при комплексе мер, даже самых незначительных, при этом предприятие подвергается минимальному риску применения налоговых санкций со стороны налоговых органов.

1. Метод замены налогового субъекта основывается на использовании в целях налоговой оптимизации такой организационно-правовой формы ведения бизнеса, в отношении которой действует более благоприятный режим налогообложения. Так, например, включение в бизнес-схему «инвалидных» компаний - имеющих льготы как общества инвалидов или имеющих долю инвалидов в штате более определенного уровня - позволяет экономить на прямых налогах.

2. Метод изменения вида деятельности налогового субъекта предполагает переход на осуществление таких видов деятельности, которые облагаются налогом в меньшей степени по сравнению с теми, которые осуществлялись. Примером использования этого метода может служить превращение торговой организации в торгового агента или комиссионера, работающего по «чужому» поручению с «чужим» товаром за определенное вознаграждение, или использование договора товарного кредита - из соображений более легкого учета и меньшего налогообложения.

3. Метод замены налоговой юрисдикции заключается в регистрации организации на территории, предоставляющей при определенных условиях льготное налогообложение. Выбор места регистрации (территории и юрисдикции) важен при условии неоднородности территории. Когда каждый регион страны наделен полномочиями по формированию местного законодательства и на этом поле субъекты обладают некоторой свободой, каждая территория использует эту свободу по-своему. Отсюда различия в размере налоговых отчислений. Разработка стратегии развития компании подразумевает возможную организацию аффилиационных структур во внешних зонах с минимальным налоговым бременем (офшор).

При выборе места регистрации ориентируются не только на размер налоговых ставок. При небольших налоговых ставках законодательством обычно устанавливается расширенная налоговая база, что в конечном итоге может привести к обратному эффекту - повышению налоговых платежей. Если небольшая налоговая ставка жестко привязана к единице результата деятельности, то налоговое планирование становится практически невозможным.

4. Переход организации на упрощенную систему налогооблажения.

Таким образом, в итоге необходимо отметить, что снижение налоговой нагрузки рассматривается как главный аспект налоговой реформы в Российской Федерации. Налоговая система Российской Федерации в настоящее время это одна из наиболее динамически развивающихся отраслей. Реформа по ее совершенствованию не завершается до сих пор. Главным событием в ней было создание и введение в действие Налогового кодекса Российской Федерации. Главными направлениями налоговой реформы было установление единой и стабильной налоговой системы в РФ, создание единой правовой базы, совершенствование налогового контроля. Особо из них всех выделялось снижение налоговой нагрузки путем введения более низких ставок по налогам.

Но как показывает практика в России сохраняется достаточно высокий уровень налоговой нагрузки на хозяйствующих субъектов. Основная тяжесть налогового бремени ложиться на организации. Отрицательным явлением является процесс нелегального уклонения от уплаты налогов, который влечет за собой наложение ответственности, как налоговой, так и уголовной. Законным же является процесс оптимизации налогообложения через применение мероприятий, способов и методов налогового планирования.

stud24.ru

Как решить проблему оптимизации налогов

Уменьшить налоговые расходы на предприятии значит — повысить его прибыль. Однако, подходить к этому вопросу необходимо с точки зрения закона. В противном случае, предприятие ждут штрафные санкции и судебные иски от фискальных органов.

Важно понимать, что снижение налогового бремени не является криминальным уклонением от уплаты государственной повинности. Это действия вполне разрешенные законом. Существует несколько легальных способов уменьшить налоговое бремя.

Методы налоговой оптимизации

Самыми популярным и эффективными на сегодня признаны следующие методы:

- Смена налогового субъекта. Состоит во включении в состав компании другой организации, которая использует определенные налоговые льготы. В нее передаются все активы под видом взноса в уставной капитал. Затем основная компания заключает присоединенной договор аренды имущества. Данный метод позволяет избежать налога на имущество и уменьшить налоговую базу на доход;

- регистрации нового бизнеса в оффшорной зоне, т.е.смена налоговой юрисдикции, позволяющая работать в льготном налоговом режиме;

- выбор вида деятельности, предусматривающей льготные налоговые ставки;

- переоценка активов, ускоренная амортизация основных средств;

- отсрочка налогового платежа для налогов, которые допускают изменение срока выплаты. Для этого требуется разработка такой учетной политики на предприятии, которая бы допускала подобную отсрочку;

- экономия по налогу на имущество, прибыль, посредством включения в договор правила о неустойке. Суть метода состоит в том, стороны, заключая договор, предусматривают повышенную неустойку за просрочку поставки или платежа. Затем происходит имитация такого нарушения, вследствие чего одна из сторон погашает неустойку и относит ее к затратам на налог на прибыль и вычитывает ее из налогооблагаемой базы.

Оптимизация налогов – задача профессионалов

Указанные методы носят обобщенный характер. Для каждого конкретного предприятия требуется собственная схема оптимизации налогов, разработанная с учетом его специфики. Используя общеизвестные методы на основе опыта других фирм, предприниматель может навредить своему бизнесу.

Редкий руководитель или бухгалтер имеет достаточные навыки и опыт для осуществления грамотной оптимизации налогов. Разумно доверить эту работу компаниям, специализирующимся в сфере бухгалтерского и правового консалтинга. Кроме того, на нашем сайте вы найдете полезную информацию и реальные кейсы по оптимизации налогов для ИП и ООО законными способами и рекомендации по налоговой оптимизации на предприятии.

ooocivilist.ru

ПРОБЛЕМЫ ОПТИМИЗАЦИИ НАЛОГООБЛОЖЕНИЯ В РФ

11 января 2017г.

Неотъемлемой частью экономики любого государства являются налоги. И именно налоги для многих предприятий, а также физических лиц становятся камнем преткновения, ведь налог – это принудительный платеж, неуплата которого преследуется по закону. Принудительность таких платежей вызывает естественное желание снизить, а в лучшем случае и вовсе не платить сумму налоговых сборов. Разумеется, большое некоторые граждане и предприятия выбирают для себя незаконные схемы ухода от уплаты налогов, однако есть ряд законных и вполне реальных схем. О них и пойдет речь в данной работе. Стоит, тем не менее, начать с определения. Налог – это платеж, связанный с переходом права собственности от частного субъекта к публичному. [1]

Налогообложение – это совокупность денежных отношений, одним из участников которых непременно является государство или муниципальное образование, посредством которых осуществляются формирование и использование общегосударственных фондов денежных средств для выполнения государством принятых на себя конституционных функций по решению экономических, социальных, политических и иных задач [3]. Одним из главных принципов налогообложения является справедливость.

Идея справедливости призвана носить всеобщий характер и определять структуру налогового законодательства. Данный принцип говорит о равномерном распределении налогов между гражданами в соответствии с их доходами. Налогоплательщики должны принимать участие в финансировании определённой деятельности государства, а государство, в свою очередь, должно взимать налоги в соответствии с возможностями гражданина. Другим принципом является принцип определенности, в основу которого заложено условие, о том, что сумма, время уплаты, а также способ осуществления платежа должны быть известны налогоплательщику заранее. Также следует сказать о принципе удобности, то есть налог должен взиматься так, как удобно налогоплательщику. И последний принцип – принцип экономии гласит, что система налогообложения

bp-konsalt.ru

Оптимизация налогообложения. Взгляды на проблему

Налоговое право – отрасль в российской правовой системе довольно новая, в отличие от гражданского или уголовного. По этой причине нет единого толкования многих жизненно важных для экономики понятий, что создает довольно много проблем для бизнеса. Одним из таковых является оптимизация налогообложения. Постараемся разобраться в проблеме.

Разбор понятий

Разбор понятий

Сам термин «оптимизация налогообложения» в российском законодательстве отсутствует. Тем не менее, термин периодически упоминается в различных подзаконных актах и судебной практике, не говоря уже о различной деловой литературе. При этом многие авторы сознательно избегают давать какие?либо определения данному понятию. Тем не менее, из анализа судебной практики можно сделать вывод, что оптимизация налогообложения – это целенаправленные действия налогоплательщика, направленные на уменьшение его налоговых обязательств. Это может выражаться как в снижении суммы платежей в бюджет, так и в освобождении от уплаты какого?либо налога, получение льготы или налогового вычета или других действиях. Аналогичным данному термину является термин «налоговое планирование».

Взгляд налогоплательщика

Изначально большинство налогоплательщиков руководствовались широко известным и характерным для рыночной экономики принципом «все, что не запрещено, разрешено», пронизывающим все отрасли российского права, начиная с Конституции (статьи 34 и 55). Далее принцип развивается в гражданском законодательстве, которое гласит, что «Граждане (физические лица) и юридические лица приобретают и осуществляют свои гражданские права своей волей и в своем интересе. Они свободны в установлении своих прав и обязанностей на основе договора и в определении любых не противоречащих законодательству условий договора» (статья 1 ГК РФ). Ему вторит уголовное законодательство, утверждающее, что «Преступность деяния, а также его наказуемость и иные уголовно-правовые последствия определяются только настоящим Кодексом. Применение уголовного закона по аналогии не допускается» (статья 3 УК РФ). И даже Налоговый кодекс РФ говорит, что «Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика» (статья 3).

Казалось бы, никаких законодательных препятствий для оптимизации нет, а снижение расходов является естественным стремлением любого бизнеса, и не только в России. Именно так, похоже, в свое время рассуждали в ЮКОСе и в аффилированных с ним компаниях. Однако все оказалось намного сложнее.

Взгляд налогового органа

«Федеральная налоговая служба (ФНС России) является федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, в случаях, предусмотренных законодательством Российской Федерации, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей, за производством и оборотом табачной продукции, а также функции агента валютного контроля в пределах компетенции налоговых органов». Из этого определения, содержащегося в Положении о ФНС, утвержденного постановлением Правительства №?506 от 30.09.04 г., прямо следует, что основной задачей налоговых органов является пополнение государственного бюджета. Данная цель диктует средства. Поскольку мероприятия по оптимизации снижают сумму поступающих в различные бюджеты налогов, порой весьма значительно, не удивительно, что налоговые органы относят к оптимизации резко негативно. Это проявляется, как в официальных документах на уровне ФНС России, так и в поведении территориальных налоговых органов в ходе проведения камеральных и выездных налоговых проверок.

Ряд юристов указывают, что резко отрицательную реакцию налогового органа вызывает любой вариант ведения бизнеса, если он прямо не прописан в действующем законодательстве и при этом ведет к уменьшению налогооблагаемой базы. Такие варианты, как передача функций единоличного исполнительного органа управляющему, выводу юристов, бухгалтеров и сисадминов на договор аутсорсинга или применение договора аутстаффинга обычно ведет к тому, что налогоплательщику будет необходимо отстаивать свою позицию в налоговом органе, а, возможно, и в суде.

При этом сам факт снижения налоговой нагрузки ниже пределов, которые налоговый орган считает разумными, сам по себе является рискованным и может повлечь за собой выездную налоговую проверку со всеми вытекающими последствиями. На это прямо указывает Концепция планирования выездных налоговых проверок (приказ ФНС России от 30.05.07 г. № ММ-3?06?/?333@).

Таким образом, налицо неразрешимое противоречие между интересами налогоплательщика и государства.

Взгляд арбитражного суда

Очень часто приходится слышать много негативного в адрес арбитражных судов Российской Федерации. Их довольно часто обвиняют в некомпетентности и коррумпированности. Часть данных обвинений, разумеется, имеет под собой основания, но распространять такое мнение на все судейское сообщество было бы неправильно. Тем более что против этого говорит, в том числе, и официальная статистика, согласно которой налогоплательщики выигрывают большинство налоговых споров.

Таким образом, арбитражные суды занимают то самое место, которое им и определено действующим законодательством, они стремятся найти баланс между интересами налогоплательщика и государства. Не без перекосов, конечно.

С одной стороны арбитражные суды пресекают наиболее грубые действия со стороны налоговых органов, с другой стороны – легитимируют недостатки их работы, а также компенсируют пробелы российского налогового законодательства.

Достаточно типичная ситуация. Что будет, если налогоплательщик нарушит какой?либо срок, предусмотренный Налоговым кодексом? Ответ очевиден.

Налогоплательщика ждет либо штраф, либо приостановление операций по счету. А что будет, если налоговый орган нарушит какой?либо срок? Скорее всего, ничего.

К сожалению, приходится констатировать, что в довольно большом количестве случаев налоговый орган может попросту игнорировать действующее законодательство, мотивируя это тем, что последствия нарушений и ответственность Налоговым кодексом прямо не предусмотрены. В этих случаях арбитражные суды практически всегда становятся на сторону налогового органа, мотивируя это тем, что «права налогоплательщика не нарушены». И лишь в самых вопиющих случаях при огромном количестве грубейших нарушений суд занимает противоположную позицию.

Такая лояльность объясняется тем, что для проведения выездной налоговой проверки необходимо большое количество квалифицированных специалистов и довольно много времени с учетом документооборота. Учитывая не самые высокие зарплаты рядовых специалистов, налоговые органы испытывают постоянную нехватку квалифицированных кадров, что сильно снижает качество их работы. Таким образом, если суды будут максимально строго и формализовано подходить к оценке деятельности налоговых органов, то подавляющее большинство актов налоговых будет отменено, что, в свою очередь, весьма негативно скажется на бюджете.

Реализуя свои задачи, арбитражные суды вынуждены восполнять пробелы действующего законодательства. Таке понятия, как «добросовестность», «фирма-однодневка», «подставное лицо», «необоснованная налоговая выгода», «должная осмотрительность», «недобросовестный контрагент», «схема» и им подобные действующее налоговое законодательство в принципе не содержит. Они являются либо изобретением налоговых органов, поддержанных судами, либо продуктом творчества самих судов. Таким образом, постоянно меняющаяся судебная практика на сегодняшний день стала в России неотъемлемой частью налогового законодательства.

Наиболее важным документом в сфере налоговой оптимизации является Постановление ВАС РФ «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды» №?53 от 12.10.06 г. Несмотря на то, что данный документ не содержит понятия «оптимизация налогообложения», он вводит термин «налоговая выгода», под которым в Постановлении понимается «уменьшение размера налоговой обязанности вследствие, в частности, уменьшения налоговой базы, получения налогового вычета, налоговой льготы, применения более низкой налоговой ставки, а также получение права на возврат (зачет) или возмещение налога из бюджета». Также ВАС РФ в указанном Постановлении установил примерный, хотя и не исчерпывающий, перечень оснований, когда налоговая выгода может быть признана необоснованной.

Таким образом, появление данного документа внесло больше ясности в вопросы оптимизации налогообложения в России, однако существенно снизило возможности для такой оптимизации.

В данном постановлении, в частности, указано, что «Если суд на основании оценки представленных налоговым органом и налогоплательщиком доказательств придет к выводу о том, что налогоплательщик для целей налогообложения учел операции не в соответствии с их действительным экономическим смыслом, суд определяет объем прав и обязанностей налогоплательщика, исходя из подлинного экономического содержания соответствующей операции». Таким образом, оптимизация только «на бумаге» нецвозможна, поскольку в суде возможна переквалификация сделок с применением соответствующих налоговых последствий.

Также суд указал, что «Налоговая выгода не может быть признана обоснованной, если получена налогоплательщиком вне связи с осуществлением реальной предпринимательской или иной экономической деятельности». Фактически это означает, что оптимизация ради оптимизации является в России незаконной. Налоговая оптимизация должная являться побочным продуктом какой?либо «иной экономической деятельности».

Данное обстоятельство довольно часто становится предметом споров в суде, и тогда на налогоплательщика возлагается обязанность доказывать реальный экономический смысл своих операций и их экономический смысл.

Появление данного Постановления во многом развязало руки налоговым органам, которые по результатам налоговых проверок начали массово исключать из расходов налогоплательщиков расходы по спорным операциям, поскольку суд недостаточно корректно сформулировал последствия признания налоговой выгоды необоснованной. Такой подход наносил значительный урон деятельности организаций, по результатам выездных проверок многие из них фактически прекратили деятельность.

В результате ВАС РФ был вынужден внести ясность в данный вопрос. Одним из последних документов на настоящий момент является довольно объемное Постановление Пленума ВАС РФ «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации» №?57 от 30.07.13 г. Влияние этого документа на всех участников налоговых отношений еще только предстоит оценить, однако уже сейчас видно, что ряд положений данного документа направлен именно на защиту налогоплательщиков. В частности, налоговые органы обязали не просто «отбрасывать» сомнительные расходы, а во всех спорных вопросах применять расчетный метод, чтобы установить именно фактические налоговые обязательства налогоплательщиков.

Таким образом, арбитражные суды оказывают достаточно серьезное влияние на способы оптимизации налогообложения. При этом сложно назвать судебную практику по такого рода делам стабильной, поскольку идеальный баланс в отношениях сторон еще только предстоит найти.Решение проблемы

Таким образом, можно сделать очевидные выводы. Налоговое бремя в России достаточно велико, а для многих компаний и вовсе неподъемно. Налоговая оптимизация при этом является одним из способов удержать бизнес на плаву. При этом вовсе не обязательно пользоваться фирмами-однодневками, а можно использовать методы, предоставленные законодательством, и одобренные арбитражными судами.

Это говорит о том, что оптимизация в России возможна, но с обязательным анализом арбитражной практики. При этом важно понимать, что если мнение арбитражного суда и налогового органа расходятся, то мнение арбитражного суда является предпочтительным, так как именно судебный акт ставит в споре между налогоплательщиком и налоговым органом окончательную точку.

www.epigraph.info

ПРОБЛЕМЫ ОПТИМИЗАЦИИ НАЛОГООБЛОЖЕНИЯ В РФ

11 января 2017г.

Неотъемлемой частью экономики любого государства являются налоги. И именно налоги для многих предприятий, а также физических лиц становятся камнем преткновения, ведь налог – это принудительный платеж, неуплата которого преследуется по закону. Принудительность таких платежей вызывает естественное желание снизить, а в лучшем случае и вовсе не платить сумму налоговых сборов. Разумеется, большое некоторые граждане и предприятия выбирают для себя незаконные схемы ухода от уплаты налогов, однако есть ряд законных и вполне реальных схем. О них и пойдет речь в данной работе. Стоит, тем не менее, начать с определения. Налог – это платеж, связанный с переходом права собственности от частного субъекта к публичному. [1]

Налогообложение – это совокупность денежных отношений, одним из участников которых непременно является государство или муниципальное образование, посредством которых осуществляются формирование и использование общегосударственных фондов денежных средств для выполнения государством принятых на себя конституционных функций по решению экономических, социальных, политических и иных задач [3]. Одним из главных принципов налогообложения является справедливость.

Идея справедливости призвана носить всеобщий характер и определять структуру налогового законодательства. Данный принцип говорит о равномерном распределении налогов между гражданами в соответствии с их доходами. Налогоплательщики должны принимать участие в финансировании определённой деятельности государства, а государство, в свою очередь, должно взимать налоги в соответствии с возможностями гражданина. Другим принципом является принцип определенности, в основу которого заложено условие, о том, что сумма, время уплаты, а также способ осуществления платежа должны быть известны налогоплательщику заранее. Также следует сказать о принципе удобности, то есть налог должен взиматься так, как удобно налогоплательщику. И последний принцип – принцип экономии гласит, что система налогообложения должна быть рационализированы. [7]

Как уже было сказано выше, налоги – это принудительные сборы, а значит, многие лица, как физические, так и юридические будут стараться уменьшить их суммы. Разумеется, существует множество незаконных способов уменьшения суммы налогов, такие как, например, занижение уровня доходов, размера прибыли т.д. Однако законом предусмотрены легальные способы, какими можно снизить размеры налоговых отчислений. Налогообложение – это уменьшение размеров налоговых обязательств посредством целенаправленных правомерных действий налогоплательщика, включающих в себя полное использование всех представленных законодательством налоговых льгот и других законных приемов и способов. [2]

Исходя из определения, можно понять, чем отличается оптимизация налогообложения от уклонения от уплаты налогов. Оптимизация не несет в себе состава преступления, а значит, не влечет неблагоприятных для налогоплательщика.

Рассмотрим методы налоговой оптимизации (налоговой минимизации). Как уже было упомянуто выше, можно снизить размер уплачиваемых налогов путем разработки приказа об учетной налоговой политике. Это один из наиболее распространенных способов налоговой минимизации. Грамотная разработка учетной политики позволит предприятию выбрать наиболее оптимальный вариант учета, которой являлся бы наиболее эффективным с точки зрения налогообложения. В данном случае следует обратить внимание на ряд положений. С 1 января 2002 года в соответствии с гл. 5 НК РФ большинство предприятий должно применять метод признания доходов и расходов в целях налогообложения по начислению. Что касается НДС, то наиболее оптимальным вариантом является использование метода признания выручки в целях налогообложения по оплате. Эти пункты следует прописать в учетной налоговой политике предприятия. Также важным моментом при определении учетной политики является выбор способа начисления амортизации. Компании следует решить, какой способ амортизации наиболее пригоден для имеющихся у нее активов – линейный или нелинейный. В зависимости от срока полезного использования и типа актива следует выбрать наиболее подходящий. [5]

Самый известный и знакомый многим способ оптимизации налогообложения – использование налоговых льгот и освобождений, предусмотренных законом. Здесь все зависит от знания налогового законодательства, ведь на предприятии просто могут не знать, о том, что им полагаются льготы. Выделяют четыре типа налоговых льгот: по объекту (изъятия, скидки), по ставкам (понижение ставки), по срокам уплаты (налоговый кредит, более поздние сроки уплаты), а также льготы, которые предоставляются отдельным субъектам [4]. Налоговые льготы предоставляются в различных формах. Это как освобождение от уплаты налога, так и изъятие определенных частей объекта налога из налогооблагаемой базы, установление необлагаемого минимума, вычет определенных сумм, понижение налоговых ставок, вычет из налогового оклада, отсрочка или рассрочка уплаты налога, а также возврат ранее уплаченного налога.

Среди специальных методов также присутствует метод, позволяющий рассчитаться по налоговым обязательствам позже. Он, соответственно, называется метод отсрочки налогового платежа. Данный метод позволяет перенести момент возникновения объекта налогообложения (от которого и зависит срок уплаты налога) на последующий налоговый период. Существует несколько способов отсрочить срок уплаты налогов, например, перечисление денежных средств в последний день отчетного периода. Продавец, получая от покупателя, перечислившего деньги в последний день, платеж в следующем отчетном периоде (так как период поступления денег на счет составляет от одного до трех дней) получает возможность отсрочить уплату НДС на один месяц. Есть также много других способов отсрочить уплату налогов, знание которых позволит оптимизировать налогообложение.

Одним из самых радикальных методов оптимизации налогообложения является метод прямого сокращения объекта налогообложения. В данном методе преследуется цель избавления от ряда налогооблагаемых операций или налогооблагаемого имущества, не оказывая при этом негативного влияния на хозяйственную деятельность предпринимателя. Сократить объект налогообложения можно путем его разукрупнения (например, покупая какой-либо объект частями, ведь имущество, стоимостью до 10 тысяч включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию), путем проведения инвентаризации (особенно для крупных предприятий), а также путем продления нормативного срока строительства, так как в этом случае капитальные затраты не подлежат включению в налоговую базу (желательно производить это через корректировку договора).

Последним методом в классе специальных является метод оффшоров [6]. Данный метод очень популярен среди бизнесменов уже довольно долгое время. Он позволяет значительно экономить на налогах (или даже не платить определенные виды налогов) не противореча с законодательством. Его суть заключается в переносе объекта налогообложения под юрисдикцию более мягкого режима налогообложения в специальные офшорные зоны (Кипр, Панама, ОАЭ и т.д.). Законодательство этих и многих других территорий снижает налоговые ставки нерезидентам на определенных условиях (например, при ведении бизнеса только на других территориях). Для того, чтобы выбрать наиболее подходящую офшорную зону, необходимо ознакомиться с законодательными требованиями, минимальным уставным капиталом, а также самими налоговыми ставками.

Одной из наиболее серьезных проблем в вопросе оптимизации налогообложения, как для физических, так и для юридических лиц, является незнание законодательства. Кроме того, законодательство для многих звучит непонятно, а некоторые противоречивые вещи только усугубляют положение. Это приводит к тому, что многие не утруждают себя изучением своих прав и обязанностей. Все эти факторы создают проблемы при оптимизации налогообложения. Необходима большая информированность граждан, ведь подобные статьи в законе созданы для того, чтобы ими пользовались, ведь налогообложение должно соответствовать принципам справедливости, определенности, удобства и экономии.

1. Миляков Н.В. Налоговое право: Учебник. — М. ИНФРА-М, 2008. — 383 с.

2. Управление ФНС по Краснодарскому краю Автор: Начальник отделаконтрольной работы Д.В. Мокроусо — Основные направления оптимизации налогообложения 2008

3. Брызгалин А.В. Практическая налоговая энциклопедия. Том1. Налоговая оптимизация – М. Гарант, 2006 – 162 с.

4. Джаарбеков С.М. МЕТОДЫ И СХЕМЫ ОПТИМИЗАЦИИ НАЛОГООБЛОЖЕНИЯ. — Книги Издательского Дома «МЦФЭР», 2002

5. Крохина Ю. А. Налоговое право в России – М. Норма, 2004 – 720 с.

6. Еналеева И.Д. Сальникова Л.В. Налоговое право России. Учебник. 2006 -314с.

7. Демин А.В. Налоговое право России. Учебное пособие – М. Юрлитинформ, 2006

«Наука — дело очень нелегкое. Наука пригодна лишь для сильных умов»

ГОРОДА: Москва, Санкт-Петербург, Новосибирск, Екатеринбург, Нижний Новгород, Казань, Самара, Челябинск, Омск, Ростов-на-Дону, Уфа, Красноярск, Пермь, Волгоград, Воронеж, Владивосток, Ярославль, Обнинск, Калининград, Орел, Тюмень, Томск, Тамбов, Тверь, Улан-Удэ, Смоленск, Саранск, Сочи, Ставрополь, Сыктывкар, Рязань, Пенза, Оренбург, Набережные Челны, Новгород Великий, Новороссийск, Магадан, Магнитогорск, Липецк, Калуга, Кемерово, Краснодар, Ижевск, Иваново, Иркутск, Забайкальск, Владимир, Вологда, Белгород, Брянск

Инновационный Центр Развития Образования и Науки © 2013 — 2017 гг. Все права защищеныИспользование материала сайта разрешено только при наличии активной ссылки на источник.

ajbook.biz

Проблемы налоговой оптимизации в сфере налогообложения прибыли

ПОНЯТИЕ И ВИДЫ НАЛОГОВОГО ПЛАНИРОВАНИЯ

Национальный исследовательский университет Высшая Школа Экономики Факультет права НАУЧНО-УЧЕБНАЯ ГРУППА «НАЛОГОВЫЕ ДЕЛИКТЫ: ПРАВОВЫЕ ПРЕДЕЛЫ МЕЖДУНАРОДНОГО НАЛОГОВОГО ПЛАНИРОВАНИЯ» ПОНЯТИЕ И ВИДЫ НАЛОГОВОГО

ПодробнееВЕРХОВНЫЙ СУД РОССИЙСКОЙ ФЕДЕРАЦИИ

79020_824789 ВЕРХОВНЫЙ СУД РОССИЙСКОЙ ФЕДЕРАЦИИ ОПРЕДЕЛЕНИЕ 305-КГ16-3987 г. Москва 06.07.2016 Судья Верховного Суда Российской Федерации Павлова Н.В., изучив кассационную жалобу закрытого акционерного

ПодробнееОбоснованная налоговая стратегия

заглядывая вперед стратегия налоговой оптимизации как компонент стратегического управления финансами предприятия В соответствии с законодательством РФ организации должны исчислять и уплачивать налоги,

ПодробнееЧто ждать бизнесу от налоговой настройки?

Что ждать бизнесу от налоговой настройки? Орлов Михаил Партнёр, Руководитель Департамента налогового и юридического консультирования, КПМГ в России и СНГ Председатель Экспертного Совета Комитета Государственной

ПодробнееÀâòîìàòèçèðîâàííàÿ êîïèÿ

Àâòîìàòèçèðîâàííàÿ êîïèÿ 78/2008-28663(1) Арбитражный суд Республики Коми И м е н е м Р о с с и й с к о й Ф е д е р а ц и и Д О П О Л Н И Т Е Л Ь Н О Е Р Е Ш Е Н И Е г. Сыктывкар «10» июня 2008 г. Дело

ПодробнееСМК РГУТиС. Лист 1 из 20

Лист 1 из 20 Лист 2 из 20 1. Организационно-методический раздел. 1.1. Цели и задачи дисциплины. Рабочая программа дисциплины «Налоговый учет и отчетность» предназначена для реализации государственных требований

ПодробнееВЕРХОВНЫЙ СУД РОССИЙСКОЙ ФЕДЕРАЦИИ

79020_961257 ВЕРХОВНЫЙ СУД РОССИЙСКОЙ ФЕДЕРАЦИИ ОПРЕДЕЛЕНИЕ 301-КГ17-7186 г. Москва 26.06.2016 Судья Верховного Суда Российской Федерации Павлова Н.В., изучив кассационную жалобу общества с ограниченной

ПодробнееВх от :42:55

2 0148 8815 9758 Вх. 13537 от 05.85.2814 10:42:55 Первый замести; Правительства Р УТВЕРЖДАЮ^ Росфинмониторингу 30 апреля 2672п-П13 алов НАЦИОНАЛЬНЫЙ ПЛАН мероприятий, направленных на противодействие уклонению

ПодробнееУЧЕТ ЗАТРАТ НА КОМАНДИРОВКИ

УЧЕТ ЗАТРАТ НА КОМАНДИРОВКИ В. В. ГОРНОСТАЕВ, эксперт службы правового консалтинга ГАРАНТ В соответствии с производственной необходимостью сотрудники организаций, в частности организаций, занимающихся

ПодробнееБухгалтерский учет и налоговый учет

Федеральное агентство по образованию Уральская государственная юридическая академия Бухгалтерский учет и налоговый учет Учебно-методический комплекс Программа Практические занятия Вопросы к зачету Тест

ПодробнееВЕРХОВНЫЙ СУД РОССИЙСКОЙ ФЕДЕРАЦИИ

79021_726362 ВЕРХОВНЫЙ СУД РОССИЙСКОЙ ФЕДЕРАЦИИ ОПРЕДЕЛЕНИЕ 307-КГ15-12495 г. Москва 13 октября 2015 года Судья Верховного Суда Российской Федерации Пронина М.В. изучила кассационную жалобу общества с

ПодробнееРасходы фирмы в 13-м году

Из книги вы узнаете: О расходах в налоге на прибыль: учитываемых Содержание и не учитываемых. Все новшества по учету налоговых расходов в 2013 году. Новые правила восстановления амортизационной премии.

ПодробнееАвтоматизированная копия

Автоматизированная копия 489/2009-22153(1) ФЕДЕРАЛЬНЫЙ АРБИТРАЖНЫЙ СУД СЕВЕРО-ЗАПАДНОГО ОКРУГА ул. Якубовича, д.4, Санкт-Петербург, 190000 http://fasszo.arbitr.ru ПОСТАНОВЛЕНИЕ 23 июля 2009 года Дело А56-27977/2008

ПодробнееУЧРЕЖДЕНИЙ В 2013 ГОДУ

Карта семинара Шифр ПДС-6313 Наименование БУХГАЛТЕРСКИЙ УЧЕТ И НАЛОГООБЛОЖЕНИЯ КАЗЕННЫХ УЧРЕЖДЕНИЙ В 2013 ГОДУ Дата проведения Место проведения Программа семинара 23-24 мая 2013 года Москва Основные положения

ПодробнееБухгалтерский и налоговый учет

Федеральное агентство по образованию Кафедра правовой психологии и судебных экспертиз Бухгалтерский и налоговый учет Программа ИПиП мп Екатеринбург 2008 Рекомендовано учебно-методическим советом Уральской

ПодробнееОбзор по главе 25 НК РФ

Обзор по главе 25 НК РФ Обобщение судебной практики по рассмотрению споров,связанных с применением главы 25 «Налог на прибыль организаций» Налогового кодекса Российской Федерации В связи с вопросами, возникающими

ПодробнееСМК РГУТиС. Лист 1 из 11

Лист 1 из 11 Лист 2 из 11 Тема 1. Налоговый контроль Планы практических занятий Занятие 1.1. Налоговая система, налоговые отношения и налоговый контроль 1. Налоговая система, налоговые отношения и налоговый

Подробнееприменять статью 54.1 НК РФ

Поехали! Суды начали применять статью 54.1 НК РФ Судебная практика по применению норм 163-ФЗ от 18.07.2017г. не заставила себя ждать. Суды для расстановки всех точек над «i» приступили к использованию

ПодробнееЭлектронный архив УГЛТУ

107 УДК 336.22:005.51(075.8) Л.Г. Генер (L.G. Gener) УГЛТУ, Екатеринбург (USFEU, Ekaterinburg) НАЛОГОВЫЕ ИНСТРУМЕНТЫ ПОДДЕРЖАНИЯ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ (TAX TOOLS OF THE MAINTENANCE OF THE INVESTMENT

ПодробнееПОЯСНИТЕЛЬНАЯ ЗАПИСКА

ПОЯСНИТЕЛЬНАЯ ЗАПИСКА к проекту федерального закона "О внесении изменений в Федеральный закон "О несостоятельности (банкротстве)" и отдельные законодательные акты Российской Федерации в части регулирования

ПодробнееУказатель судебной практики

v-01 Ukazatel praktiki.qxd 28.12.2007 15:55 Page 344 ПРИМЕНЕНИЕ ГРАЖДАНСКОГО ЗАКОНОДАТЕЛЬСТВА Условия удовлетворения иска о признании права собственности Вопрос о праве собственности на недвижимое имущество

Подробнееdocplayer.ru