Сущность и методы оптимизации налогообложения на предприятии. Оптимизация налогообложения на предприятии диплом

Оптимизация налогообложения предприятий малого бизнеса

Федеральное агентство по образованию

Кабардино-Балкарский институт бизнеса

Специальность: Налоги и налогообложения

Дипломная работа

Тема: Оптимизация налогообложения предприятий малого бизнеса на примере ООО Фирма "Ц. М. Холдинг"

Нальчик

2010

Содержание

Введение

1. Понятие налоговой оптимизаций и малого предпринимательства

1.1 Понятие и сущность оптимизации налогообложения

1.2 Сущность и роль предприятий малого бизнеса

2. Организационно экономическая характеристика и анализ налоговой нагрузки фирмы "Ц. М. Холдинг"

2.1 Краткая экономическая и организационная характеристика фирмы "Ц. М. Холдинг"

2.2 Особенности налогового учёта на предприятие "Ц. М. Холдинг"

3. Основные направления процесса оптимизация налогообложения фирмы "Ц. М. Холдинг"

3.1 Налоговая оптимизация Фирмы "Ц. М. Холдинг" в рамках общего режима налогообложения

3.2 Оптимизация налогообложения с использованием специальных режимов

Заключение

Список используемой литературы

Приложения

Введение

Рыночная отношения, сложившиеся в России, оказали влияние на экономическую систему страны на современном этапе развития, став основой развития малого предпринимательства. Работая и развиваясь в собственных интересах, быстро адаптируясь к постоянно измененяемой конъюнктуре рынка, имея возможность производить оборот капитала в короткие сроки, малые предприятия способствуют развитию национального хозяйства и стабильному формированию бюджетов разных уровней.

Важным фактором в развитии малого бизнеса является налоговая политика государства. Уплачивать законно установленные налоги и сборы обязанность каждого субъекта хозяйствования, при этом возникает естественное стремление сэкономить, вытекающее из определения предпринимательства. По причине этого и зачастую правовой безграмотности между налоговыми органами и субъектами предпринимательства разгораются споры, которые могут пагубно отразиться на деятельности предприятия. В этих условиях организация может функционировать успешно, только при соблюдение правильной, грамотно спланированной налоговой политики предприятия. Обязательным элементом этой политики является оптимизация налогообложения призванная снизить размер налоговых отчислений.

Актуальность темы дипломной работы заключается в том, что в экономический кризис повлек за собой две совершенно противоположные тенденции в налоговом планировании. С одной стороны, компании в своем стремлении максимально сократить расходы стали применять более агрессивные методы налоговой оптимизации. Им явно не хватило тех поблажек, которые предоставило государство в виде поправок в НК РФ. С другой чиновники усилившие контроль за пополнением бюджета. В такой ситуации особую важность приобретает для компаний тщательная продуманность при разработке новых и реализации существующих способов оптимизации.

Целью исследования является разработка комплекса научных предложений и практических рекомендаций по применению схем налоговой оптимизации, на предприятиях относящихся к субъектам малого предпринимательства.

Для достижения намеченной цели в работе были поставлены следующие задачи:

- определение теоретических основ налоговой оптимизации;

- исследовать сущность и место малого предпринимательства в экономике;

- дать финансово-экономическую характеристику объекту исследования;

- изучить существующую на предприятии систему налогообложения;

- разработать пути оптимизации налогообложения данного предприятия.

Объектом исследования является малое предприятие ООО Фирма "Ц. М. Холдинг".

Предметом исследования является пути оптимизаций налогообложения в ООО Фирма "Ц. М. Холдинг".

Теоретической основой исследования явились труды отечественных и зарубежных ученых в области экономики малого бизнеса, налогообложения малого предпринимательства, управления финансов, статистики, так же различные нормативно правовые акты Российской федераций. В числе авторов следует отметить таких, как: Галимзянов Р.Ф., Гуськов С.И., Кожинов В.Я., Мельником Д.Ю., Погорлецкий А.И., Рогозиным Б.А., Черником Д.Г., Брызгалин А.В., Берник В.Р., Головкин А.Н., Свиридова Н.В., Козлова Т.Н., Бадеева Е.А., Малахова Ю.В., Гафурова Ф.К., Сотникова Л.В., Абелева Г.А.

Для достижения цели дипломной работы и реализации поставленных задач были использованы такие методы научного познания как: анализ, обобщение, описание, сравнительно-правовой и формально-юридический метод.

Структура работы включает: введение, три главы, заключение, список использованной литературы и приложения.

В первой главе дипломной работы рассмотрены общие методологические вопросы оптимизации налогообложения. Дано определение понятия малого предпринимательства и его роль в экономике.

Во второй главе дипломной работы дана финансово-экономическая характеристика ООО Фирма "Ц. М. Холдинг". Произведен анализ действующей системы налогообложения предприятия.

Третья глава посвящена разработке схем налоговой оптимизаций для рассматриваемой организации.

В заключении сделаны выводы по итогам дипломного исследования.

Практическая значимость работы состоит в том, что ее

www.studsell.com

Оптимизация налогообложения на примере ООО Сокольский хлебокомбинат

Содержание

Введение

Глава 1. Понятие и сущность оптимизации налогообложения

1.1 Системы налогообложения на предприятиях и сущность оптимизации налогообложения

1.2 Оптимизация налогообложения, как способ снижения налоговой нагрузки предприятия: методика и методы оптимизации

Глава 2. Анализ налогообложения ООО «Сокольский хлебокомбинат»

2.1 Экономическая характеристика предприятия

2.2 Особенности налогового учета на предприятии

2.3 Анализ налогообложения предприятия

Глава 3. Пути оптимизации налогообложения ООО «Сокольский хлебокомбинат»

Заключение

Список литературы

Приложения

Введение

Рыночная отношения, сложившиеся в России, оказали влияние на экономическую систему страны на современном этапе развития, став основой развития различных видов производств. Работая и развиваясь в собственных интересах, быстро адаптируясь к постоянно измененяемой конъюнктуре рынка, имея возможность производить оборот капитала в короткие сроки, предприятия различных форм собственности способствуют развитию национального хозяйства и стабильному формированию бюджетов разных уровней.

Важным фактором в развитии любого бизнеса является налоговая политика государства. Уплачивать законно установленные налоги и сборы обязанность каждого субъекта хозяйствования, при этом возникает естественное стремление сэкономить, вытекающее из определения предпринимательства. По причине этого и зачастую правовой безграмотности между налоговыми органами и субъектами предпринимательства разгораются споры, которые могут пагубно отразиться на деятельности предприятия. В этих условиях организация может функционировать успешно, только соблюдая правильную, грамотно спланированную налоговую политику предприятия. Обязательным элементом этой политики является оптимизация налогообложения призванная снизить размер налоговых отчислений1.

Актуальность темы дипломной работы заключается в том, что в экономический кризис повлек за собой две совершенно противоположные тенденции в налоговом планировании. С одной стороны, компании в своем стремлении максимально сократить расходы стали применять более агрессивные методы налоговой оптимизации. Им явно не хватило тех поблажек, которые предоставило государство в виде поправок в НК РФ. С другой – чиновники усилившие контроль за пополнением бюджета. В такой ситуации особую важность приобретает для компаний тщательная продуманность при разработке новых и реализации существующих способов оптимизации.

Целью исследования является разработка комплекса научных предложений и практических рекомендаций по применению схем налоговой оптимизации на предприятии ООО «Сокольский хлебокомбинат».

Для достижения намеченной цели в работе были поставлены следующие задачи:

определить теоретические основы налоговой оптимизации;

дать экономическую характеристику объекту исследования;

изучить существующую на предприятии систему налогообложения;

разработать пути оптимизации налогообложения данного предприятия.

Объектом исследования является предприятие ООО «Сокольский хлебокомбинат».

Предметом исследования является существующая система налогообложения в ООО «Сокольский хлебокомбинат».

Теоретической основой исследования явились труды отечественных и зарубежных ученых в области экономики бизнеса, налогообложения предпринимательства, управления финансов, статистики, так же различные нормативно правовые акты Российской Федерации. В числе авторов следует отметить таких, как: Гусов В.С., Косолапов А.И., Митрофанов Р.А., Петров А.В., Викуленко А.Е., Брызгалин А.В., Блохин К.М., Савченко В.Я., Козлов Д.А., Боброва А.В., Мазуркевич В.Ю., Савченко В.Я., Овсянников М.А.

Для достижения цели дипломной работы и реализации поставленных задач были использованы такие методы научного познания как: анализ, обобщение, описание, сравнительно-правовой и формально-юридический метод.

Структура работы включает: введение, три главы, заключение, список литературы и приложения.

В первой главе дипломной работы рассмотрены общие методологические вопросы оптимизации налогообложения, приведена методика налогообложения для предприятий.

Во второй главе дипломной работы дана экономическая характеристика ООО «Сокольский хлебокомбинат». Произведен анализ экономического потенциала и действующей системы налогообложения исследуемого предприятия.

Третья глава посвящена разработке схем налоговой оптимизаций для ООО «Сокольский хлебокомбинат».

В заключении сделаны выводы по итогам дипломного исследования.

Практическая значимость работы состоит в том, что ее основные положения и выводы сформулированы в виде конкретных рекомендаций, которые могут быть использованы предприятиями для повышения эффективности налогообложения и деятельности в целом.

Глава 1. Понятие и сущность оптимизации налогообложения

1.1 Системы налогообложения на предприятиях и сущность оптимизации налогообложения

В современном мире сложилась тенденция, согласно которой предприниматели, руководители и рядовые налогоплательщики рассматривают налоги как потери для бизнеса, а государства в свою очередь стремится со своей стороны подействовать на своих граждан внушениями о том, что налоги являются платой за цивилизованное общество. По причине того, что предприниматели не могут самостоятельно выбирать виды и размеры налогов, которые они согласны платить, поскольку законодательно оговорены все налоги и порядок их уплаты в бюджет страны, при наличии соответствующих органов контроля в обязанности которых входит надзор за надлежащим исполнением налогового законодательства, бизнес сообществу остаётся только искать пути обхода этих законов, это естественное стремление снизить налоговое бремя послужило причиной возникновения такого явление, как оптимизация налогообложения. Под налоговой оптимизацией понимаются организационные мероприятия в рамках действующего законодательства, связанные с выбором времени, места и видов деятельности, созданием и сопровождением наиболее эффективных схем и договорных взаимоотношений2

Предпосылки к возникновению оптимизаций налогообложения содержаться в различных нормативно правовых актах, в том числе и Конституции РФ3, в которой содержится целый ряд статей, закрепляющих право налогоплательщика на осуществление оптимизации налогообложения.

Так, провозглашенная свобода экономической деятельности ст. 8 Конституции предполагает, что каждый налогоплательщик вправе самостоятельно определять, каким видом предпринимательской деятельности он будет заниматься. Такие виды экономической деятельности перечислены в Общероссийском классификаторе видов экономической деятельности ОК 029-2001, который был введен в действие постановлением Госстандарта РФ. Следовательно, каждый гражданин вправе отказаться от работы по трудовому договору, работая на себя в качестве индивидуального предпринимателя или заключая, как внештатный работник гражданско-правовые договоры на выполнение конкретной работы.

Еще один шаг на пути к признанию правомерности института налогового планирования в России сделал Конституционный Суд РФ. В частности, в постановлении от 27 мая 2003 г . № 9-П КС РФ указал следующее: в случаях, когда законом предусматриваются те или иные льготы, освобождающие от уплаты налогов или позволяющие снизить сумму налоговых платежей, применительно к соответствующим категориям налогоплательщиков, обязанность платить законно установленные налоги предполагает необходимость их уплаты лишь в той части, на которую льготы не распространяются, и именно в этой части на таких налогоплательщиков возлагается ответственность за неуплату законно установленных налогов. Следовательно, недопустимо установление ответственности за такие действия налогоплательщика, которые, хотя и имеют своим следствием неуплату налога либо уменьшение его суммы, но заключаются в использовании предоставленных налогоплательщику законом прав, связанных с освобождением на законном основании от уплаты налога или с выбором наиболее выгодных для него форм предпринимательской деятельности и соответственно - оптимального вида платежа»4.

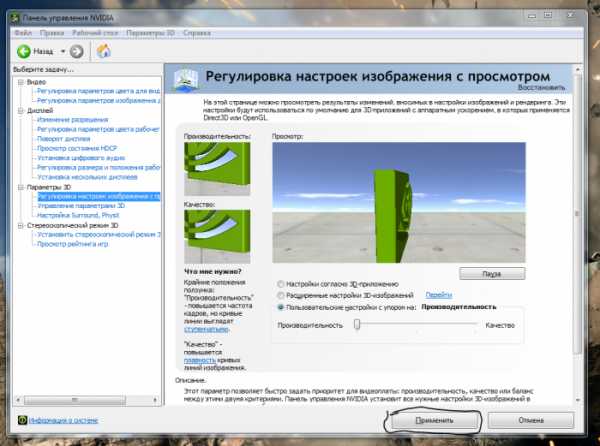

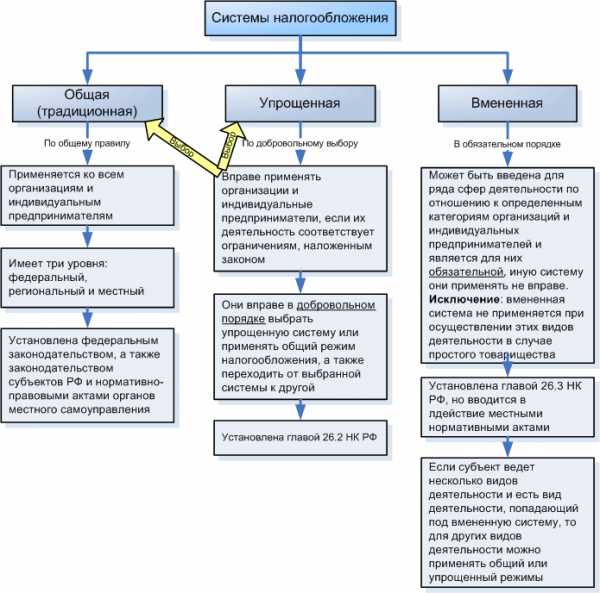

Однако самый большой вклад в развитие института налоговой оптимизации внес Пленум Высшего Арбитражного Суда Российской Федерации своим постановлением от 12 октября 2006 г . № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды». Еще одним позитивным аспектом легализации оптимизации налогообложения являются изменения в формулировках ст. 198 и ст. 199 Уголовного кодекса РФ. Зачастую налоговая оптимизация ассоциируется с минимизацией налоговых отчислений в бюджет. В действительности, конечно, целью должна быть не минимизация, т.е. снижение налогов, а увеличение прибыли предприятия после налогообложения. Процесс оптимизация налогообложения, связан с достижением определенных пропорций всех финансовых аспектов сделки или проекта. Понятие оптимизация налогообложения намного шире: помимо минимизации, ее инструментами являются отсрочка уплаты налогов, уменьшение суммы выплачиваемых в бюджет средств и другие. В рамках действующего на данный момент в РФ законодательства, для предпринимательства предусмотрены несколько альтернативных налоговых режимов, характерные особенности которых показаны на рис. 1.1.

Рис. 1.1 Системы налогообложения субъектов предпринимательства

Общая система налогообложения подразумевает уплату всех видов федеральных, региональных и местных налогов, таких как:

НДС;

акцизы, налог на прибыль;

налог на доходы физических лиц;

налог на имущество организаций;

транспортный налог;

единый социальный налог или с 2010г. взносы на социальные выплаты5

В свою очередь упрощенная система налогообложения дает возможность юридическим лицам и индивидуальным предпринимателям добровольно перейти на уплату единого налога. Применение упрощенной системы налогообложения (УСН) предусматривает замену уплаты следующих налогов:

Таблица 1.1

Налоги, не уплачиваемые при применении УСН

coolreferat.com

Сущность и методы оптимизации налогообложения на предприятии

Дипломная работа - Экономика

Другие дипломы по предмету Экономика

Содержание

Введение

Глава 1. Понятие и сущность оптимизации налогообложения

1.1 Системы налогообложения на предприятиях и сущность оптимизации налогообложения

.2 Оптимизация налогообложения, как способ снижения налоговой нагрузки предприятия: методика и методы оптимизации

Глава 2. Анализ налогообложения ООО Сокольский хлебокомбинат

.1 Экономическая характеристика предприятия

.2 Особенности налогового учета на предприятии

.3 Анализ налогообложения предприятия

Глава 3. Пути оптимизации налогообложения ООО Сокольский хлебокомбинат

Заключение

Список литературы

Введение

Рыночная отношения, сложившиеся в России, оказали влияние на экономическую систему страны на современном этапе развития, став основой развития различных видов производств. Работая и развиваясь в собственных интересах, быстро адаптируясь к постоянно измененяемой конъюнктуре рынка, имея возможность производить оборот капитала в короткие сроки, предприятия различных форм собственности способствуют развитию национального хозяйства и стабильному формированию бюджетов разных уровней.

Важным фактором в развитии любого бизнеса является налоговая политика государства. Уплачивать законно установленные налоги и сборы обязанность каждого субъекта хозяйствования, при этом возникает естественное стремление сэкономить, вытекающее из определения предпринимательства. По причине этого и зачастую правовой безграмотности между налоговыми органами и субъектами предпринимательства разгораются споры, которые могут пагубно отразиться на деятельности предприятия. В этих условиях организация может функционировать успешно, только соблюдая правильную, грамотно спланированную налоговую политику предприятия. Обязательным элементом этой политики является оптимизация налогообложения призванная снизить размер налоговых отчислений.

Актуальность темы дипломной работы заключается в том, что в экономический кризис повлек за собой две совершенно противоположные тенденции в налоговом планировании. С одной стороны, компании в своем стремлении максимально сократить расходы стали применять более агрессивные методы налоговой оптимизации. Им явно не хватило тех поблажек, которые предоставило государство в виде поправок в НК РФ. С другой - чиновники усилившие контроль за пополнением бюджета. В такой ситуации особую важность приобретает для компаний тщательная продуманность при разработке новых и реализации существующих способов оптимизации.

Целью исследования является разработка комплекса научных предложений и практических рекомендаций по применению схем налоговой оптимизации на предприятии ООО Сокольский хлебокомбинат.

Для достижения намеченной цели в работе были поставлены следующие задачи:

определить теоретические основы налоговой оптимизации;

дать экономическую характеристику объекту исследования;

изучить существующую на предприятии систему налогообложения;

разработать пути оптимизации налогообложения данного предприятия.

Объектом исследования является предприятие ООО Сокольский хлебокомбинат.

Предметом исследования является существующая система налогообложения в ООО Сокольский хлебокомбинат.

Теоретической основой исследования явились труды отечественных и зарубежных ученых в области экономики бизнеса, налогообложения предпринимательства, управления финансов, статистики, так же различные нормативно правовые акты Российской Федерации. В числе авторов следует отметить таких, как: Гусов В.С., Косолапов А.И., Митрофанов Р.А., Петров А.В., Викуленко А.Е., Брызгалин А.В., Блохин К.М., Савченко В.Я., Козлов Д.А., Боброва А.В., Мазуркевич В.Ю., Савченко В.Я., Овсянников М.А.

Для достижения цели дипломной работы и реализации поставленных задач были использованы такие методы научного познания как: анализ, обобщение, описание, сравнительно-правовой и формально-юридический метод.

Структура работы включает: введение, три главы, заключение, список литературы и приложения.

В первой главе дипломной работы рассмотрены общие методологические вопросы оптимизации налогообложения, приведена методика налогообложения для предприятий.

Во второй главе дипломной работы дана экономическая характеристика ООО Сокольский хлебокомбинат. Произведен анализ экономического потенциала и действующей системы налогообложения исследуемого предприятия.

Третья глава посвящена разработке схем налоговой оптимизаций для ООО Сокольский хлебокомбинат.

В заключении сделаны выводы по итогам дипломного исследования.

Практическая значимость работы состоит в том, что ее основные положения и выводы сформулированы в виде конкретных рекомендаций, которые могут быть использованы предприятиями для повышения эффективности налогообложения и деятельности в целом.

Глава 1. Понятие и сущность оптимизации налогообложения

.1Системы налогообложения на предприятиях и сущность оптимизации налогообложения

В современном мире сложилась тенденция, согласно которой предприниматели, руководители и рядовые налогоплательщики рассматривают налоги как потери для бизнеса, а государства в свою очередь стремится со своей стороны подействовать на своих граждан внушениями о том, что налоги являются платой за цивилизованное общество. По причине того, что предприниматели не могут самост?/p>

geum.ru

Оптимизация налогообложения на предприятии

СОДЕРЖАНИЕ

ВВЕДЕНИЕ | 2 2 |

1 СУЩНОСТЬ И ЗНАЧЕНИЕ НАЛОГА НА ИМУЩЕСТВО ОРГАНИЗАЦИИ | 4 4 |

1.1 Характеристика налога на имущество | 4 |

1.2 Налогоплательщики и налогооблагаемое имущество | 10 |

1.3 Исчисление и уплата налога на имущество | 15 |

2 ОПТИМИЗАЦИЯ НАЛОГА НА ИМУЩЕСТВО ОРГАНИЗАЦИИ | 20 |

2.1 Порядок формирования объекта налогообложения и налоговой базы | 20 |

2.2 Льготы по налогу на имущество организации | 26 |

2.3 Методы оптимизации налогу на имущество организации | 31 |

3 ПРИМЕНЕНИЕ МЕТОДОВ ОПТИМИЗАЦИИ ПО НАЛОГУ НА ИМУЩЕСТВО ОРГАНИЗАЦИИ НА ПРИМЕРЕ ОАО «МЕРКУРИЙ» | 37 |

3.1 Характеристика ОАО «Меркурий» | 37 |

3.2 Применение методов оптимизации на примере ОАО «Меркурий» | 42 |

ЗАКЛЮЧЕНИЕ | 46 |

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ | 50 |

ПРИЛОЖЕНИЕ |

|

ВВЕДЕНИЕ

Налог на имущество организации – это один из налогов налоговой системы Российской Федерации, который установлен федеральным законодательством.

Этим налогом облагается только остаточная стоимость движимого и недвижимого имущества, т. е основные средства.[3].

Налог на имущество юридических лиц является основным налогом субъектов Российской Федерации, наряду с налогом на прибыль, налогом на добавленную стоимость, другими видами налогов, обеспечивающими основные поступления в бюджеты различных уровней, требует особого подхода при его рассмотрении.

При установлении налога на имущество организации законами субъектов РФ могут также предусматриваться региональные налоговые льготы и основания для их использования налогоплательщиками.

Порядок и правила налогообложения налогоплательщиками, осуществляющими деятельность на территориях различных субъектов Российской Федерации, необходимо учитывать соответствующе региональные особенности налогообложения.

Несовершенство налогового законодательства, жесткость фискального контроля и налогового бремени, непродуманность налогового администрирования, и неумение правительства эффективно использовать собранные налоги вынуждают предпринимателя принимать меры по сохранению своего имущества.

Оптимизация налога - целенаправленные действия налогоплательщика, которые позволяют последнему избежать или в определенной степени уменьшить его обязательные выплаты в бюджет, производимые им в виде налогов, сборов, пошлин и других платежей.

Вышеизложенное обусловливает актуальность темы данной работы, посвященной вопросам оптимизации налогообложения по налогу на имущество организации.

Объектом исследования является оптимизация налогообложения по налогу на имущество организации.

Предмет исследования – Открытое акционерное общество «Меркурий»

Цели исследования:

- выявление сущности и значения налога на имущество организации

- рассмотрение оптимизации

- проанализировать методы оптимизации по налогу на имущество организации

Для достижения целей используются следующие задачи:

- рассмотреть принципы имущественного налогообложения предприятий

- рассмотреть характеристику налога на имущество

- выявить налогоплательщиков и налогооблагаемое имущество

- проанализировать исчисление и уплату налога на имущество

- рассмотреть методы оптимизации налога на имущество организации

Структура и объем работы обусловлены логикой и результатами исследования. Работа состоит из введения, трех глав, заключения, списка использованных источников и приложения.

В первой главе выявлена сущность и значение налога на имущество предприятий. Вторая глава посвящена оптимизации налога на имущество организации. В третьей главе раскрыто применение методов оптимизации налога на имущество организации на примере ОАО «Меркурий». Список использованных источников состоит из 32 наименований.

При написании дипломной работы использованы следующие источники: нормативные акты, учебная литература, периодические издания, справочно-поисковые системы, интернет-ресурсы.

Дипломная работа выполнена на отделении экономики и бухгалтерского учёта.

1 СУЩНОСТЬ И ЗНАЧЕНИЕ НАЛОГА

НА ИМУЩЕСТВО ПРЕДПРИЯТИЙ

1.1 Характеристика налога на имущество организации

Налог на имущество организаций является прямым. Он вносится в бюджет в обязательном и первоочередном порядке и относится на финансовые результаты деятельности организации.

В рамках бюджетных правоотношений налог на имущество организаций относится к собственному доходу регионов, зачисляемый в бюджеты в соответствии с бюджетным законодательством РФ и законодательством о налогах и сборах.

Полномочия законодательного (представительного) органа государственной власти субъекта РФ по определению элементов обложения региональным налогом всегда ограничены соответствующим федеральным законом об этом же налоге. Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

При определении налоговой базы имущество, признаваемое объектом налогообложения, учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации.

В случае если для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода.

Уполномоченные органы и специализированные организации, осуществляющие учет и техническую инвентаризацию объектов недвижимого имущества, обязаны сообщать в налоговый орган по местонахождению указанных объектов, сведения об инвентаризационной стоимости каждого такого объекта, находящегося на территории соответствующего субъекта Российской Федерации, в течение 10 дней со дня оценки (переоценки) указанных объектов.

Налоговая база определяется отдельно в отношении имущества, подлежащего налогообложению по местонахождению организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации), в отношении имущества каждого обособленного подразделения организации, имеющего отдельный баланс, в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс, или постоянного представительства иностранной организации, а также в отношении имущества, облагаемого по разным налоговым ставкам.

В случае если объект недвижимого имущества, подлежащий налогообложению, имеет фактическое местонахождение на территориях разных субъектов Российской Федерации, либо на территории субъекта Российской Федерации и в территориальном море Российской Федерации (на континентальном шельфе Российской Федерации или в исключительной экономической зоне Российской Федерации), в отношении указанного объекта недвижимого имущества налоговая база определяется отдельно и принимается при исчислении налога в соответствующем субъекте Российской Федерации в части, пропорциональной доле балансовой стоимости объекта недвижимого имущества на территории соответствующего субъекта Российской Федерации.

Средняя стоимость имущества, признаваемого объектом налогообложения, за отчетный период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца отчетного периода и 1-е число месяца, следующего за отчетным периодом, на количество месяцев в отчетном периоде, увеличенное на единицу.

Среднегодовая стоимость имущества, признаваемого объектом налогообложения, за налоговый период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца налогового периода и последнее число налогового периода, на число месяцев в налоговом периоде, увеличенное на единицу.

В Налоговом кодексе налогоплательщиками и плательщиками сборов признаются организации и физические лица, на которых в соответствии с Кодексом возложена обязанность, уплачивать соответственно налоги и (или) сборы.

При этом установлено, что филиалы и иные обособленные подразделения российских организаций исполняют обязанности этих организаций по уплате налогов и сборов по месту нахождения этих филиалов и иных обособленных подразделений.

Филиалы и обособленные подразделения не являются налогоплательщиками, при рассмотрении вопроса о порядке уплаты налога на имущество предприятий организациями, имеющими в своем составе филиалы, а также иные обособленные подразделения как имеющие отдельный баланс и расчетный (текущий) счет, так и не имеющие отдельного баланса и расчетного (текущего) счета.

Организации, в состав которых входят филиалы и иные обособленные подразделения, зачисляют налог на имущество предприятий в доходы бюджетов субъектов РФ, и местных бюджетов по месту нахождения указанных подразделений. В сумме, определяемой как произведение налоговой ставки, действующей на территории субъекта РФ, на которой расположены эти подразделения, на стоимость основных средств, материалов, малоценных и быстроизнашивающихся предметов и товаров этих подразделений.

Организация, состав которой входят обособленные подразделения, расположенные на территории Российской Федерации, обязана встать на учет в качестве налогоплательщика в налоговом органе, как по своему месту нахождения, так и по месту нахождения каждого своего обособленного подразделения.

Освобождаются от налогообложения:

- организации и учреждения уголовно-исполнительной системы;

в отношении имущества, используемого для осуществления возложенных на них функций;

- религиозные организации – в отношении имущества, используемого ими для осуществления религиозной деятельности;

- общероссийские общественные организации инвалидов (в том числе создание союзов организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80 процентов, – в отношении имущества, используемого ими для осуществления их уставной деятельности;

- организации, уставный капитал которых полностью состоит из вкладов указанных общероссийских общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда – не менее 25 процентов, – в отношении имущества, используемого ими для производства и (или) реализации товаров (за исключением подакцизных товаров, минерального сырья и иных полезных ископаемых, а также иных товаров по перечню, утверждаемому Правительством Российской Федерации по согласованию с общероссийскими общественными организациями инвалидов, работ и услуг

- фармацевтической продукции, – в отношении имущества, используемого ими для производства ветеринарных иммунобиологических препаратов, предназначенных для борьбы с эпидемиями;

- организации–в отношении ледоколов, судов с ядерными энергетическими установками и судов атомно-технологического обслуживания;

- организации - в отношении имущества, учитываемого на балансе организации - резидента особой экономической зоны, созданного или приобретенного в целях ведения деятельности на территории особой экономической зоны, используемого на территории особой экономической зоны в рамках соглашения о создании особой экономической зоны и расположенного на территории данной особой экономической зоны, в течение пяти лет с момента постановки на учет указанного имущества;

- организации - в отношении судов, зарегистрированных в Российском международном реестре судов.

В рамках бюджетных правоотношений налог на имущество организаций относится к собственному доходу регионов, зачисляемый в бюджеты в соответствии с бюджетным законодательством РФ и законодательством о налогах и сборах. Налоговая ставка налога на имущество установлена в едином размере – не более 2,2%. В НК РФ определены все элементы налогообложения: субъекты налога, налоговая ставка, налоговая база, льготы по налогу и порядок исчисления и уплаты налога на имущество. При этом особенностью налога на имущество является то, что общие принципы его исчисления и порядка перечисления по принадлежности устанавливаются на федеральном уровне, а конкретные ставки налога и состав предоставляемых по налогу льгот.

В связи с переходом к реальной оценке имеющегося в собственности предприятий имущества, значение и роль налога на имущество бюджетах регионов, несомненно, повысилась и будет повышена еще. Ведь главное назначение налога на имущество, с точки зрения экономики, состоит в стимулировании предприятий эффективно использовать имеющееся в их распоряжении имущество; ускорении оборачиваемости оборотных фондов и полной эксплуатации основных фондов; снижении ресурсов и материалоемкости в экономике; с точки зрения финансов – в обеспечении бюджетов регионов стабильным источником дохода.

Преимуществом данного вида налога является высокая степень стабильности налоговой базы в течение налогового периода и независимость от результатов финансово-хозяйственной деятельности предприятий.

Законом установлено, что налог на имущество предприятий является региональным налогом. Это значит, что сумма платежей по налогу зачисляется равными долями в республиканский бюджет республики в составе РФ, краевой, областной бюджеты края, области, областной бюджет автономной области, окружной бюджет автономного округа, в районный бюджет района или городской бюджет города по месту нахождения предприятия.

Налогообложение имущества, в том числе недвижимого, общепринято в развитых странах. Поимущественный налог был известен с древнейших времен, когда-то рассматривался как самый справедливый из возможных налогов. Во все времена делалась попытка облагать имущество налогом в соответствии с его стоимостью. В России налог на имущество предприятий в его современном виде – это прямой налог, который берется от имущественного состояния юридического лица. При введении поимущественного налога на территории Российской Федерации преследовались следующие основополагающие цели: создать у предприятий заинтересованность в реализации излишнего, неиспользуемого имущества; стимулировать эффективное использование имущества, находящегося на балансе предприятия.

stud24.ru

Оптимизация налогообложения предприятия диплом - ZakazDipShop

Оптимизация налогообложения предприятия диплом — цена 1500 руб.Налоги являются одним из наиболее эффективных инструментов государственного регулирования как национальной экономики, так и международных экономических процессов. Налоги являются главным методом мобилизации доходов в государственную казну. Необходимость налогов обусловлена потребностями общественного развития.Уплата налогов это не наказание, а выгодное для всех вложение денег в свою страну, поскольку собранные средства вернутся к налогоплательщику в виде конкретных социальных благ и гарантий, создавая основу стабильности и процветания общества. Добросовестное отношение к выполнению своих налоговых обязательств должно восприниматься как признак цивилизованности, культуры, высокой нравственности.Тяжесть налогового бремени, наличие достаточно широкого спектра форм налогового контроля со.Оптимизация налогообложения предприятия диплом.работа состоит из введения, заключения и трех глав. Названия глав отображают их содержание.Оптимизация налогообложения предприятия диплом.1. Оптимальное налогообложение как область налоговой теории.1.1. Понятие и содержание налоговой оптимизации.Изменения в экономическом развитии нашей страны привели к объективной необходимости совершенствования организационного механизма функционирования предприятий всех сфер деятельности, и в частности их налоговой политики. В связи с этим возрастают роль и значение налоговой оптимизации на уровне хозяйствующего субъекта.Налоговое планирование является одной из главных составляющих частей процесса финансового планирования, основной задачей которой является предварительный расчет вариантов сумм прямых и косвенных налогов, налогов с оборота по результатам общей деятельности по отношению к конкретной сделке или проекту (группе сделок) в зависимости от различных правовых форм ее реализации. [1.Налоговая оптимизация процесс, связанных с достижением определенных пропорций всех финансовых аспектов сделки или проекта. Существует распространенное мнение, что.Оптимизация налогообложения предприятия диплом.Разработанные модели с соответствующими экономическими параметрами описывают работу предприятий и организаций. При резком изменении или значительном и постоянно несоответствии указанным параметрам фирма рискует подвергнуться внеплановой пристрастной налоговой проверке контролирующих органов, которая может существенно затормозить текущую деятельность организации или сделать ее практически невозможной.Как правило, эта неприятная процедура при отсутствии квалифицированного юриста или финансового адвоката может закончиться значительными потерями даже при корректном ведении бухгалтерского учета. Кроме того, при безоглядном применении налоговой минимизации нарушается баланс операций по другим сделкам, что вызывает пристальное и заслуженное внимание фискальных служб. [2.Налоговое планирование достаточно сложно поддается ясному и формализованному описанию из-за того, что налоговая схема работы каждой организации и финансовая схема каждой сделки во многом уникальна и практические советы даются только в конкретном случае после предварительной экспертизы.Оптимизация налогообложения предприятия диплом Таблица 1.1.Функции участников процесса налогового планирования.Проводит расчеты вариантов финансовой структуры сделки и отражение ее в бухгалтерском учете, используя нормы действующего налогового законодательства, нормы и правила бухгалтерского и финансового учета. Формулирует возможные с точки зрения процедуры, требующие юридического обоснования и согласования с контрагентом. Производит расчет сумм, причитающихся к платежам в бюджет с учетом прямых и косвенных налогов.Анализирует процедуру сделки с точки зрения правовой защищенности, а также готовит необходимые документы с учетом “узких мест” при ее исполнении. Помогает бухгалтеру заранее обосновать трактовку и совершения (порядок учета) сделки и отражение в бухгалтерской отчетности ее результатов с учетом “узких мест” при ее исполнении. Помогает бухгалтеру заранее обосновать трактовку и совершение сделки и отражение в бухгалтерской отчетности ее результатов с учетом “узких мест.Оптимизация налогообложения предприятия диплом.Процесс налогового планирования это, во-первых, совместная работа бухгалтера, юриста и руководителя (табл. 1.1). Во-вторых, постоянный поиск оригинальных решений и схем работы организации. В-третьих, постоянное изучение специальной литературы, изучение и анализ опыта других организаций соответствующего профиля и смежных сфер бизнеса.Приступая к налоговому планированию, целесообразно определить налоговую нагрузку предприятия. Если более 30% ваших доходов уходит на уплату налогов, то вам следует оптимизировать налоговые платежи. Практика показывает, что при надлежащем планировании налоговая нагрузка предприятия может быть уменьшена в два раза.В первую очередь необходимо учесть налоговый статус организации, то есть используемый режим налогообложения общий или специальный. К специальным налоговым режимам относятся применение упрощенной системы налогообложения, переход на уплату единого налога на вмененный доход или единого сельскохозяйственного налога.Затем следует выяснить, имеет ли предприятие какие-либо льготы по налогам, пользуется ли оно правом на освобождение от уплаты НДС и т. п.От налогового статуса предприятия зависит, какие налоги оно будет уплачивать. Так, если организация применяет общий режим налогообложения, она является потенциальным плательщиком всех законодательно установленных налогов при условии возникновения объекта налогообложения. При применении же упрощенной системы налогообложения организация освобождается от уплаты налога на прибыль, налога на добавленную стоимость, налога с продаж, налога на имущество.На величину налоговой нагрузки организации может повлиять налоговый статус контрагентов по сделке: какую систему налогообложения они применяют и являются ли они налоговыми резидентами РФ.Так, если фирма применяет упрощенную систему налогообложения или освобождена от уплаты НДС (перечень операций, освобожденных от НДС, приведен в ст. 145 Налогового кодекса РФ), она не является плательщиком НДС. Следовательно, при приобретении у такого предприятия товаров ваша организация будет уплачивать НДС со всей суммы выручки от их реализации, поскольку входной НДС не возникнет. [3.В случае если контрагент иностранная организация, не имеющая представительства на территории России, у предприятия могут появиться обязанности налогового агента по перечислению в.Оптимизация налогообложения предприятия диплом.оптимизации с учетом дополнительных расходов.1.2. Методы налоговой оптимизации.Оптимизация налогообложения предприятия диплом.Существует несколько классификаций методов (этапов) налогового планирования.корпоративное налоговое планирование.личное (частное) налоговое планирование.внешнее (учредителями.внутреннее (исполнительными органами организации.3. По юрисдикции (территории действия.национальное (общегосударственное.местное (субъекта федерации или муниципального образования.Однако самым важным методом налогового планирования является минимизация налогов. Уменьшение налогов представляет собой непосредственные методы и действия налогоплательщика по налоговой минимизации. Схематически все способы уменьшения налоговых платежей можно представить в виде схемы (рис. 1.1.Рассмотрим указанные элементы подробнее.Незаконными являются способы, при которых экономический эффект в виде.Оптимизация налогообложения предприятия диплом.Рассмотрим специальные методы налоговой оптимизации.Как правило, одна и та же хозяйственная цель (приобретение имущества, получение дохода и т.д.) может быть достигнута несколькими путями. Стороны могут заключить любой договор, содержащий любые условия, если он не противоречит законодательству. Предприниматель вправе самостоятельно выбирать любой из допустимых вариантов, принимая во внимание эффективность операции как в чисто экономическом плане, так и с точки зрения налогообложения. На этом и базируется метод замены отношений: операция, предусматривающая обременительное налогообложение заменяется на операцию, позволяющую достичь ту же или максимально близкую цель, и при этом применить более льготный порядок налогообложения.Рассмотрим действие метода замены на примере. Можно осуществить замену договора купли-продажи основного средства на договор лизинга. Вместо приобретения основного средства по договору купли-продажи оно приобретается в рамках договора лизинга. Причем основное средство должно учитываться на балансе лизингополучателя, который имеет право.1. Применить повышающий коэффициент 3 к норме амортизации.2. Лизинговые платежи, направляемые на выкуп основного средства включать в расходы, учитываемые в целях налогообложения.При обычной схеме в качестве расходов можно учесть лишь амортизацию.Можно привести еще несколько примеров метода замены отношений.Замена договора купли-продажи основного средства на договор аренды.Избежание обложения налога на доходы физических лиц сумм материальной выгоды при выдаче.Оптимизация налогообложения предприятия диплом.критерием эффективности оптимизации налогообложения путем применения льгот является принятие во внимание всех, даже самых незначительных льгот, предусмотренных действующим налоговым законодательством.1.3. Необходимые условия налоговой оптимизации.Оптимизация налогообложения предприятия диплом.Рассмотрим необходимые условия налоговой оптимизации.1. При реализации конкретного способа минимизации налогового бремени необходимо придерживаться принципа разумности, что означает «все хорошо что в меру». Применение необдуманных приемов будет иметь одно последствие государство таких действий не прощает. Схема налоговой оптимизации должна быть продумана до мелочей, нельзя упускать из виду ни одной малейшей детали.2. Нельзя строить метод налоговой оптимизации на использовании зарубежного опыта налогового планирования и исключительно на пробелах в законодательстве. Налоговая оптимизация требует использования юридических пробелов в законодательстве, а также толкования норм налогового права в пользу налогоплательщика. Однако данный метод нельзя выделить в категорию самостоятельного, так как он носит скорее исключительный характер. Такая оптимизация является самой квалифицированной, требует сугубо индивидуального подхода и сопряжена с определенным риском, поскольку, как показывает практика, в данном случае защита интересов налогоплательщика должна осуществляется только в судебном порядке. Аргументация метода оптимального налогообложения должна быть простой, доступной и по возможности основываться на конкретных статьях законодательства.3. Нельзя строить способ налогового планирования только на смежных с налоговым отраслях права (гражданском, банковском, бухгалтерском и т.д.). Налоговое законодательство реализуется практически в собственной правовой плоскости. Наиболее существенный отрыв произошел от сферы гражданского законодательства. Порядок регулирования отношений с точки зрения гражданского законодательства и порядок регулирования тех же отношений установленный налоговым законодательством в целях налогообложения существенно различаются.[4.4. Принцип комплексного расчета экономии и потерь. При формировании того или иного способа налоговой оптимизации должны быть рассмотрены все существенные аспекты операции, а также деятельности предприятия в целом. Например, завышение стоимости основных средств путем проведения переоценки (до введения в действие главы 25) было одним из главных способов увеличения себестоимости продукции через начисление амортизации. Однако завышение стоимости основных производственных фондов увеличивало базу для исчисления налога на имущество предприятия. В результате эффект от оптимизации заключался в росте убытка и увеличении платежей по налогу на имущество, что фактически сводило на ноль эффект от роста стоимости имущества.5. При выборе способа налоговой оптимизации с высокой степенью риска необходимо учитывать ряд «политических» аспектов: состояние бюджета территории; роль, которую играет предприятие в его пополнении и т.д. Так, грамотное налоговое планирование операций между филиалами одного юридического лица может позволить существенно снизить налоговые платежи филиалов в местные бюджеты. Однако.Оптимизация налогообложения предприятия диплом.деятельности и размещения активов, направленный на достижение возможно более низкого уровня возникающих при этом налоговых обязательств. Основными методами налоговой оптимизации являются разработка оптимальной учетной политики, применение законных льгот по налогам и льготных систем налогообложения (специальные налоговые режимы). Принципами налоговой оптимизации является комплексный расчет, документальное оформление данных операций, систематический характер, конфиденциальность и нейтральность процесса оптимизации.Оптимизация налогообложения предприятия диплом.2. Анализ деятельности ООО «СТИЛЬ.2.1. Краткая характеристика ООО СТИЛЬ.Оптимизация налогообложения предприятия диплом.Общество с ограниченной ответственностью «СТИЛЬ» создано 15 января 1999 г. является действующим предприятием, специализированным на погрузке и транспортировке грузов. Правовое положение ООО «СТИЛЬ», порядок его реорганизации и ликвидации, а также права и обязанности участников определяются Гражданским кодексом РФ, Федеральным законом «Об обществах с ограниченной ответственностью, прочими федеральными законами и правовыми актами РФ, а также Уставом.Основной целью деятельности предприятия является получение прибыли в результате эффективной продажи услуг по погрузке и перевозке грузов. Для достижения этой целей предприятие осуществляет следующие виды деятельности в соответствии с Уставом и действующим законодательством.эксплуатация подвижного состава (грузовые перевозки.контроль за работой подвижного состава на линии, ремонт и хранение.Характерная особенность транспортного производства ООО «СТИЛЬ» заключается в том, что оно в значительной степени рассредоточено, т.е. станции отправления и назначения расположены на больших расстояниях и даже на разных административных территориях, что отражается на организации работы исследуемого предприятия, на производительности труда, себестоимости перевозок и других показателях, что в конечном счете влияет на выручку от реализации услуг, а следовательно, и на финансовые результаты деятельности предприятия.Порядок осуществления перевозок грузов на исследуемом предприятии осуществляется в соответствии с требованиями главы 40 Гражданского кодекса РФ (статьи 784-800). В соответствии с п.1 ст. 784, перевозка грузов осуществляется на основании договора перевозки. Пунктом 2 этой же статьи установлено, что.Оптимизация налогообложения предприятия диплом.доставить вверенный ему отправителем груз в пункт назначения и выдать его управомоченному на получение груза лицу (получателю), а отправитель обязуется уплатить за перевозку груза установленную плату.2.2. Анализ финансово-экономических показателей.Основные экономические показатели бухгалтерской отчетности (приложения 1 и 2), характеризующие деятельность ООО «СТИЛЬ», приведены в табл. 2.1.Как видно из приведенных данных, эффективность финансово хозяйственной деятельности ООО «СТИЛЬ» увеличивается. Объем продажи работ в 2011 г. увеличился по сравнению с прошлым годом на 6193 тыс. руб. или на 13.59 %. Увеличилась как прибыль от продажи работ (на 6695 тыс. руб. или на 163.53 %), так и чистая прибыль (на 4463 тыс. руб. или на 137.28 %). Рентабельность продаж также имеет тенденцию к росту – с 5.73 % в 2009 г. до 20.84 % в 2011 г. Рентабельность организации в 2011 г. составила 14.90 %, что на 7.77 процентных пункта выше, чем в прошлом году. Затраты на 1 рубль работ и услуг снизились с 0.91 руб. в 2009 г. до 0.79 руб. в 2011 г.Основные технико-экономические показатели деятельности ООО «СТИЛЬ.Оптимизация налогообложения предприятия дипломтыс. руб.[1] Пестрякова Т.П. Система налогового планирования сельскохозяйственного предприятия // Экономический анализ. Теория и практика. – 2011. № 5. – С. 16.[2] Козенкова Т.А. Налоговое планирование на предприятии. М. А и Н, 2011. С. 49.[3] Пестрякова Т.П. Система налогового планирования сельскохозяйственного предприятия // Экономический анализ. Теория и практика. – 2011. № 5. – С. 16.[4] Кожинов В.Я. Налоговое планирование. М. 1-я Федеративная книготорговая компания, 2011. С. 58.

ajbook.biz

Сущность и методы оптимизации налогообложения на предприятии

Содержание

Введение

Глава 1. Понятие и сущность оптимизации налогообложения

1.1 Системы налогообложения на предприятиях и сущность оптимизации налогообложения

.2 Оптимизация налогообложения, как способ снижения налоговой нагрузки предприятия: методика и методы оптимизации

Глава 2. Анализ налогообложения ООО Сокольский хлебокомбинат

.1 Экономическая характеристика предприятия

.2 Особенности налогового учета на предприятии

.3 Анализ налогообложения предприятия

Глава 3. Пути оптимизации налогообложения ООО Сокольский хлебокомбинат

Заключение

Список литературы

Введение

Рыночная отношения, сложившиеся в России, оказали влияние на экономическую систему страны на современном этапе развития, став основой развития различных видов производств. Работая и развиваясь в собственных интересах, быстро адаптируясь к постоянно измененяемой конъюнктуре рынка, имея возможность производить оборот капитала в короткие сроки, предприятия различных форм собственности способствуют развитию национального хозяйства и стабильному формированию бюджетов разных уровней.

Важным фактором в развитии любого бизнеса является налоговая политика государства. Уплачивать законно установленные налоги и сборы обязанность каждого субъекта хозяйствования, при этом возникает естественное стремление сэкономить, вытекающее из определения предпринимательства. По причине этого и зачастую правовой безграмотности между налоговыми органами и субъектами предпринимательства разгораются споры, которые могут пагубно отразиться на деятельности предприятия. В этих условиях организация может функционировать успешно, только соблюдая правильную, грамотно спланированную налоговую политику предприятия. Обязательным элементом этой политики является оптимизация налогообложения призванная снизить размер налоговых отчислений.

Актуальность темы дипломной работы заключается в том, что в экономический кризис повлек за собой две совершенно противоположные тенденции в налоговом планировании. С одной стороны, компании в своем стремлении максимально сократить расходы стали применять более агрессивные методы налоговой оптимизации. Им явно не хватило тех поблажек, которые предоставило государство в виде поправок в НК РФ. С другой - чиновники усилившие контроль за пополнением бюджета. В такой ситуации особую важность приобретает для компаний тщательная продуманность при разработке новых и реализации существующих способов оптимизации.

Целью исследования является разработка комплекса научных предложений и практических рекомендаций по применению схем налоговой оптимизации на предприятии ООО Сокольский хлебокомбинат.

Для достижения намеченной цели в работе были поставлены следующие задачи:

определить теоретические основы налоговой оптимизации;

дать экономическую характеристику объекту исследования;

изучить существующую на предприятии систему налогообложения;

разработать пути оптимизации налогообложения данного предприятия.

Объектом исследования является предприятие ООО Сокольский хлебокомбинат.

Предметом исследования является существующая система налогообложения в ООО Сокольский хлебокомбинат.

Теоретической основой исследования явились труды отечественных и зарубежных ученых в области экономики бизнеса, налогообложения предпринимательства, управления финансов, статистики, так же различные нормативно правовые акты Российской Федерации. В числе авторов следует отметить таких, как: Гусов В.С., Косолапов А.И., Митрофанов Р.А., Петров А.В., Викуленко А.Е., Брызгалин А.В., Блохин К.М., Савченко В.Я., Козлов Д.А., Боброва А.В., Мазуркевич В.Ю., Савченко В.Я., Овсянников М.А.

Для достижения цели дипломной работы и реализации поставленных задач были использованы такие методы научного познания как: анализ, обобщение, описание, сравнительно-правовой и формально-юридический метод.

Структура работы включает: введение, три главы, заключение, список литературы и приложения.

В первой главе дипломной работы рассмотрены общие методологические вопросы оптимизации налогообложения, приведена методика налогообложения для предприятий.

Во второй главе дипломной работы дана экономическая характеристика ООО Сокольский хлебокомбинат. Произведен анализ экономического потенциала и действующей системы налогообложения исследуемого предприятия.

Третья глава посвящена разработке схем налоговой оптимизаций для ООО Сокольский хлебокомбинат.

В заключении сделаны выводы по итогам дипломного исследования.

Практическая значимость работы состоит в том, что ее основные положения и выводы сформулированы в виде конкретных рекомендаций, которые могут быть использованы предприятиями для повышения эффективности налогообложения и деятельности в целом.

Глава 1. Понятие и сущность оптимизации налогообложения

.1Системы налогообложения на предприятиях и сущность оптимизации налогообложения

В современном мире сложилась тенденция, согласно которой предприниматели, руководители и рядовые налогоплательщики рассматривают налоги как потери для бизнеса, а государства в свою очередь стремится со своей стороны подействовать на своих граждан внушениями о том, что налоги являются платой за цивилизованное общество. По причине того, что предприниматели не могут самост

www.studsell.com

Оптимизация налогообложения предприятий малого бизнеса

Федеральное агентство по образованию

Кабардино-Балкарский институт бизнеса

Специальность: Налоги и налогообложения

Дипломная работа

Тема: Оптимизация налогообложения предприятий малого бизнеса на примере ООО Фирма "Ц. М. Холдинг"

Нальчик

2010

Содержание

Введение

1. Понятие налоговой оптимизаций и малого предпринимательства

1.1 Понятие и сущность оптимизации налогообложения

1.2 Сущность и роль предприятий малого бизнеса

2. Организационно экономическая характеристика и анализ налоговой нагрузки фирмы "Ц. М. Холдинг"

2.1 Краткая экономическая и организационная характеристика фирмы "Ц. М. Холдинг"

2.2 Особенности налогового учёта на предприятие "Ц. М. Холдинг"

3. Основные направления процесса оптимизация налогообложения фирмы "Ц. М. Холдинг"

3.1 Налоговая оптимизация Фирмы "Ц. М. Холдинг" в рамках общего режима налогообложения

3.2 Оптимизация налогообложения с использованием специальных режимов

Заключение

Список используемой литературы

Приложения

Введение

Рыночная отношения, сложившиеся в России, оказали влияние на экономическую систему страны на современном этапе развития, став основой развития малого предпринимательства. Работая и развиваясь в собственных интересах, быстро адаптируясь к постоянно измененяемой конъюнктуре рынка, имея возможность производить оборот капитала в короткие сроки, малые предприятия способствуют развитию национального хозяйства и стабильному формированию бюджетов разных уровней.

Важным фактором в развитии малого бизнеса является налоговая политика государства. Уплачивать законно установленные налоги и сборы обязанность каждого субъекта хозяйствования, при этом возникает естественное стремление сэкономить, вытекающее из определения предпринимательства. По причине этого и зачастую правовой безграмотности между налоговыми органами и субъектами предпринимательства разгораются споры, которые могут пагубно отразиться на деятельности предприятия. В этих условиях организация может функционировать успешно, только при соблюдение правильной, грамотно спланированной налоговой политики предприятия. Обязательным элементом этой политики является оптимизация налогообложения призванная снизить размер налоговых отчислений.

Актуальность темы дипломной работы заключается в том, что в экономический кризис повлек за собой две совершенно противоположные тенденции в налоговом планировании. С одной стороны, компании в своем стремлении максимально сократить расходы стали применять более агрессивные методы налоговой оптимизации. Им явно не хватило тех поблажек, которые предоставило государство в виде поправок в НК РФ. С другой – чиновники усилившие контроль за пополнением бюджета. В такой ситуации особую важность приобретает для компаний тщательная продуманность при разработке новых и реализации существующих способов оптимизации.

Целью исследования является разработка комплекса научных предложений и практических рекомендаций по применению схем налоговой оптимизации, на предприятиях относящихся к субъектам малого предпринимательства.

Для достижения намеченной цели в работе были поставлены следующие задачи:

определение теоретических основ налоговой оптимизации;

исследовать сущность и место малого предпринимательства в экономике;

дать финансово-экономическую характеристику объекту исследования;

изучить существующую на предприятии систему налогообложения;

разработать пути оптимизации налогообложения данного предприятия.

Объектом исследования является малое предприятие ООО Фирма "Ц. М. Холдинг".

Предметом исследования является пути оптимизаций налогообложения в ООО Фирма "Ц. М. Холдинг".

Теоретической основой исследования явились труды отечественных и зарубежных ученых в области экономики малого бизнеса, налогообложения малого предпринимательства, управления финансов, статистики, так же различные нормативно правовые акты Российской федераций. В числе авторов следует отметить таких, как: Галимзянов Р.Ф., Гуськов С.И., Кожинов В.Я., Мельником Д.Ю., Погорлецкий А.И., Рогозиным Б.А., Черником Д.Г., Брызгалин А.В., Берник В.Р., Головкин А.Н., Свиридова Н.В., Козлова Т.Н., Бадеева Е.А., Малахова Ю.В., Гафурова Ф.К., Сотникова Л.В., Абелева Г.А.

Для достижения цели дипломной работы и реализации поставленных задач были использованы такие методы научного познания как: анализ, обобщение, описание, сравнительно-правовой и формально-юридический метод.

Структура работы включает: введение, три главы, заключение, список использованной литературы и приложения.

В первой главе дипломной работы рассмотрены общие методологические вопросы оптимизации налогообложения. Дано определение понятия малого предпринимательства и его роль в экономике.

Во второй главе дипломной работы дана финансово-экономическая характеристика ООО Фирма "Ц. М. Холдинг". Произведен анализ действующей системы налогообложения предприятия.

Третья глава посвящена разработке схем налоговой оптимизаций для рассматриваемой организации.

В заключении сделаны выводы по итогам дипломного исследования.

Практическая значимость работы состоит в том, что ее основные положения и выводы сформулированы в виде конкретных рекомендаций, которые могут быть использованы предприятиями малого бизнеса для повышения эффективности налогообложения и деятельности в целом.

1. Понятие налоговой оптимизаций и малого предпринимательства

1.1 Понятие и сущность оптимизации налогообложения

В современном мире сложилась тенденция, согласно которой предприниматели, руководители и рядовые налогоплательщики рассматривают налоги как потери для бизнеса, а государства в свою очередь стремится со своей стороны подействовать на своих граждан внушениями о том, что налоги являются платой за цивилизованное общество. По причине того, что предприниматели не могут самостоятельно выбирать виды и размеры налогов, которые они согласны платить, поскольку законодательно оговорены все налоги и порядок их уплаты в бюджет страны, при наличие соответствующих органов контроля в обязанности которых входит надзор за надлежащим исполнением налогового законодательства, бизнес сообществу остаётся только искать пути обхода этих законов, это естественное стремление снизить налоговое бремя послужило причиной возникновения такого явление, как оптимизация налогообложения.

Под налоговой оптимизацией понимаются организационные мероприятия в рамках действующего законодательства, связанные с выбором времени, места и видов деятельности, созданием и сопровождением наиболее эффективных схем и договорных взаимоотношений.

Предпосылки к возникновению оптимизаций налогообложения содержаться в различных нормативно правовых актах, в том числе и Конституции РФ, в которой содержится целый ряд статей, закрепляющих право налогоплательщика на осуществление оптимизации налогообложения.

Так, провозглашенная свобода экономической деятельности ст. 8 Конституции предполагает, что каждый налогоплательщик вправе самостоятельно определять, каким видом предпринимательской деятельности он будет заниматься. Такие виды экономической деятельности перечислены в Общероссийском классификаторе видов экономической деятельности ОК 029-2001, который был введен в действие постановлением Госстандарта РФ. Следовательно, каждый гражданин вправе отказаться от работы по трудовому договору, работая на себя в качестве индивидуального предпринимателя или заключая, как внештатный работник гражданско-правовые договоры на выполнение конкретной работы.

Право свободы передвижения, выбора места пребывания и места жительства ст. 24 Конституции предполагает возможность выбора места государственной регистрации и места нахождения, в том числе в местах с благоприятных налоговым климатом.

Право свободного использования своих способностей и имущества для предпринимательской и иной не запрещенной законом экономической деятельности ст. 34 Конституции означает, что любой налогоплательщик вправе самостоятельно определять, каким образом он будет осуществлять свою предпринимательскую деятельность, в том числе он сам вправе выбирать с кем, в какой форме, на каких условиях он будет вступать в правоотношения в связи с осуществлением такой деятельности. Данное конституционное право подкреплено статьей 1 Гражданского Кодекса РФ, из которой вытекает принцип свободы договора. Согласно пункту 2 статьи 1 ГК РФ юридические лица приобретают и осуществляют свои гражданские права своей волей и в своем интересе. Они свободны в установлении своих прав и обязанностей на основе договора и в определении любых, не противоречащих законодательству условий договора. Согласно пункту 2 статьи 421 ГК РФ стороны могут заключить договор, как предусмотренный, так и не предусмотренный законом или иными правовыми актами.

Немаловажной для защиты оптимизации налогов является статья 45 Конституции, которая закрепляет право каждого защищать свои права и свободы всеми способами, не запрещенными законом. Учитывая то обстоятельство, что налог есть узаконенная процедура изъятия у налогоплательщика принадлежащего ему имущества, то логично предположить, что такой налогоплательщик вправе не запрещенными законом способами защищать свое право собственности.

Помимо Конституции РФ, статья 21 Налогового Кодекса РФ прямо предусматривает, что налогоплательщик имеет право использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах.

Еще один шаг на пути к признанию правомерности института налогового планирования в России сделал Конституционный Суд РФ. В частности, в постановлении от 27 мая 2003 г . № 9-П КС РФ указал следующее: "В случаях, когда законом предусматриваются те или иные льготы, освобождающие от уплаты налогов или позволяющие снизить сумму налоговых платежей, применительно к соответствующим категориям налогоплательщиков обязанность платить законно установленные налоги предполагает необходимость их уплаты лишь в той части, на которую льготы не распространяются, и именно в этой части на таких налогоплательщиков возлагается ответственность за неуплату законно установленных налогов. Следовательно, недопустимо установление ответственности за такие действия налогоплательщика, которые, хотя и имеют своим следствием неуплату налога либо уменьшение его суммы, но заключаются в использовании предоставленных налогоплательщику законом прав, связанных с освобождением на законном основании от уплаты налога или с выбором наиболее выгодных для него форм предпринимательской деятельности и соответственно - оптимального вида платежа".

Таким образом, помимо намеренного использования льгот КС РФ считает абсолютно законными намеренный выбор наиболее выгодных форм ведения предпринимательской деятельности, влекущие неуплату налога или уменьшение его суммы. Такие формы ведения предпринимательской деятельности проявляются в использовании специальных налоговых режимов, выборе более выгодных форм договорных отношений и т. д.

Однако самый большой вклад в развитие института налоговой оптимизации внес Пленум Высшего Арбитражного Суда Российской Федерации своим постановлением от 12 октября 2006 г . № 53 "Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды. Еще одним позитивным аспектом легализации оптимизации налогообложения являются изменения в формулировках ст. 198 и ст. 199 Уголовного кодекса РФ.

coolreferat.com