Налоговая оптимизация на предприятии. Налоговая оптимизация это

Налоговая оптимизация | Юридическая корпорация АЛЬФА

Набор инструментов налоговой оптимизации достаточно широк, но вместе с тем и изменчив. Это связано с изменением действующего законодательства и различных нормативных актов, а также в связи с изменением правовой оценки инструментов оптимизации налогов государственными органами. Вследствие этого руководители предприятий не могут раз и навсегда осуществить налоговую оптимизацию своей деятельности, а вынуждены постоянно отслеживать все происходящие изменения и корректировать свою политику оптимизации налогов. Нередки случаи, когда серьезные изменения в действующем законодательстве заставляют пересматривать всю схему финансово-хозяйственной деятельности предприятия.

Если Вы считаете, что налоговое бремя, которое несет Ваше предприятие, стало непомерно большим – самое время заняться налоговой оптимизацией Вашего бизнеса. Специалисты нашей компании имеют богатый опыт работы в области налогообложения в РФ, а также сотрудничают с различными представителями органов государственной власти в сфере налогов и постоянно повышают свою квалификацию, профессионализм и уровень знаний. Вести легальный бизнес и при этом платить разумные налоги - это реальность, которую Вы можете создать силами нашей компании. Обратите внимание - мы используем только законные схемы уменьшения налогообложения.

Главным критерием отличия оптимизации налогообложения и уклонения от уплаты налогов является наличие или отсутствие в действия налогоплательщика нарушения действующих норм права. Налоговая оптимизация основана на законе, поэтому никакого нарушения законодательства в ней нет!

Налоговая оптимизация в Москве - оптимизация налогообложения от компании «БухгалтерияПлюс» |

ПРЕИМУЩЕСТВА ОБРАЩЕНИЯ К НАЛОГОВЫМ СПЕЦИАЛИСТАМ Налоговая оптимизация – это комплексная мера, направленная на изменение базовых направлений и принципов бухучета вашей компании, которые определяют всю налоговую политику организации. Оптимизация налогообложения ставит перед собой цель уменьшения финансовых затрат и бюджетных отчислений. По результатам комплекса таких мер появляется возможность увеличить прибыль компании. Чтобы ваш бизнес не вызывал претензий со стороны ИФНС или правоохранительных органов, оптимизация налогообложения должна проводиться в рамках действующего законодательства. Ведь экономия средств компании от некорректной минимизации отчислений может оказаться незначительной по сравнению с наложенными штрафами. В штате нашей компании трудятся грамотные специалисты по налогообложению и законным способам его оптимизации. Они разработают комплекс мероприятий, учитывая все особенности вашего бизнеса.

В настоящее время бюджет испытывает тотальный дефицит. Значительно усложнилось отстаивание интересов налогоплательщиков в судах.

Вышеперечисленные инициативы, а также другие изменения в налоговом законодательстве радикально меняют практику использования некоторых распространенных и привычных способов оптимизации обязательных выплат в бюджет. В связи с этим становится практически невозможным самостоятельное построение компанией грамотной налоговой политики на основе лишь своих кадровых возможностей или информации об оптимизации налогообложения, взятой из открытых источников в сети Интернет. Чтобы найти и внедрить надежную стратегию, необходимо не только иметь базовые знания, отслеживать постоянно происходящие изменения и вовремя реагировать на них, но и правильно подготовить необходимые документы, которые и будут являться правовой основой применения схем. Рекомендуется поручить вопросы налоговой оптимизации профессионалам. Они помогут найти новые способы снижения налоговой нагрузки, учитывая индивидуальные особенности бизнеса. Специалисты грамотно оформят документацию, разработают пошаговый алгоритм действий в изменяющихся реалиях. Предложенные ими стратегии позволят минимизировать возможные претензии при налоговых проверках.

Что такое "налоговая оптимизация"

На настоящем этапе развития налогового законодательства понятие "налоговая оптимизация" в представлении многих бухгалтеров и специалистов в области налогообложения, и тем более налоговых органов, практически сравнялось с понятием "преступление в области налогообложения". Что подразумевает под собой термин "налоговая оптимизация"?

Статья 8 НК РФ дает определение понятию "налог":

"1. Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях обеспечения деятельности государства и (или) муниципальных образований".

Подпункт 1 п. 1 ст. 23 НК РФ устанавливает обязанность налогоплательщиков "...уплачивать законно установленные налоги...".

Налог обладает четырьмя признаками:

- обязательность;

- индивидуальность;

- безвозмездность;

- законность.

Обращаем ваше внимание, что налоговое законодательство не требует от налогоплательщиков максимальных налоговых платежей. То есть законодатель не предусмотрел обязанности налогоплательщика исчислять налог таким образом, что в случае, если законодательство предоставляет налогоплательщику право выбора (за счет содержащих такое право норм закона или за счет несовершенств налогового законодательства), выбор должен быть сделан таким образом, который позволяет получить "на выходе" максимально большой налоговый платеж. Следовательно, учитывая правила п. 7 ст. 3 НК РФ:

"7. Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика".

Можно сделать вывод, что оптимизация налоговых платежей - законное право налогоплательщика.

Эту мысль можно подтвердить судебной практикой. Конституционный Суд РФ в п. 3 мотивировочной части Постановления от 27 мая 2003 г. N 9-П сделал следующий вывод:

"В случаях, когда законом предусматриваются те или иные льготы, освобождающие от уплаты налогов или позволяющие снизить сумму налоговых платежей, применительно к соответствующим категориям налогоплательщиков, обязанность платить законно установленные налоги предполагает необходимость их уплаты лишь в той части, на которую льготы не распространяются, и именно в этой части на таких налогоплательщиков возлагается ответственность за неуплату законно установленных налогов.

Следовательно, недопустимо установление ответственности за такие действия налогоплательщика, которые хоть и имеют своим следствием неуплату налога либо уменьшение его суммы, но заключаются в использовании предоставленных налогоплательщику законом прав, связанных с освобождением на законном основании от уплаты налога или с выбором наиболее выгодных для него форм предпринимательской деятельности и соответственно - оптимального вида платежа".

Данный вывод суда очень важен, так как именно он подтверждает, что оптимизация налоговых платежей - конституционное право налогоплательщика.

Основываясь на лексике упомянутого Постановления Конституционного Суда, можно сделать вывод, что использование основанных на законе способов сокращения налоговых платежей есть оптимизация. С этим можно согласиться, но такое определение необходимо дополнить. Дело в том, что сокращение законными способами налоговых платежей есть минимизация, которая, в свою очередь, является частью оптимизации налоговых платежей. Оптимизация же представляет собой законное снижение налоговых платежей, недопущение штрафных санкций за нарушение налогового законодательства.

Таким образом, различие между этими двумя понятиями состоит в конечной цели и диапазоне применяемых мер. А именно минимизация - это комплекс способов снижения налоговых платежей за счет использования налоговых льгот, специальных режимов налогообложения и т.д., применяемый к локальным ситуациям. Оптимизация налогообложения - это комплекс мер в области налогового планирования, налогового регулирования и внутреннего налогового контроля, носящих системный характер и направленных на увеличение финансового результата предприятия.

Таким образом, основываясь на действующем законодательстве и позиции Конституционного Суда РФ, можно сделать вывод о законном праве налогоплательщика оптимизировать свои налоговые платежи.

Консультации по теме:

www.pnalog.ru

Оптимизация налогов и налоговое планирование

-

Налоговая оптимизация (налоговое планирование) - что это?

-

Способы налогового планирования

-

Учетная политика

-

Полезные ссылки

В первую очередь необходимо понимать, что наша Родина заинтересована в максимально возможном поступлении налогов и контролирует полноту исчисления и своевременность уплаты налогов. При этом налогоплательщики не заинтересованы уплачивать налоги в максимальном размере и ищут пути решения этого вопроса.

Конечно же, платить налоги в полном объеме тяжело, а некоторым и вовсе не по силам, но не стоит для этого прибегать к черным (незаконным) схемам т.к. существуют и белые, т.е. законные и безопасные. Их называют налоговой оптимизацией.

Разрабатывая алгоритмы налоговой оптимизации необходимо помнить, что арбитражная практика ввела понятие "налоговая выгода" (Постановление Пленума ВАС РФ № 53 от 12.10.2006), поэтому сама схема налоговой оптимизации не должна приводить к нарушению законов. Достичь этой цели можно с помощью налогового планирования.

Налоговая оптимизация (налоговое планирование) - что это?

Налоговое планирование – это такое планирование финансово-хозяйственных операций, которое позволяет организации уплачивать законно установленные налоги и не платить излишние суммы налогов (сборов), т.е. это комплекс мероприятий, целью которых является построение рациональной системы налогообложения организации на основе законов. Построение рациональной системы налогообложения основано на методах планирования доходов и расходов, использования отсрочек и рассрочек уплаты налогов, получения инвестиционного налогового кредита, способах и методах признания доходов и расходов, использования резервов, льгот и освобождений.

Налоговое планирование прежде всего позволяет ответить на 3 основных вопроса:

-

какую сумму налогов и в какие сроки надо платить;

-

имеется ли возможность минимизировать налоговые платежи;

-

как выявить и минимизировать налоговые риски.

При этом всегда надо держать в уме, что даже если законом четко указано – как поступать налогоплательщику, налоговые органы могут иметь другую точку зрения, что неизбежно влечет спор.

Способы налогового планирования

Осуществление налогоплательщиком налогового планирования означает выполнение следующих основных функций:

-

Оптимизация налогообложения (постоянное изыскание возможностей по уменьшению налогового бремени).

-

Планирование сроков и сумм уплаты налогов путем составления бюджета.

-

Отслеживание сроков уплаты налогов.

-

Минимизация штрафных санкций и пеней.

-

Выявление и анализ налоговых рисков.

-

Прогнозирование изменений налогового законодательства.

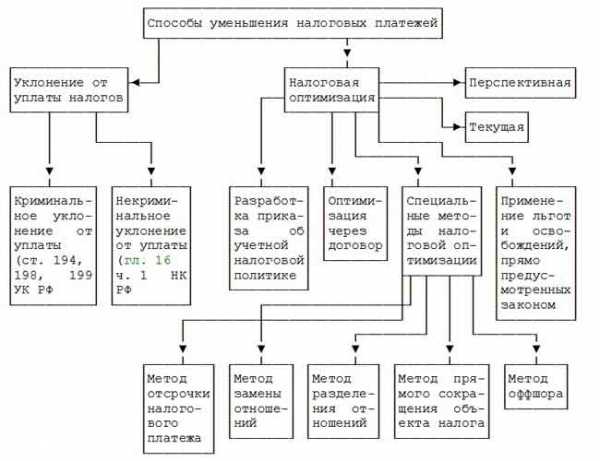

Способы налогового планирования можно разделить на несколько видов:

-

Выбор оптимальной организационно-правовой формы ведения бизнеса

-

Использование пробелов в законах

-

Выявление ошибок при расчете и уплате налогов путем создания внутреннего контроля.

-

Применение налоговых льгот

-

Правильное формирование учетной политики

-

Применение оффшоров

-

Использование льготных схем налогообложения

-

Правильная организация договорной работы

-

Прогнозирование изменений налогового законодательства

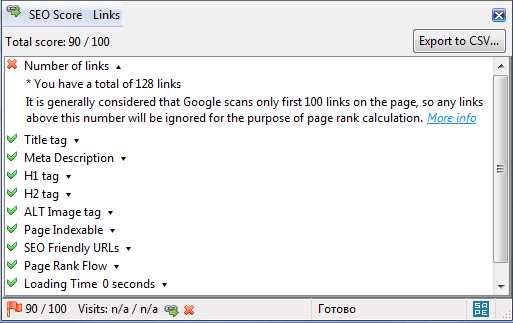

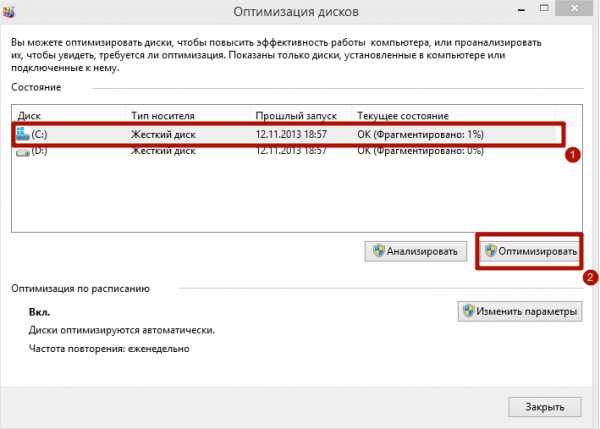

Одним из эффективных способов оптимизации налогообложения является учетная политика организации для целей бухгалтерского и налогового учета.

Схематично изложнное можно представить так:

Учетная политика

Учетная политика – это определенные принципы, основы, обычаи, правила и практические приемы, принятые организацией для формирования бухгалтерского учета и подготовки финансовой и налоговой отчетности.

С 01.01.2007 в статью 11 Налогового кодекса РФ внесено определение учетной политики, согласно которому учетная политика для целей налогообложения - выбранная налогоплательщиком совокупность допускаемых НК способов (методов) определения доходов и (или) расходов, их признания, оценки и распределения, а также учета иных необходимых для целей налогообложения показателей финансово-хозяйственной деятельности налогоплательщика.

При разработке учетной политики организации предстоит решить следующие задачи:

-

Сделать бухгалтерский учет прозрачным и доступным в понимании, позволяющем осуществить анализ хозяйственной деятельности организации.

-

Создать оптимальную схему налогового учета.

-

Предусмотреть определенные направления минимизации налогов, не противоречащие налоговому законодательству.

-

Создать систему организации документооборота и учета информации.

Т.о. в учетной политике необходимо описать все нюансы деятельности именно вашей организации: ее структуру, состав, производственный процесс и т.д. Причем в такой политике лучше всего оптимизировать весь производственный, кадровый, управленческий процесс, затронуть все стороны бизнеса. Принимая какое-либо решение об оптимизации, нужно тщательно проанализировать сделку для того, чтобы она не вызывала интереса налоговиков.

Учетная политика для целей налогообложения является обязательным документом. Так в соответствии с п. 12 ст. 167 НК:

Принятая организацией учетная политика для целей налогообложения утверждается соответствующими приказами, распоряжениями руководителя организации.

Учетная политика для целей налогообложения применяется с 1 января года, следующего за годом утверждения ее соответствующим приказом, распоряжением руководителя организации.

Учетная политика для целей налогообложения, принятая организацией, является обязательной для всех обособленных подразделений организации.

Учетная политика для целей налогообложения, принятая вновь созданной организацией, утверждается не позднее окончания первого налогового периода. Учетная политика для целей налогообложения, принятая вновь созданной организацией, считается применяемой со дня создания организации.

Читать следующую статью на эту тему: Проверка контрагентов на добросовестность

Статья подготовлена с использованием правовых актов по состоянию на 18.03.2012.

Статья написана и размещена 01.05.2011. Дополнена - 18.03.2012

ВНИМАНИЕ!

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Автор: юрист и налоговый консультант Александр Шмелев © 2001 - 2018

Полезные ссылки по теме "Оптимизация налогов и практические вопросы ее применения"

-

НДФЛ с наследства

-

Налоговая ответственность за непредставление документов

-

Ошибки при заполнении налоговой декларации 3-НДФЛ

-

Что такое налоговая выгода

-

Подтверждение статуса налогового резидента РФ

-

Оптимизация зарплатных налогов

-

Налоговое планирование

-

Как уменьшить налоговые риски бизнеса

-

Проверка контрагентов на добросовестность

-

Что делать, когда к вам пришла налоговая проверка

-

Признаки недобросовестности налогоплательщиков

-

Что такое фирма - однодневка

-

Справочник новых штрафов Налогового кодекса РФ

Тэги: оптимизация налогов, налоговая оптимизация, методы, схемы, налоговое планирование, налоговая нагрузка

yuridicheskaya-konsultaciya.ru

29. Налоговая оптимизация : Конспект лекций. Налоги и налогообложение

В эту категорию входят способы, при которых определенный экономический эффект в виде уменьшения налоговых платежей достигается путем квалифицированной организации дел по исчислению и уплате налогов, что исключает или снижает случаи необоснованной переплаты налогов. По сути, это не уклонение от уплаты налогов, так как от уплаты, как таковой, налогоплательщик не уклоняется, а оптимизация налогов. (Вообще же образно говоря, проблему «как не платить налоги» давно необходимо перевести в иную плоскость, а именно: «как налоги не переплачивать и как не платить штрафы».)

Иначе действия по легальному уменьшению налоговых платежей называют минимизацией налогов.

Налоговая оптимизация, минимизация налогов (легальное уменьшение налогов) – это уменьшение размера налоговых обязательств посредством целенаправленных правомерных действий налогоплательщика, включающих в себя полное использование всех предоставленных законодательством льгот, налоговых освобождений и других законных приемов и способов.

Иначе говоря, это организация деятельности предприятия, при которой налоговые платежи сводятся к минимуму на законных основаниях, без нарушения норм налогового и уголовного законодательства. Данные способы с юридической точки зрения в отличие от первой категории не предполагают нарушения законных интересов бюджета.

Отсюда вытекает главное отличие между налоговой оптимизацией и уклонением от уплаты налогов. В данном случае налогоплательщик использует разрешенные или не запрещенные законодательством способы уменьшения налоговых платежей, то есть не нарушает законодательство. В связи с этим такие действия плательщика не составляют состав налогового преступления или правонарушения, и, следовательно, не влекут неблагоприятных последствий для налогоплательщика, таких как доначисление налогов, а также взыскания пени и налоговых санкций.

Оптимизация налогов осуществляется в процессе налогового планирования, налогового регулирования и внутреннего налогового контроля организацией.

В самом общем виде инструментарий налоговой оптимизации включает методы налогового бюджетирования, использования налоговых льгот и других не запрещенных законом способов минимизации налоговых платежей, применения трансфертного ценообразования и пробелов в налоговом законодательстве, реализации налоговой политики организации и налогового учета.

В зависимости от периода времени, в котором осуществляется легальное уменьшение налогов, можно классифицировать налоговую оптимизацию на перспективную и текущую.

Перспективная (долгосрочная) налоговая оптимизация предполагает применение таких приемов и способов, которые уменьшают налоговое бремя налогоплательщика в процессе всей его деятельности. Перспективная налоговая оптимизация осуществляется в течение нескольких налоговых периодов и достигается, как правило, посредством правильной постановки на предприятии бухгалтерского и налогового учета, грамотного применения налоговых льгот и освобождений и др.

В то же время текущая налоговая оптимизация предполагает применение некоторой совокупности методов, позволяющих снижать налоговое бремя для налогоплательщика в каждом конкретном случае в отдельно взятом налоговом периоде, например, при осуществлении той или иной операции путем выбора оптимальной формы сделки.

Комплексное и целенаправленное принятие налогоплательщиком мер, направленных на полное использование совокупности всех методов налоговой оптимизации (перспективная и текущая), составляет так называемое налоговое планирование. [1, 7, 16]

www.adhdportal.com

Налоговая оптимизация на предприятии - налоговая оптимизация бизнеса

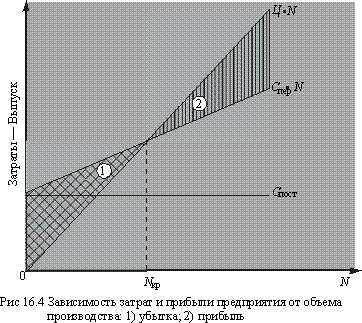

Снижение налоговых платежей в казну – один из тех вопросов, который занимает умы владельцев малых фирм и крупных корпораций. Для того чтобы налоги превратились в небольшую статью затрат, вовсе не обязательно уклоняться от уплаты и вступать в противоречия с налоговыми органами. Законно осуществить этот процесс можно, воспользовавшись проверенными методами налоговой оптимизации.

Что такое налоговая оптимизация?

Налоговая оптимизация бизнеса – это деятельность налогоплательщика, которая протекает в правовом поле и направляется на снижение объема обязательных платежей в казну. При этом уменьшение налоговых отчислений не предусматривает их полную минимизацию: если предприятие начнет платить мизерные налоги, то навлечет на себя многочисленные налоговые проверки. Следовательно, в этом процессе важно соблюсти баланс между двумя аспектами:

- Задействовать все законные возможности снижения налоговых отчислений;

- Любое уменьшение подтверждать отсылкой к соответствующим статьям налогового законодательства.

На практике процесс налоговой оптимизации предусматривает выбор такого варианта осуществления хозяйственной деятельности, который сформирует оптимальный финансовый результат через осуществление рациональной налоговой политики. Для этого потребуется идеальное знание всех тонкостей налогового законодательства и его применения для предприятия конкретной отраслевой направленности.

Налоговое планирование и налоговая оптимизация

С понятием «налоговая оптимизация» пересекается другой важный процесс на предприятии, который носит название «налоговое планирование».

Налоговое планирование – это часть налоговой оптимизации, который состоит в установлении точного размера налоговых отчислений в казну, формирование точного графика их внесения при сопоставлении этого процесса с хозяйственной деятельностью предприятия.

Процесс проведения налогового планирования можно представить в виде такой последовательности процедур:

- Проведение анализа текущей деятельности компании;

- Определение ключевых налоговых проблем;

- Формирование оптимальных налоговых схем и их применение;

- Отражение результатов в налоговой отчетности с отсылкой на соответствующие статьи налогового законодательства.

Представленный выше процесс налогового планирования позволяет более эффективным образом применить налоговую оптимизацию на предприятии.

Оптимизация налогообложения: основные методы

Целесообразно рассмотреть конкретные методы, которые позволяют наиболее оптимальным и притом законным образом провести оптимизацию налоговых расходов.

- Метод замены договорных отношений. Российское гражданское законодательство предусматривает возможность заключения 24-х вариантов договоров по сделкам. В итоге любую хозяйственную цель можно оформить сразу несколькими альтернативными способами. Например, передача имущества может быть удостоверена договором купли-продажи (ст. 30 ГК РФ) или дарения (ст.32 ГК РФ), которые по-разному рассматриваются с позиции налогообложения.

- Метод разделения сделок. Сумму налоговых обязательств можно уменьшить через замену одной хозяйственной операции несколькими другими. Например, для того чтобы снизить социальные отчисления можно заменить договор подряда (ст. 37 ГК РФ) договором предоставления услуг (ст. 39 ГК РФ) и договором купли-продажи материалов (ст. 30 ГК РФ).

- Метод прямого снижения. Этот подход предполагает сокращение базы налогообложения. Например, ТМЦ можно продавать по заниженной стоимости (остатки на складе), что сократит налог на прибыль и НДС.

- Метод делегирования. Применяется крупными предприятиями, которые создают дочерние компании. Последние в силу незначительного масштаба применять специальные упрощенные налоговые режимы (ЕНВД и УСН). Передаваяподконтрольнм малым фирмам объекты налогообложения, можно добиться частичного снижения налоговых платежей.

- Метод оффшора. Предприятие может зарегистрировать свою деятельность в государствах с упрощенным режимом взимания налогов (офшоры). Осуществляя деятельность на территории РФ без статуса резидента можно рассчитывать на более мягкий режим взимания налогов.

- Метод учетной политики. Любой субъект хозяйствования может самостоятельно определить для себя оптимальный метод амортизации основных средств, нанимать совместителей на определенные виды деятельности и т.п. Все эти приемы также позволяют несущественно сократить налоговые платежи.

Налоговая оптимизация также предусматривает использование существующих вариантов налоговых льгот и возможностей отсрочить уплату налогов.

Эффективное применение законной оптимизации налогов, которое лежит в плоскости знания нюансов налогового законодательства – прямой путь к снижению издержек фирмы и увеличению прибыли. Именно поэтому ее приемами стоит овладеть руководству, финансовым работникам и владельцам предприятия.

ooocivilist.ru