Бухгалтерские и юридические услуги. Оптимизация зарплатных налогов 2017

Оптимизация налогов 2017 - Бухгалтерские и юридические услуги

Как оптимизировать налоги в 2017 году с учетом изменений налогового кодекса, разъяснений Минфина, Налоговой службы РФ и судебных прецедентов:

- Передача полномочий по администрированию страховых взносов ФНС

- Автоматизированная система «круговой поруки» АСК НДС-2

- Изменения налогового законодательства

Обзор эффективных методов оптимизации 2016-2017 годов

- Оптимизация зарплатных налогов: НДФЛ, социальные взносы

- Специальные налоговые режимы: УСНО, ПСНО, ЕНВД, ЕСХН

- Налог на добавленную стоимость (НДС)

- Налог на имущество физических лиц и юридических компаний

- Налог на прибыль

Ответственность за неуплату налогов

- Уголовная ответственность в 2017 году, как это происходит

- Как налоговая служба удерживает налоги «по расходам»

- Классификация и способы ухода от ответственности на основе обзора судебной практики

17 февраля, Защита бизнесаВнутренние и внешние источники (потоки) информации. Что можно противопоставить технологии «BigData» или почему следует стать «Невидимкой»

- Моделирование поведения налогоплательщиков со стороны налоговой службы

Пять уровней контроля и уплаты налогов

- Как уходят в «неподконтрольный»уровень, на примере использования криптовалют

Почему налоговая приходит именно к вам :

- Что делать, чтобы избежать проверки

- Как максимально отсрочить срок проверки или ее этапы

- Десять примитивных мероприятий

Виды налоговых проверок (официальных и не официальных)

- Восемь этапов налоговой проверки

- Анализ ошибок по этапам проверки допускаемых сотрудниками налоговой службой во время проверок

Особенности проверок основных налогов: НДС, Налога на прибыль, Страховых взносов и НДФЛ, налога на имущество

- Двадцать пять предупредительных мероприятий, которые защитят вас от обвинения в использовании «Однодневок»

СЕМИНАР. Оптимизация налогов - новые схемы 2017 года

Программа семинара

- Эффективные инструменты оптимизации в 2017 году;

- Как законодательные новшества повлияли на оптимизацию;

- Оптимизация зарплатных налогов;

- Безопасная работа с наличными;

- Как ГФС выбирает себе жертву и как не попасть в план-график;

- … И бонусом: 5 способов легализации происхождения товара.

І. Как повлияли на вопросы оптимизации законодательные новшества 2017 года?

1. Усиление отслеживания пересорта номенклатуры товаров. Кодировка согласно УКТ ВЭД всех товаров и услуг (п.п. «і» п. 201.1 НКУ).

2. Как «обесценили» первичку. Анализ изменений в ЗУ «О бухгалтерском учете и финансовой отчетности в Украине».

3. Ответственность за уклонение от уплаты налогов в 2017 году.

3.1. Оптимизация или уклонение? С какой суммы стартует ответственность по ст. 212 УК Украины в 2017 году?

3.2. Когда налоговая милиция имеет право открывать уголовное производство по результатам налоговой проверки?

3.3. Анализ распространенных способов ухода от ответственности: использование номинальных руководителей, использование компаний-прокладок, систематическая смена операционных компаний, «отстаивание» компаний, подписание документов поверенным.

ІІ. Как отрабатываются схемы работы в 2017 году

1. Как ГФС выбирает себе жертву и как не попасть в план-график? (Приказ Минфина №723).

2. Комплексный контроль налоговых рисков по НДС продолжается (Приказ ГФ №543).

3. Как фискалы отражают в актах проверок нереальные хозяйственные операции? (Письмо ГФС № 16872/7/99-99-14-02-02-17). Почему каждое звено в схеме должно отвечать всем признакам самостоятельного субъекта?

III. Комплексный подход к оптимизации

1. Налоговое планирование, как составная часть оптимизации налогообложения. Базовые методы налогового планирования. С чего начать?

2. Оптимизация и минимизация не одно и то же!

3. Три основные цели оптимизации и инструменты их достижения.

IV. Эффективные инструменты оптимизации

1. Оптимизация через реорганизацию. Налоги, которые затрагиваются: НДС, налог на прибыль.

1.1. Возможные варианты применения реорганизации на примере выделения.

1.2. Реорганизация, как безналоговый способ вывода активов, вплоть до физических лиц. Преимущества компании – хранителя активов. Как реорганизация позволяет избежать начисления НДС при переходе на единый налог.

1.3. Уменьшение интереса со стороны ГФС – размываем обороты.

1.4. Выделение предприятия (активов), как инструмент оптимизации бизнеса. Рассматриваем на примерах. Варианты выделения. Сколько компаний выделять?

1.5. Можно ли к выделенной в 2017 году компании применить налоговые каникулы?

2. Защита активов – обеспечение жизнеспособности бизнеса!

2.1. Продажа имущества через продажу корпоративных прав.

2.2. Способы самостоятельного обременения имущества.

2.3. Как экстренно сбросить активы?

2.4. Как защитить имущество предприятия и получить выгоду, используя физическое лицо? Варианты схем.

3. Оптимизация через схему с давальческим сырьем. Налоги, которые затрагиваются: НДС, налог на прибыль.

3.1. Варианты использования на примерах. Защита производства от проблем «по цепи». Какую систему налогообложения выбрать для переработчика?

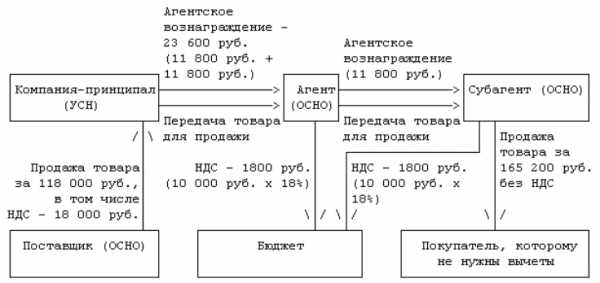

4. Оптимизация с помощью посреднических договоров (комиссия, агентский договор). Варианты использования на примерах. Налоги, которые затрагиваются: НДС, налог на прибыль, зарплатные налоги.

4.1. Снижение базы налогообложения за счет посредничества. Модель «внешние посредники» или «мы – посредники».

4.2. Оптимизация через изменение предмета договора.

4.3. Использование посреднической схемы для защиты импортируемого товара.

5. Оптимизация через передачу товара на ответственное хранение. Налоги, которые затрагиваются: НДС, налог на прибыль.

5.1. Особенности использования и тонкие места на примерах.

5.2. Замена аренды на хранение. Сфера применения.

5.3. Хранение, как способ подтверждения происхождения товара

6. Оптимизация с помощью разделения НДС-ных и без НДС-ных потоков.

7. Оптимизация через использование упрощенной системы. Перевод направлений или отдельных компаний на ЕН.

8. Снижение рисков «серых» НДС-схем (покупка/продажа НК, нетипичный экспорт, возмещения под услуги).

9. Метод «Красивые расходы»: хранение, обслуживание, обучение, перевозка, экспедирование, клининг, аутсорсинг, реклама, страхование. Услуги, реальность которых можно доказать.

10. Контрагент оказался проблемным – что делать? Как минимизировать риски потери НК и расходов. Как выбрать контрагента и как перестраховаться, если выбор будет не совсем правильным?

11. «Потеря» предприятия как инструмент оптимизации. Варианты реализации на примерах, нюансы, тонкие места.

12. Оптимизация с помощью штрафных санкций. Сфера применения Можно ли получить выгоду по НДС? Регулирование прибыли и убытков во внутренней структуре компаний с помощью штрафных санкций.

13. Налоговый кредит и нормы естественной убыли. Придется ли пройти через суд?

14. Оптимизация через аутсорсинг. Кого можно «обоснованно» вывести в аутсорсинг и как это повлияет на налогообложение предприятия? Неочевидные выгоды. Аутсорсинг и легализация трудовых отношений.

V. Оптимизация зарплатных налогов (НДФЛ, ЕСВ).

1. Неполная занятость или минималка 3200 грн. Что выбрать? Есть ли иные законные способы платить меньше МЗП?

2. ФЛП – альтернатива наемному труду? Финансовые последствия скрытых трудовых отношений, зарплаты в конверте и неоформленного труда. Как не допустить признаков скрытых трудовых отношений? Профессии, которые полностью подходят для ФЛП.

3. Замена части зарплаты дивидендами, компенсацией за использование имущества либо суточными. Плюсы и минусы.

Бонус!

Пять способов легализации происхождения товара.

Работа с наличными.

1. Итоги финансового мониторинга НБУ за оборотом наличных средств в 2016 году. Прогнозы 2017.

2. К чему приведет ограничение сумм наличных расчетов с участием физлиц до 50 тысяч гривен?

3. Восемь способов легального получения наличных.

ibuh.info

Оптимизация налогов 2017 - Бухгалтерские и юридические услуги

Как оптимизировать налоги в 2017 году с учетом изменений налогового кодекса, разъяснений Минфина, Налоговой службы РФ и судебных прецедентов:

- Передача полномочий по администрированию страховых взносов ФНС

- Автоматизированная система «круговой поруки» АСК НДС-2

- Изменения налогового законодательства

Обзор эффективных методов оптимизации 2016-2017 годов

- Оптимизация зарплатных налогов: НДФЛ, социальные взносы

- Специальные налоговые режимы: УСНО, ПСНО, ЕНВД, ЕСХН

- Налог на добавленную стоимость (НДС)

- Налог на имущество физических лиц и юридических компаний

- Налог на прибыль

Ответственность за неуплату налогов

- Уголовная ответственность в 2017 году, как это происходит

- Как налоговая служба удерживает налоги «по расходам»

- Классификация и способы ухода от ответственности на основе обзора судебной практики

17 февраля, Защита бизнесаВнутренние и внешние источники (потоки) информации. Что можно противопоставить технологии «BigData» или почему следует стать «Невидимкой»

- Моделирование поведения налогоплательщиков со стороны налоговой службы

Пять уровней контроля и уплаты налогов

- Как уходят в «неподконтрольный»уровень, на примере использования криптовалют

Почему налоговая приходит именно к вам :

- Что делать, чтобы избежать проверки

- Как максимально отсрочить срок проверки или ее этапы

- Десять примитивных мероприятий

Виды налоговых проверок (официальных и не официальных)

- Восемь этапов налоговой проверки

- Анализ ошибок по этапам проверки допускаемых сотрудниками налоговой службой во время проверок

Особенности проверок основных налогов: НДС, Налога на прибыль, Страховых взносов и НДФЛ, налога на имущество

- Двадцать пять предупредительных мероприятий, которые защитят вас от обвинения в использовании «Однодневок»

ajbook.biz