Использование оборотного капитала организации: примеры оптимизации. Оптимизация оборотного капитала

Оптимизация состава и структуры оборотных средств, методы повышения эффективности их использования

В современных условиях управление оборотными средствами становится одним из ключевых факторов успеха предприятия. Статья посвящена рассмотрению одной из методик оптимизации состава и структуры оборотных средств.

Ключевые слова: оборотные средства, управление.

Оптимизация состава и структуры оборотных средств может быть достигнута с помощью главного метода — эффективного управления оборотными средствами.

«Управление оборотными активами и капиталом — это процесс разработки стратегии и тактики принятия решений, определяющих объем текущих активов по видам, объем и виды инвестиций для их финансирования, а также организацию повседневной работы, обеспечивающей их достаточность и эффективность использования» [2, c. 29]. Управление оборотными активами является инструментарием политики управления оборотными активами. По нашему мнению, политика управления оборотными активами — это часть финансовой политики по формированию необходимого объема, состава и структуры оборотных активов и оптимизации источников их финансирования. Отсюда, можно наблюдать две стороны политики управления оборотными активами. С первой стороны, со стороны активов мы отвечаем на вопрос в какой сумме и в какой структуре мы будем формировать наши оборотные активы, какого будет соотношение запасов, дебиторской задолженности и денежных средств. С другой стороны, со стороны пассивов, мы говорим о политике управления оборотным капиталом: за счет каких источников будут профинансированы эти оборотные активы и как оптимизировать эту структуру. Оптимизировать структуру оборотного капитала можно по двум критериям. Оборотный капитал, по факту, вложение в неприбыльные активы. Если мы нацелены на максимальное ускорение оборота, в минимизации суммы оборотного капитала, то для нас критерий будет в повышении эффективности его использования, в минимизации показателей его рентабельности и оборачиваемости. Чем меньше оборотного капитала, тем быстрее он оборачивается, тем больше сумм выручки и прибыли приносится на каждый сформированный им рубль. И второй критерий относится к осторожным предприятиям. Предприятие минимизирует финансовые риски, проигрывая на рентабельности и оборачиваемости, получая высокую степень финансовой устойчивости и ликвидности.

Существуют разные методы управления и оптимизации структуры оборотных активов, однако предлагается использовать следующие мероприятия, представляемые в учебнике под редакцией Шохина по управлению составом и структурой оборотных средств [5, c. 270]:

- Проанализировать оборотные активы предприятия в ретроспективе

- Определить принципиальные подходы к формированию оборотных средств

- Оптимизировать объем оборотных активов

- Оптимизировать постоянную и переменную части оборотных активов

- Обеспечить достаточную ликвидность оборотных активов и сохранить ее на необходимом уровне

- Повысить рентабельность оборотных активов

- Вывить «утечки» и минимизировать потери оборотных средств в процессе их использования

- Сформировать оптимальную структуру источников финансирования оборотных активов

Рассмотрим каждый из этих этапов. Ретроспективный анализ всегда является актуальным звеном финансового анализа, без которого нельзя продолжать дальнейшую плановую деятельность предприятия. С помощью подобного инструментария финансового анализа появляется возможность изучить факторы, влияющие на изменение структуры оборотных средств предприятия. Анализ оборотных активов следует проводить, начиная с исследования динамики общего их объема, после чего имеет смысл перейти к структурированию составных элементов оборотных активов и рассмотрения их динамики в частности. После этого анализа резонно рассчитать показатели оборачиваемости оборотных средств, методика расчета которых была представлена во втором параграфе данной выпускной квалификационной работы. Данные показатели относятся к категории показателей деловой активности. Следует также рассчитать и другие показатели эффективности деятельности предприятия, такие как коэффициент сохранности, маневренности оборотных активов. При этом, следует иметь ввиду, что рост коэффициента маневренности имеет обоснованную почву при условии наличия опережающего темпа роста выручки. Таким образом, необходимо сопоставлять показатели оборотных средств и их эффективного использования с показателями выручки, рентабельности продаж, т. к. они в некоторой степени способны оказывать влияние на их состояние, находясь в постоянной взаимосвязи. Следует также построить длительности производственного, финансового и операционного циклов, сделать выводы об их продолжительности и изменениях. Эффективное использование оборотных средств ведет не только к общему уменьшению размера потребности в этих средствах для выполнения производственной программы, но и способствует укреплению финансового состояния предприятия, своевременному накоплению денежных средств для осуществления платежей по обязательствам, снижению себестоимости и повышению рентабельности.

На втором этапе определяются общие принципиальные подходы к формированию оборотных активов предприятия. Существует три основных подхода к решению данной задачи: «агрессивная, консервативная и умеренная» [1, с. 180]. При агрессивном подходе отсутствую какие-либо резервные запасы тех или иных оборотных активов. Все что имеется направляется в оборот. Однако, при сбое в производстве или другом непредвиденном событии, предприятие понесет крупные убытки. Действует известное правило — чем выше доход, тем больше риск. Примером может служить следующая формулировка: 100 % оборотных активов надо продать для расчета с поставщиком. Это явный агрессивный подход. Если оборотные активы на последнюю отчетную дату примерно равны оборотным активам за плановый период в фиксированной части. Это иллюстрации агрессивного подхода, мы не держим запасы, резервных запасов не имеем, покупателей не кредитуем, а значит, не раздуваем дебиторскую задолженность, денег на счете не держим, надеясь, что покупатели не просрочат оплату. Высочайшая скорость оборота, эффективность деятельности оборотных активов, рентабельности оборотных активов. Высочайшие риски — риски остановки производства из-за отсутствия сырья, риски потери клиентов из-за отсутствия готовой продукции на складе. Американцы считают, что 10 процентов выручки обеспечивается удовлетворением потребительского спроса. Жесткая кредитная политика вызывает риск потери клиентов и отсутствие денежных средств провоцирует риск неплатежеспособности. Все эти недостатки сочетаются с высокой прибыльностью.

На примере постоянной и переменной частей оборотных активов можно проиллюстрировать и умеренный подход к формированию оборотных активов. Если фактической наличие оборотных активов на последнюю отчетную дату приблизительно совпадает с суммой фиксированной плановой части оборотных активов и средней переменной части оборотных активов, то это может служить иллюстрацией умеренного подхода. Обеспечивается оптимальное соотношение между уровнем риска остановки производственной деятельности и уровнем эффективного использования имеющихся у предприятия оборотных активов. Нормирование — также может считаться наглядным примером умеренного подхода. Методика определения нормирования была приведена также во втором параграфе.

Наконец, консервативный подход. Опять же, сравниваем фактическое наличие оборотных активов на последнюю отчетную дату. Если оно примерно совпадает с суммой фиксированной плановой части оборотных активов и максимальной переменной части, то можно делать вывод о консервативном подходе. То есть имеются явно завышенные складские запасы, которые минимизируют риски остановки производства и потери клиента, раздутая дебиторская задолженность — кредитуем всех подряд, огромные денежные остатки, обеспечивающие платежеспособность, нивелируются ограниченными размерами выручки, минимальными рисками и проигрышем на показателях рентабельности и оборачиваемости.

Таким образом, с нашей точки зрения, для того, чтобы ответить на вопрос какой подход к финансированию оборотных активов использует компания достаточно сравнить остатки второго раздела баланса с плановыми показателями постоянной и переменной части оборотных активов.

На третьем шаге необходимо оптимизировать объем оборотных активов. Прежде чем соптимизировать объем оборотных активов, необходимо спланировать потребность оборотных активов на следующий год. Общая величина оборотных активов на следующий год состоит из четырех компонентов, которые представлены в формуле [1, с. 181]:

Запасы планируются либо нормированием, либо по модели Уилсона. Дебиторскую задолженность следует планировать по следующей формуле:

где ДЗтов 0— часть задолженности покупателей и заказчиков и задолженность по авансам выданным;

ДЗнетов 0— часть задолженности бюджета и задолженность подотчетных лиц;

ДЗпросроч 0— часть задолженности, подлежащей взысканию у лиц, просрочивших своевременную оплату долга;

— темп роста выручки в сопоставимых ценах.

При этом с нашей точки зрения, следует подчеркнуть, что темп роста выручки находится по следующей формуле, представляющей собой не что иное, как агрегатный индекс, или индекс Ласпейреса:

При планировании денежных активов можно выделить пять моделей их планирования. Это модель Баумоля, Миллера-Орра, Стоуна, метод Монте-Карло, и модель, основанная на 4 видах денежных активов.

Прочие оборотные активы находятся с помощью экстраполяции. Данный подход можно выразить с помощью следующей формулы:

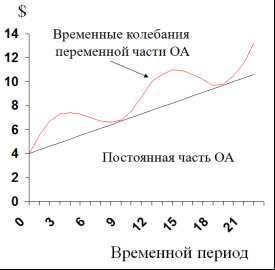

На четвертом этапе находятся постоянные и переменные части оборотных активов по определенной методике. Постоянные оборотные средства играют важную роль в деятельности предприятия. Они обеспечивают минимальные необходимый уровень, нужный для бесперебойного производства. Это минимально необходимый объем запасов, дебиторской задолженности и высоколиквидных активов. Переменные оборотные средства могут являться таковыми в силу сезонных колебаний производства. Они приобретают циклический характер. «Основными составляющими переменных оборотных активов являются дебиторская задолженность и денежные средства» [3, c. 104].

Рис. 1. Постоянная и переменная части оборотных активов

Технология определения постоянных и переменных частей оборотных средств не является традиционной методикой. Порядок ее расчета представлен в учебнике под редакцией Шохина, согласно которому величину постоянной части рекомендуется определять следующим образом [5, c. 272]:

где ОА1 — величина оборотных активов в плановом периоде;

Кmin— коэффициент минимального уровня оборотных активов

Коэффициент минимального уровня оборотных активов в свою очередь можно найти использую следующую формулу:

где ОАmin — минимальная сумма оборотных активов за прошедший исследуемый промежуток времени;

OAavg — средний размер оборотных активов за прошедший исследуемый промежуток времени.

Далее можно найти максимальную часть оборотных активов для переменной части:

где Кmax — коэффициент максимального уровня оборотных активов

Коэффициент максимального уровня оборотных активов также может быть найден по формуле, которая аналогична по своему принципу формуле нахождения коэффициента минимального уровня оборотных активов, за исключением числителя — в числителе будет максимальный уровень оборотных активов за исследуемый промежуток времени.

Имеет также смысл найти среднюю величину переменной части наших оборотных активов:

В некоторых исследованиях приводятся оборотные средства как нормируемые и ненормируемые [6, c. 36]. Нормировать можно количество запасов, готовую продукцию, незавершенное производство. Не поддаются нормированию денежные средства, дебиторская задолженность, ввиду неконтролируемости объемов и не предсказуемого характера.

Далее, не менее важный этап — это этап по управлению ликвидностью. Здесь фигурируют два подхода к управлению ликвидностью. Это сравнение нормативных значений ликвидности с теми значениями, которые получаются по факту. При расхождении с нормой изучаются причины, вызвавшие такое расхождение. Второй подход связан с формированием идеальной структуры оборотных активов, которую наше предприятие хотело бы иметь. Рассмотрим условный пример на производственном предприятии пищевой промышленности в таблице 3. Имеется три вида оборотных активов: запасы, дебиторская задолженность и денежные средства. Для производственного предприятия самую главную роль играет определение доли абсолютно ликвидных оборотных активов, которые будут обеспечивать его платежеспособность. Пусть такая доля будет равна 10 процентам.

Таблица 1

Идеальная структура оборотных активов

| Оборотный актив | Процентаж | Длительность, вднях |

| Запасы | 60 % | 15 |

| Дебиторская задолженность | 30 % | От 40 дней до 2 месяцев |

| Денежные средства | 10 % | 5 |

Далее, любое производственное предприятие решает какая доля оборотных активов будет приходится на запасы, т. к. предприятие создано для переработки входящих товарно-материальных запасов и продвижения продукции до потребителя. В России более ликвидным активом принимаются запасы, в то время как в мире дебиторская задолженность. Пусть доля таких активов будет равна более 50 %, и конкретно составлять 60 процентов. Соответственно, доля дебиторской задолженности составляет 30 %. Далее сформируем максимальные сроки по видам оборотных активов. Пусть денежные средства будут находиться на счете, обеспечивая платежеспособность в течении 5 дней. В легкой пищевой промышленности запасы превращаются в готовую продукцию приблизительно в течении 15 дней. Договор отсрочки платежа наше предприятие готово предоставлять на срок не менее 40 дней и не более 2 месяцев, под влиянием конкурентов. После этого мы находим идеальный срок оборота оборотных активов, взвешивая доли на длительность. Далее сопоставляются идеальные значения с реальными показателями. Таким образом, данный пример является факторным анализом ликвидности. Сначала составляется таблица идеальной структуры и скорости оборота, а затем предприятие считает показатели по факту, обнаруживая две причины снижения ликвидности: изменение структуры в пользу менее ликвидных активов и замедление оборачиваемости отдельных их видов.

На шестом этапе рассматривается повышение рентабельности оборотных активов. Оборотные активы не прибыльны по своему содержанию. Единственным видом оборотных активов, который способен приносить прибыль предприятию можно считать краткосрочные финансовые вложения. Они приносят процентный доход, и по ним можно считать рентабельность. Для нахождения рентабельности краткосрочных финансовых вложений необходимо найти отношение процентов к получению на величину краткосрочных финансовых вложений по балансу. Также можно найти рентабельность каждого отдельно взятого вида оборотных активов. Таким образом, повышение рентабельности заключается в «использовании временно свободного остатка денежных средств для формирования портфеля краткосрочных финансовых вложений» [5, c. 240].

Седьмой этап заключается в минимизации потерь в процессе управления. Данный этап предполагает оптимизацию затрат по обслуживанию хранения запасов готовой продукции, их недостачи, потерь при транспортировке, потерь от упущенной выгоды. То есть если потери от вложения в средств в запасы больше чем сумма средств, которые могли бы быть получены от краткосрочного финансового вложения, то речь идет именно о такой упущенной выгоде. Дебиторская задолженность также обесценивается на инфляцию и в связи с невозможностью пересчета цены после отгрузки продукции. Помимо всего прочего, дебиторская задолженность обесценивается на величину финансовых потерь, которые превращаются в безнадежные долги.

Наконец, последний этап заключается в формировании оптимальной структуры источников финансирования оборотных активов. Опять же, здесь фигурирует консервативная модель, агрессивная и компромиссная, плюс добавляется идеальная модель. «Модели отличаются между собой соотношением «текущих активов» и их источниками — «текущими обязательствами» [4, c. 175].

Принципиальная разница может быть также представлена в виде следующей таблицы.

Таблица 2

Модели финансирования оборотных активов

| Модель финансирования активов | Базовое балансовое уравнение |

| Идеальная модель | ДП = ВА |

| Консервативная модель | ДП = ВА + СЧ + ВЧ |

| Агрессивная модель | ДП = ВА + СЧ |

| Компромиссная модель | ДП = ВА + СЧ + 0,5ВЧ |

Таким образом, нами были рассмотрены и проиллюстрированы восемь этапов политики управления оборотными активами с целью оптимизации их структуры и состава.

Литература:1. Бланк И. А. Финансовый менеджмент. Учебный курс. — М.: Эльга. Ника-Центр, 2005.

2. Ковалев, В. В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. — М.: Финансы и статистика, 2011.

3. Когденко В. Г. и др. Краткосрочная и долгосрочная финансовая политика. — М., 2011.

4. Осипова В. С. Некоторые подходы к управлению оборотным капиталом на предприятии // Известия Южного федерального университета. Технические науки. — 2005. — № 8.

5. Финансовый менеджмент: учебник / под ред. проф. Е. И. Шохина. — М.: КНОРУС, 2012.

6. Шмырева Е. А. Теоретические основы финансового механизма управления оборотными средствами и их взаимосвязь с практикой // Вестник Академии. — 2013. — № 1.

Основные термины (генерируются автоматически): актив, дебиторская задолженность, средство, переменная часть, запас, оборотный капитал, готовая продукция, идеальная структура, минимальный уровень, максимальный уровень.

moluch.ru

Рабочий капитал и оптимизация оборотного капитала

Рабочий капитал (Working Capital) – разность между текущими активами и текущими обязательствами (увеличенными на сумму краткосрочных кредитов). Рабочий капитал представляет ту часть оборотных активов, которая финансируется долгосрочными финансовыми ресурсами – собственными (капитал компании) или привлеченными (например, банковские кредиты или долговые обязательства, облигации).

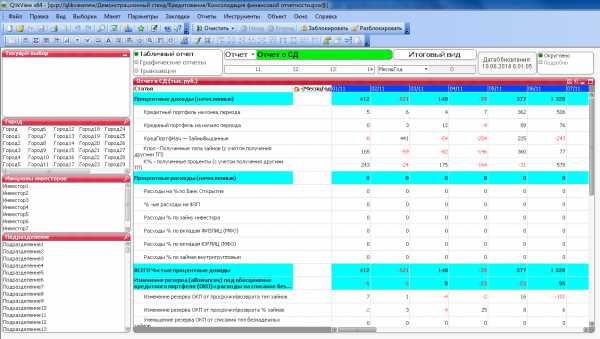

Что позволяет делать решение Business-Qlik for Working Capital Cashboard?

Данное решение предназначено для управления оборотным капиталом предприятия. Оно позволит повысить ликвидность организации и поддерживать оборотный капитал на оптимальном уровне.

Основными признаками, свидетельстующими о необходимости оптимизации, являются увеличение долговой нагрузки, рост просроченной задолженности и снижение уровня оборачиваемости товарных запасов, различия в динамике показателей деятельности и изменениях оборотного капитала.

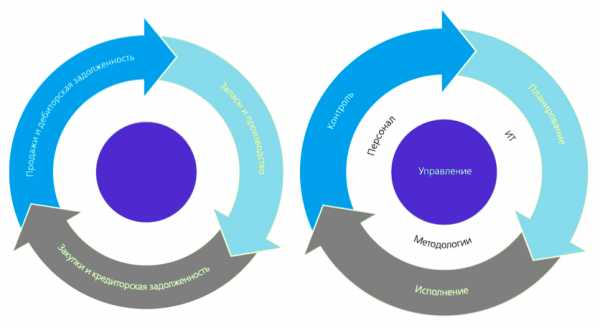

BI CONSULT предлагает разносторонний подход, направленный на быстрое достижение результатов и долгосрочное повышение эффективности управления оборотным капиталом. Оптимизация оборотного капитала осуществляется путем внедрения системы бизнес- анализа по всем направлениям деятельности организации, включая продажи, закупки, управление запасами, дебиторской и кредиторской задолженностью, а также свободными денежными средствами.

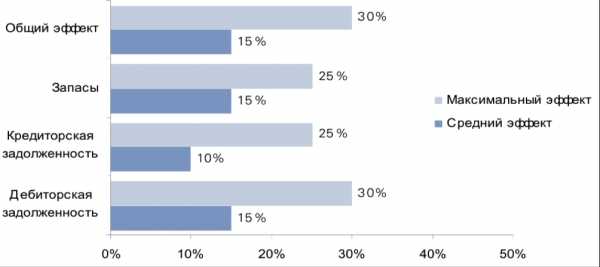

Оптимизация оборотного капитала позволит компании высвободить 15% - 30% от его первоначального объема. Еще 10–15% денежных средств даст централизация управления финансовыми ресурсами.

Оптимизация оборотного капитала

Подход разработан с учетом всех взаимозависимостей компонентов оборотного капитала:

-

продажи и дебиторская задолженность

-

оптимизация процесса планирования продаж;

-

стандартизация и оптимизация ценообразования и условий оплаты;

-

разработка и внедрение процедур контроля в системе ценообразования, предоставления скидок, исполнения отгрузок и мониторинга дебиторской задолженности;

-

контроль сбора дебиторской задолженности;

-

-

запасы и производство

-

оптимизация процесса планирования производства;

-

оптимизация процесса управления уровнем запасов;

-

разработка и внедрение процедур контроля в процесс управления запасами;

-

-

закупки и кредиторская задолженность

-

оптимизация процесса планирования закупок;

-

консолидация поставщиков, оптимизация процесса закупок и осуществления выплат поставщикам;

-

разработка и внедрение процедур контроля в системе закупок.

-

Комплексная система планирования продаж, подготовки запасов, производства и закупок позволяет максимально оптимизировать компоненты оборотного капитала.

Система финансовой отчетности и показателей деятельности, включающая необходимые показатели и финансовые ограничения, позволяют оперативно отслеживать состояние оборотного капитала.

Тщательно продуманный набор мероприятий по оптимизации оборотного капитала позволяет выработать в компании культуру эффективного использования денежных средств за счет внедрения соответствующих контрольных процедур.

Вопросы, которые решает система бизнес-анализа:

-

сколько замороженных в операционном цикле денежных средств можно высвободить, не снижая эффективности и не сокращая объема операций?

-

каковы оптимальные показатели оборачиваемости запасов, дебиторской и кредиторской задолженности и как их достичь?

-

какова реальная потребность компании в денежных средствах и какие инструменты управления помогут эту потребность уменьшить?

Выгоды от внедрения решения Business-Qlik for Working Capital Cashboard

-

Конвертация оборотного капитала в денежные средства.

-

Быстрый, измеримый эффект без существенного отвлечения ресурсов.

-

Улучшение положения с кредиторской и дебиторской задолженностью.

-

Сокращение и нормирование запасов, контроль запасов на оптимальном уровне.

-

Улучшение эффективности управления оборотным капиталом и контроля его состояния.

-

Возможность краткосрочного скользящего планирования движения денежных средств по отдельным предприятиям и по компании в целом.

Основные особенности методологии:

-

реализация быстрых решений в кратчайшие сроки;

-

комплексный подход, учитывающий взаимозависимость продаж, закупок, уровня запасов и управления дебиторской и кредиторской задолженностью, что позволяет достичь наилучшего результата;

-

повышение эффективности процессов управления оборотным капиталом и оптимизация процессов планирования продаж и закупок, обеспечивающие оптимальный уровень оборотного капитала;

-

эффективные контрольные процедуры, направленные как на исполнение процессов, так и на выявление недостатков с целью обеспечения непрерывного повышения эффективности процессов;

С целью достижения максимального эффекта от оптимизации оборотного капитала мы формируем команду специалистов, обладающих необходимым опытом, экспертными знаниями и навыками в области финансов, управления продажами и закупками, а также построения системы внутреннего контроля и оптимизации налогообложения.

Продукт Business-Qlik

Продукт Business-Qlik, запросить доступ к демо-стенду on-line

biconsult.ru

Оптимизация оборотного капитала

В июне вышло исследование PWC, посвященное действиям потребителей и бизнеса в условиях спада в экономике. Среди негативных факторов, повлиявших на их бизнес, 29% респондентов отметили повышение стоимости оборотного капитала. Предлагаем способы оптимизации оборотного капитала.

Оборотный капитал – это собственные или заемные средства компании, обеспечивающие операционный цикл. Это деньги, замороженные в дебиторской задолженности, авансах, выданных поставщикам и запасах. Частично эти вложения финансируются контрагентами за счет кредиторской задолженности и авансов, полученных от покупателей. Оборотный капитал имеет свою цену, которая выражается для компании в стоимости заемного финансирования либо в виде неполученного дохода от размещения временно свободных денежных средств.

Многие компании стараются решать вопрос оптимизации размера оборотного капитала собственными силами. И нужно признать, что делают они это весьма успешно. Особенно эффективны в этом вопросе крупные организации, обладающие значительной ресурсной базой и весом на рынке.

В отношении управления дебиторской и кредиторской задолженностью де-факто действует «право сильного». Это хорошо заметно, если проанализировать средние дни собираемости дебиторской задолженности и период, за который оплачиваются счета поставщиков в крупных компаниях.

Лидеры рынка в 90 процентов случаев заключения договоров могут успешно диктовать свои условия контрагентам. В оставшиеся 10 процентов укладываются расчеты с естественными монополиями и с сопоставимыми по размеру и положению на рынке компаниями. Так же сюда относятся те редкие случаи, когда небольшая компания предлагает эксклюзивные условия или продукты при обширном спросе.

При таком положении, может возникнуть желание переложить финансирование своей операционной деятельности на плечи поставщиков, оплачивая поставки только после того, как произойдет реализация. Такой подход, при всей его простоте и финансовой привлекательности, имеет оборотную сторону. Далеко не каждый поставщик сможет выдержать бремя финансирования больших отсрочек платежа. Данные ЦБ и экспертная оценка профессиональных казначеев говорят о том, что стоимость финансирования для малого и среднего бизнеса может превышать более чем на 20%-30% стоимость денег, занимаемых крупной компанией.

Пул надежных проверенных поставщиков — это основа не только стабильного развития компании, но и залог качественного планирования остатков на складах. Поэтому грамотные организации, думая, в первую очередь о собственном бизнесе и оптимизации оборотного капитала, рассматривают поставщиков, как партнеров. Их развитие поддерживают, по мере сил обучают, подтягивая до собственных стандартов качества.

Приемы оптимизации оборотного капитала

Я хочу напомнить несколько приемов и правил, которые в незначительной степени затрагивают контрагентов, практически бесплатны для внедрения, но дающих ощутимый положительный финансовый эффект от оптимизации оборотного капитала.

Переход на фиксированные платежные дни — это сложившаяся практика в крупнейших международных и российских компаниях. Компания платит по своим счетам раз или два раза в неделю. В основном эта мера служит для оптимизации платежной функции компании, но Как приятное дополнение, дает эффект от увеличения среднего периода оплаты кредиторской задолженности.

Если зарплата вашим сотрудникам начисляется на пластиковые карты, проверьте, что день списания средств с расчетного счета и день начисления средств на карточки сотрудников, совпадает. Если это не так есть повод обсудить с банком условия зарплатного проекта. Может показаться, что один день ничего не решает. Но если учесть, что зарплата выплачивается 24 раза в год (аванс + оклад), то получается, что месячный фонд заработной платы может быть размещен на депозитных счетах суммарно, в течение 24-х дней. Финансовый эффект для своей компании можно без труда посчитать.

Платить авансы в наше непростое время, это непозволительная роскошь. Попытка ограничения авансирования поставщиков может натолкнуться на противодействие отдела закупок. При этом будут приводиться стандартные аргументы про рост цен и остановку бизнеса. Отчасти это справедливо, но чаще авансирования удается избежать путем переговоров. Если для поставщика действительно важно быстро получить оплату, дни отсрочки могут отличаться от стандартных или оплата может быть произведена по факту.

Исключением являются расчеты с естественными монополиями (газ, электричество, вода). Если потребуются дополнительные аргументы, предложите вашему отделу продаж заключать больше договором на условиях авансирования.

Возвращать долги банкам лучше досрочно, потому что в этом случае вы экономите проценты. А вот платить по счетам раньше, чем это написано в условиях соглашения – это все равно, что залезать себе в карман. Таким образом, вы лишаете себя совершенно бесплатного и легального источника финансирования, который зачастую, путем непростых переговоров, обеспечил отдел закупок. Чтобы процесс работал эффективно, желательно, чтобы реестр платежей строился автоматически на основании условий оплаты из заключенных договоров. Если реестр формируется вручную, избежать влияния человеческого фактора будет сложно.

Определение минимального размера запасов уже давно стало для компаний повседневной практикой, которая способствует обеспечить непрерывность производственного процесса. С точки зрения управления оборотным капиталом, важно, для каждого запаса зафиксировать кроме минимального остатка еще два показателя:

- Диапазон уровней остатков, в котором должен быть выпущен заказ на закупку. Он, будет несколько выше уровня минимального остатка, так как потребуется время на обработку заказа поставщиком и доставку.

- Максимальный размер заказа должен соответствовать уровню прогнозируемого потребления. Этот показатель может использоваться для регулирования исходящего денежного потока в случае снижения ожиданий по поступлению денежных средств.

Планирование описанных выше показателей управления запасами непосредственным образом связанно с надежность поставщиков. При этом запасы являются одной из самых перспективных для оптимизации частей оборотного капитала крупных производственных компаний.

Не спешите менять условия платежей в договорах с контрагентами, нанимать дорогих консультантов, и учреждать комитеты по борьбе с оборотным капиталом. Попробуйте собрать группу инициативных сотрудников из разных финансовых и нефинансовых отделов и в формате мозгового штурма поискать простые и дешевые способы повышения эффективности. По опыту нашей компании из оборотного капитала можно высвободить от 5 до 15 процентов от размера годовой выручки, чтобы вложить их, например, в развитие.

fd.ru

Примеры оптимизации использования оборотного капитала организации

Оборотный капитал – основа жизни и развития любой компании. Это наиболее подвижная часть капитала, которая легко трансформируется в денежные средства. С точки зрения бух-учета, оборотный капитал – это превышение текущих активов компании над ее краткосрочными обязательствами. К оборотному капиталу относятся денежная наличность, ценные бумаги, материально-производственные запасы, нереализованная готовая продукция, краткосрочная задолженность других предприятий данному предприятию. Иначе говоря, это оборотный фонд предприятия.

Суть вопроса

ВАЖНО! Используя оборотный капитал, соблюдайте баланс, ведь нехватка оборотного капитала организации чревата долгами и падением прибыли, а раздутый неиспользуемый капитал тормозит развитие бизнеса. Если его недостает, предприятию приходится брать займы, и не всегда на выгодных условиях, а это снижает финансовую устойчивость бизнеса и ведет к падению прибыли. Но когда оборотный капитал организации раздут – тоже плохо: компания не использует ресурсы для развития новых проектов.

Сегодня особенно актуален вопрос грамотного использования оборотного капитала, ведь ресурсы нужны не только для завоевания рынка, но и для повышения эффективности работы салона красоты за счет внутренних резервов. Мы предлагаем вам сводную таблицу с несколькими примерами программ оптимизаций оборотного капитала, обращая внимание на такие аспекты, как управление запасами и снабжением, дебиторская и кредиторская задолженность, денежные средства, организационные аспекты.

КСТАТИ!Если вам необходимо производить автоматический расчет зарплаты своих сотрудников, вести учет товара, кассовые движения салона красоты и видеть баланс взаиморасчетов, то рекомендуем попробовать Арнику - сервис по управлению салоном красоты. В Арнике это реализовано максимально просто и удобно.

Пример программы по оптимизации оборотного капитала организации

|

Основные проблемы |

Необходимые мероприятия |

|

|

Управление запасами и снабжением |

||

|

1. Избыточный уровень запасов 2. Значительные затраты на хранение 3. Завышенная стоимость закупок. |

1. Сокращение объема и нормирование запасов:

2. Снижение стоимости закупок:

|

|

|

Дебиторская и кредиторская задолженности |

||

|

1. Невыгодная отсрочка платежей покупателей: больше, чем средняя по рынку. 2.Невыгодная отсрочка платежей поставщикам: меньшая, чем средняя по рынку. 3.Высокий объем просроченной дебиторской задолженности, значительные объемы списаний по долгам. 4. Отсутствие системы контроля платежей: оплаты производятся раньше срока, счета не выставляются вовремя, сроки и объемы погашения дебиторской задолженности не отслеживаются. |

1. Анализ рынка, сравнение с ситуацией у конкурентов, определение лучших (типовых) условий оплаты. 2. Разработка и внедрение эффективных механизмов контроля платежей: автоматизированный учет дебиторской и кредиторской задолженности, создание форм и механизмов ведения оперативной управленческой отчетности. 3. Сокращение просроченной дебиторской задолженности, уменьшение периодов оборота за счет альтернативных финансовых инструментов (цессия, факторинг, форфейтинг), разработка и внедрение этих механизмов и методологий. |

|

|

Денежные средства |

||

|

Избыточное резервирование денежных средств на счетах вследствие:

|

1. Определение оптимальных лимитов остатков денежных средств на счетах, разработка методик и механизмов нормирования. 2. Подготовка и внедрение методик (процедур) оперативного планирования и контроля движения денежных средств (в том числе составление технического задания для реализации изменений в информационных системах). 3. Разработка механизмов и внедрение современных инструментов централизованного управления денежными средствами, ведение переговоров с банками, внедрение систем под ключ. 4. Создание схем и методологий управления свободными денежными средствами, ведение переговоров с банками относительно улучшения условий обслуживания. |

|

|

Организационные аспекты |

||

|

1. Отсутствие у финансовых менеджеров возможности ощутимо влиять на деятельность функциональных служб в ходе оптимизации оборотного капитала. 2. Отсутствие четкого распределения обязанностей и ответственности в рамках системы управления оборотным капиталом организации. |

Разработка и внедрение инструментов сквозного управления оборотным капиталом и денежными средствами:

|

|

www.dirsalona.ru

Планирование и оптимизация оборотного капитала

Темпы роста себестоимости продукции (работ, услуг) в 2008 г были сопоставимы с темпами изменения выручки от реализации, что является благоприятной тенденцией.

В 2007 г. предприятие получило прибыль в размере 898 тыс. руб., а в 2008 году размер чистой прибыли составил 657 тыс. руб., она сократилась на 26,84 %.

В 2008 г. сократились показатели фондоотдачи, но повысилась производительность труда на 56,8 %. В целом предприятие можно охарактеризовать как высокоперспективное и динамично развивающееся.

2.2 Показатели экономической эффективности использования оборотных средств организации

Необходимым условием выполнения планов по производству продукции, снижению ее себестоимости, росту прибыли, рентабельности является полное и своевременное обеспечение организации сырьем и материалами необходимого ассортимента и качества.

Величина собственного оборотного капитала в экономическом анализе подвергается абсолютному и относительному измерению и оценке. С помощью абсолютных показателей оценивают стоимость оборотных активов и абсолютные изменения. К относительным показателям относят индексы относительных изменений капитала, удельные веса отдельных активов в общем составе оборотных средств, темпы роста, темпы прироста, оборачиваемость, рентабельность и др. Среди относительных показателей отношение собственного оборотного капитала (собственный капитал минус внеоборотные активы) к общей сумме оборотного капитала называют коэффициентом обеспеченности оборотных активов собственными средствами (КОСС ). Его величина должна быть не ниже 0,1. Невыполнение данного ограничения свидетельствует о недостаточности собственных источник в составе оборотных средств. Это означает, что слишком большая часть оборотных средств сформирована из заемных средств. Запасы должны быть обеспечены не менее чем на 0,6-0,8 долей единицы собственным капиталом за минусом внеоборотных активов.

Организации, не обеспеченные собственными оборотными средствами, банки оценивают как финансово неустойчивые и ограничивают режим кредитования для них. По таким организациям изучают причины недостатка собственного оборотного капитала и разрабатывают мероприятия по нормализации оборотного капитала и рациональному его использованию. Наиболее распространенные причины необеспеченности организации собственным оборотным капиталом – недостаточный объем продаж, нарушение структуры товарооборота, замедление товарооборачиваемости, затоваривание.

Рассчитаем названный коэффициент для анализируемого предприятия.

КОСС = (Собственный капитал – Внеоборотные активы) / Оборотные активы

На конец 2007 года КОСС составил:

(1325-89) / 1710 = 0,72

На конец 2008 года КОСС составил:

(1624-75)/2241 = 0,69

Как мы видим, значение показателя является не очень высоким, но в то же время соответствует принятому критерию оценки.

Комплексная оценка эффективности использования материальных ресурсов осуществляется в практике экономической работы системой показателей и моделированием их взаимосвязи. Показатели эффективности использования материальных ресурсов делятся на обобщающие и частные.

К обобщающим показателям относятся: коэффициент оборачиваемости и скорости оборота запасов, коэффициент закрепления, коэффициент загрузки, удельный вес материальных затрат в себестоимости продукции, коэффициент использования материальных ресурсов, прибыль на 1 руб. материальных затрат, а также показатели материалоемкости и материалоотдачи продукции.

Частные показатели эффективности материальных ресурсов используются для характеристики эффективности потребления отдельных элементов материальных ресурсов, а также для оценки материалоемкости отдельных изделий. Удельная материалоемкость отдельных изделий может исчисляться в стоимостном, натурально-стоимостном и натуральном выражении.

Основным показателем эффективности использования оборотных средств является коэффициент оборачиваемости.

Показатели, характеризующие скорость оборота оборотных средств и их элементов, очень важны для анализа финансово-хозяйственной деятельности организации. На данном этапе анализа сначала оценивают оборачиваемость товарно-материальных запасов (ТМЗ).

Поскольку производственные запасы учитываются по стоимости их приобретения, для расчета коэффициента оборачиваемости или скорости оборота запасов (lобор ) используется не выручка от продажи, а себестоимость проданной продукции. Здесь используется формула

где S — себестоимость реализованной продукции; ЕМ — средний остаток запасов за данный отчетный период.

Отсюда легко определяется и показатель средней продолжительности одного оборота в днях. В практике финансовых расчетов при исчислении показателей оборачиваемости для некоторого их упрощения принято считать продолжительность любого месяца равной 30 дням, любого квартала — 90 дням и год — 360 дням. Продолжительность оборота в днях (l дн ) можно рассчитать по формуле

где t — продолжительность периода, за который определяются показатели, дней (q = 30, 90, 360).

Этот показатель (lдн ) не зависит от продолжительности того периода, за который был вычислен, в отличие от коэффициента оборачиваемости. Так, если продолжительность одного оборота — 30 дней, то скорость оборота будет равна или 3 оборотам в квартал и (или) в то же время — 12 оборотам в год.

Коэффициент закрепления (К3 ) — это величина, обратная коэффициенту оборачиваемости. Она характеризует долю запасов, приходящихся на 1 руб. себестоимости реализованной продукции:

Оборачиваемость оборотных средств может замедляться или ускоряться. В результате ускорения оборачиваемости оборотных средств, т. е. сокращения времени прохождения оборотными средствами отдельных стадий и всего кругооборота, снижается потребность в этих средствах, происходит их высвобождение из оборота. Замедление оборачиваемости сопровождается вовлечением в оборот дополнительных средств.

Материалоотдача (Мо ) показывает, какой объем реализации услуг приходится на каждый рубль вложенных в производство материальных ресурсов:

где N — объем реализации услуг; М — стоимость материальных ресурсов.

Материалоемкость (МЕ ) является показателем, обратным материалоотдаче, и показывает, сколько материальных затрат необходимо произвести или фактически приходится на 1 руб. объема реализации услуг:

Расчет основных показателей практически основан на соотношении объема реализации услуг и среднего остатка оборотных средств.

Таблица 3

Анализ показателей оборачиваемости и эффективности использования оборотных средств ООО «Электрика» в 2007-2008 гг. (тыс. руб.)

Анализ данных таблицы 3 показывает, что в 2008 году улучшились все показатели, характеризующие эффективность использования запасов: повысился коэффициент оборачиваемости и, следовательно, на 20,5 дней сократилась длительность одного оборота; снизилась материалоемкость и практически в два раза выросла материалоотдача, что свидетельствует об эффективном использовании оборотных средств.

Анализ дебиторской задолженности занимает особое место в системе комплексного анализа оборотного капитала. Дебиторская задолженность является неотъемлемой частью оборотного капитала. Комплексный анализ дебиторской задолженности имеет большое значение в деле укрепления платежной дисциплины, ускорения расчетов, повышения ликвидности активов, их платежеспособности, эффективности расчетов и в целом хозяйственных процессов.

mirznanii.com

1.2 Методы оптимизации оборотных средств предприятия. Пути улучшения способов использования оборотных активов на примере предприятия

Похожие главы из других работ:

Анализ и оценка оборачиваемости оборотных средств предприятия

1.1 Основные понятия оборотных средств и источников формирования оборотных средств

Оборотные средства - это средства, используемые предприятием для осуществления своей постоянной деятельности, оборотные средства включают в себя производственные запасы предприятия, незавершенное производство...

Анализ и оценка оборачиваемости оборотных средств предприятия

1.3 Основные методы нормирования элементов оборотных средств предприятия

Применяются следующие основные методы нормирования оборотных средств: прямого счета, аналитический, коэффициентный...

Анализ и управление денежными средствами предприятия

2.2 Методы оптимизации финансов предприятия

Одним из наиболее важных и наиболее сложных этапов управления денежными потоками предприятия является их оптимизация...

Анализ эффективности использования оборотных средств на ООО "Мультисервисные системы"

1.1 Сущность и организация оборотных средств предприятия. Источники формирования оборотных средств

Управление оборотными средствами - один из ключевых моментов управления любой организацией. Каждое предприятие, осуществляющее хозяйственную деятельность должно иметь оборотные средства (оборотный капитал)...

Влияние ускорения оборачиваемости оборотных средств на эффективность производства

1.1 Понятие, состав и структура оборотных средств предприятия. Кругооборот оборотных средств и его стадии

Необходимо сказать что любая коммерческая организация, ведущая производственную или иную коммерческую деятельность должна обладать реальным, т.е. функциональным имуществом или активным капиталом в виде основного или оборотного капитала...

Влияние ускорения оборачиваемости оборотных средств на эффективность производства

- разработка основных мероприятий по совершенствованию и использования оборотных средств и оптимизации их оборачиваемости.

Данная тема исследуется частично следующими авторами: Н.В. Колчина, Мездриков Ю.В., Романовский М.В. Курсовая работа состоит из введения, трех глав и заключения...

Влияние ускорения оборачиваемости оборотных средств на эффективность производства

2.1 Разработка мер по оптимизации структуры оборотных средств объекта исследования

В работе проведен анализ структуры оборотных средств ОАО «ГМС Насосы», на основе которого можно сделать следующие выводы...

Нормирование оборотных средств

1.2 Методы нормирования оборотных средств

В условиях работы предприятий на принципах коммерческого расчета возрастает необходимость определения потребности предприятий в собственных оборотных средствах, играющих главную роль в нормальном функционировании предприятий...

Оборотный капитал организации

2.1 Методы нормирования оборотных средств

Определение потребности предприятия в собственных оборотных средствах осуществляется в процессе нормирования, то есть определения норматива оборотных средств...

Оптимизация налогообложения на примере ООО "Сокольский хлебокомбинат"

1.2 Оптимизация налогообложения, как способ снижения налоговой нагрузки предприятия: методика и методы оптимизации

В зависимости от периода времени, в котором осуществляется легальное уменьшение налогов, можно классифицировать налоговую оптимизацию как перспективную и текущую...

Оценка деловой активности предприятия

- Ускорение оборачиваемости оборотных средств приводит к высвобождению средств из оборота, что позволяет меньшей суммой оборотных средств увеличить выпуск и реализацию продукции и улучшить качество продукции (работ, услуг).

...

Планирование балансовой прибыли. Показатели планирования (нормирования) оборотных средств предприятия

2 Определение потребности предприятия в оборотных средствах. Показатели планирования (нормирования) оборотных средств предприятия

Вопросы определения достаточности оборотного капитала и нормирования оборотных средств находятся в компетенции предприятий. Предприятия определяют периодичность и методы нормирования...

Пути улучшения способов использования оборотных активов на примере предприятия

3.2 Направления оптимизации величины оборотных средств предприятия

Проведенное исследование позволяет утверждать, что на предприятии необходима разработка и внедрение мероприятий, направленных на повышение эффективности управления оборотными средствами...

Управление денежными средствами компаний

2.2 Методы оптимизации финансов предприятия

Одним из наиболее важных и наиболее сложных этапов управления денежными потоками предприятия является их оптимизация...

Управление оборотным капиталом

Глава 1. Сущность оборотных средств организации. Состав и структура оборотных средств.

Оборотные средства функционируют в сфере производства, являясь материальной основой производства, и разделяются на оборотные производственные фонды и фонды обращения...

fin.bobrodobro.ru