Оптимизация налога на прибыль. Оптимизация налога на прибыль это

Оптимизация налога на прибыль

Необходимость оптимизации налогов

Определение 1

Налог на прибыль и НДС – налоги, которые желает снизить каждая организация, находящаяся на общей системе налогообложения.

Т.к. налоговая база по этим налогам практически одинаковая, организации стараются увеличить расходы, это самый легкий способ оптимизации этих налогов. Но если увеличивать расходы, можно получить реальный убыток, а это невыгодно практически никому. Поэтому нужно оптимизировать реальные затраты организаций.

Способ обойти нормирование расходов

- Выгода: Некоторые виды расходов, согласно Налоговому Кодексу, нормируются в целях включения в расходы для расчета налога на прибыль. Суммы, превышающие эти нормы, не принимаются к расходам. Если эти непринимаемые суммы заменить другими видами расходов, будет возможность включить их в состав принимаемых к налоговому учету расходов.

- Как это сделать: Нормируемые расходы это представительские расходы, некоторые виды компенсаций и другие. Компенсацию за использование личного транспорта в служебных целях можно заменить на договор аренды, сумма аренды не нормируется и все расходы по обслуживанию транспорта принимаются к налоговому учету. Таким же образом можно заменить и другие виды нормируемых расходов.

Выплата заработной платы вместо дивидендов

- Выгода: Данное предложение позволяет принять к налоговым расходам выплаты учредителю в виде заработной платы.

- Как это сделать: Дивиденды, выплачиваемые учредителям, не принимаются к налоговым расходам, поэтому замена этих сумм на сумму заработной платы или премии позволяет принять их к налоговому учету.

Есть и минусы этого способа: НДФЛ с дивидендов 9%, а с заработной платы 13%. Ещё суммы заработной платы облагаются страховыми взносами (30%) до предельной величины облагаемой базы. Но если суммы выплат больше, сумма страховых взносов уменьшается.

Так как эти суммы примутся состав расходов для расчета налога на прибыль, получается еще экономия 20% (ставка налога на прибыль).

Замечание 1

Кроме этого дивиденды можно заменить различными компенсациями, не облагаемые страховыми взносами. Можно передать ему имущество компании для использования в служебных целях (например дорогой автомобиль), оформить медицинскую страховку от компании, некоторые личные поездки оформлять в виде командировок.

Выплата заработной платы вместо дивидендов

Полученные доходы физическим лицом по ставке 13% можно уменьшить на социальные и имущественные вычеты и получить уплаченный НДФЛ от государства.

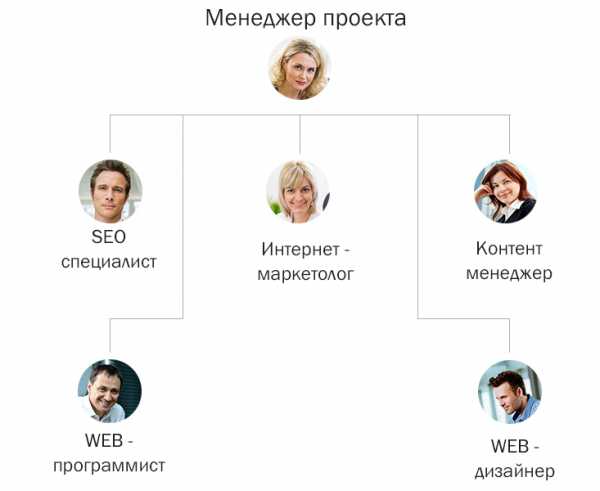

Создание группы компаний со спецрежимами

Это позволит перераспределить прибыль:

- Выгода: Создается группа компаний у одних владельцев бизнеса с разными видами системами налогообложения и перевод части доходов на эти компании.

- Как это сделать: Данную группу компаний необходимо очень грамотно организовать по направлениям бизнеса, независимым друг от друга руководителей компаний и другим критериям.

В основном, организация на общей системе налогообложения в группе компании приобретает необходимый товар у спецрежимника, что позволяет оставить часть прибыли на «упрощенке», где ставка на прибыль гораздо ниже (6% у «доходов» и 15% у «доходы – расходы»).

Это абсолютно законные схему оптимизации налога на прибыль.

Транспортный отдел группы компании можно смело перевести на ЕНВД и оказывать услуги «своим» организациям. На ЕНВД фиксированная ставка налога, а ходящая стоимость услуг может быть чуть выше рыночной.

Оптимизация налогов через группу компаний

На компанию «упрощенца» можно вывести активы группы компаний в целях экономии на налоге на имущество. Другие участники группы компаний могут пользоваться данным имуществом и платить за это «пользование» арендную плату. Это искусственное увеличение расходов для организаций на общей системе налогообложения.

Оптимизация налогов через передачу активов упрощенцу

spravochnick.ru

Оптимизация налога на прибыль

Содержание Введение………………………………………………………………….2 Глава 1. Основные моменты и правила налоговой оптимизации…….3 1.1.Концепции разграничения налоговой оптимизации и уклонения от налогов…………………………………………….3 1.2.Основные моменты оптимизации налога на прибыль……..…10 Глава 2.Различные методы оптимизации налога на прибыль……….18 2.1.Создание резерва по сомнительным долгам……………………18 2.2.Создание ремонтного фонда и применение различных методов амортизации……………………………………………24 Заключение………………………………………………………………33 Список используемой литературы……………………………………..34coolreferat.com

Какие есть законные способы оптимизации налога на прибыль?

Ведение предпринимательской деятельности предусматривает обязательную уплату налогов. Об этом четко говорит действующее законодательство. Иными словами, бизнесмены должны поделиться частью зарабатываемых средств с государством. Естественно, налогоплательщики стремятся к тому, чтобы сделать такие отчисления в бюджет как можно меньшими. Это в полной мере касается налога на прибыль. Сделать это можно двумя основными способами:

- максимально возможным применением механизмов налогового регулирования;

- уменьшением базы налогообложения.

При этом сразу следует предупредить, что применять здесь можно только лишь законные методы. В ином случае вас могут привлечь к ответственности, в том числе и уголовной. Поэтому в данном случае, конечно, рекомендуется воздержаться от применения на практике разного рода сомнительных схем. Ведь зачастую сэкономленная сумма не стоит тех проблем, которые вполне можно получить после вскрытия махинаций.

Оптимизация налога на прибыль

В РФ существует сразу несколько законных способов, позволяющих уменьшит данные затраты. Напомним, что плательщиками налога на прибыль являются как физические лица, так и организации. Как у первой, так и у второй категории есть несколько абсолютно законных способов снижения величины налога на прибыль. В частности, речь идет о вариантах с применением разного рода расходных статей. Кроме того, не стоит забывать, что законодательство не предусматривает фиксированной минимальной суммы к оплате.

Читайте также: Образец заполнения налоговых регистров по налогу на прибыль

Соответственно, оптимизировать на лог на прибыль можно, например, используя разного рода отсрочки и льготы. Еще один законный вариант – изменение учетной политики.

Снизить налог на прибыль также возможно, правильно выбирая тип договора при сотрудничестве с разными клиентами или проведя ревизию собственных затрат средств, выделенных с целью обслуживания основных фондов.

Особо внимательно к оптимизации налога на прибыль нужно подходить юридическим лицам, то есть, компаниям и организациям. В частности, здесь обязательно необходимо руководствоваться только лишь действующими нормами законодательства и не предпринимать попыток как-то обмануть государство. Также следует четко понимать, какие последствия могут быть у незаконных действий, направленных на снижение налога на прибыль. Нелишне также ознакомиться и с актуальной судебной практикой по этому вопросу. Ну а менеджмент должен тщательно проанализировать ситуацию с выплатами этого налога, сложившуюся в настоящее время, а также вести дальнейшее планирование, учитывая полученные данные.

Юридические лица могут уменьшить свои затраты в плане отчисления государству части средств, например, через возмещение НДС с последующим его зачетом в счет налога на прибыль. Возможна оптимизация и путем применения долговых инструментов, таких как поручительство, вексель или традиционный заем. Если есть такая возможность, то в договоры вносятся корректировки, позволяющие единовременно отнести определенную часть затрат на текущий период.

Помимо этого, есть целый ряд других, также полностью законных способов. В частности, юридические лица могут уменьшить размер налога на прибыль, проведя оптимизацию всех расходов организации, разделив их на косвенные и прямые. Также необходимо четко планировать будущую прибыль. Лучше всего, чтобы е фактический показатель не был большим, чем прогнозируемый. Конечно, дополнительные средства – это хорошо, однако в данном случае государству, как несложно догадаться, придется отдать больше, чем планировалось.

Еще один, полностью законный вариант – оптимизация амортизационных отчислений. Здесь нужно дать немного более подробные объяснения. В данном случае речь идет о введении различных повышающих коэффициентов. Сделать это можно, в частности, когда работа на предприятии ведется в 3 смены, и оборудование в течение суток вообще не выключается. Это наиболее простой пример. Также повышающий коэффициент можно ввести и в ряде других случаев. Например, при покупке по частям дорого сложного оборудования. Еще один возможный в данном случае вариант – установка нижней границы отношения имущества к тому, которое подпадает под амортизацию. Наконец, вполне законен и вариант с применением принципа амортизационной премии.

Если заключен договор на большой комплекс работ, то его вполне можно разделить на несколько – ведь некоторые из видов деятельности не облагаются налогом на прибыль. Юридические лица нередко переносят налоговую базу на родственные предприятия – конечно, при условии наличия таковых. В данном случае действует очень простая схема. Прибыль, которую получает предприятие, переносится на дочернюю структуру, работающую по льготному режиму налогообложения. После этого средства, естественно, оттуда выводятся на совершенно законных основаниях.

Можно также оптимизировать элементы налогового учета, или перейти на какой-либо из льготных режимов налогообложения – УСН или ЕНВД. Вполне допустим вариант с переносом налога на следующий период. Еще один способ – создание резервов. В данном случае необходимо добиться, чтобы за счет этого налог на прибыль распределялся равномерно. В итоге юридическое лицо тем самым предотвращает ситуации с возникновением пиковых выплат.

Читайте также: Как платится налог на прибыль на УСН доходы минус расходы

У физических лиц также есть несколько полностью законных способов оптимизации. Это, например, оформление в виде материальной помощи определенной части заработной платы. Налоговый кодекс РФ такие действия не запрещает, а только лишь устанавливает максимальный месячный показатель. Еще один вариант – налоговые вычеты. Впрочем, здесь также есть свои лимиты, установленные действующим законодательством. Ну, и, наконец, сотрудникам, имеющим высокий уровень дохода, есть смысл расторгнуть трудовой контракт, и заключить с работодателем договор в качестве индивидуального предпринимателя, перейдя при этом на УСН.

Внимание! Для посетителей нашего сайта действует специальное предложение: получите консультацию профессионального юриста совершенно бесплатно, просто оставив свой вопрос в форме ниже.nalogiexpert.ru

Оптимизация налога на прибыль

Содержание Введение………………………………………………………………….2 Глава 1. Основные моменты и правила налоговой оптимизации…….3 1.1.Концепции разграничения налоговой оптимизации и уклонения от налогов…………………………………………….3 1.2.Основные моменты оптимизации налога на прибыль……..…10 Глава 2.Различные методы оптимизации налога на прибыль……….18 2.1.Создание резерва по сомнительным долгам……………………18 2.2.Создание ремонтного фонда и применение различных методов амортизации……………………………………………24 Заключение………………………………………………………………33 Список используемой литературы……………………………………..34Введение Главной целью деятельности любого коммерческого предприятия является получение прибыли.В современных условиях прибыль предприятия является важнейшим источником получения необходимых для развития предприятия денежных средств. Поэтому знание путей оптимизации налога на прибыль дает организации возможность развиваться не только за счет заемных средств, но и используя свои резервы.Актуальность данной темы проявляется в том, что на данный момент многие предприятия используют нелегальные и противозаконные схемы оптимизации и минимизации налогов, в том числе и налога на прибыль.В данной работе рассматриваются методы оптимизации, предусмотренные законодательством и Налоговым Кодексом РФ. Такие как создание резервов и использование ускоренной амортизации. Немаловажным преимуществом в подробном изучении налогообложения прибыли также является то, что достаточно хорошие знания об особенностях уплаты налога на прибыль помогут избежать ошибок и недочетов при заполнении декларации и выплат по налогу. Глава 1. Основные моменты и правила налоговой оптимизации 1.1 Концепции разграничения налоговой оптимизации и уклонения от уплаты налога.Налоговое планирование, как одно из важнейших направлений налогового менеджмента, получает в Российской Федерации все большее распространение. Одной из главных проблем, с которой сталкивается государство и налогоплательщики, является установление грани между собственно налоговым планированием (в том числе и оптимизационным) и уклонением от уплаты налогов.[1]В зарубежных странах налоговое планирование получило широкое распространение во второй половине 20-го века, в Российской Федерации – практически одновременно со становлением налоговой системы в начале 90-х годов прошлого века. Налоговое планирование является одним из четырех видов поведения налогоплательщиков.В современных условиях выделяют следующие четыре модели поведения налогоплательщиков:Модель 1. Уплата налогов без применения специальных мер по снижению величины налоговых обязательств. Данная модель поведения присуща законопослушному налогоплательщику, который не желает тратить дополнительные средства для осуществления вариативного подхода к практическому применению норм налогового законодательства, в том числе по причине опасения применения к нему различных санкций за нарушение налогового законодательства.Модель 2. Уклонение от уплаты налогов. Данная модель основана на прямом сознательном нарушении налогоплательщиком норм налогового законодательства с целью максимального уменьшения сумм налоговых обязательств.Модель 3. Обход налогов. Налогоплательщик стремиться избежать признания его как участника налоговых правоотношений либо избегает возникновения тех обязательств, которые предопределяют обязанность по уплате налогов. Такая цель достигается как легитимными способами (налогоплательщик сознательно избегает получения определенных видов доходов, либо не производит хозяйственные операции, не ведет предпринимательскую деятельность в тех формах, с которыми связана обязанность уплаты налогов), так и не легитимными способами (налогоплательщик не встает на налоговый учет, не регистрирует свою предпринимательскую деятельность).Модель 4. Налоговое планирование. Налогоплательщик, с одной стороны, не нарушает нормы налогового законодательства. С другой стороны, он уменьшает сумму налоговых платежей посредством творческого применения законодательных норм в своей практической деятельности.Модель поведения «налоговое планирование» неразрывно связана с самой экономической сущностью налогов. Налоги, будучи важной категорией рыночной экономики, представляют собой экономические отношения, которые складываются между государством и налогоплательщиками по поводу перераспределения ВВП с целью формирования централизованного фонда денежных средств (бюджета).Внутреннее содержание налогов для участников налоговых отношений проявляется в различных внешних формах. Для государства налоги выступают в форме дохода, а для налогоплательщиков - в форме изъятия части дохода (расхода). Противоречие внешней формы проявления налоговых отношений порождает противоречие в экономических интересах участников данных отношений. Государство объективно заинтересовано в увеличении доходов бюджета, а значит и в росте объемов налоговых поступлений. Налогоплательщик заинтересован в сокращении изъятия части своего дохода, а значит в уменьшении величины налоговых платежей.Объективный экономический интерес всегда порождает субъективную деятельность по его защите. Государство может защищать свой экономический интерес посредством разработки эффективного налогового законодательства и проведения строго, последовательного контроля за его соблюдением. Налогоплательщик может защитить свой экономический интерес посредством системы мер, ведущих к снижению сумм налоговых обязательств. Такими мерами могут быть уклонение от налогов, обход налогов и налоговое планирование.Цивилизованным способом защиты экономического интереса налогоплательщика является модель «налоговое планирование». Она является предпочтительной и для государства, так как она воспитывает дух уважения к закону. Кроме того, способствует улучшению финансово-хозяйственных результатов деятельности налогоплательщика, развитию его бизнеса, и как следствие росту налоговых поступлений в бюджет в долгосрочном отрезке времени.Налоговое планирование можно рассматривать как положительное социально-экономическое явление современности, так как оно соответствует перспективным экономическим интересам государства. Налоговое планирование не наносит вред государству, но способствует развитию бизнеса. В этой связи можно поставить вопрос о целесообразности включения в состав прав налогоплательщиков права на проведение налогового планирования. При этом должно быть выработано законодательное определение понятия «налоговое планирование».Теория налогового планирования сводит содержание модели поведения налогоплательщика «налоговое планирование» к легитимной деятельности, целью которой является минимизация налоговых платежей (узкий подход к налоговому планированию), либо оптимизация налоговых платежей являются лишь составными частями налогового планирования.[2]Под налоговой минимизацией понимается деятельность, направленная на уменьшение сумм налоговых обязательств налогоплательщика. Минимизация налоговых платежей обычно проводится отдельно по каждому налогу для улучшения финансового состояния налогоплательщика. Вместе с тем снижать налоги целесообразно до тех пор, пока это дает прирост свободной прибыли. В ряде случаев уменьшение налоговых платежей может привести к ухудшению финансовых показателей, так как налоговые базы по ряду налогов взаимосвязаны. Уменьшая сумму налоговых платежей по одному налогу, можно увеличить рост платежей по другому налогу. Одним из таких примеров является минимизация ЕСН, которая может привести к увеличению сумм налога на прибыль. Обращаясь к налоговой минимизации, следует оценить ее последствия для всей совокупности финансовых показателей налогоплательщика.Налоговая оптимизация в отличие от минимизации характеризуется большим масштабом деятельности. При проведении налоговой оптимизации анализируется вся совокупность налогов. Оптимизация ориентирована на нахождение наилучшего для конкретного налогоплательщика варианта налогообложения из существующих в условиях действующего налогового законодательства. Лучшего с точки зрения предпринимательской деятельности хозяйствующего субъекта, его финансовой стратегии и цели. В современных условиях хозяйствующего субъекта интересует не только объем уплаченных им налогов, сколько эффективность финансово-хозяйственной деятельности в целом и воздействие налогов на формирование денежных потоков. Сегодня хозяйствующий субъект должен бороться не против налогов, а за прибыль как конечную цель любой предпринимательской деятельности. Анализируя международный опыт, можно выделить два основных подхода или концепции к разграничению налоговой оптимизации и уклонения от уплаты налогов. 1. Первый подход основан на классическом принципе права, согласно которому гражданам «разрешено все, что не запрещено законом», и предполагает возможность преследования только тех действий налогоплательщика, которые нарушают законодательство. При этом нарушение законодательства может быть явным и скрытым. Первое имеет место, например, в случае неподачи налоговой декларации, неуплаты налога в установленный срок, несоответствия данных налоговой декларации и первичных документов, использование налоговых вычетов и льгот при отсутствии к тому формальных оснований. Скрытое нарушение налогового законодательства имеет место тогда, когда налогоплательщик создает формальные основания к сокращению налогового обязательства путем фальсификации фактических обстоятельств своей деятельности, имеющих значение для исчисления налогового обязательства. Например, когда налогоплательщик перечисляет средства по фиктивной сделке (за оказание консультационных услуг, которые в действительности не оказывались) контрагенту, пользующемуся налоговыми преимуществами (например, являющемуся резидентом оффшорной зоны или уплачивающему налог по пониженной ставке) или вовсе не уплачивающему налоги (являющемуся так называемой «фирмой-однодневкой»). В этом случае средства, сэкономленные от налогообложения, обналичиваются и перераспределяются между контрагентами. Такие действия можно квалифицировать как налоговое мошенничество, т.к. налогоплательщик использует предоставляемые налоговым законодательством права и льготы при отсутствии действительных к тому оснований. Рассматриваемый подход допускает следующие способы борьбы с уклонением от налогов: - формирование нейтрального законодательства, предусматривающего максимально возможную близость ставок налогообложения различных видов доходов, минимальное количество льгот и прочих искажающих факторов; - установление законодательных ограничений и презумпций, направленных на пресечение наиболее распространенных схем минимизации налоговых обязательств; - преследование мошеннических действий налогоплательщика, направленных на уклонение от налогообложения. Однако все перечисленные способы имеют ограниченную эффективность. Абсолютная нейтральность налогового законодательства в принципе недостижима. Ввиду многообразия встречающихся на практике ситуаций законодательство сложно перекрыть все потенциально возможные схемы минимизации налогов. Лишившись возможности использовать одну схему, налогоплательщики выстраивают другую или модифицируют старую с учетом поправок, внесенных в налоговое законодательство. Типичным примером этого может служить модификация безналоговых схем выплаты заработной платы с использованием договора страхования жизни и банковского вклада в России в течение 90-х годов. Преследование мошеннических действий налогоплательщика, направленных на уклонение от налогообложения, тоже не всегда результативно. Учитывая, что фиктивная сделка по сути представляет собой включение в налоговую отчетность заведомо недостоверных сведений, такие действия налогоплательщика должны рассматриваться как налоговое правонарушение, а в определенных случаях как уголовное преступление. Ограниченностью возможностей подхода, согласно которому гражданам «разрешено все, что не запрещено законом», в защите фискальных интересов государства объясняется появление в налоговом праве концепции злоупотребления правом. 2. Концепция злоупотребления правом предполагает использование максимально общих, универсальных норм, предоставляющих налоговым органам и судам возможность определять степень правомерности каждого конкретного случая налоговой оптимизации. Концепция «злоупотребления правом» юридически весьма уязвима, так как допускает применение мер принуждения к лицам, в действиях которых не установлено наличие нарушений законодательства. Поэтому противники этого подхода имеют основания утверждать, что он предполагает применение мер принуждения за законные действия налогоплательщиков. В действительности это не вполне справедливо, т.к. пересмотр налоговых последствий сделки при применении концепции основан на суждении типа : «очень похоже (хотя достоверно и не доказано), что сделка была незаконной». Эта концепция применяется во многих развитых странах, в том числе в Канаде, Австралии, Ирландии, Франции, Нидерландах.[3] Российскую Федерацию на сегодняшний день нельзя однозначно отнести к числу стран, исповедующих один из вышеназванных подходов. Отказ от использования концепции злоупотребления правом в российском законодательстве не сильно затронет фискальные интересы, учитывая что в настоящее время в России действует целый ряд запретов и презумпций, направленных на перекрытие отдельных каналов уклонения от налогообложения. К их числу можно отнести, в частности: ст.40 НК РФ, позволяющую налоговым органам применять для целей налогообложения цены, отличные от тех, которые указаны сторонами сделки; ст.50 НК РФ, предусматривающую возможность возложения налоговой обязанности на лицо, выделившееся из состава налогоплательщика, если установлено, что реорганизация осуществлена с целью минимизации налога; ст.252 НК РФ, согласно которой налоговую базу по налогу на прибыль организаций сокращают лишь обоснованные и документально подтвержденные затраты при условии, что они направлены на получение дохода; целый ряд ограничений принятия к вычету по налогу на прибыль отдельных расходов налогоплательщика. 1.2 Основные моменты оптимизации налога на прибыльОптимизация отдельных налогов предполагает рассмотрение различных элементов налога: объекта налогообложения, налоговой базы, налогового периода, налоговой ставки, порядка исчисления и срока уплаты соответствующего налога. Наибольшее внимание на стадии оптимизации налогов также уделяется использованию льгот и освобождение от налогов и от исполнения обязанностей по исчислению и уплате налогов ( например, использование налогового кредита, инвестиционного кредита, рассрочек). Плательщиками налога на прибыль являются организации, осуществляющие в России предпринимательскую деятельность и имеющие объект налогообложения – прибыль. При этом плательщиком налога признаются российские организации, а также иностранные организации, как осуществляющие свою деятельность в нашей стране через постоянные представительства, так и не осуществляющие в России такую деятельность, но получающие доходы от источников в Российской Федерации.[4] Для обеспечения полной и своевременной уплаты налога важно установить, что же является объектом налогообложения. Объектом является прибыль, полученная налогоплательщиком. Для определения прибыли российских организаций из полученных ими доходов необходимо вычесть расходы, связанные с получением этих доходов. При этом следует отметить, что к вычету из доходов принимаются не любые, а только необходимые, обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком в указанных выше целях. При этом под обоснованными затратами в соответствии с российским налоговым законодательством понимается экономически оправданные расходы, оценка которых выражена в денежной форме и которые произведены для осуществления деятельности, направленной на получение дохода.[5] Документальное подтверждение затрат должно быть обеспечено документами, оформленными в соответствии с российским законодательством. Необходимо также иметь в виду, что указанные затраты могут приниматься к вычету из доходов в тех налоговых или отчетных периодах, в которых они осуществлены налогоплательщиком в соответствии с проводимой им учетной политикой.

en.coolreferat.com

Оптимизация налога на прибыль

Рассмотрим варианты оптимизации налога на прибыль, которые можно предложить ООО «Альянс»:

При учете основных средств выгодно как можно раньше списать расходы в себестоимость продукции без длительного начисления амортизации. Также это удобно для целей уплаты налога на прибыль.

Как известно, приобретая основное средство, фирма учитывает его на счете 08 "Вложения во внеоборотные активы". Одновременно на нем накапливаются некоторые другие затраты, связанные с приобретением: доставка, вознаграждение рабочим, отчисления на социальные нужды, информационные услуги и т.д. Затем, когда все расходы сформированы, их переносят на счет 01 "Основные средства". Исходя из этой суммы, начисляют налог на имущество и высчитывают амортизацию.

Такой учет для компании не всегда выгоден. Выход можно найти, воспользовавшись статьей 264 Налогового кодекса. В том случае, если бухгалтер отнесет перечисленные расходы к категории прочих, связанных с производством и реализацией, их величину можно списать в себестоимость сразу. Кроме того, будет ниже налог на имущество.

Фирмы, которые решили использовать такой вариант, должны закрепить этот порядок в учетной политике[37].

ООО "Альянс" приобрело в 2011 г. станок стоимостью 116421 руб. Поскольку его покупали в Москве, то транспортировка обошлась в 30 000 руб. Также было затрачено 12000 руб. на заработную плату рабочим (в т.ч. отчисления на социальные нужды). В данной ситуации станок можно принять к учету двумя способами.

Вариант 1 (как было сделано в ООО «Альянс»). На счете 08 накапливается вся сумма осуществленных затрат, которая составит 158421 руб. (116421 + 30 000 + 12 000). Затем ее переносят на счет 01.

Сумму в 158421 руб. списывают по частям на протяжении всего срока амортизации. Кроме того, налог на имущество будут рассчитывать со всей указанной суммы.

Налог на имущество: 158421 х 2,2% : 100% = 3485 руб.

Налог на прибыль: (158421- 3485) * 0,20 = 30987 руб.

Вариант 2 (предложение). На счете 08, а потом на счете 01 учитывают только 116421 руб. Остальные расходы - 42 000 руб. (30 000 + 12 000) - бухгалтер сразу списывает как затраты на производство (счет 20). Налог на прибыль станут начислять на сумму 116421 руб.

Налог на имущество: 116421 х 2,2% : 100% = 2561 руб.

Налог на прибыль (116421 – 2561) х 0,2 = 22772 руб.

Экономия на налогах: (3485 + 30987) – 2561 – 22772 = 9139 руб.

Налоговая нагрузка по налогу на прибыль по различным причинам может неравномерно распределяться в течение года, что отрицательно влияет на деятельность хозяйствующего субъекта. Добиться более равномерного учета расходов с начала налогового периода, а также увеличить расходы и, соответственно, снизить налогооблагаемую базу по налогу на прибыль налогоплательщик может за счет создания различных резервов.

В соответствии с положениями гл. 25 НК РФ «Налог на прибыль» налогоплательщики, использующие в целях налогообложения по налогу на прибыль метод начисления (как ООО «Альянс»), вправе создавать следующие виды резервов (таблица 10).

Таблица 10

Виды создаваемых резервов

| Вид резерва | Какие расходы формирует | Нормативная база создания резерва |

| 1. Резерв по сомнительным долгам | Внереализационные (пп. 7 п. 1 ст. 265 НК РФ) | ст. 266 НК РФ |

| 2. Резерв по гарантийному ремонту и гарантийному обслуживанию | Прочие расходы, связанные с производством и реализацией (пп. 9 п. 1 ст. 264 НК РФ) | ст. 267 НК РФ |

| 3. Резерв на ремонт основных средств | Прочие расходы, связанные с производством и реализацией (ст. 260 НК РФ) | ст. 324 НК РФ |

| 4. Резерв на оплату отпусков и выплату ежегодного вознаграждения за выслугу лет | Расходы на оплату труда (п. 24 ст. 255 НК РФ) | ст. 324.1 НК РФ |

| 5. Резерв предстоящих расходов, направляемых на цели, обеспечивающие социальную защиту инвалидов | Создавать резерв имеют право общественные организации инвалидов и организации, использующие труд инвалидов, при условии, если от общего числа работников такого налогоплательщика инвалиды составляют не менее 50% и доля расходов на оплату труда инвалидов в расходах на оплату труда составляет не менее 25% (пп. 39.2 п. 1 ст. 264 НК РФ) | ст. 267.1 НК РФ |

| 6. Резерв под обесценение ценных бумаг | Вправе учитывать только профессиональные участники рынка ценных бумаг, в иных случаях расходы не учитываются в целях налогообложения (п. 10 ст. 270 НК РФ) | ст. 300 НК РФ |

| 7. Резерв на возможные потери по ссудам | Вправе учитывать только коммерческие банки, включаются в состав внереализационных расходов (ст. 292 НК РФ) | ст. 292 НК РФ |

Однако многие из перечисленных резервов являются весьма специфическими. Поэтому наиболее часто используются резервы по сомнительным долгам, предстоящих расходов на ремонт, оплату отпусков и выплату ежегодных вознаграждений, а также резерв по гарантийному ремонту и гарантийному обслуживанию продаваемых товаров.

В налоговом учете налогоплательщик вправе создавать только данные виды резервов, бухгалтерское же законодательство предоставляет организациям в этом плане более широкие возможности. Суммы начисленных резервов, не предусмотренных налоговым законодательством, для целей налогообложения прибыли не признаются, они могут быть признаны только в бухгалтерском учете.

На создание того или иного резерва существенно влияет отраслевая специфика организации, ее имущественное состояние, численность работников и другие объективные факторы. Создавая резервы, организации могут также временно сберечь свои оборотные средства, так как благодаря резервам уплата части налоговых платежей переносится на более поздние сроки[38].

Свое решение о создании резервов организация должна закрепить в учетной политике. Кроме того, она должна установить и порядок, в соответствии с которым будет формировать тот или иной вид резерва.

Резервы выгодно формировать в том случае, когда расходы планируются на конец года. Тогда ежемесячно можно уменьшать налогооблагаемую прибыль на сумму отчислений в них. По расходам же, намеченным на начало года, резервы создавать нецелесообразно, так как из-за этого отодвинется момент признания уже понесенных расходов на конец года.

В рамках данной дипломной работы для ООО «Альянс» предлагаем создавать резерв по сомнительным долгам.

Резерв по сомнительным долгам - самый популярный и эффективный в смысле налогового планирования резерв. Он дает возможность равномерно сокращать свои налоговые потери, получая, таким образом, страховку от неисполнения покупателями обязательств по оплате товаров, услуг.

Резервы по сомнительным долгам начисляются в конце отчетного (налогового) периода, что установлено п. 3 ст. 266 НК РФ, согласно которому суммы отчислений в эти резервы уменьшают налоговую базу по налогу на прибыль. Например, организация, отчитывающаяся поквартально, вправе зарезервировать сумму на создание этих резервов 30 сентября, а организация, отчитывающаяся ежемесячно, - 31 августа.

Сомнительным долгом признается любая задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, если эта задолженность не погашена в срок, установленный договором, и не обеспечена залогом, поручительством, банковской гарантией (ст. 266 НК РФ).

Безнадежными долгами (долгами, нереальными ко взысканию) признаются долги перед налогоплательщиком, по которым истек установленный срок исковой давности, а также долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации.

Сумма резерва по сомнительным долгам определяется по результатам проведенной на последний день отчетного (налогового) периода инвентаризации дебиторской задолженности и исчисляется следующим образом (рисунок 1).

┌─────────────────────────────┐

┌──────────┤Резерв по сомнительным долгам│

│ └─────────────────────────────┘

│ ┌─────────────────────────────────────────────┐

│ │ по результатам проведенной на последний день│

└─>│отчетного (налогового) периода инвентаризации│

│ дебиторской задолженности │

└─────────────────────────────────────────────┘

┌─────────────────┐

┌────────┤Tсз[39] > 90 дней├──────────┐

\│/ └─────────────────┘ /

┌──────────────────┴───────────────────┐ ┌───────────┴───────────┐

│ SUM резерва = SUM задолженности, │ ┌──┤45 дней < Tсз > 90 дней├──┐

│выявленной на основании инвентаризации│ │ └───────────────────────┘ │

└──────────────────────────────────────┘ \│/ \│/

┌─────────────────────────────────┴──┐ ┌────────────────────────┴─┐

│SUM резерва = 50% SUM задолженности,│ │Сомнительная задолженность│

│ выявленной на основании │ │ не увеличивает сумму │

│ инвентаризации │ │ создаваемого резерва │

└────────────────────────────────────┘ └──────────────────────────┘

└─────────────────────────────────── ────────────────────────────────────┘

\/

┌───────────────────────────────────────────────────────────────────────┐

│SUM резерва <= 10% выручки отчетного (налогового) периода, определяемой│

│ в соответствии со ст. 249 НК РФ (положение распространяется только │

│ на данный отчетный (налоговый) период)[40] │

└───────────────────────────────────────────────────────────────────────┘

Рис. 1. Порядок создания резервов по сомнительным долгам

При создании резерва по сомнительным долгам дебиторская задолженность учитывается в размерах, предъявленных продавцом покупателю, в том числе с учетом налога на добавленную стоимость (Письмо Минфина России от 9 июля 2004 г. N 03-03-05/2/47 "О списании дебиторской задолженности").

Резерв по сомнительным долгам, согласно п. 4 ст. 266 НК РФ, может быть использован организацией лишь на покрытие убытков от безнадежных долгов, признанных таковыми в порядке, установленном НК РФ. То есть если налогоплательщик создает резерв по сомнительным долгам, то расходы по списанию безнадежных долгов осуществляются только за счет суммы созданного резерва.

Если сумма созданного резерва меньше суммы безнадежных долгов, подлежащих списанию, разница (убыток) подлежит включению в состав внереализационных расходов (за счет чего налогоплательщик может уменьшить платежи по налогу на прибыль) в тот день, когда появился очередной безнадежный долг.

Сумма резерва по сомнительным долгам, не полностью использованная налогоплательщиком в отчетном периоде, может быть перенесена им на следующий отчетный (налоговый) период. При этом сумма вновь создаваемого по результатам инвентаризации резерва должна быть скорректирована на сумму остатка резерва предыдущего отчетного (налогового) периода. В Письме Минфина России от 12 июля 2004 г. N 03-03-05/3/55 указано, что неизрасходованная сумма резерва по сомнительным долгам не приводит к образованию прибыли в организации за отчетный год (за счет этого организация может отсрочить уплату налога на прибыль).

Если сумма вновь создаваемого по результатам инвентаризации резерва меньше, чем сумма остатка резерва предыдущего отчетного (налогового) периода, разница подлежит включению в состав внереализационных доходов налогоплательщика в текущем отчетном (налоговом) периоде (что невыгодно налогоплательщику в целях оптимизации налога).

Если сумма вновь создаваемого по результатам инвентаризации резерва больше, чем сумма остатка резерва предыдущего отчетного (налогового) периода, разница подлежит включению во внереализационные расходы в текущем отчетном (налоговом) периоде (за счет этого организация также экономит на налоге).

Включенная в состав резерва сомнительная задолженность должна быть документально подтверждена. В договорах между продавцом и покупателем обязательно должны быть указаны сроки оплаты. Это необходимо для точного определения даты возникновения сомнительной задолженности, так как сумма резерва зависит от количества дней просрочки обязательства.

Безнадежные долги, в том числе долги, по которым истек срок исковой давности, из резерва исключаются и отражаются в составе доходов при расчете налога на прибыль.

ООО "Альянс" в целях налогообложения использует метод начисления. Предлагаем предприятию Учетной политикой организации и в бухгалтерском и в налоговом учете закрепить создание резерва по сомнительным долгам.

Обоснуем на примере выгодность нашего предложения.

ООО "Альянс" 6 июля поставило керамическую плитку ООО "Интерьр" на 59000 руб. (в том числе НДС). По условиям договора продукция должна быть оплачена в течение месяца с момента отгрузки (до 6 августа). Однако в указанный срок денежные средства от покупателя не поступили. Таким образом, с 15 мая дебиторская задолженность ООО "Интерьер" считается сомнительной.

В последний день квартала - 30 сентября - ООО "Альянс" провело инвентаризацию дебиторской задолженности. В результате была выявлена сомнительная дебиторская задолженность ООО "Интерьер" на сумму 59000 руб., срок ее погашения истек 6 августа (55 дней до конца III квартала 2011 г.).

Так как срок возникновения дебиторской задолженности ООО "Интерьер" соответствует периоду от 45 до 90 дней, в резерв сомнительных долгов в III квартале можно включить 50% от этой суммы, то есть сумма резерва равна 29500 руб. (59000 руб. x 50%).

За 9 месяцев выручка ООО "Альянс" составила 3300 000 руб. (без НДС). 10% от этой суммы составляет 330 тыс. руб. Поэтому сумма резерва может быть полностью включена во внереализационные расходы в III квартале.

В бухгалтерском учете ООО "Альянс" будут сделаны записи:

за июль:

1) отражена выручка от продажи товаров:

дебет 62 "Расчеты с покупателями и заказчиками"

кредит 90 "Продажи", субсчет 1 "Выручка", 59000 руб.;

2) начислен НДС:

дебет 90, субсчет 3 "Налог на добавленную стоимость",

кредит 68 "Расчеты по налогам и сборам",

субсчет "Расчеты по НДС", 9 000 руб. (59000х 18:118)

30 сентября сформирован резерв по сомнительным долгам по результатам проведенной инвентаризации:

дебет 91, субсчет 2 "Прочие расходы",

кредит 63 "Резервы по сомнительным долгам" 29500 руб.

На эту сумму снизится налогооблагаемая база по прибыли в целях налогообложения.

Предлагаем ООО «Альянс» также создание резерва на оплату отпусков.

Резерв на оплату отпусков позволяет учитывать расходы на оплату отпусков не единовременно при наступлении отпуска, а равномерно в течение года, причем даже в тех месяцах, когда отпускные работникам фактически не выдаются.

Расходы на формирование резерва предстоящих расходов на оплату отпусков в течение всего года относятся на счета учета расходов на оплату труда соответствующих категорий работников. В части работников, занятых в процессе реализации товаров, отчисления в резерв включаются в состав прямых расходов, в части иных категорий работников - в состав косвенных расходов.

Налогоплательщик за счет созданного резерва вправе списать только расходы на оплату использованных отпусков. Если же работники организации не использовали свое право на отпуск или использовали его частично, то у организации непременно будет остаток резерва на оплату отпусков. Кроме того, нельзя списать за счет созданного резерва начисление компенсации за неиспользованный отпуск и увольняющимся работникам.

Порядок создания резерва определен ст. 324.1 НК РФ. В соответствии с ним налогоплательщик, принявший решение о равномерном учете для целей налогообложения предстоящих расходов на оплату отпусков работников, обязан отразить в учетной политике для целей налогообложения принятый им способ резервирования, определить предельную сумму отчислений и ежемесячный процент отчислений в указанный резерв.

Для этих целей налогоплательщик обязан составить специальный расчет (смету), в котором отражается размер ежемесячных отчислений в указанный резерв, рассчитанный исходя из сведений о предполагаемой годовой сумме расходов на оплату отпусков, включая сумму единого социального налога с этих расходов.

Форма расчета (сметы) не установлена, поэтому бухгалтер должен разработать ее самостоятельно и закрепить в приложении к приказу об учетной политике. При планировании размера расходов на оплату труда за год суммы, которые предполагается выплачивать внештатным работникам, не учитываются[41].

Процент отчислений в указанный резерв определяется по формуле (21):

ОР = ФООт/ФОТ (21)

Где:

ОР - процент отчислений в резерв;

ФООт - предполагаемая годовая сумма расходов на оплату отпусков, включая отчисления на социальные нужды;

ФОТ - предполагаемый годовой размер расходов на оплату труда, включая отчисления на социальные нужды.

Закрепленный в учетной политике способ резервирования, а также предельная сумма отчислений и ежемесячный процент отчислений в резерв предстоящих расходов на оплату отпусков работников в течение календарного года не изменяются.

Предположим, ООО "Альянс" предусмотрело в учетной политике создание резерва предстоящих расходов на оплату отпусков. Расчет процента ежемесячных отчислений в резерв на оплату отпусков представлен в таблице 11.

Таблица 11

Расчет процента ежемесячных отчислений в резерв на оплату отпусков ООО "Альянс"

| Показатель | Планируемая сумма, руб. |

| 1. Фонд оплаты труда | 2 270 000 |

| 2. Отчисления на социальные нужды с фонда оплаты труда | 772 000 |

| 3. Расходы на оплату труда на год (стр. 1 + стр. 2) | 3 042 000 |

| 4. Отпускные | 120 000 |

| 5. Отчисления на социальные нужды с отпускных | 40 800 |

| 6. Расходы на оплату отпусков на год (стр. 4 + стр. 5) | 160 800 |

| 7. Планируемый процент ежемесячных отчислений в резервный фонд на оплату отпускных (стр. 6 / стр. 3 x 100%) | 5% |

Сумма фактических расходов на оплату труда (включая отчисления на социальные нужды) за 2011 г. ООО "Альянс" составила 2 270 тыс. руб. Допустим, предельная сумма отчислений в резерв на оплату отпусков будет установлена в размере 124 000 руб. Суммы ежемесячных отчислений в резерв по месяцам 2011 г. распределилась бы следующим образом (таблица 12).

Таблица 12

Фактические расходы на оплату труда (с учетом отчислений на социальные нужды) и суммы отчислений в резерв на оплату отпусков по месяцам 2011 г.

| Месяц | Фактические расходы на оплату труда (с учетом отчислений на соц. нужды), руб. | Ежемесячный процент отчислений в резерв | Сумма ежемесячных отчислений в резерв, руб. (гр. 2 x гр. 3) |

| Январь | 150 000 | 7 500 | |

| Февраль | 170 000 | 8 500 | |

| Март | 166 000 | 8 300 | |

| Апрель | 175 000 | 8 750 | |

| Май | 170 000 | 8 500 | |

| Июнь | 200 000 | 10 000 | |

| Июль | 220 000 | 11 000 | |

| Август | 220 000 | 11 000 | |

| Сентябрь | 210 000 | 10 500 | |

| Октябрь | 210 000 | 10 500 | |

| Ноябрь | 180 000 | 9 000 | |

| Декабрь | 199 000 | 9 950 | |

| Итого | 2 270 000 | 113 500 |

Максимально допустимая сумма отчислений за декабрь 10500 (124 000 руб. – 111 050 руб. (это сумма ежемесячных отчислений в резерв с января по ноябрь)), у ООО «Альянс» за декабрь 9 950 руб., т.е. даже меньше допустимого уровня.

Неиспользованные суммы резерва можно переносить на следующий период, закрепив создание нового резерва в учетной политике на следующий год[42]. Для этого нужно провести инвентаризацию резервного фонда и рассчитать сумму, переносимую на следующий год (рисунок 2).

Таким образом, налогооблагаемая база прибыли может быть уменьшена на сумму резерва 113 500 руб.

Таким образом, мы показали, что с помощью оптимизации налога на прибыль можно увеличить финансовые результаты деятельности предприятия.

┌───────────────────────────────────────────┐

┌──┬──┬──┬─┤Этапы расчета неиспользованных сумм резерва│

│ │ │ │ └───────────────────────────────────────────┘

│ │ │ \│/ /└─────────────────────────────────────────────────┐

┌───┴──┴──┴──┴─┐ / по состоянию на 31 декабря необходимо определить, │

│ Первый этап │ / сколько дней отпусков, запланированных на текущий │

└───┬──┬──┬────┘ \ год, работники фактически не использовали │

│ │ │ \ │

│ │ │ \┌─────────────────────────────────────────────────┘

\│/ │ │

┌───┴──┴──┴────┐ /└──────────────────────────────────────────────────┐

│ Второй этап │ / определить среднюю дневную сумму расходов на оплату│

└──────┬──┬────┘ \ труда работников, которые не использовали отпуск │

│ │ \┌──────────────────────────────────────────────────┘

│ │

\│/ │ /└──────────────────────────────────────────────────┐

┌──────┴──┴────┐ / рассчитать сумму расходов на оплату │

│ Третий этап │ / не использованных в текущем году отпусков │

└─────────┬────┘ \ (с учетом ЕСН и страховых взносов) │

│ \ │

│ \┌──────────────────────────────────────────────────┘

┌─────┴───────────────────────────────────────────────────────────┐

┌─┴───────────────────────────────────────────────────────────────┐ │

┌─┴───────────────────────────────────────────────────────────────┐ │ │

│ ФОТно = Кно x РООно + отчисл., │ │ │

│ │ │ │

│ │ │ │

│где ФОТно - сумма расходов на оплату неиспользованных отпусков; │ │ │

│ │ │ │

│Кно - количество дней неиспользованных отпусков; │ │ │

│ │ │ │

│РООно - средняя дневная сумма расходов на оплату труда │ │ │

│ │ ├─┘

│работников, которые не использовали отпуск ├─┘

└─────────┬───────────────────────────────────────────────────────┘

│

\│/ /└──────────────────────────────────────────────────┐

┌─────────┴────┐ / определить суммы неиспользованного резерва, │

│Четвертый этап│ / которые следует включить в состав │

└──────────────┘ \ внереализационных доходов │

\ │

\┌──────────────────────────────────────────────────┘

┌─────────────────────────────────────────────────────────────────┐

┌─┴───────────────────────────────────────────────────────────────┐ │

┌─┴───────────────────────────────────────────────────────────────┐ │ │

│ Рн = Р - ФОТио - ФОТно , │ │ │

│ │ │ │

│ │ │ │

│где Рн - неиспользованная сумма резерва; │ │ │

│ │ │ │

│ФОТио - сумма расходов на оплату использованных отпусков; │ │ │

│ │ ├─┘

│Р - сумма резерва ├─┘

└─────────────────────────────────────────────────────────────────┘

Рис. 2. Этапы расчета неиспользованных сумм резерва

Недоиспользованные на последний день текущего налогового периода суммы резерва подлежат обязательному включению в состав налоговой базы текущего налогового периода (п. 3 ст. 324.1 НК РФ).

infopedia.su

Оптимизировать налог на прибыль — Ваш юрист

Каждый предприниматель время от времени задумывается о том, как уменьшить налоги. Некоторые пускаются на неправомерные схемы и ухищрения, другие идут по легальному пути. Закон предоставляет представителям бизнеса несколько вариантов налоговой оптимизации, и каждый вправе выбрать наиболее удобный и выгодный для себя. В этой статье мы поговорим о том, как оптимизировать налог на прибыль.

Изменить размер прибыли можно либо путем уменьшения доходов, либо, соответственно, путем увеличения расходов.

Делаем полезные запасы

Нужно понимать, что резерв не может повлиять на общий размер суммы налога на прибыль за весь отчетный период, но зато, благодаря ему, можно существенно снизить авансовые платежи.

Для многих предпринимателей это является отличным выходом в тех ситуациях, когда в ближайшем будущем ожидаются большие траты, а уже сегодня нужно заплатить налоги.

Договор аренды – используем во благо

В данном случае, под договором аренды подразумевается закрепленная документально временная передача основных средств предприятия сторонней организации, работающей по упрощенному налогообложению.

Таким образом, средства, потраченные на разработку стратегии развития, учитываются при расчете налоговой базы как траты на исследование рынка или оплаты информационных и консультационных услуг.

Снижаем налоги через агентский договор

Для этого нужно просто-напросто стать фирмой-посредником, доходом которой является только агентское вознаграждение. Это весьма распространенный способ уменьшения налоговой базы. В данном случае, самым важным моментом является тщательная проработка агентского договора и грамотное документальное оформление сделки.

Не забываем о брендах

Фирма, находящаяся на упрощенной схеме налогообложения, может использовать бренд. А затраты, понесенные на право пользования товарным знаком, учитываются как любые другие расходы организации.

В качестве обоснования таких расходов служит ликвидация объектов незавершенного строительства, списание нематериальных активов и так далее.

Не соблюдаем условия

Эффективным способом экономии налогов является признание штрафных санкций за нарушение обязательств по долгам и договорных условий.

Затраты, понесенные через штрафы, учитываются как внереализационные расходы. Особенно хорошо играет на руку пренебрежение к условиям договора, подписанного с фирмой, работающей по единому налогу на вмененный доход.

Происходит это по той простой причине, что компания-правопреемник наследует все расходы убыточного предприятия во всех их полноте и неприглядности.

assistentus.ru

Способы и методы оптимизации налога на прибыль для физических и юридических лиц

Уменьшение суммы выплачиваемых налогов – цель, к которой стремятся все налогоплательщики. Одним из способов достижения этого является оптимизация налога на прибыль. Она может быть достигнута путем планирования двух видов:

Предназначение такого мероприятия

Налог на прибыль построен так, что он касается всех. Поэтому он является желанным объектом оптимизации для многих компаний. Тем более его особенности позволяют найти простые подходы к процессу оптимизации. У этого налога они такие:

Такая оптимизация допускается налоговым кодексом и может включать следующие направления:

О возможности проведения оптимизации по НнП расскажет видео ниже:

Способы оптимизации налога на прибыль

Если под способом оптимизации подразумевать реальные возможности снижения суммы налога на прибыль, то можно рассмотреть отдельно варианты:

Для физических лиц

В данном случае есть несколько абсолютно официальных способов оптимизировать налог. Хотя с их применением и могут возникнуть трудности в подтверждении их обоснованности. Но, тем не менее, вот они, эти три основных элемента-направления оптимизации налога на прибыль:

Методы уменьшения трат по налогообложению прибыли — тема следующего видеосюжета:

Для юридических лиц

Юридическим лицам к оптимизации налога на прибыль следует подходить осмотрительно и руководствоваться в данном вопросе следующими принципами:

- Соблюдать действующие юридические нормы и законы.

- Иметь осознание последствий от возможных нарушений.

- Быть в курсе существующей судебной практики по данному вопросу.

- Анализировать сложившуюся ситуацию с выплатами по налогу на прибыль, и вести налоговое планирование на основании этого анализа.

- Формирование (создание) резервов. Способ заключается в том, чтобы добиться равномерного распределения налога на прибыль в течение года за счет сформированных резервов. Он позволяет избежать пиковых выплат, связанных с отпусками, ремонтом основных средств или долгами.

- Оптимизация элементов налогового учета. То есть выбор способов учета и оприходования доходов и расходов с наименьшими налоговыми начислениями.

- Перенос налоговой базы на родственные предприятия. В этом случае прибыль предприятия переносится в компанию со льготным режимом налогообложения с последующим выводом оттуда без дополнительной налоговой нагрузки.

- Применение временных разниц при расчете налога с последующим его переносом на следующий период.

- Переход компании на один из льготных режимов (ЕНВД или УСН) при использовании которого налог на прибыль не взимается или изыскание возможности быть причисленным к неплательщикам данного налога.

- Разделение. Договор на большой комплекс работ может быть разделен на несколько, с учетом того, что некоторые виды деятельности не попадают под налогообложение прибыли.

- Оптимизация амортизационных отчислений. Имеется в виду введение повышающих коэффициентов (например, если оборудование работает круглосуточно). Или покупка сложного и дорогого оборудования по частям. К этому же методу можно отнести использование принципа амортизационной премии, или установить нижнюю границу отношения имущества к попадающему под амортизацию.

- Планирование предполагаемой прибыли и недопущение ее фактической величины от планируемой.

- Оптимизация расходов на производство путем контроля за калькуляцией себестоимости продукции.

- Оптимизация учета затрат компании и их разделение на прямые и косвенные.

- Корректировка договоров на предмет возможности отнесения части затрат на текущий период единовременно.

- Оптимизация посредством использования долговых инструментов. Таких, как: вексель, заем, поручительство.

- Возмещение НДС путем его зачета в счет налога на прибыль.

- своевременный выбор правильного режима налогообложения;

- дружба с компаниями, находящимися на льготном налогообложении;

- оффшоры;

- активное пользование правом на налоговые отсрочки;

- прописанные в учетной политике предприятия выгодные схемы налогоисчисления.

- Закон о нравственном воспитании Нравственное и патриотическое воспитание может стать элементом образовательного процесса Разработаны меры по обеспечению патриотического и нравственного воспитания детей и молодежи. Соответствующий законопроект 1 внесен в Госдуму членом Совета Федерации Сергеем […]

- Разрешения на охоту с оружием Разрешение на охотничье оружие (лицензия): порядок получения, документы Разрешение на охотничье оружие – документ, получаемый в лицензионно-разрешительном отделе (ЛРО), без которого человек не имеет права на использование охотничьего ружья. Разрешение не может быть выдано […]

- Что полагается за третьего ребенка матери одиночке Мать-одиночка: льготы и пособия в 2018 году Понятие «одинокая мама» отличается в трудовом и социальном праве. В большинстве случаев под определением «мать-одиночка» понимается женщина, у которой в документах ребенка не указан отец (или указан с ее слов). Дополнительные […]

- Оплата штрафов по штрих-коду Неофициальный обзор онлайн-банков финансово-кредитных учреждений России – как пройти регистрацию, правила входа в личный кабинет, выполнение переводов 4.2 Рейтинг 5 Комментариев Обратите внимание, оплата услуг по штрих-коду/QR-коду возможна только для организаций, […]

- Дежурный юрист Время, необходимое для исправления ситуации, обратно пропорционально времени, которое ушло у клиента на поиски адвоката, которому можно сделать срочный звонок». Правило, выведенное Старшим управляющим партнёром бюро, адвокатом Ю.А. Щегловым Скорая юридическая […]

- Расчет осаго в костроме Расчет осаго в костроме Калькулятор ОСАГО использует официальные коэффициенты и тарифы (указание ЦБ РФ от 19 сентября 2014 г. № 3384-У и указание ЦБ РФ от 20 марта 2015 г. № 3604-У). Стоимость ОСАГО зависит от: типа(категории) и назначения транспортного средства от […]

- Региональный материнский капитал москвы в 2018 году Материнский капитал в Москве Столичные родители могут получить маткапитал по федеральной программе. Вместо регионального семейного капитала, который действует в других регионах страны, москвичам положены единовременные выплаты на каждого ребенка, начиная с […]

- База для расчета налога на недвижимость Налоговики рассказали об особенностях исчисления налога на имущество физлиц за 2016 год Как разъяснили представители ФНС России на своем официальном сайте, с 1 января 2015 года на территории Москвы налог на имущество физлиц исчисляется исходя из кадастровой стоимости […]

С учетом этих факторов компании могут вводить в свой обиход следующие законные способы и схемы оптимизации налога на прибыль организаций:

В этом видео рассмотрена оптимизация налога на прибыль организации с примерами:

uriston.com

Оптимизация налога на прибыль

Уволить с выходным пособием, а затем принять на работу – реально

12 марта Увольнение по соглашению сторон избавляет работника от НДФЛ с сумм выходного пособия, а компания учитывает данные выплаты в налоговых расходах и не платит страховые взносы. Такую схему обычно используют, чтобы выгодно перечислить доходы компании собственнику-директору. Однако такой безналоговый способ выплаты дохода привлекает внимание налоговиков. Как избежать претензий проверяющих подсказал суд. 1699

Как с помощью ИП сэкономить на налогах. Обзор схем

20 февраля Индивидуальный предприниматель по сравнению с юридическим лицом платит меньше налогов в бюджет. Поэтому, чтобы сэкономить на налогах компании используют своих работников со статусом ИП. Рассмотрим шесть актуальных схем, оценим их эффективность и риски. 21299

Как снизить налоги при купле-продаже недвижимости

20 декабря 2017 Мы узнали шесть схем оптимизации налоговой нагрузки, которые используют компании при купле-продаже недвижимости. Посмотрите, какой способ подойдет вам, и как снизить риски претензий налоговиков при внедрении выбранной схемы. 17801

Оптимизация налоговой нагрузки – без ошибок

17 мая 2016 Ошибки налогового планирования чреваты серьезными доначислениями, а иногда и банкротством компании. Поэтому важно предпринимать все возможное, чтобы исключить их. 15649

Подборка удачных и неудачных способов налоговой оптимизации налога на прибыль, имущество, НДС, НДФЛ и страховых взносов

16 мая 2016 Учитывайте эти 10 решений Верховного суда, чтобы оптимизация налоговых платежей не обернулась доначислениями и штрафами. 1707

Опасная схема: как сэкономить налоги компании

19 января Гражданка сначала работала в компании, потом открыла ИП и начала торговать в розницу продукцией ее бывшего работодателя. Налоговики посчитали это налоговой схемой и доначислили компании налоги, пени и штрафы. Какие доводы налогоплательщика опровергли обвинения контролеров, читайте в статье.

15 методов выявить, что компания незаконно обналичивает деньги

12 июля 2016 Способы использования наличных и методы их получения могут быть криминальными. Раскрытие подобных преступлений очень часто завязано на доказывании факта обнала. При этом предприниматели, владельцы бизнеса, топ-менеджеры имеют смутное представление о методах выявления фактов обналички. Не знают, как собираются доказательства в рамках оперативно-розыскной деятельности.

«Обналичка», «однодневки» и другие популярные услуги «черных» налоговых оптимизаторов

10 декабря 2015 Журнал «ПНП» решил разобраться, какие услуги предлагают на «черном» рынке налоговые оптимизаторы. В процессе расследования сотрудники редакции выяснили, сколько стоит обналичка в различных регионах России, как оптимизаторы оформляют фиктивные платежи и какие услуги оказывает «специальная зарплатная компания»

Как налоговики раскрыли схему с займом и последующей ликвидацией кредитора

2 февраля Почему схема провалилась: новый кредитор компании-заемщика не пытался взыскать задолженность. Кроме этого он не начислял проценты по договору уступки права требования. Налогоплательщик не представил налоговикам договор о новации, который бы подтвердил, что заемное обязательство переходит в вексельное.

Почему не срабатывают налоговые схемы

12 января Даже малейший недосмотр может провалить налоговую схему. Убедитесь, что учли все риски.

Денежные подарки суд признал заработной платой

15 декабря 2017 Компания дарила работникам денежные подарки. Не каждый месяц, но часто: восемь раз в 2013 году, семь в 2014 году. Почему суд переквалифицировал их в зарплату, читайте в статье.

Как учесть меньше НДС в стоимости актива

16 февраля У компаний есть, как облагаемые НДС операции, так и не облагаемые. В первом случае компания вправе заявить входной НДС к вычету. Во втором – учесть входной налог в стоимости товара (работы, услуги). Но существуют затраты, которые одновременно относятся ко всем операциям, и разделить их между видами деятельности напрямую нельзя. По таким расходам нужно делить входной НДС расчетным методом. Узнайте, как увеличить суммы НДС к вычету и уменьшить их в расходах и что делать, если наценка по видам деятельности отличается.

Какие формулировки включить в договор, чтобы не позволить продавцу потребовать НДС сверх цены

28 декабря 2017 Продавец может изменить стоимость сделки, включив в нее НДС сверх цены, даже когда сделка уже свершилась. Посмотрите, какие формулировки в договоре помогут этого избежать.

Как с помощью ИП сэкономить на налогах. Обзор схем

Схема налога на имущество — с обратной продажей движимого актива

25 мая 2016 Компания продала производственное оборудование взаимозависимой организации и выкупила его обратно в течение короткого промежутка времени. Контролеры обвинили компанию в том, что компания не платила налог на имущество. Схема ухода от налога была направлена на вывод движимых активов из-под налога на имущество. Компания обратилась в суд. Чем закончился спор, читайте в статье (постановление АС Волго-Вятского округа от 09.03.16 № Ф01-262/2016).

Оптимизация налоговой нагрузки – без ошибок

17 мая 2016 Ошибки налогового планирования чреваты серьезными доначислениями, а иногда и банкротством компании. Поэтому важно предпринимать все возможное, чтобы исключить их.

Уволить с выходным пособием, а затем принять на работу – реально

12 марта Увольнение по соглашению сторон избавляет работника от НДФЛ с сумм выходного пособия, а компания учитывает данные выплаты в налоговых расходах и не платит страховые взносы. Такую схему обычно используют, чтобы выгодно перечислить доходы компании собственнику-директору. Однако такой безналоговый способ выплаты дохода привлекает внимание налоговиков. Как избежать претензий проверяющих подсказал суд.

Как с помощью ИП сэкономить на налогах. Обзор схем

20 февраля Индивидуальный предприниматель по сравнению с юридическим лицом платит меньше налогов в бюджет. Поэтому, чтобы сэкономить на налогах компании используют своих работников со статусом ИП. Рассмотрим шесть актуальных схем, оценим их эффективность и риски.

Как снизить налоги при купле-продаже недвижимости

20 декабря 2017 Мы узнали шесть схем оптимизации налоговой нагрузки, которые используют компании при купле-продаже недвижимости. Посмотрите, какой способ подойдет вам, и как снизить риски претензий налоговиков при внедрении выбранной схемы.

Популярное по теме

Как отвечать на требования налоговиков о налоговой нагрузке и доле вычетов

17 января В Налоговом кодексе перечислены только элементы налогообложения. Условий по налоговой нагрузке, доле вычетов в нем нет. Однако на практике, после того как налогоплательщики рассчитались с бюджетом, инспекторы могут задать вопрос: «Почему так мало?». Узнайте, какие показатели действительно имеют значения для работы, и каким способом снизить ожидания инспекторов по налоговой нагрузке.

Как проверяющие превращают налоговые претензии в уголовные

14 декабря 2017 Чтобы подогнать сумму неуплаты налогов под уголовную статью, проверяющие прибегают к множеству уловок и трактовок. В результате чего пороговые суммы могут измениться до неузнаваемости. Как избежать негативных последствий, читайте в статье.

Компания учла в прочих расходах стоимость работ на адаптацию программы. Что решил суд.

12 декабря 2017 Адаптацию программы налоговые инспекторы приняли за новый нематериальный объект и доначислили компании налогов и пеней в общей сумме 23,7 млн рублей. Организация решила оспорить решение налоговиков. Чью сторону принял суд, читайте в статье.

www.nalogplan.ru

Сначала напомним о том, что, собственно, такое налог на прибыль. Это прямая разница между доходами и затратами коммерческого предприятия.

Таким образом, благодаря некоторым нехитрым манипуляциям появляется возможность существенно облегчить налоговый груз.

Повлиять на размер налоговых сборов законным образом проще всего через грамотное налоговое планирование.

Этот метод оптимизации является среди бизнесменов самым распространенным и популярным, так как при выполнении определенных действий он позволяет существенно снизить налоговое бремя и не подставлять себя под удар контролирующих структур. Итак, к способам налогового планирования относятся:

Это только часть способов влияния на налоговую базу через планирование. Некоторые из них не требуют каких-либо дополнительных комментариев со стороны юристов и сложных организационных мероприятий, другие, к примеру, оффшоры, возможны только при больших финансовых вливаниях. Рассмотрим самые востребованные и безопасные методы налоговой оптимизации более подробно.

Каждая компания имеет право на создание резервов. Предполагается, что они могут пригодиться для оплаты отпусков, вознаграждения за выслугу лет сотрудникам, обновление материально-технической базы и оборудования и т.д. Этот способ дает возможность правильно распределить по налоговым периодам расходы, а ведь именно грамотное обоснование расходов является важнейшей частью исчисления налога на прибыль.

Это не тот тип договора, когда одна компания арендует у другой какие-то площади.

Суть договора аренды в том, что арендные выплаты увеличивают доходы фирмы на УСН, но при этом уменьшают налогооблагаемую прибыль арендатора.

Привлечение юристов

При правильно подходе, даже небольшие финансовые претензии к контрагентам можно увеличить в несколько раз. Главное, чтобы стоимость юристов, которые будут заниматься подобным вопросом, не зависела от размера исковых притязаний. При этом, спор можно полюбовно разрешить мировым соглашением, не доводя до суда. В мировом соглашении, конечно, должна стоять уже не та сумма, которая была заявлена истцом первоначально.

В чем особенность этого метода?

Затраты на консультантов и юристов значительно снижают прибыль налогоплательщика.

К тому же нигде в Налоговом кодексе РФ не прописаны требования к обоснованию различных расходов через сравнение их с доходами, для получения которых они осуществлялись. Так что, размер вознаграждения юристу может быть даже очень большим – никто не сможет придраться. Самое приятное в этой схеме — то, что проводить такие фокусы можно довольно часто.

Маркетинг как способ оптимизации налогов

Тоже простой, доступный и не требующих каких-то особенных умений метод налоговой оптимизации. Суть его незатейлива: компания выказывает желание к дальнейшему активному росту, освоению новых направлений, поэтому заказывает написание бизнес-плана. В качестве исполнителя данной услуги выступает фирма, находящаяся на УСН.

Не мудрствуя лукаво, можно заключить специальный договор, при котором выручка компании будет считаться не ее собственной, а принадлежащей другой организации.

Избавляемся от ненужного

В отличие от, например, использования юридических и консультационных услуг для снижения налоговой базы, операцию по учету расходов на списание устаревших активов, можно проводить только единожды в том налоговом периоде, в котором она и произошла.

Берем на себя чужие убытки

Путь слияния с убыточной компанией – легкий, хотя и не самый безопасный способ сократить отчисления в бюджет, причем, не только в текущее время, но и в будущие периоды.

Еще раз особо подчеркнем то, что данный способ оптимизации налогов чреват внезапными визитами налоговых инспекторов.

Переносим свои убытки

Иногда можно воспользоваться правом, предоставляемым налоговым кодексом на перенос убытков за прошедшие налоговые периоды на будущее. Причем, сначала надо учитывать более поздние убытки, постепенно переходя к ранним. Делать это можно на протяжении десяти лет после того, как убыток был получен.

Внимание! При применении каких-либо способов оптимизации налогов руководству компании, на всякий случай, следует быть готовым к более пристальному вниманию со стороны налоговиков – за годы практики у них развилось особое чутье на те предприятия и организации, которые стремятся сократить размер налоговых выплат.

Как показывает данный материал, законных способов для уменьшения налогов, вполне достаточно для того, чтобы не прибегать к незаконным схемам. Грамотный, опытный бухгалтер всегда найдет путь для того, чтобы уменьшить налоговое бремя своего работодателя.

Это интересно:

Навигация по записям

nevarono.ru