ФНС vs налоговая оптимизация — доказательственная триада и ее приоритет. Обзор. Фнс оптимизация

Конец оптимизации: как государство заставляет бизнес платить налоги. Фото | Бизнес

В чем особенность таких проверок? Они официально не описаны и не регламентированы в Налоговом кодексе и проводятся только по внутренней инструкции ФНС (документ разослан в конце 2017 года по всем ИФНС страны). Во время проверки в цепочке контрагентов до седьмого звена устанавливаются роли, которые разыграны в схеме ухода от налогов: «зачинщик», который выиграл от применения схемы, и компании-транзитеры, которые просто выполняли роль статистов.

Предприниматель, работающий в строительном бизнесе Подмосковья, сдал декларацию по НДС, а вскоре был признан «выгодоприобретателем»: на 18 листах заключения по проверке налоговики со 100-процентной точностью расписали абсолютно всех участников схемы по выводу наличных, их роли, активы и пр. В налоговом органе этому предпринимателю предложили два варианта: или он добровольно доплатит НДС в бюджет, или к нему выходит выездная налоговая проверка с перспективой передачи информации в правоохранительные органы.

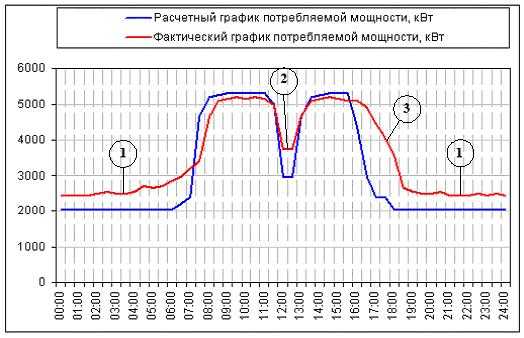

Глава ФНС Михаил Мишустин, отчитываясь недавно о результатах работы своего ведомства за 2017 год, подтвердил: «Количество выездных налоговых проверок снижается на 23% по сравнению с 2016 годом, при этом их результативность выросла в 1,4 раза. Благодаря работе АСК НДС, в бюджет дополнительно поступило 56 млрд рублей, что в два раза больше 2016 года».

Оптимизация никогда не будет прежней

Следственный комитет России и ФНС в июле 2017 года смогли выпустить поистине революционный документ — Письмо N ЕД-4-2/13650@. Это письмо поставило крест на любых вариантах налоговой оптимизации, которые ранее считались законными. Налоговиков научили выявлять четыре самые распространенные схемы экономии на налогах, которые использует бизнес:

1. Применение фиктивных сделок с однодневками либо аффилированными организациями.

2. Дробление бизнеса для необоснованного применения УСН или ЕНВД.

3. Необоснованное применение налоговых льгот и ставок.

4. Подмена гражданско-правовых отношений для извлечения налоговой выгоды (например, купля–продажа недвижимости под видом купли–продажи доли в уставном капитале и пр.).

Сегодня на практике большинство выездных проверок заканчивается выявлением какой-либо из этих схем, доначислением недоимок, пеней, штрафов в размере 40% от неуплаченной суммы налогов (пункт 3 статьи 122 Налогового кодекса). Кроме того, на руководителя и учредителей может быть заведено уголовное дело по статье 199 Уголовного кодекса за уклонение от уплаты налогов, которое прекращается только при полном погашении всех доначисленных недоимок, пеней и штрафов. До последней копейки.

По статистике 85% предпринимателей предпочитают заплатить государству все недоимки. Недавно знакомый предприниматель смог выйти из СИЗО, где провел два месяца, только после того, как полностью выплатил доначисленные в бюджет государства 26 млн рублей. Его жена, чтобы выкупить мужа из следственного изолятора, взяла в банке кредит.

Кто здесь хозяин

С июля 2017 года все юридические лица в России обязаны в пятидневный срок раскрыть информацию о своих владельцах по запросу ФНС и Росфинмониторинга.

В закон «О банкротстве» добавлена отдельная глава про контролирующих должника лиц и возможность привлечения их к субсидиарной ответственности. Эта тенденция связана с четким желанием государства гасить налоговые долги любой ценой, в том числе за счет личного имущества реальных собственников бизнеса.

Вышеупомянутое совместное письмо ФНС и Следственного комитета России также уделяет повышенное внимание установлению реального бенефициара — контролирующего должника лица. Налоговиков снабдили откровенно «следовательскими» вопросами, которые предназначены для выуживания информации из сотрудников и руководителей, чтобы установить бенефициаров, которых можно привлечь к уголовной ответственности по статье 199 УК РФ.

В очередной раз в нашей стране меняется бизнес-ландшафт. Тренд на прозрачность и усиление налогового администрирования будет продолжен по двум причинам — это нравится государству и наполняет бюджет. В новых условиях налоговики, как хорошие служебные собаки, взяв след, будут преследовать добычу и принесут ее к ногам своего хозяина.

Сегодня большинство бизнесменов не знают или не хотят верить, что все обстоит именно так, — реальность в нашей стране изменилась. Ужесточение налогового администрирования означает не только тотальный контроль, но и обязательную легализацию доходов по всем фронтам. Используя здравый смысл, предприниматели обязаны сделать правильные выводы, чтобы позаботиться о своей безопасности, бизнесе и свободе.

www.forbes.ru

ФНС vs налоговая оптимизация - доказательственная триада и ее приоритет. Обзор

Эксперты проанализировали изменения в Налоговом кодексе, касающиеся пределов законности в налоговой оптимизации

Федеральная налоговая служба (ФНС) объяснила, как налоговым инспекторам нужно применять новую статью Налогового кодекса (НК) РФ о пределах налоговой оптимизации. Невнятность вводимой терминологии влечет серьезные риски для бизнеса, а налоговикам добавит беспокойств: им придется доказывать, что предприниматель преступил закон умышленно, полагают эксперты.

ФНС направила в нижестоящие налоговые органы письмо с рекомендациями, как они должны противодействовать применению «агрессивных» механизмов налоговой оптимизации после вступления в силу в августе 2017 года ст. 54.1 НК РФ.

Служба дважды акцентирует внимание своих инспекторов, что прежние подходы к определению пределов законности в налоговой оптимизации, впервые сформулированные в постановлении пленума Высшего арбитражного суда №53, теряют теперь свое значение. «Ст. 54.1 НК не является кодификацией правил, сформулированных в [этом] постановлении, а представляет собой новый подход к проблеме злоупотребления налогоплательщиком своими правами, учитывающий основные аспекты сформированной судебной практики», — говорится в письме №ЕД-4-9/22123@, с которым ознакомился «Интерфакс».

Законодатель определил конкретные действия налогоплательщика, где есть злоупотребление правами, и условия для признания расходов расходами и применения налоговых вычетов, хвалит ФНС новую статью.

Эксперты не согласны. «Многие положения в статье 54.1 НК не раскрыты, и, вопреки утверждению, указанному в рекомендациях, далеко не конкретизированы», — говорит управляющий партнер АБ «Деловой фарватер» Роман Терехин. Далеко не в полном объёме сформулирована концепция злоупотребления правом, приводит он пример. «Важным принципом, позволяющим обеспечить баланс частных и публичных интересов, является то, что в случае злоупотребления правом последствия должны быть применены таким образом, как если бы злоупотребления не было», — отмечает Терехин. Ст. 54.1 НК об этом не говорит.

Но новое, конечно, есть. Ст. 54.1 НК вводит в нормативную базу два главных новшества, которых не было в 53-м постановлении, говорит партнер юридической практики PWC Раиса Алексахина. Во-первых, это то, что исполнителем операций должен быть поставщик, указанный в договоре (в противном случае расходы могут быть оспорены с позиции этой статьи НК). Во-вторых, вводится понятие «основная цель сделки».

Риски для бизнеса

Налоговым органам предстоит доказывать, что основной целью той или иной сделки было именно получение налоговой экономии, напоминает ФНС в своем письме. Инспекторы должны обосновать, что такие операции не имеют разумного объяснения с позиции хозяйственной необходимости их совершения, а преследуют лишь цель уменьшить налоговые обязательства, являются частью соответствующей схемы, имеют признаки искусственности, характеризуются нетипичностью документооборота, а поведение участников сделки не соответствует обычаю делового оборота.

Здесь эксперты видят серьезные риски для экономических субъектов. «Эта терминология является оценочной, что может привести к жесткому применению для бизнеса», — говорит Алексахина. «Термины неконкретны, — отмечает Терехин. — В каждой конкретной ситуации нужно определять, имела ли место та же искусственность или является ли то или иное действие разумным с точки зрения хозяйственной необходимости».

Тут рекомендация ФНС подавляет предпринимательскую инициативу и влечет не только упрощение бизнес-моделей поведения, но и снижение доходности бизнеса, снижение конкуренции и товарный дефицит, негодует старший юрист юридической компании «Пепеляев Групп» Константин Сасов. «Основа предпринимательства — свобода договора и коммерческие риски. Зачастую коммерческий успех сулит сделка, не имеющая аналогов, необычная по форме и содержанию. Поэтому есть риск того, что проверяющие задушат ту курицу, которая несет золотые яйца», — говорит он. Такая рекомендация ФНС, по его словам, граничит с субъективизмом, отягощенным тем обстоятельством, что проверяющие, как правило, не имеют предпринимательского опыта.

Кроме того, по мнению Сасова, регулятивный климат ухудшается за счет того, что от инспекций не требуется устанавливать степень должной осмотрительности налогоплательщика. Еще один негативный момент заключается в том, что налоговики сориентированы не применять ч. 7 ст. 31 НК, которая «спасала налог на прибыль» ранее, считает он (арбитражные суды прежде толковали эту норму не только как право, но и обязанность налогового органа применять расчетный метод определения налоговых сумм — прим. ИФ).

Но не все так мрачно для предпринимателей. Сохранен прежний подход к сделкам между связанными сторонами. В письме говорится, что аффилированность участников сделки сама по себе не может служить основанием для вывода об умышленном применении механизмов незаконной налоговой оптимизации. «Это прямо следует из 53-го постановления, где говорилось о том, что взаимозависимость (а подконтрольность — это разновидность взаимозависимости) не свидетельствует в пользу вывода о нарушении законодательства», — отмечает Алексахина.

Доказательная триада

Но налоговикам, судя по письму ФНС, тоже добавится беспокойств: им придется перестраивать свою работу. Принцип презумпции добросовестности сохраняется, новая статья НК не наделяет фискальные органы дополнительными полномочиями по сбору доказательств, а их потребуется больше.

Чтобы обосновать нарушение и пополнить бюджет, инспекторам надо будет исполнить требования доказательственной триады: показать, в чем выразилось «искажение» сведений о фактах хозяйственной жизни, об объектах налогообложения, отчетности и пр., где причинно-следственная связь между действиями налогоплательщика и таким искажением, а также умышленный характер действий должностных лиц налогоплательщика.

При этом задача обосновать умысел выходит на первый план. В письме ФНС говорится, что «искажения» должны быть умышленными, чтобы их можно было признать незаконной налоговой оптимизацией. «Это прямо не вытекает из нормы, это толкование», — обращает внимание Алексахина. Более того, в письме указывается на необходимость устанавливать умысел в первую очередь.

Требование ФНС относительно умысла — это новый подход ФНС, который сформировался в 2017 году, отмечает Терехин. По его словам, к использованию этого подхода служба призывает территориальные налоговые органы с момента принятия 13 июля 2017 года письма с методическими рекомендациями для проведения проверок (№ЕД-4-2/13650@).

Что касается конкретных «искажений», то в письме содержится несколько примеров на этот счет — от «дробления бизнеса» до отражения в отчетности заведомо недостоверной информации об объектах налогообложения. Все они известны правоприменению, отмечает Алексахина.

С ней полностью согласен Терехин и другие эксперты. Новых механизмов доказывания в письме тоже нет, отмечают все опрошенные эксперты. Все они — от изучения бумаг до осмотров и допросов (получения пояснений) — известны и широко применяются.

Нельзя, но можно

ФНС предписывает своим инспекторам не использовать больше понятия, содержащиеся в постановлении пленума ВАС №53. Ключевыми в этом документе были термины «налоговая выгода» и «необоснованная налоговая выгода». Их нет ни в ст. 54.1 НК, ни в письме ФНС, обращает внимание Алексахина.

Тем не менее, в рекомендациях присутствуют заимствования из 53-го постановления. «Это, например, пассаж про право налогоплательщиков использовать различные гражданско-правовые конструкции и выбирать те, которые приносят больший налоговый бенефит», — приводит пример Алексахина. Согласно рекомендациям их применение не является нарушением НК, если это не искусственные схемы — это было предусмотрено и в постановлении №53, остается и в «толковании» ФНС.

Старший юрист BGP Litigation Денис Савин, в свою очередь, отмечает, что из 53-го постановления фактически списан фрагмент письма ФНС, где приводятся признаки формального документооборота и финансовых потоков, применяющихся для ухода от налогов (от возврата денежных средств налогоплательщику аффилированным контрагентом в той или иной форме до использования одних IP-адресов). «Фактически это является пересказом положений постановления № 53 и текущей практики. Поэтому не приходится говорить о том, что ст. 54.1 НК РФ заменит постановление ВАС», — отмечает он.

Перспективы

Вступление в силу новой статьи НК и появление нынешних рекомендаций ФНС приведет к росту числа административных и судебных налоговых споров, прогнозирует Ререхин. «Вероятно, предметом спора будет и сама формулировка закона, в частности, не исключены обращения в Конституционный суд», — добавляет он.

На уровне судов Савин не предвидит резких изменений. «По нашему мнению, в судебной практике не произойдёт замены постановления №53 на положения ст. 54.1 НК РФ, скорее, они будут дополнять друг друга. Тем более что резонирующих противоречий в них нет», — отмечает он. Терехин думает, что Верховному суду стоило бы издать свои разъяснения по вопросу применения ст. 54.1 НК. «Это будет уже, безусловно, акт более значимый и обязательный для всех правоприменителей, обеспечит большую определённость», — говорит он.

Источник: www.interfax.ru

smilefun.ru

ФНС vs налоговая оптимизация — доказательственная триада и ее приоритет. Обзор

Москва. 10 ноября. INTERFAX.RU — Федеральная налоговая служба (ФНС) объяснила, как налоговым инспекторам нужно применять новую статью Налогового кодекса (НК) РФ о пределах налоговой оптимизации. Невнятность вводимой терминологии влечет серьезные риски для бизнеса, а налоговикам добавит беспокойств: им придется доказывать, что предприниматель преступил закон умышленно, полагают эксперты.

ФНС направила в нижестоящие налоговые органы письмо с рекомендациями, как они должны противодействовать применению «агрессивных» механизмов налоговой оптимизации после вступления в силу в августе 2017 года ст. 54.1 НК РФ.

Служба дважды акцентирует внимание своих инспекторов, что прежние подходы к определению пределов законности в налоговой оптимизации, впервые сформулированные в постановлении пленума Высшего арбитражного суда №53, теряют теперь свое значение. «Ст. 54.1 НК не является кодификацией правил, сформулированных в [этом] постановлении, а представляет собой новый подход к проблеме злоупотребления налогоплательщиком своими правами, учитывающий основные аспекты сформированной судебной практики», — говорится в письме №ЕД-4-9/22123@, с которым ознакомился «Интерфакс».

Законодатель определил конкретные действия налогоплательщика, где есть злоупотребление правами, и условия для признания расходов расходами и применения налоговых вычетов, хвалит ФНС новую статью.

Эксперты не согласны. «Многие положения в статье 54.1 НК не раскрыты, и, вопреки утверждению, указанному в рекомендациях, далеко не конкретизированы», — говорит управляющий партнер АБ «Деловой фарватер» Роман Терехин. Далеко не в полном объёме сформулирована концепция злоупотребления правом, приводит он пример. «Важным принципом, позволяющим обеспечить баланс частных и публичных интересов, является то, что в случае злоупотребления правом последствия должны быть применены таким образом, как если бы злоупотребления не было», — отмечает Терехин. Ст. 54.1 НК об этом не говорит.

Но новое, конечно, есть. Ст. 54.1 НК вводит в нормативную базу два главных новшества, которых не было в 53-м постановлении, говорит партнер юридической практики PWC Раиса Алексахина. Во-первых, это то, что исполнителем операций должен быть поставщик, указанный в договоре (в противном случае расходы могут быть оспорены с позиции этой статьи НК). Во-вторых, вводится понятие «основная цель сделки».

Риски для бизнеса

Налоговым органам предстоит доказывать, что основной целью той или иной сделки было именно получение налоговой экономии, напоминает ФНС в своем письме. Инспекторы должны обосновать, что такие операции не имеют разумного объяснения с позиции хозяйственной необходимости их совершения, а преследуют лишь цель уменьшить налоговые обязательства, являются частью соответствующей схемы, имеют признаки искусственности, характеризуются нетипичностью документооборота, а поведение участников сделки не соответствует обычаю делового оборота.

Здесь эксперты видят серьезные риски для экономических субъектов. «Эта терминология является оценочной, что может привести к жесткому применению для бизнеса», — говорит Алексахина. «Термины неконкретны, — отмечает Терехин. — В каждой конкретной ситуации нужно определять, имела ли место та же искусственность или является ли то или иное действие разумным с точки зрения хозяйственной необходимости».

Тут рекомендация ФНС подавляет предпринимательскую инициативу и влечет не только упрощение бизнес-моделей поведения, но и снижение доходности бизнеса, снижение конкуренции и товарный дефицит, негодует старший юрист юридической компании «Пепеляев Групп» Константин Сасов. «Основа предпринимательства — свобода договора и коммерческие риски. Зачастую коммерческий успех сулит сделка, не имеющая аналогов, необычная по форме и содержанию. Поэтому есть риск того, что проверяющие задушат ту курицу, которая несет золотые яйца», — говорит он. Такая рекомендация ФНС, по его словам, граничит с субъективизмом, отягощенным тем обстоятельством, что проверяющие, как правило, не имеют предпринимательского опыта.

Кроме того, по мнению Сасова, регулятивный климат ухудшается за счет того, что от инспекций не требуется устанавливать степень должной осмотрительности налогоплательщика. Еще один негативный момент заключается в том, что налоговики сориентированы не применять ч. 7 ст. 31 НК, которая «спасала налог на прибыль» ранее, считает он (арбитражные суды прежде толковали эту норму не только как право, но и обязанность налогового органа применять расчетный метод определения налоговых сумм — прим. ИФ).

Но не все так мрачно для предпринимателей. Сохранен прежний подход к сделкам между связанными сторонами. В письме говорится, что аффилированность участников сделки сама по себе не может служить основанием для вывода об умышленном применении механизмов незаконной налоговой оптимизации. «Это прямо следует из 53-го постановления, где говорилось о том, что взаимозависимость (а подконтрольность — это разновидность взаимозависимости) не свидетельствует в пользу вывода о нарушении законодательства», — отмечает Алексахина.

Доказательная триада

Но налоговикам, судя по письму ФНС, тоже добавится беспокойств: им придется перестраивать свою работу. Принцип презумпции добросовестности сохраняется, новая статья НК не наделяет фискальные органы дополнительными полномочиями по сбору доказательств, а их потребуется больше.

Чтобы обосновать нарушение и пополнить бюджет, инспекторам надо будет исполнить требования доказательственной триады: показать, в чем выразилось «искажение» сведений о фактах хозяйственной жизни, об объектах налогообложения, отчетности и пр., где причинно-следственная связь между действиями налогоплательщика и таким искажением, а также умышленный характер действий должностных лиц налогоплательщика.

При этом задача обосновать умысел выходит на первый план. В письме ФНС говорится, что «искажения» должны быть умышленными, чтобы их можно было признать незаконной налоговой оптимизацией. «Это прямо не вытекает из нормы, это толкование», — обращает внимание Алексахина. Более того, в письме указывается на необходимость устанавливать умысел в первую очередь.

Требование ФНС относительно умысла — это новый подход ФНС, который сформировался в 2017 году, отмечает Терехин. По его словам, к использованию этого подхода служба призывает территориальные налоговые органы с момента принятия 13 июля 2017 года письма с методическими рекомендациями для проведения проверок (№ЕД-4-2/13650@).

Что касается конкретных «искажений», то в письме содержится несколько примеров на этот счет — от «дробления бизнеса» до отражения в отчетности заведомо недостоверной информации об объектах налогообложения. Все они известны правоприменению, отмечает Алексахина.

С ней полностью согласен Терехин и другие эксперты. Новых механизмов доказывания в письме тоже нет, отмечают все опрошенные эксперты. Все они — от изучения бумаг до осмотров и допросов (получения пояснений) — известны и широко применяются.

Нельзя, но можно

ФНС предписывает своим инспекторам не использовать больше понятия, содержащиеся в постановлении пленума ВАС №53. Ключевыми в этом документе были термины «налоговая выгода» и «необоснованная налоговая выгода». Их нет ни в ст. 54.1 НК, ни в письме ФНС, обращает внимание Алексахина.

Тем не менее, в рекомендациях присутствуют заимствования из 53-го постановления. «Это, например, пассаж про право налогоплательщиков использовать различные гражданско-правовые конструкции и выбирать те, которые приносят больший налоговый бенефит», — приводит пример Алексахина. Согласно рекомендациям их применение не является нарушением НК, если это не искусственные схемы — это было предусмотрено и в постановлении №53, остается и в «толковании» ФНС.

Старший юрист BGP Litigation Денис Савин, в свою очередь, отмечает, что из 53-го постановления фактически списан фрагмент письма ФНС, где приводятся признаки формального документооборота и финансовых потоков, применяющихся для ухода от налогов (от возврата денежных средств налогоплательщику аффилированным контрагентом в той или иной форме до использования одних IP-адресов). «Фактически это является пересказом положений постановления № 53 и текущей практики. Поэтому не приходится говорить о том, что ст. 54.1 НК РФ заменит постановление ВАС», — отмечает он.

Перспективы

Вступление в силу новой статьи НК и появление нынешних рекомендаций ФНС приведет к росту числа административных и судебных налоговых споров, прогнозирует Ререхин. «Вероятно, предметом спора будет и сама формулировка закона, в частности, не исключены обращения в Конституционный суд», — добавляет он.

На уровне судов Савин не предвидит резких изменений. «По нашему мнению, в судебной практике не произойдёт замены постановления №53 на положения ст. 54.1 НК РФ, скорее, они будут дополнять друг друга. Тем более что резонирующих противоречий в них нет», — отмечает он. Терехин думает, что Верховному суду стоило бы издать свои разъяснения по вопросу применения ст. 54.1 НК. «Это будет уже, безусловно, акт более значимый и обязательный для всех правоприменителей, обеспечит большую определённость», — говорит он.

Источник

finpor.ru

twonews.ru | ФНС vs налоговая оптимизация

Москва. 10 ноября. Федеральная налоговая служба (ФНС) объяснила, как налоговым инспекторам нужно применять новую статью Налогового кодекса (НК) РФ о пределах налоговой оптимизации. Невнятность вводимой терминологии влечет серьезные риски для бизнеса, а налоговикам добавит беспокойств: им придется доказывать, что предприниматель преступил закон умышленно, полагают эксперты.

ФНС направила в нижестоящие налоговые органы письмо с рекомендациями, как они должны противодействовать применению "агрессивных" механизмов налоговой оптимизации после вступления в силу в августе 2017 года ст. 54.1 НК РФ.

Служба дважды акцентирует внимание своих инспекторов, что прежние подходы к определению пределов законности в налоговой оптимизации, впервые сформулированные в постановлении пленума Высшего арбитражного суда №53, теряют теперь свое значение. "Ст. 54.1 НК не является кодификацией правил, сформулированных в [этом] постановлении, а представляет собой новый подход к проблеме злоупотребления налогоплательщиком своими правами, учитывающий основные аспекты сформированной судебной практики", - говорится в письме №ЕД-4-9/22123@, с которым ознакомился "Интерфакс".

Законодатель определил конкретные действия налогоплательщика, где есть злоупотребление правами, и условия для признания расходов расходами и применения налоговых вычетов, хвалит ФНС новую статью.

Эксперты не согласны. "Многие положения в статье 54.1 НК не раскрыты, и, вопреки утверждению, указанному в рекомендациях, далеко не конкретизированы", - говорит управляющий партнер АБ "Деловой фарватер" Роман Терехин. Далеко не в полном объёме сформулирована концепция злоупотребления правом, приводит он пример. "Важным принципом, позволяющим обеспечить баланс частных и публичных интересов, является то, что в случае злоупотребления правом последствия должны быть применены таким образом, как если бы злоупотребления не было", - отмечает Терехин. Ст. 54.1 НК об этом не говорит.

Но новое, конечно, есть. Ст. 54.1 НК вводит в нормативную базу два главных новшества, которых не было в 53-м постановлении, говорит партнер юридической практики PWC Раиса Алексахина. Во-первых, это то, что исполнителем операций должен быть поставщик, указанный в договоре (в противном случае расходы могут быть оспорены с позиции этой статьи НК). Во-вторых, вводится понятие "основная цель сделки".

Риски для бизнеса

Налоговым органам предстоит доказывать, что основной целью той или иной сделки было именно получение налоговой экономии, напоминает ФНС в своем письме. Инспекторы должны обосновать, что такие операции не имеют разумного объяснения с позиции хозяйственной необходимости их совершения, а преследуют лишь цель уменьшить налоговые обязательства, являются частью соответствующей схемы, имеют признаки искусственности, характеризуются нетипичностью документооборота, а поведение участников сделки не соответствует обычаю делового оборота.

Здесь эксперты видят серьезные риски для экономических субъектов. "Эта терминология является оценочной, что может привести к жесткому применению для бизнеса", - говорит Алексахина. "Термины неконкретны, - отмечает Терехин. - В каждой конкретной ситуации нужно определять, имела ли место та же искусственность или является ли то или иное действие разумным с точки зрения хозяйственной необходимости".

Тут рекомендация ФНС подавляет предпринимательскую инициативу и влечет не только упрощение бизнес-моделей поведения, но и снижение доходности бизнеса, снижение конкуренции и товарный дефицит, негодует старший юрист юридической компании "Пепеляев Групп" Константин Сасов. "Основа предпринимательства - свобода договора и коммерческие риски. Зачастую коммерческий успех сулит сделка, не имеющая аналогов, необычная по форме и содержанию. Поэтому есть риск того, что проверяющие задушат ту курицу, которая несет золотые яйца", - говорит он. Такая рекомендация ФНС, по его словам, граничит с субъективизмом, отягощенным тем обстоятельством, что проверяющие, как правило, не имеют предпринимательского опыта.

Кроме того, по мнению Сасова, регулятивный климат ухудшается за счет того, что от инспекций не требуется устанавливать степень должной осмотрительности налогоплательщика. Еще один негативный момент заключается в том, что налоговики сориентированы не применять ч. 7 ст. 31 НК, которая "спасала налог на прибыль" ранее, считает он (арбитражные суды прежде толковали эту норму не только как право, но и обязанность налогового органа применять расчетный метод определения налоговых сумм - прим. ИФ).

Но не все так мрачно для предпринимателей. Сохранен прежний подход к сделкам между связанными сторонами. В письме говорится, что аффилированность участников сделки сама по себе не может служить основанием для вывода об умышленном применении механизмов незаконной налоговой оптимизации. "Это прямо следует из 53-го постановления, где говорилось о том, что взаимозависимость (а подконтрольность - это разновидность взаимозависимости) не свидетельствует в пользу вывода о нарушении законодательства", - отмечает Алексахина.

Доказательная триада

Но налоговикам, судя по письму ФНС, тоже добавится беспокойств: им придется перестраивать свою работу. Принцип презумпции добросовестности сохраняется, новая статья НК не наделяет фискальные органы дополнительными полномочиями по сбору доказательств, а их потребуется больше.

Чтобы обосновать нарушение и пополнить бюджет, инспекторам надо будет исполнить требования доказательственной триады: показать, в чем выразилось "искажение" сведений о фактах хозяйственной жизни, об объектах налогообложения, отчетности и пр., где причинно-следственная связь между действиями налогоплательщика и таким искажением, а также умышленный характер действий должностных лиц налогоплательщика.

При этом задача обосновать умысел выходит на первый план. В письме ФНС говорится, что "искажения" должны быть умышленными, чтобы их можно было признать незаконной налоговой оптимизацией. "Это прямо не вытекает из нормы, это толкование", - обращает внимание Алексахина. Более того, в письме указывается на необходимость устанавливать умысел в первую очередь.

Требование ФНС относительно умысла - это новый подход ФНС, который сформировался в 2017 году, отмечает Терехин. По его словам, к использованию этого подхода служба призывает территориальные налоговые органы с момента принятия 13 июля 2017 года письма с методическими рекомендациями для проведения проверок (№ЕД-4-2/13650@).

Что касается конкретных "искажений", то в письме содержится несколько примеров на этот счет - от "дробления бизнеса" до отражения в отчетности заведомо недостоверной информации об объектах налогообложения. Все они известны правоприменению, отмечает Алексахина.

С ней полностью согласен Терехин и другие эксперты. Новых механизмов доказывания в письме тоже нет, отмечают все опрошенные эксперты. Все они - от изучения бумаг до осмотров и допросов (получения пояснений) - известны и широко применяются.

Нельзя, но можно

ФНС предписывает своим инспекторам не использовать больше понятия, содержащиеся в постановлении пленума ВАС №53. Ключевыми в этом документе были термины "налоговая выгода" и "необоснованная налоговая выгода". Их нет ни в ст. 54.1 НК, ни в письме ФНС, обращает внимание Алексахина.

Тем не менее, в рекомендациях присутствуют заимствования из 53-го постановления. "Это, например, пассаж про право налогоплательщиков использовать различные гражданско-правовые конструкции и выбирать те, которые приносят больший налоговый бенефит", - приводит пример Алексахина. Согласно рекомендациям их применение не является нарушением НК, если это не искусственные схемы - это было предусмотрено и в постановлении №53, остается и в "толковании" ФНС.

Старший юрист BGP Litigation Денис Савин, в свою очередь, отмечает, что из 53-го постановления фактически списан фрагмент письма ФНС, где приводятся признаки формального документооборота и финансовых потоков, применяющихся для ухода от налогов (от возврата денежных средств налогоплательщику аффилированным контрагентом в той или иной форме до использования одних IP-адресов). "Фактически это является пересказом положений постановления № 53 и текущей практики. Поэтому не приходится говорить о том, что ст. 54.1 НК РФ заменит постановление ВАС", - отмечает он.

Перспективы

Вступление в силу новой статьи НК и появление нынешних рекомендаций ФНС приведет к росту числа административных и судебных налоговых споров, прогнозирует Ререхин. "Вероятно, предметом спора будет и сама формулировка закона, в частности, не исключены обращения в Конституционный суд", - добавляет он.

На уровне судов Савин не предвидит резких изменений. "По нашему мнению, в судебной практике не произойдёт замены постановления №53 на положения ст. 54.1 НК РФ, скорее, они будут дополнять друг друга. Тем более что резонирующих противоречий в них нет", - отмечает он. Терехин думает, что Верховному суду стоило бы издать свои разъяснения по вопросу применения ст. 54.1 НК. "Это будет уже, безусловно, акт более значимый и обязательный для всех правоприменителей, обеспечит большую определённость", - говорит он.

twonews.ru