Оптимизация налоговых платежей. Приемы и методы оптимизации налоговых платежей

Корень А.В., Лещенко Р.И. Налоговые платежи организации и пути их оптимизации

Корень Андрей Владимирович1, Лещенко Роман Игоревич21Владивостокский Государственный Университет Экономики и Сервиса, к.э.н., доцент кафедры "Финансы и налоги"2Владивостокский Государственный Университет Экономики и Сервиса, аспирант кафедры "Финансы и налоги"

Koren Andrey Vladimirivich2, Leshenko Roman Igorevich31Vladivostok State University of Economics and Service, candidate of Science in Economics, Assistant Professor of the Department "Finance and Taxes"2Vladivostok State University of Economics and Service, graduate student of the Department "Finance and Taxes"

Библиографическая ссылка на статью:Корень А.В., Лещенко Р.И. Налоговые платежи организации и пути их оптимизации // Экономика и менеджмент инновационных технологий. 2014. № 4 [Электронный ресурс]. URL: http://ekonomika.snauka.ru/2014/04/4922 (дата обращения: 23.09.2018).

Актуальность оптимизации налогообложения, независимо от хозяйственной деятельности и формы предприятия, очень велика. Прежде всего, это связано с финансово-экономической ситуацией в стране. Спрос на продукцию падает, издержки растут, и перед предприятием стоит задача по сохранению конкурентоспособности своего бизнеса на рынке. Одним из способов удержаться «на плаву» является оптимизация налогообложения. Она бывает, как законная, так и незаконная, но в этой статье мы остановимся исключительно на законных способах минимизировать налоговые платежи. Но прежде чем говорить об оптимизации налогообложения, стоит разобраться, почему так важно честно и бескорыстно уплачивать налоги в бюджет РФ.

В соответствии с Бюджетным кодексом Российской Федерации, в России действует трехуровневая бюджетная система. Законы так же принимаются на трех уровнях, но действовать уже будут только на следующий финансовый год.

Бюджетная система – это часть системы государства, совокупность всех бюджетов действующих на территории Российской Федерации. Существует так же ещё один вид бюджета, это – консолидированный бюджет. Он представляет собой свод бюджетов на определенной территории. Формирование бюджетов происходят за счет налоговых и неналоговых видов доходов, а так же с помощью безвозмездных и безвозвратных перечисленных сумм.

Плательщиками, этих сумм являются юридические и физические лица [1, с. 4]. Каждое правомерное перечисления в казну государства сводят бюджетный дефицит к минимуму.

В настоящее время расходы и доходы бюджетной системы распределены примерно следующим образом:

Таблица 1 – Расходы и доходы бюджетов РФ

Стоит отметить, что если доходы казны слишком малы, то государство может прибегнуть к секвестру. Но это крайний случай, и отрицательно скажется на экономике страны. Поэтому важно не уклонятся от налоговых обязательств, а оптимизируя их, честно платить налоги, не думая только о своих корыстных целях.

Сегодня оптимизация налогообложения для организаций так же важна, как и, к примеру, маркетинговая стратегия. Это обусловлено не только минимизацией затрат за счет платежей в бюджет государства, но и общей безопасностью предприятия, так и его должностных лиц. Оптимизация налогообложения – это процесс, действия которого ориентированы на минимизацию налогового бремени предприятия, и повышение положительных финансово-экономических результатов ее деятельности за счет оптимального применения положений и норм налогового законодательства [2, с. 6].

Другими словами, это обычные действия налогоплательщика, выполняемые им в процессе хозяйственной деятельности, т.е. четкое закрепление прав и обязательств сторон в договоре, применение допускаемых законодателем в нормах Налогового Кодекса Российской Федерации, устройств формирования резервов по сомнительным долгам, либо резерва на ремонт, а так же основных средств.

Существует множество инструментов и методов снижения налогового бремени, и они как никогда востребованы в настоящее время налогоплательщиками. Как уже было сказано выше, оптимизация бывает законная и незаконная. Законность налоговой оптимизации с каждым годом становится более актуальным вопросом. Но чтобы решить этот вопрос, следует выделить основные критерии законности.

В законодательстве РФ отсутствует понятие «налоговая оптимизация». Законом не предусмотрены правила, которые бы устанавливали рамки дозволенного при оптимизации, что дает налогоплательщикам сделать для себя определенный вывод: все, что не запрещено НК РФ, то – разрешено. Но если рассматривать вопрос со стороны судебной практики, это в корне не верно.

Если проанализировать судебные разбирательства касаемо налогов, а так же официальные письма органов власти, можно выделить несколько принципов, которые необходимо соблюдать при налоговой оптимизации:

1. Принцип добросовестности, честности налогоплательщика

2. Принцип преимущества экономического смысла над юридической формой

3. Требование наличия деловой цели

4. Требование реальности экономической деятельности

Основным преимуществом незаконных методов оптимизации является их доступность и дешевизна. Но так, же есть и минусы, такие как – риски при выявлении данных нарушений фискальными органами власти. Ну и как следствие, предприятие просто-напросто понесет убыток.

Что касается законных методов оптимизации, проблемой является то, что эти методы являются затратными, дорогостоящими и требуют специальных знаний. Ну а плюсы очевидны: отсутствие того, что налоговая проверка выявит у вас нарушения налогового законодательства, т.е. отсутствие рисков. И самый главный плюс применения законных методов оптимизации, это – положительный эффект в долгосрочной перспективе.

Законная налоговая оптимизация бывает двух видов [3, с. 34]:

1. Перспективная (стратегическая или долгосрочная) – подразумевает применение приемов и способов, уменьшающих налоговое бремя налогоплательщика в процессе всей его хозяйственной деятельности. Разумеется, указанная оптимизация действует в течение нескольких налоговых периодов, и достигается обычно средством правильной постановки на предприятии бухгалтерского и налогового учета, грамотного использования налоговых льгот и т.д.

2. Оптимизация налогов по отдельным операциям – подразумевает применение некоторой совокупности способов, позволяющих снижать налоговое бремя для налогоплательщика в каждом определенном случае и в отдельном налоговом периоде.

Важнейшая и, наверное, самая главная задача налоговой оптимизации состоит в том, чтобы при уменьшении налогового бремени остаться в рамках законности. Как уже было сказано выше, проблема состоит в том, что эти рамки не всегда являются четко оговоренными. Помимо прочего, интерпретация закона судами и налоговыми органами может меняться с течением времени, а также в зависимости от субъективных факторов. Так же стоит помнить о том, что внутренние затраты организации и расходы на оплату сторонних организаций не должны превышать суммы уменьшаемых налогов при создании системы оптимизации налогообложения. Соотношение затрат на систему оптимизации налогов и её дальнейшего обслуживание к сумме минимизации налоговых затрат имеет индивидуальный денежный порог, который зависит от степеней рисков, а так же от психологического фактора, связанного с данной схемой, которую вы используете. Обычно такой порог на практике составляет 50-90% от размера оптимизированных налогов.

Самые популярные методы налоговой оптимизации это:

1. Замена налогового субъекта - основывается на применении такой организационно-правовой формы, по отношению к которой действует наиболее щадящий режим налогообложения.

2. Изменение вида деятельности налогового субъекта – подразумевает переход на осуществление видов деятельности, которые облагаются налогом в наименьшей степени по сравнению с теми, которые осуществлялись ранее.

3. Замена налоговой юрисдикции – смысл в том, чтобы зарегистрировать предприятие на местности, предоставляющие льготное налогообложение. Выбор места регистрации (местности и юрисдикции) важен при условии неоднородности местности. Каждый регион страны наделен возможностями по формированию местного законодательства, и на этом поле субъекты владеют некоторой свободой, любая территория использует эту свободу по-своему. Стоит упомянуть, что отсюда и различия в размере налоговых отчислений. [4, с. 130]

4. Переход организации на упрощенную систему налогообложения.

Помимо применения пониженной ставки (6 или 15 процентов) при использовании данного режима, следует отметить, что УСНО заменяет три вида налога: НДС, налог на прибыль, налог на имущество.

Так же не следует забывать о налоговом планировании, которое идет наряду с налоговой оптимизацией. Налоговое планирование основывается на 3-х подходах к минимизации налоговых платежей:

- использование льгот при уплате налогов;

- разработка грамотной учетной политики;

- контроль над сроками уплаты налогов (использование налогового календаря).

Важно обосновать собственный выбор при помощи расчетов налогов, величина которых зависит от метода учета, и просчитать все шаги, чтобы удостоверится в правильности выбора. Следует выбрать наиболее лучшую стратегию оптимизации и планирования налогообложения.

Практика показывает, что от того какой выбор вы сделаете, будет зависеть ваш будущий финансовый результат. Нужно отметить, что выше приведен лишь основной перечень способов оптимизации налогообложения, которые можно применять налогоплательщикам с минимальными рисками привлечения к налоговой ответственности. Указанные способы являются довольно действенными, и позволяют значительно уменьшить налоговую нагрузку на налогоплательщика.

Применимы и остальные методы оптимизации налогообложения, но следует помнить, что использование агрессивной оптимизации налогообложения неприемлемо. Важно понимать и осознавать, что экономия, достигаемая методом использования противоправных схем оптимизации налогообложения, является мнимой. Так или иначе, это отложенный платеж, который придется оплатить после налоговой проверки. [5]

В текущее время необходимость использования налогоплательщиками многих механизмов оптимизации налогообложения противоречит принципу эффективности налогообложения, согласно которому налоги не должны оказывать влияние на принятие экономических решений, либо это влияние обязано быть наименьшим. Мы часто наблюдаем обратное, когда налогоплательщик обязан «подстраивать» виды и формы собственной деятельности под существующий порядок уплаты тех, либо других налогов с целью достижения минимизации налоговых платежей. Потому налоговая оптимизация налогообложения, так же как и в совокупности, налоговая система нуждается в тщательной доработке.

Подводя итоги, можно сделать вывод, что налоговая оптимизация необходима каждому предприятию, так как это позволяет высвободить дополнительные денежные средства, которые будут использованы в деятельности фирмы, что, в свою очередь, будет способствовать увеличению прибыли.

Библиографический список- Налоговый кодекс Российской Федерации (часть вторая): от 31.07.1998 № 146-ФЗ (ред. от 2013 г.), 536 с.

- Оптимизация налогообложения: рекомендации по и уплате налогов, Лермонтов Ю., 2013г., 155 с.

- Законная оптимизация налогообложения, И. Новикова, В. Белякова, 2008г., 152 с.

- Корень А.В. Приоритетные направления развития механизма налогообложения электронной предпринимательской деятельности // Актуальные вопросы современной науки. 2009. № 8. С. 127-135.

- Корень А.В., Шефер О.В. Роль и значение региональных налогов в современном развитии Приморского края // Современные проблемы науки и образования. – 2014. – № 2; URL: http://www.science-education.ru/116-12641 (дата обращения: 07.04.2014).

Все статьи автора «Андрей Владимирович Корень»

ekonomika.snauka.ru

ПРИЕМЫ И МЕТОДЫ ОПТИМИЗАЦИИ НАЛОГОВЫХ ПЛАТЕЖЕЙ

Методы оптимизации, применяемые в налоговом планировании.

В современных условиях эффективная оптимизация налогообложения для хозяйствующих субъектов так же важна, как и производственная или маркетинговая стратегия. Это обусловлено не только возможностью экономии затрат за счет платежей в бюджет, но и общей безопасностью самой организации и ее должностных лиц.

Вопросы, связанные с оптимизацией налогообложения, — одни из наиболее сложных. Цель организаций и индивидуальных предпринимателей как субъектов предпринимательской деятельности — выработать оптимальное решение вопроса, которое позволит осуществлять легальные операции с минимальными налоговыми потерями.

Налоговая оптимизация — это целая система различных схем и методик, позволяющая выбрать оптимальное решение для конкретного случая.

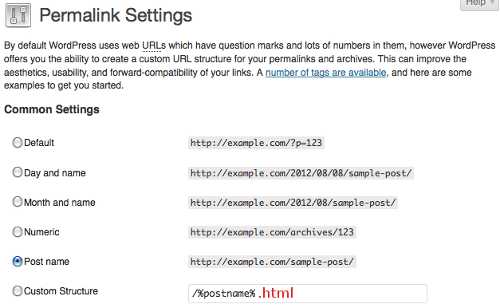

Оптимизация налогообложения должна осуществляться задолго до начала налоговой проверки, а лучше — до создания организации или регистрации физического лица в качестве индивидуального предпринимателя, поскольку будущая система налогообложения определяется уже при регистрации.

Именно в момент создания фирмы оптимизация налогообложения способна принести максимальный эффект, поскольку планирование происходит при условиях, когда еще не сделано никаких ошибок, которые трудно исправлять в процессе реальной деятельности.

В то же время, если налогоплательщик и при осуществлении деятельности не заботится об оптимизации налогообложения, ему может быть причинен заметный финансовый ущерб.

Многие хозяйствующие субъекты просто не подозревают о том, что система налогового учета построена не оптимально, а часто и просто с ошибками.

bp-konsalt.ru

ПРИЕМЫ И МЕТОДЫ ОПТИМИЗАЦИИ НАЛОГОВЫХ ПЛАТЕЖЕЙ

Методы оптимизации, применяемые в налоговом планировании.

В современных условиях эффективная оптимизация налогообложения для хозяйствующих субъектов так же важна, как и производственная или маркетинговая стратегия. Это обусловлено не только возможностью экономии затрат за счет платежей в бюджет, но и общей безопасностью самой организации и ее должностных лиц.

Вопросы, связанные с оптимизацией налогообложения, — одни из наиболее сложных. Цель организаций и индивидуальных предпринимателей как субъектов предпринимательской деятельности — выработать оптимальное решение вопроса, которое позволит осуществлять легальные операции с минимальными налоговыми потерями.

Налоговая оптимизация — это целая система различных схем и методик, позволяющая выбрать оптимальное решение для конкретного случая.

Правильная оптимизация налогообложения (т.е. оптимизация налогообложения законными методами) и прогнозирование возможных рисков оказывают значительную помощь в создании стабильного положения организации, поскольку позволяют избежать крупных убытков в процессе хозяйственной деятельности.

Оптимизация налогообложения должна осуществляться задолго до начала налоговой проверки, а лучше — до создания организации или регистрации физического лица в качестве индивидуального предпринимателя, поскольку будущая система налогообложения определяется уже при регистрации.

Именно в момент создания фирмы оптимизация налогообложения способна принести максимальный эффект, поскольку планирование происходит при условиях, когда еще не сделано никаких ошибок, которые трудно исправлять в процессе реальной деятельности.

В то же время, если налогоплательщик и при осуществлении деятельности не заботится об оптимизации налогообложения, ему может быть причинен заметный финансовый ущерб.

Многие хозяйствующие субъекты просто не подозревают о том, что система налогового учета построена не оптимально, а часто и просто с ошибками. Все это ведет к негативным последствиям и к желанию уклониться от уплаты налогов.

Оптимизировать налогообложение, почувствовать себя добросовестным налогоплательщиком, построить грамотную систему учета и уплаты налогов и, кроме того, сэкономить денежные средства законным путем поможет прежде всего знание Налогового кодекса РФ, разъяснений и писем налогового и финансового ведомств.

Законодательная система налогообложения в Российской Федерации очень сложна и нестабильна. Для того чтобы разобраться во всех аспектах налогообложения и его оптимизации, необходимо учитывать правоприменительную и судебную практику.

Под налоговой оптимизацией следует понимать:

— оптимизацию системы налогообложения на начальной стадии бизнеса;

— планирование и оценку налоговых рисков с учетом разъяснительных писем Минфина России и налоговых органов с выдачей рекомендаций, а также помощь по устранению имеющихся недостатков;

— сопровождение и анализ сложных сделок с целью планирования и исключения негативных налоговых последствий;

— оценку договоров с точки зрения налоговых рисков;

— разработку договоров и прочей документации с целью снижения налоговых рисков;

— экспертизу действий налоговых органов при

bp-konsalt.ru

К способам оптимизации относятся - Способы и методы оптимизации налоговых платежей

Налоговая оптимизация — процесс, связанный с достижением определенных пропорций всех финансовых аспектов сделки или проекта. Возможность налоговой оптимизации следует из целого ряда положений действующего российского законодательства.

В соответствии со статьей 35 Конституции РФ право частной собственности охраняется законом, а согласно статье 45 Конституции РФ каждый имеет право защищать свои права и свободы всеми способами, не запрещенными законом. Пункт 2 статьи Гражданского кодекса РФ предусматривает, что собственник вправе по своему усмотрению совершать в отношении принадлежащего ему имущества любые действия, не противоречащие закону и иным правовым актам и не нарушающие права и охраняемые законом интересы других лиц, в том числе отчуждать свое имущество в собственность другим лицам, передавать им, оставаясь собственником, права владения пользования и распоряжения имуществом, отдавать имущество в залог и обременять его другими способами, распоряжаться им иным образом.

Какие существуют методы оптимизации? Методы оптимизации управленческих решений

Налог же, в силу положений статьи 8 Налогового кодекса РФ, представляет собой ни что иное, как форму безвозмездного изъятия части собственности субъекта предпринимательской деятельности. Таким образом, следует признать, что законодатель признает право налогоплательщика принимать меры, направленные на защиту своей собственности, в том числе путем законного сокращения объема налоговых обязательств.

Возможность осуществления налоговой оптимизации обусловлена также тем, что, во-первых, действующее гражданское законодательство допускает осуществление хозяйственной деятельности в различных правовых формах по выбору субъекта предпринимательской деятельности например, путем создания юридического лица или путем заключения договора простого товарищества. а различные правовые формы предполагают различный порядок налогообложения; во-вторых, часто налогоплательщик вправе выбирать непосредственно режим налогообложения для своего предприятия например, упрощенная или общая система налогообложения ; в-третьих, законодательство о налогах и сборах пре

bp-konsalt.ru

Оптимизация налоговых платежей — курсовая работа

д) нечеткостью и "расплывчатостью" формулировок налоговых законов, позволяющих по разному толковать одну и ту же правовую норму.

Так, в соответствии с п.6 ст.3 Налогового кодекса РФ "акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить". Согласно п.7 указанной статьи "все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов)". При появлении у налогоплательщика таких "неустранимых сомнений", "противоречий" и "неясности", он может выбирать наиболее удобную для себя трактовку налоговой нормы.

Фактически данные нормы провозгласили новый принцип налогообложения - принцип презумпции правоты плательщика налогов. Презумпция правоты налогоплательщика в тех случаях, когда сомнения, противоречия и неясности актов законодательства о налогах неустранимы, направлена на обеспечение дополнительной защиты прав налогоплательщика и гарантирует, в первую очередь, защиту прав собственности.

В заключении, необходимо отметить, что предприниматель может встать на путь уклонения от уплаты налогов не только по одной из перечисленных выше причин, а как это чаще всего бывает, сразу из-за нескольких. То есть, указанные причины не являются взаимоисключающими и, образуя определенную совокупность, иногда заставляют уклоняться от налогов даже законопослушных граждан.

В зависимости от периода времени, в котором осуществляется легальное уменьшение налогов, можно классифицировать налоговую оптимизацию на перспективную и текущую.

Перспективная (долгосрочная) налоговая оптимизация предполагает применение таких приемов и способов, которые уменьшают налоговое бремя налогоплательщика в процессе всей его деятельности. Перспективная налоговая оптимизация осуществляется в течение нескольких налоговых периодов и достигается, как правило, посредством правильной постановки на предприятии бухгалтерского и налогового учета, грамотного применения налоговых льгот и освобождений и др.

В то же время, текущая налоговая оптимизация предполагает применение некоторой совокупности методов, позволяющих снижать налоговое бремя для налогоплательщика в каждом конкретном случае в отдельно взятом налоговом периоде, например, при осуществлении той или иной операции путем выбора оптимальной формы сделки.

Комплексное и целенаправленное принятие налогоплательщиком мер, направленных на полное использование совокупности всех методов налоговой оптимизации (перспективная и текущая), составляет так называемое налоговое планирование.

При реализации конкретного способа минимизации налогового бремени необходимо придерживаться нескольких принципов:

- принцип разумности - разумность в налоговой оптимизации означает, что "все хорошо, что в меру". Применение грубых и необдуманных приемов будет иметь только одно последствие – применение штрафных санкций со стороны государства. Схема налоговой оптимизации должна быть продумана до мелочей; нельзя упускать из виду ни одной малейшей детали;

- нельзя строить метод налоговой оптимизации на использовании зарубежного опыта налогового планирования и исключительно на пробелах в законодательстве;

- нельзя строить способ оптимизации налогообложения только на смежных с налоговым отраслях права (гражданском, банковском, бухгалтерском и т.д.) - при формировании системы налогового законодательства РФ не учитывалась взаимосвязь и привязка налогового права к нормам и положениям других отраслей права. Налоговое законодательство реализуется практически в собственной правовой плоскости. Наиболее существенный отрыв произошел от сферы гражданского законодательства. Так, согласно п. 3 ст. 2 Гражданского кодекса РФ «к имущественным отношениям, основанным на административном или ином властном подчинении одной стороны другой, в том числе к налоговым и другим финансовым и административным отношениям, гражданское законодательство не применяется, если иное не предусмотрено законодательством». Иными словами, по общему правилу нормы гражданского права к налоговым правоотношениям не применяются. И это несмотря на то, что гражданское законодательство выступает основанием для большинства операций, порождающих обязанность по уплате налогов. Следовательно, порядок регулирования отношений с точки зрения гражданского законодательства и порядок регулирования тех же отношений установленный налоговым законодательством в целях налогообложения существенно различаются. Однако, согласно п.1 ст.11 Налогового кодекса РФ: "Институты, понятия и термины гражданского, семейного и других отраслей законодательства Российской Федерации, используемые в настоящем Кодексе, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено настоящим Кодексом". Иными словами, в ряде случаев фискальное содержание тех или иных терминов в российском законодательстве сохраняется;

- принцип комплексного расчета экономии и потерь - при формировании того или иного способа налоговой оптимизации должны быть проанализированы все существенные аспекты операции, а также деятельности предприятия в целом. Всестороннему анализу должны быть подвергнуты возможные последствия внедрения конкретного метода налогового планирования с точки зрения всей совокупности налогов. И при выборе метода налогового планирования необходимо учитывать требования иных отраслей законодательства (антимонопольного, таможенного, валютного и т.д.). Например, при выборе места регистрации оффшорного предприятия необходимо учитывать существенные ограничения на вывоз капитала, перемещение товаров и денежных средств, введенные валютным и таможенным законодательством;

- при выборе способа налоговой оптимизации с высокой степенью риска необходимо учитывать ряд "политических" аспектов: состояние бюджета территории; роль, которую играет предприятие в его пополнении и т.д. Так, грамотное налоговое планирование операций между филиалами одного юридического лица может позволить существенно снизить налоговые платежи филиалов в местные бюджеты. Однако необходимо быть готовым к тому, что резкое сокращение налоговых поступлений одного из наиболее крупных налогоплательщиков привлечет активное внимание местных контролирующих органов, на которых располагаются филиалы;

- при выборе способа налоговой оптимизации, связанном с привлечением широкого круга лиц необходимо руководствоваться правилом "золотой середины" - с одной стороны сотрудники должны четко представлять себе свою роль в операции, с другой, они не должны осознавать ее цель и мотивы. Соблюдение данного правила остро необходимо, например, в случаях применения метода налоговой оптимизации путем получения налоговых льгот, связанных с привлечением труда инвалидов. Так, практически фиктивно привлекаемые сотрудники-инвалиды должны в случае проведения налоговыми органами опроса подтвердить реальность своих трудовых отношений с предприятием. С другой стороны, излишняя осведомленность сотрудника может привести к утечке информации;

- при осуществлении налоговой оптимизации уделять пристальное внимание документальному оформлению операций - небрежность в оформлении или отсутствие необходимых документов может послужить формальным основанием для переквалификации налоговыми органами всей операции и, как следствие, привести к применению более обременительного для предприятия порядка налогообложения;

- при планировании метода налоговой оптимизации, ключевым моментом которого является несистематический характер деятельности, следует подчеркивать разовый характер операций - так, необходимо учитывать, что существенно повышает риск усиленного налогового контроля многочисленное проведение однотипных операций, результатом которого выступает налоговая экономия;

- принцип комплексной налоговой экономии (принцип многообразия применяемых способов минимизации налогов) - среди руководителей предприятий распространено мнение, что можно снизить налоговые платежи, используя одну «чудодейственную» схему. Однако, как показывает практика, наиболее эффективные результаты налоговая оптимизация приносит только при использовании всех методов в комплексе.

Существует несколько групп методов налоговой оптимизации:

- разработка приказа об учетной политике для целей налогообложения;

- оптимизация через договор;

- специальные методы оптимизации;

- применение льгот и освобождений.

Рассмотрим их подробнее.

Формирование учетной политики предприятия следует рассматривать как один из важнейших элементов налоговой оптимизации. Квалифицированная проработка приказа об учетной политике позволит предприятию выбрать оптимальный вариант учета, эффективный и с точки зрения режима налогообложения. Значимость данного документа особенно возросла в связи с вступлением в действие Главы 25 "Налог на прибыль организаций" Налогового кодекса РФ. Дело в том, что впервые в системе российского налогообложения законодательно установлена самостоятельная учетная система - учет операций в целях налогообложения. В связи с этим при разработке учетной политики в целях налогообложения необходимо обратить внимание на ряд положений, таких как метод признания дохода в целях налогообложения, амортизации (метод начисления, выбор срока полезного использования объектов, применение повышающих коэффициентов), создание резерва по сомнительным долгам, работе с просроченной дебиторской задолженностью и др.

При оптимизации через договор необходимо провести анализ формы сделки, контрагентов, предмета и цены договора, установлении штрафных санкций. И на основании этого анализа сделать выбрать наиболее подходящих положений договора, что будет способствовать снижению налоговых платежей.

Специальные методы включают несколько подгрупп методов – метод замены отношений, метод разделения отношений, метод отсрочки налогового платежа, метод прямого сокращения объекта налогообложения и метод оффшора.

Использование льгот и освобождений предполагает использование льгот, которые закреплены в Налоговом Кодексе РФ или в законодательных актах в области налогообложения законодательных органов субъектов РФ и органов местного самоуправления.

Рассмотрим некоторые схемы, используемые налогоплательщиками для оптимизации налоговых платежей. Данные схемы можно разделить на две группы.

"Простые" схемы, то есть схемы, реализация которых не требует целенаправленных затрат, а также оформления специальных документов или договоров. К данной группе следует отнести и те случаи, когда налогоплательщик вправе выбрать из двух и более вариантов периодичности уплаты налога или размера льготы (проценты или фиксированная сумма) и т.д. Ведь большинство предпринимателей решает вопрос об использовании той или иной схемы оптимизации еще на стадии планирования коммерческого проекта. Примеров применения таких схем много.

Так, многие руководители предприятий используют статус индивидуального предпринимателя для существенного сокращения выплачиваемых налогов, получая льготы, предоставленные Главой 26.2«Упрощенная система налогообложения», фактически заменяющим налог на доходы физических лиц, который должен выплатить предприниматель, извлекая при этом высокие не облагаемые налогом доходы при использовании оборотных средств руководимого ими предприятия. Следует отметить, что больше всего нарушений и спорных моментов приходится не на сами схемы оптимизации (как правило, юридически они построены грамотно), а на сопроводительные условия данной схемы, например использование льгот, предоставляемых малым предприятиям, довольно часто сопровождается фальсификацией количества работников организации. Наличие такой фальсификации автоматически делает такую схему нелегитимной.

"Сложные" схемы, требующие для их реализации материальных затрат, например по их обслуживанию, составлению специальных документов, договоров, с помощью которых реально имеющиеся правоотношения заменяются другими, что влечет за собой частичное или полное избежание уплаты налогов и сборов (замена заработной платы страхованием жизни работников и т.д.). К данной группе относятся также схемы по изменению налоговой юрисдикции, проще говоря, использование оффшорных зон.

turboreferat.ru