3.3 Пути оптимизации структуры активов и пассивов баланса банка. Оптимизация структуры активов банка

Банковский маркетинг в модели оптимизации структуры пассивов и активов коммерческого банка

недавнего времени в банковской сфере упор делался преимущественно на решении текущих задач с целью вступить в силу, приобрести опыт, захватить место на рынке, то есть украинские банкиры в будущее не заглядывали. Ц. Это трудно было сделать через нестабильностью макроэкономической ситуации. На сегодня состояние меняется, а именно: от текущих проблем банкиры переходят к решению стратегических задач, т.е. имеет место реа ция механизма банковского маркетинггу.

Совершенствование стилей и приемов управления, быстрое и адекватное реагирование на изменение конъюнктуры рынка, развитие новых направлений и инструментов в работе банка, совершенствование всех элементов современного ю аркетингу с учетом специфики украинского кредитного рынка, дает отечественным банкирам возможность формирования эффективной структуры пассивов и активов коммерческого банк.

Проблемы формирования структуры пассивов и активов коммерческих банков исследовались многими отечественными и зарубежными авторами, но банковский маркетинг не связывался с формированием структуры пассив вел и активе.

Успешная реализация механизма банковского маркетинга по формированию структуры пассивов и активов предполагает учет структурных особенностей последних

Мобилизация и концентрация свободных финансовых ресурсов - приоритетная функция и экономический базис деятельности коммерческого банка

. Ресурсы коммерческого банка - это совокупность денежных средств, находящихся в его распоряжении и используются для выполнения активных операций. Большая часть ресурсов банка формируется за счет привлеченных и заимствованных, а не собственных, средств. Операции, благодаря которым коммерческие банки формируют свои ресурсы, называют пассивными, то есть путем пассивных операций проходит вовлечение чужих средств во вклады. При этом формируются с обовьязання банкиків.

Для каждого коммерческого банка актуальной становится разработка регулирование портфеля банковских операций, определение сферы самых доходных вложений средств в кредитные и инвестиционные проекты на определенный период д времени, анализ эффективности использования ресурсе.

Эффективные вложения средств кредитно-ресурсного потенциала достигаются при соблюдении такого комплекса условий: обеспечение необходимого уровня ликвидности, использование всей совокупности средств кредитно-р ресурсного потенциала, достижение максимально высоких прибылей.

В условиях обострения конкурентной борьбы колебания уровней процентных ставок, снижение отдачи вложенных банками средств при одновременном повышении уровня всех банковских рисков важное значение для абувае проблема грамотного управления активными и пассивными операциями коммерческих банки.

Механизм банковского маркетинга относительно активов и пассивов предполагает привлечение максимально допустимого объема ресурсов (как собственных, так и привлеченных) с последующим их размещением в максимально доходные и активы, характеризующиеся заданным уровнем ликвидности и имеют приемлемый уровень риска. Основная задача банковского маркетинга заключается в оптимизации структуры баланса банка с целью обеспечения в исокого уровня эффективности банковских операций при одновременном сокращении расходов, соблюдение обязательных экономических нормативов и других существующих ограничений по рисками.

Первым шагом, позволяющим определить уровень соответствия и стабильности банковских операций является анализ активов и пассивов коммерческого банка, причем методика анализа ресурсной базы необходимо связан ать с оценкой основных направлений размещения ресурсов, определить важнейшие для банка источники средств во взаимосвязи с направлениями их размещения, провести анализ активных операций банка, дать оценку й х эффективности.

Основными направлениями исследования и анализа активных операций банка целесообразно считать анализ структуры активных операций и оценку экономической целесообразности и риска отдельных активных операций

Анализируя структуру активов, целесообразно учитывать следующие моменты:

- долю работающих активов в балансе банка, которая должна быть не меньше 45% -50%. Чрезмерная загруженность баланса неработающими активами и имуществом приводит к снижению отдачи активов и потере ликвидной ости;

- соотношение основных видов работающих активов (кредитов и ценных бумаг). Считается, что доля кредитов в портфеле активов банка не должна превышать 60% -65% валюты баланса, а доля ценных х бумаг должна составлять 20% -25%;

- структуру кредитного портфеля. Анализ должен выявить долю межбанковских кредитов, особенно подлежат системным рискам, долю обеспеченных и необеспеченных кредитов, показать региональную и га алузеву структуры вложений, а также объемы долгосрочных и краткосрочных заемных операциий.

Для обеспечения сбалансированности структуры источников финансирования, с одной стороны, их целесообразно формировать в зависимости от конъюнктуры рынка, объектов кредитования, доходности активов и их оборачиваемости с другой - это активизация структуры пассивов и активов, которая связана с качественным совершенствованием уже существующих видов и поиском возможных вариантов модификации банковских продуктов и услуг, не толь ки для удовлетворения потребностей имеющихся клиентов, а также для освоения новых сегментов рынка банковского обслуживания.

Специфичность банковского маркетинга и динамики циркуляции денежных потоков создают реальную возможность для нахождения оптимального сочетания различных направлений текущей финансовой деятельности отвечает овидно до уровня ликвидности и риск.

Таким образом, задача оптимизации заключается в постоянном выборе из множества определенных видов кредитно-инвестиционной деятельности банка такого набора, который позволяет получить максимальный результат с минимальным мы затратам.

Чрезвычайно важным также является процесс формирования банковских пассивов, оптимизация их структуры и, поэтому, качество управления всеми источниками денежных средств, образующих ресурсный потенциал коммерческого бы банка. В широком толковании, под управлением пассивными операциями понимают деятельность, связанную с привлечением средств вкладчиков и других кредиторов и определением соответствующей комбинации источников средстве в для этого банка. В более узком смысле, под управлением пассивными операциями понимают действия, направленные на удовлетворение потребностей банка в ликвидности путем активного поиска и привлечения заемных средствів.

Механизм банковского маркетинга относительно пассивных операций учитывает соотношение между расходами на привлечение средств и доходами, которые можно будет получить от вложения этих средств в займы, ценные бумаги т и другие активы. Соответственно, взаимосвязь между управлением активными и пассивными операциями имеет решающее значение для прибыльности коммерческого банка. При анализе структуры пассивных операций необходимостей в обратить внимание наа:

- соотношение собственных и привлеченных средств;

- уровень зависимости от межбанковского рынка. Доля межбанковских кредитов в совокупном объеме привлеченных средств не должна превышать 10% -12%;

- долю стабильных остатков на счетах до востребования и на счетах населения, которая должна составлять 70% -75% привлеченных средств;

- уровень зависимости от различных секторов рынка депозитов, особенно от средств населения, наиболее поддается панике во время финансовых кризисов;

- продолжительность использования привлеченных ресурсов, что позволяет оценивать политику банка в сфере управления ресурсами

Классификация активов и пассивов, их дальнейшее структурный анализ позволяет разработать конкретные методы их оценки. Одним из вариантов может быть такой:

- классификация активов и пассивов по чувствительности к изменениям процентных ставок и сроков;

- определение размеров процентной ставки и суммы по каждому виду активов и пассивов;

- анализ данных с помощью соответствующего инструментария и критериев оценки

В группу активов, чувствительных к изменениям процентной ставки, следует относить займы, выданные за плавающими процентными ставками, ссуды, погашаемые банковские инвестиции со сроком погашения следующего а также платежи по займам с фиксированным процентным ставкам, подлежащие погашению. К процентно-чувствительных пассивов относятся краткосрочные ссуды, депозитные сертификаты и сертификаты грошовог в рынке с терминами, заканчиваются, а также привязаны к плавающим процентным ставкам обязательствая.

Отметим, что некоторые активы и пассивы становятся процентно-чувствительными по мере наступления срока их размещения или привлечения

Таким образом, к элементам механизма банковского маркетинга, связанные с формированием структуры активов и пассивов относятся: анализ тенденций в динамике отдельных групп балансовых данных с последующим прогнозом развития структуры активов и пассивов банка, сбор и обработка информации о рыночных процентных ставок по пассивным ними и активными операциями в банковской системе и по конкретному региону. Особое внимание следует уделять оценке чувствительности к изменениям процентных ставок, разработке методов управления соотношением акты вел и пассивов, чувствительных к изменению уровня процентных ставок, методов проверки различных стратегий управления активами и пассивами.

. Интегрированный подход к управлению активами и пассивами обеспечивает надлежащее, с позиций банковского маркетинга, видение руководством коммерческого банка его сегодняшних и будущих проблем. Этот подход базируется на таких основных принципах:

- определение стратегии и целей, для достижения которых руководство должно как можно полнее контролировать объемы, структуру, доходы и расходы как по активам, так и по пассивам;

- контроль над активами должен быть скоординированный с контролем над пассивами таким образом, чтобы управление активами и пассивами характеризовалось внутренним единством;

- элементом механизма банковского маркетинга относительно формирования структуры активов и пассивов прибыльность. При этом следует учитывать, что доходы и расходы относятся и к активным, и к пассивным ста. Атей баланса;

- управление рисками является актуальной задачей банковского маркетинга, для решения которой необходимо позаботиться о методологическое, организационное, информационное и программное обеспечение

Рассмотренные принципы формирования эффективной структуры активов и пассивов - важный аспект банковского маркетинга. Понятно, что прибыльность банка зависит не только от точности и правильности поставлен них целей. Гораздо важнее для успеха является квалификация сотрудников банка и экономические параметры рынка: уровень спроса на банковские продукты и услуги, острота конкуренции, темпы инфляцииії.

Кроме того, существует широкий спектр стилей и методов управления деятельностью коммерческого банка: экономические (в расходах) лидеры часто приводят свои учреждения к успеху, тогда как те, кто предпочитал сбо ильшенню размеров банка или повышению его безопасности, оказываются среди последних. Однако очевидно, что с развитием банковской системы остается все меньше аспектов управления коммерческим банком, которыми мож ут пренебрегать современные банкири.

Таким образом, одним из стержневых элементов эффективной деятельности коммерческих банков Украины является комплекс мер банковского маркетинга, направленных на оптимальное управление их активами и пассивами, что связано с необходимостью реализации двух важных задач: во-первых, обеспечения ликвидности банка и, соответственно, поддержания надлежащего уровня его финансовой устойчивости на рынке, во-вторых, обеспечивает печенья максимальной доходности банковских операций, что является необходимым условием прибыльного хозяйствования коммерческого банка как предприятий.

Очевидно, в условиях отечественной экономики с присущей ей нестабильностью конъюнктуры кредитного рынка банковский маркетинг, прежде всего, должна обеспечить надлежащую финансовую устойчивость кредитного учреждения и, потому неспособность удовлетворять потребности клиентов в перечислении средств (имеются в виду операции не только с текущим счетам и депозитам, а с кредитами) может не просто взорвать конкурентные по ции на рынке или даже привести к банкротству одного отдельно взятого банка, но и вызвать ряд финансовых проблем во многих других банковских учреждениях и, в итоге, поставить под сомнение платосп роможнисть всей кредитной системы Украин.

На практике реализация указанного приоритетной задачи может быть обеспечена лишь при применении комплекса мероприятий банковского маркетинга, ориентированных на формирование максимально эффективной структуры ктуру активов и пассивов коммерческого банка, т.е. сбалансирования структуры привлеченных банком ресурсов и сделанных вложений для создания оптимальных условий по поддержанию ликвидности несмотря на сохранение пр ибутковости осуществляемых на финансовом рынке операций. Учитывая то, что именно в трактовке работы по формированию структуры активов и пассивов нет однозначного подхода к определению приоритетов в форму ванной соответствующей политики банка, нужно определить общую основу в выборе таких приоритетов, исходя из условий переходного периоду.

основном, при рассмотрении вопросов о структуре активов и пассивов обращается внимание (особенно в зарубежных исследованиях) прежде всего на необходимость сведения к минимуму размера процентного риска. Напри иклад,. Дж.Ф. Синко отмечает:"Наибольшей заботой менеджеров, занятых управлением активами и пассивами, должен стать процентный риск. На короткий период управления активами и пассивами нацелено на пруд ку процента, а в длительной перспективе - на рыночную стоимость капитала банка"[149,. С 395]. Так же и в голову. П. Роуза,"основная цель управления активами и пассивами состоит в максимизации или, по крайней мере нет, в стабилизации размера маржи банка"[142,. С 477жі банку" [142,. С. 477].

Следовательно, можно сделать вывод о том, что приоритетным направлением формирования структуры активов и пассивов является реализация задач по поддержанию надлежащего уровня прибыльности коммерческого банка путем регулирования вания размера чувствительных к изменениям процента вложений и соответствующих им привлеченных ресурсов, которые также чувствительны к изменениям рыночной нормы процента. При этом к активам, чувствительных к изменению процентной ставки, нале жать: краткосрочные ценные бумаги, займы, предоставленные пол плавающие процентные ставки, краткосрочные вложения на денежном рынке, правительственные и муниципальные ценные бумаги, подлежащие погашению с реинвесту ем вложенных средств по текущим ставкам. К пассивов, чувствительных к изменениям процентной ставки, относятся: депозитные сертификаты, которые погашаются в течение года, депозитные счета денежного рынка, обязательство зательство банка с плавающими процентными ставками. Чувствительность активов и пассивов банка к изменениям процента возрастает и по мере истечения сроков их размещения и привлечения соотвдно.

Разница между указанными группами активов и пассивов коммерческого банка образует так называемый разрыв (гэп или GAP - за зарубежной терминологии). Если значение этого разрыва положительное (т.е. чувствительны к изменению процента активы превышают соответствующие пассивы), то в случае повышения рыночных ставок процента банк мо оже получить дополнительную прибыль, поскольку процентные доходы по вкладам вырастут в большей степени, чем затраты на привлеченные ресурсы. Если же разрыв имеет отрицательное значение, то при том же увеличении ринк овых ставок прибыль банка сократится, потому выплаты по обязательствам будут больше, чем поступления за соответствующими активами. При обратных тенденциях в изменении рыночной нормы процента динамика прибыли пр. ку банка будет противоположное направлениюння.

Следовательно, задача формирования структуры активов и пассивов банка по методу GAP-анализа заключается в том, чтобы значение разрыва (положительное или отрицательное) соответствовало ожидаемым изменениям рыночных процентных ставок. В. В случае, если прогнозы относительно динамики рыночной конъюнктуры не оправдаются, банк может не только недополучить прибыль, но и понести убытки. Очевидно, что размер разрыва определенной степени указывает на уровень процентных ого риска для банка, осуществляющего операции по привлечению и размещению средств на практике конкретные меры коммерческого банка по управлению процентным риском могут заключаться в изменениях сроков размещения я и привлечения активов и пассивов, регулировании диапазона изменений процентных ставок, использовании вторичных ценных бумаг тощощо.

Однако в итоге сам GAP-анализ как метод управления активами и пассивами имеет целью выявление возможностей получения дополнительной прибыли, о чем и говорится в зарубежных исследованиях. Эта информация (о размере разрыва) используется я или для хеджирования чистого дохода в виде процентов от изменения процентной ставки, или для спекулятивной изменения размера GAP в попытке увеличить чистый доход в виде процентов; но такая стратегия спе кулятивна, потому активное управление GAP предусматривает, что банк может рассчитывать процентную ставку лучше ринок.

Следовательно, если даже в условиях развитого рынка, при относительно стабильных процентных ставок, направленность этого метода управления активами и пассивами определяется как спекулятивная, то в условиях переходного периода, со значительными изменениями финансовой конъюнктуры, нет оснований рассматривать этот метод как основное направление управления деятельностью банка. Дело в том, что возможности предсказания направления и размера с мины рыночного процента крайне ограничены, поскольку на его динамику влияет много факторев.

Таким образом, регулирование GAP как форма управления активами и пассивами коммерческого банка не лишена определенных недостатков, таких, как: применение только на короткое время в связи с проблематичнис. Число прогнозирования изменений процентных ставок на длительную перспективу, отсутствие гибкости, поскольку запросы клиентов могут и не совпадать с потребностями банка по изменению условий размещения пассивов, чувствительных к изменения процента; проблематичность предсказания конкретного размера разрыва из-за того, что процентные ставки по активам и пассивам могут изменяться различными темпам.

. Оптимизационная модель формирования структуры активов и пассивов коммерческого банка должно быть основой для принятия управленческих решений по осуществлению тех или иных операций по предоставлению различных видов услуг клиентам, а потому ее целесообразно представить в виде определенной системы, каждый элементов нт которой должен определять соответствующую направленность регулятивных мер внутри самого банка с целью обеспечения его ликвидности . Основными элементами модели управления активами и пассивами являются:

- расчет и регулирования ликвидной позиции на основе специального группировки активов и пассивов банковского баланса;

- управление активами в соответствии с факторов спроса на ликвидные средства;

- регулирование денежных потоков в рамках совокупного банковского портфеля

. Спецификой первого элемента с одной стороны, является выделение в отдельные группы, активов по критерию их доходности и возможности использования для расчетов, а с другой - пассивов с позиций собственности банка на те или иные ресурсы и соответственно, обязательств по их возврату.

особенно важно при классификации активов и пассивов обратить внимание отдельно на группы, которые улучшают общую ликвидность коммерческого банка и каковы ее ухудшают

Для реализации этой задачи целесообразно выделить следующие группы активов:. А1 - ликвидные, не приносящие дохода;. А2 - доходные ликвидные; A3 - краткосрочные ликвидные;. А4 - другие активы банка, приносящие доход;. А5 - долгосрочные вложения;. А6 - важколиквидни активы;. А7 - безнадежные по возвращению активы

. Группа. А1 - это средства в национальной и иностранной валюте, банковские металлы, одышки средств на корреспондентском счете в. НБУ и других банках, а также средства на счетах"ностро"за рубежом. Эти активы могут бу ути немедленно использованы для погашения обязательств банкязань банку.

. Группа. А2 - средства, расположены в. НБУ на краткосрочных депозитах, а также предоставлены. НБУ по операциям. РЕПО путем покупки ценных бумаг при условии обратного выкупа, краткосрочные депозиты, расположены в других банк ках (в том числе депозиты овернайт сроком не более чем на один операционный день), краткосрочные кредиты, предоставленные другим банкам (в т ч овердрафт по их корсчетам, кредиты овернайт и операции. РЕ. ПО), а также долговые ценные бумаги, которые рефинансируются. НБУ, в портфеле банка на продажу. Эта группа активов является источником пополнения средств, с минимальной задержкой могут быть использованы на погашение со обязательств банкнку.

. Группа. А3 - вложения банка, которые с большой вероятностью (а скорее обязательно) погашаться в течение ближайших 30 дней. К этой группе следует отнести кредиты, предоставленные центральным и местным органам государственного упра авлиння, физическим лицам и предприятиям, кредитоспособность которых не вызывает у банка сомнений, а также долговые ценные бумаги в портфеле банка на инвестиции, срок погашения которых приходится на ближайшие и 30 дней. Эта группа охватывает те активы коммерческого банка, которые с большой вероятностью в течение короткого срока будут преобразованы в непосредственные платежные средсби.

. Группа. А4 - активы кредитно-инвестиционного портфеля, срок погашения вложений с которого превышает 30 дней. Эта группа с основой рабочих активов банка и включает различные виды кредитов предприятиям, организациям, насел. Ленни, государственным учреждениям, а также вложения в долговые ценные бумаги с целью получения доходу.

. Группа. А5 - активы, которые определяют участие банка в уставных фондах других предприятий и организаций (ассоциированных и дочерних банков, небанковских финансовых учреждений и других компаний). Возможности банка по пере етворення этих вложений в ликвидные активы крайне ограниченоі.

. Группа. А6 - инвестиции банковских ресурсов в операционные и не-операционные основные средства (здания, оборудование, сооружения, транспортные средства), а также нематериальные активы (приобретенные банком права на пользование с землей, объектами интеллектуальной собственности). Такие активы создают условия для нормальной деятельности банка и получение прибылиу.

. Группа. А7 - часть кредитного портфеля банка, погашение которой маловероятно из-за сроков просрочки займы (кредиты, не возвращены банку в срок, начисленные за ними и не полученные проценты, сомнительна долги ость по кредитам, предоставленным предприятиям, физическим лицам и органам государственного управления.

Приведенная классификация активов позволяет реально оценить общий потенциал ликвидности коммерческого банка о наличии у него средств для выполнения своих платежных обязательств. Сумма остатков средств по группам. А1 . А2,. А3 определяет этот потенциал относительно возможностей выполнения требований клиентов на изъятие средств с текущих и депозитных счетов или получение кредита

Кроме того, суммарный размер групп активов. А4,. А5,. А6,. А7 отражает тот уровень вложений, который отрицательно сказывается на ликвидности банковского баланса. Соотношение между суммами этих групп указывает на потенциальные возможности банка рассчитываться за платежными обязательствами при одновременном получении дохода от вложений в соответствующие активи.

В основу группировки пассивов коммерческого банка возложена собственность банка на те или иные ресурсы и его обязательства по их возврату. Итак, пассивы коммерческого банка могут быть разделены на следующие группы:. Пи - капитал банка;. П2 - средства до востребования других банков;. П3 - средства до востребования клиентов банка;. П4 - краткосрочные кредиты других банков;. П5 - краткосрочные депозиты клиентов банка;. П6 - срочные за алучени ресурсы;. П7 - ценные бумаги собственного долга

. Группа. П1 - собственные средства, содержащие уставный капитал, резервные фонды и нераспределенную прибыль. Пассивы этой группы не содержат четких обязательств по их возврату (это определяется самым экономичным содержание том инвестирования средств в акции), вне как их владельцами являются владельцы банку.

. Группа. П2 - остатки средств на счете центрального банка в коммерческом банке, а также остатки на корреспондентских счетах других банков, открытых в этом банке

. Группа. П3 - остатки средств на текущих счетах субъектов хозяйственной деятельности и физических лиц. Эта группа пассивов, как и группа. П2 являются обязательствами банка первой очереди, по которым должна поддерживаться немедленная готовность по осуществлению расчетов

. Группа. П4 - краткосрочные кредиты, полученные от. НБУ (в т ч овердрафт по корреспондентскому счету, операции. РЕПО, стабилизационные ломбардные кредиты, займы, полученные через аукцион и другие виды кредитов), коро откострокови депозиты других банков, кредиты, полученные от других банкиів.

. Группа. П5 - остатки задолженности коммерческого банка перед субъектами хозяйственной деятельности и физическими лицами по краткосрочным (до 30 дней) депозитам, а также другими депозитами, срок погашения которых х приходится на ближайшие 30 дней.

. Группа. П6 - обязательство банка, сроки, которые превышают 30 дней. Это остатки средств на срочных депозитах, принадлежащих юридическим и физическим лицам, со сроком погашения более 30 дней, а также долгосрочную роковые кредиты, полученные коммерческими банками от. НБУ, других банковских учреждений или международных финансовых организациий.

. Группа. П7 - обязательства по выпущенным банком облигациям, векселям, депозитным сертификатам со сравнительно длительными сроками обращения (по крайней мере не менее 30 дней), при нормальных условиях функционирования фондового рынка в стране могут рассматриваться как достаточно устойчивая часть банковских ресурсе.

Классификация пассивов по указанным группам позволяет коммерческому банку оценить размер текущих потребностей в средствах для выполнения обязательств перед клиентами, определяется суммой групп. П2. П3,. П4 и. П5 их общее увеличение может привести к ухудшению ликвидности банка время, другая часть пассивов (П1,. П6,. П7) значительно меньшей степени определяет потребность коммерческого банка в ликвидных активах и формирует т ту сравнению устойчивую часть обязательств, которая может использоваться для размещения в доходные выли вложенийь.

Приведенное группировки активов и пассивов банковского баланса может быть основой для расчета ликвидной позиции коммерческой банка (ЛП) что указывает на следующую структуру его баланса, которая обеспечивает принципиальную возможность рассчитываться по обязательствам перед клиентами в текущий период:

. ЛП =. А1. А2. А3 -. П2 -. П3 -. П4 -. П5

Положительное значение показателя. ЛП указывает на достаточный уровень ликвидности коммерческого банка и его способность рассчитываться со всеми группами вкладчиков и кредиторов по текущим обязательствам. Поэтому положительный размер ликвидной позицией ции свидетельствует о правильности выбранного руководством банка пути управления активами и пассивами по поддержанию надлежащего уровня ликвидности. С другой стороны, отрицательный результат расчетау . ЛП вызванный нехваткой средств в банке для того, чтобы рассчитаться со всеми своими клиентами на их требования в текущем периоде. Этот результат может свидетельствовать и о неправильном (слишком рискованным) формирование в труктура активов не соответствует структуре привлеченных банком ресурсов. Согласно этому, необходимо принять определенные меры по перегруппировки активов таким образом, чтобы пополнить одну из групп. А1, . А2 или. А3

общем необходимым условием действенности этого направления регулирования банковской ликвидности является разработка системы ежедневного сбора и анализа информации о все осуществляемые коммерческим банком операции с целью е иднесення их к одной из классификационных групп активов и пассивов, что позволит сделать соответствующие выводы и принять управленческие решения на уровне всего банка. Оптимизация по решению этог в задачи должно основываться на современных методах автоматической обработки информации и разработанных специально для этой цели программных продуктах.

. Второй элемент - система мероприятий по управлению банковскими вложениями согласно факторов спроса на ликвидные активы. Здесь речь идет о двух стержневых факторы, определяющие спрос клиентов банка на средства, а затем и и потребность самого коммерческого банка иметь активы в непосредственно ликвидной форме: с одной стороны, это потребность в изъятии какой-то части или всей суммы остатка депозита до востребования (текущего счета) ю ридичнои или физического лица, а с другой - это запрос на получение кредита для удовлетворения производственных или потребительских нужд в соответствии с условиями индивидуальных кругооборотов капиталов предприятий или динамики доходов и расходов населенияя.

Следует отметить, что возможность коммерческого банка удовлетворять спрос своих клиентов на кредиты не менее важна, чем его способность выполнять поручение на безналичное перечисление средств по текущему мы счетам выдавать наличные в пределах остатков на этих счетах. Удовлетворение потребностей клиентов в кредитах является одной из самых необходимых условий содержания прочных позиций на рынке банковских услуг и пидтрима ния высокого уровня конкурентоспособности коммерческого банку.

Возможность банка кредитовать клиента (при условии положительным качественных параметров его деятельности) является решающим фактором сохранения постоянного круга клиентов, обеспечение стабильности ресурсной базы и дох димости операций в долгосрочном плане. Поэтому возможности выдачи займа также должны быть обеспечены необходимыми ликвидными активами, определяет соответственно и роль процесса управления ликвидностью ком ерцийного банка для стабильного функционирования на рынкеу.

время не может не вызывать возражений и тот факт, что содержание в общем портфеле активов значительных объемов средств в непосредственно ликвидной форме, исходя только из ожидаемых потребностей в удовлетворит энные спроса на кредиты, не может быть приемлемым ввиду доходность банковских операций, за которыми эта группа активов не приносит дохода вообще. Следовательно, управление активами и их распределение должно осуществляться на основе четкого разграничения возможного запроса на изъятие средств с текущих счетов и спроса на кредиты для того, чтобы поддержания ликвидности коммерческого банка не наносило чрезмерное й вреда его рентабельностьі.

Практическое решение этой задачи может быть осуществлено через управления первичными и вторичными резервами банковского учреждения, а также активизацию возможностей использования внешних источников пополнений ния ликвидных средств. При таком подходе целесообразно применять распределение факторов спроса на ликвидные ресурсы таким образом, чтобы запросы клиентов на изъятие средств с текущих счетов банк мог зак вольняты немедленно, для чего он должен располагать адекватный размер первичных резервов, а ожидаемый спрос на кредиты удовлетворялся бы с минимальной задержкой. В последнем случае ср обоим удовлетворение этого спроса могут быть как вторичные резервы, так и возможности привлечения ликвидных средств из внешних источников (рис 1111.1).

Применение такого подхода к регулированию ликвидности должен учитывать то, что, кроме запроса на изъятие средств с текущих счетов, который можно прогнозировать в соответствии со среднемесячным обращения сме штив по этим счетам, клиенты могут изымать средства со срочных депозитов, срок которых заканчивается в текущем периоде. Исходя из этих двух значений, банк должен сформировать в своем портфеле актив ей такую ??сумму первичных резервов (остатки наличности в кассе, средства на корсчете в. НБУ и корсчетах в других коммерческих банках), чтобы бесперебойно удовлетворять требования клиентев.

. Третий элемент модели управления активами и пассивами коммерческого банка - метод регулирования денежных потоков в пределах совокупного банковского портфеля. Основными его параметрами являются размеры вложений в конкретные виды акт нормативов, доходность этих вложений и сроки их размещения, объемы привлечения различных видов ресурсов, их стоимость (т.е. размер процентных выплат) и сроки погашения. Практический смысл этого метода заключается в поддержании ликвидности коммерческого банка через обязательное закрепление определенных групп привлеченных пассивов по конкретным активами. При этом вовсе не идет о применении чрезмерной детализации движения денежных потоков, за которой следовало бы отслеживать движение каждой копейки привлеченных ресурсов на предмет соответствия размещения их в активных операциях по суммам и срокам приемлемым можно считать п рактику укрупненного группировки активов и пассивов с целью сбалансированного размещения ресурсов, т.е. направление денежных потоков из сумм привлеченных средств в виды вложений, которые по срокам и доходность ю адекватные сложившейся коммерческим банком ресурсной базе время могут быть решены задачи как по поддержанию надлежащего уровня ликвидности коммерческого банка, так и по доходности его раб отоботи.

Рис 111. Схема управления активами коммерческого банка в соответствии со спросом клиентов на ликвидные средства

Реализация модели управления активами и пассивами обеспечивает, с одной стороны, надлежащую доходность как стержневой параметр реализации интересов собственников (акционеров) в деятельности коммерческого банка, с дру угого - оптимальный уровень ликвидности как основной фактор, который определяет возможности банка отвечать по своим платежным обязательствам.

Мероприятия управления активами и пассивами коммерческого банка следует применять комплексно, поскольку, дополняя друг друга, они создают оптимальные условия для эффективного сбалансирования различных видов зал лучены ресурсов и вложений, а следовательно, способствует поддержанию высокого уровня финансовой устойчивости банковской учреждений.

uchebnikirus.com

3.3 Пути оптимизации структуры активов и пассивов баланса банка

Для выполнения целей и исполнения основных приоритетов ВТБ 24 (ЗАО) применяется ряд процедур и финансовых операций, которые необходимо постоянно совершенствовать в соответствии с состоянием экономической среды, уровнем развития технологий, потребностями клиентов Банка, соблюдением курса модернизации и так далее.

Анализ финансовой деятельности ВТБ 24 (ЗАО) показал, что кредитная политика, используемая Банком является достаточно эффективной. Однако на фоне общих тенденций на рынке банковских услуг, необходимо разработать некоторые рекомендации.

Основные направления преобразований ВТБ 24 (ЗАО), необходимые для укрепления позиций на российском и зарубежных рынках:

) Максимальная ориентация на клиента и превращение Банка в «сервисную» компанию по обслуживанию индивидуальных и корпоративных клиентов.

Это означает, что Банк должен стремиться удовлетворить максимальный объем потребностей в финансовых услугах каждого своего клиента и тем самым максимизировать свои доходы от каждого набора клиентских отношений. С практической точки зрения, Банк должен существенным образом изменить процедуру предложения своих продуктов, сформировать полнофункциональную и многоканальную систему обслуживания клиентов, изменить модель работы с корпоративными клиентами.

) Технологическое обновление Банка и «индустриализация» систем и процессов.

) Существенное повышение операционной эффективности Банка на основе самых современных технологий, методов управления, оптимизации и рационализации деятельности по всем направлениям.

) Повышение заинтересованности и инициативы как рядовых сотрудников, так и руководителей Банка в направлении улучшения финансовых показателей и самосовершенствования. Дать сотрудникам почувствовать себя активными участниками процесса развития Банка, а не просто пассивными исполнителями. Изменить менталитет и ценностные установки сотрудников.

Одно из приоритетных направлений - развитие операций на международных рынках с целью становления значимым участником мировой финансовой системы.

Развитие операций на международных рынках, прежде всего в странах СНГ.

Для укрепления положения ВТБ 24 (ЗАО) на зарубежных рынках необходимо:

) Увеличение доли чистой прибыли, обеспеченной международным бизнесом, до 5 - 7%;

) Увеличения присутствия на рынках Китая и Индии;

) Целевая доля на приоритетных рынках стран СНГ - не менее 5%.

Важным элементом положительного функционирования банка является установление кредитоспособности заемщика. Основное направление снижения кредитного риска - это формирование надежного состава клиентов, имеющих расчетные счета в конкретном банке. Ошибка при оценке кредитоспособности клиента может привести к невозврату предоставленных денежных средств, что, в свою очередь, способно нарушить ликвидность баланса банка и привести к банкротству кредитной организации.

Принимая решение о возможности, целесообразности и условиях кредитования, банк должен выявить наличие потенциальной способности заемщика вернуть полученную ссуду в соответствии с оговоренными условиями и сроками.

В ВТБ24 (ЗАО), как показал проведенный анализ, разработана достаточно эффективная система управления кредитными рисками (о чем свидетельствует низкий уровень просроченных ссуд в кредитном портфеле банка). Однако в данной системе есть некоторые недостатки. При оценке кредитоспособности заемщика в учет принимаются, как правило, достоверность предоставленных заемщиком сведений, а также величина доходов заемщика.

Для улучшения качественных показателей развития ВТБ 24 (ЗАО) необходимо:

) Улучшить навыки в области клиентской работы, повысить лидерство по качеству обслуживания, использовать современную систему рисками;

) Соблюдать корпоративную культуру, нацеленную на самосовершенствование и рост производительности труда высокопрофессионального, заинтересованного персонала;

) Сопоставлять с лучшими мировыми аналогами управленческие и операционные системы и процессы;

) Поддержтвать «позитивный» бренд и высокую степень лояльности клиентов.

Для укрепления положения ВТБ 24 (ЗАО) необходимо:

) Укрепление конкурентных позиций на основных банковских рынках;

) Сохранение позиций на рынке вкладов физических лиц;

) Сохранение доли в активах российской банковской системы на уровне 25 - 30%.

Предложенные мероприятия позволят Банку укрепить позиции на российском рынке банковских услуг и достичь финансовых и операционных показателей, соответствующих уровню высококлассных универсальных мировых финансовых институтов.

studfiles.net

Оптимизация структуры и стоимости активов и пассивов как путь повышения эффективности финансового управления банком

Мировой финансовый кризис 2007-2008 гг. продемонстрировал неэффективность имеющейся системы управления активами и пассивами во многих банках второго уровня (БВУ) РК, обуславливая потребность разработки новых подходов к эффективному управлению последними. Немаловажной задачей управления активами и пассивами является стабилизация или увеличение рыночной стоимости банка. В настоящее время проблема установления оптимальной структуры активов и пассивов БВУ далека от окончательного решения, даже несмотря на бесспорную значимость вопроса эффективного управления активами и пассивами в БВУ. Показателем неэффективного управления активами и пассивами в современной казахстанской банковской системе служит тот факт, что по рейтингу Всемирного банка, более 30% от всех кредитов, выданных экономике РК, являются невозвратными. Этот факт, несомненно, требует оптимизации структуры активов.

В данной статье проводится рассмотрение, адаптация к условиям банковской системы РК, а также применяется на практике модель оптимизации структуры активов и пассивов БВУ, разработанную российским экономистом Инюшиным С.В. [1, с. 34]. Рассмотренная модель в полной мере учитывает практические аспекты функционировании БВУ и не противоречит имеющимся подходам к управленческим процессам, а также ее применение дает возможность оказать ощутимый эффект на качество работы БВУ.

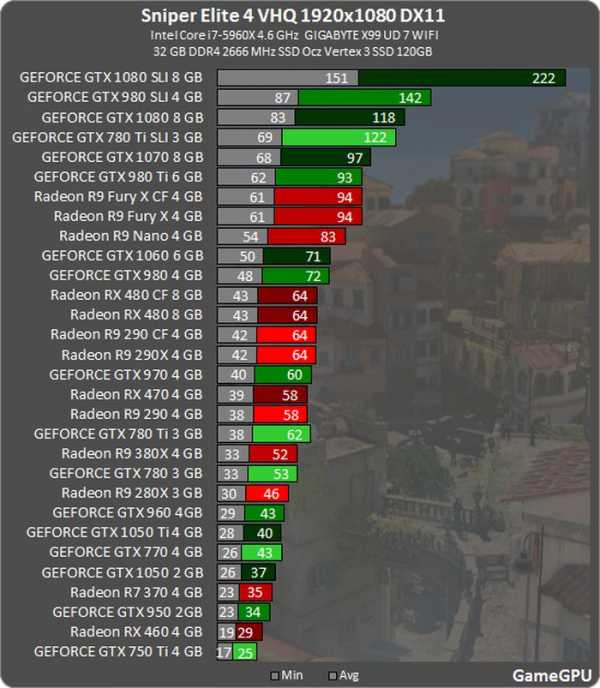

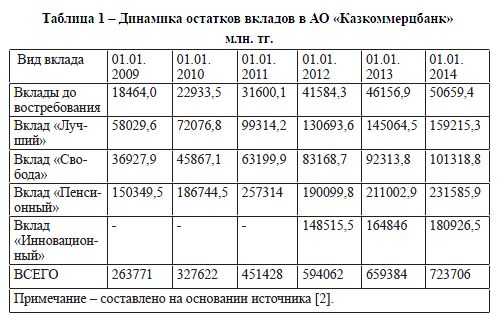

В целях создания аналитической базы проанализируем периоды, когда АО «Казкоммерцбанк» менял ставки по депозитам, а также разберем последствия этого в увязке с величиной ресурсной базы (таблица 1). В период с 01.01.2009 г. по 01.01.2014 г. исследуемый БВУ пять раз изменял ставки по депозитам. В основном поддерживалась привязка их уровня к инфляционным процессам в РК. Динамика остатков вкладов в анализируемые периоды показана в таблице 1.

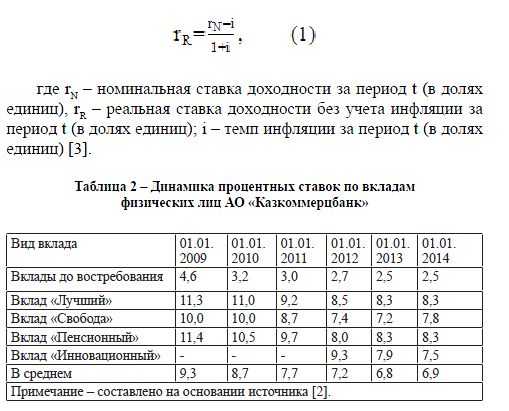

Анализируя средние процентные ставки в исследуемых периодах, можно увидеть интересное явление: плавное незначительное снижение средних процентных ставок с 9,3% до 6,9% (таблица 2) проходило на фоне роста остатка вкладов с 263 771 млн. тг. до 723 706 млн. тг. (таблица 1). Объяснить это явление можно анализируя процессы, имеющие место в казахстанской экономике в посткризисной ситуации (мирового финансового кризиса 2007-2008 гг.).

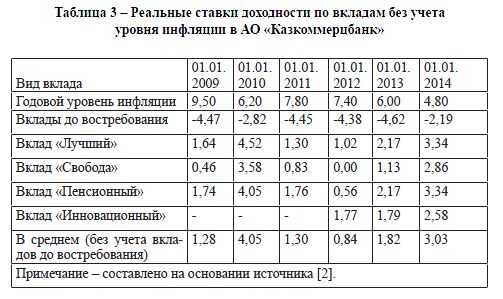

Относительно высокий уровень инфляции также повлиял на деятельность БВУ РК. С тем чтобы в определенной мере исключить влияние фактора инфляции в разных исследуемых периодах, мы предлагаем пересчитать депозитные процентные ставки, исключив из них уровень инфляции, получив тем самым реальные ставки по вкладам. Для этого используем уравнение И. Фишера (таблица 3):

В связи с тем, что ставка рефинансирования задает базисную стоимость денежного продукта в экономике, на которую ориентируются БВУ но, тем не менее, является только лишь сигналом рынку, мы решили не учитывать ее в качестве базиса для расчета. В таблице 3 представлены реальные процентные ставки по вкладам без учета уровня инфляции.

Избавившись, таким способом, от влияния фактора инфляции в разных временных периодах, можно заметить, что реальный уровень ставок по вкладам находился примерно на одном уровне притом, что номинальный имел тенденцию к снижению. Для нахождения коэффициента эластичности в данной ситуации необходим подробный анализ всех имеющихся факторов, оказывающих влияние на изменение остатка вкладов. Необходимая информация может быть получена способом целенаправленного манипулирования стоимостью привлеченных источников с жесткой фиксацией получаемых результатов в коротком временном интервале. В нашей ситуации рационально проанализировать частные случаи, когда исследуемый БВУ вводил виды вкладов, и посмотреть, как реагировали на них вкладчики. Затем полученные данные вполне можно экстраполировать на общий остаток вкладов.

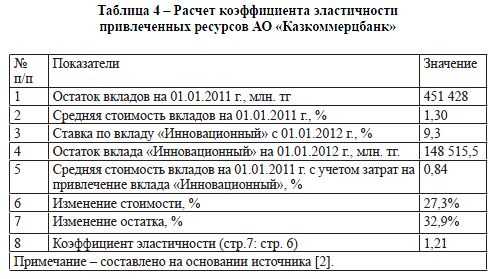

Рассмотрим конкретное обстоятельство. АО «Казкоммерц-банк», начиная с 25.05.2011 г., вводит вклад «Инновационный», с установленной ставкой процента 9,3% годовых, при имеющейся средней ставке 7,2% (таблица 2). На 01.01.2014 г. остаток по данному виду вклада составил 180 926,5 млн. тг., на 01.01.2013 г. составивший 164 846 млн. тг. Понятно, что введение нового довольно дорогого вклада аналогично увеличению ставки по какому-то одному из имеющихся видов вкладов. Следовательно, рассматриваемый вид вклада может быть в полной мере использован в целях определения эластичности депозитных операций. Таким образом, мы имеем среднюю реальную стоимость депозитов на 01.01.2013 г. 0,84% (таблица 4), ставка по вкладу «Инновационный» 1,77%, остаток вкладов 451 428 млн. тг. За счет введения вклада «Инновационный» остаток депозитов увеличился на 148 515,5 млн. тг. или на 32,9%. Полученный результат дает возможность рассчитать коэффициент эластичности (таблица 4).

Определив данную зависимость, появляется возможность прогнозирования величины изменения ставки по депозитам для покрытия имеющейся потребности в средствах, а также целесообразности данного мероприятия. В целом же на практике расчет коэффициента эластичности производится отдельно для каждого БВУ, величина данного коэффициента может варьироваться в зависимости от региона, уровня конкуренции, результативности работы маркетинговой службы БВУ. Кроме этого, нужно учесть на какой конкретно точке кривой остатка вкладов находится БВУ в данный момент.

Применим рассмотренную выше модель для оценки возможности повышения эффективности структуры активов и пассивов исследуемого БВУ с позиции доходности, а также рассмотрим возможность манипулирования ресурсной базой для оптимизации функционирования АО «Казкоммерцбанк».

Далее модифицируем сгруппированные по срокам до погашения с отчетной даты активы и пассивы исследуемого БВУ, выбрав тем самым наиболее существенные активы и пассивы.

Модифицированная группировка активов и пассивов дает возможность составить матрицу распределения пассивов в активные операции, использовать математическое моделирование и определить тем самым возможности оптимизации. Из имеющихся групп активов и пассивов выберем существенные для соблюдения нормативов ликвидности, в частности до востребования, до 30-и дней, до 3-х месяцев (также не оставив без внимания группы свыше 1-го года и прочие). Данный шаг даст возможность при размещении ввести ограничения на величину той или иной группы и будет являться сдерживающим фактором в процессе принятия решения об увеличении доходности.

В структуре активов можно выделить равнозначные группы, имеющие примерно одинаковую доходность (ссуды, вложения в государственные ценные бумаги (ГЦБ) и т.д.). Текущая структура активов и пассивов, составленная нами по рассмотренному принципу, представлена в таблице 5. Стоит заметить, что не существенно, какой именно пассив направляется в определенный активный инструмент (мы использовали произвольный план размещения). Необходимо отметить, что оптимизация может быть получена не при помощи изменения направления ресурсов, при имеющейся структуре, а используя изменение удельного веса некоторых активов при текущей ресурсной базе (модель, открытая по активам).

Перейдя к анализу возможностей перемещения активов вначале обратимся к коэффициентам ликвидности. Проведенный расчет покажет, имеет ли исследуемый БВУ запас ликвидности, а также демонстрирует возможности перераспределения ресурсов без риска выйти за рамки минимального значения нормативов ликвидности. При установленном значении норматива текущей ликвидности k4 в минимальном размере 0,3 фактическое значение составило 0,503. Таким образом, АО «Казкоммерцбанк» имел возможность снизить объем высоколиквидных активов на 77 224 млн. тг. при этом, фактическое значение норматива k4-2 составило 2,573, при минимально установленном 0,9. В данной ситуации избыток ликвидных активов сроком до 30 дней составил 13 945 млн. тг.

Имеющаяся структура активов исследуемого БВУ обеспечивает большой запас всех коэффициентов ликвидности. В данной ситуации произвольным образом перераспределять «лишние» высоколиквидные и ликвидные активы нельзя, т.к. их остаток учитывается при определении коэффициентов срочной ликвидности. Предложенным направлением оптимизации в имеющейся ситуации может быть переразмещение высоколиквидных активов и активов сроком до 1 месяца в активы сроком 1-3 месяца, например акцентирование на краткосрочном кредитовании. Будем учитывать рассмотренную особенность структуры АО «Казкоммерц-банк» при дальнейших шагах оптимизации. Некоторые сгруппированные по срокам активы вообще не вошли в расчет коэффициентов ликвидности и, следовательно, на них не распространяются ограничения нормативов. К таким активам относятся активы со сроком погашения от 3 месяцев до 1 года, от 1 года до 5 лет и более 5 лет. Объединим их в группу и назовем оперативными активами. Данные активы представляют собой большую ценность, т.к. у нас есть возможность безболезненно ими оперировать с позиции ликвидности при изменении текущей структуры.

Следующий этап оценки структуры представляет собой оценку имеющейся доходности, т.к. именно максимальная доходность активов и, следовательно, получение максимальной прибыли являются основным критерием оптимальности. При этом возьмем за базу номинальную отдачу инструментов от вложенных средств. Располагая доходностью активов по группам, имеется возможность рассчитать доходность структуры в целом. Суммарные доходы составили 251 190,57 млн. тг. Средняя стоимость ресурсов АО «Казкоммерцбанк» - 7,59%. Имеющаяся структура активов и пассивов дает возможность получить операционную прибыль в объеме 54 891,01 млн. тг. Тем не менее, в данной ситуации актуальным будет акцентировать внимание на учете влияния налоговой нагрузки на привлекательность определенного вида активов. Далее проанализируем, как изменится доходность наиболее существенных активных инструментов исследуемого БВУ. Доходы по ссудам, предоставленным клиентам и доходы по ссудам и средствам в других банках и прочих финансовых институтах облагаются корпоративным подоходным налогом по ставке 20%. Доходы от внутрисистемного размещения ресурсов. Данный вид операций не попадает под налогообложение, ввиду того, что движение финансовых потоков происходит в рамках одного юридического лица. Данный вид активов наиболее привлекателен с точки зрения снижения налоговых платежей. Доходы от вложений в ГЦБ. Будучи освобождены от всех налогов, а также налога на прибыль, является довольно привлекательным с позиции снижения налоговой нагрузки. Кроме того, необходимо честь, что реальная стоимость привлеченных ресурсов обязательно выше номинальной.

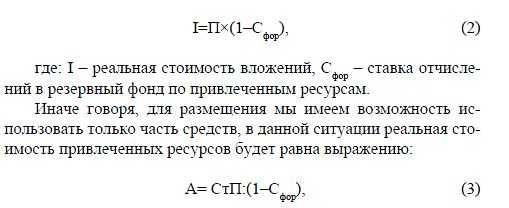

Привлеченные ресурсы мы имеем возможность разместить в выбранный актив с учетом отвлечения провизий в резервный фонд. Объем вложений можно показать как:

где А - реальная стоимость привлеченных ресурсов. Т.е. реальная цена представляет собой скорректированную на норму обязательных резервов рыночную цену. На примере исследуемого БВУ реальная стоимость ресурсов составляет 5,8%:(1-0,325%)=8,59%. Формула для определения реальной доходности размещенных средств учетом налога на прибыль примет вид

Анализируя вопрос возникновения корпоративного подоходного налога при получении доходов по налогооблагаемым видам активов, стоит акцентировать внимание на определенных моментах, т. к. может иметь место определенный резерв увеличения эффективности работы исследуемого БВУ. Как отмечалось выше, при вложении средств в кредитование например, может возникнуть налог на прибыль с довольно значительной ставкой 20%, тем не менее в ситуации если налоговая база отрицательная, мы располагаем довольно привлекательным активом, не отягощенным налоговой нагрузкой.

Анализируя имеющуюся ситуацию, стоит отметить, что на 01.01.2014 г. АО «Казкоммерцбанк» имел чистую прибыль в размере 52 535 млн. тг. [2]. Пересчитав, по предлагаемой методике доходность структуры активов и пассивов, мы получили новую величину операционной прибыли 54 891,01 млн. тг. В целом можно отметить, что полученная величина практически соответствует фактическому значению, если учесть также не вошедшие в модель расходы и непроцентные доходы. Используя новые ставки, полученные нами ранее, проведем оптимизацию имеющейся структуры с целью максимизации операционной прибыли.

Анализируя матричную форму полученной группировки активов и пассивов, а также имеющиеся ограничения на источники средств и размещение активов, можно провести аналогию решаемых вопросов с транспортными задачами математического моделирования. Следовательно, поиск оптимального решения можно провести подобными методами с учетом специфики деятельности БВУ РК. Посчитаем новую величину доходности после оптимизации на 01.01.2014 г., которая составила 61 961,04 млн. тг. Как видим, проведенная нами оптимизация позволила увеличить операционную прибыль АО «Казкоммерцбанк», превысив тем самым прежнюю величину на 7 070,03 млн. тг.

В целом можно заключить, что использование адаптированной для БВУ РК методики матричной оптимизации структуры активов и пассивов С.В. Инюшина дало бы возможность увеличить прибыльность работы исследуемого БВУ на 12,7%. Стоит также заметить, что данная модель оптимизации структуры активов

articlekz.com

Оптимизация портфелей активов коммерческого банка

Проверил преподаватель:

Выставкин Г.Е.

Содержание:

Введение

1. Содержание понятия «портфель банковских активов», цели, задачи.

2. Планирование активов в коммерческом банке.

3. Организация портфеля активов в коммерческом банке.

4. Оценка портфеля активов.

5. Регулирование портфеля активов.

6. Анализ и контроль портфеля активов.

Список литературы.

Введение.

Обеспечение стабильного и устойчивого функционировании банка в долгосрочной перспективе невозможно без создания эффективной системы банковского менеджмента, неотъемлемой частью которого является управление активами. Основные недостатки в современной системе управления активами в российских коммерческих банках состоят в формальном использовании портфельного подхода при управлении отдельными группами активов банка (ссудами, ценными бумагами). Целостная система портфельного управления всеми активами в банках еще не сложилась. Ее формирование и реализация на практике - это одно из направлений инновационного развитии банковского менеджмента в нашей стране.

1.Содержание понятия «портфель банковских активов», цели, задачи.

Для выяснения характерных особенностей портфельной концепции необходимо рассмотреть содержание понятия "портфель банковских активов", основные подходы к управлению им. При этом первым шагом является рассмотрение содержания категории «банковские активы». Анализ существующих дефиниций свидетельствует, что большинство авторов связывают это понятие с совокупностью статей бухгалтерского баланса, отражающих направления размещения банком своих собственных и привлеченных средств. В Финансово-кредитном энциклопедическом словаре и учебнике «Банковское дело» под редакцией профессора О.И. Лаврушина дано следующее определение: "Активы банка - собственные и привлеченные средства, размешенные в ссудные и другие операции". В «Книге банковского менеджера. Банковский портфель-2», а также в Большом экономическом словаре содержится иное определение: «Активы банка — направления размещения собственного капитала банка и средств вкладчиков с целью получения прибыли. Отражаются в активе бухгалтерского баланса банка. Включают, кассовую наличность, ссуды, инвестиции в ценные бумаги, здания, оборудование и др.». Понятие "портфель банковских активов" в экономической литературе почти не используется. Как правило, термин "портфель" применяется в отношении портфеля ценных бумаг. Началом современной портфельной теории явилась статья Г. Марко-вица «Выбор портфеля», появившаяся в 1952г. Автор впервые сформули-ровал принципы осознанного формирования портфеля ценных бумаг и мето-ды его регулирования (оптимизации) на основе соотношения критериев риска и доходности. Вначале 1960-х гг. ученик Г.Марковица У.Шарп предложил однофакторную модель рынка капитанов, в которой впервые появились ставшие знаменитыми впоследствии «альфа»- и «бета»-характеристики акций. На основе однофакторной модели У.Шарп впоследствии предложил упрощенный метод выбора оптимального портфеля, который сводил задачу квадратичной оптимизации к линейной. Следующий этап с 1964г. в портфельной теории связан с моделью оценки капитальных активов, или САРМ (Capital Asset Price Model). В работах У.Шарпа (1963 - 1964), Д.Линтнера (1965), Я.Моссина (1966) на этом этапе введено понятие рыночного портфеля ценных бумаг, который представляет собой своего рода уменьшенную копию всего рынка. На основе классической портфельной теории впоследствии формируется определение портфеля ценных бумаг как набора инвестиционных инструментов для достижения общей цели. В нем подчеркивается важное свойство портфеля - его единство для достижения общей цели, но недостаточно четко выражено его другое свойство - целенаправленность подбора различных инструментов, позволяющая достигать иного инвестиционного качества портфеля по сравнению с качеством отдельных его составляющих. Это новое качество состоит:

· в снижении совокупного риска портфеля по сравнению с риском отдельных активов;

· в снижении колебаний прибыли до статистически предсказуемого уровня;

· в оптимизации соотношения между прибыльностью, рискованностью и ликвидностью, являющимися основными качественными характеристиками активов.

Это новое качество портфеля достигается благодаря целенаправленному подбору его составляющих, что характеризует портфель как управленческую категорию. Портфель банковских активов - понятие сложное, поскольку: -во-первых, включает в себя несколько портфелей: кредитный, инвестиционный, торговый, денежных резервов, которые в свою очередь состоят из различных ссуд, ценных бумаг, других инвестиций банка; в результате портфель банковских активов управляется на уровне банка в целом и отдельных портфелей;

-во-вторых, является структурированной совокупностью не однородных по своей сущности активов.

В отличие от портфеля ценных, портфель банковских активов объединяет абсолютно различающиеся (даже диаметрально противоположные) по своим качественным характеристикам (риск, доходность, ликвидность) элементы. Различие также касается способов включения актива в состав портфеля и исключения (списания, погашения) из него. Если купля-продажа ценных бумаг осуществляется относительно просто, то, например, выдача кредита требует маркетинговых, организационных, аналитических усилий нескольких подразделений кредитной организации. Для более полного раскрытия содержания этой управленческой категории необходимо уточнить соотношение понятий "структурирование" и "классифицирование", которые непосредственно связаны с управлением. Классификация активов предполагает выделение критериев составления классификационных групп. На практике такими критериями служат качественные характеристики активов: прибыльность, рискованность, ликвидность. Применительно к каждой из этих характеристик, исходя из ее состояния, принято выделять соответствующие группы. Структурирование актинов - это активный процесс формирования групп, исходя из отнесения конкретного актива к той или иной категории. В результате портфель представляет собой целенаправленно сформированную структуру активов, исходя ИЗ целевых установок развития банка. Целенаправленное формирование и постоянное поддержание оптимальной структуры портфеля активов отражают содержание процесса управления им. Вместе с тем портфель банковских активов представляет собой рыноч-ную категорию. Накануне вручения Нобелевской премии в своей лекции «Принципы портфельной теории» Г. Марковиц отметил, что одним из фунда-ментальных отличий портфельной теории от теории фирмы и теории потребителя является неопределенность, в условиях которой приходится действовать инвестором. Неопределенность наряду с такими понятиями, как риск, конкуренция, колебания рыночной конъюнктуры, имманентны рынку, экономике, основанной на рыночных принципах. Как рыночная категория портфель есть отражение рыночной среды, а именно - потребностей клиентов в соответствующих инструментах, уровня конкуренции, рыночных цен, степени риска, которому подвержены участники рынка. Данная характерис-тика портфеля банковских активов обусловливает определение границы и специфики управления им. Таким образом, портфель банковских активов - структурированная совокупность банковских активов, целенаправленно формируемая и постоянно управляемая для достижения целей развития банка с учетом особенностей рыночной конъюнктуры. Основными целями банка при формировании портфеля активов могут быть:

· снижение совокупного риска портфеля и обеспечение наибольшей безопасности инвестиций,

· увеличение доходности,

· обеспечение высокого уровня ликвидности,

· физический рост портфеля активов,

· проникновение в новые для себя рыночные ниши,

· расширение клиентской базы и т.д.

В этой связи представляется возможным выделить, следующие типы портфеля активов. В зависимости от того, соответствует ли сформированный портфель активов целям, определенным при его формировании, будем различать сбалансированный и несбалансированный портфели.

Портфель, состав и структура которого соответствуют представлениям менеджмента банка о рациональном, приемлемом сочетании различных характеристик (целей) портфеля (в отношении риска, доходности и т.д.), называется сбалансированным. Несбалансированный портфель характе-ризуется несоответствием состава входящих в него активов или структуры портфеля поставленным целям его формирования. Стоит заметить, что за фразой "рациональное сочетание характе-ристик" надо подразумевать некий приемлемый для данного конкретного банка диапазон статистически предсказуемого уровня портфельного риска, диапазон рентабельности всего портфеля в целом и отдельных групп активов, приемлемый уровень ликвидности портфеля. Таким образом, корректнее го-ворить о неком множестве сбалансированных портфелей активов банка, каж-дый из которых соответствует заданным характеристикам. Среди множества сбалансированных портфелей активов представляется возможным выделить портфель, структура которого будет являться наилучшей с учетом избранно-го критерия оптимизации. В портфельной теории в качестве таких критериев принято выделять риск и доходность (разумеется, при обеспечении достаточ-ного в данный момент уровня ликвидности): другими словами, выделяют портфель, который обеспечит максимальный уровень рентабельности при заданном уровне риска, или портфель, обеспечивающий минимальный уро-вень риска при заданном уровне рентабельности. Однако такой подход к вы-бору критериев оптимизации является сугубо механистичным и не отражает современного понимания портфеля. Дополнительным критерием, по мнению автора, следует считать разумный компромисс между возможностями банка и ограничениями рыночной среды. Оптимальным будем именовать такой сбалансированный портфель активов, который является наилучшим с точки зрения дилеммы «риск-рентабельность» и одновременно достижимым с учетом возможностей банка и ограничений рыночной конъюнктуры. Таким образом, можно говорить о портфеле активов, оптимальном с точки зрения риска, и о портфеле активов, оптимальном, сточки зрения дохода. По аналогии с рыночным портфелем ценных бумаг (термин был предложен в 1960-х гг.) рыночный портфель активов включает в себя все виды активов, доступных банку, причем удельный вес каждого актива соответствует доле данного вида актива в совокупной стоимости активов банковской системы. Поэтому рыночный портфель представляет собой уменьшенную копию всего рынка, своего рода экспликацию банковской системы. Одним из способов поддержания оптимальной (сбалансированной) структуры портфеля активов является регулярная санация портфеля (удаление лишних активов и, по возможности, оперативное замещение их теми активами, которые по крайней мере не ухудшат или улучшат общую структуру портфеля). Целям своевременной корректировки состава и структуры портфеля активов служит создание и использование потенциального портфеля активов, который содержит перечень активов, которые в перспективе могут войти в состав действующего портфеля активов. Активы банка могут формироваться одним из двух способов:

mirznanii.com

Анализ структуры и качества активов банка

Выводы и предложения по организации актива коммерческого банкаВыводы по результатам анализа:

Наиболее приоритетными для данного банка операциями являются предоставления кредитов клиентам (67,0 % к общей сумме на 01.04.05 и 66,7% на 01.10.05). Также наибольший объем в общей сумме активов составляют основные средства и нематериальные активы в общей сумме активов банка.

Отрицательным изменением за анализируемый период является увеличение средств в Национальном банке РБ (уменьшились с 11,1 до 6,7%).

Увеличение средств в других банках и кредиты, выданные другим банкам с 1,6 до 5,6 %. Основные средства банка га 01.10.2005 года снизились по сравнению с предыдущим анализируемым периодом на 1%, однако это нельзя назвать отрицательной тенденцией, т.к. по классификации активов банка (устанавливается Национальным Банком РБ) они не являются ликвидными.

Выпуск 50,8 миллионов штук простых акций, которые приобретены государством.

Результаты проведенного анализа активных операций свидетельствуют о необходимости реструктуризации баланса. Для этого целесообразно:

Увеличить долю активов, приносящих доход, за счет:

увеличения объема средств в Национальном банке РБ;

увеличения объема операций с ценными бумагами;

расширения перечня банковских услуг, например, факторинговых операций.

Определять ежемесячный лимит выдачи кредитов частным лицам по низкой ставке (в увязке с доходностью активных операций и стоимостью привлечения).

Снизить процентные и кредитные риски путем их увязки с доходностью банка, ставкой рефинансирования.

Глава 2 Качество активов коммерческого банка

1.1 Качество активов

Оценка качества активов наряду с анализом достаточности капитала является важнейшим показателем для определения степени надежности банка и эффективности его деятельности. Качество активов определяется тем, насколько они способствуют достижению основной цели деятельности

коммерческого банка, а именно его прибыльному стабильному функционированию.

Качество активов банка определяется различными факторами:

- соответствием структуры активов структуре пассивов по срокам;

- ликвидностью активов;

- доходностью активов;

- диверсификацией активных операций;

- объемом и долей рисковых, критических и неполноценных активов;

- признаки изменчивости активов.

Высокое качество активов определяется, прежде всего, полной или потенциально полной возвратностью вложенных денежных средств в оговоренные договором сроки с учетом причитающейся банку наращенной стоимости (для размещенных активов) либо возможностью реализовать данный актив по цене, не меньшей его балансовой стоимости (для внеоборотных активов).

С точки зрения качества активы делятся на «хорошие» (полноценные) и «плохие» (неполноценные) активы. Активы считаются неполноценными, если банк не может превратить его денежные средства полностью по текущей балансовой стоимости по истечению срока его погашения.

Следует отличать неполноценные активы от рисковых. К последним относятся те активы, для которых лишь существует вероятность потери стоимости в будущем, а не к полноценным – те, для которых это вероятность уже наступила.

В частности к плохим активам относятся:

- просроченная ссудная задолженность;

- векселя и иные долговые обязательства, не оплаченные в срок;

- неликвидные и обесценившиеся ценные бумаги;

- дебиторская задолженность сроком свыше 30 дней;

- средства на корреспондентских счетах в обанкротившихся банках;

- вложения в капитал предприятий, находящихся в кризисном состоянии;

- нереализуемая недвижимость;

- прочие.1.2 Показатели качества активов

Для анализа качества активов используют следующие показатели:

А1- уровень доходных активов, определяемый как отношение активов, приносящих доход, к общей сумме активов. У российских банков значение этого коэффициента составляет, как правило, 55-65%. По международным стандартам, оптимальным считается значение этого коэффициента в пределах 76-83%. Слишком низкое значение этого коэффициента говорит о неэффективности работе банка и высокой степени иммобилизации средств, слишком высокое – о высоком уровне приятных банком на себе рисков.

А2 – коэффициент активов с повышенным риском, равный отношению

суммы активов с повышение рисков к общей сумме активов. К активам с повышенным риском относятся вложения в акции, векселя, факторинг, лизинг, прямые инвестиции превышение дебиторской задолженности над кредиторской. Диапазон для этого коэффициента не устанавливается, но по его значению можно примерно оценить степень рискованности активной политика банка.

А3 – уровень сомнительной задолженности, равный отношению просроченной задолженности по кредитам к общей сумме размещенных активов. Значение этого показателя не должно превышать 5%. В идеале оно должно находиться в диапазоне 0-2%.

А4 – уровень резервов, рассчитываемый как отношение резервов (на возможные потери по ссудам, на потери по расчета с дебиторами и др.) к сумме размещенных активов. Хотя этот коэффициент сильно зависит от политики банка по созданию резервов и от качества его кредитного портфеля, оптимальным считается уровень резервов в пределах 5-7%.

А5- уровень дебиторской задолженности в активах, не приносящих доход. Показатель предназначен для оценки качества недоходных активов. Максимально допустимое значение этого коэффициента 40%. Более высокое значение свидетельствует о снижении ликвидности банка и о наличии у него проблем по своевременному возврату вложенных средств.

А6 – коэффициент иммобилизации активов, равный отношению иммобилизованных активов к сумме активов – нетто. Нормальным считается значение этого коэффициента в пределах 15-17%. Превышение этого значения ведет к сокращении эффективности работы банка.

А7 – коэффициент схлопывания активов – отношения суммы активов – нетто к балансовому итогу. У российских банков этот коэффициент в среднем равен 75-80%. Нормальным считается, когда активы – нетто составляют 65% активов - брутто. Меньшее значения свидетельствуют об

искусственном раздувании банком своих активов для поднятия своего рейтинга и престижа.

Количественные параметры являются лишь предварительно оценкой качества активов, которая может быть произведена по данным официальной отчетности банков. Для более детальной оценки необходимо на основе первичной информации выделить в составе активов те, по которым пересматривались условия погашения; нестандартные активы, размещенные с отклонениями и нарушениями сложившейся в банке практики; крупные кредиты; средства, представленные инсайдерам банка, и т.д. Такой анализ в состоянии провести лишь сам банк, а так же проверяющие органы (Центральный банк РФ и внешние аудиторы)

Качество активов оценивается c точки зрения их возвратности (для кредитного портфеля) и способности своевременно и без потерь обращаться в платёжные средства (для ценных бумаг и основных средств).

Так как выдача ссуд составляет основу активных операций банка, то они (по мере возвращения) являются и основным источником для погашения обязательств перед клиентами. Поэтому затруднения при возврате средств банку могут вызвать наиболее серьёзные сбои в его работе. Таким образом, надёжность банка во многом будет определяться двумя величинами - размером кредитного портфеля (как основного источника риска) и объёмом просроченной задолженности (потерянные активы). Заключение.

Подводя итог сказанному, можно определенно сделать вывод о том, что коммерческие банки сегодня – основная составная часть кредитно-финансовой системы любой страны. Они занимают господствующее положение на рынке ссудных капиталов. Масштабы их деятельности в экономике развитой страны поистине огромны. Представление об этом дает статистика денежных потоков, проходящих через коммерческие банки.

Сегодня коммерческий банк способен предложить клиенту до 200 видов разнообразных банковских продуктов и услуг. Следует учитывать, что далеко не все банковские операции повседневно присутствуют и используются в практике конкретного банковского учреждения (например, выполнение международных расчетов или трастовые операции). Но есть определенный базовый набор, без которого банк не может существовать и нормально функционировать (прием депозитов, осуществление денежных платежей и расчетов, выдача кредитов). Наблюдается общая тенденция к специализации на более доходных операциях.

Систематическое выполнение банком своих функций и создает тот фундамент, на котором зиждется стабильность экономики страны в целом. И хотя выполнение каждого вида операций сосредоточено в специальных отделах банка и осуществляется особой командой сотрудников, они переплетаются между собой. Так, банки обладают уникальной способностью создавать средства платежа, которые используются в хозяйстве для организации товарного обращения и расчетов. Речь идет об открытии и ведении чековых и других счетов, служащих основой безналичного оборота. Хозяйство не может существовать и развиваться без хорошо отлаженной системы денежных расчетов. Отсюда большое значение банков, как организаторов этих расчетов.

Список использованной литературы1. Аленичев В.В., Аленичева Т.Д. Страхование валютных рисков, банковских и экспортных коммерческих кредитов - М.: Ист-Сервис, 1994

2.Балабанов И. Т. Валютный рынок и валютные операции в России – М.: Финансы и статистика, 1994

3.Банковское дело (под редакцией О.И. Лаврушина) М: «Финансы и статистика», 2003 г.

4.Банковское и смежное законодательство РФ.- М.:Дело,2004

5.Буевич С.Ю. Анализ финансовых результатов банковской деятельности. - М: КноРус, 2005.

6.Деньги, кредит, банки: (учебное пособие). Н.Е. Титова. Ю.П.Кожаев, М: Владос, 2003 .

7.Максютов А.А « Основы банковского дела». М: Бератор-Пресс,2003г.

8.Организация деятельности коммерческого банка / Под ред. Тагирбекова К.Р.. – М.: Весь мир, 2004

9.Парфенов. Банковский учет операционная техника. - М.: Инфра-М, 2004

10. Печникова А.В. Банковские операции. – М.: Форум, 2005.

11.Тавасиев А.М. Банковское дело. – М.: Юнити, 2002.

12.«Финансы, денежное обращение и кредит», В.К. Сенгачев и др., М: Проспект,2004.

www.coolreferat.com

Анализ структуры и качества активов банка

Муниципальное образовательное учреждение Южно – Уральский профессиональный институтКУРСОВАЯ РАБОТАпо дисциплине «Анализ деятельности коммерческого банка»

Анализ структуры и качества активов банка

| Студент гр. ФЗ-02-07, факультет экономики и управления | ________________ | А.Г. Иванова |

| «__» ________2009 | ||

| Руководитель ст. преподаватель | ________________ | Н.С. Андриянова. |

| «__» ________2009 | ||

| Рецензент | ________________ | Н.С. Андриянова. |

| «__» ________2009 |

Челябинск

2009

Оглавление

Введение

Глава 1. Анализ структуры и качества активов банка

1.1.Понятие коммерческого банка.

1.2 Экономическая сущность активных операций

1.3 Состав и структура актива баланса коммерческого банка.

1.4 Анализ состава структуры актива баланса банка

Глава 2 Качество активов коммерческого банка

1.1 Качество активов

1.2 Показатели качества активов

Заключение

Список литературы Введение

Коммерческие банки – универсальное кредитное учреждение,

создаваемое для привлечения и размещения денежных средств на условиях возвратности и платности, а также для осуществления многих других банковских операций.

Коммерческие банки осуществляют активные и пассивные операции. Эти операции подобны двум противоположным сторонам диалектического единства.

Без пассивных операций невозможны активные операции, а без активных операций становятся бессмысленными пассивные. Но все без исключения, проводимые банковские операции преследуют одну цель - увеличение доходов и сокращение расходов.

Что же касается данной курсовой работы, то в ней как раз и будут исследованы операции коммерческих банков, а именно активные, потому что они имеют деятельности коммерческих банков одно из первостепенных значений, так как процессы образования кредитных ресурсов и их использования находятся в тесной взаимосвязи.

Активные банковские операции – это операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы в целях получения необходимого дохода и обеспечения своей ликвидности.

Экономическая значимость и актуальность данного вопроса – вопрос проведения активных операций и определили написание данной работы, целью которой является исследовать в теоретическом плане сущность и значение активных операций коммерческих банков, а также их роль в экономике.

Качество активов банка оказывает влияние на все аспекты банковских операций. Если заемщики не платят проценты по своим займом, чистая прибыль банка будет уменьшена. В свою очередь, низкие доходы (чистая прибыль) может стать причиной недостатка ликвидности. При недостаточном поступлении наличности банк должен увеличивать свои обязательства просто для того, чтобы оплатить административные расходы и проценты по своим имеющимся займам. Нестабильная (низкая) чистая прибыль также делает невозможным увеличение капитала банка. Плохое качество активов непосредственно влияет на капитал. Если предполагается, что заемщики не оплатят основные суммы своих долгов, активы требуют свою ценность, и капитал уменьшается. Слишком большое число непогашенных займов является самой распространенной причиной

неплатежеспособности банков.

Цель дипломной работы – исследовать в теоретическом плане сущность и значение анализа активов коммерческих банков, а также проанализировать на конкретном примере состав и качество активов банка.

Исходя из цели работы, были поставлены следующие задачи:

- определить сущность активов коммерческих банков;

- выяснить структуру активов банков;

- выявить основные проблемы совершенствования управления

активами в коммерческом банке.Глава 1. Анализ структуры и качества активов банка

1.1.Понятие коммерческого банка.

Банк - это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности.

Основное назначение банка - посредничество в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям. Наряду с банками перемещение денежных средств на рынках осуществляют и другие финансовые и кредитно-финансовые учреждения: инвестиционные фонды, страховые компании, брокерские, дилерские фирмы и т.д. Но банки как субъекты финансового рынка имеют два существенных признака, отличающие их от всех других субъектов.

Во-первых, для банков характерен двойной обмен долговыми обязательствами: они размещают свои собственные долговые обязательства (депозиты, сберегательные сертификаты и пр.), а мобилизованные таким образом средства размещают в долговые обязательства и ценные бумаги, выпущенные другими. Это отличает банки от финансовых брокеров и дилеров, которые не выпускают своих собственных долговых обязательств.

Во-вторых, банки отличает принятие на себя безусловных обязательств с фиксированной суммой долга перед юридическими и физическими лицами. Этим банки отличаются от различных инвестиционных фондов, которые все риски, связанные с изменением стоимости ее активов и пассивов, распределяет среди своих акционеров.

В Российской Федерации создание и функционирование коммерческих банков основывается на Законе РФ "О банках и банковской деятельности в РФ". В соответствии с этим законом банки России действуют как универсальные кредитные учреждения, совершающие широкий круг операций на финансовом рынке: предоставление различных по видам и срокам кредитов, покупка-продажа и хранение ценных бумаг, иностранной валюты, привлечение средств во вклады, осуществление расчетов, выдача гарантий, поручительств и иных обязательств, посреднические и доверительные операции и т.п.