Статья: Оптимизация налогооблагаемой базы (Грищенко А.В.) ("Налоговое планирование", 2007, n 1). Оптимизация налоговой базы

Статья: Оптимизация налогооблагаемой базы (Грищенко А.В.) ("Налоговое планирование"

"Налоговое планирование", 2007, N 1ОПТИМИЗАЦИЯ НАЛОГООБЛАГАЕМОЙ БАЗЫЦель оптимизацииСтратегической целью налоговой оптимизации является не только экономия на налоговых платежах, но и сведение к минимуму штрафных санкций со стороны налоговых органов, снижение налоговых рисков.Несмотря на большое количество существующих в России налогов, основу налоговой системы и львиную долю налоговых поступлений обеспечивают так называемые основные налоги. К ним можно отнести налог на добавленную стоимость, налог на прибыль предприятий, акцизы, таможенные пошлины, налог на доходы физических лиц. Значение прямых налогов, в частности налога на прибыль организаций, падает, а косвенных налогов, и особенно НДС, растет. Остальные налоги составляют некоторый налоговый фон. Налоговое планирование в организациях направлено на минимизацию именно основных налогов, поскольку нередко их снижение приводит к соответствующему уменьшению и всех остальных налогов.Минимизацию налогов надо рассматривать как двойственное явление. Большая налоговая нагрузка, наличие различных способов и форм налогового контроля со стороны государства приводят к тому, что налогоплательщик любыми способами пытается сэкономить на налогах, а государство - выявить незаконные способы налоговой экономии. Стремление налогоплательщиков не платить налоги или платить их в меньшем размере будет существовать до тех пор, пока налоги остаются основным источником доходной части бюджета. Это явление обусловлено основной функцией налогов - фискальной и экономико-правовым содержанием налога - легальное, принудительное и обязательное изъятие части собственности граждан и их объединений для государственных нужд. Попытки снижения налогов направлены на защиту своего имущества, в том числе и от государства. Защита имущества является сильнейшей мотивацией уменьшения налогового бремени. Но любые шаги, предпринятые налогоплательщиком для снижения налогов, сталкиваются с активным противодействием государственных фискальных и правоохранительных органов, так как государство вынуждено защищать свои финансовые интересы.НК РФ упорядочил процесс осуществления налогового контроля и расширил круг правовых способов защиты прав и интересов налогоплательщиков. Многие положения НК РФ налогоплательщик может использовать для своей защиты при уменьшении налогов, например право на получение разъяснений от налоговых органов, принцип "все сомнения в пользу налогоплательщика", запрет на проведение повторных налоговых проверок налоговыми органами и др. Однако налоговая система любой страны, какой бы справедливой она ни была, затрагивает интересы налогоплательщиков - юридических и физических лиц, изымая в пользу государства часть их доходов. Налогоплательщики постоянно ведут поиск возможных способов уменьшения налогового бремени. Некоторые выбирают уклонение от уплаты налогов. Они минимизируют свои налоговые обязательства незаконно - путем сокрытия налоговых обязательств и представления в налоговые органы заведомо ложной информации. Но в основном налогоплательщики четко понимают, что налоги неизбежны и платить их необходимо. Они выбирают минимизацию налоговых обязательств с помощью использования налоговых льгот и максимального учета возможностей оптимизации и минимизации налоговых платежей в рамках общего стратегического планирования предприятия.Большое значение для оптимизации налогообложения имеет учетная политика организации (для целей бухгалтерского учета и налогообложения). Все составляющие учетной политики раскрываются применительно к конкретным ситуациям, в которых она может иметь решающее значение для оптимизации налогообложения.Сущность оптимизацииВ соответствии со ст. 57 Конституции РФ каждый обязан платить законно установленные налоги и сборы. Такое же положение закреплено и в ст. 8 НК РФ: налог - это форма безвозмездного изъятия части собственности хозяйствующего субъекта. Согласно ст. 45 Конституции РФ каждый вправе защищать свои права и свободы всеми способами, не запрещенными законом. Российское законодательство признает право плательщика налогов на реализацию мер защиты права собственности, в том числе и на действия, направленные на уменьшение налоговых обязательств, но только на законные. Если в результате мер, предпринятых налогоплательщиком, будет допущено нарушение законодательства, такие действия в зависимости от характера квалифицируются как налоговое правонарушение или преступление в сфере экономической деятельности.В хозяйственной жизни налоговые аспекты тесно пересекаются с юридическими вопросами и проблемами бухгалтерского учета. Задача оптимизации не только снизить налоги, но и избежать возможных штрафных санкций со стороны налоговых органов. Решать вопросы налоговой оптимизации необходимо комплексно, на основе системного подхода, объединяющего специалистов различных профессий и должностей: руководителей организаций, внешних и внутренних аудиторов, бухгалтеров, инженеров-технологов, главных специалистов, ревизоров, членов советов директоров, налоговых консультантов, юристов, экономистов.При налоговой оптимизации принципиально платить только положенную сумму установленных налогов и не позднее установленного для этого срока.Переплата сумм налогов с точки зрения оптимизации налогообложения является не меньшей ошибкой, чем их недоплата. В случае переплаты организация добровольно утрачивает некоторую сумму денег. Налоговая оптимизация должна быть направлена не только на поиск всех возможных вариантов уменьшения налогов, но и на обоснование правильности исчисления сумм налогов, особенно в спорных ситуациях.Элементами налоговой оптимизации являются:- налоговый календарь, предназначенный для прогнозирования и контроля правильности исчисления и соблюдения сроков уплаты в бюджет требуемых налогов;- стратегия оптимизации налоговых обязательств с четким планом реализации этой стратегии;- точное исполнение налоговых и прочих обязательств, недопущение дебиторской задолженности по хозяйственным договорам за отгруженную продукцию на сроки, превышающие срок исковой давности;- эффективная система бухгалтерского учета, позволяющая получать оперативную объективную информацию о хозяйственной деятельности для целей налогового планирования.Должным образом организованная налоговая оптимизация предусматривает изучение всех предлагаемых к подписанию хозяйственных договоров на предмет их налоговых последствий. Результаты налоговой оптимизации необходимо оценивать не только суммами уменьшенных налогов и принесенных выгод, но и с точки зрения снижения возможного ущерба и издержек, которые были бы неизбежны при ведении хозяйственной деятельности без учета существующих особенностей налогообложения.В процессе налоговой оптимизации можно выделить ряд этапов:- первый этап - момент создания коммерческой организации, когда формулируются цели и задачи нового образования, определяется, следует ли использовать те налоговые льготы, которые предоставлены законодательством;- второй этап - выбор наиболее выгодного с налоговой точки зрения места расположения организации и ее структурных подразделений;- третий этап - выбор одной из существующих организационно-правовых форм юридического лица или формы предпринимательства без образования юридического лица;- четвертый этап - анализ всех предоставленных налоговым законодательством льгот по каждому из налогов;- пятый этап - анализ всех возможных форм сделок, планируемых в коммерческой деятельности, с точки зрения минимизации совокупных налоговых платежей;- шестой этап - решение вопроса о рациональном размещении активов и прибыли предприятия, имея в виду не только предполагаемую доходность инвестиций, но и налоги, уплачиваемые при получении этого дохода.Первые три этапа налоговой оптимизации происходят только один раз - до регистрации организации, а остальные относятся к текущей деятельности и должны осуществляться постоянно в ходе процесса хозяйственной деятельности на всех ее уровнях.Налоговую оптимизацию в зависимости от периода времени, в котором она проводится, можно подразделить на перспективную и текущую.Перспективная налоговая оптимизация заключается в применении таких приемов и способов, которые уменьшают налоги в процессе всей деятельности налогоплательщика. Подобная оптимизация достигается посредством правильной постановки на предприятии бухгалтерского и налогового учета, грамотного применения налоговых льгот и освобождений.Текущая налоговая оптимизация заключается в применении совокупности методов, позволяющих снижать налоги в каждом конкретном случае в отдельно взятом налоговом периоде, например, при осуществлении той или иной операции путем выбора оптимальной формы сделки.Комплексное и целенаправленное использование налогоплательщиком совокупности всех методов налоговой оптимизации составляет налоговое планирование. В отличие от уклонения от налогов (которое связано с нарушением действующего законодательства) налоговое планирование является абсолютно законным средством сохранить заработанные деньги. В то же время один неверный шаг и можно оказаться за гранью, разделяющей законные и незаконные действия по снижению налогового бремени. Таким образом, пользоваться налоговым планированием нужно, соблюдая следующие принципы:- принцип разумности. Разумность в налоговой оптимизации означает, что все хорошо в меру. Что-то заплатить придется. Применение грубых и необдуманных налоговых схем будет иметь только одно последствие - применение налоговых санкций со стороны государства;- цена решения. Выгода, получаемая от налоговой оптимизации, должна значительно превосходить затраты, которые необходимо осуществить для реализации данного решения;- недопустимость построения оптимизации налогообложения только на смежных с налоговым отраслях права (финансового, банковского, гражданского и др.). В качестве примера можно привести ситуацию, которая сложилась со страховыми взносами в Пенсионный фонд РФ. Страховые взносы в ПФР не начислялись по договорам возмездного оказания услуг, в то время как на договоры подряда взносы начислялись в установленном порядке. Те предприятия, которые не хотели платить взносы, стали вместо договоров подряда заключать договоры возмездного оказания услуг, хотя оказываемые услуги носили подрядный характер (например, договор на оказание услуг по ремонту помещений). При проведении проверок и последующем разбирательстве в суде такие договоры абсолютно обоснованно признавались договорами подряда, что влекло доначисление страховых взносов и применение к предприятиям финансовых санкций;- комплексный подход. Выбрав метод снижения какого-либо налога, следует проверить, не приведет ли его применение к увеличению других налоговых платежей;- индивидуальный подход. Только изучив все особенности деятельности предприятия, можно рекомендовать тот или иной метод снижения налогов. Механически переносить одну и ту же схему с одного предприятия на другое нельзя;- юридическая чистота. Все используемые в том или ином методе юридически значимые документы должны быть проанализированы на предмет соответствия их требованиям действующего законодательства.Виды, принципы и методы оптимизацииПри формировании того или иного способа налоговой оптимизации должны быть проанализированы все существенные аспекты как оптимизации, так и деятельности организации в целом. При выборе метода налогового планирования учитываются требования иных отраслей законодательства (антимонопольного, таможенного, валютного и т.д.). Например, при выборе места регистрации офшорного предприятия немалую роль играют ограничения на вывоз капитала, перемещение товаров и денежных средств, введенные валютным и таможенным законодательством.Если выбранный способ налоговой оптимизации связан с привлечением широкого круга лиц, нужно руководствоваться правилом "золотой середины", например в случаях привлечения труда инвалидов. Так, практически фиктивно привлекаемые сотрудники-инвалиды должны в случае проведения налоговыми органами опроса подтвердить реальность своих трудовых отношений с организацией. Но излишняя осведомленность сотрудников может привести к утечке информации.Достаточно просто и удобно классифицировать виды или направления налоговой оптимизации, используя следующие критерии разграничения видов налоговой оптимизации:- законность действий налогоплательщика. Для простоты можно принять две жесткие альтернативы: налогоплательщик либо нарушает закон, либо нет;- степень налоговой нагрузки: платит ли он налоги, не предпринимая действий по уменьшению налогообложения, либо каким-то образом минимизирует налог.Комбинируя данные критерии, получим четыре вида налоговой оптимизации:- действия налогоплательщика соответствуют закону, налоговые платежи производятся в обычном порядке. Назовем это классической налоговой оптимизацией;- действия налогоплательщика соответствуют закону, налоговые платежи при этом по возможности уменьшаются - минимизация налогов;- действия налогоплательщика не соответствуют закону, налоговые платежи не производятся - противозаконная налоговая оптимизация;- действия налогоплательщика не соответствуют закону, налоговые платежи осуществляются как положено.Так как последний вид налоговой оптимизации в реальной жизни практически отсутствует, на практике существуют три основных вида налоговой оптимизации: классическая оптимизация, минимизация налогов и противозаконная оптимизация.Классическая налоговая оптимизация - важное направление финансово-экономической деятельности предприятия, призванное обеспечить корректное выполнение предприятием своих налоговых обязательств перед бюджетом, своевременную и полную уплату налогов.Предприятие должно пользоваться всеми возможными простыми и доступными льготами, в том числе по рассрочке налоговых платежей. Иногда в экстренных экономических ситуациях предприятие может пойти и на задержки налоговых платежей, четко представляя себе последствия подобных действий и варианты урегулирования в дальнейшем своих отношений с налоговыми органами. НК РФ предоставляет организациям возможность отсрочек платежей для переноса текущих налоговых платежей на будущее, и уже дело руководства предприятия принимать решение о применении подобных механизмов.При минимизации налогов налогоплательщик использует все достоинства и недостатки существующего законодательства, в том числе его несовершенство, сложность и противоречивость. При этом он реализует налоговые схемы, позволяющие применять такие формы экономических действий, налогообложение которых минимально.К обычным критериям построения бизнеса в данном случае необходимо добавить и постоянно учитывать критерий минимизации налогов. Обычная ошибка предпринимателей, которые хотят экономить на налогах в соответствии с законом, сначала разработать организационную и финансовую

Статья: Об особенностях преобразований системы прямого налогообложения России (Смолин Е.В.) ('Налоговое планирование', 2007, n 1) »

www.lawmix.ru

Тема 12. Анализ и оптимизация налогооблагаемой базы Понятие и виды налоговой минимизации

6

Уменьшение налогов это целенаправленные действия налогоплательщика, которые позволяют ему избежать или уменьшить обязательные выплаты в бюджет, производимые в виде налогов, сборов, платежей и т.д.

Уменьшение налогов как социальное явление

1. Двойственность явления. С одной стороны налогоплательщики стремятся уменьшить налоговые платежи, с другой стороны государство стремится не допустить этого.

2. Полуофициальность. Данное явление существует неофициально, то есть нет ни одного нормативного акта определяющего порядок минимизации налогов.

3. Объективность. До тех пор пока налоги являются источником доходной части бюджета, данное явление будет существовать независимо от государственного строя.

4. Неизбежность. Независимо от желания налогоплательщика навсегда избежать уплаты налогов, государству всегда будет требоваться финансирование, основной частью которого являются налоговые платежи.

Причины налоговой оптимизации (минимизации)

Моральные (нравственно-психологические) причины:

заключаются в том, что если применение любого другого закона базируется на длительности и единообразии его применения, то налоговый закон не отличается ни общностью ни постоянством (налоговый закон не является общим, в силу предоставления налоговых льгот отдельным категориям плательщиков).

А) Отсутствие общности приводит к тому, что отдельные группы налогоплательщиков оказываются в более благоприятном положении по сравнению с другими, что естественно вызывает чувство несправедливости и порождает стремление уровнять себя с льготными категориями налогоплательщиков.

Б) Непостоянство налогового закона означает регулярное изменение положений налогового кодекса на протяжении небольшого промежутка времени, что влечет за собой снижение авторитета налогового закона, что в свою очередь вызывает у налогоплательщиков ощущение необязательности его применения и исполнения и, соответственно, влечет его нарушение.

В) Беспристрастность. Налоговые законы не являются беспристрастными, так как их устанавливает государство. Даже самое законопослушное население относится к налоговому законодательству с меньшим уважением, чем к другим законам, считая, что государство устанавливает налоги исключительно в своих интересах. Государство воспринимается налогоплательщиком как кредитор, а не как законодатель.

Политические причины:

заключаются в том, что класс, стоящий у власти использует налоги для подавления другого класса не властвующего. Уклонение от уплаты налогов выступает здесь как форма сопротивления такому подавлению. Кроме того, государство повышает налоги на некоторые отрасли производства с целью уменьшения удельного веса данных отраслей экономики и понижает налоги для других отраслей, более перспективных или слаборазвитых и более полезных для их скорейшего развития. Предприятия тех отраслей, для которых налоги повышены, стараются уклониться от их уплаты с целью с целью сохранения предприятия и всей отрасли на прежнем уровне.

Экономические причины:

а) Причины, которые зависят от финансового состояния налогоплательщика.

Финансовое положение налогоплательщика иногда является определяющим фактором для уклонения от уплаты налогов. Если финансовое состояние налогоплательщика стабильно, то он не встанет на путь уклонения от налогообложения, чтобы не подорвать свой авторитет и репутацию своего бизнеса. Однако, если же финансовое состояние его нестабильно или он находится на грани банкротства, и неуплата налогов является единственным средством «остаться на плаву», то предприниматель встанет на путь уклонения стремясь сохранить свое дело.

б) Причины, не зависящие от финансового состояния налогоплательщика (причины порожденные общей экономической конъюнктурой).

Экономические причины, порожденные общей экономической конъюнктурой, проявляются в период экономических кризисов в государстве, или наоборот, в период расцвета экономики и расширения международного сотрудничества.

В период экономических кризисов мерой для стабилизации экономики является строгая регламентация рынка и рыночных отношений путем установления государственных цен на отдельные виды товаров или введения системы распределения отдельных товаров. В связи с этим наряду с государственным легальным рынком появляется параллельный, неуправляемый «черный» или «теневой» рынок. Сделки, совершаемые на таком рынке, налогообложению не подлежат, т.к. не могут быть проконтролированы государством, поэтому соблазн у предпринимателей работать на «черном» рынке и следовательно, уклоняться от уплаты налогов, достаточно велик.

В период процветания экономики, расширения международного сотрудничества, связей, торговли, уклонение от уплаты налогов также может процветать. Налоговый контроль ограничивается территорией соответствующего государства и не выходит за границы страны, поэтому создается благоприятная обстановка для сокрытия предпринимателями своих доходов за границей благодаря свободному движению капитала.

Технико-юридические причины (причины, вызванные несовершенством юридической техники налогового законодательства) кроются в сложности налоговой системы.

Сложность ее препятствует эффективности налогового контроля и создает налогоплательщику возможности избежать уплаты налогов.

Само налоговое законодательство зачастую дает предпринимателю все возможности для поиска путей снижения налоговых выплат. В частности:

- наличие налоговых льгот заставляет предпринимателя искать пути для того, чтобы ими воспользоваться;

- наличие различных ставок налогообложения толкает к выбору варианта для применения более низкого налогового оклада;

- наличие различных источников отнесения расходов и затрат: себестоимость финансовые результаты, прибыль, остающаяся в распоряжении предприятия – непосредственно влияет на расчет налогооблагаемой базы и, соответственно, размер налога;

- наличие пробелов в налоговых законах, объясняемых несовершенством юридической техники и не учетом законодателем всех возможных обстоятельств, возникающих при исчислении и уплате того или иного налога;

- нечеткость и «расплывчатость» формулировок налоговых законов, позволяющих по разному толковать одну и ту же правовую норму.

Предприниматель может встать на путь уклонения от уплаты налогов не только по одной из перечисленных выше причин, а сразу из-за нескольких. Указанные причины не являются взаимоисключающими и, образуют совокупность, иногда заставляют уклоняться от налогов даже законопослушных граждан.

studfiles.net

Инструменты оптимизации налоговой базы по налогу на прибыль организации Текст научной статьи по специальности «Экономика и экономические науки»

Проблемы экономики и менеджмента

И.А. Митрофанова

кандидат экономических наук, ФГБОУ ВПО «Волгоградский государственный технический университет»

А.А. Воеводина

студент, ФГБОУ ВПО «Волгоградский государственный технический университет»

ИНСТРУМЕНТЫ ОПТИМИЗАЦИИ НАЛОГОВОЙ БАЗЫ ПО НАЛОГУ

НА ПРИБЫЛЬ ОРГАНИЗАЦИИ

Аннотация. В статье рассматриваются инструменты оптимизации налогооблагаемой базы. Приведен ряд правил, которыми необходимо руководствоваться предприятию, в поисках инструментов оптимизации налогообложения прибыли, конкретные механизмы оптимизации. Предложены несколько альтернативных вариантов снижения налогооблагаемой базы, а так же варианты решения данной проблемы в будущем.

Ключевые слова: налогооблагаемая база, легальность, конфиденциальность, лизинг, амортизация, налоговая ставка, метод оптимизации, налоговый вычет.

I.A. Mitrofanova, Volgograd State Technical University

А.А. Voevodina, Volgograd State Technical University

TOOL FOR OPTIMIZING TAX BASE FOR PROFIT ORGANIZATIONS

Abstract. The article discusses ways to optimize the tax base. Are some rules that should guide the company in search of ways to optimize profits tax. As well as specific optimizations. Proposed several alternatives to reduce the tax base. As well as solutions to this problem in the future.

Keywords: tax base, legality, confidentiality, leasing, depreciation, tax rate, method optimization, tax deduction.

В условиях современной рыночной экономики оптимизация налогообложения бизнеса является одной из важных стратегических задач любого предприятия. Способы оптимизации налогообложения индивидуальны для каждого отдельно взятого субъекта экономики, но все они нацелены на минимизацию налоговых поступлений в бюджет при стабильной и безопасной работе как предприятия в целом, так и его должностных лиц.

В поисках инструментов оптимизации налогообложения прибыли предприятия, как хозяйствующего субъекта, необходимо руководствоваться рядом правил:

1. Легальность, юридическая и экономическая обоснованность. Недопустимо применение «серых» схем минимизации налога на прибыль. Все схемы должны быть прозрачны и абсолютно законны, а затратная часть налогооблагаемой базы - экономически обоснованна и документально подтверждена.

2. Правило взаимовыгодного сотрудничества. Поскольку одна хозяйственная операция предполагает наличие, как минимум, двух контрагентов, то уменьшение величины налога на прибыль одной организации (путем увеличения затратной части) неизменно влечет за собой увеличение налогового бремени другой организации (рост доходной составляющей налогооблагаемой базы). Таким образом, оптимизация налогообложения прибыли предполагает принятие во внимание партнерских и деловых отношений хозяйствующих субъектов.

3. Конфиденциальность. Любой метод оптимизации налогообложения прибыли,

№ 4 - 2011

75

Проблемы экономики и менеджмента

выбранный предприятием, предполагает владение определенного рода информацией узким кругом лиц. Соответственно, возникает необходимость в контроле и координации действий участников процесса.

Три этих правила весьма тесно взаимодействуют друг с другом, являясь взаимодополняющими. Для их полного понимания необходимо рассмотреть операции, позволяющие оптимизировать налогооблагаемую базу по налогу на прибыль организации.

Первой операцией является заключение договора лизинга. Лизингодатель предоставляет на условиях аренды лизингополучателю имущество (здания, оборудование и прочее), за определенную плату, с последующим правом выкупа. Наиболее приемлем в целях снижения налогооблагаемой базы финансовый вид лизинга. Он характеризуется высокой амортизацией объекта, при котором остаточная стоимость сводится к минимуму. К тому же лизингополучатель может приобрести объект в собственность без дополнительных платежей. Не менее выгоден, в целях снижения налога на прибыль возвратный лизинг. В этом случае лизингодателем и лизингополучателем является одно лицо. Т.е. предприятие берет в лизинг своё же имущество, следовательно, расходы по договору лизинга будут ниже, чем банковские проценты по кредитам. Выделим особенности лизинговых операций, оптимизирующие налогооблагаемую базу:

1. Имущество, взятое по договору лизинга, на балансе предприятия не числится, следовательно, с него не взыскивается налог на имущество.

2. Амортизация ускоряется в 3 раза (п. 7 ст. 259 НК РФ), а значит, лизингодатель уменьшает базу для исчисления налога на имущество и снижает расчетную базу по налогу на прибыль. (правило взаимовыгодного сотрудничества)

3. Начисление амортизации предприятие может производить как у собственника имущества - лизингодателя, так и у арендатора - лизингополучателя (п. 1 и п. 7 ст. 258 НК РФ).

4. Для лизингодателя базой для начисления данного налога является сумма лизингового платежа без учета НДС. Полученная в результате деятельности лизинговой компании прибыль и будет объектом налогообложения.

5. Т.к. остаточная стоимость минимизируется или равна 0, то налог на имущество уплачивается в не значительном размере или не взимается.

6. Лизинговые платежи включаются в расходы организации, налогооблагаемая база уменьшается, а налог на прибыль оптимизируется. (пп. 10 п. 1 ст. 264 НК РФ)

7. Возвратный лизинг позволяет покрыть недостатки оборотных средств предприятия.

8. Четкая регламентация сумм НДС позволяет обеспечить дополнительные выгоды по договору лизинга.

9. Лизинговые платежи являются объектом обложения НДС у лизингодателя. Таким образом сумму НДС, которую лизинговая компания уплатила продавцу объекта, можно принять к вычету.

Отсюда следует, что лизинг является весьма выгодной операцией, как для организации, так и для ее партнеров и инвесторов. Он помогает достичь оптимального размера прибыли и налоговых отчислений в бюджет. К тому же иногда, операция лизинга выгодна и для государства, т. к. является одним из видов инвестиционной деятельности. (ФЗ №10 от 29.01.2002 г.)

Еще одним инструментом оптимизации налогооблагаемой базы является приме-

76

№ 4 - 2011

Проблемы экономики и менеджмента

нение специальных налоговых режимов. Их применение наиболее выгодно малым предприятиям. Рассмотрим два специальных налоговых режима.

Упрощённая система налогообложения (УСН) не только снижает величину налоговых отчислений, но и облегчает ведение бухгалтерского учета. Так НПО уплачивают только организации, согласно ставкам, установленным п. 3 и 4 ст. 284 НК РФ. Индивидуальные предприниматели плательщиками налога не являются [6].

Рассмотрим несколько схем оптимизации налогооблагаемой базы предприятий, применяющих упрощенную систему налогообложения.

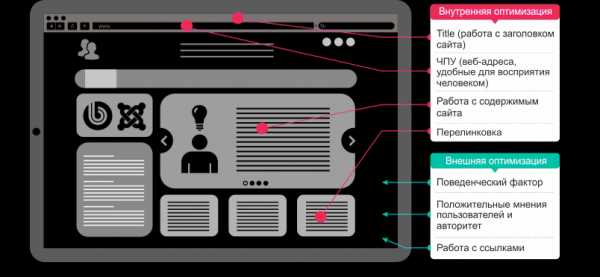

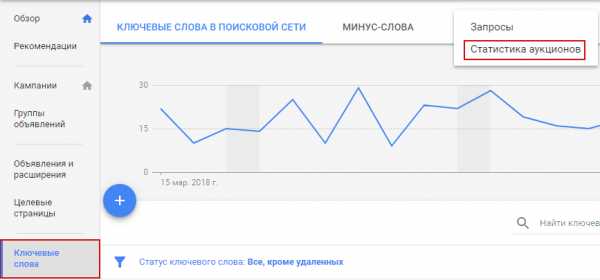

Рисунок 1 - Пути снижения налоговой базы, при реализации товаров организациями, применяющими упрощенную систему налогообложения (авт.)

Рисунок 2 - Пути снижения базы налогообложения, при оказании услуг организациями, применяющими упрощенную систему налогообложения (авт.)

№ 4 - 2011

77

Проблемы экономики и менеджмента

Единый налог на вмененный доход. Особенность ЕНВД заключается в том, что налог берется не с фактически полученного, а с вмененного дохода. (гл.26.3 НК РФ) При этом налоговом режиме налог на прибыль не уплачивается [6].

Применение данных режимов предполагает 100% оптимизацию налогооблагаемой базы по налогу на прибыль предприятия. Данный метод относится к правилу «легальности».

Но не стоит забывать, что выбор определенной схемы налогообложения возможен только по фактически полученным показателям деятельности организации (с учетом влияния всех факторов).

Инструменты оптимизации НПО могут быть определены учетной политикой организации. Так в ней может быть прописан момент признания прибыли кассовым методом (гл. 25 НК РФ). По кассовому методу доход считают полученным, когда на банковский счет или в кассу фирмы поступили деньги за проданные товары (работы, услуги). Если в качестве оплаты фирме поступило другое имущество, то датой получения дохода считают дату его оприходования. Но воспользоваться им могут только организации, если их средняя выручка от реализации товаров (работ, услуг) без учета НДС не превысила 1 000 000 руб. за каждый квартал" [4] (п. 1 ст. 273 НК РФ).

Доход, учитываемый при налогообложении прибыли, включает в себя только оплаченную выручку. Момент признания расходов руководство организации устанавливает самостоятельно. И в зависимости от этой даты, можно уменьшить налогооблагаемую прибыль в желаемом отчетном периоде. В данном случае работает правило взаимовыгодного сотрудничества.

Если же предприятие имеет право использовать только метод начисления, то возможно избежать некоторых его недостатков. К примеру, организация, которая продаёт товары, может заключить с покупателем договор с особым переходом права собственности. Для этого в обычном договоре купли-продажи или поставки нужно указать, что право собственности на продаваемый товар переходит не в момент его передачи покупателю, а в момент его полной оплаты. Это позволит перечислить налоги только после того, как покупка будет оплачена. Данный метод так же соответствует правилу взаимовыгодного сотрудничества, и не противоречит правилу легальности.

К последнему инструменту снижения налога на прибыль относится применение налоговых льгот. Согласно ст.10 Закона РФ "Об основах налоговой системы в РФ" от 27.12.91 N 2118-1 в зависимости от того, на корректировку какого элемента структуры налога они направлены, выделяют разновидности налоговых льгот [6]. Рассмотрим их в таблице 1.

В первую очередь, отметим, что облагаемая сумма прибыли может быть уменьшена на следующие расходы:

- расходы на техническое переоснащения, модернизацию производства и ввод в эксплуатацию новых мощностей на нефтяных и угольных предприятиях, предприятиях производящих медицинское оборудование и технику, оборудование для переработки пищевых продуктов, а также предприятиях, занимающихся производством медикаментов, продуктов питания и товаров народного потребления;

- расходы на содержание находящихся на балансе объектов образования, здравоохранения, спорта и культуры, а также детских дошкольных образовательных учре-

78

№ 4 - 2011

Проблемы экономики и менеджмента

ждений и некоторых иных социальных объектов;

- благотворительные взносы, однако, не более 2% от подлежащей обложению прибыли;

Таблица 1 - Виды льгот по налогу на прибыль организации

Виды льгот Характеристика Пример

изъятия освобождения от налогообложения прибыли, полученной от отдельных видов деятельности. Разновидности: 1. изъятия из налогообложения для отдельных категорий лиц 2. необлагаемый налогом минимум дохода 1. ст. 333.35 НК РФ «Льготы для отдельных категорий физических лиц и организаций». Освобождение от уплаты может быть постоянным или срочным (налоговые каникулы) 2. из налогообложения изымаются доходы, не превышающие 4 000 рублей, полученные по каждому из определённых законом оснований за налоговый период (стоимость подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей и т. д.) - п. 28 ст. 217 НК РФ

скидки уменьшение сумм налогооблагаемой прибыли на суммы затрат по определенным законодателем направлениям расходы налогоплательщика по НПО на обучение по основным профессиональным образовательным программам, профессиональную подготовку и переподготовку работников налогоплательщика (п.3 ст. 264.1 НК РФ)

снижение ставки налога Условием уменьшения суммы или ставки налога на прибыль является выполнение особых требований, предъявляемых к предприятию, масштабу или сфере деятельности налогоплательщика, составу его участников и т.д. понижение ставки до 0 % для крупного бизнеса, получающего доход в виде дивидендов (подп.1 п. 3 ст. 284 НК РФ)

Также существуют и льготные налоговые ставки по налогу на прибыль.

Согласно НК РФ, налоговые ставки понижаются на 50%, если на предприятии работает 50% и более инвалидов и (или) 70% и более пенсионеров [6].

Предприятия, находящиеся в собственности общественных и религиозных организаций, благотворительных фондов и творческих союзов, имеют льготы по налогу на прибыль в той части, что прибыль, подлежащая налогообложению, уменьшается на часть, которая необходима для осуществления ими своей уставной деятельности.

Строительные и промышленные предприятия, имеющие численность до 200 человек, научные - до 1000 человек, предприятия других производственных отраслей -до 50 человек, розничной торговли и не производственных отраслей - до 15 человек), кроме вышеперечисленных, также имеют следующие налоговые льготы:

1. из налогооблагаемой базы исключается прибыль, которая была направлена на строительство, обновление и реконструкцию основных производственных фондов, на освоение новой технологии и техники;

2. сельскохозяйственные предприятия, строительные компании и производители товаров народного потребления в первые два года своей деятельности могут не уплачивать налог на прибыль, если выручка от перечисленных видов деятельности составляет свыше 70% от общей выручки. Отметим, что эта льгота не относится к предприятиям,

№ 4 - 2011

79

Проблемы экономики и менеджмента

которые были созданы на базе ликвидированных или реорганизованных предприятий. [2]

Также следует сказать, что предприятия, по итогам предыдущего года получившие убыток, от уплаты налога освобождается часть прибыли, которая была направлена на его покрытие, в течение следующих 5 лет.

Также в законе есть некоторые категории предприятий, прибыль которых не подлежит обложению. Это:

- общественные организации инвалидов;

- предприятия, производящие продукцию народных промыслов малочисленных народов, если лица коренной национальности в общей численности сотрудников составляют свыше 70%;

- религиозные организации (объединения) от осуществления культовой деятельности и реализации предметов, которые необходимы для совершения культа.

С 1 января 2002 года утратил силу Закон РФ от 27 декабря 1991 г. № 2116-1 «О налоге на прибыль предприятий и организаций». Отменяются и льготы, предоставленные этим законом, кроме тех, что сохранят силу на какое-то время в соответствии с Федеральным законом от 6 августа 2001 г. № 110-ФЗ «О внесении изменений и дополнений в часть вторую НК РФ и некоторые другие акты законодательства Российской Федерации о налогах и сборах, а также о признании утратившими силу отдельных актов (положений актов) законодательства Российской Федерации о налогах и сборах» [1]. В связи с этим, хотелось бы отметить льготу, которую, на мой взгляд, необходимо вернуть.

До 1 января 2002 года налогоплательщики, осуществившие капитальные вложения производственного назначения, могли воспользоваться инвестиционной льготой. [2] Так, они имели право уменьшить налогооблагаемую прибыль на суммы капитальных вложений. Точно так же облагаемая прибыль уменьшалась на суммы, которые направлялись на погашение банковских кредитов и процентов, использованных для финансирования капитальных вложений. Такая льгота предоставлялась при условии полного использования налогоплательщиком сумм начисленной амортизации (пп. «а» п. 1 ст. 6 Закона № 2116-1).

Таким образом, хотелось бы отметить, что каждый хозяйствующий субъект (макро- или микропредприятие), волен сам выбирать инструмент оптимизации налогообложения прибыли. К основным факторам, влияющим на принятие решения в пользу того или иного метода, следует отнести: специфику конъюнктуры рынка хозяйствования субъекта, уровень его конкурентоспособности, продолжительность производственного цикла, наличие спроса на изготавливаемую продукцию/оказываемые услуги и т.д. Но любой выбранный инструмент оптимизации налогооблагаемой базы по налогу на прибыль будет представлять собой результат ответственной и кропотливой работы управленческого персонала предприятия. Главное, чтобы действия экономического отдела предприятия, в части оптимизации налогооблагаемой базы не противоречили НК РФ и Законодательству РФ.

Список литературы:

1. Закон РФ от 27.12.1991 N 2116-1 (ред. от 06.08.2001) "О налоге на прибыль предприятий и организаций" [Электронный ресурс] // Консультант плюс. Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_32930/

80

№ 4 - 2011

Проблемы экономики и менеджмента

2. Абрамов М.Д. Снижение налогов на производство как способ повышения эффективности экономики // Налоговые споры: теория и практика. 2008. № 3.С. 16.

3. Милаков И.С. Комментарии к статье «Путь от налоговой оптимизации до налогового преступления» // Горячая линия бухгалтера. 2008. № 20. С. 34.

4. Митрофанова И. В., Митрофанова И. А. Федеральные налоги и сборы с организаций: учеб. пособие. Волгоград: Волгоградский государственный технический университет, 2010. С. 38.

5. Налоговые льготы в России [Электронный ресурс] // Википедия. Свободная энциклопедия. Режим доступа: http://ru.wikipedia.org/wiki/

6. Налоговый кодекс Российской Федерации. С изменениями на 10.08.2011: М.: Эксмо 2011.

List of references:

1. Law of the Russian Federation of 27.12.1991 N 2116-1 (as amended on 08.06.2001) "On taxes on profits of enterprises and organizations" [electronic resource] / / Consultant Plus. Mode of access: : http://www.consultant.ru/document/cons_doc_LAW_32930/

2. Abramov M.D. Reducing taxes on production as a way to improve the efficiency of the economy / / Tax Disputes: Theory and Practice. 2008. Number 3.

3. Milacov I.S. Comments on the article "The Path of tax optimization schemes to tax crimes" / / Hotline accountant. 2008. № 20.

4. Mitrofanova I.V, Mitrofanova I.A. Federal taxes and fees of organizations: educational. allowance. Volgograd: Volgograd State Technical University, 2010. S. 38.

5. Tax Code of the Russian Federation. With the changes to 10/08/2011: M.: Eksmo 2011.

6. Tax incentives in Russia [electronic resource] / / Wikipedia. The Free Encyclopedia. Mode of access: http://ru.wikipedia.org/wiki/

И.А. Митрофанова

кандидат экономических наук, ФГБОУ ВПО «Волгоградский государственный технический университет»

Ю.И. Волкова

студент, ФГБОУ ВПО «Волгоградский государственный технический университет»

УПРАВЛЕНИЕ РАЗВИТИЕМ МАЛОГО БИЗНЕСА В ЦЕЛЯХ НАЛОГОВОГО СТИМУЛИРОВАНИЯ

Аннотация. В данной статье авторами анализируются основные факторы, препятствующие эффективному функционированию сферы малого бизнеса, в особенности уделяется внимание деятельности малых инновационных предприятий. Рассматривается существующая система налоговых льгот для данной категории хозяйствующих субъектов, описаны ее характерные недостатки и преимущества. Авторами представлен один из методов реформирования действующего упрощенного режима относительно инновационных организаций.

Ключевые слова: малый бизнес, инновационные предприятия, льготные условия налогообложения, налоговые режимы, налог обобщенного вида.

I.A. Mitrofanova, Volgograd State Technical University

Yu.I. Volkova, Volgograd State Technical University

№ 4 - 2011

81

cyberleninka.ru

Оптимизация налоговой базы предприятия

2.2 Виды и принципы оптимизации налогов

При формировании того или иного способа налоговой оптимизации должны быть проанализированы все существенные аспекты как оптимизации, так и деятельности организации в целом. При выборе метода налогового планирования учитываются требования иных отраслей законодательства (антимонопольного, таможенного, валютного и т.д.).

Если выбранный способ налоговой оптимизации связан с привлечением широкого круга лиц, нужно руководствоваться правилом «золотой середины», например в случаях привлечения труда инвалидов. Так, практически фиктивно привлекаемые сотрудники-инвалиды должны в случае проведения налоговыми органами опроса подтвердить реальность своих трудовых отношений с организацией. Но излишняя осведомленность сотрудников может привести к утечке информации.

Достаточно просто и удобно классифицировать виды или направления налоговой оптимизации, используя следующие критерии разграничения видов налоговой оптимизации:

законность действий налогоплательщика. Для простоты можно принять две жесткие альтернативы: налогоплательщик либо нарушает закон, либо нет;

степень налоговой нагрузки: платит ли он налоги, не предпринимая действий по уменьшению налогообложения, либо каким-то образом минимизирует налог.

Комбинируя данные критерии, получим четыре вида налоговой оптимизации:

действия налогоплательщика соответствуют закону, налоговые платежи производятся в обычном порядке. Назовем это классической налоговой оптимизацией;

действия налогоплательщика соответствуют закону, налоговые платежи при этом по возможности уменьшаются — минимизация налогов;

действия налогоплательщика не соответствуют закону, налоговые платежи не производятся — противозаконная налоговая оптимизация;

действия налогоплательщика не соответствуют закону, налоговые платежи осуществляются как положено.

Так как последний вид налоговой оптимизации в реальной жизни практически отсутствует, на практике существуют три основных вида налоговой оптимизации: классическая оптимизация, минимизация налогов и противозаконная оптимизация.

Классическая налоговая оптимизация — важное направление финансово-экономической деятельности предприятия, призванное обеспечить корректное выполнение предприятием своих налоговых обязательств перед бюджетом, своевременную и полную уплату налогов.

Предприятие должно пользоваться всеми возможными простыми и доступными льготами, в том числе по рассрочке налоговых платежей. Иногда в экстренных экономических ситуациях предприятие может пойти и на задержки налоговых платежей, четко представляя себе последствия подобных действий и варианты урегулирования в дальнейшем своих отношений с налоговыми органами. НК РФ предоставляет организациям возможность отсрочек платежей для переноса текущих налоговых платежей на будущее, и уже дело руководства предприятия принимать решение о применении подобных механизмов.

При минимизации налогов налогоплательщик использует все достоинства и недостатки существующего законодательства, в том числе его несовершенство, сложность и противоречивость. При этом он реализует налоговые схемы, позволяющие применять такие формы экономических действий, налогообложение которых минимально.

К обычным критериям построения бизнеса в данном случае необходимо добавить и постоянно учитывать критерий минимизации налогов. Обычная ошибка предпринимателей, которые хотят экономить на налогах в соответствии с законом, сначала разработать организационную и финансовую схему бизнеса, а потом в рамках готовой схемы минимизировать налоги. В подобных условиях достигнуть желаемого результата очень сложно. Думать о налогах необходимо с самого начала планирования своей хозяйственной деятельности.

В идеальном варианте налоги должны быть сведены к небольшой сумме. Достигнуть нулевого налогообложения конечно же невозможно. Однако если к нему изначально стремиться и действовать для этой цели, то степень налогообложения будет существенно меньше.

Способы законного (легального) уменьшения налогов всегда были и будут. Во-первых, из-за законодательно установленных различных видов налоговых режимов и льгот. Нестандартное применение различных налоговых режимов и льгот бывает очень полезным с точки зрения минимизации налогообложения. Во-вторых, по причинам системного характера. В современной очень динамичной и сложной экономике заранее просчитать все налоговые последствия самых разнообразных экономических действий налогоплательщика принципиально не представляется возможным, а значит, будут существовать такие действия, которые более выгодны налогоплательщику.

В широком смысле оптимизационное налоговое планирование имеет социальный, организационный, юридический, экономический, финансовый, бухгалтерский и прочие аспекты. Оно прямо затрагивает интересы предприятий, физических лиц и самого государства. Важны именно те аспекты, которые касаются налогоплательщиков — юридических и физических лиц, активных участников оптимизационного налогового планирования. Налоговое планирование является всего лишь составной частью общего экономического планирования налогоплательщика. Оптимизационное налоговое планирование в качестве системного подхода не может быть реализовано без сбора и целенаправленной переработки информации с использованием некоторых основных экономических показателей конкретного бизнеса. Особенно это относится к предприятиям, чья деятельность имеет разносторонний характер. Для таких предприятий очень важно разделить материальные и финансовые потоки, финансовые и налоговые показатели каждого вида деятельности.

Финансовое планирование в рамках предприятия использует несколько методов, в том числе расчетно-аналитический, балансовый, нормативный и оптимизации. Оптимизационное налоговое планирование представляет собой разработку некоторых экономических действий, налоговых схем и их документального оформления, направленную на минимизацию налогов в рамках законной деятельности предприятия. Математически модель оптимизационного налогового планирования может быть представлена как аналитическая задача нахождения минимума налоговых платежей для применяемой финансовой схемы с некоторыми постоянными и переменными экономическими показателями. Под постоянными экономическими показателями понимаются те, на которые налогоплательщик не может влиять, которые от него практически не зависят.

Под переменными понимаются экономические показатели, каким-либо образом зависящие от налогоплательщика и на которые он может влиять.

Формулу оптимизационного налогового планирования (ОНП) можно представить следующим образом:

ОНП = F (пост. 1 — пост. Н, перем. 1 — перем. М),

где F — функция налогообложения, зависящая от экономических показателей конкретного предприятия;

пост. — постоянные экономические показатели;

Н — их число;

перем. — переменные экономические показатели;

М — их число.

При этом очень важно определиться с соотношением постоянных и переменных экономических показателей. Дело в том, что чем большим количеством переменных показателей можно свободно пользоваться, тем больше степеней экономической свободы, тем легче можно решить поставленную задачу налоговой минимизации. Практически все попытки реализации оптимизационного налогового планирования приводят к налоговым схемам с какими-либо ограничениями и изъятиями, и чем меньше будет число ограничений в конкретной схеме, тем она будет проще и эффективнее. В самом простом варианте налогообложение зависит от статуса хозяйствующего субъекта и вида договоров, которые он применяет.

Если рассматривать виды налоговой оптимизации по их воздействию на государство и общество, то с противозаконным налоговым планированием, т.е. с неплатежами в бюджет, сопряженными с явным нарушением закона, обязательно нужно бороться и их пресекать. Классическое налоговое планирование стоит всячески одобрять, поддерживать и обучать ему. Классическое оптимизационное налоговое планирование хорошо и для налогоплательщика, и для государства строгим и последовательным соблюдением закона.

Собственно экономическую деятельность можно рассматривать как последовательность различных экономических действий — закупка сырья, производство товаров, выплата зарплаты, продажа готовой продукции и т.п. При этом определенные экономические действия могут оформляться самыми разными способами. То есть экономические действия имеют свое содержание в виде совокупности денежных и материальных потоков, определенных действий и форму — внешнее документальное оформление. Налогообложение же большей частью зависит именно от выбранной формы.

Одним и тем же экономическим действиям при различном их оформлении соответствует и различная величина налогообложения. В связи с этим можно говорить, что экономические действия могут иметь как обычные (нормальные) налоговые последствия, так и благоприятные для налогоплательщика. Фактически бизнес без налогового планирования имеет обычный налоговый режим, а при налоговом планировании может получить благоприятный (в смысле уменьшения платежей) налоговый режим.

Налоговые режимы серьезно различаются по видам деятельности организации, ее величине, наличию иностранных инвестиций, месту регистрации и т.д. Реализовать в рамках одной организации несколько благоприятных налоговых режимов для основных налогов невозможно. Поэтому для комплексного налогового планирования создаются несколько организаций с различными налоговыми режимами. Вместе с тем зачастую налоговое планирование решает задачи и в иной плоскости. В рамках инвестиционной деятельности и оформления крупных сделок налоговое планирование направлено не на уменьшение налогов, а на то, чтобы в результате каких-либо сделок, проведенных не вполне корректно, не возникли излишнее налогообложение и штрафные санкции. В подобной ситуации налоговый результат заключается в отсутствии негативных налоговых последствий.

Можно рекомендовать следующий порядок налогового планирования:

1. Анализ хозяйственной деятельности.

2. Вычленение основных налоговых проблем.

3. Разработка и планирование налоговых схем.

4. Подготовка и реализация налоговых схем.

5. Включение результатов в отчетность и ожидание реакции контрольных органов.

2.3 Методы оптимизации налогов

Самые популярные методы оптимизации налогообложения:

1. Метод замены налогового субъекта основывается на использовании в целях налоговой оптимизации такой организационно-правовой формы ведения бизнеса, в отношении которой действует более благоприятный режим налогообложения. Так, например, включение в бизнес-схему «инвалидных» компаний - имеющих льготы как общества инвалидов или имеющих долю инвалидов в штате более определенного уровня - позволяет экономить на прямых налогах.

2. Метод изменения вида деятельности налогового субъекта предполагает переход на осуществление таких видов деятельности, которые облагаются налогом в меньшей степени по сравнению с теми, которые осуществлялись. Примером использования этого метода может служить превращение торговой организации в торгового агента или комиссионера, работающего по «чужому» поручению с «чужим» товаром за определенное вознаграждение, или использование договора товарного кредита - из соображений более легкого учета и меньшего налогообложения.

3. Метод замены налоговой юрисдикции заключается в регистрации организации на территории, предоставляющей при определенных условиях льготное налогообложение. Выбор места регистрации (территории и юрисдикции) важен при условии неоднородности территории. Когда каждый регион страны наделен полномочиями по формированию местного законодательства и на этом поле субъекты обладают некоторой свободой, каждая территория использует эту свободу по-своему. Отсюда различия в размере налоговых отчислений. Разработка стратегии развития компании подразумевает возможную организацию аффилиационных структур во внешних зонах с минимальным налоговым бременем (офшор).

При выборе места регистрации ориентируются не только на размер налоговых ставок. При небольших налоговых ставках законодательством обычно устанавливается расширенная налоговая база, что в конечном итоге может привести к обратному эффекту - повышению налоговых платежей. Если небольшая налоговая ставка жестко привязана к единице результата деятельности, то налоговое планирование становится практически невозможным.

4. Переход организации на упрощенную систему налогообложения.

Кроме того могут использоваться и специальные методы оптимизации:

- метод замены отношений.

Метод замены отношений основывается на многовариантности путей решения хозяйственных проблем в рамках существующего законодательства. Субъект вправе предпочесть любой из допустимых вариантов как с точки зрения экономической эффективности операции, так и с точки зрения оптимизации налогообложения.

- метод разделения отношений.

Метод разделения отклонений базируется на методе замены. В данном случае заменяется не вся хозяйственная операция, а только ее часть, либо хозяйственная операция заменяется на несколько операций. Метод применяется, как правило, когда полная замена не позволяет достичь ожидаемого результата.

- метод отсрочки налогового платежа.

Метод отсрочки налогового платежа основан на возможности переносить момент возникновения объекта налогообложения на последующий календарный период. В соответствии с действующим законодательством срок уплаты большинства налогов тесно связан с моментом возникновения объекта налогообложения и календарным периодом. Используя элементы метода замены и метода разделения, можно изменить срок уплаты налога или его части на последующий, что позволит существенно сэкономить оборотные средства.

- метод прямого сокращения объекта налогообложения.

Метод прямого сокращения объекта налогообложения имеет целью снижение размера объекта, подлежащего налогообложению, или замену этого объекта иным, облагаемым более низким налогом или не облагаемым налогом вовсе. Объектом могут быть как хозяйственные операции, так и облагаемое налогами имущество, причем сокращение не должно оказать негативного влияния на хозяйственную деятельность предпринимателя.

stud24.ru

Оптимизация бизнеса и налоговой базы – это не есть уклонение от уплаты налогов! Но как объяснить это политикам?

В последнее время многие политики мира бросают громкие заявления о том, что нужно бороться с уклонением от уплаты налогов и законным избежанием налогов через рациональную оптимизацию бизнеса (что, между прочим, является вполне законным процессом). Логика проста: избегать налогов легальными путями – это вроде как и законно, но…стыдно, товарищи.

В последнее время многие политики мира бросают громкие заявления о том, что нужно бороться с уклонением от уплаты налогов и законным избежанием налогов через рациональную оптимизацию бизнеса (что, между прочим, является вполне законным процессом). Логика проста: избегать налогов легальными путями – это вроде как и законно, но…стыдно, товарищи.

Как мы дошли до того, что мировая система рыночной экономики вдруг начала напоминать махровый социализм с одержимостью справедливым распределением налогов?

Кажется, что в глазах большинства людей, в том числе и политиков, нет никакой разницы между «избежанием» и «уклонением», поэтому вывод прост: виноваты все.

Тем не менее, вот основные отличия между «избежанием налогов», которое является законным, и «уклонением от уплаты налогов», которое законным не является:

- Процесс планирования с целью уменьшить налоговое бремя, без нарушения закона, называется избежанием налогов. Противозаконные действия, целью которых является неуплата налогов, — это уклонение.

- Избежание налогов включает в себя использование лазеек в законе для своей пользы. В свою очередь, уклонение от уплаты налогов предполагает преднамеренное сокрытие существенных фактов.

- Меры для избежания налогов принимаются до того, как возникнут налоговые обязательства, в отличие от уклонения от уплаты налогов, где действия осуществляются после возникновения налогового обязательства.

- Избежание налогов полностью законно, в то время как уклонение от уплаты налогов – преступное деяние.

- Результатом избежания налогов является отсрочка налоговых выплат, в то время как следствием уклонения от уплаты налогов, если налогоплательщика признают виновным в этом, является либо лишение свободы, либо штраф, либо и то, и другое.

Но если различия между легальным «избежанием налогов» и незаконным «уклонением от уплаты налогов» настолько очевидны и видны невооруженным глазом, то, безусловно, правительства должны тоже их понимать и как государственные служащие, они должны создавать государственный сервис по информированию людей об их правах, в соответствии с законом. Но, судя по всему, это не в их интересах.

Отчет ОЭСР

Мнение большинства политиков хорошо иллюстрирует отчет ОЭСР за 2014 год «Усилия, направленные на решение проблемы избежания и уклонения от уплаты налогов». В том числе, там содержится следующее утверждение:

- Уклонение от уплаты налогов и избежание налогов лишает правительства доходов, необходимых для стимулирования экономического роста, создания рабочих мест, распределения доходов.

Обратите внимание, что используется обычно термин «распределение доходов», хотя по сути, это «перераспределение доходов». Но так это, видимо, звучало бы совсем по-социалистически.

- Если эти процессы не остановить, это будет подрывать добровольное соблюдение законов всеми остальными налогоплательщиками.

Нет ничего добровольного в согласии, которое следует после требований с угрозами уплатить налоги.

- Подрывает доверие к правительству в целом.

Затем речь плавно переходит к тому, что и «избежание», и «уклонение» — «подрывают доверие к правительству». Но каким образом?

Они могут уменьшить их доходы с налогов, но как это связано с уверенностью людей в самом учреждении, которое осуществляет налоговые сборы?

Факт остается фактом — на данный момент, «избежание» огромных налогов, путем минимизации налоговых обязательств и организации своих дел таким образом, чтобы уменьшить количество денег, которые правительство, по существу, крадет — НЕ преступление. По крайней мере, пока.

| Избежание налогов | Уклонение от уплаты налогов | |

| Значение | Минимизация налоговых обязательств, путем принятия мер, не противоречащих закону | Уменьшение налоговых обязательств путем незаконных действий |

| Концепция | Использование лазеек в налоговом законодательстве | Преднамеренные манипуляции со счетами, в результате — мошенничество |

| Используемые методы | Использование обоснованных методов | Использование методов, запрещенных законом |

| Когда происходит? | До появления налоговых обязательств | После появления налоговых обязательств |

| Тип действий | Законно | Преступление |

| Последствия | Отсрочка налоговых обязательств | Наказание или заключение |

То, что, несмотря на столь очевидную ясность, подобные несоответствия все еще существуют, причем на самых высоких уровнях системы, является свидетельством того, что на повестке дне стоит вопрос о том, чтобы подтолкнуть общество к полному уничтожению личной и финансовой неприкосновенности и свободы.

Поэтому мы призываем всех читателей, которые до сих пор не привели в порядок свои дела для защиты своих активов, богатства и семьи от возрастающих посягательств политиков, обратиться к нам для консультации по этим вопросам: [email protected].

Метки: #Уклонение От НалоговПодпишитесь на наш телеграм канал и расскажите о нем знакомым в бизнесе.

Читайте другие интересные статьи портала Offshorewealth.info:

wealthoffshore.net

Оптимизация налоговой базы предприятия

Таким образом, в итоге необходимо отметить, что снижение налоговой нагрузки рассматривается как главный аспект налоговой реформы в Российской Федерации. Как показывает практика в России сохраняется достаточно высокий уровень налоговой нагрузки на хозяйствующих субъектов. Основная тяжесть налогового бремени ложиться на организации. Отрицательным явлением является процесс нелегального уклонения от уплаты налогов, который влечет за собой наложение ответственности, как налоговой, так и уголовной. Законным же является процесс оптимизации налогообложения через применение мероприятий, способов и методов налогового планирования.

2.4 Сравнение методов налоговой оптимизации

В таблице 2.1 проведем сравнение методов по оптимизации налогов, рассмотренных в пункте 2.3.

Таблица 2.1 – Сравнение методов налоговой оптимизации

Название метода | Преимущества | Недостатки |

А | Б | В |

1. Метод замены налогового субъекта | Возможность выбора схемы налогообложения | Требуется перерегистрация предприятия или создание нового |

2. Метод изменения вида деятельности налогового субъекта | Возможность перейти на УСН | Требуется перерегистрация предприятия |

3. Метод замены налоговой юрисдикции | Возможность выбора схемы налогообложения | Используется при создании нового предприятия |

4. Переход организации на УСН | Значительное снижение налогооблагаемой базы | Ограничения по видам деятельности, обороту, доходам и т.д. |

5. Метод замены отношений | Операция, предусматривающая обременительное налогообложение, заменяется на операцию, позволяющую достичь ту же или максимально близкую цель, и при этом применить более льготный порядок налогообложения | Требуется согласие партнера заменить, например, договор купли-продажи договором аренды. |

6. Метод разделения отношений | Применяется в случаях, когда полная замена не позволяет достичь результата, наиболее близкого к цели первоначальной операции. | Необходимо согласие партнера на разделение, например, договора подряда на договор подряда на выполнение работ и договор купли-продажи материалов. |

7. Метод отсрочки налогового платежа | Позволяет экономить оборотные средства, а в некоторых случаях избежать начисления пени | Отдаляет, но не убирает необходимость уплаты налогов |

8. Метод прямого сокращения объекта налогообложения | Помогает избавиться от ряда налогооблагаемых операций или облагаемого имущества и при этом не оказать негативного влияния на хозяйственную деятельность предприятия | Подходит не для всех режимов налогообложения |

В следующей главе курсовой работы попробуем подобрать оптимальную схему для оптимизации налогов анализируемого торгового предприятия - ООО «СиТелКо».

3 ОПТИМИЗАЦИЯ НАЛОГОВОЙ БАЗЫ ООО «СиТелКо»

3.1 Налоговая база ООО «СиТелКо» в 2010 году

Анализируемое предприятие ООО «СиТелКо» находится на упрощенной системе налогообложения, и уплачивает налог в размере 15% с величины доходов, уменьшенных на величину расходов.

Расходами для ООО «СиТелКо» выступают:

- расходы на приобретение основных средств;

- коммунальные платежи;

- затраты на приобретение сырья и материалов, а также работ и услуг производственного характера;

- затраты по доставке приобретенных материалов и товаров;

- расходы на приобретение спецодежды;

- расходы на приобретение хозяйственных принадлежностей и хозяйственного инвентаря;

- расходы по уплатам налога на доходы физических лиц и страховым взносам на обязательное пенсионное страхование;

- расходы на оплату труда, суммы удержанных у работников алиментов и налога на доходы физических лиц;

- арендные платежи за арендуемое имущество;

- стоимость приобретенных товаров;

- затраты на обслуживание контрольно-кассовой техники и ведение кассового хозяйства;

- расходы на телефонную связь и Интернет;

- расходы на приобретение и обновление бухгалтерской программы «1С»;

- расходы на содержание служебного транспорта.

В 2010 году налогооблагаемый доход предприятия составил 275 тыс. руб. Соответственно, сумма налога составила

Также предприятие уплачивает ЕНВД, который рассчитывается исходя из торговой площади и корректирующих коэффициентов.

Для расчета ЕНВД в 2010 г. значения К1=1,295, К2=0,47, базовая доходность в месяц составляет 1,8 тыс. руб. Таким образом, налогооблагаемая база за квартал равна:

Отчисления в Пенсионный фонд превышают сумму налога, поэтому мы можем уменьшить ее на 50%. Годовое значение ЕНВД составит

Помимо вышеперечисленных налогов предприятие платит НДФЛ и делает отчисления в Пенсионный фонд и Фонд социального страхования.

Налоговые вычеты сотрудников предприятия за год составили 203 тыс. руб., соответственно база для исчисления НДФЛ составляет 2252 тыс. руб. (2455 – 203).

Составим сводную таблицу (табл. 3.1)

Таблица 3.1 – Обязательные платежи ООО «СиТелКо» в 2010 году

Вид платежа | Сумма, тыс. руб. |

А | 1 |

Налог при УСН | 41 |

ЕНВД | 123 |

НДФЛ | 293 |

Итого | 457 |

Итак, налоговая база предприятия в отчетном году составила 457 тыс. руб.

3.2 Оптимизация налога при УСН

Основным путем снижения налога при УСН является увеличение суммы признанных расходов.

Так, организация работающая на упрощенной системе налогообложения с объектом «доходы минус расходы», при определении базы по единому налогу может учесть стоимость услуг по передаче отчетности по каналам связи в расходах как затраты на услуги связи на основании пп. 18 п. 1 ст. 346.16 НК РФ.

Также можно применить схему с использованием двух организаций на УСН.

Единый бизнес нужно разделить на две части. Для этого необходимо зарегистрировать еще одну фирму (например, ООО «СиТелКо+») которая будет платить 6% от доходов.

Заказ разбивается на две суммы: одна чуть больше себестоимости, другая - желаемая прибыль. Заказчику выставляется два счета. ООО «СиТелКо» выставит счет непосредственно за товары. Сумма договора (и, соответственно, счета) будет равняться или немного превысит себестоимость товара.

Прибыли фирма «СиТелКо» не получит, и сумма 15%-го единого налога будет меньше чем 1% от доходов фирмы. В такой ситуации фирма должна будет заплатить минимальный 1%-ый налог с дохода (п.6 ст.346.18 НК РФ).

С фирмой «СиТелКо+» заказчик заключит договор на какие-либо сопроводительные услуги (например, консультационные или маркетинговые, главное чтобы потом можно было обосновать цель). Сумма этого счета и будет желаемая прибыль от продажи товаров. С нее фирма «СиТелКо+» заплатит 6% единого налога.

К минусам данной схемы можно отнести то, что с покупателем придется заключать два договора и выставлять два счета. А заказчику, оплачивая счета, оформлять две платежки.

Следует помнить: учредителями спецрежимных компании не должны быть руководители или собственники создающей организации или их родственники. В противном случае налоговые работники будут вправе контролировать уровень цен по всем сделкам между данными фирмами (ст. 40 НК РФ).

Чтобы снизить налоговые риски, не рекомендуется ставить на учет новые фирмы в ту же инспекцию, в которой числится создающая их организация. В противном случае налоговые работники получат полную картину связей между компаниями.

Также, расчетные счета фирм должны быть открыты в разных банках, это также позволит отвести излишнее внимание.

В отчетном году ООО «СиТелКо» поставляло партию оргтехники для ИП Доманин М. А. сумма договора поставки составила 588 тыс. руб. Стоимость поставки товара для ООО «СиТелКо» составляла 441 тыс. руб. Соответственно налог при УСН для данной операции составил

При наличии двух фирм с ООО «СиТелКо» был бы заключен договор на сумму 443 тыс. руб., а с фирмой «СиТелКо+» на 145 тыс. руб.

Сумма налога составила бы

для ООО «СиТелКо»

для ООО «СиТелКо+»

Итого

3.3 Оптимизация ЕНВД

Общих методов оптимизации ЕНВД почти нет, к ним с натяжкой можно отнести лишь способ компенсации пенсионных платежей. Он основан на том, что из налога исключаются больничные, выданные из средств работодателя, и пенсионные взносы и лишь остаток вносится в бюджет (ст. 346.32 НК РФ).

ООО «СиТелКо» не использует в торговой деятельности часть помещения. Соответственно, показатель «площадь торгового зала», с которого исчисляют единый налог, необходимо скорректировать. Такое право предоставляет пункт 9 статьи 346.29 Налогового кодекса РФ. Чтобы уменьшить показатель «площадь торгового зала», нужно представить в налоговую инспекцию документы, которые подтвердят, что часть помещения действительно не используется. Эти документы можно приложить к декларации по ЕНВД.

По факту для торговой деятельности используется не 125 м2, а 103 м2.

При уточнении торговой площади сумма ЕНВД за год составит:

Отчисления в Пенсионный фонд превышают сумму налога, поэтому мы можем уменьшить ее на 50%. Годовое значение ЕНВД составит

3.4 Оптимизация НДФЛ

НДФЛ смело можно назвать универсальным налогом, его платят практически все организации независимо от системы налогообложения. Если удержания из выплат сотрудникам складываются в увесистую величину, то стоит подумать о том, как оптимизировать налог с доходов. Организации это может сулить не только признательность сотрудников, но и значительную экономию на зарплате.

Несмотря на ярое сопротивление налоговиков до сих пор работают схемы уменьшения «подоходного» налога при помощи взаимодействия со страховыми организациями. Страхователем выступает организация-работодатель, страховщиком - соответствующая компания, а выгодоприобретателем - работник организации. Итак, если в договоре со страховщиком (по обязательному и добровольному личному страхованию, а также добровольному пенсионному страхованию) прописано, что выгодоприобретатель может получать часть средств ежемесячно, то организация вполне может часть зарплаты выдавать непосредственно работнику, а дополнительный доход он будет получать в страховой компании.

Юридически такую возможность закрепляет пункт 3 статьи 213 Налогового кодекса, в котором сказано, что «при определении налоговой базы учитываются суммы страховых взносов, если указанные суммы вносятся за физических лиц из средств работодателей либо из средств организаций или индивидуальных предпринимателей, не являющихся работодателями в отношении тех физических лиц, за которых они вносят страховые взносы, за исключением случаев, когда страхование физических лиц производится по договорам обязательного страхования, договорам добровольного личного страхования или договорам добровольного пенсионного страхования».

stud24.ru

Оптимизация налоговой базы предприятия

Затрудняет применение этого способа сложившаяся скандальная репутация страховых схем. Применение данного метода также нельзя ставить на поток. Иначе налоговики могут задаться вопросом экономической целесообразности действий компании, в худшем случае оспорить их, обозначив отсутствие любой цели такой деятельности, кроме минимизации налогообложения.

Также Налоговым кодексом предусмотрена не одна возможность оказания организацией помощи своим сотрудникам, причем с сумм такой помощи не придется удерживать «подоходный налог».

Так, материальная помощь в пределах 4000 рублей в год не облагается НДФЛ по пункту 28 статьи 217 Налогового кодекса. Несмотря на выгодность такого шага для налогоплательщика, очевидны основные изъяны варианта, когда часть зарплаты выдается напрямую в качестве оплаты труда, а часть — в качестве материальной помощи. Во-первых, количество материальной помощи строго лимитировано. Во-вторых, организация не может оказывать материальную помощь или дарить подарки сотрудникам из месяца в месяц ежегодно. Деньги могут быть предметом дарения, а следовательно, при выдаче работникам подарков в виде денежных выплат эти суммы не подлежат налогообложению в соответствии с пунктом 28 статьи 217 Налогового кодекса.

Основные сложности способа состоят в том, что увеличивается нагрузка на бухгалтерию организации по документальному сопровождению этих операций и многие из названных видов помощи можно оказывать только за счет чистой прибыли.

ЗАКЛЮЧЕНИЕ

Стратегической целью налоговой оптимизации является не только экономия на налоговых платежах, но и сведение к минимуму штрафных санкций со стороны налоговых органов, снижение налоговых рисков.

Минимизацию налогов надо рассматривать как двойственное явление. Большая налоговая нагрузка, наличие различных способов и форм налогового контроля со стороны государства приводят к тому, что налогоплательщик любыми способами пытается сэкономить на налогах, а государство — выявить незаконные способы налоговой экономии. Стремление налогоплательщиков не платить налоги или платить их в меньшем размере будет существовать до тех пор, пока налоги остаются основным источником доходной части бюджета.

Налогоплательщики постоянно ведут поиск возможных способов уменьшения налогового бремени. Некоторые выбирают уклонение от уплаты налогов. Они минимизируют свои налоговые обязательства незаконно — путем сокрытия налоговых обязательств и представления в налоговые органы заведомо ложной информации. Но в основном налогоплательщики четко понимают, что налоги неизбежны и платить их необходимо. Они выбирают минимизацию налоговых обязательств с помощью использования налоговых льгот и максимального учета возможностей оптимизации и минимизации налоговых платежей в рамках общего стратегического планирования предприятия.

Большое значение для оптимизации налогообложения имеет учетная политика организации (для целей бухгалтерского учета и налогообложения). Все составляющие учетной политики раскрываются применительно к конкретным ситуациям, в которых она может иметь решающее значение для оптимизации налогообложения.

stud24.ru