Похоже, ИФНС пересматривают ожидания по налогам от фирм на УСН-15. Налоги 000 на усн 15 оптимизация

Оптимизация налогов. Упрощенка. -

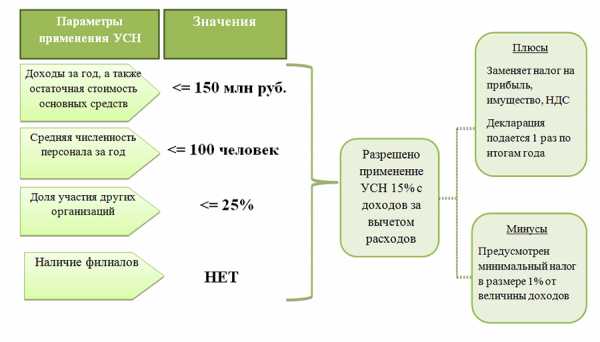

При использовании УСН компания уплачивает либо 15% с доходов, уменьшенных на расходы (но не менее 1% с доходов), либо 6% с дохода. Также компания платит страховые взносы в ФФОМС и ПФР – эти суммы уменьшают единый налог. При применении объекта налогообложения «доходы» налог можно уменьшить не более чем на 50%. Для некоторых видов деятельности на УСН установлены льготные ставки.

Рассмотрим способы оптимизации налогов с помощью упрощенки:

Сочетание упрощенки с ЕНВД

В разных регионах России условия для применения ЕНВД могут существенно различаться. Если в Вашем регионе созданы благоприятные условия для ЕНВД, то компании на упрощенке будет выгодно иметь подразделение, которое будет работать на таком режиме. Сумма налога на ЕНВД фиксирована и не зависти от размера полученной выручки. С ростом объемов продаж возрастает и выгодность вмененки. Применить предложенный способ можно лишь с начала нового календарного года, либо регистрировать новую компанию сразу на ЕНВД.

Смена объекта налогообложения

Если расходы Вашей компании составляют 60% и более от доходов, то объект «доходы минус расходы будет для Вас более выгодным. Сроки перехода:

- с нового года, заявление надо подать до 31 декабря текущего года;

- после госрегистрации, подача заявления в течении 30 дней;

- при переходе с вмененки на упрощенку — с первого числа месяца, в котором прекращается деятельность в качестве плательщика ЕНВД. Заявление подается в течение 30 дней с момента прекращения деятельности в качестве вмененщика.

Региональные льготы

С января 2016 года регионы имеют право снижать ставки УСН. Для объекта «доходы минус расходы» возможна установка ставки 5-15%, для объекта «доходы» — 1-6%. Ставку «0%» могут установить Вам, если Вы начинающий бизнесмен, оказывающий бытовые услуги.

Если у Вашей компании есть обособленное подразделение в регионе, где для УСН действуют пониженные ставки, то его можно сделать головным офисом. Это позволит пользоваться льготами всей Вашей компании. Чтобы не потерять право на УСН, головное подразделение не должно отвечать признакам филиала или представительства.

Разделение бизнеса

Чтобы применять упрощенку должны соблюдаться три условия: годовая выручка, численность персонала и остаточная стоимость основных средств не должны превышать установленных законом значений.

Для того, чтобы обойти ограничения, можно разделить бизнес на несколько фирм. Чтобы снизить риски претензий от налоговой, компания должна избегать следующих признаков: руководство осуществляется одним лицом, у всех созданных компаний одинаковый вид деятельности, все созданные компании находятся по одному адресу и все вместе пользуются помещениями и техническими средствами. Исходя из вышесказанного, получается, что каждая компания должна иметь своего руководителя, персонал, деловых партнеров и активы (склад, оборудование, торговую точку).

Перевод руководителя в ИП на УСН

Руководитель компании вправе получить статус ИП и перейти на упрощенку с объектом «доходы». Тогда вместо 13% НДФЛ он будет платить 6% налога с доходов. Экономия будет и в том, что ИП могут уменьшать налог на всю сумму взносов в ФФОМС и ПФР без ограничения в 50%. Правда, это возможно лишь при условии, что выплаты и иные вознаграждения физическим лицам не производятся.

Если руководитель-предприниматель самостоятельно ведет тот же вид деятельности, что и компания, то у налоговиков могут возникнуть претензии и компанию могут обвинить в искусственном дроблении бизнеса с целью получения налоговой выгоды. Однако практика показывает, что при грамотных аргументах компания может себя защитить.

При копировании статьи укажите ссылку на её первоисточник.corona.spb.ru

Налоговики требуют от УСН-15 налогов как с УСН-6

Для компаний, применяющих упрощенную систему налогообложения, минимальный объем налоговых платежей зафиксирован в Налоговом кодексе. Те, кто работает на УСН-6, должны отдавать в казну не менее 3% от выручки компании. Налоги с фирмы на УСН-15 должны быть не менее 1% от выручки (при этом многие, чтобы не привлекать внимания налоговой, стараются платить в районе 1,5%). К сожалению, в последнее время мы сталкиваемся с ситуацией, когда налоговые органы требуют, чтобы налоговая нагрузка у «пятнашек» была на том же уровне, что у «шестерок» – минимум 3% от выручки.

Какие аргументы помогут защитить высокие расходы

Итак, недавно очередной наш клиент – торговая компания на УСН-15% – оказался в поле зрения ИФНС. Его доля расходов составила более 80% от выручки. И это не понравилось налоговикам, которые решили, что таким образом компания искусственно завышает расходы с целью снижения налоговой нагрузки (напомним, что на УСН-15 налог платится с разницы между доходами и расходами, т.е. чем выше доля расходов, тем меньше сумма, с которой платится налог).

Какой же уровень расходов может быть на «пятнашке»? На практике доля расходов компаний на УСН-15% составляет до 90% от выручки. Именно при таких показателях налоговые платежи составляют безопасные 1,5% от выручки. Пример расчета: Допустим, выручка компании - 100 000 руб. Она должна отдать в бюджет 1,5%, т.е. 1500 руб. 1 500 руб.= 15% от 10 000 руб. (т.е. разница между доходами и расходами, с которой платится налог, должна составлять не менее 10 000 руб.). Таким образом, на расходы может приходиться 90 000 руб., т.е. 90% от суммы выручки. Однако, как мы видим на практике, теперь даже доля расходов в 80%, похоже, вызывает подозрения у налоговых органов.

В ИФНС нам сказали, что хотят получить документы, обосновывающие расходы. В противном случае будут доначислены налоги. В приватной беседе нам пояснили, что теперь внутренний ориентир для инспекторов по уровню налоговой нагрузки – 3% от выручки (т.е. приемлемая доля расходов не должна превышать 80% от выручки).

Мы подготовили подробные письменные пояснения, где, в частности:

- дали подробную расшифровку доходов и расходов со ссылками на статьи НК РФ

- указали, что из-за снизившейся платежеспособности покупателей у компании не было возможности повысить отпускные цены, в силу чего валовая рентабельность составила всего 10%.

В целом же, подготовка пояснений для ИФНС – работа творческая. Что написать в «оправдание», зависит от сферы деятельности организации, структуры расходов и т. п. Например, для обоснования высоких расходов можно привести и такие аргументы:

- из-за кризиса упали доходы или были расторгнуты договоры;

- компания закупила основные средства с целью выхода на новый рынок;

- жесткая конкуренция, заставляющая снижать цену;

- некоторые должники не смогли вовремя рассчитаться с компанией, а значит, были потеряны доходы;

- низкая рентабельность в целом по отрасли и т.п.

К счастью, наши доводы инспекторы признали убедительными, и клиента оставили в покое. Однако факт остается фактом: от УСН-15 теперь хотят больше налогов, чем раньше.

Требования отдельно взятой ИФНС или новая тенденция?

Мы связались с нашими филиалами в регионах и выяснили, что приведенный пример – не единичный случай. Требование придерживаться правила «доля расходов не более 80%» уже получили десятки компаний, стоящие на учете в разных ИФНС. А это, к сожалению, уже похоже на тренд.

Мы будем и дальше следить за развитием ситуации и информировать наших читателей о самых разных тревожных «звоночках».

Понятно, денег в бюджете нет, и к бизнесу будет все более пристальное внимание. При этом наша задача как профессиональной бухгалтерской компании – стоять на страже интересов наших клиентов и использовать все возможные законные методы для их защиты.

1c-wiseadvice.ru

Расчет налоговой нагрузки при применении УСН 15% в 2017 году

АКЦИЯ!

Месяц учета БЕСПЛАТНО*

Режим УСН, в отличие от ПСН, разрешен, как для ИП, так и для ООО. При этом отчетность и налоги, которые платят и те и другие совпадают. ВАЖНО: В некоторых регионах по этой системе налогообложения установлены ставки 0% для Индивидуальных предпринимателей. Для того, чтобы воспользоваться этой льготой, вам нужно соответствовать условиям, заданным в законе вашего региона. Например, момент вашей регистрации – он должен быть после того, как закон вступил в силу, определенный вид деятельности и т.п. Не упустите момент воспользоваться льготой, которую предоставляет вам государство!

Итак, налоги к уплате при применении УСН Доходы минус Расходы для ИП и для ООО.

|

Налог/Взнос |

ИП |

ООО |

|

Налог УСН – рассчитывается по формуле Доходы минус Расходы. |

ДА |

ДА |

|

Налоги и взносы с ФОТ, при условии, что есть сотрудники. |

ДА |

ДА |

|

Взносы в ПФР за ИП – фиксированные. |

ДА |

нет |

|

Взносы в ПФР за ИП 1 % свыше 300 000,0 рублей от выручки, но не более, чем 154 851, 84 в 2016 году |

ДА |

нет |

|

Транспортный налог, при наличии транспорта. |

ДА |

ДА |

| Торговый сбор - в определнных регионах и при соблюденииопределенных условий. | ДА | ДА |

ВАЖНО:

- При расчете налога УСН необходимо иметь ввиду, что расходы, которые можно учитывать для расчета налога, перечислены в Налоговом кодексе. Кроме того, условия для принятия расходов для расчета налога также регламентированы. Для большинства расходов не достаточно только факта оплаты поставщику!

- Если ваш налог к уплате менее чем 1 % от общей выручки, в бюджет надо платить 1 % от общей выручки!

- ПФР 1 % для ИП считается от всей выручки при применении УСН 15 %.

Давайте рассчитаем налоговую нагрузку Согласно Условиям нашего примера.

|

Налоги и взносы |

Расчет для ИП |

Расчет для ООО |

|

УСН Доходы минус Расходы |

Поскольку по условиям задачи весь товар оплачен и продан, все налоги и взносы начислены и уплачены, то есть условия для принятия расходов соблюдены, мы просто вычитаем все расходы из выручки для того, чтобы определить налоговую базу: 56 000 000 – 40 000 000 – 1 700 000 – 513 400 – 1 120 000 - 160 000 = 12 506 600,00 Налог к Уплате: 12 506 600 * 15 % = 1 875 990 р. |

Поскольку по условиям задачи весь товар оплачен и продан, все налоги и взносы начислены и уплачены, то есть условия для принятия расходов соблюдены, мы просто вычитаем все расходы из выручки для того, чтобы определить налоговую базу: 56 000 000 – 40 000 000 – 1 700 000 – 513 400 – 1 120 000 - 160 000 = 12 506 600,00 Налог к Уплате: 12 506 600 * 15 % = 1 875 990 р. |

|

Налоги и взносы с ФОТ |

1 700 000 * 30,2 % = 513 400,00 р. |

1 700 000 * 30,2 % = 513 400,00 р. |

|

Взнос в ПФР фиксированный |

23 153, 33 р. |

нет |

|

Взнос в ПФР за ИП 1 % свыше 300 000,00 |

56 000 000 * 1 % = 560 000 р. Учитывая ограничения в 2016 году, ваш взнос будет максимальным и равен: 154 851, 84 – 23 153, 33 = 131 698,51 р. |

нет |

|

НДФЛ при получении дивидендов |

нет |

Расчет прибыли, на основании которой начислены дивиденды, ниже. 10 630 610 * 13 % = 1 381 979,30 р.

|

|

Итого, вы заплатите государству в разные фискальные органы и бюджеты за год |

1 875 990 + 513 400 + 23 153,33 + 131 698,51 = 2 544 241,84 р. |

1 875 990 + 513 400 + 1 381 979,30 = 3 771 369,30 р. |

Теперь посчитаем заработок предпринимателя и учредителя ООО, исходя из прибыли ООО с учетом условий данной задачи:

|

ИП |

Учредитель ООО |

|

Поскольку по условиям задачи весь товар оплачен и продан, все налоги начислены и уплачены, мы просто вычитаем все расходы из выручки. 56 000 000 – 40 000 000 – 1 700 000 – 1 120 000 - 160 000 – 2 544 241,84 = 10 475 758,16 р. |

Поскольку по условиям задачи весь товар оплачен и продан, все налоги начислены и уплачены, мы просто вычитаем все расходы из выручки, для того, чтобы определить чистую прибыль ООО: 56 000 000 – 40 000 000 – 1 700 000 – 1 120 000 - 160 000 – 1 875 990 – 513 400 = 10 630 610 р. Далее определяем доход учредителя, предполагая, что вся прибыль будет распределена учредителю: 10 630 610 - 13 % = 9 248 630,70 р. |

Выбирая УСН доходы минус расходы необходимо иметь ввиду, что есть ограничения по выручке в год, они меняются ежегодно.

Также надо учесть, что все расходы должны быть экономически обоснованы, подтверждены документально и входить в перечень расходов для УСН, установленный Налоговым кодексом.

Если вашими покупателями в основном будут юридические лица, то, скорее всего, часть клиентов откажется от вас в связи с тем, что вы не сможете выставлять им счета-фактуры!

Хотите просчитать и выбрать оптимально подходящую организационно-правовую форму и налоговый режим в вашем конкретном случае?

Звоните 8 (495) 792-01-90 или заказывайте Обратный звонок.

Стоимость первичной консультации от 5 000 рублей.

При заключении договора на обслуживание - консультация бесплатно.

dairiten.ru

Оптимизация путем экономии на платежах по налогу на прибыль с помощью организации или индивидуального предпринимателя на УСН

Рассмотрим пример: компания ООО "Технопроф", занятая розничной торговлей, продала товаров за 2009 г. на 5,9 млн руб. (в том числе НДС - 900 тыс. руб.). Их себестоимость составила 2 млн руб. (при покупке товаров фирма уплатила НДС поставщикам в сумме 360 тыс. руб.).

Если компания ООО "Технопроф" работает по обычной системе налогообложения, то в этом случае сумма налога на прибыль составит 600 000 руб. (5 900 000 - 900 000 - 2 000 000) x 20%.

Если же создать фирму, применяющую УСН, например ООО "Продвест", которая платит налог с выручки (объект налогообложения "доходы") по ставке 6%, и реализовать ей товары от ООО "Технопроф" с минимальной наценкой за 2,596 млн руб. (в том числе НДС - 396 тыс. руб.). В дальнейшем ООО "Продвест" перепродает товары за те же 5,9 млн руб. В этом случае сумма налога на прибыль, уплаченная компанией ООО "Технопроф", составит 40 000 руб. (2 596 000 - 396 000 - 2 000 000) x 20%. В свою очередь, ООО "Продвест" заплатит лишь 6% с выручки, при этом сумма налога у нее будет равна 354 000 руб. (5 900 000 руб. x 6%). Таким образом, общая сумма платежей двух фирм составит 394 000 руб. (40 000 + 354 000). Это на 206 000 руб. (600 000 - 394 000) меньше, чем в первом варианте.

Однако существуют недостатки данной схемы оптимизации налога на прибыль. Подобная схема может привлечь внимание налоговиков, они захотят доказать тот факт, что компания на УСН создана с единственной целью - уклонения от уплаты налогов. Если им это удастся, то будут пересчитаны все налоги исходя из правил общей системы налогообложения, начислены пеня и штрафы. Также не исключен вариант, что будет заведено уголовное дело, это возможно, если налоги будут недоплачены в крупном или особо крупном размере.

Чтобы минимизировать вероятность негативных последствий, необходимо соблюсти ряд условий. Во-первых, у двух фирм должны быть разные и невзаимосвязанные учредители, а также руководители. Во-вторых, компания-"упрощенец" должна вести реальную хозяйственную деятельность и быть территориально обособленной от основной фирмы. В-третьих, цены, по которым фирма, применяющая УСН, получает товары от основной компании, не должны разительно отличаться от рыночных цен на такую же продукцию с аналогичными условиями поставки, например по количеству и срокам оплаты.

Возможно также экономия на платежах по налогу на прибыль за счет консультационных услуг, оказанных "упрощенцем". При данной схеме заключается договор на консультационные услуги с фирмой, работающей на УСН и уплачивающей единый налог по ставке 6%. В соответствии с пп. 15 п. 1 ст. 264 НК РФ консультационные услуги относятся к прочим расходам, связанным с производством и реализацией. Экономию налога на прибыль определяет разница в ставках налога на прибыль (20%) и "упрощенного" налога (6%), что составляет 14 процентов от стоимости услуг. Следует учесть, что тематика консультаций должна быть тесно связана с основной деятельностью компании. Меньше всего проблем с консультациями по технологическим вопросам производства. Чтобы подтвердить реальность консультационных расходов, результаты консультаций желательно оформить в письменном виде и достаточно подробно.

При проверке обоснованности затрат на консультационные услуги налоговый инспектор должен убедиться, что отчет об оказании консультационных услуг, с одной стороны, достоверен, а с другой - применим в хозяйственной деятельности налогоплательщика, то есть предполагает проведение весьма серьезного изучения предмета исследования. Обратите внимание: инспекторами достаточно легко устанавливается факт проведения фиктивного исследования, например, если отчет об оказании консультационных услуг подготовлен на основе материалов, размещенных в Интернете и правовых базах. Выявить подобные заимствования в настоящее время не вызывает особых затруднений.

Возможен еще один механизм экономии по налогу на прибыль с помощью организации, применяющей УСН, когда компания на общей системе налогообложения заключает с фирмой, находящейся на упрощенной системе, договор комиссии, по которому обязуется продавать товар комитента-"упрощенца" от своего имени, но за его счет. Таким образом, компания, как и раньше, будет продавать те же самые товары тем же покупателям, но в реализацию будет попадать не вся выручка от продажи, а только ее часть в виде комиссионного вознаграждения. Остальная часть выручки будет облагаться налогом у комитента-"упрощенца". Экономия налога на прибыль достигается за счет разницы налоговых ставок. В торговле "упрощенцы", как правило, применяют ставку 15 процентов от базы "доходы минус расходы". Экономия в этом случае составит 5 процентов (20% - 15%).

Следует отметить, что заключение договора комиссии является обычной практикой компаний. Вопросы у налоговых инспекторов могут возникнуть, если они обнаружат взаимозависимость между компанией на общей системе и "упрощенцем". При этом наибольшее внимание сотрудники ФНС уделяют корректности составления отчетов комиссионера.

В целом любой вариант использования "упрощенцев" влечет неуплату НДС с операций, которые осуществляются на УСН. С одной стороны, это налоговая экономия, с другой - налоговые потери в случае, когда через "упрощенца" проходят товары, которые ранее приобретались организацией плательщиком НДС. Ведь имея входящий НДС и осуществляя облагаемую НДС деятельность, организация принимает НДС к вычету, а в случае "упрощенки" принимать к вычету нечего, поэтому экономия по налогу на прибыль может быть перечеркнута потерями по НДС. В рассматриваемом случае налогоплательщик может столкнуться с проблемой сбыта товара, поскольку покупатели, скорее всего, не захотят покупать товар без НДС или будут требовать скидку, которая уменьшит налоговые преимущества. Поэтому подобная схема удобна в случае, когда покупатели не заинтересованы во входящем НДС, например, когда товары реализуются напрямую населению.

Рассмотрим схему экономии по налогу на прибыль по средствам маркетинговых услуг, оказываемых "упрощенцем". В этом случае заключается договор на маркетинговые услуги с "упрощенцем". Экономия налога на прибыль, как и в случае с консультационными услугами, составляет 14% от их стоимости. Маркетинговые расходы напрямую не поименованы в гл. 25 НК РФ, однако по своей сути они могут быть отнесены к консультационным или информационным услугам, расходы на которые учитывают в составе прочих расходов на основании пп. 14 п. 1 ст. 264 НК РФ. Кроме того, согласно пп. 27 п. 1 ст. 264 НК РФ к прочим относятся также расходы на текущее изучение (исследование) конъюнктуры рынка, сбор информации, непосредственно связанной с производством и реализацией товаров, работ или услуг. В этом случае маркетинговые услуги обосновываются планами компании, связанными с освоением новой продукции или выходом на новые рынки сбыта.

Возможна также схема, когда приобретаются основные средства на "упрощенца". Этот метод применяют компании, которые собираются приобрести дорогостоящее основное средство с длительным сроком полезного использования. Для этого регистрируется новая фирма, которая сразу переводится на уплату УСН, далее фирме выдается долгосрочный заем в размере стоимости необходимого основного средства. Если предполагалось приобретение оборудования за счет банковского кредита, то компания может выступить гарантом по этому кредиту, который получит "упрощенец". Новая фирма покупает основное средство, приходует к себе на баланс и передает компании по договору аренды. Поскольку арендная плата значительно выше амортизации, то стоимость основного средства будет перенесена на расходы в виде арендной платы значительно быстрее, чем это происходило бы через амортизацию.

Если компания предоставила фирме заем, то арендная плата засчитывается в счет его погашения. После того как задолженность будет погашена, компания начинает перечислять арендную плату реальными деньгами. Снижение прибыли достигается за счет разницы между величиной арендной платы, отнесенной на расходы, и амортизационными отчислениями, которые компания относила бы на расходы, если оприходовала основное средство на свой баланс. Экономия налога на прибыль зависит от ставки налога "упрощенца". Если его расходы, включая амортизацию, меньше 70 процентов от доходов, то целесообразно применять ставку 6 процентов от доходов, если же удельный вес расходов выше, то выгоднее использовать ставку 15 процентов от доходов за минусом расходов.

Следует отметить, что создание фирмы, применяющей УСН в данной схеме, можно обосновать уникальностью оборудования, спецификой его обслуживания, отсутствием в компании необходимых специалистов. При этом в новую фирму надо принять хотя бы небольшой обслуживающий персонал. В свою очередь, обоснование аренды оборудования заранее излагается в письменном виде, чтобы при проверке этот документ был всегда под рукой, это можно сделать в виде бизнес-плана или служебной записки на имя руководителя.

Разберем схему экономии по налогу на прибыль путем перевода обособленных подразделений на упрощенную систему налогообложения. В данном случае производится реорганизация компании, в результате которой одно или несколько обособленных подразделений становятся самостоятельными юридическими лицами. Эти новые фирмы сразу же переводятся на УСН. Экономия налога на прибыль достигается за счет разницы в ставках налогов. Обычно в таких случаях "упрощенцы" применяют ставку налога 15 процентов от базы "доходы минус расходы", причем экономию можно увеличить, завысив стоимость покупаемых товаров, работ и услуг.

Необходимость реорганизации можно подтвердить повышением производительности труда, улучшением экономических показателей, созданием здоровой конкуренции между подразделениями, более эффективным использованием производственного потенциала. Для подтверждения последнего необходимо, чтобы, помимо самой компании, у новых фирм были и другие клиенты. Необходимость реорганизации обосновывается, как правило, в бизнес-плане.

Статьи по теме:

www.pnalog.ru

Оптимизауия налогообложения и затрат на усн пример

Совмещение УСН и ЕНВД Организация занимается оптовой и розничной торговлей, причем последнюю ведет в торговом зале площадью 50 м2. Компания применяет упрощенку «доходы». В регионе на следующий календарный год для стационарной розничной торговли будет установлен К2, равный 0,5. Перевод розницы на ЕНВД для организации выгоден. Просчитаем три возможных варианта. Данные для расчета ЕНВД: базовая доходность = 1 800 руб. в месяц, К1=1,798, К2=0,5. Сумма платежа по вмененке в месяц = 1 800 x 1,798 x 0,5×50 x 15= 12 137 руб. Показатель за год, тыс. руб. Упрощенка ЕНВД 6% 15% Выручка от розничных продаж 18000 18000 18 000 Расходы по розничной торговле, в т. ч. страховые взносы 11 000 11 000 11 000 80 80 80 Налог: рассчитанный к уплате 1 080 1 050 145,64 1 000 1 050 72,82* Всего платежей (с взносами) 1 080 1 130 152,82 * – Налог можно снизить только вполовину. Ознакомьтесь с правилами расчета ЕНВД.

Оптимизация налогов при усн методы и работающие схемы

ВажноСхемы оптимизации при упрощенной системе налогообложения.Основные термины (генерируются автоматически): упрощенной системе налогообложения, объекта налогообложения, налоговой нагрузки, Выбор объекта налогообложения, налоговая ставка, налоговый режим, системы налогообложения, система налогообложения, упрощенной системы налогообложения, системе налогообложения предприятия, налоговой политики предприятия, налоговых режимах налогообложения, расходы» налоговая ставка, минус расходы» налоговая, специальный налоговый режим, выбор налоговой политики, выбора объекта налогообложения, объектом «Доходы минус, Упрощенная система налогообложения, общеустановленной системой налогообложения.

Какие возможности оптимизации налогов при усн?

Договор поставки Посреднический договор Продажная стоимость товаров 11 000 — Закупочная стоимость товаров 7 650 7 650 Прибыль по сделке 3 350 — Посредническое вознаграждение — 3 350 Налог (6%) 660 201 Схему целесообразно применять, если в течение года появляется риск «слететь» с упрощенки (при приближении совокупной выручки к установленному лимиту). Способ эффективен, когда:первоначально компания применяет УСН 6% и ведет деятельность, расходы по которой составляют менее 60% от доходов, а затем дополнительно начинает заниматься торговлей (с невыгодным для «доходной» упрощенки соотношением доходов и расходов).

Схема 3. Использование ИП на УСН «доходы» в качестве управляющего В ООО или АО единоличным исполнительным органом (руководителем) может выступать индивидуальный предприниматель.

Оптимизация налогов: законные методы и схемы для малого бизнеса в 2016 году

Оптимизируем с умом Оптимизация налогообложения – это снижение облагаемой базы по налогам законными способами.

ВниманиеЭкономить на налогах без риска привлечения к ответственности – главная цель оптимизации.

Важно! ФНС разграничивает оптимизацию и уклонение от уплаты налогов, оценивая действия предпринимателей с точки зрения экономической обоснованности. Если единственным мотивом действий бизнес-субъекта была минимизация – споры с фискалами обеспечены. Таблица 1. Основные способы оптимизации для спецрежимников Группа методов Примеры Использование оптимального режима выбор подходящей системы на стадии открытия бизнеса, смена режима в ходе деятельности (в т.ч.

Приведены схемы оптимизации налогов при усн

- Главная

- Налог на имущество

Правительство Российской Федерации постоянно оказывает поддержку малому и среднему бизнесу. Для такой категории субъектов предпринимательской деятельности был разработан упрощенный налоговый режим (УСН). Благодаря УСН ИП и коммерческие организации получили возможность оптимизировать налоги. Перейдя на упрощенную систему юридические и физические лица не должны уплачивать в бюджет НДС, а также налог на имущ-во и прибыль.

ИнфоБлагодаря такой поддержке от государства СПД получили возможность экономить приличные суммы средств, которые направляются на развитие и расширение бизнеса.

В данной статье мы рассмотрим как осуществляется оптимизация налогов при УСН, какие существуют методы и схемы, кто имеет прав на УСН, какие преимущества данного налогового режима.Оптимизация единого налога при упрощенной системе налогообложения усн

Библиографическое описание: Корнийчук Д. В., Жарикова О. А. Оптимизация налоговой нагрузки при упрощенной системе налогообложения предприятия // Молодой ученый. — 2017. — №15. — С. 408-410. — URL https://moluch.ru/archive/149/42217/ (дата обращения: 23.03.2018). В данной статье рассмотрены схемы оптимизации налоговой нагрузки при использовании предприятием упрощенной системы налогообложения и специфика учета доходов и расходов при специальных налоговых режимах налогообложения. Так же разработаны схемы для наглядного восприятия выбора объекта налогообложения при упрощенной системе налогообложения.

8 проверенных способов сэкономить на налогах

НК РФ).Подробнее о выборе объекта — «Какой объект при УСН выгоднее — «доходы» или «доходы минус расходы»?». Разумный учет Также сэкономить на налогах помогут различные манипуляции с доходами или расходами (разумеется, производимые в рамках закона). Например:

- Работа по посредническим договорам.

Этот способ позволяет уменьшить налогооблагаемые доходы, но доступен он скорее торговым организациям.

Действуя в качестве посредника по договору комиссии или агентирования, «упрощенец» признает облагаемым доходом не всю сумму, получаемую от покупателей, а только свое вознаграждение, снижая тем самым налоговую базу (иногда весьма существенно).

- Возврат аванса покупателю. Этот способ можно использовать, если к концу года возникает риск слета с УСН из-за несоблюдения лимита доходов (см. «Лимит доходов при применении УСН»). Полученный «упрощенцем» аванс включается в доходы (п.

22 способа оптимизации налогов организации

Ключевые слова: доходы, налоговая нагрузка, расходы, системы налогообложения, специальный налоговый режим, объект налогообложения, оптимизация налоговой нагрузки Оптимизация объемов налоговых платежей является насущной проблемой каждого стремящегося к развитию и процветаю действующего предприятия.

Правильный выбор налоговой политики предприятия позволит избежать излишней переплаты налогов в бюджет.

В условиях высоких налоговых ставок, неправильный или некорректный выбор налоговой политики предприятия может вызвать неблагоприятные последствия или даже способно привести к банкротству предприятие.

Упрощенная система налогообложения — специальный налоговый режим, применяемый налогоплательщиками (организациями и индивидуальными предпринимателями) наряду с иными системами налогообложения. Специальный налоговый режим — это налоговый режим с особым порядком исчисления налогов.

Вы точно человек?

Она определяется в полном соответствии с Федеральным законодательством. Также, в качестве фактора можно указать и сумму налоговых вычетов (уплаченные суммы налога при покупке работ, товаров или услуг). Вопрос №4. Что может повлиять на уменьшение или увеличение налога на имущ-во? Колебания суммы налога на имущ-во могут быть вызваны следующими факторами: отчетный период, организационно-правовая форма, наличие в штате инвалидов, первичная стоимость имущества и т. д. Вопрос №5. Как доказать свою добросовестность перед контролирующими органами? Для этого субъекту предпринимательской деятельности необходимо в первую очередь собрать все документы, которые будут подтверждать законность проведения той или иной операции.

После этого подробно объяснить свои действия налоговикам, ссылаясь на тот или иной нормативно-правовой акт.

Вопрос №6.Рассчитанная экономическая выгода от комбинирования различных режимов налогообложения показывает, что суммы отчислений в бюджет могут сократиться примерно на 25 %, высвобождая тем самым средства для развития предприятия.

Литература:

- Е. А. Налоговая нагрузка: как ее определять?//Финансы.

2009. № 4.

С. 15–25.

- Гончаров А. И. Оптимизация налогообложения: новые правила и нерешенные вопросы государственного регулирования;

- Гошков Д.

О. О налоговых режимах для субъектов малого предпринимательства;

- Пивоварова О. Н.

После того как субъект предпринимательской деятельности получит право перейти на УСН, он будет освобожден от уплаты таких налогов:

- налога на имущ-во;

- НДС;

- налога на прибыль;

- единого социального взноса;

- налога с продаж.

Для перехода на УСН необходимо подать уведомление о переходе на спецрежим по форме 26.2-1. (⊕ Заполнение уведомления о переходе на УСН). Читайте также статью: → Отчетность ИП на УСН.

Какие отчеты сдают ИП на УСН? Какие выгоды можно получить, перейдя на УСН? В настоящее время многие СПД переходят на упрощенный налоговый режим, которые открывает перед ними безграничные возможности.

zakon52.ru

Расчет налога УСН доходы минус расходы (15%) на примере ООО — Контур.Бухгалтерия

Налог на УСН 15% рассчитывается достаточно просто. Важно правильно учитывать доходы и расходы, вовремя вносить авансовые платежи и в конце года рассчитывать минимальный налог для уточнения суммы к уплате. В этой статье мы расскажем, как рассчитать налог.

Налоговая ставка может быть меньше 15% на УСН для объекта «Доходы минус расходы»

Выясните налоговую ставку, которая установлена для вашего вида деятельности в вашем регионе: она может оказаться заметно ниже 15%. В 2016 году в 71 субъекте РФ снижена ставка для объекта «Доходы минус расходы».

Авансовые платежи на УСН 15%

Компании на УСН ежеквартально должны делать «предоплату налога»: каждый квартал перечислять в бюджет авансовый платеж. Платеж исчисляется нарастающим итогом с начала года и уплачивается в течение 25 дней после завершения квартала.

- За 1 квартал — до 25 апреля.

- За 1 полугодие — до 25 июля.

- За 9 месяцев — до 25 октября.

По результатам года исчисляется и уплачивается остаток налога, в этот же период подается налоговая декларация.

- ООО делают это до 31 марта.

- ИП — до 30 апреля.

Минимальный налог на УСН 15%

Бизнес не всегда работает в плюс, и по итогам года расходы могут превысить доходы или незначительно отличаться от доходов. Налоговая база может оказаться мизерной или иметь отрицательное значение. Это не означает, что налог к уплате также будет мизерным или нулевым. По результатам года необходимо рассчитать минимальный налог: он исчисляется от всех доходов, которые получены за год, налоговая ставка — 1%.

Так, в конце года мы рассчитываем налог обычным способом, дополнительно рассчитываем минимальный налог — и сравниваем эти суммы. Ту сумму, которая оказалась больше, необходимо уплатить в бюджет.

Учет доходов на УСН 15%

Доходами предприятия на упрощенке считается выручка от реализации и внереализационные доходы, их список приведен в ст. 249 и 250 НК РФ. Доходы на УСН учитываются кассовым способом — при фактическом поступлении денег в кассу или на расчетный счет. Если на счет или в кассу поступил аванс, а затем он был возвращен, то выручка уменьшается на возвращаемую сумму. Доходы учитываются в графе 4 раздела 1 КУДиР.

Учет расходов на УСН 15%

Исчерпывающий список расходов предприятия на УСН приведен в ст. 346.16 НК РФ. Он включает затраты на приобретение основных средств, материальных активов, выплату зарплаты и страховых взносов, аренду и многое другое. Расходы компании вносятся в графу 5 раздела 1 КУДиР и проверяются налоговыми органами на целесообразность. Существует порядок учета расходов, согласно которому затраты должны относиться напрямую к деятельности компании, иметь документальное подтверждение, быть полностью оплачены и отражены в бухгалтерии. Мы уже подробно рассказывали, какие траты и при каких условиях попадают в категорию расходов.

Расчет налога

Исчисление налога производится по итогам каждого квартала и по итогам года. Нужно суммировать доходы с начала года до конца интересующего нас периода, вычесть из этой суммы все расходы с начала года до конца периода, затем полученную сумму умножить на налоговую ставку.

Если мы исчисляем авансовый платеж за 2, 3 или 4 квартал, то в качестве следующего шага нужно вычесть из суммы налога предыдущие авансовые платежи. По результатам года также нужно рассчитать минимальный налог и сравнить его с размером налога, рассчитанного обычным способом.

Пример расчета налога УСН 15% за 4 квартал (по итогам года)

| 1 квартал — 300 000 рублей | 220 000 рублей | 12 000 рублей |

| 2 квартал — 270 000 рублей | 240 000 рублей | 4 500 рублей |

| 3 квартал — 310 000 рублей | 260 000 рублей | 7 500 рублей |

| 4 квартал — 320 000 рублей | 280 000 рублей | |

| Итого: 1 200 000 рублей | 1 000 000 рублей | 24 000 рублей |

Рассчитываем сумму налога к уплате по итогам года: (1 200 000 — 1 000 000) * 15% = 30 000 рублей.

Рассчитываем сумму минимального налога: 1 200 000 * 1% = 12 000 рублей.

Мы видим, что сумма «обычного» налога больше суммы минимального, значит, мы обязаны уплатить «обычный» налог.

Вычитаем из суммы налога по итогам года предыдущие авансовые платежи: 30 000 — 24 000 = 6 000 рублей.

Значит, остаток налога к уплате по итогам года — 6 000 рублей.

Онлайн-сервис Контур.Бухгалтерия автоматически рассчитывает авансовые платежи и налог, формирует платежные поручения, напоминает о сроках уплаты. Познакомьтесь с возможностями сервиса бесплатно в течение 30 дней, ведите учет, платите налоги, отправляйте отчетность с помощью Контур.Бухгалтерии.

Попробовать бесплатно

Вам будут интересны статьи по теме «УСН»www.b-kontur.ru

Налог УСН 15 процентов для организаций (доходы - расходы)

УСН 15% — достаточно привлекательный налоговый режим. В статье мы расскажем, в чем преимущество работы на УСН 15 процентов и какие у нее есть недостатки.

Что такое упрощенная система налогообложения 15 процентов

В чем преимущества работы на УСНО 15%

Кому не подходит «упрощенка» 15 процентов и в чем ее минусы

Итоги

Что такое упрощенная система налогообложения 15 процентов

Как известно, упрощенная система налогообложения — это специальный налоговый режим. Для организаций он предполагает замену единым налогом таких налогов, как (п. 2 ст. 346.11 НК РФ):

- налог на прибыль;

- налог на имущество;

- НДС.

В некоторых ситуациях все эти налоги все же нужно уплачивать. Об исключениях читайте в наших материалах:

О порядке уплаты налога на имущество при применении упрощенной системы налогообложения читайте в этом материале.

УСН 15 процентов — это разновидность «упрощенки», при которой единый налог рассчитывается с разницы между доходами и расходами по ставке 15% (п. 2 ст. 346.18, п. 2 ст. 346.20 НК РФ).

Подробнее — «УСН «доходы минус расходы» в 2017-2018 годах».

При применении упрощенной системы налогообложения (с любым объектом) плательщик должен не позднее 25 дней по окончании 1, 2, 3 кварталов исчислять и уплачивать авансовые платежи. По итогам года уплачивается остаток налога (не позднее 30 марта юридическими лицами и не позднее 30 апреля индивидуальными предпринимателями) и подается декларация.

Если по итогам года величина налоговой базы окажется очень маленькой или если расходы, учитываемые при исчислении налога, превысят полученные доходы, то заплатить налог в соответствии с произведенным расчетом или избежать уплаты налога не получится. Дело в том, что особенностью уплаты налога для плательщиков, применяющих упрощенную систему налогообложения «доходы минус расходы», является необходимость сравнить рассчитанный по итогам года налог по ставке 15% и минимальный налог, рассчитанный как 1% от суммы полученных за год доходов. Если рассчитанный минимальный налог окажется больше, чем налог, рассчитанный в обычном порядке, то уплате подлежит обязательный минимальный размер налога.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяОБРАТИТЕ ВНИМАНИЕ! Формируя сумму минимального налога к уплате, из его рассчитанной величины нужно вычесть суммы исчисленных авансовых платежей. Такой порядок следует из п. 5.10 порядка заполнения декларации по УСН (утв. приказом ФНС России от 26.02.2016 № ММВ-7-3/99@).

Прочитать о составе и особенностях заполнения декларации по УСН, а также скачать е бланк можно в статье «Бланк декларации по УСН за 2017-2018 годы».

Рассчитать налог поможет наш калькулятор «Калькулятор УСН 15%».

В чем преимущества работы на УСНО 15%

Безусловно, работа на УСН 15% «доходы - расходы» выгодна, т. к. в сравнении с общей системой налогообложения она существенно снижает налоговое бремя, а также сокращает трудоемкость учетной и отчетной работы.

Подробнее см.:

В отличие от системы ЕНВД упрощенная система позволяет платить налог по фактически полученной выручке, а не исходя из виртуального вмененного дохода.

См. «Система налогообложения ЕНВД: плюсы и минусы вмененки».

От своей «сестры» – «упрощенки» 6% она отличается тем, что дает возможность снизить налоговую нагрузку за счет расходов.

См. «УСН «доходы» в 2017 году (6 процентов): что нужно знать?».

Кому не подходит «упрощенка» 15 процентов и в чем ее минусы

Прежде всего упрощенная система налогообложения не подходит тем, кто не проходит по общим условиям ее применения: годовому доходу, лимиту численности, порогу стоимости ОС и другим ограничениям, установленным ст. 346.12 НК РФ.

Поскольку ставка «доходно-расходной» упрощенки выше, чем ставка по УСН «доходы», она не устроит тех, у кого доля расходов невелика. Здесь также важно, что при УСН 15 расходы можно учесть не все, а только те, что прямо указаны в п. 1 ст. 346.16 НК РФ.

См. также «Какой объект при УСН выгоднее - «доходы» или «доходы минус расходы»?».

Кром того, УСН 15% (впрочем, как и УСН 6%) может быть невыгодна тем, чьи контрагенты являются плательщиками НДС, заинтересованными в налоговом вычете. Конечно, с целью сохранения партнерских отношений можно предъявлять налог таким покупателям, но — только в виде исключения. Ведь выставление счета-фактуры с НДС влечет обязанность уплатить налог в бюджет (п. 5 ст. 173 НК РФ), и если это делать массово, то смысл применения «упрощенки» теряется.

Итоги

Применение УСН 15% позволяет снизить трудоемкость не только учетной работы, но и налоговое бремя для налогоплательщиков с достаточно высокой долей расходов, которые учитываются при исчислении единого налога. Однако полностью избежать уплаты налога не получится, поскольку законодательно установлено требование об уплате минимального налога при невысокой или отрицательной величине налоговой базы.

nalog-nalog.ru