Содержание

определение, способы оптимизации, типичные ошибки при проведении — Контур.Бухгалтерия

Для любой хозяйственной деятельности важна эффективная оптимизация налогообложения: это помогает предпринимателю снизить выплаты в бюджет и сохранить больше денег в бизнесе.

Что такое налоговая оптимизация

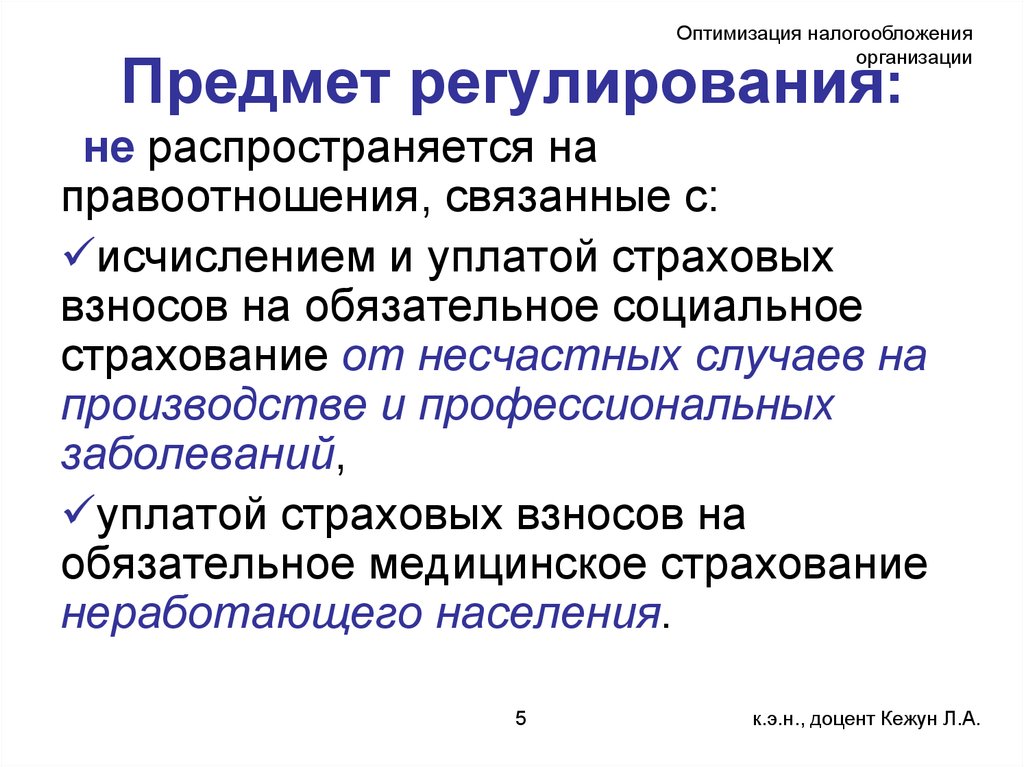

Налоговая оптимизация — это комплекс методов и подходов для эффективного планирования (минимизации) налогов, перечисляемых в бюджет. Правильная оптимизация налогов (осуществляемая законными методами), а также прогнозирование различных рисков, помогают избежать больших убытков и сохранить стабильное положение фирмы на рынке.

Эксперты выделяют два способа минимизации налогов физических и юридических лиц:

- Налоговое планирование — это целенаправленные законные действия налогоплательщика, направленные на уменьшение его расходов на уплату налогов. Такой способ включает правило: «Разрешено все, что не запрещено законом». В налоговом планировании следует соблюдать основные принципы: законность, эффективность, надежность, безвредность, минимизация затрат.

- Уклонение от налогов — в этом случае для неплательщика предусмотрены суровые наказания. Поэтому лучше все-таки использовать легальные методы высвобождения от налогового бремени.

Легальные способы оптимизации налогов

Выбор подходящей системы налогообложения. Специальные налоговые режимы позволяют организациям выплачивать в бюджет небольшую часть своих доходов. Проведите расчеты, сравните выгодность разных налоговых режимов для вашего конкретного бизнеса. Воспользуйтесь нашим калькулятором систем налогообложения, чтобы рассчитать нагрузку на каждом режиме по своим параметрам.

Проверка добросовестности контрагентов. Если контрагент окажется недобросовестным, то расходы по сделке с ним не будут приниматься налоговой и вам придется заплатить больше налогов. Используйте системы проверки контрагентов на благонадежность. Например, в бухгалтерском веб-сервисе Контур.Бухгалтерия такая система есть.

Разработка правильной учетной политики. В зависимости от специфики бизнеса учетная политика поможет законными методами уменьшить налоговую базу и платежи в бюджет. Здесь читайте об учетной политике ООО на УСН.

В зависимости от специфики бизнеса учетная политика поможет законными методами уменьшить налоговую базу и платежи в бюджет. Здесь читайте об учетной политике ООО на УСН.

Применение налоговых льгот. Это законные возможности уменьшить налоги или не платить их совсем. Но льготы есть не у всех. Льготы и послабления есть почти по всем налогам, кроме налога на игорный бизнес. Например, здесь мы рассказывали о налоговых льготах для IT-компаний.

Коронавирусная благотворительность. Если вы пожертвуете имущество или деньги на борьбу с коронавирусом, то сможете учесть их стоимость во внереализационных расходах при расчете налога на прибыль. Для УСН и ЕСХН это тоже актуально. Важно, что имущество должно быть предназначено для диагностики и лечения коронавируса, а также для предотвращения его распространения. Например, можно пожертвовать арматуру для строительства инфекционного отделения для коронавирусных больных. Право на учет расходов действует, если помощь получили некоммерческие медицинские организации, органы госвласти и управления или местного самоуправления, ГМУ или ГМУП.

Дефорсирование двигателя. Транспортный налог зависит от мощности двигателя. Если ее уменьшить, ежегодные отчисления государству можно будет сократить. А побочный бонус — экономия на страховке. Чтобы получить эти преимущества, снизить мощность нужно официально и по закону, отметив изменения в ПТС, свидетельстве и полисе. Варианта два: исправить данные в паспорте, если они указаны неверно, или уменьшить мощность двигателя. Для уменьшения заменяют мотор или проводят дефорсирование с разрешения ГИБДД.

Нелегальные способы минимизации налогов: не используйте их

Многие организации для ухода от налогов применяют различные махинации. Налоговые органы, догадываясь об этом, исследуют схемы уклонения от уплаты налогов и довольно быстро приходят с проверками и наказаниями в неудачливую организацию. Вот самые простые противозаконные схемы, о которых хорошо известно налоговым работникам.

Дробление бизнеса. Это бизнес-процесс, в результате которого появляется несколько новых организаций, вместо одной крупной. Так, налогоплательщики пытаются сохранить право на спецрежимы, остаться в реестре МСП, одновременно работать с партнерами с НДС и без него. Однако если компания не имеет собственных источников дохода, не может самостоятельно выбирать направления расходов и свою прибыль передает в другую организацию, то штрафы здесь гарантированы.

Так, налогоплательщики пытаются сохранить право на спецрежимы, остаться в реестре МСП, одновременно работать с партнерами с НДС и без него. Однако если компания не имеет собственных источников дохода, не может самостоятельно выбирать направления расходов и свою прибыль передает в другую организацию, то штрафы здесь гарантированы.

Обналичивание средств организации. Иными словами, создание фирм-однодневок. Через такие организации недобросовестные предприниматели выводят деньги по фиктивным сделкам, переводя безналичные деньги в наличные.

Присоединение к организации убыточной компании. В результате такого присоединения снижаются налоги (НДС, налог на прибыль). Однако налоговый сотрудник, конечно, заострит свое внимание на приобретении убыточной компании и проверит, является ли убыток действительным, или же он фиктивный.

Типичные ошибки при проведении процедуры оптимизации

Использование налоговой оптимизации требует от организации серьезного подхода, так как ошибки, допущенные в налоговом учете, могут привести к незапланированным расходам в виде штрафов.

Отсутствие цели оптимизации. Ваши действия по сокращению налогов должны иметь обоснование — убедительную бизнес-цель, ради которой вы так или иначе преобразовали организацию. Это нужно будет при необходимости объяснить налоговой и подтвердить документально.

Изменение схемы работы задним числом. Переход на новую систему налогообложения занимает время, и большой организации потребуется больше времени. Побеспокойтесь заранее о переходе на новый налоговый режим.

Использование схем, которые стоят на особом контроле у государства. Воздержитесь от нелегальных приемов сокращения налогов. Опытные сотрудники налоговой службы занимаются исследованием махинаций налогоплательщиков, которые позже доводятся до всех сотрудников инспекций.

Недостаточный инструктаж работников. Применение схем оптимизации требует проработки. Поясните алгоритм новой схемы сотрудникам и создайте для них письменные инструкции. Тогда они смогут при необходимости дать актуальные пояснения налоговой службе.

Автор статьи: Александра Аверьянова

Оптимизируйте налоги законными способами с бухгалтерским сервисом Контур.Бухгалтерия. Здесь есть удобный налоговый и бухгалтерский учет, варианты учетной политики для малого бизнеса, проверка контрагентов. Наши эксперты помогут выбрать удобный налоговый режим и применять налоговые льготы. Первые 14 дней работы в сервисе — бесплатно.

Попробовать бесплатно

способы минимизации налогообложения со вторым гражданством

Что такое налоговая оптимизация

Под налоговой оптимизацией понимают меры, которые помогают уменьшить сумму налогов физического лица или компании. Оптимизация помогает высвободить деньги на развитие бизнеса и другие нужды.

Одна из целей налоговой оптимизации — минимизация налоговой нагрузки, если космополит переезжает в другую страну или открывает компанию за границей. В США, Великобритании и большинстве стран Евросоюза высокие налоги, но некоторые государства предлагают инвесторам льготные режимы для снижения налоговой нагрузки.

В Португалии подоходный налог рассчитывается по прогрессивной шкале. Если налоговый резидент страны зарабатывает свыше 80 882 € в год, ставка составляет 48%. Но для новых резидентов предусмотрен режим Non-habitual Resident: он позволяет в первые 10 лет платить налог на доход в Португалии по ставке 20%, а в некоторых случаях — не платить налог на мировой доход.

Существуют незаконные способы сокращения суммы налогов: например, дробление компании или обналичивание денег через фиктивные сделки. За уклонение от уплаты налогов предусмотрена административная и уголовная ответственность.

В России могут приговорить к штрафу, исправительным работам, аресту или тюремному сроку. Также приговоренного лишают права занимать определенные посты или заниматься некоторыми видами деятельности. В других странах меры похожи: например, в Германии за умышленное уклонение от уплаты налогов могут приговорить к тюремному сроку от шести месяцев.

Бесплатный курс об оптимизации налогов

В статье мы рассматриваем только законные методы налоговой оптимизации: выбор специального налогового режима, открытие компании за границей и смену страны налогового резидентства.

Как попасть в США и Евросоюз без виз с паспортом России?

Никак. Зато с ВНЖ и вторым гражданством — без виз и проблем.

Подпишитесь на рассылку с проверенными новостями отрасли.

Как легально оптимизировать налогообложение

Проверить контрагентов. Если контрагент был замечен в мошенничестве или уклонении от уплаты налогов, расходы по сделкам с ним могут быть не приняты при расчете налоговой базы. В этом случае компании придется заплатить больше налогов, чем если бы расходы засчитали.

Заняться благотворительностью. Во многих странах людям и компаниям положены налоговые льготы, если они перечисляют деньги на благотворительность. Льготы есть и в России: физлица могут получить налоговый вычет в размере до 25% годового дохода, а компании вычитают из налоговой базы до 1% выручки.

Сменить страну налогового резидентства. Иногда переезд в другую страну помогает снизить налоговую нагрузку. Например, в Антигуа и Барбуде нет подоходного налога, а международные компании (IBC) освобождаются от налогов на мировой доход на 50 лет.

Чтобы стать налоговым резидентом страны, обычно нужно прожить там на легальных основаниях не менее 183 дней в году. Но бывают исключения: например, на Кипре можно стать налоговым резидентом за 60 дней, а инвесторам с ВНЖ на Мальте вообще необязательно жить в стране.

183 дня в году

нужно провести в большинстве стран, чтобы стать налоговым резидентом

Выбрать выгодный налоговый режим. В некоторых странах налоговые резиденты могут выбирать, как уплачивать налоги с некоторых доходов. Например, на Мальте владельцы недвижимости уплачивают налог на доход от аренды по прогрессивной шкале со ставкой до 35% или применяют специальную налоговую схему с фиксированной ставкой 15%.

При переезде в Грецию, Португалию и на Кипр иностранцам доступна минимизация суммы налогов за счет специальных налоговых режимов.

Воспользоваться льготами и вычетами. Они позволяют уменьшить налоговую базу и вернуть часть денег, уплаченных в бюджет страны.

Налоги в странах Карибского бассейна

Антигуа и Барбуда, Гренада, Доминика, Сент-Люсия и Сент-Китс и Невис — страны Карибского бассейна с программами гражданства за инвестиции. Паспорт этих стран позволяет зарегистрировать компанию в выбранной стране и стать налоговым резидентом. В некоторых случаях это приводит к минимизации суммы налогов.

Рассчитать стоимость карибского гражданства

В карибских странах нет налогов на наследство и прирост капитала, а в некоторых не нужно платить подоходный налог.

Налоги для физлиц. В Сент-Китс и Невис и Антигуа и Барбуде нет подоходного налога. В других странах Карибского бассейна он взимается по прогрессивной шкале. Пороговые значения рассчитывают в восточно-карибских долларах (EC$). В сентябре 2021 года 1 EC$ равен 0,37 $.

Налоговая база может быть разной: например, в Доминике налоговые резиденты уплачивают налог на мировой доход, а нерезиденты — налог на доход в Доминике.

Подоходный налог в странах Карибского бассейна

| Страна | Налоговая база и ставка для резидентов | Налоговая база и ставка для нерезидентов |

| Антигуа и Барбуда | Налог не взимается | Налог не взимается |

| Гренада | Зарплата и доход от предпринимательской деятельности в Гренаде Ставки: | Зарплата и доход от предпринимательской деятельности в Гренаде Ставки: |

| Доминика | Доход в Доминике и мировой доход Ставки: | Доход в Доминике Ставки: |

| Сент-Китс и Невис | Налог не взимается | Налог не взимается |

| Сент-Люсия | Доход в Сент-Люсии, кроме первых 18 400 EC$ Ставки: | Доход в Сент-Люсии Ставки: |

Помимо подоходного налога, резиденты уплачивают налог на недвижимость, передачу права собственности при продаже недвижимости, гербовый сбор. Ставки налогов зависят от страны и ситуации.

Ставки налогов зависят от страны и ситуации.

В Сент-Люсии налог на недвижимость составляет 0,25% стоимости для жилых и 0,4% для коммерческих объектов, а ставка в Сент-Китс и Невис — от 0,2 до 0,3%. В Гренаде нет гербового сбора для физических лиц, а в Доминике ставка этого налога составляет 2,5% для продавца и 4% для покупателя.

Налоги для бизнеса. Чаще всего инвесторы регистрируют в странах Карибского бассейна международные компании, или IBC. Обязательное требование к такой компании — офис или лицензированный представитель в стране.

Бизнес и налоги в странах Карибского бассейна

Компания становится налоговым резидентом страны, если она там зарегистрирована или управляется. В большинстве карибских государств компании платят налог на мировой доход и НДС.

Налоги для компаний — резидентов стран Карибского бассейна

| Страна | Налог на прибыль: налоговая база и ставка | НДС |

| Антигуа и Барбуда | Мировой доход 25% от чистой прибыли Первые 50 лет IBC освобождены от уплаты налога на доход, дивиденды и роялти из зарубежных источников | От 0 до 15% |

| Гренада | Мировой доход 28% от чистой прибыли | От 0 до 20% |

| Доминика | Мировой доход 25% от чистой прибыли | От 0 до 15% |

| Сент-Китс и Невис | Мировой доход 33% от чистой прибыли | От 0 до 15% |

| Сент-Люсия | Доход в Сент-Люсии 30% от дохода | От 0 до 12,5% |

Если инвестор переводит бизнес в страну, где сам становится налоговым резидентом, компания не будет удерживать налог у источника на дивиденды.

Выплата дивидендов нерезидентам не облагается налогом только в Сент-Люсии. В остальных странах ставки налога при выплатах нерезидентам составляют от 15 до 25%.

Как законно сократить сумму налогов в три раза

Кирилл получил гражданство Доминики за инвестиции в 2020 году. Спустя год он решил перевести туда бизнес и стать налоговым резидентом страны. Налоговые консультанты Кирилла рассчитали, что в Доминике он будет уплачивать в бюджет в три раза меньше, чем в России.

Мы помогли Кириллу стать налоговым резидентом Доминики. Оформление документов заняло две недели. Инвестор и его супруга с удовольствием выполняют требование о проживании на острове в течение 183 дней: им нравится теплый климат, пляжи и нетронутая природа. Освободившиеся деньги планируют потратить на образование внуков и лечение.

Налоги в Вануату

В Вануату нет налога на доход, прирост капитала, наследство. При этом в практике Иммигрант Инвест еще не было случаев, когда инвестор переезжал в страну, чтобы оптимизировать налоги. Чаще там регистрируют компании.

Чаще там регистрируют компании.

Все о Вануату: интересные факты о стране

Иностранные инвесторы открывают в Вануату международные компании (IC). Они могут работать только за границей — в Вануату им нельзя предлагать свои услуги, продавать акции местным жителям или покупать недвижимость.

У компании должен быть офис или представитель в стране, директор и хотя бы один акционер. Вести отчетность не нужно.

В течение первых 20 лет с момента регистрации деятельность международных компаний не облагается налогом на прибыль или доход, прирост капитала, наследство и дарение.При регистрации компании платят регистрационный взнос — он составляет 150 $. Вместо налогов международная компания каждый год платит взнос в размере 300 $.

300 $

ежегодный взнос для международных компаний в Вануату

Акционеры IC не уплачивают в бюджет Вануату налог на доход, полученный от деятельности компании.

Гражданство Вануату для свободы путешествий и регистрации компании

Наронг — политический блогер, которому пришлось просить убежища в Германии. Ему выдали временное разрешение на проживание в стране: он и его семья жили под угрозой депортации, не могли выехать из Германии или зарегистрировать в стране компанию.

Ему выдали временное разрешение на проживание в стране: он и его семья жили под угрозой депортации, не могли выехать из Германии или зарегистрировать в стране компанию.

Мы помогли Наронгу и его семье получить гражданство Вануату. Наронг зарегистрировал в стране компанию и смог нанять сотрудников для работы над каналом. В ближайшие 20 лет его компания не будет платить налоги в Вануату — только 300 $ ежегодного взноса.

Налоги в европейских странах

В странах Евросоюза довольно высокие налоги: например, в Португалии ставка подоходного налога достигает 48%. Оптимизировать налогообложение можно разными способами: например, перевести в страну компанию, воспользоваться правом на вычет или получить льготный налоговый статус.

Мальта. Подоходный налог на Мальте взимается по прогрессивной шкале. Ставка составляет от 0 до 35%. Налоговые резиденты страны получают налоговый вычет — его сумма зависит от дохода и семейного положения налогоплательщика и достигает 9905 €.

Налоги на Мальте для людей и компаний

Компании на Мальте платят корпоративный налог по ставке 35%. Акционеры могут вернуть часть налога, уплаченного компанией:

- 100%, если компания-холдинг владеет долей в иностранном предприятии и относится к категории Participating Holding;

- 6/7, если компания занимается торговлей;

- 5/7, если компания получает прибыль от роялти и процентов;

- 2/3, если компания получает доход из другой страны, с которой у Мальты заключено соглашение об избежании двойного налогообложения.

НДС на Мальте составляет 18%. Это одна из самых низких ставок в Евросоюзе — ниже только в Люксембурге и Швейцарии.

Чтобы стать налоговым резидентом на Мальте, нужно прожить в стране минимум 183 дня в году. Исключение — инвесторы, которые получили вид на жительство. Они сразу становятся налоговыми резидентами. Им не нужно жить на Мальте — достаточно не проводить в любой другой стране 183 дня в году.

Инвесторы с ВНЖ на Мальте уплачивают налоги по специальному режиму:

- 15% с дохода, полученного за рубежом и переведенного на Мальту;

- 35% с дохода, полученного на Мальте.

Минимум 15 000 € в год составляет налог на доход, переведенный на Мальту. Если не заплатить эту сумму, не получится продлить вид на жительство. С дохода, который не переводили на Мальту, налог платить не нужно.

Португалия позволяет новым налоговым резидентам получить статус Non-habitual Resident (NHR). Его выдают на 10 лет.

Льготный налоговый статус позволяет платить налог с дохода высококвалифицированного специалиста в Португалии по ставке 20%. Без льгот ставка налога рассчитывается по прогрессивной шкале и составляет до 48%.

20%

налог на доход в Португалии со статусом NHR

С 1 апреля 2020 года появилась еще одна возможность — платить налог на пенсию из другой страны по ставке 10%. Если между Португалией и страной — источником дохода заключено соглашение об избежании двойного налогообложения, налог уплачивать не нужно.

Налог на полученные за границей дивиденды, проценты, роялти, прироста капитал и дохода от сдачи недвижимости в аренду можно не платить вовсе. При этом страна выплаты не должна считаться офшорной юрисдикцией и у нее должно быть заключено налоговое соглашение с Португалией.

При этом страна выплаты не должна считаться офшорной юрисдикцией и у нее должно быть заключено налоговое соглашение с Португалией.

Греция предлагает льготы иностранным инвесторам. Они могут платить налог на мировой доход в фиксированном размере. Без льгот налог уплачивают по прогрессивной шкале со ставкой до 44%.

Льготный налог на мировой доход составляет 100 000 € в год. Если члены семьи инвестора тоже хотят платить фиксированный налог, сумма для них составит 20 000 € за человека.

100 000 €

фиксированный налог на мировой доход

Чтобы воспользоваться льготами, нужно стать налоговым резидентом Греции. При этом должно соблюдаться правило: инвестор не был налоговым резидентом страны в течение как минимум семи лет из последних восьми.

Инвестиции от 500 000 € в экономику страны — еще одно условие для получения льгот. Его могут не выполнять инвесторы, которые получили вид на жительство в Греции за инвестиции.

Как инвестору получить вид на жительство в Греции

Кипр. Налоговые льготы получают резиденты без домицилия в стране. Домицилий — это страна, которая считается постоянным местом проживания человека. Домицилий присваивается при рождении, но может меняться в течение жизни.

Налоговые льготы получают резиденты без домицилия в стране. Домицилий — это страна, которая считается постоянным местом проживания человека. Домицилий присваивается при рождении, но может меняться в течение жизни.

Недомицильными резидентами считаются люди, которые жили на Кипре менее 17 лет из последних 20 и родились не в этой стране. Они не платят в бюджет страны налог на мировой доход, дивиденды, проценты, прирост капитала от продажи ценных бумаг и корпоративных прав.

Стать налоговым резидентом на Кипре можно, прожив в стране не менее 60 дней. Также нужно купить или арендовать недвижимость в стране, вести бизнес или работать. В других странах нельзя проводить более 183 дней в году.

Как не платить налоги сразу в двух государствах

Страны заключают между собой соглашения об избежании двойного налогообложения (СИДН). Они позволяют резидентам стран-участников не платить налог дважды в полном объеме — в стране получения и в стране налогового резидентства.

У России заключены налоговые соглашения с 84 странами. Список включает Мальту, Грецию, Португалию и Кипр — страны, где инвестор может получить вид на жительство, ПМЖ или гражданство.

Инвестор — налоговый резидент России купил недвижимость на Мальте и сдал ее в аренду. Если бы между странами не было заключено СИДН, он заплатил бы с дохода от аренды 15% на Мальте и 13% в России. Благодаря соглашению ему нужно заплатить только 15% на Мальте.

У стран Карибского бассейна и Вануату нет СИДН с Россией. Если российский инвестор станет налоговым резидентом карибской страны, но не переведет туда бизнес, он будет платить налог на свой доход в обеих странах в полном объеме.

Как законно жить в стране, чтобы стать ее налоговым резидентом

Чтобы постоянно жить в другом государстве, нужно получить там вид на жительство, ПМЖ или гражданство. В некоторых странах их можно получить за инвестиции.

Где инвестору получить ВНЖ, ПМЖ или гражданство

| Страна, статус, сумма инвестиций и срок получения | Возможности для оптимизации налогообложения |

| Гражданство: Антигуа и Барбуды Гренады Доминики Сент-Китс и Невис Сент-Люсии От 100 000 $ | Переехать в страну, которая выдала паспорт, и стать ее налоговым резидентом Зарегистрировать компанию в выбранной стране — в некоторых случаях это позволяет не платить налог на мировой доход компании |

| Гражданство Вануату От 130 000 $ | Зарегистрировать компанию в Вануату и 20 лет уплачивать ежегодный взнос 300 $ вместо налогов |

| ВНЖ в Португалии От 250 000 € | Переехать в Португалию и получить льготный налоговый статус NHR, чтобы платить налоги по сниженным ставкам |

| ВНЖ в Греции От 250 000 € | Переехать в Грецию, получить статус налогового резидента и платить фиксированный налог на мировой доход |

| ПМЖ на Кипре От 300 000 € | Переехать на Кипр и получить статус недомицильного налогового резидента, чтобы не платить налог на мировой доход, дивиденды, проценты и прирост капитала |

| ПМЖ на Мальте От 150 000 € | Переехать на Мальту, стать там налоговым резидентом Зарегистрировать компанию на Мальте и возвращать до 100% уплаченного корпоративного налога |

| Гражданство Мальты за исключительные заслуги От 690 000 € | Переехать на Мальту или в другую страну Евросоюза и стать там налоговым резидентом Зарегистрировать компанию в любой стране Евросоюза |

Получить статус для оптимизации налогов можно за инвестиции в недвижимость. Такая опция есть в программе каждой страны, кроме Вануату. В этом государстве появление опции с покупкой недвижимости уже анонсировали, но пока не назвали сумму инвестиций.

Такая опция есть в программе каждой страны, кроме Вануату. В этом государстве появление опции с покупкой недвижимости уже анонсировали, но пока не назвали сумму инвестиций.

Покупка недвижимости — возвратная инвестиция. Срок продажи объекта зависит от условий программы: например, в странах Карибского бассейна он составляет от трех до семи лет, а в Португалии — минимум пять лет.

Часто задаваемые вопросы

Можно ли законно оптимизировать налоги?

Да, можно. Благотворительность, смена страны налогового резидентства, регистрация компании за границей и выбор выгодного налогового режима относятся к легальным способам оптимизации налогов.

Как второе гражданство помогает оптимизировать налогообложение?

Вид на жительство, ПМЖ или гражданство другой страны позволяет зарегистрировать там компанию. Также с ним можно переехать, чтобы стать налоговым резидентом другой страны и воспользоваться выгодными налоговыми ставками или особым режимом. Например, резиденты некоторых карибских стран не уплачивают подоходный налог.

Нужно ли платить налоги в двух странах, если у человека два гражданства?

Нет. Обычно человек платит налоги в стране налогового резидентства — там, где он постоянно живет и работает. Если инвестор — налоговый резидент одной страны получает доход из другой страны, у него может возникнуть обязанность уплатить налог сразу в двух странах. Не платить налоги в полном объеме или заплатить только в одной стране позволяют соглашения об избежании двойного налогообложения между государствами.

Обязательно ли переезжать, чтобы оптимизировать налоги?

Нет. Чтобы зарегистрировать компанию за границей, переезжать не нужно. Но для смены страны налогового резидентства переезд — обязательное условие. Вид на жительство и гражданство за инвестиции обычно не требует переезда в другую страну. Инвестор может пользоваться преимуществами статуса, не меняя место жительства.

Налоговое планирование и налоговая оптимизация (ключевые отличия)

Создание богатства и защита активов требуют четкого финансового плана, который оценивает ваше текущее финансовое положение и прогнозирует, как могут выглядеть ваши будущие финансы на основе принимаемых вами финансовых решений. Финансовое планирование — это широкий термин, который включает в себя разнообразную информацию о вашем финансовом состоянии и будущих финансовых целях, например, о движении денежных средств, активах, источниках дохода, инвестициях и пенсионных планах. Налоговое планирование подпадает под понятие финансового планирования, при этом налоговая оптимизация является важнейшей частью налогового планирования.

Финансовое планирование — это широкий термин, который включает в себя разнообразную информацию о вашем финансовом состоянии и будущих финансовых целях, например, о движении денежных средств, активах, источниках дохода, инвестициях и пенсионных планах. Налоговое планирование подпадает под понятие финансового планирования, при этом налоговая оптимизация является важнейшей частью налогового планирования.

Ниже мы предлагаем более подробную информацию о налоговом планировании и оптимизации налогообложения, чтобы у вас было лучшее понимание при принятии решений о вашем финансовом будущем с помощью вашего доверенного консультанта Bogart Wealth.

Что такое налоговое планирование?

Налоговое планирование является необходимой частью финансового планирования. Если вы не будете активно планировать, как справляться со своим налоговым бременем, вы рискуете потерять все заработанные вами доходы, что затруднит, если не сделает невозможным, накопление богатства. Налоговое планирование конкретно относится к анализу и созданию действенных шагов для вашего финансового будущего в свете вашего налогового бремени. Те, кто заинтересован в финансовой устойчивости и накоплении богатства, тратят достаточно времени на налоговое планирование, чтобы убедиться, что они принимают налогово-эффективные решения об инвестициях и пенсионном планировании. Тщательный налоговый план снижает текущие и будущие налоговые обязательства, позволяя вам достичь ваших финансовых целей. Основные этапы процесса налогового планирования включают:

Те, кто заинтересован в финансовой устойчивости и накоплении богатства, тратят достаточно времени на налоговое планирование, чтобы убедиться, что они принимают налогово-эффективные решения об инвестициях и пенсионном планировании. Тщательный налоговый план снижает текущие и будущие налоговые обязательства, позволяя вам достичь ваших финансовых целей. Основные этапы процесса налогового планирования включают:

1. Оценка ваших налоговых обязательств

Прежде чем принимать решения по долгосрочному налоговому планированию, вы должны иметь четкое представление о своих текущих и краткосрочных налоговых обязательствах. В Соединенных Штатах действует прогрессивная система подоходного налога с семью различными налоговыми категориями. Вы, вероятно, уже знаете, что чем выше вы находитесь, тем больше ваши налоговые обязательства.

2. Знайте общие налоговые вычеты и налоговые льготы

Для тщательного налогового планирования необходимо знать, какие налоговые вычеты и налоговые льготы вы можете использовать. Вы не можете знать каждый из них и когда они применяются, поэтому налоговое планирование лучше всего проводить с доверенным финансовым консультантом. Тем не менее, вы должны быть знакомы с распространенными ситуациями, которые повлияют на ваши налоговые обязательства. Вот некоторые примеры:

Вы не можете знать каждый из них и когда они применяются, поэтому налоговое планирование лучше всего проводить с доверенным финансовым консультантом. Тем не менее, вы должны быть знакомы с распространенными ситуациями, которые повлияют на ваши налоговые обязательства. Вот некоторые примеры:

● Вычет капитальных убытков

● Благотворительные взносы

● Расходы домашнего офиса

● Медицинские расходы свыше определенного порога

● Вычеты, связанные с IRA, 401(k)s и другими инвестициями

● Налоговые льготы для реальных инвестиции в недвижимость

3. Понимание вариантов инвестирования

Налоговое планирование включает в себя принятие решений о том, куда вы хотите сберегать и инвестировать свои деньги для достижения краткосрочных целей и для долгосрочного пенсионного планирования. Еще раз, ваш финансовый консультант познакомит вас с вашими вариантами и обсудит, какие типы инвестиций лучше всего подходят для ваших финансовых обстоятельств, но вы должны иметь общее представление о различных типах инвестиций и счетов и о том, как ваши взносы влияют на ваши налоговые обязательства. . Вот некоторые примеры:

. Вот некоторые примеры:

● Традиционные и индивидуальные пенсионные счета (IRA)

● 401(k)s

● Пенсионные и пенсионные планы, спонсируемые работодателем

● Брокерские счета

● 529 планов, Coverdell Educational Savings другие способы сэкономить на оплате обучения в колледже

● Медицинские сберегательные счета (HSA)

● Инвестиционные фонды недвижимости (REIT)

Что такое налоговая оптимизация?

Когда у вас есть общее представление об элементах налогового планирования, таких как ваши налоговые обязательства, вычеты и варианты инвестиций, вы можете принимать обоснованные решения. Частью принятия решений по налоговому планированию является оптимизация, т. е. процесс уменьшения или устранения ваших налоговых обязательств за счет выбора эффективных с точки зрения налогообложения вариантов. Специалисты по финансовому планированию занимаются оптимизацией налогов для своих клиентов разными способами. Вы можете думать о налоговой оптимизации как об одной из тех книг о приключениях, которые вы выбираете сами. У вас есть много вариантов, чтобы сделать о вашем финансовом будущем. Каждый выбор имеет разные результаты, некоторые лучше, чем другие. Налоговая оптимизация — это процесс выбора, который приведет к наилучшему результату для ваших текущих и будущих налоговых обязательств.

Вы можете думать о налоговой оптимизации как об одной из тех книг о приключениях, которые вы выбираете сами. У вас есть много вариантов, чтобы сделать о вашем финансовом будущем. Каждый выбор имеет разные результаты, некоторые лучше, чем другие. Налоговая оптимизация — это процесс выбора, который приведет к наилучшему результату для ваших текущих и будущих налоговых обязательств.

Семья выбирает лучшие ставки по ипотечным кредитам

То, как кто-то оптимизирует свои налоги, зависит от его личных финансовых обстоятельств и налоговых обязательств и часто включает в себя большую часть планирования выхода на пенсию. Некоторые распространенные стратегии налоговой оптимизации включают:

1. Планирование пенсионного дохода

Для принятия наилучших решений в отношении инвестиций и налогового планирования теперь необходимо подумать о размере дохода, который вы хотите получить при выходе на пенсию, в каком возрасте вы хотите выйти на пенсию и в каком

Требуемые минимальные правила распределения применяются к вашей ситуации. Налоговая оптимизация при планировании пенсионного дохода означает принятие стратегического решения о снятии наибольшего дохода, когда у них самые низкие налоговые обязательства, вместо того, чтобы снимать деньги с пенсионных счетов с отложенным налогом, когда их налоговые обязательства высоки.

Налоговая оптимизация при планировании пенсионного дохода означает принятие стратегического решения о снятии наибольшего дохода, когда у них самые низкие налоговые обязательства, вместо того, чтобы снимать деньги с пенсионных счетов с отложенным налогом, когда их налоговые обязательства высоки.

2. Традиционные IRA против Roth IRA

Другое решение, которое обычно подпадает под эгиду налоговой оптимизации, заключается в том, инвестировать ли в традиционную IRA или Roth IRA. Это также включает преобразование традиционной IRA в IRA Roth. Когда вы вносите вклад в традиционную IRA, вы получаете налоговый вычет, и налоги откладываются на вашем счете до тех пор, пока вы не получите распределения. И наоборот, вы не получаете налоговый вычет, когда делаете вклад в Roth IRA, но ваш счет не облагается налогом до распределения.

3. Выбор правильных инвестиций

Налоговое планирование означает, что вы должны понимать и делать выбор в отношении инвестиций, а оптимизация означает выбор инвестиционных инструментов, которые увеличивают или поддерживают богатство при одновременном снижении налоговых обязательств. Принятие решений, эффективных с точки зрения налогообложения, помогает планировать будущее, но вы также должны учитывать любые прибыли, убытки и сборы, связанные с вашими инвестициями. Сборы и расходы, связанные с некоторыми расходами, могут аннулировать любые налоговые льготы. К сожалению, многие страховые и инвестиционные продукты имеют высокие сборы, которые съедают 50 или более процентов ожидаемой прибыли, и они часто облагаются налогом по самой высокой ставке, как обычный доход.

Принятие решений, эффективных с точки зрения налогообложения, помогает планировать будущее, но вы также должны учитывать любые прибыли, убытки и сборы, связанные с вашими инвестициями. Сборы и расходы, связанные с некоторыми расходами, могут аннулировать любые налоговые льготы. К сожалению, многие страховые и инвестиционные продукты имеют высокие сборы, которые съедают 50 или более процентов ожидаемой прибыли, и они часто облагаются налогом по самой высокой ставке, как обычный доход.

Работа с консультантом по управлению активами, который специализируется на оптимизации налогообложения

Финансовые специалисты не только разбираются в налоговом планировании, но и имеют опыт помощи клиентам в принятии решений по оптимизации их налоговых обязательств. Одна из лучших стратегий налоговой оптимизации, которую вы можете использовать, чтобы убедиться, что вы делаете выбор, эффективный с точки зрения налогообложения, который экономит ваши деньги и увеличивает ваше богатство, — это работать с консультантом по богатству. Принятие этих решений без консультации с профессионалом подвергает вас риску пропустить неизвестные налоговые вычеты. Финансовые консультанты Bogart Wealth уже более 30 лет помогают клиентам с налоговым планированием и оптимизацией. Свяжитесь с нами сегодня для получения дополнительной информации.

Принятие этих решений без консультации с профессионалом подвергает вас риску пропустить неизвестные налоговые вычеты. Финансовые консультанты Bogart Wealth уже более 30 лет помогают клиентам с налоговым планированием и оптимизацией. Свяжитесь с нами сегодня для получения дополнительной информации.

Налоговое планирование для начинающих: 6 налоговых стратегий и концепций

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Знайте свою группу, как работают ключевые налоговые идеи, какие записи нужно вести и основные шаги, чтобы уменьшить свой налоговый счет.

By

Сабрина Пэрис

Сабрина Пэрис

Специалист по управлению контентом | Налоги, инвестиции

Сабрина Пэрис — специалист по управлению контентом в команде по налогам и инвестициям. Ее предыдущий опыт включает пять лет работы менеджером проектов, редактором и помощником редактора в академических и учебных изданиях. Сабрина получила степень магистра издательского дела в Портлендском государственном университете.

Подробнее

и

Тина Орем

Тина Орем

Старший писатель/пресс-секретарь | Малый бизнес, налоги

Тина Орем покрывает малый бизнес и налоги в NerdWallet. Она имеет степень в области финансов, а также степень магистра журналистики и степень магистра делового администрирования. Ее работы появлялись в различных местных и национальных СМИ. Электронная почта: [электронная почта защищена].

Она имеет степень в области финансов, а также степень магистра журналистики и степень магистра делового администрирования. Ее работы появлялись в различных местных и национальных СМИ. Электронная почта: [электронная почта защищена].

Подробнее

Под редакцией Chris Hutchison

Chris Hutchison

Ведущий редактор по назначению следил за налоговым покрытием. Сейчас он возглавляет команду, изучающую новые рынки. До прихода в NerdWallet он был редактором и программистом в ESPN и редактором текстов в San Jose Mercury News.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

ПОДРОБНЕЕ401k

Налоговое планирование – это анализ и организация финансового положения человека с целью максимизации налоговых льгот и минимизации налоговых обязательств законным и эффективным образом.

Налоговые правила могут быть сложными, но если вы потратите некоторое время на то, чтобы изучить их и использовать их в своих интересах, это может повлиять на то, сколько вы в конечном итоге заплатите (или получите обратно) при подаче заявления. Вот несколько ключевых концепций налогового планирования и налоговой стратегии, которые нужно понять, прежде чем делать следующий денежный перевод.

1. Налоговое планирование начинается с понимания вашей налоговой категории

Вы не сможете планировать будущее, если не знаете, где вы находитесь сегодня. Итак, первый совет по налоговому планированию — понять, в какой федеральной налоговой категории вы находитесь.

В Соединенных Штатах действует прогрессивная налоговая система. Это означает, что люди с более высоким налогооблагаемым доходом облагаются более высокими ставками налога, а люди с более низким налогооблагаемым доходом облагаются более низкими ставками налога. Существует семь категорий федерального подоходного налога: 10%, 12%, 22%, 24%, 32%, 35% и 37%.

Независимо от того, в какой группе вы находитесь, вы, вероятно, не будете платить эту ставку со всего вашего дохода. Есть две причины:

Вы должны вычесть налоговые вычеты для определения своего налогооблагаемого дохода (поэтому ваш налогооблагаемый доход обычно не совпадает с вашей зарплатой или общим доходом).

Вы не просто умножаете свою налоговую категорию на свой налогооблагаемый доход. Вместо этого правительство делит ваш налогооблагаемый доход на части, а затем облагает налогом каждую часть по соответствующей ставке.

Например, предположим, что вы подаете заявление в одиночку с налогооблагаемым доходом в размере 32 000 долларов США. Таким образом, в 2021 году вы попадете в налоговую категорию 12%. Но платите ли вы 12% со всех 32 000 долларов? Нет. На самом деле вы платите только 10% от первых 9950 долларов; вы платите 12% на остальные. Если бы у вас было 50 000 долларов налогооблагаемого дохода, вы бы заплатили 10% с этих первых 9 950 долларов и 12 % с части дохода от 9 951 до 40 525 долларов. И затем вы заплатите 22% на остальное, потому что часть вашего налогооблагаемого дохода в размере 50 000 долларов попадает в категорию 22% налога.

Таким образом, в 2021 году вы попадете в налоговую категорию 12%. Но платите ли вы 12% со всех 32 000 долларов? Нет. На самом деле вы платите только 10% от первых 9950 долларов; вы платите 12% на остальные. Если бы у вас было 50 000 долларов налогооблагаемого дохода, вы бы заплатили 10% с этих первых 9 950 долларов и 12 % с части дохода от 9 951 до 40 525 долларов. И затем вы заплатите 22% на остальное, потому что часть вашего налогооблагаемого дохода в размере 50 000 долларов попадает в категорию 22% налога.

2. Разница между налоговыми вычетами и налоговыми кредитами

Налоговые вычеты и налоговые кредиты могут быть лучшей частью подготовки вашей налоговой декларации. Оба уменьшают ваш налоговый счет, но совершенно по-разному. Знание разницы может создать несколько очень эффективных налоговых стратегий, которые уменьшат ваш налоговый счет. (Узнайте больше о налоговых вычетах и налоговых льготах).

Налоговые вычеты — это конкретные понесенные вами расходы, которые вы можете вычесть из своего налогооблагаемого дохода.

Они уменьшают долю вашего дохода, подлежащую налогообложению.

Они уменьшают долю вашего дохода, подлежащую налогообложению.Налоговые льготы еще лучше — они дают вам скидку в размере доллара за доллар в вашем налоговом счете. Например, налоговый кредит в размере 1000 долларов снижает ваш налоговый счет на 1000 долларов.

Вы бы предпочли: | ||

$ 10 000 Налоговый вычет $ 10 0003 | … или A A A $ 10 000,0000 долл. США? | |

Ваш AGI | 100 000 долларов США | $100,000 |

Less: tax deduction | ($10,000) | |

Taxable income | $90,000 | $100,000 |

Tax rate* | ||

Расчетный налог | 22 500 долл. США | 25 000 долл. США | 720003 | ($10,000) |

Your tax bill | $22,500 | $15,000 |

3.

Taking the standard deduction vs. itemizing

Taking the standard deduction vs. itemizing

Deciding следует ли детализировать или использовать стандартный вычет, является важной частью налогового планирования, потому что выбор может иметь огромное значение в вашем налоговом счете.

Что такое стандартный вычет?

По сути, это фиксированный налоговый вычет без лишних вопросов. Применение стандартного вычета значительно ускоряет подготовку к уплате налогов, что, вероятно, является серьезной причиной, по которой многие налогоплательщики делают это, а не детализируют.

Конгресс устанавливает сумму стандартного вычета, и обычно она ежегодно корректируется с учетом инфляции. Стандартный вычет, на который вы имеете право, зависит от вашего статуса подачи документов, как показано в таблице ниже.

Статус регистрации | 2021 tax year | 2022 tax year | |||

|---|---|---|---|---|---|

Single | $12,550 | $12,950 | |||

Married, filing jointly | $25,100 | 25 900 долл. | |||

Женат, подается отдельно | 12 550 долл. США | 12 950 долл. США 910707 9003 0172 | Глава семьи | 18 800 долл. США | 19 400 долл. США |

9’288 Что означает 9’item’ize?

Вместо стандартного вычета вы можете детализировать свою налоговую декларацию, что означает получение всех индивидуальных налоговых вычетов, на которые вы имеете право, один за другим.

Как правило, люди перечисляют, если их постатейные отчисления в сумме превышают стандартные отчисления. Ключевой частью их налогового планирования является отслеживание их отчислений в течение года.

Недостаток перечисления налогов заключается в том, что на уплату налогов уходит больше времени, и вы должны доказать, что имеете право на вычеты.

Вы используете График A IRS, чтобы требовать свои детализированные вычеты.

Некоторые налоговые стратегии могут сделать детализацию особенно привлекательной. Например, если у вас есть дом, ваши постатейные вычеты по процентам по ипотеке и налогам на недвижимость могут легко составить сумму, превышающую стандартный вычет. Это может сэкономить вам деньги.

Возможно, вы сможете указать детали в своей налоговой декларации штата, даже если вы берете стандартный вычет из федеральной налоговой декларации.

Хорошие новости: налоговое программное обеспечение или хороший налоговый консультант могут помочь вам выяснить, на какие вычеты вы имеете право и не превышают ли они стандартные вычеты.

| |

Акция: пользователи NerdWallet могут сэкономить до 15 долларов на TurboTax. | |

|

4. Следите за популярными налоговыми вычетами и зачетами

Существуют сотни возможных вычетов и зачетов, и все они имеют свои правила относительно того, кому разрешено их получать. Вот некоторые из них (нажмите на ссылку, чтобы узнать больше).

Tax break | What it’s generally for | ||

|---|---|---|---|

Costs of adopting a child | |||

College education costs | |||

Losses on stock продажи (для компенсации прироста капитала) | |||

Передача денег, автомобилей, предметов искусства, инвестиций, предметов домашнего обихода или других вещей на благотворительность | |||

Day Care и аналогичные затраты | |||

Являятся родителями | |||

для людей или их кусочки, которые выступают на постоянном и общее количество | . определенные скорректированные валовые доходы | ||

Часть вашей ипотеки или арендной платы; налог на недвижимость; коммунальные услуги, ремонт и техническое обслуживание; и аналогичные расходы, если вы работаете из дома | |||

бакалавриат, аспирантура или даже курсы без степеней в аккредитованных учреждениях | |||

НЕОБХОДИТЕЛЬНЫЕ МЕДИЦИНСКИЕ ПРОТИВОСТИ НА ЧЕЛОВЕКА | |||

Установка элементов, делающих дом энергоэффективным | |||

Взносы в IRA для людей с доходом ниже определенного порога |

5. Знайте, какие налоговые записи нужно вести

Хранение налоговых деклараций и документов, которые вы использовали для их заполнения, имеет решающее значение, если вы когда-либо подвергались проверке. Как правило, у IRS есть три года, чтобы решить, проводить ли проверку вашей декларации, поэтому храните свои записи как минимум в течение этого времени. Вам также следует хранить налоговые записи в течение трех лет, если вы подаете заявку на кредит или возмещение после того, как подали первоначальную декларацию.

Хранить записи в определенных случаях дольше — если применимо какое-либо из этих обстоятельств, IRS имеет более длительный срок проверки вас:

Шесть лет: Если вы занижали свой доход более чем на 25%.

Семь лет: Если вы списали убыток от «бесполезной ценной бумаги».

Бессрочно: если вы совершили налоговое мошенничество или не подали налоговую декларацию.

Категория | |

|---|---|

Income | |

Expenses & deductions | |

Retirement accounts |

|

Другие инвестиции |

стратегии налогового планирования, которые могут помочь держать руки IRS подальше от ваших денег. Вот несколько популярных стратегий налогового планирования.

Измените свою форму W-4

Форма W-4 сообщает вашему работодателю, сколько налогов нужно удерживать из вашей зарплаты. Ваш работодатель перечисляет этот налог в IRS от вашего имени.

Вот как использовать форму W-4 для налогового планирования.

Если вы получили огромный налоговый счет при подаче заявления и не хотите снова переживать эту боль, вы можете увеличить размер удержания. Это может помочь вам платить меньше (или ничего) в следующий раз, когда вы будете подавать документы.

Если вы получили огромное возмещение в прошлом году и хотели бы, чтобы эти деньги оставались в вашей зарплате в течение года, сделайте обратное и уменьшите удержание.

Возможно, вы заполнили форму W-4, когда приступили к работе, но вы можете изменить форму W-4 в любое время. Просто загрузите его с веб-сайта IRS, заполните и отдайте своему отделу кадров или команде по расчету заработной платы на работе.

Вложите деньги в форму 401(k)

Ваш работодатель может предложить план сбережений и инвестиций 401(k), который дает вам налоговые льготы на деньги, отложенные на пенсию.

Налоговое управление США не облагает налогом то, что вы переводите непосредственно из своей зарплаты в форму 401(k). В 2022 году вы можете переводить на счет до 20 500 долларов в год. Если вам 50 лет или больше, вы можете внести до 27 000 долларов.

Если ваш работодатель частично или полностью соответствует вашему взносу, вы получите бесплатные деньги в придачу.

Вложите деньги в IRA

Помимо плана, спонсируемого работодателем, существует два основных типа индивидуальных пенсионных счетов: IRA Roth и традиционные IRA.

У вас есть время до крайнего срока уплаты налогов, чтобы финансировать свой IRA за предыдущий налоговый год, что дает вам дополнительное время для налогового планирования и использования этой стратегии.

Налоговое преимущество традиционной IRA заключается в том, что ваши взносы могут не облагаться налогом. Сумма, которую вы можете вычесть, зависит от того, охвачены ли вы или ваш супруг пенсионным планом на работе и сколько вы зарабатываете. Вы платите налоги, когда получаете выплаты после выхода на пенсию (или если вы снимаете средства до выхода на пенсию).

Налоговое преимущество Roth IRA заключается в том, что снятие средств при выходе на пенсию не облагается налогом. Вы платите налоги вперед; ваши взносы не облагаются налогом.

Прибыль от ваших инвестиций растет без уплаты налогов в Roth и с отсрочкой налогообложения в традиционной IRA.

В этой таблице показаны эти учетные записи в действии.

ROTH IRA | ТРАДИЦИОННЫЙ IRA |

|---|---|

Contribution limit | |

$6,000 in 2022 ($7,000 if age 50 or older) | $6,000 in 2022 ($7,000 if age 50 or older) |

Key pros | |

Ключевые минусы | |

Правила раннего вывода | |

| |

| |

| |

Откройте счет 529

Эти сберегательные счета, открытые в большинстве штатов и некоторых учебных заведениях, помогают людям откладывать деньги на колледж.

Вы не можете вычитать взносы по федеральному подоходному налогу, но вы можете сделать это в налоговой декларации штата, если вы вкладываете деньги в 529 вашего штата.строить планы.

Если ваши пожертвования плюс любые другие подарки конкретному бенефициару превысят 16 000 долларов США в 2022 году, могут возникнуть налоговые последствия. счет, воспользуйтесь этим, чтобы снизить свой налоговый счет. IRS позволяет вам ежегодно переводить не облагаемые налогом доллары прямо из вашей зарплаты в FSA; лимит составляет 2750 долларов на 2021 год и 2850 долларов на 2022 год9.

0003

0003Вы должны будете использовать деньги в течение календарного года на медицинские и стоматологические расходы, но вы также можете использовать их на сопутствующие предметы повседневного обихода, такие как бинты, тесты на беременность, молокоотсосы и иглоукалывание для себя и своих квалифицированных иждивенцев. . Вы можете потерять то, чем не пользуетесь, поэтому найдите время, чтобы рассчитать ожидаемые медицинские и стоматологические расходы на предстоящий год.

Некоторые работодатели могут позволить вам перенести до 570 долларов на следующий год.

Использование счетов с гибкими расходами для иждивенцев (DCFSA)

Этот FSA с изюминкой — еще один удобный способ уменьшить ваш налоговый счет — если ваш работодатель предлагает его.

В 2022 году IRS исключит из вашей зарплаты до 5000 долларов, которые ваш работодатель перевел на счет Dependent Care FSA, что означает, что вы не будете платить налоги с этих денег.

Это может иметь огромное значение для родителей, потому что дошкольные и послешкольные учреждения, детские сады, дошкольные учреждения и дневные лагеря обычно разрешены. Также может быть включен уход за пожилыми людьми.

Это может иметь огромное значение для родителей, потому что дошкольные и послешкольные учреждения, детские сады, дошкольные учреждения и дневные лагеря обычно разрешены. Также может быть включен уход за пожилыми людьми.Страховое покрытие может варьироваться в зависимости от работодателя, поэтому ознакомьтесь с документами вашего плана.

Максимальные сберегательные счета для здоровья (HSA)

Сберегательные счета для здоровья — это не облагаемые налогом счета, которые вы можете использовать для оплаты медицинских расходов.

Взносы в HSA не облагаются налогом, а снятие средств также не облагается налогом, если вы используете их для покрытия квалифицированных медицинских расходов.

Если у вас есть медицинская страховка с высокой франшизой только для себя, вы можете внести до 3650 долларов в 2022 году. Если у вас есть семейная страховка с высокой франшизой, вы можете внести до 7300 долларов.