Как оптимизировать НДС — схемы и способы уменьшение налога. Оптимизация ндс

АнтиНДС Сервис - Оптимизация НДС

Оптимизации НДС — схемы, способы и методы, услуги оптимизации налогообложения в 2018 году с ГАРАНТИЕЙ! Предоставляем полный спектр услуг, теперь Вам не нужно искать где купить НДС, и соглашаться на сомнительные схемы оптимизации налогов НДС.

Работаем с 2010 года!

Множество довольных клиентов!

Лучшее и надежное предложение на рынке!

Предоставляем услуги по оптимизации НДС, Вы получите полный комплект документов (Счет-фактуры, УПД, ТТН, Торг-12, акты выполненных работ, накладные, счета на оплату и т.д.), а также гарантированное подтверждение по сдаваемой отчетности с нашей стороны, как за текущий, так и за прошедшие отчетные периоды. Что позволит вам произвести уменьшение НДС в декларации. Помогаем закрыть НДС как текущим кварталом, так и через корректировку предыдущих отчетных периодов.Обратившись именно к нам, Вы можете быть уверенны что Ваш вопрос будет полностью решен в рамках действующего законодательства.

Мы очень дорожим нашими клиентами, и надеемся на долгосрочное сотрудничество, поэтому все заказы выполняем качественно и в срок, а это именно те причины, по которым Вы должны обратится именно к нам!

Более подробную информацию вы всегда можете получить, обратившись к нам по контактным данным указанным на странице «Контакты», или через форму обратной связи.

Где бы Вы не находились, наш сервис поможет Вам!

-

Анонимность

"АнтиНДС" сервис гарантирует конфиденциальность своим клиентам. Мы не передаем информацию о наших клиентах третьим лицам. Прежде всего для нас важно доверие клиентов!

-

Поддержка

В любое время года и погоду с понедельника по пятницу с 10:00 до 19:00 мы решим любую возникшую проблему и ответим на все Ваши вопросы!

-

Безопасность

Сотрудничая с нашим сервисом, Вы гарантированно получите уверенность в завтрашнем дне! Мы нацелены на долгосрочное сотрудничество с нашими клиентами, поэтому заботимся о Вашей безопасности!

-

Доступность

Наши цены самые выгодные и доступные на рынке услуг по оптимизации налогов, мы постоянно анализируем тарифы конкурентов и готовы предложить Вам самые доступные цены!

-

Надежность

За долгое время работы наш сервис получил репутацию надежного партнера, если Вы из Москвы или у Вас есть знакомые предприниматели в Москве, спросите у них о нашем сервисе.

-

Профит

Оптимизируя налоги с нашим сервисом, Вы выйдите на качественно новый уровень повышения Вашего дохода!

И не плати лишнего!

Начни сотрудничать с нами, прямо сейчас!

antinds.ru

способы, схемы, примеры. Формула НДС

Если вы имеется в собственном распоряжении бизнес, то уже, естественно, столкнулись с проблемой уплаты налогов. Дело в том, что при получении дохода от ведения собственного бизнеса вы обязаны часть этой прибыли отдать государству - это и есть налог. Если говорить точнее, то доход облагается конкретным налогом, который известен как НДС. Оптимизация его и станет главной темой данной статьи. Вы узнаете о том, что это такое, а также зачем вам это понадобится и какие преимущества это даст вашему бизнесу. Если вы еще не знаете, то НДС - это налог на добавленную стоимость, и из данного материала вы сможете узнать также, что это такое и почему многие предприниматели стремятся сократить его размер, используя самые разнообразные схемы и методы. Оптимизация НДС - это очень интересная тема для каждого читателя, который знаком с миром финансов, а также невероятно полезная тема для бухгалтеров и частных предпринимателей, так как именно они смогут использовать ее на практике.

Налог на добавленную стоимость

Прежде чем рассматривать, какой может быть оптимизация НДС, необходимо обратить внимание на то, что представляет собой этот пресловутый налог на добавленную стоимость. Естественно, специалисты в этой среде уже прекрасно знают, что это такое, но все же стоит уточнить для тех людей, которые не слишком хорошо разбираются в финансах. Итак, налог на добавленную стоимость - это косвенный налог, который взимается с фирмы, а точнее, с части стоимость услуги или товара, которая генерируются на протяжении всего цикла товара. Как видите, это вовсе не как налог на прибыль, с которым сложно будет производить какие-либо манипуляции, так как прибыль в большинстве случаев является конкретной. В данном же случае все не является настолько определенным, поэтому у вас есть широкое поле деятельности. Но при этом вам стоит понимать, что шутить с НДС не стоит, потому что всегда можно попытаться сократить количество выдаваемых средств, но переусердствовать и нарушить закон. Так что оптимизация НДС - это довольно сложный и кропотливый процесс. Естественно, вам стоит понимать, что у вас не получится сократить сумму налога очень сильно, более того, в некоторых случаях вам не удастся это сделать вообще, но вы сможете получить отсрочку по платежу, так что, так или иначе, это довольно полезный вариант, о котором вам стоит знать.

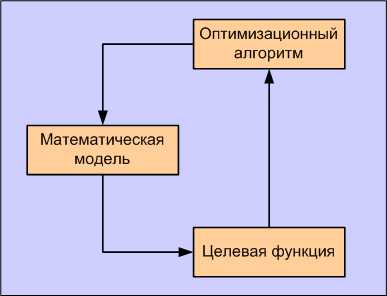

Комплексный подход

В первую очередь вам стоит обратить внимание на то, что в различных точках мира и на различные товары и услуги налог на добавленную стоимость будет различаться. Очень часто эта ставка устанавливается на уровне 23 процентов, однако в разных странах имеются свои перечни товаров, в которых установлена ставка НДС 10 процентов. Прежде чем вы задумаетесь об оптимизации, вам стоит внимательно изучить законодательство конкретно вашей страны, а также разобраться с тем, под какие определения попадают товары и услуги, которые вы продаете, чтобы определить, какому именно проценту налога они соответствуют.

Основные ошибки

Многие люди считают, что на этом можно и закончить оптимизацию, но они ошибаются. Глубоко заблуждаются даже те, которые считают, что одного из имеющихся методов и подходов, которые будут описаны в статье позже, также будет достаточно для проведения грамотной оптимизации. К сожалению, вас придется разочаровать, так как этого гарантированно не будет достаточно. Естественно, одним методом вы, возможно, сможете отнять небольшую сумму от НДС, но она будет крайне мала, и вы вряд ли будете удовлетворены результатом.

Использование нескольких методов

Именно поэтому необходимо рассматривать оптимизацию НДС как комплексную меру, то есть вам нужно использовать сразу несколько методов, подходов, схем и стратегий, чтобы добиться стоящего результата. Но при этом никогда не забывать о том, что налоговые службы всегда очень внимательно проверяют отчетность и документацию, так что оптимизацию нужно проводить легально и чисто, то есть так, чтобы ваши действия не выглядели как попытка уклонения от уплаты налогов. Некоторые люди, которые проживают в выгодных для ведения собственного бизнеса странах, а также продают товары и услуги по ставке НДС 10 процентов, например, могут вообще отказаться от оптимизации, так как они не теряют больших денег, когда платят налоги. Но если же вас не устраивает то, сколько вам приходится отчислять государству, а также у вас случилась ситуация, в которой вам нужно отсрочить платеж или же сделать его меньше, то вам обязательно нужно ознакомиться с данной статьей, а вместе с тем и с процессом оптимизации. Пришло время узнать, как уменьшить НДС в своей собственной фирме.

Компания-посредник

Зачастую, чтобы получить определенные льготы по НДС, необходимо обзавестись фирмой-посредником, причем сделать это можно самостоятельно, то есть не привлекая никаких третьих сторон. Вы можете открыть такую фирму самостоятельно, но при этом нужно помнить, что это не должна быть компания-однодневка, существование которой для сокращения размера уплачиваемого налога является очевидным для налоговых служб. Вам придется арендовать отдельное помещение для вторичной компании (также вы можете просто арендовать юридический адрес, однако это может повысить подозрительность налоговых служб), внести на банковский счет этой компании средства и совершать определенные действия с этим счетом, чтобы он не оставался статичным постоянно, нанять персонал, который будет работать в рамках новой фирмы, а также иметь всю необходимую документацию, подтверждающую деятельность этого предприятия.

Зачем же тогда это нужно, если все выглядит так сложно и громоздко? Именно поэтому вам и нужно обратиться к опытному специалисту, который сможет рассчитать стратегию оптимизации таким образом, чтобы ваши расходы были значительно ниже, чем прибыль, которую вы получите от оптимизации. Если же расходов все равно будет больше, то вы можете понять, что оптимизация (по крайней мере, тот вид, который вы выбрали) для вас не работает, и льготы по НДС оказываются слишком маленькими по сравнению с тем, какие потери несет ваша компания для получения этих льгот.

Формулы

Итак, вы решили разобраться с тем, как уменьшить НДС, однако информации на эту тему имеется так много, что понять все вам вряд ли удастся. Да и в этом нет никакой необходимости, потому что вам нужно знать лишь основные и самые важные моменты. Например, чтобы разобраться с оптимизацией, вам нужно иметь представление о том, каковы формулы НДС. Всего их существует немного, и все они крайне просты.

Простейшая из них позволяет вам, имея сумму и процент, рассчитать, сколько же вам придется заплатить. Для этого сумма умножается на процент, а затем делится на сто.И с помощью этой формулы НДС можно высчитывать и другие важные показатели, такие как стоимость товара или услуги с НДС, стоимость товара или услуги без него. Более того, вы сможете выделить сумму налога из общей стоимости, что также является очень полезным свойством. В общем, базовая информация - это очень важный шаг на пути понимания того, как оптимизировать налог на добавленную стоимость. И сейчас, когда вы уже знаете, как считать НДС, вам пора узнать, какие же бывают основные виды оптимизации, а за ними разобраться с методами и схемами, доступными на сегодняшний день на легальной основе.

Виды оптимизации

Теперь вы всерьез задумались о том, как уйти от НДС, но не знаете, с чего начать. Ведь существует большое количество методов, которые вы можете использовать, что добиться значительных результатов. Но не стоит сразу же пытаться найти для себя подходящий метод, лучше начинать с более общих понятий. В первую очередь вам нужно определить, хотите ли вы, чтобы оптимизация была стратегической или одноразовой, так как это будет очень сильно влиять на дальнейшую деятельность.

В чем разница между стратегической и одноразовой оптимизацией? Разница заключается в глобальности, так как одноразовая оптимизация, как легко можно понять из названия, рассчитана только на единичное применение. С помощью такой оптимизации вы сможете снизить размер уплачиваемого НДС один раз или же единожды отсрочить дату уплаты. В некоторых случаях это бывает крайне полезно, однако если вы не находитесь в экстренной ситуации, то вам стоит задуматься о том, чтобы запланировать стратегическую оптимизацию.

В чем отличие стратегической оптимизации от одноразовой? Все различия заключаются в том, что стратегическая оптимизация рассчитана на продолжительное использование, то есть она будет служить вам каждый раз, когда вы будете платить НДС. Это, естественно, гораздо более сложный и трудоемкий процесс, так как специалисту необходимо принять во внимание гораздо больше факторов, но и результат будет более впечатляющим.

Естественно, вам стоит понимать, что ни один из видов нельзя назвать более или менее полезным, так как каждый из них может оказаться полезным в тот или иной момент времени. Но когда вы уже определитесь с тем, какой именно вид оптимизации лучше всего подходит для вашей компании, вам стоит задуматься о том, какой метод, отвечающий за уменьшение НДС, вам лучше будет выбрать.

Факторы

Вы уже были готовы изучать доступные легальные методы оптимизации, но опять оказывается, что делать это еще рано. Почему? Дело в том, что существуют различные факторы, влияющие на оптимизацию НДС. Их может быть большое количество, и они также зависят от того, в какой стране вы ведете свою деятельность, а также какие именно товары и услуги вы будете продавать.

Например, вам обязательно стоит знать о вычетах, которые являются актуальными в тех или иных ситуациях. Вычеты зачастую уплачиваются на таможне, предъявляются поставщикам и так далее. Таким образом, НДС сразу же вычитается из стоимости товара, соответственно, вашей компании не приходится его оплачивать. Если вы этого не будете знать, то вы можете заплатить больше, чем должны были. Так что очень важно, чтобы вы имели общее представление обо всех аспектах, связанных с налогом на добавленную стоимость, а также всегда обращались только к проверенным специалистам, если вы хотите максимально эффективно оптимизировать НДС. Также очень важно, чтобы это была законная оптимизация НДС, так как в противном случае вы можете потерять значительно больше, чем собирались сэкономить.

Методы оптимизации

Что ж, наконец пришло время более детально разобрать методы и способы оптимизации НДС, которые существуют в современной финансовой деятельности. Естественно, не стоит ожидать того, что каждый из описанных методов идеально подойдет для конкретно вашей ситуации, но при этом не забывайте о комплексном подходе. Не нужно ориентироваться только на один или два метода, старайтесь мыслить более глобально и пытаться применить как можно больше подходов для получения максимальной результативности.

Итак, первый метод - это использование опционов. Опционы - это контракты, которые можно приобрести в любой момент, но при этом в любой момент от него отказаться. Это не самая надежная форма торговли, однако при этом у нее имеется огромное преимущество, которое заключается в том, что реализация опционов осовобождается от налогообложения, так что налог на добавленную стоимость по им вам платить не придется. Однако это лишь один из вариантов оптимизации налогообложения НДС, поэтому не думайте сразу же концентрироваться именно на нем.

Во-вторых, вы можете использовать продажу собственности как способ сэкономить на НДС. Каким образом? Дело в том, что продажа недвижимости облагается внушительным налогом на добавленную стоимость. Как избежать его уплаты? Сделать это можно с помощью второй компании, о которой речь шла выше. Вы можете заменить сделку о продаже недвижимости на другую, в рамках которой средства идут на то, чтобы сформировать уставной капитал второй компании. А эти деньги не облагаются НДС, так что это еще один способ избежать лишних трат законным способом.

Задаток - это еще один вариант, который позволит вам избежать уплаты данного налога. Если вы составите специальное соглашение, в соответствии с которым аванс, выплачиваемый вашей компании, будет рассматриваться как задаток. А задаток, в свою очередь, не облагается НДС, и вам не придется платить за него лишние деньги. Естественно, это не всегда будет крупная сумма, но если принимать во внимание комплексность, любая мелочь может оказаться полезной.

Также вам стоит обратить внимание на управление транспортными расходами, так как в этой области также имеется возможность снижения НДС до десяти процентов. Для этого необходимо товары перевозить с помощью транспорта продавца или обращаясь к транспортной компании. В отличие от предыдущих случаев, этот метод не позволяет вам полностью избавиться от уплаты НДС, но стоит отметить, что и его снижение в случаях с крупными партиями может позволить вам значительно сэкономить.

Напоследок вам стоит обратить внимание на займ как на способ снижения расходов по НДС. В данном случае вы можете договориться с покупателем, чтобы он оплатил товар с помощью займа, который в итоге получает обратно от продавца. После этого оформляется договор взаимозачета, чтобы избежать оплаты налога. Но при этом стоит принять к сведению, что налоговые органы зачастую очень внимательно рассматривают такие случаи и нередко решают, что подобная сделка является незаконной, так что не стоит злоупотреблять подобным методом, особенно с учетом того, какое существует широчайшее разнообразие других способов.

Итак, вы уже рассмотрели некоторые примеры оптимизации НДС, и можете сложить общее впечатление о том, как это происходит. Но это еще не все, о чем вам предстоит узнать. Впереди вас ждут еще и схемы оптимизации НДС, которые вам также стоит использовать, если вы хотите добиться максимального результата.

Схемы оптимизации

Какие же схемы оптимизации налога на добавленную стоимость можно использовать в своей действительности? Как и методов, их имеется довольно много, поэтому вам стоит всегда выбирать то, что лучше всего подходит именно вашему бизнесу, а также комбинировать подходы, чтобы получать максимальный результат.Первое, о чем стоит рассказать - это оприходование товара. Это довольно интересная стратегия, которая позволит вам отложить время оплаты налога на добавленную стоимость. Что для этого нужно сделать? Если вы не сразу же перенесете средства на счет, содержащий основные средства, а оставите их на счету с капитальными вложениями во внеоборотные активы, то НДС можно будет отнести к вычету, о котором рассказывалось выше. Соответственно, вы сможете не выплачивать эту сумму налога, но при этом стоит помнить, что такой метод не стоит использовать постоянно, так как вы легко сможете нарушить закон.

Также вам стоит обратить внимание на недостатки в счет-фактуре, которые позволят вам также серьезно отложить выплаты по налогу. Если вы обнаружите какие-либо недочеты в документации вашего поставщика, то вы можете не выплачивать по товару или услуге НДС. Однако нужно понимать, что отсрочка будет действовать до тех пор, пока поставщик не исправит все недочеты в документации, а препятствование этому процессу может привести к нежелательным последствиям.

Еще один момент, связанный со счет-фактурой, - это время ее получения. Дело в том, что НДС к выплате высчитывается после того, как вы получаете счет-фактуру. Если вы заранее знаете, что вам нужно будет отложить выплату налога и стратегически планировать налоговую деятельность, то можете соответственно переносить выписку счет-фактур на более позднюю дату.

Отдельно стоит рассказать о векселях. Многие люди могут сразу же задать вопрос: а при чем здесь вексель? Однако оказывается, что их также можно использовать для того, чтобы сэкономить на выплатах налога на добавленную стоимость. Ведь по векселям НДС не взимается, так что если по нему будут переданы средства в качестве оплаты, полученной за товар, то вам не придется платить налог с этой суммы.

Ну и последнее, о чем стоит сказать - это уточнения в декларации. Можно рассмотреть конкретный пример: у вашей компании в конце месяца ожидается серьезное поступление финансовых средств, но при этом в следующем месяце ожидается увеличение и входного НДС. Исходя из этого, вы можете не учитывать в декларации на следующий месяц эти крупные поступления. Так вы сможете заплатить небольшую пеню за просрочку платежа, но при этом не только отсрочить выплату по НДС, но и значительно ее сократить. Казалось бы, эта схема очень похожа на мошенничество, и многие люди не хотят рисковать, чтобы не иметь проблем с налоговыми службами. Но на самом деле у вас есть полноценное легальное оправдание, которым является пеня, заплаченная вами.

Что ж, вот и все, теперь вы знаете, как сэкономить на уплате налога на добавленную стоимость или отсрочить его выплату, независимо от того, каков размер НДС: 18 процентов или 23 процента. Даже обладая подобными знаниями, вы сможете проворачивать определенные легальные операции по оптимизации НДС. Но при этом вам не стоит забывать о комплексности, которая является ключевым фактором успешности данного мероприятия. Как вы прекрасно понимаете, НДС (18 процентов) - это довольно крупная сумма, особенно если вы оперируете крупными суммами.

Проще говоря, вам стоит ознакомиться с базовой информацией и получить общее представление об оптимизации НДС, и все эти данные вы можете обнаружить в данной статье. Однако если же вы хотите добиться максимального результата, то вам стоит обратиться к профессионалу, так как только он сможет стратегически распланировать вашу оптимизацию, чтобы она оказалась легальной, эффективной и полезной для вашего бизнеса. НДС - это не приговор, и вы не обязательно должны платить его в полном объеме. Если действовать умело, то вы сможете сократить свои расходы, не привлекая лишнего внимания налоговых служб.

fb.ru

Оптимизация НДС - способы, схемы, на примере организации, как работать, в оптовой торговле в 2018 году

Какие существуют способы оптимизации НДС в 2018 году. Какие схемы законны, а какие нет. Какие есть методы и схемы, и как применять их для различных организаций.

Налоговое законодательство требует от предпринимателей уплаты большого количества налогов. Поэтому многие ищут способы немного снизить их размер или получить отсрочку.

Не все из них являются законными, поэтому налоговые органы всегда с особой тщательностью проверяют деятельность компаний. Тем не менее, есть методы, позволяющие оптимизировать налоги, не нарушая законодательство.

Известно, что каждый современный бизнесмен обязан платить огромное количество налогов. А их оптимизация позволяет предпринимателям существенно экономить.

В 2018 году в Налоговый кодекс внесли много изменений. Это касается и уплаты такого налога, как НДС. К примеру, ст. 174 позволяет налогоплательщикам производить уплату не 20-го числа, а 25-го.

Если применяется освобождение от уплаты НДС, то предприниматели могут воспользоваться отсрочкой. Еще одно новшество 2018 года – предоставление декларации по НДС в электронном виде.

Регулируется это нововведение Налоговым кодексом (ст. 80, 174). Кроме этого, если декларация подается в бумажном виде, она не будет считаться представленной.

Это касается также и налоговых агентов, а не только непосредственно налогоплательщиков. Для того, что оптимизация не нарушала закон, следует знать:

| Занятие коммерческой деятельностью возможно | Если организация использует один из видов налогообложения |

| Чаще всего налогоплательщик сам вправе выбирать | Удобную для него систему уплаты налогов |

| Также он самостоятельно выбирает способ учета | Хозяйственных операций |

Чтобы существенный результат от оптимизации, необходимо сделать ее комплексной. Иначе эффект от того, что компания обращает внимание только на одну сделку, будет минимальным.

Главное, иметь опытного специалиста, который смог сделать все, не нарушая российское законодательство. Если для оптимизации необходимо создать компанию-посредника, то обязательно нужно:

- отдельное помещение;

- материалы и средства на банковском счету;

- персонал, работающий в новой фирме;

- вся деятельность должна быть подтверждена документально.

При заключении договоров следует учитывать, как он может повлиять на налогообложение. Для этого рекомендуют использовать налоговое планирование, то есть анализ последствий той или иной операции.

К тому же, на размер налогов могут повлиять контрагент, территориальный фактор или сроки перехода права собственности.

Основные определения

Оптимизация налогов – это способ уменьшения суммы налога или получения отсрочки для его уплаты. Легальных способов минимизировать НДС не так много, а за незаконные методы

Уголовный кодекс предусматривает определенное наказание. Оптимизация может быть:

| Стратегической | То есть разработанной на длительное время |

| Одноразовой | И использоваться для отдельных операций |

НДС – вид налога, который уплачивается продавцом при реализации каких-либо услуг, товаров и т. д. В целом, этот налог рассчитывается в зависимости от стоимости реализованного товара.

Учитывается также вычет НДС и восстановленный НДС. Восстановить налог можно только по тем операциям, которые указаны в ст. 170 Налогового Кодекса.

Вычеты применятся к суммам, которые:

- были предъявлены поставщиками;

- уплачены на таможне;

- уплачены при ввозе в страну товара из того государства, которое является членом Таможенного союза.

В законодательстве нет такого понятия, как торговля. Поэтому ее определяют, как деятельность, направленную на реализацию товара, который был приобретен заранее.

Тем не менее, в статье 346 НК РФ содержится перечень объектов организации торговли. Они делятся на два вида – стационарную сеть и нестационарную.

Размер суммы к уплате

Налоговый кодекс предусматривает несколько видов ставок, от которых зависит сумма налога на добавленную стоимость. Существует ставка в 0%, применяемая для услуг и товаров, перечень которых содержится в ст. 164 НК РФ.

Ставка в 10% используется для реализации некоторых видов печатных изданий, детских товаров, импортных лекарственных препаратов и скота.

Также она учитывается при внутренних воздушных перевозках. НДС в 18% применяется для всех случаев остальных случаев. Ставки 10/110% и 18/118% оплачиваются, если была произведена предоплата за товары.

Правовое регулирование

Все, что связано с налогообложением, регулирует Налоговый кодекс РФ, Приказ ФНС России от 29.10.14 N ММВ-7-3/558@, Федеральный закон от 04.11.2014 №347 и письмо Минфина России от 26.03.12 № 03-07-05/08.

Таких методов существует несколько. Но чаще всего налогоплательщики используют следующие способы:

| Опционы | Так называют контракты, при которых человек, купивший опцион может в любой момент отказаться от прав на него. Реализация опционов не облагается налогом на добавленную стоимость (ст. 149 НК РФ) |

| Продажа собственности | Некоторые компании продают свое имущество, чтобы расплатиться с кредиторами. Но договор купли-продажи облагается НДС. Поэтому эту сделку заменяют на другую. Для этого создается еще одна фирма, а средства, вложенные в нее, считаются уставным капиталом. С них НДС не платиться |

| Задаток | В этом случае аванс компания оформляет как задаток, для чего составляется специальное соглашение. Он не облагается налогом |

| Управление транспортными расходами | Этот способ оптимизации позволяет предпринимателю снизить НДС на 10%. Для этого товар может доставляться транспортом продавца или транспортной компанией |

| Займ | Покупатель оплачивает товар с помощью оформления займа. Затем получает его от продавца. Далее оформляется договор взаимозачета. Но налоговые органы часто рассматривают такую схему, как незаконную |

Какова цель мероприятия

Все способы оптимизации налога на добавленную стоимость позволяют налогоплательщикам не только уменьшить сумму выплат, но и получить отсрочку. Для этого достаточно воспользоваться подходящим методом.

Схемы оптимизации НДС

Самые популярные легальные схемы, которые используют предприниматели для уменьшения НДС, это оформление займа, оформление задатка, замена договора купли-продажи и управление расходами на транспорт.

Но важно знать, что при займе необходимо следить, чтобы стоимость товара и сумма займа не совпадали. Как и сроки отправки груза и подписания документов.

Видео: оптимизация налогов

Иначе налоговая может решить, что эта схема придумана специально и является незаконной. В случае, когда аванс оформляется как задаток, налог платится только после оказания указанных услуг.

Этот способ часто используется в сфере строительства. Кроме этих схем, есть еще несколько:

| Оприходование товара | Компания имеет право удержать на некоторое время перевод средств со счета «Капитальные вложения во внеоборотные активы» на счет «Основные средства». Тогда НДС можно принять к вычету |

| Недостатки в счет-фактуре | Если в документе от поставщика есть какие-то недочеты, НДС к вычету можно не принимать. Естественно, пока поставщик не устранит ошибки в счете-фактуре |

| Сроки получения счет-фактуры | Сумма НДС к вычету принимается после получения этого документа. Поэтому получение счет-фактуры можно оформить на более поздний период |

| Вексель | Его следует оформлять, если стоимость услуг или товара меняться не будет. Составляется в произвольной форме документ, в котором должны быть указаны вексельные реквизиты. По нему будут переданы средства как плата товара или услуг. Эти деньги не подлежат налогообложению (Письмо Минфина РФ от 06.06.2005 N 03-04-11/126) |

| Уточнения в декларации | Есть ситуации, когда в конце отчетного месяца предвидится поступление больших средств, а в следующем месяце увеличится входной НДС. Значит, в декларации эти поступления можно не учитывать. В декларации за следующий месяц необходимо пересчитать НДС и пеню за просрочку. Это способ удобен, когда фирма подает ежемесячные декларации, так как позволяет не изымать средства из оборота компании. Уплате небольшой пени не позволяет налоговым органам расценить эту схему как мошенническую |

Кроме того, у фирмы могут быть собственные индивидуальные схемы оптимизации НДС. Дело в том, что некоторые известные схемы могут сильно навредить фирме. Поэтому предпринимателям приходится создавать свои уникальные методы.

На примере организации

Как работать оптимизация НДС в 2018 году в компании? Можно рассмотреть одну из схем оптимизации на примере.

Допустим, что компании «Огонек» необходимо продать товара на сумму 20 тыс. рублей. При этом компания использует общую систему налогообложения, а, значит, НДС составит 18 %.

Также продавец требует от покупателя предоплату в размере 4 720 рублей. НДС также учитывается. Если сделка пройдет на основания договора поставки, то фирме придется заплатить НДС в размере 720 тыс. рублей.

А вся сумма НДС составит 3 тыс. 600 рублей. Если использовать схему опциона, обе стороны могут установить определенную цену на товар.

К примеру, 18 тыс. рублей. Они заключают опционный контракт, по которой продавец перечисляет так называемую премию в размере 4 тыс. рублей.

Эти деньги не облагаются НДС. Налог придется заплатить в размере:

3 тыс. 240 рублей (18 тыс. рублей * 18%)

Экономия для компании-продавца составит 720 тыс. рублей.

Оптимизировать НДС можно многими способами, но все зависит от деятельности фирмы. Торговые компании могут уменьшить налог, перейдя на «упрощенку» или создавая (легально) второстепенные компании.

При оптовой торговле

Самый простой способ сэкономить на НДС для компаний, которые занимаются торговлей, это перейти на упрощенную систему налогообложения.

При этом необходимо учитывать, что оптимизация возможна в 2-х случаях:

- при наличии покупателей, не нуждающихся в вычетах НДС;

- если покупатели платят налог, но перепродают товары тем, кто не платит.

В первом случае плательщиками выступают физические лица или фирмы, использующие ЕНВД, а также УСНО. В вычетах НДС не нуждаются страховые компании, государственные учреждения и банки.

Во втором случае покупателем может быть большой магазин, который платит НДС, но его покупатели – нет. Требуется только создать через УСНО новую фирму и с ее помощью продавать товары без НДС.

На производстве

Налоговая оптимизация НДС на производстве включает в себя несколько схем. К примеру, можно использовать предприятие, которое является льготником по НДС.

Это возможно, если уставной капитал компании состоит из средств, внесенных общественной организацией инвалидов.

Еще один способ оптимизировать уплату налогов – разделение нагрузки между несколькими предприятиями. Одно из них будет основным, а второе должно выполнять вспомогательную функцию.

Это формальное разделение, но оно довольно эффективное. Аренда помещений, материалы, заработную плату – все это и многое другое оплачивают оба предприятия.

Но для этого при оплате труда лучше использовать аутсорсинг, а также придется создавать специальное предприятие на УСН.

Результатом такой схемы будет то, что в одной компании будет производиться продукция, в стоимость которой уже включен НДС. А во второй фирме – те товары, которые продаются без выделения налога.

На вспомогательном производстве продукция может самостоятельно производится, а может с помощью основной компании. В любом случае, благодаря схеме, у основного производства материальные расходы повысятся, а прочие уменьшатся.

У второго предприятия будет все наоборот. Исходя из этого, у плательщика НДС сумма налога снижается за счет ее повышения у неплательщика.

Чтобы достичь максимальной экономии, необходимо увеличить количество материальных расходов на главном предприятии, а на втором – объем производства.

Для того чтобы правильно задержать выплату НДС или уменьшить сумму налога, необходимо оформлять всю документацию должным образом. Иначе во время налоговой проверки у фирмы могут появиться серьезные проблемы.

А свою правоту и законность налоговых операций придется доказывать в суде. Также важно учитывать все изменения, которые вносятся в налоговое законодательство достаточно часто.

buhonline24.ru

Как уменьшить НДС? Оптимизация НДС :: BusinessMan.ru

Одним из основных платежей в российской налоговой системе является налог на добавленную стоимость (НДС). Порядок исчисления и методы оптимизации НДС — проблемы, которые приходится решать многим бизнесменам, бухгалтерам и налоговым специалистам. И тут крайне важно не перестараться, иначе можно быть заподозренным в стремлении к необоснованной налоговой выгоде. А это прямой путь к штрафным санкциям.

Налоговая выгода — не самоцель

У каждой сделки, как и у каждого решения бизнесмена, должна быть конкретная деловая цель. Но само по себе снижение налогового бремени целью операции являться не может. Буквально недавно в Налоговый кодекс РФ вошла новая статья 54.1. Среди прочего она определяет условия для уменьшения налоговой базы, и одно из них — наличие основной цели совершения операции, не связанной со снижением налогов. Таков общий подход к вопросу оптимизации налогообложения. Его важно понимать, чтобы грамотно мотивировать свои действия в случае возникновения споров с налоговой службой.

Например, бизнес дробится для применения налоговых спецрежимов. Вместо одного большого магазина бизнесмен открывает рядом несколько маленьких, каждый из которых попадает под ЕНВД. Зачастую даже в одном торговом центре. Таким образом он избавляется от уплаты НДС и других основных налогов. ФНС может подумать, что все это собственник затеял для получения налоговой выгоды, ведь никаких других преимуществ такое деление компании не дает. Другое дело, если небольшие торговые точки будут располагаться, скажем, в разных частях города или даже в разных населенных пунктах. Тогда это можно мотивировать как минимум тем, что бизнесмен хочет охватить новые территории сбыта и разные категории покупателей.

Подобных вопросов не будет возникать, если знать, как уменьшить НДС исключительно белыми методами.

Вычет «входного» налога

НДС является косвенным налогом, то есть в итоге он уплачивается за счет средств конечного покупателя. Компания, которая является плательщиком НДС, имеет право на вычет той суммы налога, которую ей предъявили поставщики за приобретенные ценности, например, за материалы. Для применения вычета есть несколько условий:

продажа товара, который будет произведен с применением этих материалов, должна облагаться НДС;

поставщик должен выписать компании счет-фактуру, где в стоимости материалов выделен НДС;

материалы должны быть приняты к учету, но не более трех лет назад.

Это самый простой механизм уменьшения суммы НДС, который с успехом используется многими компаниями. Но важно следить за тем, чтобы исполнялись указанные выше условия.

Освобождение от уплаты НДС

Не каждый налогоплательщик знает, но статья 145 НК РФ предусматривает совершенно легальный способ быть освобожденным от уплаты НДС. Эта льгота применяется для тех компаний, которые за последние 3 календарных месяца подряд заработали не более 2 млн рублей выручки от реализации. Послабление не действует в отношении импортеров и продавцов подакцизных товаров. Чтобы применять эту льготу, достаточно подать в налоговый орган соответствующее уведомление и документы, подтверждающие право на нее.

Однако есть одно но: контрагенты компании не смогут произвести оформление налогового вычета НДС. То есть для тех покупателей, кто сам является плательщиком этого налога, работа с компанией станет не столь выгодной. В результате они либо откажутся сотрудничать, либо потребуют скидку. Тут в каждом случае придется заранее просчитать, что выгоднее — работать без НДС со скидкой либо все же платить налог.

Второй минус связан с размером выручки — ее максимальный порог ограничен законом. Если его переступить, то право применять налоговое освобождение будет утрачено.

Применение пониженной и нулевой ставки налога

Тем, кто раздумывает, как уменьшить НДС, будет полезно ознакомиться со статьей 164 НК РФ. В ней перечислены товары и услуги, которые облагаются налогом не по стандартной ставке 18 %, а по льготным. Например, по ставке 0 % НДС облагается реализация товаров на экспорт и осуществление международных перевозок. Ставка 10 % применяется при реализации большинства продовольственных товаров, в том числе мяса, молочной продукции, муки, хлебобулочных изделий, круп, овощей. Кроме того, под ту же ставку попадает продажа детских товаров, лекарственных средств и медицинских изделий. Как видно, выбор льготных товаров достаточно большой.

Работа на «упрощенке»

Еще одним вариантом работы без НДС является применение упрощенной системы налогообложения (УСН). При переходе на нее необходимость начислять и уплачивать НДС отпадет полностью. Уведомить ИФНС о применении «упрощенки» можно с начала очередного года, подав заранее соответствующее заявление.

При этом есть риск потерять часть покупателей, которые не захотят работать с неплательщиком НДС из-за невозможности оформления налогового вычета. Но как показывает практика, таких контрагентов можно заинтересовать хорошей скидкой. В итоге это все равно выгоднее, чем уплачивать НДС и налог на прибыль.

Минус в следующем: чтобы перейти на УСН, компания должна соответствовать определенным критериям. Например, в ней должны работать не более 100 человек, а размер выручки за три квартала текущего года не должен превышать 112 млн рублей. Существует еще ряд ограничений — все они перечислены в пункте 3 статьи 346.12 НК РФ. Как видим, такая оптимизация НДС тоже не является панацеей.

Когда компания слишком большая

Если компания «не помещается» в УСН, легальных рычагов остается гораздо меньше. Как вариант, можно зарегистрировать в дополнение новую фирму, которая будет применять «упрощенку». И с теми контрагентами, которые сами не являются плательщиками НДС, работать через нее. Либо компания делится на несколько мелких частей, чтобы каждая из них соответствовала требованиям УСН. Между этими новыми организациями распределяется весь бизнес.

Однако при этом не стоит забывать о необходимости иметь деловую цель и тщательно продумать мотив такого разделения.

Работа по агентским договорам

Существуют еще схемы, основанные на агентских взаимоотношениях, и вот одна из них. Компания и созданный ею посредник на УСН заключают договор комиссии. Комитент (посредник) закупает товар у поставщика и передает его на комиссию основной компании (комиссионеру). За это комитент платит комиссионеру небольшое вознаграждение. Оптимизация налогообложения в следующем: поскольку посредник применяет УСН, то НДС с купленных товаров он не уплачивает. Основная же организация в указанном случае должна будет уплатить налог лишь с размера своего вознаграждения, а он невелик.

На практике множество компаний работает по агентским договорам весьма успешно. И все же однозначно рекомендовать подобные методы рискованно, поскольку налоговая служба весьма подозрительно относится к сделкам взаимозависимых компаний.

Как уменьшить НДС к уплате: схема с реорганизацией

Методы, которые мы описали выше, с той или иной долей успеха практикуются в текущей деятельности организаций. Но бывает, что сэкономить на НДС нужно одноразового, например, при передаче дорогостоящего имущества. В большинстве случаев такая операция будет считаться реализацией, причем даже в том случае, если имущество передается безвозмездно. А раз есть реализация, следует начислить НДС.

Распространенным методом ухода от этого является реорганизация в форме выделения. Из компании А, которая находится на основной системе налогообложения, выделяется компания Б — она будет применять УСН. По закону компания Б является правопреемником компании А при реорганизации. Если при этом компания А передаст компании Б какое-либо имущество, то это не будет считаться реализацией. Соответственно, не возникнет и налогооблагаемой базы. Оптимизация НДС в чистом виде! Но есть и ложка дегтя — сам по себе процесс реорганизации довольно трудоемкий и долгий.

Создание товарищества

Простое товарищество — это форма сотрудничества между организациями, временно объединившимися для достижения определенной цели. Регистрироваться в ФНС не потребуется — товарищи просто заключают между собой договор о совместной деятельности. При этом они вкладывают в общее дело имущество, деньги, знания, репутацию — кто чем располагает. Как оценить вклады, также решают сами товарищи.

Приведем пример, как уменьшить НДС, не нарушая закон. Фирма А и фирма Б создали простое товарищество и внесли вклады: фирма А — имуществом, а фирма Б — деньгами. По умолчанию считается, что вклады равнозначны и являются общей собственностью товарищей. Через определенное время участники поняли, что добились поставленной цели, и решили прекратить сотрудничество. Пришло время забирать свои вклады — вот тут и происходит обмен. Фирма А забирает деньги, а фирма Б — имущество. Передача состоялась, но объекта налогообложения не возникло — такая операция по закону не считается реализацией и не облагается НДС.

В теории это идеальная схема, позволяющая уменьшить НДС. Как это сработает на практике, целиком зависит от реализации. Во-первых, нужно иметь хорошо продуманную цель создания товарищества. Во-вторых, не следует закрывать его слишком быстро — это сдаст участников «с головой». В-третьих, стоит подготовиться к тому, что от претензий налоговых органов, возможно, придется отбиваться в суде. В арбитражной практике есть дела, решенные в пользу участников товарищества, так что при грамотном подходе шансы на успех высоки.

Схемы с маскировкой предоплаты

Предоплата в счет будущей поставки облагается НДС так же, как и плата за имущество или товар. Но совсем другое дело, если продавец получает от покупателя ту же самую сумму в другом качестве. На этом основана оптимизация НДС с помощью векселей, займов, задатка. Суть всех схем примерно одинакова с небольшими нюансами. Сначала покупатель перечисляет продавцу предоплату, которая замаскирована, например, под заем денежных средств, а продавец передает покупателю имущество. После этого у сторон возникают взаимные требования: продавец получает право требовать у покупателя плату за имущество, а покупатель у продавца — возврат займа. Стороны рассчитываются путем зачета встречных требований, и объекта обложения НДС не возникает.

Не будем скрывать: эти схемы хорошо знакомы налоговым органам. И потому успех мероприятия будет зависеть от того, смогут ли инспекторы доказать, что сделка по передаче займа, векселя, задатка была притворной.

Неустойка как часть стоимости

Еще одна распространенная схема основана на применении штрафных санкций. В договор включается условие о том, что при нарушении определенных его положений покупатель уплачивает продавцу неустойку. Это может быть, например, срок перечисления денежных средств. При этом цена объекта сделки устанавливается заведомо ниже реальной. Покупатель, конечно же, «нарушает» условие договора и уплачивает неустойку. В результате продавец получает полную стоимость имущества, которая сложилась из суммы, указанной в договоре, и размера неустойки. Штрафные санкции не облагаются НДС, и это позволяет продавцу сэкономить часть налога. Риски такие же, как и у предыдущих схем — они не являются новостью для ФНС.

В заключение хочется сказать, что способов избежать уплаты НДС существует не менее сотни. И многие из них являются как минимум серыми, а то и вовсе черными. Так что решая, как уменьшить НДС, не следует соглашаться на любые схемы, предложенные специалистами по налоговой оптимизации. Ведь нести ответственность за это придется вам!

businessman.ru

Оптимизация налогообложения: допустимые способы оптимизации НДС

Ведущий юрист отдела налогового права Дорофеев С.Б.

Оптимизация налогообложения: незаконные, полузаконые и законные способы

Оптимизация налогообложения вообще, и по налогу на добавленную стоимость в частности, - обширнейшая тема, в полной мере осветить которую в рамках одной работы попросту невозможно. В настоящее время начинает выделяться даже отдельный вид специалистов в налоговой области, специализирующихся исключительно на поиске и выявлении для налогоплательщиков различных способов снижения НДС, а также других налогов.

Традиционно в данном вопросе способы минимизации налоговой нагрузки классифицируются на незаконные, полузаконные и законные (легальные).

В качестве незаконного способа оптимизации налогообложения (т.н. «черной оптимизации») в большинстве случаев выступает банальная неуплата налогов, маскирующаяся с помощью определенных обстоятельств. В случае снижения НДС такая неуплата распространена, пожалуй, больше чем с каким бы то ни было другим налогом в силу его косвенного характера и сложности исчисления.

Следует отметить, что за годы существования рыночной экономики российские предприниматели придумали множество конкретных способов не платить налоги и, в особенности, снижать НДС по-черному, однако, суть их в большинстве случаев едина - это применение налоговых вычетов одной организацией (во многих случаях приводящих к возмещению налога из бюджета) и неуплате исходящего НДС другой, взаимосвязанной организацией, у которой приобретаются (часто, фиктивно) товары, работы, услуги. В общем виде эта схема представляет собой одно звено т.н. «карусельных» схем возмещения НДС, когда каждый последующий покупатель товара возмещает предъявленный продавцом НДС, а каждый последующий продавец этот НДС в бюджет не уплачивает.

Сокрытие объектов налогообложения, например, безучетная реализация продукции или безучетное получение иных благ, подлежащих налогообложению, также относится к указанным способам оптимизации НДС.

Полузаконными способами является формальное соблюдение норм НК РФ, но использование их без деловой цели, исключительно для целей снижения НДС и других налогов. Примерами таких способов оптимизации налогообложения является искусственное дробление крупного бизнеса на более мелкий с целью применения специальных налоговых режимов (за исключением случаев законных способов реализации права на свободу эконмической деятельности и применение этих режимов), перевод работников в организацию на УСН с целью минимизации ЕСН (в настоящее время, правда, уже не актуально), фиктивный наем инвалидов с целью использования льгот, оформление предоплаты займом, чтобы не платить налог на добавленную стоимость с аванса, уплата неустойки, не включаемой в налоговую базу по НДС, но экономически являющейся ценой товара и т.д., тысячи их.

Отличительной чертой данных схем, как уже отмечено, является обязательный элемент фиктивности или искусственности тех или иных обстоятельств, позволяющих налогоплательщику добиваться снижения НДС к уплате и, в целом, налоговое бремя. То есть получение налоговой выгоды в таких ситуациях является единственной деловой целью налогоплательщика.

Естественно, что получение такой выгоды признается неправомерным по разъяснениям ВАС РФ (Постановление Пленума ВАС РФ от 12.10.2006 № 53 "Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды").

Однако, именно в данных схемах наиболее велика степень усмотрения и субъективной оценки юридически значимых обстоятельств (в первую очередь, деловой цели) со стороны налоговых органов и судов, которые по своему внутреннему усмотрению (в определенных пределах, конечно) могут устанавливать наличие или отсутствие указанной цели у налогоплательщика. Фактически данные полномочия им и предоставил ВАС РФ в указанном Постановлении.

Учитывая данные обстоятельства, налогоплательщики пытаются создавать видимость наличия деловых целей в своих действиях, выдавая снижение налогового бремени за побочный продукт. Именно при разработке таких схем в наибольшей степени может раскрываться «творческий» потенциал указанных в начале данной статьи «специалистов», придумывающих эти цели и «создающих» дли их реализации документацию.

Разработка и внедрение таких способов оптимизации НДС и других налогов является, безусловно, активно обсуждаемым при практической реализации в налогообложении, однако, стоит учитывать установленные законом налоговые и уголовно-правовые последствия такой оптимизации, в частности опыт руководства небезызвестной компании ЮКОС.

Не стоит также забывать и о законных возможностях снижения НДС и других налогов.

Здесь нужно отметить, что обычно такие возможности связаны с неким выбором, предоставляемым НК РФ налогоплательщику в конкретной ситуации осуществления им реальной хозяйственной деятельности. Просчитав варианты налогообложения, налогоплательщик может просто сделать наиболее выгодный конкретно для него выбор, при этом, учитывая реальность операций, наличие деловой цели в таких случаях играет не столь важную роль, как при полузаконных способах.

Законным способом оптимизации НДС и других налогов является, например, выбор для хозяйственной деятельности операций, не облагаемых НДС по ст. 149 НК РФ, или экспортных операций, позволяющих систематически возмещать НДС из бюджета, выбор того или иного режима налогообложения при создании компании, осуществление инвестиций через офшорного учредителя или займодавца, позволяющая минимизировать налог на прибыль в связи с применением соглашений об избежании двойного налогообложения, выбор более выгодного метода начисления амортизации (в т.ч., применение ускоренной амортизации), разработка и применение эффективной методики раздельного учета по НДС (раздельный учет входящего НДС).

Такие способы оптимизации налогообложения наиболее устойчивы к претензиям со стороны налоговых органов и являются, по сути, не оптимизацией, а грамотным налоговым планированием хозяйственной деятельности, позволяющим достигать необходимую налоговую экономию с допустимыми налоговыми рисками.

Говоря о способах оптимизации НДС, а также других налогов в целом, нельзя не упомянуть такого излюбленного российскими предпринимателями способа, как формирование центров прибыли у взаимозависимых субъектов с пониженным налоговым бременем. Пожалуй можно сказать, что этот способ минимизации налогов наиболее распространен в бизнес среде России в связи с потенциальными возможностью существенной экономии и при этом оцениваемом не слишком сильно рисом.

Обычно этот способ реализуется с помощью различного рода посреднических договоров (хотя бывают и другие) с взаимозависимыми лицами и манипулирования ценами в сделках с ними. Так, например, предприятие может реализовывать свою продукцию через агента на УСН, вознаграждение которого экономически составляет почти всю прибыль предприятия. В этом случае НДС с агентского вознаграждения не уплачивается вовсе, а налог на прибыль уплачивается по пониженной ставке от 5 до 15%.

Либо, например, предприятие на УСН (или еще лучше, офшорная компания) может оказывать некие услуги основной фирме, изымая таким образом ее прибыль и облагая ее в меньшем размере.

При этом можно даже сказать, что такие действия налогоплательщика законны, но с одной оговоркой, имеющей, тем не менее, огромное значение. Налоговые последствия такой деятельности не должны отличаться от последствий, которые были бы, если бы участники сделки не были взаимозависимыми. То есть, государство не запрещает изымать таким образом прибыль и уводить ее куда угодно, хоть за рубеж, но налоги требует платить в России.

Стоит ли говорить, что добровольно никто из компаний, занимающихся такой оптимизацией налогообложения, налоги в России не доплачивает. Между тем, отдельному главе компании Мечел за увлечение этим способом оптимизации (с помощью агента-офшора) со стороны высших представителей государственной власти было публично сделано замечание по этому вопросу с указанием возможности проведения целенаправленной проверки для устранения возможных проблем.

Общая тенденция регулирования налоговой оптимизации, в т.ч., оптимизации НДС

Напоследок отметим, что из тенденций развития налогового права в РФ можно сделать вывод, что государство решило уделить самое пристальное внимание именно данному способу оптимизации налогообложения (в т.ч., в части оптимизации НДС) и наиболее активно с ним бороться. В связи с этим с 01.01.2012 г. вступил в силу раздел V.1 НК РФ о контроле за ценообразованием в сделках между взаимозависимыми лицами, по большей части вводящий в налоговую систему РФ абсолютно новые институты и понятия (например, контролируемых сделок), а также новые формы контроля (особы вид проверок за ценами в контролируемых сделках).

В этом контексте можно отметить, что в современных условиях оптимизация налогообложения как элемент свободы экономической деятельности требует взвешенного подхода к решению поставленной задачи - в первую очередь в аспекте минимизации риска возникновения и негативного для налогоплательщиков развития налоговых споров при возмещении НДС и реализации иных мер по достижению налоговой экономии.

www.calangium.com

Оптимизация НДС: схемы уменьшение налога 2018

Большая часть продаваемых компаниями товаров и услуг становится объектами, подходящими под налогообложение. И хотя избавить предлагаемый товар или услугу от налогообложения практически невозможно, снизить его размер может помочь оптимизация НДС.

Существует несколько схем уменьшения НДС. При выборе способа следует обращать внимание не только на выгоды, но и на возможные негативные последствия.

1 способ — перевод части стоимости в процент по коммерческому кредиту

В статье 823 ГК РФ имеется информация о возможности передачи договоров, связанных с финансами или продукцией, в чужую собственность в виде кредита либо аванса с применением предварительной оплаты либо рассрочки оплаты продукции или предоставляемых работ. Получается, что по договору продавец уменьшает стоимость и одновременно предоставляет отсрочку ее выплаты. При этом продавцом берется процентная сумма, равная предоставляемой скидке.

В этом случае от НДС получается уберечь часть выручки от продажи товара. Но стоит заметить, что на подобную операцию налоговая служба смотрит недоброжелательно и требует в этом случае подвергать налогу получаемые по коммерческому кредиту проценты. Доказывая свою правоту, налоговые органы ссылаются на ту же самую статью 823 ГК РФ, где указано, что получаемые по коммерческому виду кредита проценты имеют непосредственную связь с оплатой продукции.

В дополнение они предлагают ознакомиться еще и с гл. 21 НК РФ, где прямо говорится, что освобождению от НДС подлежат только начисляемые проценты по товарному кредиту, и это разрешение действует только на части, которые не превышают ставку рефинансирования ЦБ. Несмотря на такие аргументы налоговой, судебно–арбитражная практика имеет другую точку зрения. В п. 14 говорится о начисляемых процентах за временное пользование чужими финансовыми средствами.

Там имеется информация о том, что начисляемые проценты (при условии, что в договоре нет особых отметок по их выплате), выплачиваемые до дня, в который был проведен платеж за товар, считаются оплатой за предоставляемый займ. То есть проценты не увеличивают стоимость приобретенного товара, а лишь считаются платой за временное владение денежными средствами. Поэтому они не облагаются НДС.

2 способ – использование посреднического договора комиссии

Торговым организациям часто приходится работать с поставщиками, пользующимися УСН или другим специальным режимом без НДС. В этой ситуации торговым организациям нет надобности заниматься предъявлением суммы НДС, ведь предлагаемый продавцами товар не подлежит налогообложению.

В данном случае можно использовать договор комиссии с аффилированной компанией, которая является плательщиком НДС. Данная организация будет уплачивать НДС только с суммы своего комиссионного вознаграждения.

Получить выгоду с этого способа легко. Сумма НДС, предназначенная к оплате, точно такая же, как и разница, получаемая между НДС, которая была бы начислена посредником во время отгрузки товара покупателю, и высчитыванием налога после проведения процедуры оплаты поставщику товара, обязанному производить уплату налога.

Таким образом, все покупатели, приобретающие товар у контрагентов – продавцов на УСН и ЕНВД, а также имеющих освобождение от налогообложения, производят оплату налога на добавленную стоимость в существенно меньшем размере, чем при работе с партнерами напрямую.

3 способ – отсрочка уплаты с помощью неплательщика НДС

К примеру, продавец, работающий по упрощенному налогообложению, потенциальному покупателю предоставляет счета–фактуры с НДС. На данный момент законом не запрещается выдвижение счета-фактуры с НДС. Его может выставить как продавец-«упрощенец», так и любой другой неплательщик НДС. По выставленному счету-фактуре с НДС его оплата осуществляется в бюджет по истечении предоставляемой длительной отсрочки. Контрагент-покупатель также не остается в стороне, он получает идентичную размеру налога сумму из бюджета.

В итоге, в выгоде получается несколько компаний. Одна из компаний получает сумму налога из бюджета, в то время как вторая пользуется для оплаты налога длительной отсрочкой. К такой ситуации налоговики относятся неравнодушно. Они считают, что если поставщик продукции не относится к группе налогоплательщиков НДС, то они не должны выставлять счета-фактуры. Для получения отсрочки уплаты НДС следует в составляемом договоре купли-продажи установить определенный порядок перехода прав собственности на товар.

Возможно ли на самом деле существенно снизить НДС и как это сделать? Смотрите это видео:

Для снижения суммы налога существует способов. И хотя в каждом из них присутствует определенная заковырка, не нравящаяся налоговой организации, в большинстве случаев данные способы носят законный характер и не подвергают компании сомнительным операциям.

saldovka.com

Оптимизация НДС: схемы и методы оптимизации

Новости

НДС к вычету - не ранее получения счета-фактуры

Минфин сохранил свою позицию по поводу "путешествия во времени" счета-фактуры и права на вычет по нему: если продавец выставил счет-фактуру в одном квартале, а покупатель получил его в другом, то вычет покупатель заявляет в периоде получения. В большинстве случаев такой порядок будет удобен покупателям - не нужно подавать уточненку за прошлый период.

Налоговики и Минфин согласились не брать НДС с неустойки

Спустя много лет они подчинились решению ВАС РФ (Постановление Президиума ВАС РФ от 05.02.2008 N 11144/07), признавшего такие поступления от просрочивших оплату покупателей не связанными с собственно оплатой товара. Ранее налоговики почти всегда требовали от продавцов включать полученные в качестве неустойки суммы в облагаемую НДС базу.

Статьи

Вычет по НДС: авансовые платежи в арендных отношениях

В арендных отношениях обычно практикуется авансовая форма оплаты, причем нередко арендная плата вносится не просто на предстоящий месяц, а на несколько месяцев вперед. Однако впоследствии может возникнуть необходимость расторгнуть договор и вернуть часть полученного аванса или зачесть ее в счет предстоящего оказания арендных услуг по новому договору. А еще арендатор может решить уступить свои права третьему лицу. В комментируемом Письме чиновники пояснили, как применять вычеты по НДС в подобных ситуациях. И хотя эти разъяснения даны применительно к договорам аренды земельных участков, они актуальны для всех арендодателей вне зависимости от вида предоставляемого в аренду имущества. А заодно мы напомним, как нужно отражать подобные операции в бухгалтерском учете арендодателя и арендатора.

НДС и переход на УСН

Упрощенная система налогообложения (УСН) предназначена для малых фирм и индивидуальных предпринимателей. Перейдя на "упрощенку", вы перестаете платить НДС в бюджет. Порядок перехода на УСН и правила работы на этом налоговом режиме установлены гл. 26.2 Налогового кодекса РФ. Перейти на упрощенную систему просто. Однако это может сделать далеко не каждый.

Оптимизация НДС на стадии заключения договоров (начало)

Виды договоров и условия их заключения также имеют немаловажное значение при оптимизации НДС. Это связано с тем, что законодательством предусмотрены особенности налогообложения некоторых видов договорных отношений. К ним можно отнести посреднический договор, договор товарного кредита, договор займа и т.д.

НДС в учетной политике

Учетная политика в целях налогового учета - это совокупность методов определения налоговой базы, исчисления и уплаты налогов - первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности. Важным элементом учетной политики является раздел о налоге на добавленную стоимость. Особый интерес представляет порядок учета НДС в неоднозначных ситуациях.

Консультации

Вычет по НДС раньше перехода права собственности

С начислением НДС в момент отгрузки в тех случаях, когда она происходит раньше перехода права собственности, налогоплательщики уже, похоже, смирились. А может ли покупатель, принявший от продавца материальные ценности, поставить НДС к вычету раньше, чем получит на них право собственности?

ОтветВопросы восстановления и вычета НДС

Налог на добавленную стоимость относится к косвенным. Соответственно, основная НДС-нагрузка падает на конечного приобретателя товаров (работ, услуг). Тем не менее несмотря на то, что контроль за уплатой этого налога в прямом смысле слова доведен до автоматизма, проблемы с НДС могут возникнуть практически у всех участников НДС-правоотношений.

ОтветОсвобождение от обязанностей плательщика НДС

В кризисное время компании стремятся оптимизировать налоги, в том числе, все больше задумываются о том, как на вполне законных основаниях можно с себя обязанности плательщика НДС. В консультации рассматривается ряд вопросов, касающихся освобождения от обязанности плательщика НДС.

ОтветДокументы

Изменения в формах и правилах заполнения (ведения) документов по НДС

Комментируемое Постановление опубликовано 06.08.2014. Никаких особых указаний о дате вступления в силу в нем нет. Следовательно, если ориентироваться на порядок вступления в силу правительственных нормативных актов, оно должно начать действовать по истечении 7 дней после дня опубликования (то есть 14.08.2014). Но специалисты налоговой службы считают, что должны применяться общие нормы, регулирующие порядок вступления в силу налоговых нормативных актов.

Получаем освобождение от НДС по статье 145 НК РФ

Какие дополнительные действия придется совершить при использовании права на освобождение? Главное - до начала работы по новым правилам восстановить НДС, принятый ранее к зачету, со стоимости материально-производственных запасов, не использованных к этому моменту. Аналогичное правило действует в отношении не полностью самортизированных основных средств.

Выставляем покупателю единый корректировочный счет-фактуру

С июля у компаний появилось законное право составлять единые корректировочные счета-фактуры. Вот допустим, по какой-то причине вы меняете цены одновременно по нескольким поставкам или договорам. Раньше в такой ситуации вам пришлось бы выписывать для каждого первичного счета-фактуры отдельный корректировочный. Теперь же все изменения сразу вы вправе отразить в одном документе. Но пока применять на практике новое удобство надо с осторожностью. Мы дадим вам советы, как можно оформлять сейчас единый корректировочный счет-фактуру. А еще расскажем, как теперь по новым правилам регистрировать корректировочный счет-фактуру в случае, когда стоимость отгруженных товаров увеличивается.

www.pnalog.ru